Tamaño y Participación del Mercado de Dióxido de Titanio

Análisis del Mercado de Dióxido de Titanio por Mordor Intelligence

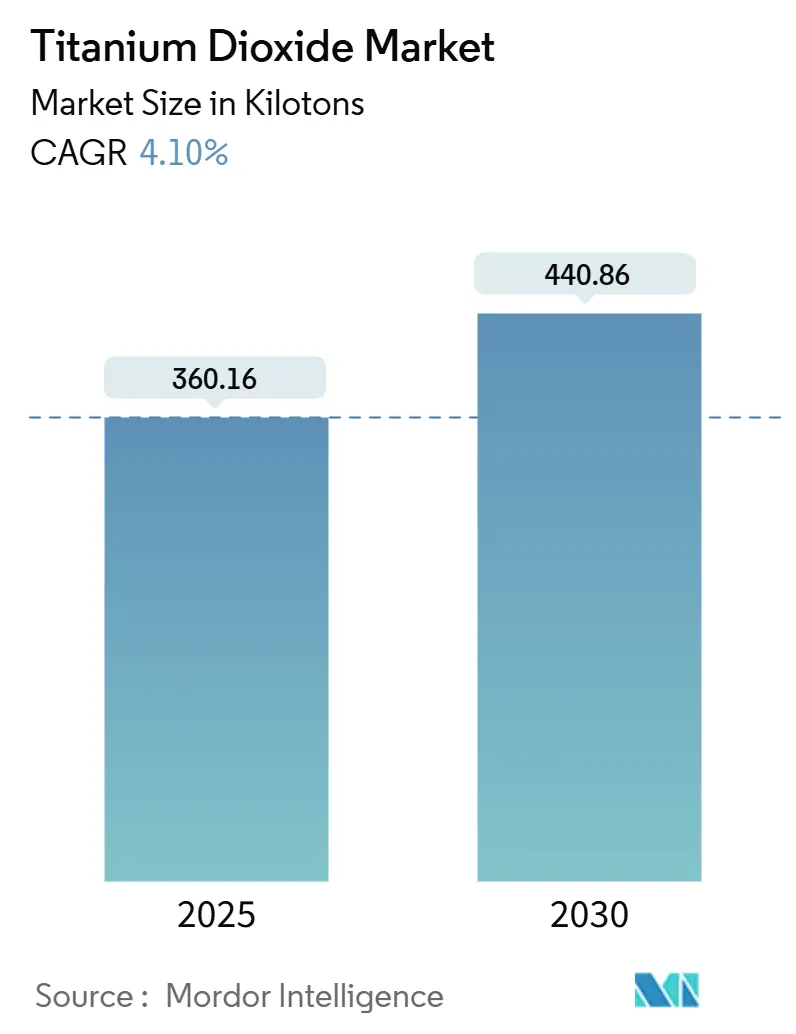

El tamaño del Mercado de Dióxido de Titanio se estima en 360,16 kilotoneladas en 2025, y se espera que alcance 440,86 kilotoneladas para 2030, con una TCAC del 4,10% durante el período de pronóstico (2025-2030). El aumento de la demanda de construcción, embalaje, plásticos automotrices y recubrimientos de techos fríos compensa los vientos en contra regulatorios, especialmente el etiquetado de carcinógeno Categoría 2 de Europa y los aranceles antidumping sobre el material chino. Asia-Pacífico, anclado por la base de suministro de China y el impulso de localización de India, avanza a una TCAC del 4,92%. Los fabricantes están equilibrando las presiones de costos de las materias primas volátiles de ilmenita y rutilo con actualizaciones tecnológicas en la ruta del cloruro. La optimización de procesos por parte de jugadores como Chemours está impulsando la capacidad en un 15% sin grandes desembolsos de capital, mientras que la integración vertical de Tronox y otros mitiga la volatilidad de las materias primas. La divergencia regulatoria entre la UE y otras regiones está estimulando carteras de productos diferenciadas y creando alcance para el arbitraje regional.

Conclusiones Clave del Informe

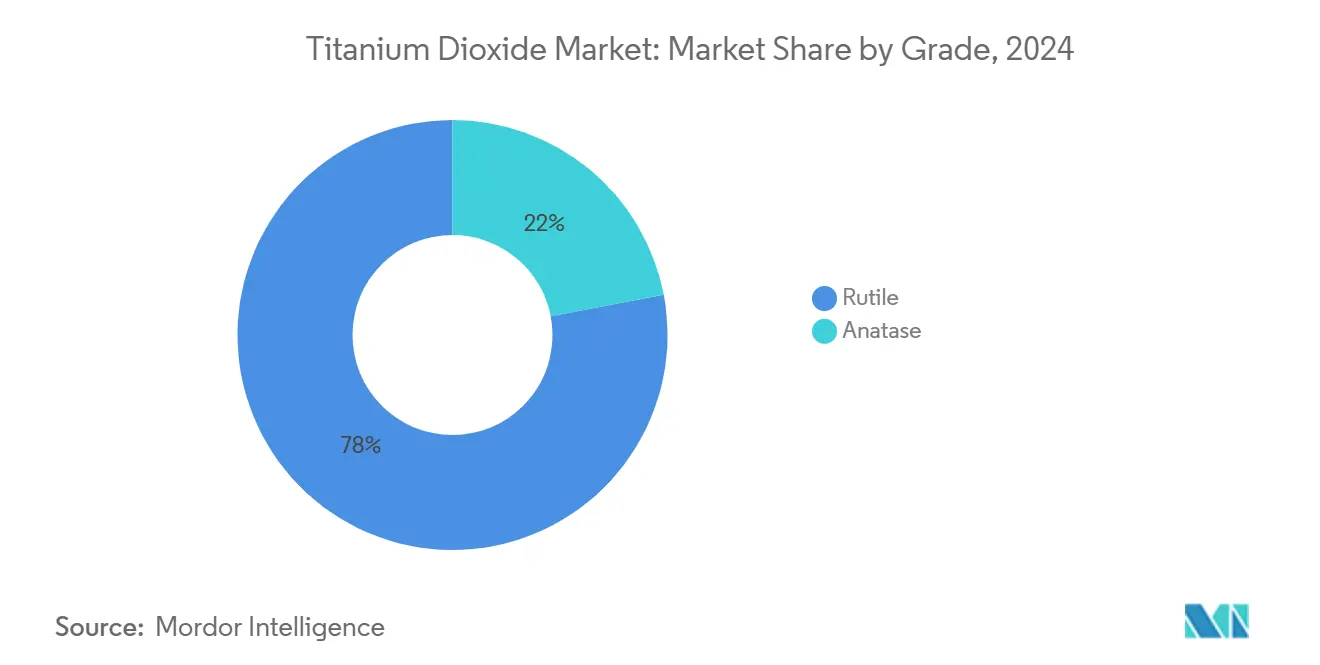

- Por grado, el rutilo lideró con el 78% de la participación del mercado de dióxido de titanio en 2024; la anatasa está creciendo más rápido con una TCAC del 4,5% hasta 2030.

- Por proceso, la ruta del sulfato representó el 65% del tamaño del mercado de dióxido de titanio en 2024, pero el procesamiento con cloruro se está expandiendo más rápidamente con una TCAC del 4,7%.

- Por aplicación, las pinturas y recubrimientos capturaron el 52% del tamaño del mercado de dióxido de titanio en 2024, mientras que los plásticos son el segmento de más rápido crecimiento con una TCAC del 4,5%.

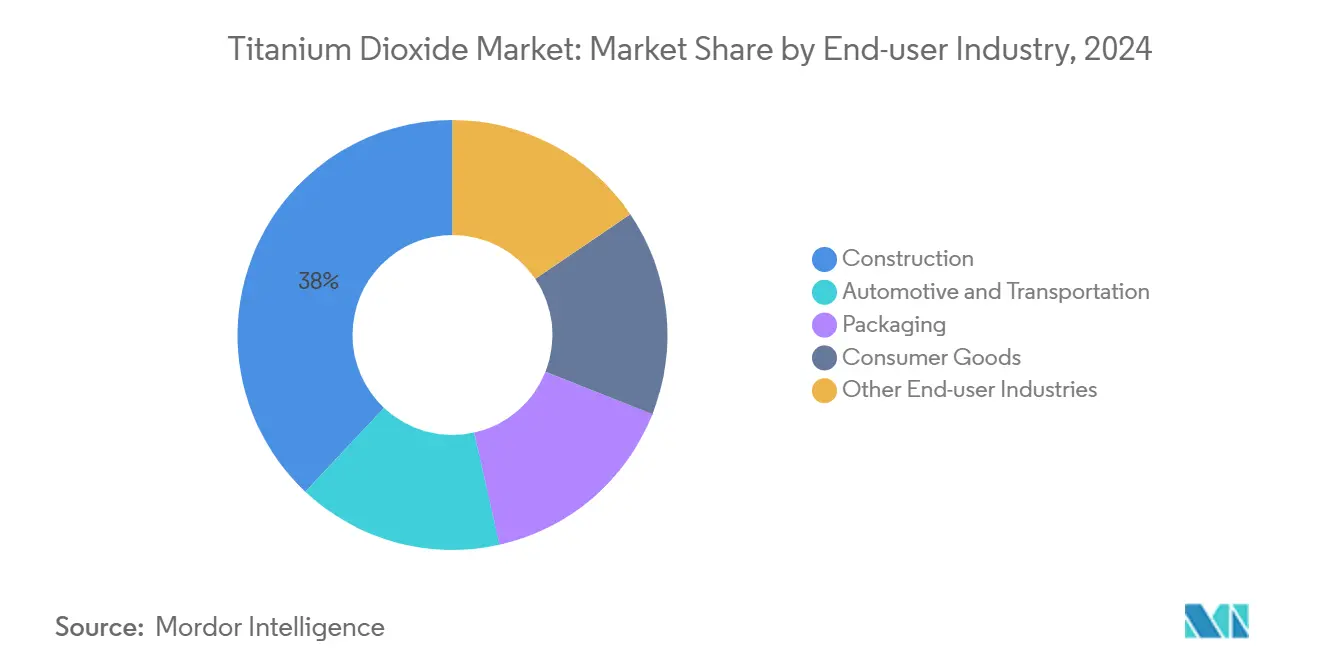

- Por industria de usuario final, la construcción mantuvo el 38% de participación de ingresos en 2024; se proyecta que el embalaje registre la TCAC más alta del 4,6% hasta 2030.

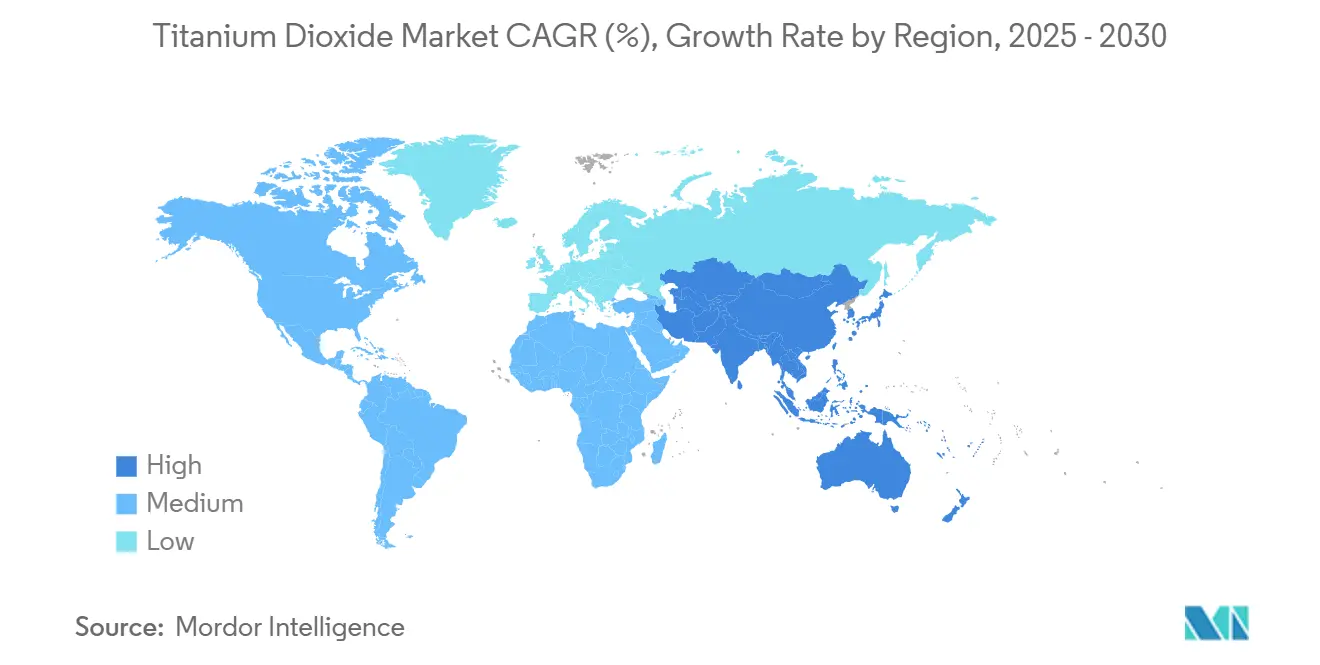

- Por geografía, Asia-Pacífico dominó con una participación del 35% del mercado de dióxido de titanio en 2024 y sigue siendo la región de crecimiento más rápido con una TCAC del 4,92%.

Tendencias e Información del Mercado Global de Dióxido de Titanio

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adopción de recubrimientos arquitectónicos a base de agua | +1.2% | Asia-Pacífico, Medio Oriente | Mediano plazo (2-4 años) |

| Plásticos automotrices ligeros de alto brillo | +0.7% | Europa, América del Norte | Mediano plazo (2-4 años) |

| Embalaje de cartón laminado para comercio electrónico | +0.9% | Global, enfoque en Asia-Pacífico y América del Norte | Corto plazo (≤ 2 años) |

| Recubrimientos de techos fríos resistentes a UV | +0.6% | Medio Oriente, Sur de Europa, Norte de África | Mediano plazo (2-4 años) |

| Localización de capacidad de TiO₂ ruta cloruro en India | +0.5% | India, con impacto en cadenas de suministro globales | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Aumento en la Demanda de Recubrimientos Arquitectónicos a Base de Agua en Asia-Pacífico

Las regulaciones crecientes de compuestos orgánicos volátiles en China, India e Indonesia están acelerando la sustitución de sistemas de solventes por pinturas a base de agua, impulsando la captación incremental de pigmento de rutilo en la región. Las líneas de recubrimiento regionales están actualizando la tecnología de dispersión para lograr paridad en el poder de cobertura, respaldando el crecimiento continuo de volumen para el mercado de dióxido de titanio. Los programas de estímulo de infraestructura en India e Indonesia agravan la demanda, mientras que la capacidad localizada de ruta de cloruro asegura la resistencia del suministro. Los formuladores enfatizan menor olor y condiciones más seguras en el sitio de trabajo, reforzando la aceptación entre contratistas. El cambio está agregando un viento de cola estructural a pesar de las oscilaciones de precios de materias primas.

Cambio Hacia Plásticos Automotrices Ligeros de Alto Brillo en Europa

Los límites estrictos de dióxido de carbono promedio de flota de la UE han colocado la reducción de peso en el centro de las estrategias de diseño. Incorporar dióxido de titanio en molduras de polipropileno y policarbonato entrega superficies de alto brillo que rivalizan con paneles metálicos recubiertos pero pesan notablemente menos, logrando una ganancia de eficiencia de combustible del 5-7% por cada 10% de reducción de peso del vehículo. Los OEM premium adoptan grados hidrófobos como TIOXIDE TR48, que se dispersan a altas temperaturas de procesamiento sin pérdida de brillo. El mercado de dióxido de titanio gana no solo en volumen sino en valor porque estos grados especiales demandan precios premium y conllevan riesgo mínimo de sustitución regulatoria.

Crecimiento del Embalaje de Cartón Laminado para Logística de Comercio Electrónico

Los volúmenes de paquetes continúan disparándose, y los propietarios de marcas demandan embalaje que mantenga la integridad estructural a través de distribución de múltiples pasos. El dióxido de titanio mejora la opacidad y fidelidad de impresión, protegiendo la imagen de marca y la experiencia de desembalaje del consumidor. Sus propiedades de dispersión de luz mejoran la unión de fibras, entregando reducciones de peso sin comprometer la resistencia a la compresión. Esta tendencia de especificación amplifica la intensidad de pigmento por metro cuadrado, agregando profundidad al mercado de dióxido de titanio más allá de los usos tradicionales de cartón. La integración de laminados de barrera de humedad destaca aún más el papel del TiO₂ al salvaguardar gráficos y reducir devoluciones relacionadas con daños.

Adopción de Recubrimientos de Techos Fríos Resistentes a UV en Construcción de Medio Oriente

En los estados del Golfo, las cargas de aire acondicionado representan hasta el 70% del uso de electricidad de verano. Los recubrimientos de techos fríos formulados con dióxido de titanio de alta reflectancia reflejan cerca del 80% de la radiación solar y reducen las temperaturas interiores en 1,5 °C, cortando la energía de enfriamiento en 15-35%. Los mandatos gubernamentales de construcción verde y las tarifas eléctricas en escalada aceleran la adopción en segmentos comerciales y residenciales. La durabilidad contra la degradación ultravioleta bajo condiciones desérticas posiciona al TiO₂ como indispensable, reforzando el impulso de demanda de mediano plazo para el mercado de dióxido de titanio.

Análisis de Impacto de Restricciones

| Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Etiquetado de carcinógeno UE para polvos de TiO₂ | -0.8% | Europa, exportadores globales | Corto plazo (≤ 2 años) |

| Volatilidad de precios de materias primas de ilmenita y rutilo | -0.7% | Global, especialmente mercados dependientes de importación | Corto plazo (≤ 2 años) |

| Presión competitiva de pigmentos blancos alternativos | -0.3% | Europa y América del Norte inicialmente | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Clasificación de la UE del TiO₂ como Carcinógeno Sospechoso Elevando Costos de Etiquetado

El Reglamento Europeo 2025/4 exige advertencias de cáncer en formulaciones en polvo que contienen más del 1% de dióxido de titanio[1]Publications Office of the European Union, "Commission Implementing Regulation (EU) 2025/4," eur-lex.europa.eu. Los proveedores de recubrimientos, plastisol y tintas de impresión enfrentan reformulación, nuevas ilustraciones de embalaje y revisiones legales, inflando los costos de cumplimiento. Las reglas divergentes en el Reino Unido y América del Norte complican la gestión global de carteras, requiriendo estrategias de etiquetado dual. Los lotes de fabricación de corto plazo elevan los costos unitarios, amortiguando la demanda discrecional en canales de bricolaje. Aunque el Tribunal Europeo anuló la etiqueta de peligro en 2022, la decisión fue revertida en 2025 después de una reevaluación científica, reforzando la incertidumbre para el mercado de dióxido de titanio.

Volatilidad en Precios de Materias Primas de Ilmenita/Rutilo Impactando Márgenes

Los precios al contado de rutilo TiO₂ subieron en 2024, provocando que los productores chinos emitieran múltiples aumentos de precios. Las plantas de pigmento no integradas en Europa y Asia ven márgenes brutos comprimidos, mientras que jugadores integrados como Tronox compensan parcialmente los picos a través de minas cautivas. La impredecibilidad desalienta contratos de suministro a largo plazo y eleva las primas de riesgo de precio del cliente, restringiendo el crecimiento de demanda downstream y pesando sobre el mercado de dióxido de titanio.

Análisis de Segmentos

Por Grado: El Rutilo Retiene Dominio Amid Avances de Anatasa Especializada

El rutilo comandó el 78% del mercado de dióxido de titanio en 2024, reflejando su índice de refracción más alto (2,7) y resistencia a la intemperie superior. Esta supremacía está arraigada en recubrimientos arquitectónicos exteriores, capas superiores automotrices y masterbatches de polímeros donde la retención de brillo a largo plazo es crítica. Los grados de función dual que integran rasgos fotocatalíticos están desbloqueando nuevas oportunidades de superficies autolimpiantes, afianzando aún más el liderazgo del rutilo.

La anatasa, representando el balance de demanda, avanza a una TCAC más rápida del 4,5% gracias al crecimiento de nicho en excipientes farmacéuticos y materiales de construcción fotocatalíticos. Los grados de anatasa modificados en superficie extienden la vida útil en papeles de contacto con alimentos y ofrecen tonos azulados distintivos valorados en papeles de oficina premium.

Por Proceso: Ventaja Ambiental Impulsa Expansión de Ruta de Cloruro

La ruta del sulfato entregó el 65% del tamaño del mercado de dióxido de titanio en 2024 al aprovechar ilmenita de menor grado y huellas de capital más pequeñas. Sin embargo, la capacidad basada en cloruro se está expandiendo a una TCAC del 4,7% mientras los reguladores intensifican el escrutinio de las corrientes de residuos de sulfato ácido. Las plantas de cloruro usan escoria de alto TiO₂ o rutilo natural y generan principalmente pigmento de rutilo con impurezas traza más bajas, permitiendo precios más altos en segmentos premium de recubrimientos y masterbatch. Chemours reporta que la cloración patentada de baja temperatura a 350-450 °C puede reducir el uso de energía en un 30% y mejorar el rendimiento[2]AIChE Journal, "Effective Extraction of Titanium from Rutile by a Low-Temperature Chloride Process," aiche.onlinelibrary.wiley.com.

Los productores emergentes en India están adoptando tecnología de cloruro para lograr paridad de calidad con proveedores occidentales y para protegerse contra normas de efluentes en evolución. Los proyectos incrementales de eliminación de cuellos de botella en América del Norte y Europa apuntan a exprimir 5-15% de producción extra de activos de cloruro existentes sin gasto greenfield, manteniendo el suministro equilibrado a pesar de cierres de capacidad regionales como la instalación Botlek de Tronox. Los diferenciales de costos impulsados por procesos, por tanto, permanecen centrales a la competitividad del mercado de dióxido de titanio.

Por Aplicación: Pinturas y Recubrimientos Lideran, Plásticos Aceleran

Las pinturas y recubrimientos consumieron el 52% del tamaño del mercado de dióxido de titanio en 2024 debido al brillo y opacidad inigualables del TiO₂. El segmento abarca formulaciones arquitectónicas, industriales y marinas, donde una carga típica de película seca del 15-25% gobierna el poder de cobertura. El cambio a sistemas a base de agua de bajo VOC en Asia-Pacífico y América del Norte aumenta las demandas de dispersión de pigmentos, favoreciendo grados de rutilo tratados en superficie. Los plásticos están creciendo más rápidamente a una TCAC del 4,5% mientras molduras de interior automotrices, electrodomésticos y embalaje multicapa adoptan TiO₂ para protección UV y uniformidad estética.

Las películas de embalaje rígido impresas han elevado la carga de TiO₂ para mejorar el espacio blanco para gráficos de alta resolución, agravando la intensidad de pigmento por metro cuadrado. Las aplicaciones de papel y pulpa, aunque modestas en tonelaje, dependen de la anatasa para elevar el brillo en papeles gráficos premium. En cosméticos, el TiO₂ ultrafino permanece como un filtro UV clave en protectores solares, pero los debates regulatorios sobre la seguridad de nanopartículas limitan el crecimiento de volumen. El concreto fotocatalítico y las fachadas de edificios purificadoras de aire agregan vientos de cola prometedores pero actualmente de nicho al mercado de dióxido de titanio.

Por Industria de Usuario Final: Construcción se Mantiene como Líder, Embalaje Gana Ritmo

La construcción capturó el 38% de participación del consumo de dióxido de titanio en 2024, impulsada por pinturas arquitectónicas exteriores, techos fríos y baldosas de concreto de alta reflectancia. Los códigos intensificados de mitigación de isla de calor urbano en climas calurosos respaldan la demanda constante de recubrimientos blancos brillantes con reflectancia solar superior. La industria automotriz y de transporte mantiene una posición sólida de segundo nivel, integrando plásticos rellenos de TiO₂ y recubrimientos multicapa para cumplir criterios tanto estéticos como funcionales de resistencia UV. La industria del embalaje, expandiéndose a una TCAC del 4,6%, se basa en TiO₂ para opacidad en cartón de comercio electrónico y laminados flexibles de peso ligero que soportan logística áspera.

Análisis Geográfico

Asia-Pacífico controla el 35% del mercado de dióxido de titanio y entrega la TCAC más rápida del 4,92% hasta 2030. Solo China alberga una porción importante de la capacidad global de TiO₂, equilibrando exportaciones con demanda doméstica arquitectónica y de infraestructura en aumento. Las directivas gubernamentales para mejorar la calidad del pigmento y frenar efluentes del proceso de sulfato están empujando a los productores hacia la tecnología de cloruro, replicando estándares occidentales.

El mercado de dióxido de titanio de América del Norte permanece impulsado por bienes duraderos, recubrimientos aeroespaciales y películas de embalaje. Las regulaciones ambientales maduras favorecen la producción de cloruro, y los compromisos corporativos ESG estimulan la investigación y desarrollo hacia vías de pigmento de menor carbono. El mercado de Europa está moldeado por restricciones duales: etiquetado de carcinógeno Categoría 2 y aranceles antidumping definitivos sobre importaciones chinas. Estas medidas elevan los costos de producción local pero también fomentan la innovación de grado premium para justificar puntos de precio más altos.

El Medio Oriente y África presentan potencial emergente impulsado por megaproyectos de construcción. Los mandatos de techos fríos en el Consejo de Cooperación del Golfo y las instalaciones turísticas en aumento estimulan la adopción de recubrimientos de alto albedo. La producción doméstica de TiO₂ permanece insignificante, impulsando la dependencia de importaciones y exposición a fluctuaciones de flete.

Panorama Competitivo

El mercado de dióxido de titanio exhibe alta concentración. Chemours aprovecha tecnología de cloruro patentada y programas de mejora continua para extraer un 15% de capacidad extra de líneas existentes, sosteniendo una ventaja de liderazgo en costos. Venator fortalece su posición especializada a través de grados hidrófobos adaptados para procesamiento de polímeros de alta temperatura. Los jugadores regionales en India y Sudeste Asiático están entrando vía conversiones brownfield de sulfato, confiando en la demanda doméstica pero enfrentando normas de efluentes más estrictas.

Líderes de la Industria de Dióxido de Titanio

-

Kronos Worldwide, Inc.

-

LB Group

-

The Chemours Company

-

Tronox Holdings Plc

-

Venator Materials PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Tronox Holdings anunció que paralizará su planta de dióxido de titanio de 90.000 toneladas/año en Botlek, Países Bajos, siguiendo una revisión estratégica del sitio.

- Febrero 2025: The Chemours Company lanzó Ti-Pure TS-6706, una evolución libre de TMP y TME de Ti-Pure R-706 para recubrimientos críticos de apariencia.

Alcance del Informe del Mercado Global de Dióxido de Titanio

El dióxido de titanio es uno de los materiales más blancos en la tierra. Se utiliza extensivamente como pigmento blanco para agregar blancura y opacidad en varias aplicaciones, como pinturas y recubrimientos, cosméticos, alimentos y otras aplicaciones.

El mercado de dióxido de titanio está segmentado por grado, aplicación y geografía. Por grado, el mercado está segmentado en rutilo y anatasa. Por aplicación, el mercado está segmentado en pinturas y recubrimientos, plásticos, papel y pulpa, cosméticos y otras aplicaciones. El informe también ofrece tamaño de mercado y pronóstico para 15 países en regiones principales. Para cada segmento, el dimensionamiento del mercado y pronóstico se han hecho basado en volumen (kilotonelada).

| Rutilo |

| Anatasa |

| Cloruro |

| Sulfato |

| Pinturas y Recubrimientos |

| Plásticos |

| Papel y Pulpa |

| Cosméticos |

| Otras Aplicaciones (Cuero, Textiles, Caucho) |

| Construcción |

| Automotriz y Transporte |

| Embalaje |

| Bienes de Consumo |

| Otras Industrias de Usuario Final |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| ASEAN | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Países Nórdicos | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por Grado | Rutilo | |

| Anatasa | ||

| Por Proceso | Cloruro | |

| Sulfato | ||

| Por Aplicación | Pinturas y Recubrimientos | |

| Plásticos | ||

| Papel y Pulpa | ||

| Cosméticos | ||

| Otras Aplicaciones (Cuero, Textiles, Caucho) | ||

| Por Industria de Usuario Final | Construcción | |

| Automotriz y Transporte | ||

| Embalaje | ||

| Bienes de Consumo | ||

| Otras Industrias de Usuario Final | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| ASEAN | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Países Nórdicos | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de dióxido de titanio y sus perspectivas de crecimiento?

El tamaño del mercado de dióxido de titanio alcanzó 360,61 kilotoneladas en 2024 y se proyecta que crezca a 440,86 kilotoneladas para 2030 con una TCAC del 4,10%.

¿Qué región lidera el mercado de dióxido de titanio?

Asia-Pacífico mantiene el 35% de la demanda global y exhibe la TCAC más alta del 4,92%, respaldada por industrialización y capacidad de ruta de cloruro en expansión.

¿Por qué el proceso de cloruro está ganando participación sobre el proceso de sulfato?

La tecnología de cloruro produce pigmento de rutilo de mayor pureza con menos residuos y menor energía por unidad, llevando a una TCAC del 4,7% versus la expansión más lenta del sulfato.

¿Cómo afecta el etiquetado de carcinógeno de la UE la demanda de dióxido de titanio?

Las advertencias obligatorias de cáncer en polvos de TiO₂ elevan los costos de formulación y embalaje, templando el crecimiento de demanda a corto plazo en Europa y forzando ajustes de cartera.

¿Qué aplicación impulsará el crecimiento de volumen más rápido hasta 2030?

Se espera que los plásticos superen otros sectores con una TCAC del 4,5% mientras los productores automotrices, de embalaje y bienes duraderos de consumo intensifican el uso de TiO₂ para estabilidad UV y estética.

Última actualización de la página el: