Análisis del mercado del talco

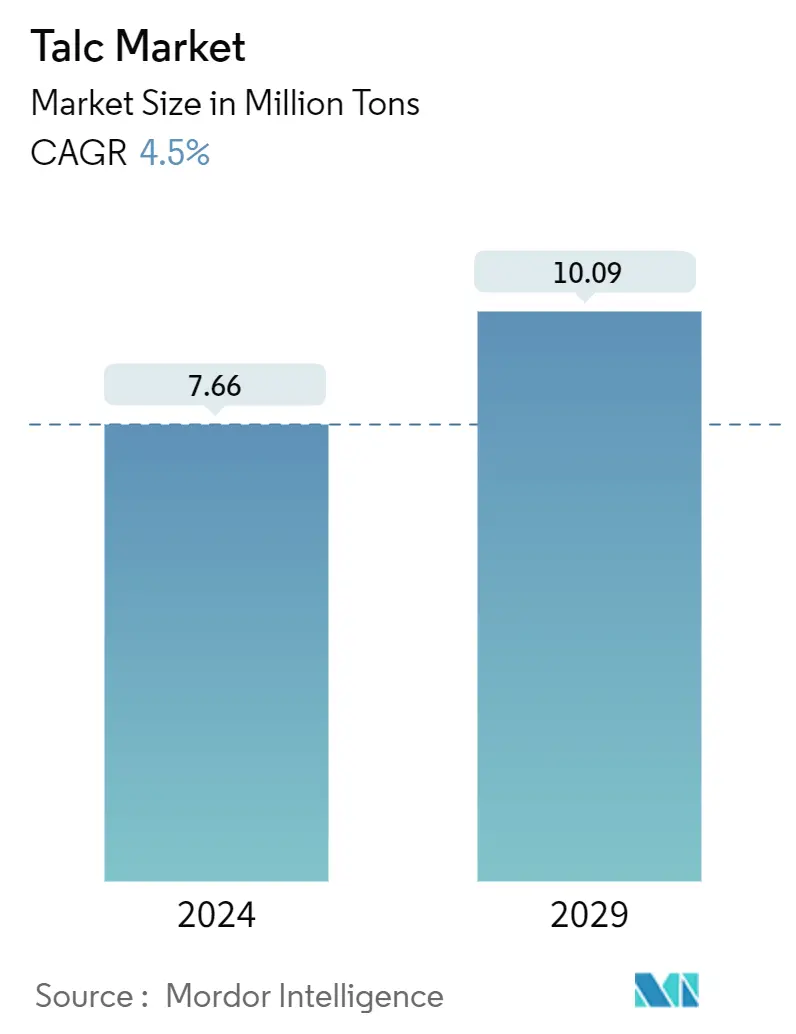

El tamaño del mercado de talco se estima en 7,66 millones de toneladas en 2024 y se espera que alcance los 10,09 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 4,5% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó el mercado en los últimos años a escala global y obligó a los fabricantes de cerámica, de pulpa y papel, y de pinturas y recubrimientos a cerrar sus operaciones, reduciendo la demanda de talco en 2022. Sin embargo, la condición es Se espera que se recupere, lo que restaurará la trayectoria de crecimiento del mercado estudiado durante la segunda mitad del período de pronóstico.

- A corto plazo, la creciente demanda de recubrimientos industriales y marinos está impulsando la demanda de talco, ya que proporciona beneficios como protección contra la corrosión, reducción de disolventes y buena adhesión.

- Por otro lado, se espera que los problemas de salud relacionados con los productos cosméticos a base de talco obstaculicen el crecimiento del mercado.

- Es probable que la creciente demanda de termoplásticos en la industria aeroespacial represente una oportunidad en el futuro.

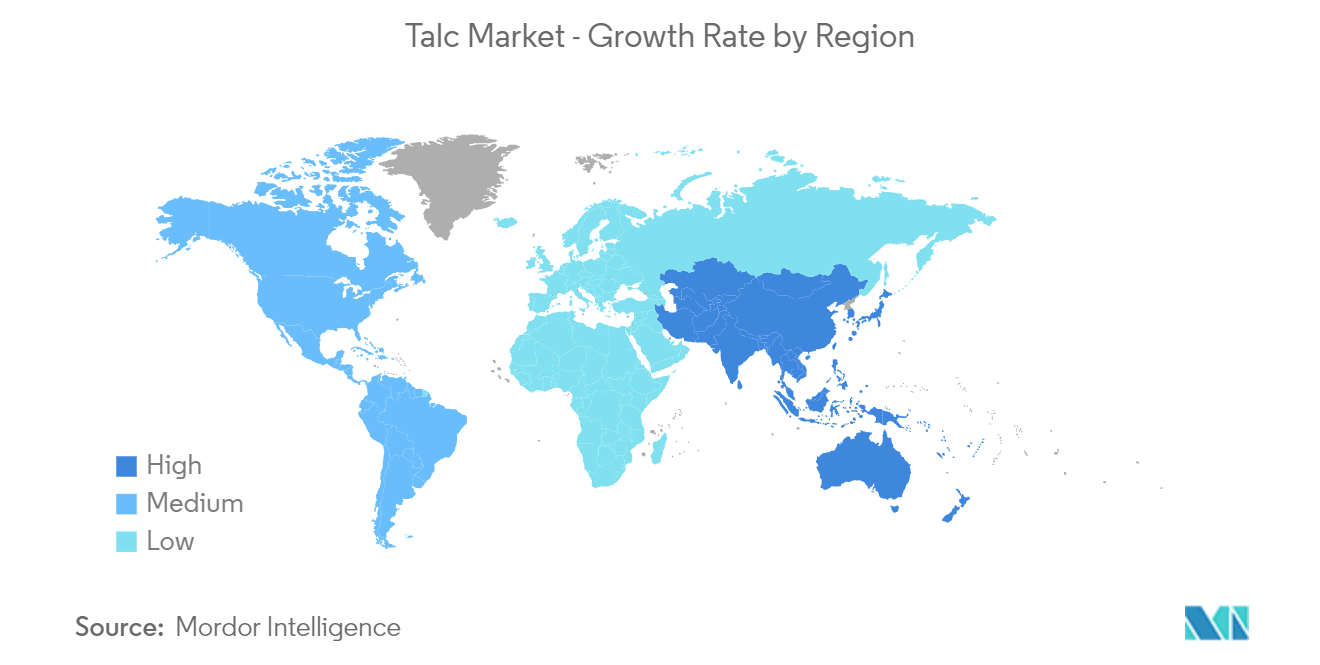

- Asia-Pacífico dominó el mercado del talco a nivel mundial, debido al creciente mercado de plásticos en China y la presencia de reservas de talco blanco en países como India.

Tendencias del mercado del talco

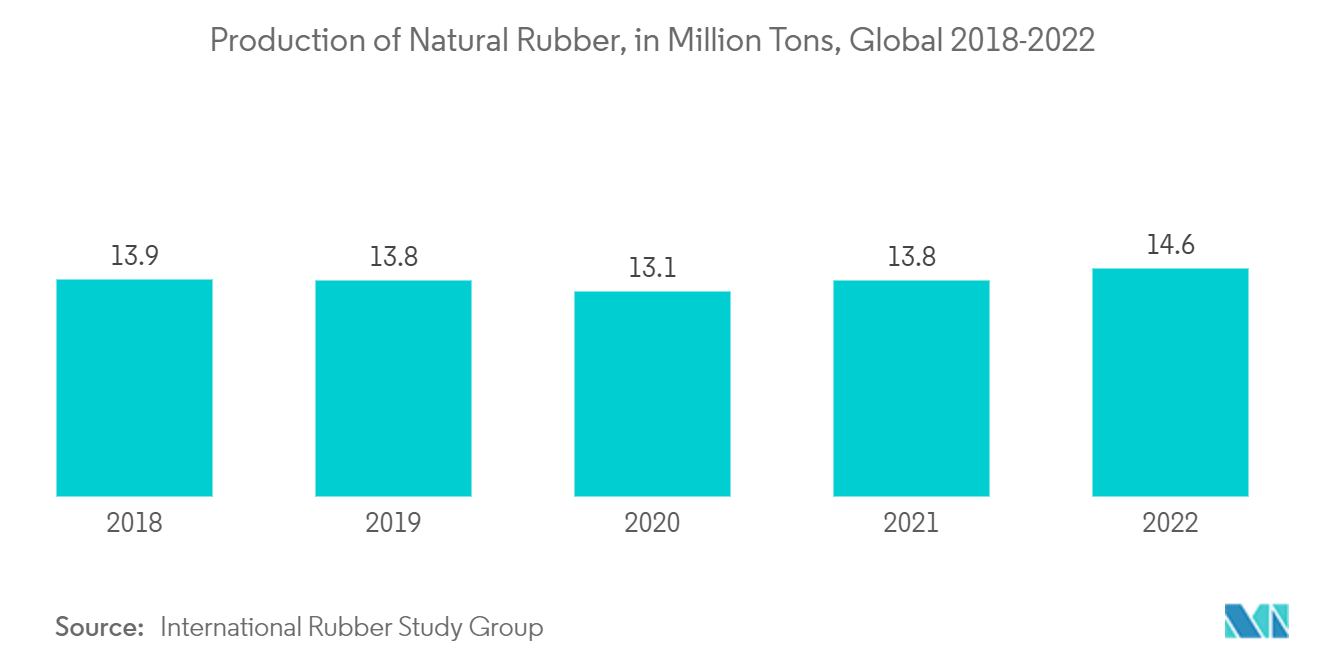

La industria del plástico y el caucho dominará el mercado

- El talco confiere una variedad de beneficios al polipropileno, como una mayor rigidez y una mejor estabilidad dimensional.

- Se utiliza principalmente como relleno en plásticos y actúa como agente absorbente y antiaglomerante durante la producción. La forma de placa de las partículas de talco aumenta la dureza de productos como polietileno, polipropileno, nailon, vinilo y poliéster. También aumenta la resistencia al calor y reduce la contracción.

- El talco es el aditivo, modificador o relleno más utilizado en una variedad de industrias, incluidas la química, la del plástico y la del caucho. Puede mejorar significativamente la resistencia a la tracción de los productos plásticos, las propiedades de impacto, la resistencia al calor, la resistencia a la fluencia, la resistencia al desgarro, etc.

- Según Plastics Europe, alrededor de dos tercios de la demanda de plásticos de Europa se concentra en cinco países, incluido el 25,4% en Alemania, el 14,3% en Italia, el 9,7% en Francia, el 7,6% en el Reino Unido y el 7,5% en España. Plásticos Europa.

- Las principales empresas que operan en el mercado europeo del plástico se inclinan más hacia el desarrollo empresarial estratégico para ampliar su presencia geográfica. Por ejemplo, en junio de 2022, Slovnaft, una empresa miembro del Grupo MOL, seleccionó a Linde Engineering para llevar a cabo una renovación de una planta de polipropileno en Eslovaquia. Esto mejoró la capacidad de la planta de polipropileno por año en un 18% a alrededor de 300 kilotones, y la instalación de almacenamiento se amplió de 45 a 61 silos.

- En diciembre de 2022, Exxon Mobil Corporation inauguró una nueva planta de fabricación de polipropileno en Baton Rouge, la capital de Luisiana. Esta planta puede producir 450.000 TM/año de polipropileno. Además, Formosa Plastics Corporation, en Estados Unidos, está construyendo una nueva instalación de fabricación de polipropileno en Point Comfort, Texas, Estados Unidos. Una vez finalizada en 2024, esta planta producirá 100.000 toneladas de alfa olefinas para fabricar polietileno de alta densidad (HDPE). La empresa utilizaría 63.000 toneladas de alfa olefinas, mientras que las 37.000 toneladas restantes se venderían internacionalmente.

- El uso de plástico en Indonesia está aumentando porque la industria del comercio electrónico requiere embalaje. Empresas de bienes de consumo, incluidas Wilmar Group, Mayora e Indofood, han establecido unidades integradas de producción de envases en Indonesia. Exxon Mobil también está invirtiendo en la industria del plástico de Indonesia. Firmó un memorando de entendimiento con PT Indomobil Prima Energi (IPE), en noviembre de 2022, sobre la aplicación de tecnología avanzada de reciclaje de plástico a gran escala en Indonesia.

- Por lo tanto, es probable que estos proyectos de expansión llevados a cabo por varias empresas de la industria impulsen el crecimiento del mercado durante el período previsto.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico dominó la cuota de mercado global con la creciente demanda de países como China, India y Japón.

- China es uno de los principales consumidores de talco en la región de Asia y el Pacífico. El país utiliza talco en una amplia gama de industrias, como la cerámica, alimentos y bebidas, pulpa y papel, entre otras. Según datos del Ministerio de Industria y Tecnología de la Información, el país experimentó un aumento en su producción de bebidas del 6 por ciento interanual, alcanzando 44,35 millones de toneladas durante el primer trimestre de 2023.

- Además, China es el principal productor y consumidor de cerámica a nivel mundial. Es uno de los mayores productores de baldosas cerámicas del mundo y ha producido alrededor de 8,47 mil millones de metros cuadrados de baldosas cerámicas. La feroz competencia en el mercado interno y de exportación obliga a los productores de cerámica a mejorar su proceso de producción y la calidad de sus productos en la región.

- India es uno de los pocos países con reservas de talco blanco. Los depósitos de talco se encuentran en todo el país. La mayor parte del talco blanco producido se consume en el propio país.

- En la India, la mayor parte de la producción comercial de talco proviene de Rajasthan. Los dos principales productores de talco del país (Golcha Group y Golcha Associated) tienen su sede en Jaipur, Rajasthan, y fabrican una industria de polímeros y cosméticos para hostelería con talco de calidad superior.

- El mercado indio de la industria del plástico es uno de los sectores económicos más importantes del país. Según la India Brand Equity Foundation, el valor total de los plásticos exportados entre abril y septiembre de 2022 fue de 6.380 millones de dólares.

- Además, China tiene un enorme mercado de plásticos que requiere un gran suministro de talco para funcionar. En China, el talco se encuentra en 15 provincias, siendo Liaoning, Shandong, Guangxi, Jiangxi y Qinghai las áreas destacadas que representan más del 90% de las reservas totales.

- Se espera que todos estos factores, a su vez, impulsen la demanda de talco en la región durante el período previsto.

Descripción general de la industria del talco

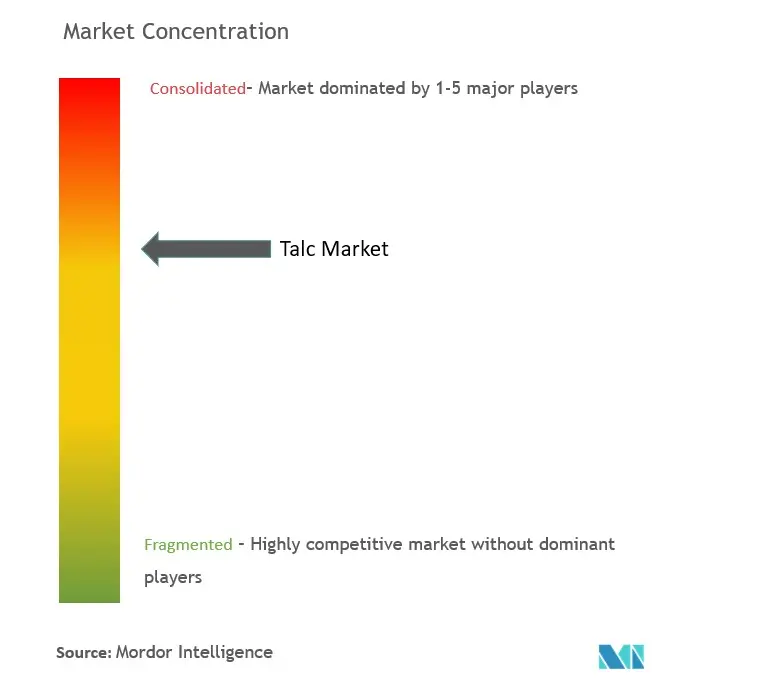

El mercado del talco tiene un carácter moderadamente consolidado, con varias empresas operando tanto a nivel global como regional. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen ELEMENTIS PLC, Imerys, IMI Fabi SpA, Nippon Talc Co. Ltd y Minerals Technologies Inc.

Líderes del mercado del talco

Mineral Technologies Inc.

IMI Fabi SpA

Imerys

Nippon Talc Co., Ltd.

ELEMENTIS PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del talco

- Septiembre de 2022 Imerys entabló negociaciones exclusivas con Syntagma Capital para vender la mayoría de sus activos que producen caolín, molienda de carbonato de calcio (GCC), carbonato de calcio precipitado (PCC) y talco, que sirven principalmente a los mercados del papel, para un valor empresarial de 390 millones de euros, incluido un beneficio basado en el rendimiento empresarial futuro.

- Abril de 2022 Imerys y Safic-Alcan amplían su asociación de distribución. Este nuevo acuerdo ha ampliado su asociación de distribución para incluir el mercado turco. Cubre la distribución de todas las cargas minerales, incluidos caolín, talco, carbonatos, PCC, mica, diatomita, perlita y wollastonita. También cubre la distribución de los mercados del caucho y del plástico.

Segmentación del mercado de talco

El talco es un mineral natural extraído de la tierra y compuesto de magnesio, silicio, oxígeno e hidrógeno. Es un silicato de magnesio hidratado que se utiliza en muchas industrias, incluidas las de plástico, caucho, pinturas, papel y productos farmacéuticos.

El mercado del talco está segmentado por depósito (clorito de talco y carbonato de talco), industria de usuario final (cerámica, alimentos y bebidas, pinturas y revestimientos, cuidado personal, plásticos y caucho, pulpa y papel, y otras industrias de usuario final), y Geografía (Asia-Pacífico, América del Norte, Europa, América del Sur y Medio Oriente y África). El informe ofrece el tamaño del mercado y previsiones para el mercado del talco en volumen (toneladas) para todos los segmentos anteriores.

| Clorito de talco |

| Carbonato de talco |

| Cerámico |

| Alimentos y bebidas |

| Pinturas y Recubrimientos |

| Cuidado personal |

| Plásticos y Caucho |

| Pulpo y papel |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Depósito | Clorito de talco | |

| Carbonato de talco | ||

| Industria del usuario final | Cerámico | |

| Alimentos y bebidas | ||

| Pinturas y Recubrimientos | ||

| Cuidado personal | ||

| Plásticos y Caucho | ||

| Pulpo y papel | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de talco

¿Qué tamaño tiene el mercado del talco?

Se espera que el tamaño del mercado del talco alcance los 7,66 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 4,5% para alcanzar los 10,09 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Talco?

En 2024, se espera que el tamaño del mercado del talco alcance los 7,66 millones de toneladas.

¿Quiénes son los actores clave en el mercado Talco?

Mineral Technologies Inc., IMI Fabi SpA, Imerys, Nippon Talc Co., Ltd., ELEMENTIS PLC son las principales empresas que operan en el Mercado del Talco.

¿Cuál es la región de más rápido crecimiento en el mercado Talco?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado del talco?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado del talco.

Última actualización de la página el:

Informe de la industria del talco

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Talco en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de talco incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.