Análisis del mercado de pruebas de diagnóstico de rubéola

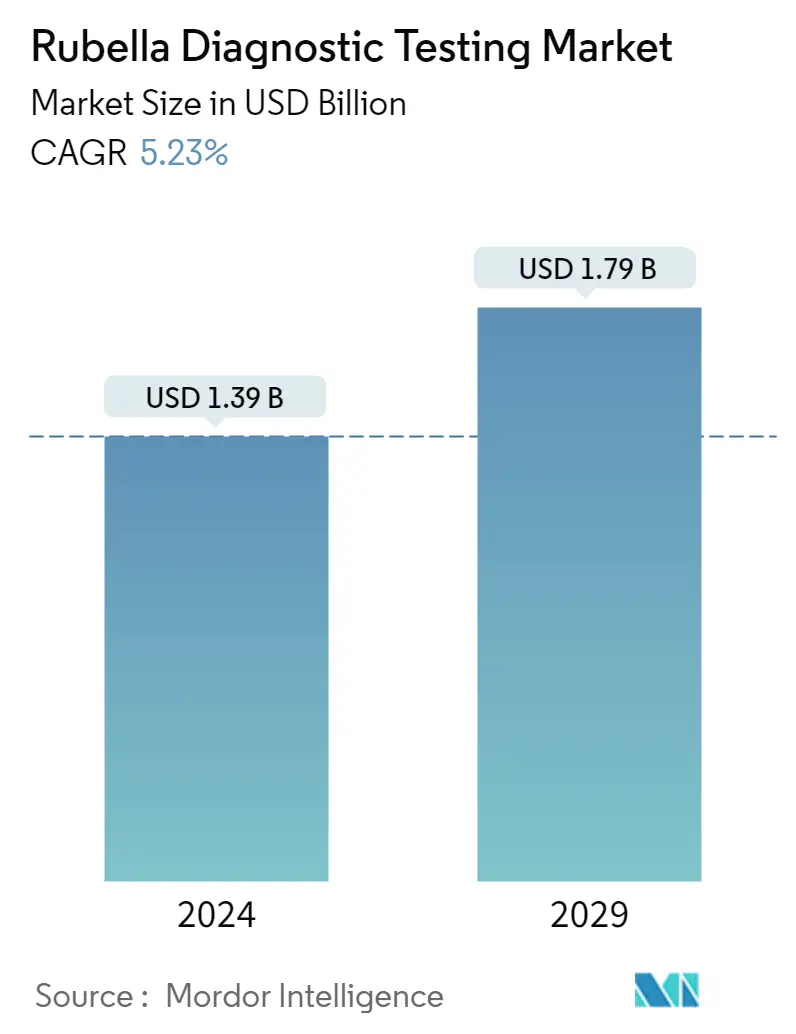

El tamaño del mercado de pruebas de diagnóstico de rubéola se estima en 1,39 mil millones de dólares en 2024 y se espera que alcance los 1,79 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,23% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó significativamente al mercado mundial de pruebas de diagnóstico de rubéola. Por ejemplo, un artículo publicado en la Revista Internacional de Epidemiología y Genética Molecular en junio de 2021 informó que el aumento de casos de COVID-19 mantuvo a un lado las otras pruebas de diagnóstico y, por lo tanto, el mercado de diagnóstico de rubéola fue testigo de importantes desafíos durante la fase inicial de la pandemia. Sin embargo, en el escenario actual, con el número cada vez menor de casos de COVID-19 y la reanudación de los servicios de diagnóstico, se espera que el mercado sea testigo de un crecimiento significativo durante el período previsto.

Los factores que están impulsando el crecimiento del mercado estudiado son las iniciativas gubernamentales para frenar el virus de la rubéola, el aumento de la incidencia de la rubéola y la introducción de tecnologías avanzadas de diagnóstico en el lugar de atención. Las crecientes iniciativas gubernamentales están creando conciencia entre las personas sobre la necesidad de un diagnóstico rápido de la rubéola, impulsando así el mercado. Por ejemplo, en julio de 2022, el Ministerio de Salud y Bienestar Familiar (MoHFW) del Gobierno de la India lanzará el Pradhan Mantri Surakshit Matritva Abhiyan, con el objetivo de mejorar la calidad y la cobertura de la atención prenatal (ANC), incluidos los diagnósticos. y servicios de asesoramiento, como parte de la estrategia de Salud Reproductiva, Materna, Neonatal, Infantil y Adolescente (RMNCH+A). Su objetivo es brindar atención prenatal de calidad, integral y gratuita a todas las mujeres embarazadas el día 9 de cada mes durante el segundo o tercer trimestre de embarazo en centros de salud gubernamentales designados. El programa cubre pruebas de diagnóstico adecuadas, incluidas las de rubéola, y así proporciona mejores servicios de diagnóstico, y estas iniciativas están impulsando el crecimiento del mercado estudiado.

La creciente incidencia de la rubéola también está alimentando la necesidad de mejores diagnósticos, impulsando así el crecimiento del mercado estudiado. Por ejemplo, en marzo de 2022, la Organización Mundial de la Salud (OMS) informó que la rubéola es una de las principales causas de defectos congénitos que se pueden prevenir con vacunas. De manera similar, un artículo publicado en Rubella Journal of Virology en abril de 2022 informó que la rubéola es una enfermedad aguda causada por el virus de la rubéola y caracterizada por fiebre y erupción cutánea, con aproximadamente 100.000 casos de síndrome de rubéola congénita que ocurren por año y se notifican en todo el mundo.

Los crecientes casos de rubéola están aumentando la demanda de diagnósticos de rubéola y, por lo tanto, impulsan el crecimiento del mercado estudiado. Por ejemplo, un artículo publicado por el Instituto Multidisciplinario de Publicaciones Digitales en octubre de 2022 informó que entre las 8082 muestras analizadas en laboratorio de casos sospechosos de sarampión y rubéola recolectadas en el Departamento de Virología de Senegal en el año 2021, la evidencia serológica de infección por rubéola fue 465/6714 (6,9%). Por lo tanto, los elevados casos de rubéola están aumentando la demanda de diagnósticos de rubéola y, por tanto, impulsando el crecimiento del mercado estudiado.

Además, la introducción de diagnósticos en el lugar de atención para el diagnóstico de rubéola está impulsando el crecimiento del mercado estudiado. Por ejemplo, en un artículo publicado en el libro Advanced Materials en marzo de 2022, se informó que se han realizado esfuerzos de investigación recientes para implementar biosensores fluorescentes en el campo en expansión de las pruebas en el punto de atención (POCT), que utiliza métodos rentables. estrategias para realizar pruebas de diagnóstico rápidas y asequibles para diversas enfermedades, incluida la rubéola. Por lo tanto, la introducción de diagnósticos en el lugar de atención está impulsando el crecimiento del mercado estudiado.

Por lo tanto, debido a las iniciativas gubernamentales para frenar el virus de la rubéola, el aumento de la incidencia de la rubéola y la introducción de tecnologías avanzadas de diagnóstico en el lugar de atención, se espera que el mercado sea testigo de un crecimiento significativo durante el período previsto. Sin embargo, la falta de conciencia entre las regiones en desarrollo puede frenar el crecimiento en el transcurso del estudio.

Tendencias del mercado de pruebas de diagnóstico de rubéola

Se espera que el segmento de inmunoensayo enzimático sea testigo de un crecimiento significativo durante el período de pronóstico.

Los reactivos y dispositivos de inmunoensayo enzimático (EIA) se utilizan para detectar la presencia o concentración de un antígeno con su aplicación a la detección de enfermedades epidemiológicas. Incluye diferentes tipos de enzimas como las fosfatasas alcalinas y la glucosa oxidasa. El virus de la rubéola puede persistir en el torrente sanguíneo durante años antes de ser eliminado por los anticuerpos producidos por el sistema inmunológico. El método más utilizado cuando se utilizan kits comerciales de inmunoensayo enzimático (EIA) es la prueba de IgM. Dado que se encontró un aumento significativo en los niveles de anticuerpos en todas las muestras analizadas de pacientes con infección aguda por rubéola, el inmunoensayo enzimático (EIA) también es útil para identificar infecciones agudas. La creciente prevalencia de enfermedades infecciosas como la rubéola es la razón principal atribuible al crecimiento del segmento de inmunoensayo enzimático (EIA).

La viabilidad y precisión de la prueba también están impulsando el crecimiento de este segmento. Por ejemplo, un artículo titulado, publicado por mSphere, en julio de 2021, informó que el sarampión y la rubéola son dos de las enfermedades prevenibles mediante vacunación (EPV) más importantes a nivel mundial, y la medición de anticuerpos contra los virus del sarampión y la rubéola en muestras recolectadas a partir de encuestas serológicas puede ser útil. desempeña un papel importante en la estimación de la inmunidad de la población y en la orientación de las actividades de inmunización, y el inmunoensayo enzimático es el método más conveniente y sencillo para detectar el virus de la rubéola.

De manera similar, otro artículo publicado por la Universidad de Agricultura y Tecnología JOMO Kenyatta en junio de 2021, informó que el uso de muestras de líquido oral es la mejor alternativa para el diagnóstico de sarampión/rubéola, ya que es fácil de recolectar, no invasivo y más aceptable que el suero.. Este método alternativo se puede aplicar en una configuración clínica variada y es más aplicable a programas de vigilancia de enfermedades. El mérito de los fluidos orales como muestra para el diagnóstico del virus de la rubéola mediante la detección de anticuerpos.

Por lo tanto, debido a la eficacia de las técnicas ELISA, se espera que el segmento experimente un crecimiento significativo durante el período previsto.

Se espera que América del Norte sea testigo de un crecimiento significativo durante el período previsto.

Se espera que la región de América del Norte sea testigo de un crecimiento significativo durante el período previsto debido a la presencia de actores clave del mercado, importantes estrategias gubernamentales y también a los avances tecnológicos que implican el diagnóstico adecuado y oportuno de esta enfermedad.

Además, importantes estrategias gubernamentales están provocando una disminución de los casos de rubéola en el país. Por ejemplo, en enero de 2022, el Gobierno de Canadá informó que en Canadá no se notificaron nuevos casos de sarampión o rubéola en la semana 52 del año 2021 y, actualmente, no hay casos activos de sarampión o rubéola en Canadá. Por tanto, las iniciativas del gobierno para erradicar la rubéola proporcionando diagnósticos adecuados están impulsando el crecimiento del mercado.

De manera similar, en enero de 2021, el Centro para el Control y la Prevención de Enfermedades (CDC) informó que la rubéola ya no es endémica en Estados Unidos. Los CDC también informaron que una estrategia clave para lograr la eliminación de la rubéola en la región de América del Norte es la implementación de un sistema de vigilancia de alta calidad. El gobierno de la región ha implementado la inmunización rutinaria para niños, que combinada con campañas de diagnóstico adecuadas en países con altas tasas de casos y mortalidad son estrategias clave de salud pública para reducir las muertes por sarampión a nivel mundial.

Además, la introducción de nuevas tecnologías también está impulsando el crecimiento del mercado estudiado en la región. Por ejemplo, un artículo publicado en el Journal of Virology Methods en mayo de 2022 informó que debido a la pandemia de COVID-19, los servicios de vacunación contra la rubéola en todo el mundo se han visto interrumpidos, lo que está provocando una mayor brecha de inmunidad y vigilancia del RV. Los genotipos son un componente crítico para monitorear el progreso hacia los objetivos de eliminación y erradicación de la rubéola. Este ensayo multiplex de RuV permitirá obtener rápidamente resultados de pruebas sensibles y precisos. Estos estudios y la introducción de más diagnósticos de este tipo están impulsando el crecimiento de este mercado en la región.

Como resultado de la presencia de actores clave del mercado, importantes estrategias gubernamentales y avances tecnológicos que involucran el diagnóstico adecuado y oportuno de esta enfermedad, se espera que la región sea testigo de un crecimiento significativo durante el período previsto.

Descripción general de la industria de pruebas de diagnóstico de rubéola

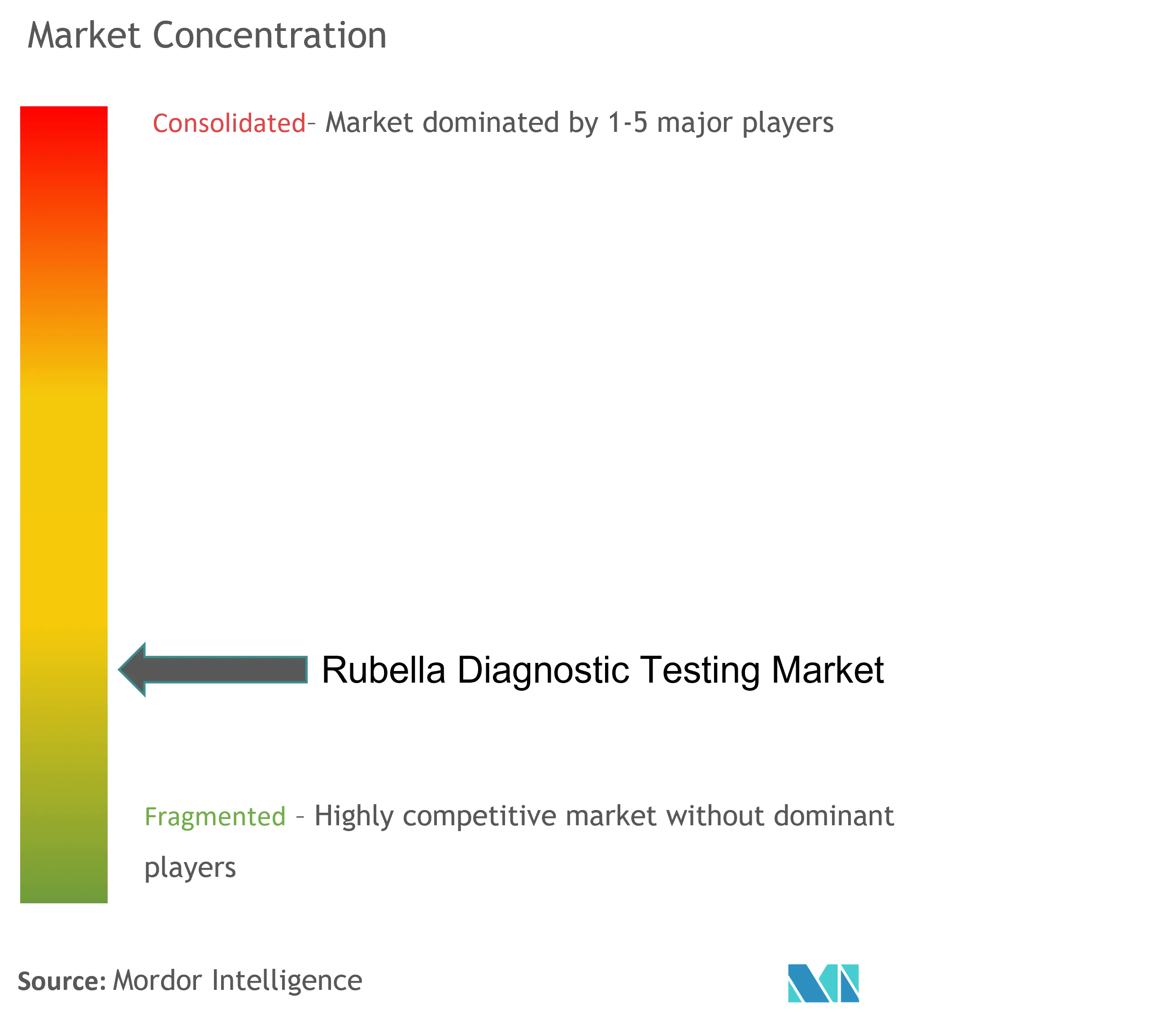

El mercado de pruebas de diagnóstico de rubéola es de naturaleza fragmentada y competitiva debido a la presencia de muchas empresas que operan a nivel mundial y regional. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas, como Abbott Laboratories Inc., Beckman Coulter Inc., Bio Rad Laboratories Inc., Biokit SA, BioMérieux SA, F Hoffmann-La Roche Ltd., Ortho Clinical Diagnostics, Siemens Healthcare GmbH, Thermo Fisher Scientific Inc. y ZEUS Scientific Inc.

Líderes del mercado de pruebas de diagnóstico de rubéola

Abbott

Bio Rad Laboratories Inc.

Siemens Healthcare GmbH

Thermo Fisher Scientific Inc.

BioMérieux SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de pruebas de diagnóstico de rubéola

- Agosto de 2022 Roche informó que la Administración de Medicamentos y Alimentos de los Estados Unidos (USFDA) aprobó una ampliación de la etiqueta para su Panel Ventana MMR RxDx que brinda a los médicos acceso a un panel totalmente automatizado de biomarcadores de reparación de errores de coincidencia (MMR) probados mediante inmunohistoquímica (IHC)..

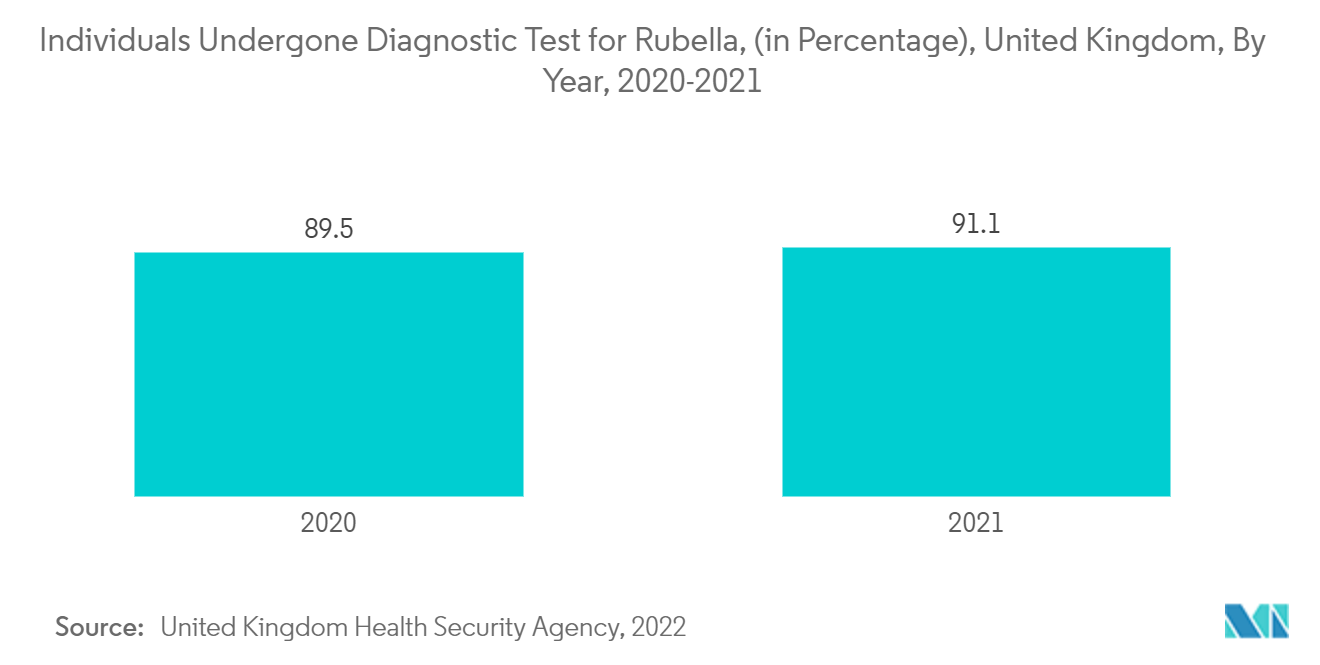

- Noviembre de 2021 La División de Inmunización y Enfermedades Prevenibles por Vacunación de la Agencia de Seguridad Sanitaria del Reino Unido lanzó un nuevo plan de vigilancia de la fiebre cutánea. El objetivo es aumentar el número de muestras analizadas para realizar pruebas de diagnóstico de sarampión y rubéola. El programa fue iniciado por el gobierno del Reino Unido, que distribuyó kits de diagnóstico de rubéola para realizar pruebas rápidas de rubéola.

Segmentación de la industria de pruebas de diagnóstico de rubéola

Según el alcance del informe, las pruebas de diagnóstico de rubéola se refieren a la detección del virus de la rubéola. Estas pruebas se recetan a mujeres embarazadas y también se pueden realizar en bebés que nacen con defectos congénitos. La rubéola se puede detectar con la ayuda de pruebas de diagnóstico como la aglutinación en látex, el inmunoensayo enzimático, el radioinmunoensayo (RIA) y el inmunoensayo fluorescente (FIA), entre otros.

Técnica de prueba (aglutinación de látex, inmunoensayo enzimático (EIA), radioinmunoensayo (RIA), inmunoensayo fluorescente (FIA) y otras técnicas de prueba), aplicación (hospitales, laboratorios y otras aplicaciones) y geografía (América del Norte, Europa, Asia). Pacífico, Oriente Medio y África, y América del Sur) son los segmentos del Mercado de Pruebas de Diagnóstico de Rubéola. El informe de mercado también cubre los tamaños y tendencias estimados del mercado para 17 países en las principales regiones del mundo. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Aglutinación de látex |

| Inmunoensayo enzimático (EIA) |

| Radioinmunoensayo (RIA) |

| Inmunoensayo fluorescente (FIA) |

| Otras técnicas de prueba |

| hospitales |

| Laboratorios |

| Otras aplicaciones |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por técnica de prueba | Aglutinación de látex | |

| Inmunoensayo enzimático (EIA) | ||

| Radioinmunoensayo (RIA) | ||

| Inmunoensayo fluorescente (FIA) | ||

| Otras técnicas de prueba | ||

| Por aplicación | hospitales | |

| Laboratorios | ||

| Otras aplicaciones | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado sobre pruebas de diagnóstico de rubéola

¿Qué tamaño tiene el mercado de Pruebas de diagnóstico de rubéola?

Se espera que el tamaño del mercado de pruebas de diagnóstico de rubéola alcance los 1,39 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,23% hasta alcanzar los 1,79 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Pruebas de diagnóstico de rubéola?

En 2024, se espera que el tamaño del mercado de pruebas de diagnóstico de rubéola alcance los 1,39 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Pruebas de diagnóstico de rubéola?

Abbott, Bio Rad Laboratories Inc., Siemens Healthcare GmbH, Thermo Fisher Scientific Inc., BioMérieux SA son las principales empresas que operan en el mercado de pruebas de diagnóstico de rubéola.

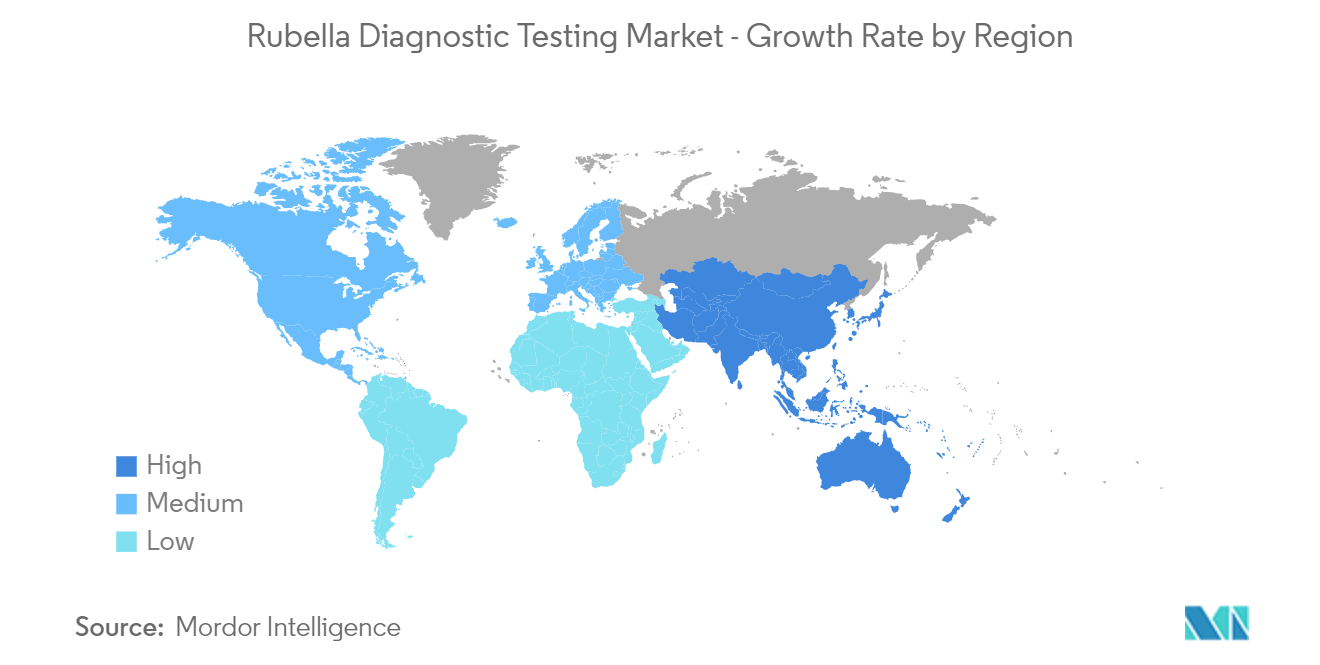

¿Cuál es la región de más rápido crecimiento en el mercado de Pruebas de diagnóstico de rubéola?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Pruebas de diagnóstico de rubéola?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de pruebas de diagnóstico de rubéola.

¿Qué años cubre este mercado de Pruebas de diagnóstico de rubéola y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de pruebas de diagnóstico de rubéola se estimó en 1.320 millones de dólares. El informe cubre el tamaño histórico del mercado de Pruebas de diagnóstico de rubéola durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Pruebas de diagnóstico de rubéola para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de pruebas de diagnóstico de rubéola

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Pruebas de diagnóstico de rubéola en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de las pruebas de diagnóstico de rubéola incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.