Tamaño y Participación del Mercado de Analítica de Riesgo

Análisis del Mercado de Analítica de Riesgo por Mordor Intelligence

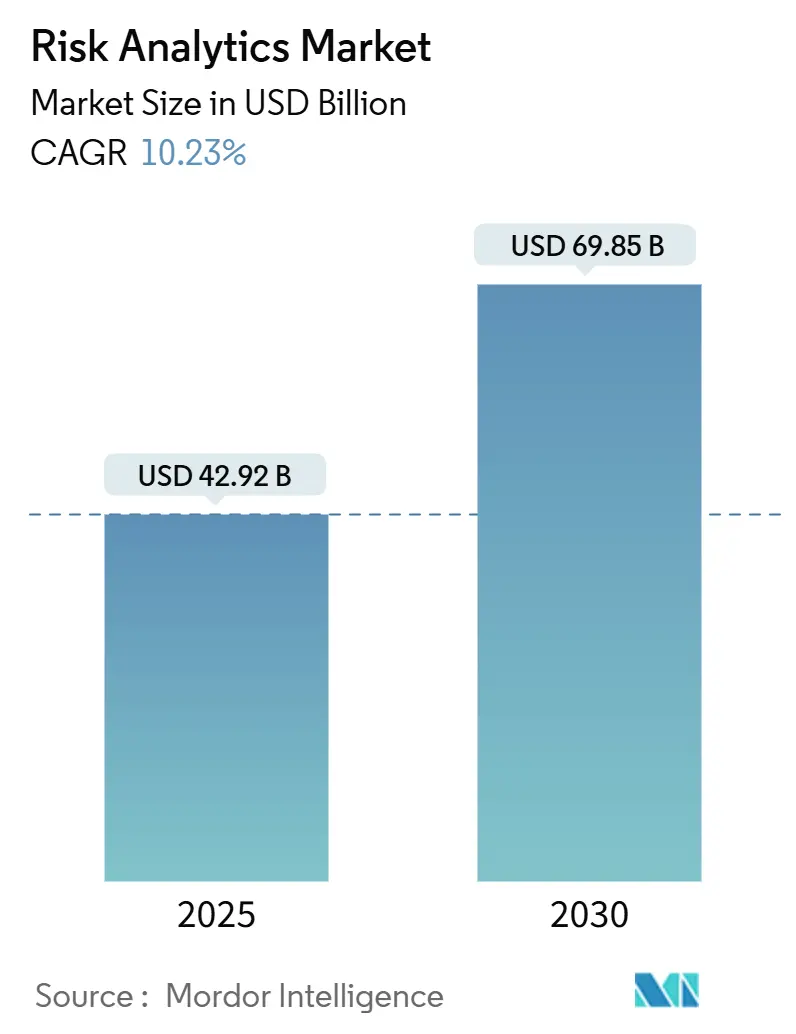

El mercado global de analítica de riesgo está valorado en 42,92 mil millones USD en 2025 y se proyecta que alcance 69,85 mil millones USD para 2030 con una TCAC del 10,2%. El mayor escrutinio regulatorio, la exposición al fraude en tiempo real en los rieles de pago instantáneo, y la divulgación obligatoria del riesgo climático están convirtiendo la analítica avanzada en una necesidad estratégica en lugar de un gasto discrecional de TI. Las instituciones financieras están eliminando gradualmente las herramientas basadas en reglas en favor de plataformas impulsadas por IA que evalúan millones de puntos de datos en milisegundos para apoyar la optimización de capital, la interdicción de fraudes y el modelado de escenarios climáticos. Las arquitecturas nativas de la nube, los algoritmos resistentes a la computación cuántica y los tejidos de datos unificados están reduciendo el costo total de propiedad mientras permiten reportes de cumplimiento paralelos en diferentes jurisdicciones[1]Google Cloud, "Accelerating Risk Analytics with Secure Data Fabric," cloud.google.com. La convergencia de estas fuerzas está reformando las estrategias de los proveedores hacia la entrega de plataforma como servicio que fusiona software, consultoría y operaciones gestionadas.

Conclusiones Clave del Informe

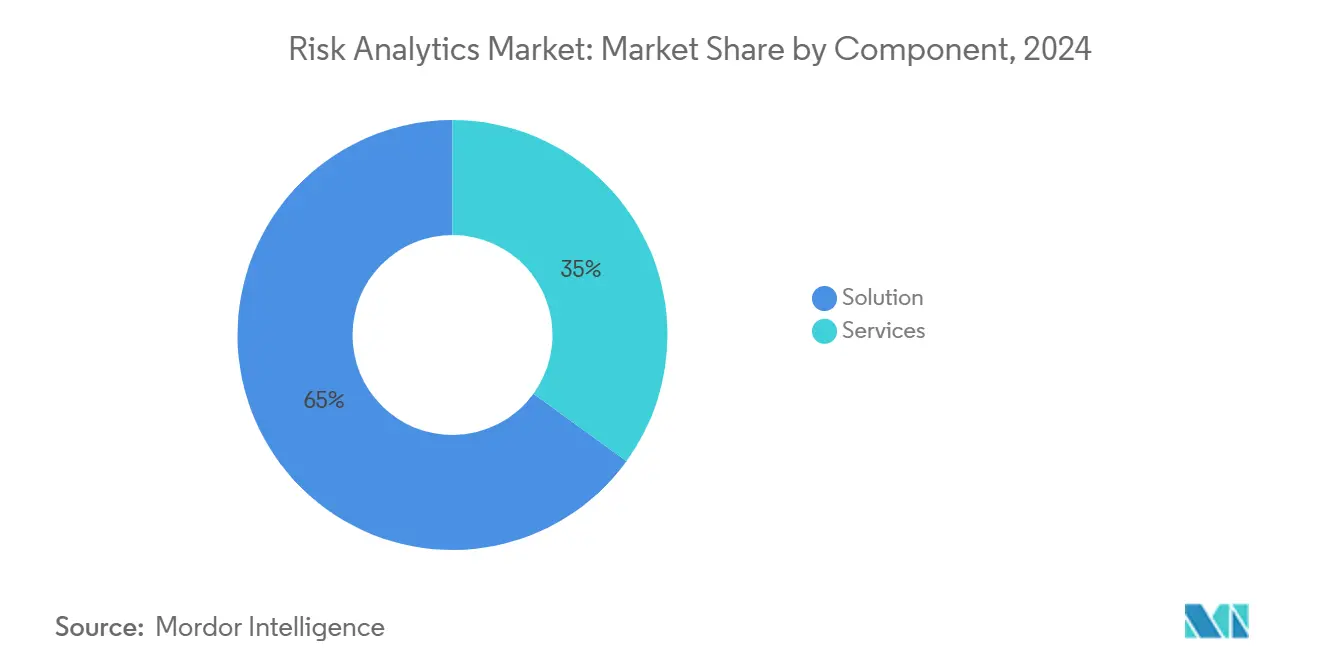

- Por componente, las Soluciones lideraron con el 65% de la participación del mercado de analítica de riesgo en 2024, mientras que los Servicios se están expandiendo a una TCAC del 11,8% hasta 2030.

- Por implementación, Instalación Local representó el 67,6% del tamaño del mercado de analítica de riesgo en 2024; se pronostica que la Nube crecerá a una TCAC del 12,1% hasta 2030.

- Por tipo de riesgo, el riesgo de Crédito mantuvo una participación del 40,2% del tamaño del mercado de analítica de riesgo en 2024; la analítica de riesgo climático y ESG se expandirá a una TCAC del 11,4%.

- Por aplicación, la detección de fraudes y AML capturó el 41,6% de la participación del mercado de analítica de riesgo en 2024; la analítica de riesgo cibernético registra la TCAC más rápida del 10,9%.

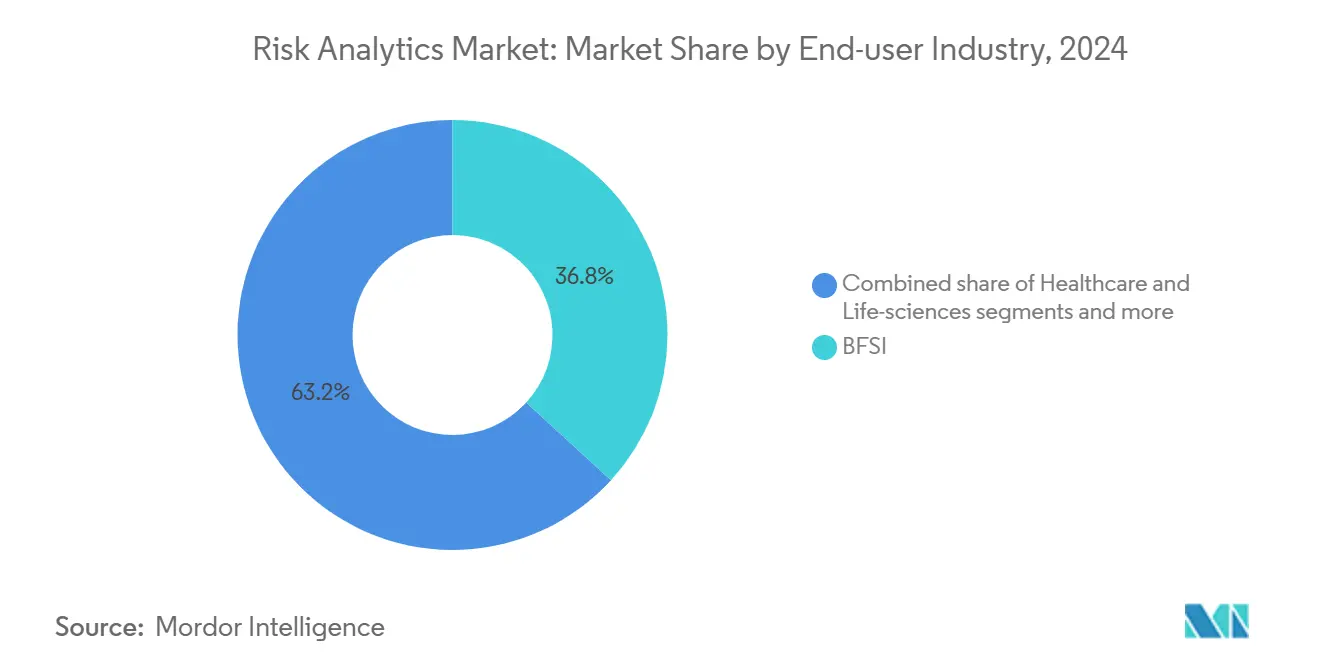

- Por industria de usuario final, BFSI comandó el 36,8% de los ingresos en 2024; Retail y comercio electrónico crecerán a una TCAC del 10,7% por el aumento de las transacciones digitales.

- Por tamaño de organización, las grandes empresas representaron el 69,4% de la demanda en 2024, pero las PYMES están avanzando a una TCAC del 12% hasta 2030 por la democratización de la nube.

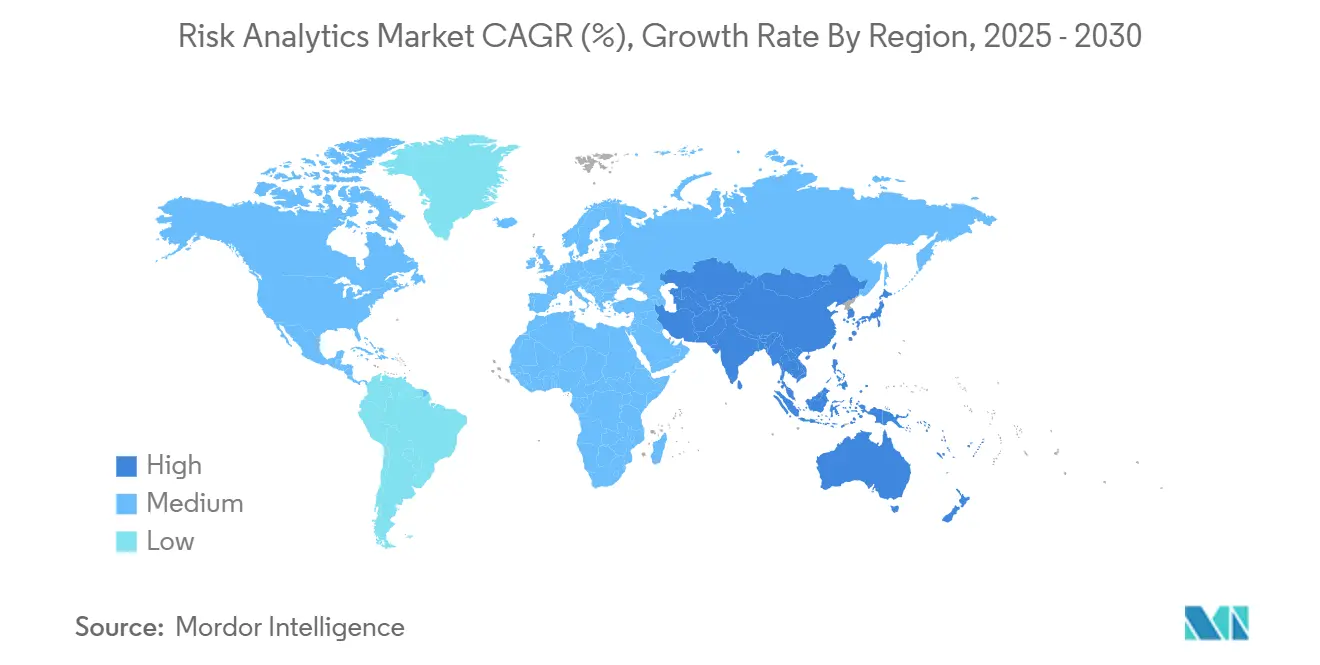

- Por geografía, América del Norte lideró con una participación de ingresos del 38,6% en 2024; se proyecta que Asia-Pacífico se expandirá a una TCAC del 11,5% hasta 2030.

Tendencias e Insights del Mercado Global de Analítica de Riesgo

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Línea de Tiempo de Impacto |

|---|---|---|---|

| Aumento de fraude en tiempo real en rieles de pago instantáneo | +2.1% | Global, liderado por América del Norte y APAC | Corto plazo (≤ 2 años) |

| Mayor escrutinio de adecuación de capital post-Basilea IV | +1.8% | Global, UE y Reino Unido lideran | Mediano plazo (2-4 años) |

| Divulgación obligatoria de riesgo climático | +1.5% | Global, UE lidera | Largo plazo (≥ 4 años) |

| Calificación crediticia impulsada por IA para prestatarios con archivos limitados | +1.3% | Global, enfoque en mercados emergentes | Mediano plazo (2-4 años) |

| Los tejidos de datos de riesgo multinube reducen TCO > 25% | +1.1% | América del Norte y UE como núcleo, extendiéndose a APAC | Corto plazo (≤ 2 años) |

| Amenaza de computación cuántica a algoritmos criptográficos heredados | +0.9% | Global, primero economías avanzadas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de fraude en tiempo real en rieles de pago instantáneo

Los entornos de liquidación instantánea exponen a los bancos a ataques a nivel de transacción que abruman las herramientas de fraude por lotes. Los volúmenes globales de pagos en tiempo real están en camino de alcanzar 575 mil millones de transacciones para 2028, obligando a las instituciones a implementar analítica de milisegundos que combina biometría conductual, inteligencia de dispositivos y analítica de red mientras mantiene tasas de falsos positivos por debajo del 1%[2]European Payments Council, "2024 Payment Threats and Fraud Trends Report," europeanpaymentscouncil.eu. La regla de reembolso obligatorio del Reino Unido para fraude de pago push autorizado fortalece el caso económico para plataformas nativas de IA que califican transacciones mientras ocurren. Los proveedores que pueden combinar ingesta de datos en streaming, analítica de grafos y gobernanza de modelos dentro de una sola pila nativa de la nube tienen una ventaja decisiva.

Mayor escrutinio de adecuación de capital post-Basilea IV

El despliegue de Basilea IV de la UE en enero de 2025 y las ordenanzas mejoradas de riesgo operativo de FINMA obligan a los bancos multinacionales a ejecutar varios cálculos de activos ponderados por riesgo en paralelo. Los motores de Monte-Carlo basados en la nube permiten optimización de capital casi en tiempo real a través de conjuntos de reglas divergentes mientras satisfacen las pruebas de agregación de datos BCBS 239. Mientras los reguladores intensifican las auditorías de datos in situ, la demanda de linaje de datos unificado, pistas de auditoría y bibliotecas de escenarios acelera la migración hacia plataformas ricas en servicios que incorporan lógica regulatoria de forma nativa.

Divulgación obligatoria de riesgo climático

La guía de la Reserva Federal ahora vincula la exposición climática con las expectativas de seguridad y solidez para grandes bancos. La Directiva de Informes de Sostenibilidad Corporativa de la UE obliga métricas auditables a través de alcances y clases de activos, redirigiendo presupuestos hacia analítica geoespacial que fusiona imágenes satelitales con modelos climáticos de largo plazo. Las instituciones están re-ingeniando motores de riesgo crediticio y de mercado para capturar factores de riesgo de transición como la fijación de precios del carbono. Las ofertas de proveedores que integran riesgo físico y de transición dentro de vistas de riesgo de portafolio existentes están ganando aceptación rápida.

Calificación crediticia impulsada por IA para prestatarios con archivos limitados

Los modelos de lenguaje grande y los motores de IA multimodal ingieren historial de pagos, datos de telecomunicaciones y señales sociales para identificar solicitantes dignos de crédito que carecen de archivos formales de buró. El consorcio Veritas de la Autoridad Monetaria de Singapur establece puntos de referencia de equidad y transparencia que dan forma a los diseños de productos. Los bancos en India, Nigeria y Brasil aprovechan estos modelos para desbloquear nuevos grupos de préstamos sin violar las reglas de discriminación. La demanda se concentra en plataformas que incorporan capas de explicabilidad, aumento de datos sintéticos y módulos de prueba de sesgo dentro de flujos de trabajo de calificación.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Línea de Tiempo de Impacto |

|---|---|---|---|

| Escasez aguda de talento en gobernanza de riesgo de modelo | -1.7% | Global, severa en América del Norte y UE | Mediano plazo (2-4 años) |

| Creciente fatiga de suscripción SaaS entre instituciones de nivel medio | -1.2% | Global, instituciones de nivel medio | Corto plazo (≤ 2 años) |

| Preocupaciones de dependencia del proveedor sobre pilas ML propietarias | -0.9% | Global, más alta en América del Norte y UE | Mediano plazo (2-4 años) |

| Taxonomías ESG inconsistentes entre jurisdicciones | -0.8% | Global, pronunciada en UE, EE.UU. y APAC | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escasez aguda de talento en gobernanza de riesgo de modelo

El cincuenta y cuatro por ciento de los bancos reportan brechas en habilidades de validación cuantitativa, retrasando lanzamientos de modelos e inflando costos de cumplimiento. La inflación salarial es más pronunciada para especialistas que combinan estadísticas, perspicacia regulatoria y competencia en IA. Las instituciones están adoptando kits de herramientas de validación automatizada que reproducen datos de producción y emiten alertas de gobernanza, pero los supervisores aún requieren aprobación humana. Los proveedores que agrupan capacidades de flujo de trabajo, documentación y pruebas automáticas mitigan la restricción pero no pueden reemplazar completamente la experiencia escasa.

Creciente fatiga de suscripción SaaS entre instituciones de nivel medio

Los bancos de nivel medio manejan docenas de herramientas especializadas, creando sobrecarga de integración y crecimiento de licencias. Muchos están racionalizando pilas en favor de plataformas unificadas del mercado de analítica de riesgo que proporcionan capacidades modulares bajo precios basados en uso. Las arquitecturas híbridas de nube y la orquestación de contenedores reducen las barreras de salida, aliviando las preocupaciones de dependencia del proveedor. Los proveedores capaces de mostrar períodos de recuperación claros a través de pilotos de prueba de valor ven renovaciones más rápidas a pesar de la cautela presupuestaria.

Análisis de Segmentos

Por Componente: La adopción de servicios se acelera mientras las instituciones buscan experiencia especializada

Los datos de participación de mercado muestran Soluciones en 65% en 2024, sin embargo, el brazo de Servicios se está expandiendo más rápido a una TCAC del 11,8%. El tamaño del mercado de analítica de riesgo vinculado a consultoría, implementación y operaciones gestionadas crece mientras los bancos enfrentan gobernanza de IA, pruebas de estrés climático y modelado de riesgo cuántico. Las empresas de servicios ayudan a integrar motores avanzados con núcleos heredados mientras alinean salidas con plantillas jurisdiccionales. En paralelo, el software central evoluciona hacia configurabilidad de código bajo, interfaces de lenguaje natural y bibliotecas resistentes a la computación cuántica.

El cambio regulatorio continuo mantiene a los clientes dependientes de especialistas externos para curación de inventario de modelos, documentación y validación. Los servicios gestionados que cubren calidad de datos, bibliotecas de escenarios y monitoreo en tiempo real reducen la sobrecarga para jugadores de nivel medio. Como resultado, el gasto se inclina hacia contratos de servicios recurrentes incluso donde las licencias perpetuas permanecen en su lugar. Los proveedores que fusionan actualizaciones de software con compromisos de servicios basados en resultados protegen renovaciones y oportunidades de venta adicional.

Por Implementación: La adopción de la nube aumenta a pesar de la prevalencia de instalación local

Los sistemas de instalación local retienen una participación del 67,6% en 2024 mientras las instituciones protegen datos sensibles contra el acceso extraterritorial. Sin embargo, una TCAC del 12,1% para la nube indica un impulso de migración decisivo, elevando el valor del mercado de analítica de riesgo entregado a través de modelos SaaS y plataforma como servicio. Las implementaciones en la nube soportan ráfagas de cómputo elásticas para pruebas de estrés intradía, calificación de fraudes en tiempo real y recálculos de riesgo de mercado de alta frecuencia. Los proveedores de zonas de nube soberana alivian las objeciones de residencia de datos en Europa, Oriente Medio y Asia.

Las arquitecturas híbridas dominan las hojas de ruta de transición. Los motores de crédito heredados permanecen en las instalaciones mientras las capas de inferencia de IA, los tableros de visualización y los informes por lotes se desplazan a micro-servicios de la nube. Los clientes usan orquestadores multinube para evitar el bloqueo y alinear cargas de trabajo con restricciones de latencia, costo y localización de datos. Las soluciones que incorporan lógica de colocación de cargas de trabajo y analítica de costos entre nubes capturan participación de billetera mientras las instituciones refinan estrategias de asignación de recursos.

Por Tipo de Riesgo: La analítica climática y ESG registra el avance más rápido

El riesgo crediticio aún ancla el 40,2% de los ingresos de 2024, pero los modelos climáticos y ESG se expanden a una TCAC del 11,4% hasta 2030. La participación del mercado de analítica de riesgo para escenarios climáticos crece mientras los mandatos de divulgación requieren cuantificación de inundaciones, incendios forestales y choques de transición a nivel de deudor. Las plataformas integradas superponen mapas de riesgo físico en garantías de préstamos y tenencias de valores para calcular cargos de capital consistentes con las guías regulatorias.

Los proveedores agregan bibliotecas de riesgo de transición que modelan trayectorias de precios del carbono y choques de políticas, vinculándolas con exposiciones de riesgo crediticio, de mercado y operativo. Las instituciones re-factorizan suites de pruebas de estrés para fusionar resultados climáticos con recesiones macroeconómicas. Los proveedores que pueden suministrar datos climáticos trazables, metodologías transparentes y pistas de auditoría ganan evaluaciones de adquisición, especialmente en Europa donde los supervisores examinan suposiciones de escenarios.

Por Aplicación: La analítica de riesgo cibernético surge en operaciones digitales primero

La detección de fraudes y AML capturó una participación del 41,6% en 2024 y continúa evolucionando hacia analítica basada en comportamiento y redes. Sin embargo, la analítica de riesgo cibernético supera con una TCAC del 10,9% mientras la infraestructura financiera se digitaliza y los reguladores imponen estándares de riesgo ICT. El tamaño del mercado de analítica de riesgo para modelos cibernéticos se expande bajo la Ley de Resiliencia Operativa Digital que requiere identificación de amenazas, pruebas de penetración y orquestación de niveles de servicio[3]European Banking Authority, "Digital Operational Resilience Act Factsheet," eba.europa.eu.

Las plataformas ingieren datos de registro, escaneos de vulnerabilidades e inteligencia de cadena de suministro para cuantificar la exposición cibernética residual en términos monetarios. Se conectan a herramientas de orquestación de seguridad para activar controles cuando los umbrales de riesgo violan la tolerancia. Los clientes priorizan soluciones que unifican riesgo cibernético, operativo y de terceros dentro de tableros empresariales, permitiendo a las juntas comparar exposición cibernética con riesgos crediticios o de liquidez en escalas comunes.

Por Industria de Usuario Final: Retail y comercio electrónico impulsan innovación centrada en fraudes

El vertical BFSI mantuvo el 36,8% de los ingresos en 2024 mientras los bancos continúan invirtiendo en cumplimiento, pruebas de estrés y analítica anti-fraude. Retail y comercio electrónico, registrando una TCAC del 10,7%, emerge como un semillero de gestión de fraudes en tiempo real y contracargos. El tamaño del mercado de analítica de riesgo para comerciantes aumenta mientras los pagos instantáneos y los planes de compra ahora-pague después elevan la exposición a identidades sintéticas y abuso de reembolsos. La investigación de Visa muestra que más del 80% de los comerciantes aumentan la aceptación de pagos instantáneos, escalando las necesidades de gestión de fraudes.

Los vendedores en línea adoptan motores de fraude IA plug-and-play que marcan anomalías en el checkout, califican clientes en niveles de riesgo y alimentan resultados en ofertas de finanzas integradas. Los proveedores de telecomunicaciones y tecnología también aumentan el gasto para salvaguardar billeteras digitales y canales de préstamos integrados. Los proveedores que suministran contenido de riesgo verticalizado y conectores listos para usar acortan el tiempo de valor y penetran sectores no financieros más rápido.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tamaño de Organización: Las PYMES cierran brechas de capacidad a través de la democratización de plataformas

Las grandes empresas mantienen una participación del 69,4% bajo obligaciones regulatorias complejas y portafolios sofisticados. La TCAC más alta del 12% reside en PYMES que aprovechan modelos de suscripción para obtener analítica de grado empresarial sin CapEx pesado. Los proveedores de servicios en la nube y agregadores fintech agrupan módulos de calificación, fraudes y cumplimiento en paquetes de pago según crecimiento. El mercado de analítica de riesgo se democratiza mientras la adopción de PYMES se extiende a micro-prestamistas, aseguradoras regionales y minoristas de tamaño medio.

La facilidad de integración y los precios basados en resultados aceleran la adopción de PYMES. Los proveedores que automatizan la incorporación de datos, ofrecen modelos pre-entrenados y suministran entornos de prueba sandbox reducen los ciclos de implementación de meses a semanas. Los ecosistemas de socios distribuyen estas ofertas a través de plataformas contables y mercados SaaS verticales, ampliando el alcance mientras contienen los costos de adquisición de clientes.

Análisis Geográfico

América del Norte mantuvo el 38,6% de los ingresos en 2024, respaldada por regímenes supervisorios estrictos y adopción temprana de la nube hiperescala. La guía climática de la Reserva Federal y las reglas del juego final de Basilea III sostienen el gasto en optimización de capital, pruebas de estrés y soluciones de linaje de datos. Las instituciones de EE.UU. también prueban encriptación resistente a la computación cuántica para futuro-probar los rieles de pago, respaldadas por la hoja de ruta cuántica multimillonaria de IBM[4]IBM, "Quantum Development Roadmap," ibm.com.

Europa comanda una participación significativa y da forma a plantillas regulatorias mundialmente. La implementación de la Ley de Resiliencia Operativa Digital en 2025 obliga a los bancos a integrar analítica de riesgo ICT con métricas tradicionales de riesgo financiero. El liderazgo del bloque en reglas ESG impulsa el gasto en escenarios climáticos, mientras que el cumplimiento BCBS 239 empuja inversiones de agregación de datos en tiempo real. Las reglas fragmentadas de estados miembros elevan la demanda de plataformas que mapean múltiples esquemas de reportes en modelos de datos consistentes.

Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 11,5%. La Interfaz de Pagos Unificados de India procesa miles de millones de transferencias mensuales, intensificando las necesidades de fraude en tiempo real. China profundiza la analítica de financiamiento de cadena de suministro y prepara marcos de riesgo de moneda digital. Los mercados del sudeste asiático aceleran la calificación crediticia para prestatarios primerizos usando datos alternativos. Los reguladores adoptan esquemas sandbox que aceleran las aprobaciones de proveedores, alimentando el despliegue rápido de ofertas de nube escalables adaptadas a normas locales de localización de datos.

Panorama Competitivo

El mercado de analítica de riesgo presenta consolidación moderada. Los incumbentes como SAS, IBM, Oracle y SAP aprovechan suites amplias que se alinean con la gobernanza multi-riesgo y el mapeo regulatorio. Los especialistas como FICO, Moody's Analytics y NICE Actimize cultivan modelos de dominio profundos para crédito, clima o crimen financiero. El impulso de adquisiciones es fuerte mientras los proveedores buscan fuentes de datos diferenciadas y motores de IA. La compra de Recorded Future por Mastercard agrega inteligencia de amenazas a sus servicios de escudo contra fraudes.

Los hiperescaladores de la nube intensifican la competencia incorporando APIs de analítica en capas de infraestructura. Google, Microsoft y Amazon comercializan detección de fraudes de baja latencia, grillas de pruebas de estrés de auto-escalado y model-ops gestionados. Las asociaciones entre proveedores de software y proveedores de nube aseguran certificaciones regulatorias y opciones de nube soberana que tranquilizan a los supervisores. Las start-ups se enfocan en algoritmos cuántico-seguros, métricas climáticas geoespaciales y herramientas de validación de datos sintéticos, apuntando a nichos donde los incumbentes son más lentos para innovar.

La capacidad de procesamiento en tiempo real es un diferenciador decisivo. Los proveedores demuestran tiempos de decisión de milisegundos en cargas pico mientras preservan explicabilidad y pistas de auditoría. Las ofertas que acoplan analítica de streaming con tableros de líneas de negocio atraen compradores que necesitan insights accionables en lugar de informes históricos. La ventaja competitiva depende cada vez más de la apertura del ecosistema, herramientas de gobernanza de riesgo de modelo y licenciamiento transparente que alivia la fatiga de suscripción.

Líderes de la Industria de Analítica de Riesgo

-

IBM Corporation

-

SAP SE

-

SAS Institute Inc.

-

Oracle Corporation

-

Accenture PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Verisk adquirió Nasdaq Risk Modelling for Catastrophes para mejorar la analítica de eventos extremos.

- Enero 2025: Moody's compró CAPE Analytics para agregar inteligencia de riesgo de propiedad geoespacial a su plataforma.

- Enero 2025: FICO recibió el Premio BIG Innovation 2025 por gobernanza de modelos IA habilitada por blockchain.

- Diciembre 2024: Mastercard cerró su adquisición de 2,65 mil millones USD de Recorded Future, integrando inteligencia de amenazas en su portafolio de prevención de fraudes.

- Marzo 2024: Archer compró Flisk, entrando al espacio de sistema de información de gestión de riesgos.

Alcance del Informe Global del Mercado de Analítica de Riesgo

Como parte de un ambiente de gestión de riesgos, la analítica de riesgo es un tipo de inteligencia de negocios. Es opcional usar una solución digital; las empresas han estado empleando enfoques manuales o algo automatizados durante años para analizar y evaluar riesgos. Los proveedores están ofreciendo este software a través de implementación local y en la nube para industrias de usuarios finales, como BFSI, salud, TI y telecomunicaciones, que se consideran en este estudio.

El mercado de analítica de riesgo está segmentado por componente (solución, servicio), implementación (local, nube), vertical de usuario final (BFSI, salud, TI y telecomunicaciones), y geografía (América del Norte (Estados Unidos, Canadá), Europa (Alemania, Reino Unido, Francia, España, y Resto de Europa), Asia-Pacífico (China, Japón, India, Australia, y Resto de Asia-Pacífico), y América Latina (Brasil, México, Argentina, y Resto de América Latina), y Oriente Medio y África (EAU, Arabia Saudita, Sudáfrica, y Resto de MEA). Los tamaños de mercado y pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Solución | Motores de cálculo de riesgo |

| Informes de riesgo y tableros | |

| Centros de gestión de datos / ETL | |

| Servicios | Consultoría |

| Integración e Implementación | |

| Servicios Gestionados / BPO |

| Local |

| Nube |

| Crédito |

| Operativo |

| Liquidez |

| Cumplimiento / RegTech |

| Climático y ESG |

| Detección de Fraudes y AML |

| Pruebas de Estrés y Análisis de Escenarios |

| Gestión de Riesgo de Modelo |

| Analítica de Riesgo Cibernético |

| Riesgo de Cadena de Suministro / Terceros |

| BFSI |

| Salud y Ciencias de la Vida |

| Retail y Comercio Electrónico |

| Energía y Servicios Públicos |

| TI y Telecomunicaciones |

| Otros |

| Grandes Empresas |

| Pequeñas y Medianas Empresas (PYMES) |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

| Por Componente | Solución | Motores de cálculo de riesgo | |

| Informes de riesgo y tableros | |||

| Centros de gestión de datos / ETL | |||

| Servicios | Consultoría | ||

| Integración e Implementación | |||

| Servicios Gestionados / BPO | |||

| Por Implementación | Local | ||

| Nube | |||

| Por Tipo de Riesgo | Crédito | ||

| Operativo | |||

| Liquidez | |||

| Cumplimiento / RegTech | |||

| Climático y ESG | |||

| Por Aplicación | Detección de Fraudes y AML | ||

| Pruebas de Estrés y Análisis de Escenarios | |||

| Gestión de Riesgo de Modelo | |||

| Analítica de Riesgo Cibernético | |||

| Riesgo de Cadena de Suministro / Terceros | |||

| Por Industria de Usuario Final | BFSI | ||

| Salud y Ciencias de la Vida | |||

| Retail y Comercio Electrónico | |||

| Energía y Servicios Públicos | |||

| TI y Telecomunicaciones | |||

| Otros | |||

| Por Tamaño de Organización | Grandes Empresas | ||

| Pequeñas y Medianas Empresas (PYMES) | |||

| Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia y Nueva Zelanda | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de analítica de riesgo y las perspectivas de crecimiento?

El mercado de analítica de riesgo está valorado en 42,92 mil millones USD en 2025 y se pronostica que alcance 69,85 mil millones USD para 2030, registrando una TCAC del 10,2%.

¿Qué segmento contribuye con la mayor participación del mercado de analítica de riesgo?

Las soluciones mantienen el liderazgo con el 65% de los ingresos de 2024, reflejando inversión continua en motores centrales y tableros.

¿Por qué los servicios están creciendo más rápido que el software en analítica de riesgo?

Las instituciones necesitan experiencia especializada para gobernanza de modelos de IA, metodología de riesgo climático y cumplimiento multi-jurisdiccional, impulsando una TCAC del 11,8% para servicios hasta 2030.

¿Qué tan rápido está avanzando la adopción de la nube en analítica de riesgo?

Las implementaciones en la nube se están expandiendo a una TCAC del 12,1% mientras las arquitecturas híbridas entregan cómputo elástico y menores costos de propiedad mientras cumplen con reglas de residencia de datos.

¿Qué región geográfica agregará la mayor cantidad de nuevos ingresos?

Asia-Pacífico lidera el crecimiento con una TCAC del 11,5% hasta 2030 debido a la proliferación de pagos digitales y marcos regulatorios en evolución que favorecen la analítica nativa de la nube.

¿Qué tecnologías definen la ventaja competitiva en la industria de analítica de riesgo?

Los motores de IA en tiempo real, algoritmos resistentes a la computación cuántica, disponibilidad de nube soberana y herramientas automatizadas de gobernanza de riesgo de modelo diferencian las plataformas líderes.

Última actualización de la página el: