Análisis del mercado inmobiliario residencial de Egipto

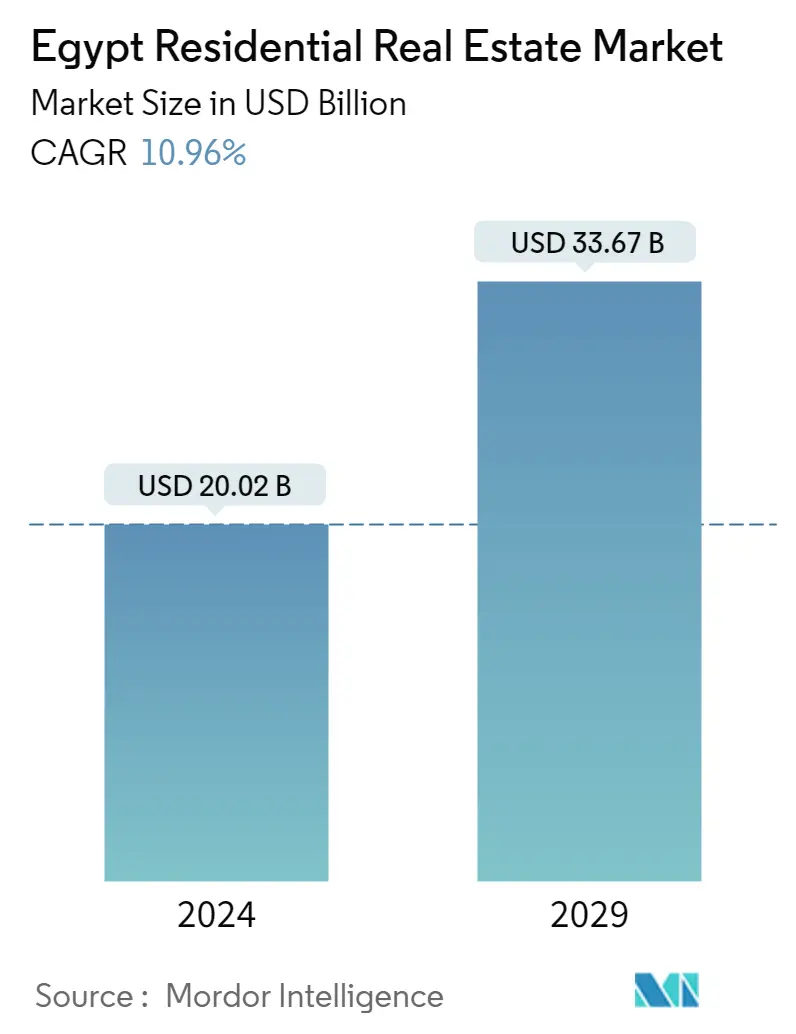

El tamaño del mercado inmobiliario residencial de Egipto se estima en 20,02 mil millones de dólares en 2024, y se espera que alcance los 33,67 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,96% durante el período previsto (2024-2029).

Hay una demanda creciente de unidades residenciales en ciudades clave de Egipto, especialmente en El Cairo. Las iniciativas gubernamentales y los próximos proyectos también son impulsores clave del mercado.

A pesar del difícil contexto económico provocado por la pandemia mundial, todos los principales sectores inmobiliarios egipcios podrían crecer o permanecer estables en 2021. El mercado inmobiliario residencial de El Cairo ha experimentado el mayor crecimiento en el último año, y los alquileres en algunas zonas han aumentado hasta 8% interanual.

En 2021, se completaron aproximadamente 19.000 unidades residenciales en El Cairo, lo que eleva el parque residencial total de la gobernación a aproximadamente 227.000. Se trata de un aumento del 40% respecto al año anterior, cuando sólo se entregaron 2.500 unidades residenciales. La mayor parte de la oferta residencial completada en 2021 serán grandes desarrollos de uso mixto, y algunos desarrolladores optarán por proyectos de menor escala para gestionar los flujos de caja. En 2021 se emitió una directiva gubernamental que prohíbe a los desarrolladores ofrecer unidades a la venta hasta que se haya completado al menos el 30% del proyecto.

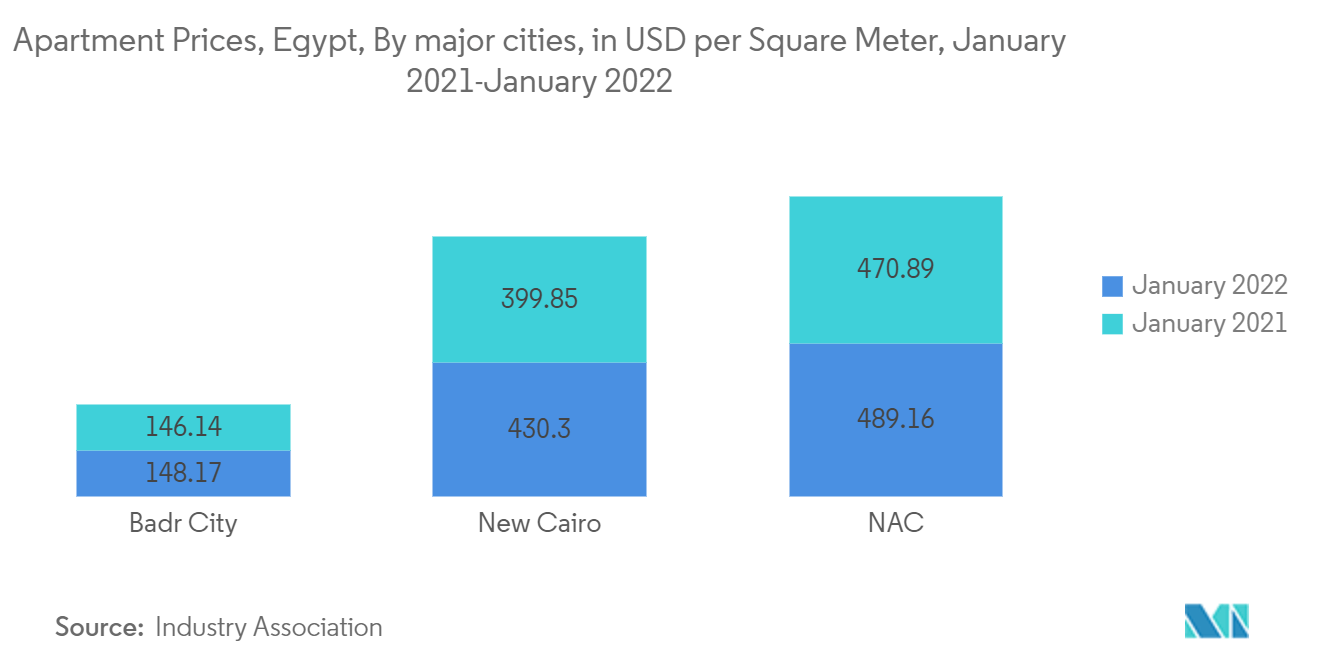

Es probable que la acción de la Capital Administrativa para el Desarrollo Urbano haya aumentado la tasa de finalización del proyecto al alentar a los desarrolladores a acortar el tiempo de entrega. De cara al futuro, se estima que se completarán unas 29.000 unidades en 2022, una gran proporción de ellas ubicadas al este de El Cairo. Dado que se espera que la población del Gran Cairo se duplique en las próximas dos décadas, los promotores tendrán una gran demanda de propiedades residenciales. La Nueva Capital Administrativa (NAC) es un área que ha aumentado significativamente su oferta de propiedades residenciales en el último año.

Se han completado o están a punto de completarse varios desarrollos emblemáticos, incluidos New Garden City y Capital Residence, lo que amplía las opciones para los residentes que buscan mudarse a la nueva ciudad. La Nueva Capital Administrativa, que alberga los principales ministerios, edificios gubernamentales y embajadas extranjeras de Egipto, se convertirá en el principal centro administrativo y financiero del país en los próximos años. Dado que se espera que más de 50.000 trabajadores se trasladen pronto al NAC, la ciudad verá una afluencia de nuevos residentes y los desarrolladores deberían beneficiarse de una demanda concentrada de viviendas.

Tendencias del mercado inmobiliario residencial en Egipto

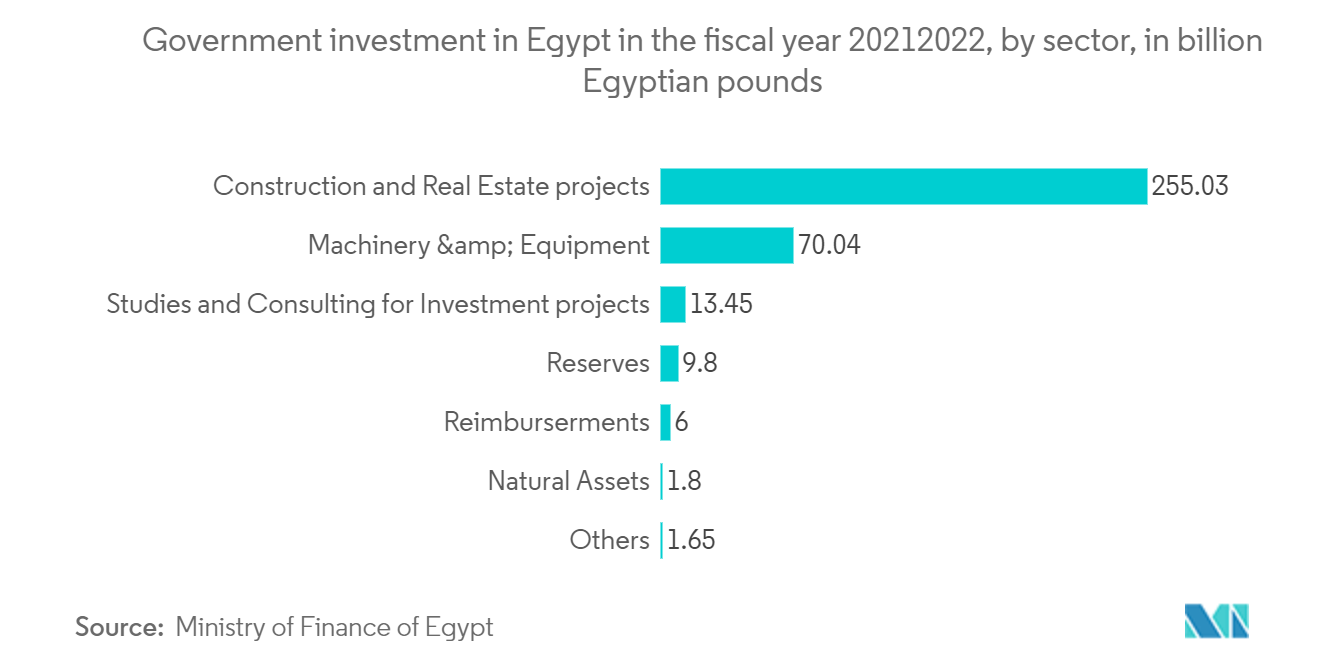

Aumento de la inversión privada en el sector inmobiliario impulsando el mercado

El sector inmobiliario egipcio es una de las áreas de inversión más importantes del país. Las tasas de crecimiento inmobiliario superaron el 15% en 2021, según el Ministerio de Planificación y Cooperación Internacional. El sector se ha beneficiado de la incertidumbre y la inestabilidad de los desafíos económicos regionales y globales. Sin embargo, estas tendencias generales deben proporcionar una imagen completa de la demanda. Sólo proporcionan una imagen parcial porque sólo representan el mercado formal, que atiende a una pequeña porción de la sociedad.

Por otro lado, hay evidencia de una tendencia en este segmento del mercado hacia la inversión de propiedades. Esto sugiere que es posible que sea necesario revisar las métricas estándar para evaluar la demanda en función de los ingresos y los ahorros en áreas específicas del mercado. Finalmente, a pesar de la creciente tendencia hacia la especulación en el extremo superior del mercado, Egipto tiene un núcleo considerable de usuarios finales nacionales, lo que garantiza una fuerte demanda que, en última instancia, beneficia a los promotores a largo plazo. Estas tendencias indican mayores oportunidades para la compra de viviendas en Egipto.

Si bien la demanda parece estar presente, los precios unitarios están empezando a exacerbar el problema de la asequibilidad. La vivienda seguirá teniendo una gran demanda a medida que la población del país crezca en 2,5 millones por año y se produzcan un millón de matrimonios. El desarrollo de varios megaproyectos, incluida la ampliación de zonas económicas especiales, estimula el crecimiento económico. Otras medidas para fomentar el crecimiento económico incluyen el Canal de Suez, la Ciudad Nueva Alamein y la Nueva Capital Administrativa. Por ejemplo, la actual autorización para utilizar el suelo para asociaciones público-privadas, combinada con una demanda local fundamentalmente sólida, impulsará el mercado inmobiliario.

Crecimiento en el mercado inmobiliario de lujo

Los bienes raíces en Egipto son populares entre locales y extranjeros, particularmente en las zonas turísticas del Mar Rojo. La demanda de los rusos, por ejemplo, aumentó un 49% en el primer trimestre de 2022 en comparación con el mismo período del año pasado. La gente busca cada vez más comprar bienes raíces en Egipto en lugar de simplemente alquilar una casa de vacaciones. Los aumentos de precios también contribuyeron a la caída de la libra egipcia frente al dólar estadounidense. En general, las ventas son activas en todos los ámbitos. La localidad de Makadi está experimentando un dinamismo importante.

Los precios están subiendo en los mercados primario y secundario de Hurghada. El aumento del mercado primario se debe en parte al aumento de los precios de los materiales de construcción. Los objetos con mayor liquidez en cualquier mercado son los estudios y los apartamentos de un dormitorio, pero los apartamentos de dos dormitorios también tienen una gran demanda. Los compradores proceden principalmente de países vecinos, incluidos Europa, Reino Unido, Rusia, Ucrania y Oriente Medio. Muchos egipcios de todo el país también están interesados en comprar una casa de verano en el Mar Rojo.

El mercado inmobiliario de Egipto atrae compradores, pero los precios siguen siendo relativamente bajos en comparación con otros países. Además, hay temporada todo el año, bajos costos de vida y el Mar Rojo. El Estado ahora está invirtiendo fuertemente en la infraestructura de todas las regiones de Egipto, construyendo ciudades enteras en lugar de sólo complejos. Para la región de Sahl Hasheesh se ha anunciado una nueva miniciudad con lagunas, toda la infraestructura, centros de exposiciones internacionales e incluso una ópera. En El Gouna también se construye el complejo de lujo Soma Bay y numerosos proyectos nuevos.

Descripción general de la industria inmobiliaria residencial de Egipto

El mercado inmobiliario residencial egipcio está fragmentado y es muy competitivo, con presencia de actores locales, regionales e internacionales. Orascom Development Egypt, Connect Homes, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt y otros son algunos de los principales actores del mercado. Las grandes empresas tienen recursos financieros a su favor, mientras que las pequeñas empresas pueden competir eficazmente adquiriendo experiencia en los mercados locales. Grandes inversiones en infraestructura residencial sostenible atraen actores al mercado egipcio.

Líderes del mercado inmobiliario residencial en Egipto

Orascom Development Egypt

Ora Developers

Emaar Misr

Avenues Real Estate

Coldwell Banker Egypt

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario residencial de Egipto

- Noviembre de 2022 Wadi Degla Developments, un promotor egipcio, lanzó el nuevo proyecto residencial Club Town en New Degla, Maadi, en el sur de El Cairo, por 1.500 millones de libras egipcias (61 millones de dólares). El proyecto de tres fases abarca 70 acres e incluye 550 unidades residenciales y un área comercial. Se espera que Breeze, parte de la Fase I de Club Town, se entregue entre 2024 y 2026, según el comunicado. Entre 2022 y 2023, la promotora pretendía completar más de 1.500 unidades.

- Octubre de 2022 SODIC, la empresa matriz de Orascom Development Egypt, ofreció comprar Orascom Real Estate por 125 millones de dólares. En 2021, Aldar Properties de Abu Dhabi y el holding estatal ADQ compraron una participación mayoritaria en SODIC. Se esperaba que la compra de Orascom Real Estate ampliara aún más su negocio inmobiliario en Egipto. La oferta se produjo cuando Egipto buscaba miles de millones de dólares en inversiones del Golfo mientras lidiaba con las consecuencias financieras del conflicto de Ucrania, como el aumento de los precios de las materias primas.

Segmentación de la industria inmobiliaria residencial de Egipto

Los bienes raíces residenciales son un área desarrollada para que viva la gente. Según lo definen las ordenanzas de zonificación locales, los bienes raíces residenciales no se pueden utilizar con fines comerciales o industriales.

Un análisis de antecedentes completo del mercado de bienes raíces residenciales en Egipto, que cubre las tendencias actuales del mercado, restricciones, actualizaciones tecnológicas e información detallada sobre varios segmentos y el panorama competitivo de la industria. Durante el estudio también se ha incorporado y considerado el impacto de la COVID-19.

El mercado está segmentado por tipo (apartamentos y condominios y villas y terrenos).

El informe ofrece el tamaño del mercado y previsiones para el mercado inmobiliario residencial egipcio en valor (USD) para todos los segmentos anteriores.

| Apartamentos y Condominios |

| Villas y casas rurales |

| Por tipo | Apartamentos y Condominios |

| Villas y casas rurales |

Preguntas frecuentes sobre investigación de mercado inmobiliario residencial en Egipto

¿Qué tamaño tiene el mercado inmobiliario residencial de Egipto?

Se espera que el tamaño del mercado inmobiliario residencial de Egipto alcance los 20,02 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,96% hasta alcanzar los 33,67 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado inmobiliario residencial de Egipto?

En 2024, se espera que el tamaño del mercado inmobiliario residencial de Egipto alcance los 20.020 millones de dólares.

¿Quiénes son los actores clave en el mercado inmobiliario residencial de Egipto?

Orascom Development Egypt, Ora Developers, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt son las principales empresas que operan en el mercado inmobiliario residencial de Egipto.

¿Qué años cubre este mercado de bienes raíces residenciales en Egipto y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado inmobiliario residencial de Egipto se estimó en 18.040 millones de dólares. El informe cubre el tamaño histórico del mercado del Mercado inmobiliario residencial de Egipto durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado inmobiliario residencial de Egipto para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria inmobiliaria residencial de Egipto

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bienes raíces residenciales en Egipto en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bienes raíces residenciales en Egipto incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.