Análisis del mercado inmobiliario comercial de Turquía

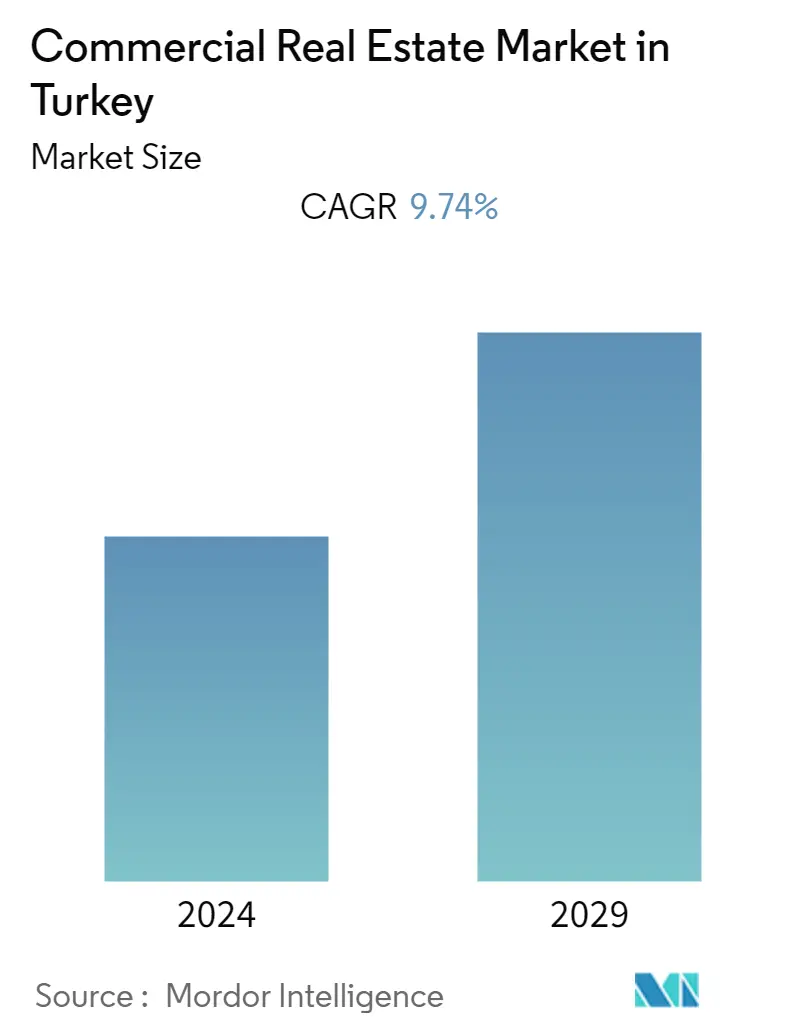

Se espera que el mercado inmobiliario comercial de Turquía crezca a una tasa compuesta anual del 9,74% durante el período previsto de 2022-2027.

Con un crecimiento anual del PIB en 2020 registrado del 1,8%, Turquía se ha convertido en una de las pocas economías que registran un crecimiento en el contexto de la pandemia de Covid-19.

Este clima positivo continuó en 2021; La economía turca superó las expectativas al crecer un 7,4% en el primer trimestre de 2021, un 22,0% en el segundo trimestre de 2021 y un 7,4% en el tercer trimestre de 2021 anualmente. Si bien los efectos de base elevaron las tasas de crecimiento registradas en términos anuales, la expansión de la economía turca estuvo impulsada principalmente por el gasto de los hogares.

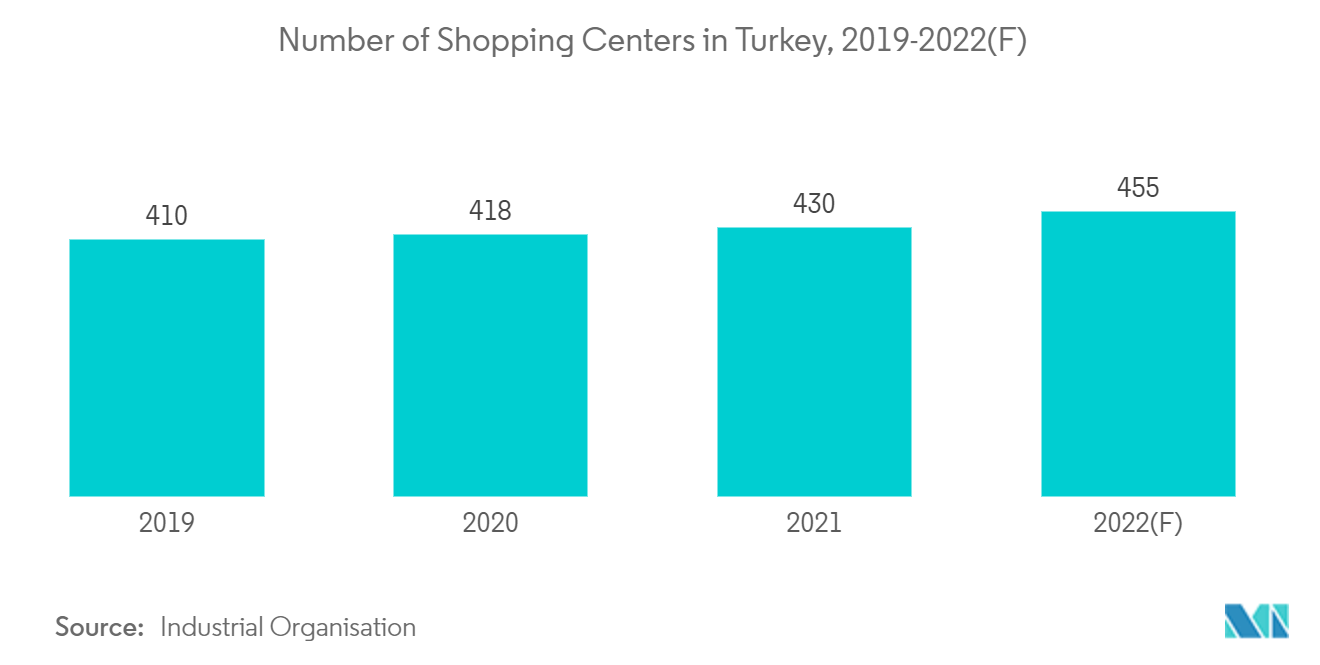

La oferta de centros comerciales existentes alcanzó los 14 millones de metros cuadrados en 453 centros en Turquía a finales de 2021. Gracias al repunte de las actividades de arrendamiento de minoristas, las aperturas de centros comerciales se aceleraron rápidamente, especialmente en octubre de 2021. Actualmente, se están construyendo aproximadamente 883 mil metros cuadrados de SBA en 28 centros, lo que suma c. Oferta de 14,9 millones de m2 a finales de 2024.

En el sector de oficinas, si bien la oferta de oficinas de Grado A existente en Estambul alcanzó los 5,8 millones de metros cuadrados de SBA a finales de 2021, hay alrededor de 1,6 millones de metros cuadrados de oferta de oficinas en construcción y se espera que el total de oficinas de Grado A El suministro de oficinas superará los 7,4 millones de metros cuadrados de SBA a finales de 2023. La mayor parte del suministro futuro consiste en el proyecto del Centro Financiero Internacional de Estambul ubicado en Ataşehir, cuya finalización está prevista para finales de 2022.

Para el sector hotelero, durante el segundo semestre de 2021, el mercado hotelero se benefició de la flexibilización de las restricciones y la reapertura de vuelos internacionales, así como del aplazamiento de las vacaciones, como se esperaba. La recuperación del sector hotelero fue especialmente vibrante en la temporada de verano, principalmente en la región de la Riviera de Turquía.

Tendencias del mercado inmobiliario comercial de Turquía

Mejora en el sector hotelero

La industria hotelera ha estado en declive durante la pandemia, pero ha mostrado una mejora en 2021 con la eliminación de las restricciones de viaje y el aumento de las vacunas. Los parámetros turísticos han mejorado significativamente en comparación con el año pasado, pero van por detrás del período anterior a la pandemia. La ocupación promedio aumentó un 45% y se registró en un 52% en Turquía en 2021 en comparación con el mismo período del año anterior, donde la ocupación promedió el 55% en Estambul 2021. La ADR (tarifa diaria promedio) promedió 82 EUR y 91 EUR en Turquía y Estambul, respectivamente, registraron aumentos interanuales en 2021. La ocupación media y el ADR en Europa registraron un 43% y 104 EUR, respectivamente, en 2021, mientras que el ADR de Turquía se quedó atrás en el mismo período.

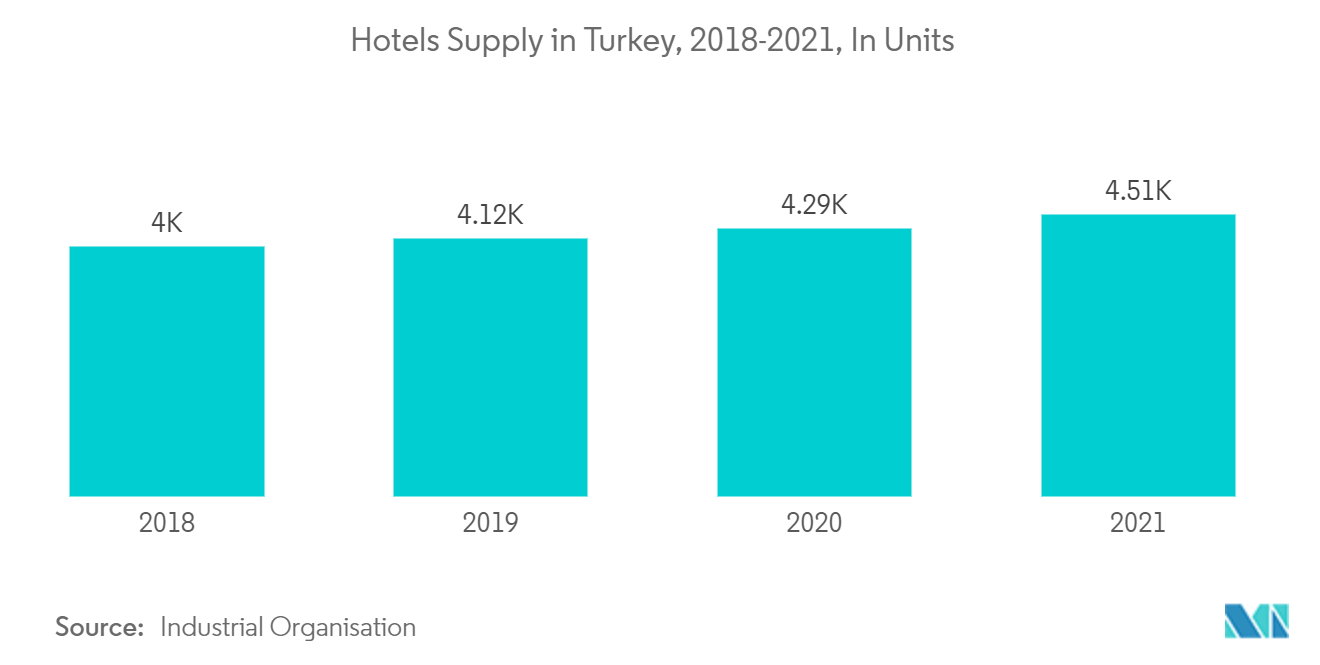

El número total de instalaciones hoteleras alcanzó las 4.511 en Turquía en 2021, y los hoteles de cinco estrellas tienen una cuota de mercado del 16,7%. Estambul ha alcanzado los 671 hoteles clasificados, donde los hoteles de cinco estrellas representaron el 18% en 2021.

A finales del primer semestre de 2021 se produjo un aumento significativo de la demanda de pasajeros con el levantamiento de las restricciones de viaje. En 2020, el número total de pasajeros de 128,5 millones en Turquía aumentó un 57,4% en comparación con el año anterior. Las llegadas totales de pasajeros a Estambul a través del aeropuerto de Estambul registraron 37,2 millones, y el aeropuerto Sabiha Gokcen alcanzó los 25 millones, lo que aumentó significativamente un 59% y un 47% interanual en 2021, respectivamente.

Crecimiento del sector minorista en el segundo semestre de 2021

El primer semestre de 2021 fue un año en el que el país sintió de manera más destacada el impacto de la pandemia en la economía y quedó estancado debido a los toques de queda. En la segunda mitad del año del sector minorista, con el aumento del número de personas vacunadas, la eliminación de las restricciones de fin de semana, la introducción del horario laboral normal y el regreso a la educación presencial en septiembre, comenzaron a aparecer signos de recuperación. mostrar. Las nuevas variantes del virus Covid-19 y el aumento del número de casos, que llegaron a la agenda en el último trimestre del año, causaron preocupación pero no afectaron al comercio físico tanto como se esperaba.

La senda de recuperación a un ritmo más lento indicó un repunte parcial antes de la segunda ola de toques de queda en noviembre. Por lo tanto, el índice de facturación aumentó significativamente un 80,2% en noviembre de 2021 en comparación con el año anterior, teniendo en cuenta los resultados de los datos minoristas de centros comerciales proporcionados por AYD/Akademetre. Las ventas de todas las categorías aumentaron interanualmente en noviembre de 2021. Ropa y calzado registraron aumentos del 89% y 102,9%, respectivamente. La ropa disminuyó en aprox. 4% y la categoría de calzado aumentó ligeramente un 0,8% m/m. El aumento más alto y significativo se produjo nuevamente con un 136% en la categoría de alimentos y bebidas, mientras que con una aceleración menor en comparación con otras categorías fue la tecnología con un 28,7% en este trimestre. En noviembre de 2021, cuando surgieron nuevas variantes de Covid-19 y aumentó el número de casos, se registró una disminución del 6,25% en el índice de afluencia respecto al mes anterior. Sin embargo, se registró un aumento del 38,9% respecto al mismo mes del año anterior.

Descripción general de la industria inmobiliaria comercial de Turquía

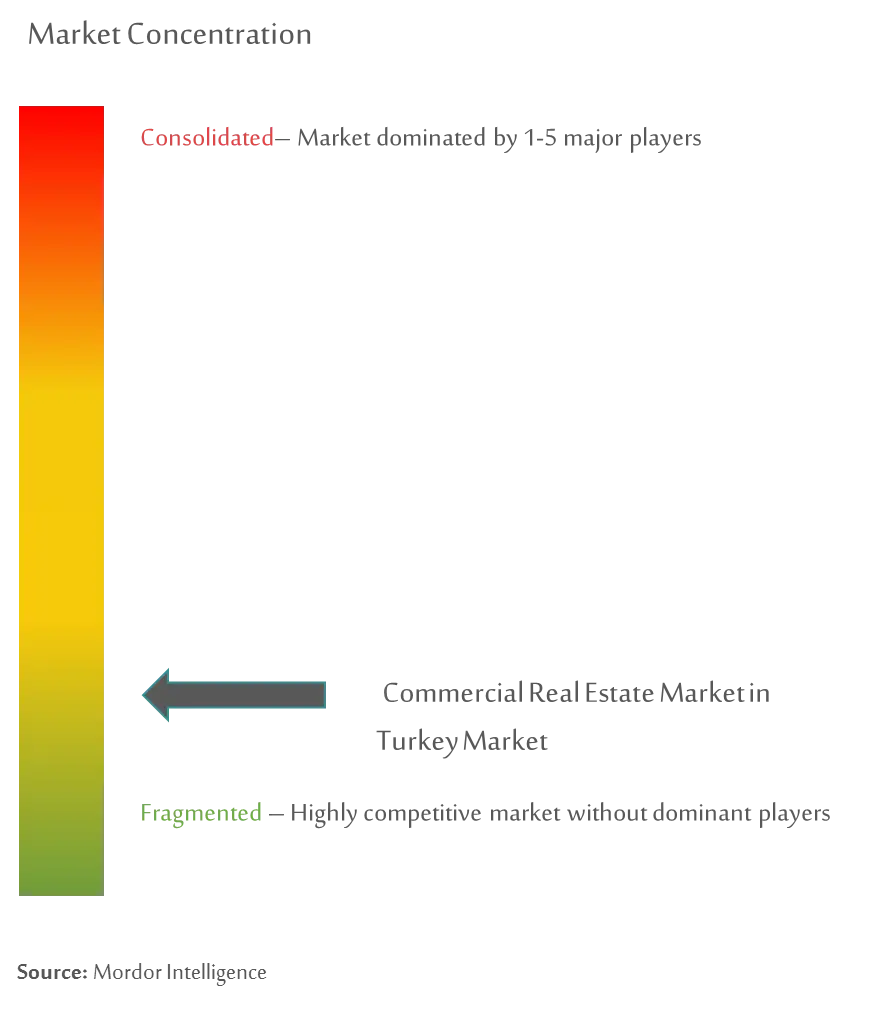

El mercado inmobiliario comercial en Turquía está fragmentado y tiene un entorno altamente competitivo para captar una demanda limitada entre los propietarios. El mercado ofrece maravillosas oportunidades para los promotores e inversores inmobiliarios turcos y extranjeros.

Los promotores inmobiliarios turcos establecieron sus oficinas internacionales para atraer posibles inversores extranjeros y promover sus proyectos. Los inversores de Qatar, Rusia, Irán, Arabia Saudita, la República Turca, los Emiratos Árabes Unidos y Azerbaiyán demostraron su gran interés en los proyectos turcos.

Líderes del mercado inmobiliario comercial de Turquía

Ağaoğlu Group

Artaş Group

Ege Yapı

Calik holding

Rönesans Holding

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario comercial de Turquía

Octubre de 2021 Stolthaven Terminals y Rönesans Holding firmaron un acuerdo de asociación para desarrollar conjuntamente una nueva terminal totalmente nueva en Ceyhan, Adana, Turquía, que brindará servicios de almacenamiento y manipulación a la Zona Industrial Petroquímica de Ceyhan, que está siendo desarrollada por Rönesans Holding.

Julio de 2021 El gobierno de Turquía firmó un contrato con Calık Holding para la construcción de 2 nuevas turbinas de gas de última generación para el complejo de refinería de petróleo en Turkmenbashi y la reconstrucción de la central eléctrica. Según el contrato, el proyecto se entregará completamente listo para funcionar en 18 meses.

Segmentación de la industria de bienes raíces comerciales de Turquía

El informe del mercado de bienes raíces comerciales en Turquía proporciona información sobre el escenario económico actual y el sentimiento del consumidor, tendencias de compra de bienes raíces comerciales información socioeconómica y demográfica, iniciativas gubernamentales, aspectos regulatorios para el sector de bienes raíces comerciales, información sobre proyectos existentes y futuros, ideas. sobre el régimen de tasas de interés para la economía general y los préstamos inmobiliarios, información sobre los rendimientos de los alquileres en el segmento de bienes raíces comerciales, información sobre la penetración del mercado de capitales y la presencia de REIT en bienes raíces comerciales, información sobre asociaciones público-privadas en bienes raíces comerciales, información sobre tecnología inmobiliaria y nuevas empresas activas en el segmento inmobiliario (corretaje, redes sociales, gestión de instalaciones, gestión de propiedades) y dinámica del mercado, entre otros.

El informe sobre el mercado inmobiliario comercial en Turquía está segmentado por tipo (oficinas, comercio minorista, industrial, logística, hotelería y multifamiliar) y ciudades clave (Estambul, Bursa y Antalya). El informe ofrece el tamaño del mercado y previsiones para el mercado inmobiliario comercial en Turquía en valor (miles de millones de dólares) para todos los segmentos anteriores. El informe también ofrece un análisis en profundidad del impacto a corto y largo plazo de Covid-19 en el mercado. Además, el informe proporciona perfiles de empresas para comprender el panorama competitivo del mercado.

| Oficinas |

| Minorista |

| Industrial |

| Logística |

| Multifamiliar |

| Hospitalidad |

| Estanbul |

| Bolsa |

| Antalya |

| Por tipo | Oficinas |

| Minorista | |

| Industrial | |

| Logística | |

| Multifamiliar | |

| Hospitalidad | |

| Por ciudades clave | Estanbul |

| Bolsa | |

| Antalya |

Preguntas frecuentes sobre investigación de mercado de bienes raíces comerciales en Turquía

¿Cuál es el tamaño actual del mercado inmobiliario comercial de Turquía?

Se proyecta que el mercado inmobiliario comercial de Turquía registre una tasa compuesta anual del 9,74% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado inmobiliario comercial de Turquía?

Ağaoğlu Group, Artaş Group, Ege Yapı, Calik holding, Rönesans Holding son las principales empresas que operan en el mercado de bienes raíces comerciales en Turquía.

¿Qué años cubre este mercado de bienes raíces comerciales de Turquía?

El informe cubre el tamaño histórico del mercado de Bienes raíces comerciales de Turquía durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bienes raíces comerciales de Turquía para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de bienes raíces comerciales en Turquía

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bienes raíces comerciales en Turquía en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bienes raíces comerciales en Turquía incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.