Tamaño y Participación del Mercado de Tecnología de ADN Recombinante (ADNr)

Análisis del Mercado de Tecnología de ADN Recombinante (ADNr) por Mordor Intelligence

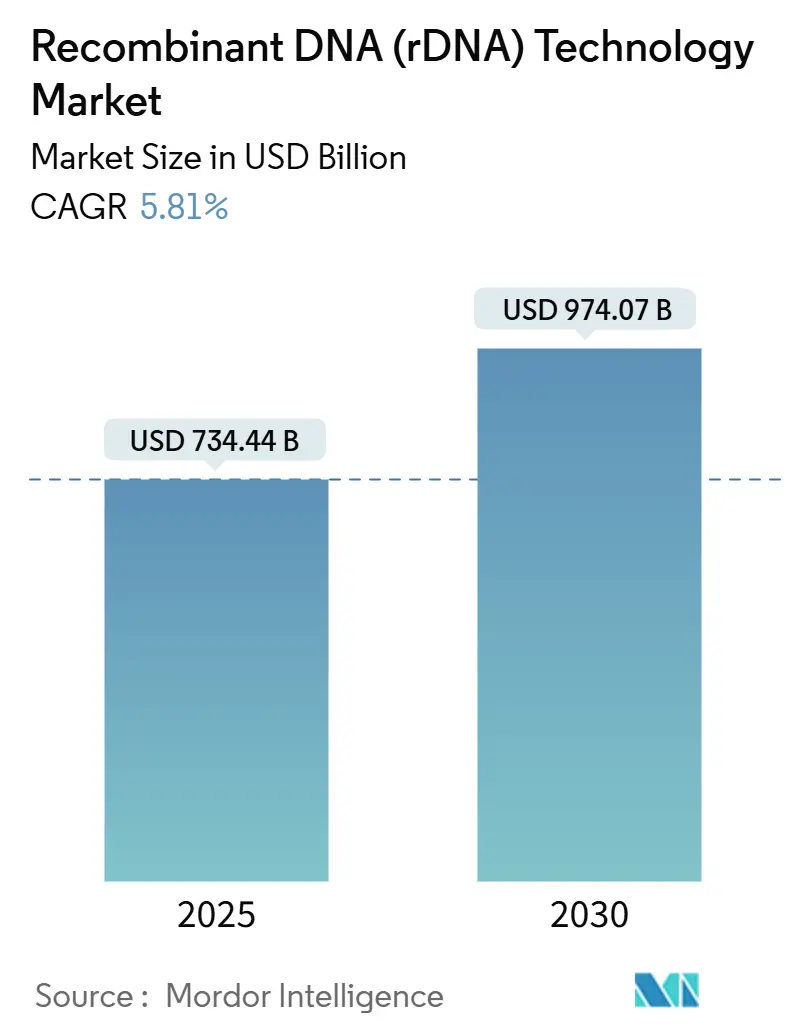

El mercado de tecnología de ADN recombinante alcanzó los USD 734,44 mil millones en 2025 y se proyecta que ascienda a USD 974,07 mil millones en 2030, reflejando una TCAC del 5,81%. La demanda de terapéuticas de proteínas recombinantes, la aceleración de las reducciones de costos de CRISPR, y la adopción generalizada del diseño de proteínas habilitado por IA continúan remodelando la economía de la industria, reduciendo las barreras de entrada para innovadores más pequeños mientras recompensan a empresas establecidas que modernizan sus huellas de producción. La caída de precios para biorreactores de un solo uso y microfábricas de plásmidos ahora permite a los desarrolladores pivotar entre proyectos terapéuticos y agrícolas sin costosos cambios de línea, fomentando la expansión del portafolio hacia servicios de alimentos, piensos y ambientales. América del Norte aún ancla el financiamiento y los ensayos en etapa temprana, pero Asia-Pacífico está instalando capacidad a un ritmo más rápido, reduciendo las brechas históricas de habilidades y fomentando cadenas de suministro locales que reducen el riesgo geopolítico para licenciatarios globales. La intensidad competitiva se está montando ya que líderes farmacéuticos, grandes empresas agrícolas y CDMO especializadas en terapia génica compiten por las mismas materias primas de vectores y ancho de banda regulatorio.

Aspectos Clave del Informe

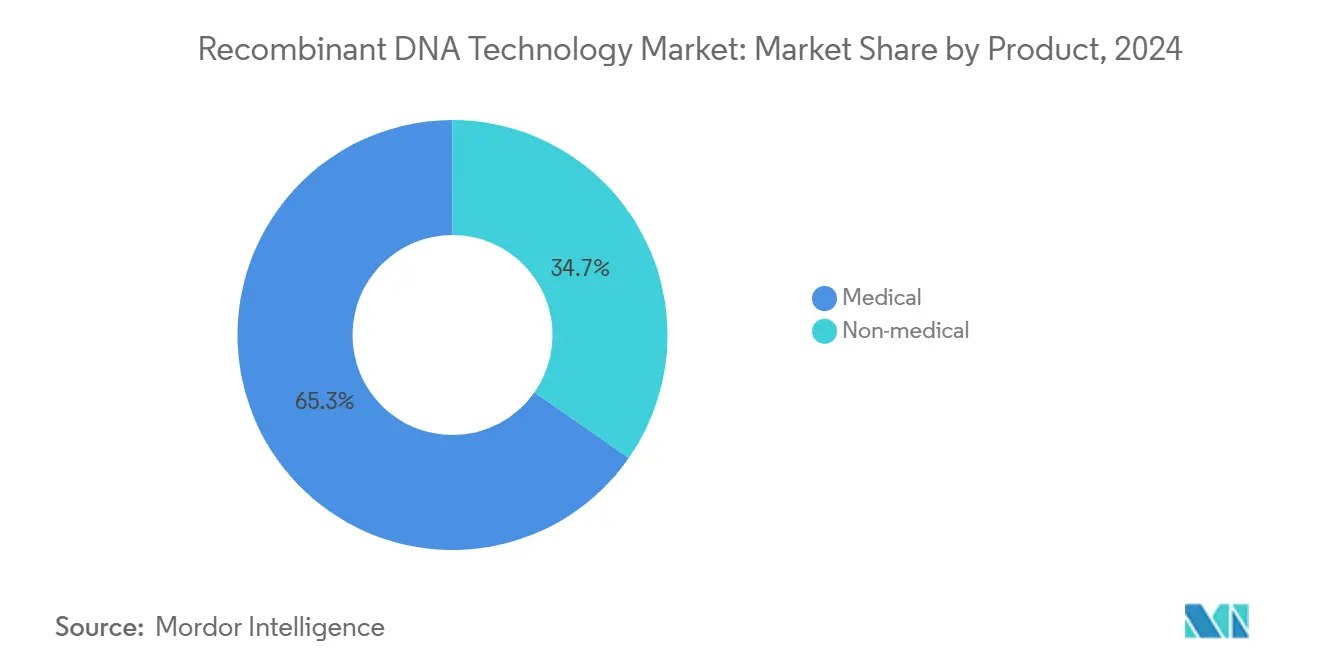

- Por producto, las aplicaciones médicas mantuvieron el 65,35% de la participación de ingresos en 2024, mientras que los productos no médicos están pronosticados para crecer a una TCAC del 12,25% hasta 2030.

- Por componente, los sistemas de expresión comandaron el 64,53% de la participación del mercado de tecnología de ADN recombinante en 2024; los vectores de clonación se están expandiendo a una TCAC del 9,85% hasta 2030.

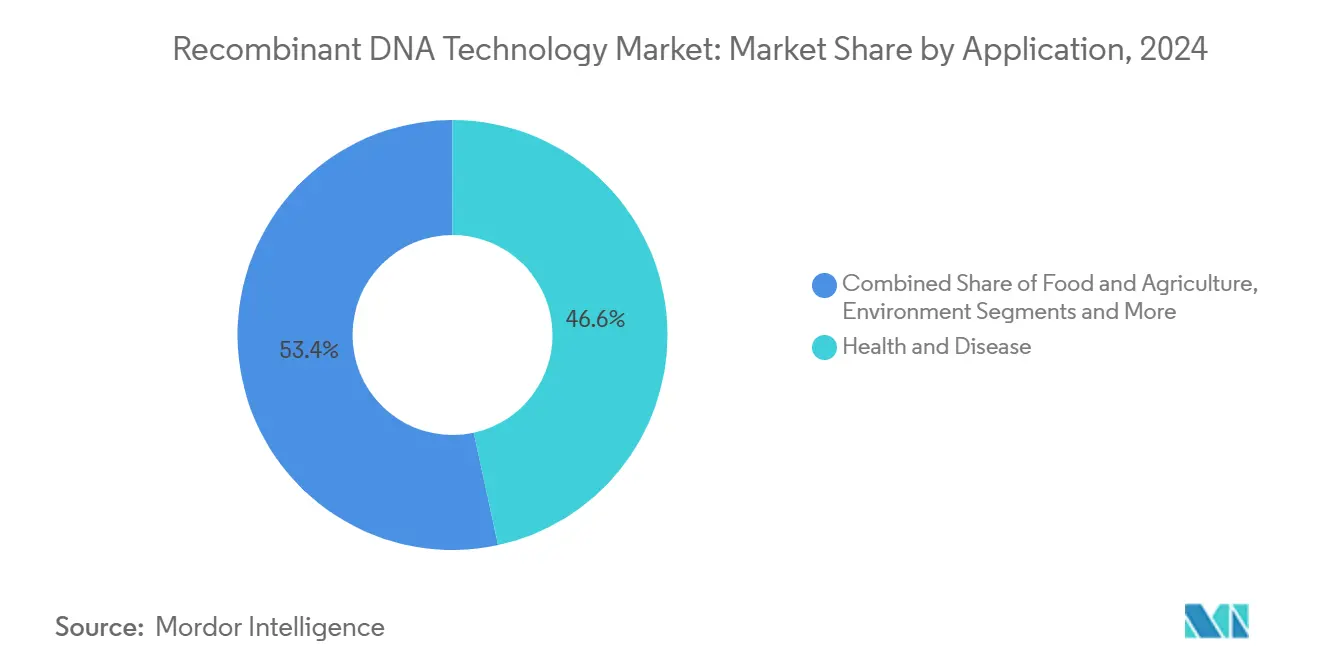

- Por aplicación, salud y enfermedad representaron el 46,62% de la participación del tamaño del mercado de tecnología de ADN recombinante en 2024; los usos ambientales están avanzando a una TCAC del 12,52% hasta 2030.

- Por usuario final, las empresas biotecnológicas y farmacéuticas mantuvieron el 53,82% de participación en 2024, mientras que los institutos académicos y gubernamentales están proyectados para crecer a una TCAC del 9,61% hasta 2030.

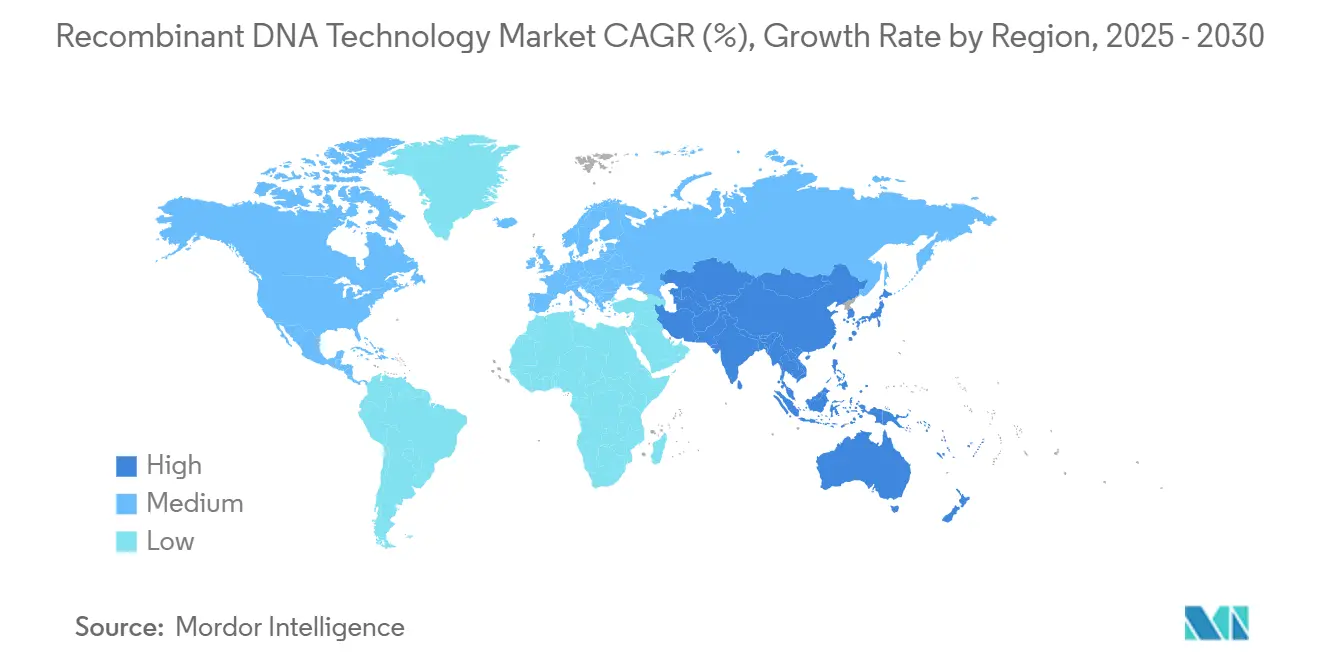

- Por geografía, América del Norte lideró con el 37,82% de participación en 2024, pero Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 11,81% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Tecnología de ADN Recombinante (ADNr)

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| La Curva de Costos CRISPR-Cas Sigue Cayendo | +1.2% | Global, con adopción temprana en América del Norte y UE | Mediano plazo (2-4 años) |

| Demanda Biofarmacéutica de Medicamentos de Proteína Recombinante | +1.8% | Global, concentrada en mercados desarrollados | Largo plazo (≥ 4 años) |

| Expansión del Área de Cultivos GM en Mercados Emergentes | +0.9% | Núcleo APAC, derrame a América Latina y África | Largo plazo (≥ 4 años) |

| Plataformas de Diseño de Proteínas De-Novo Impulsadas por IA | +0.7% | América del Norte y UE, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Microfábricas Distribuidas de ADN Plasmídico de Un Solo Uso | +0.5% | Global, con adopción más rápida en mercados emergentes | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

La Curva de Costos CRISPR-Cas Sigue Cayendo

El acceso ampliado a kits de edición de nucleasa, síntesis más barata de ARN guía, y rendimientos crecientes de vectores han empujado hacia abajo bruscamente el costo totalmente cargado de las terapias CRISPR. El éxito clínico de CASGEVY en la enfermedad de células falciformes validó la modalidad, incluso a un precio inicial inicial cerca de USD 3 millones por paciente. Aldevron luego redujo el tiempo de fabricación personalizada de CRISPR a seis meses, probando que las ganancias de tiempo de ciclo son realistas a medida que las cadenas de suministro maduran[1]Aldevron, "World's First mRNA-Based Personalized CRISPR Therapy," aldevron.com. Un récord de 14 designaciones de revisión estadounidenses en 2024 señaló que los reguladores están ganando confianza, reduciendo las primas de riesgo de desarrollo. A medida que los costos tienden a bajar, los desarrolladores están pivotando de objetivos de enfermedades ultra-raras hacia trastornos prevalentes, ampliando el grupo direccionable del mercado de tecnología de ADN recombinante.

Demanda Biofarmacéutica de Medicamentos de Proteína Recombinante

Novo Nordisk destinó USD 4,1 mil millones para un nuevo sitio en Carolina del Norte enfocado en proteínas recombinantes inyectables, subrayando la demanda persistente en el cuidado de diabetes y obesidad[2]CNBC, "Novo Nordisk to Build USD 4.1 Billion North Carolina Facility," cnbc.com. La inversión de USD 3 mil millones de Eli Lilly en Wisconsin y el salto del 35% en ingresos de biosimilares de Amgen en Q1 2025 a USD 700 millones sugieren que el suministro, no la demanda, es el cuello de botella actual. Los biorreactores de flujo continuo y las líneas modulares de un solo uso están reduciendo la escala eficiente mínima, permitiendo a biotecnológicas más pequeñas comercializar proteínas dirigidas sin respaldo de grandes farmacéuticas, ampliando así la participación competitiva en el mercado de tecnología de ADN recombinante.

Expansión del Área de Cultivos GM en Mercados Emergentes

China aprobó múltiples cultivos biotecnológicos en 2024 mientras que Kenia comercializó algodón Bt, revirtiendo la vacilación regulatoria anterior. La Ley de Cría de Precisión del Reino Unido ahora distingue rasgos editados genéticamente de transgénicos, un matiz que se espera permee los debates de política de la UE. La aprobación de Ghana del caupí GM rico en nutrientes muestra cómo los objetivos de seguridad alimentaria pueden acelerar las revisiones. El lanzamiento de Bayer de sojas Vyconic con cinco tolerancias a herbicidas enfatiza que el apilamiento avanzado de rasgos ahora comanda un precio premium justificado por presiones complejas de malezas. Estos cambios colectivamente amplían la demanda agrícola de vectores recombinantes, elevando las perspectivas de crecimiento a largo plazo para el mercado de tecnología de ADN recombinante.

Plataformas de Diseño de Proteínas De-Novo Impulsadas por IA

La Serie B de USD 73 millones de Cradle y la asociación de IA de Illumina con NVIDIA revelan cómo el diseño guiado por algoritmos está comprimiendo los cronogramas de descubrimiento. La IA ahora propone pliegues de proteínas inalcanzables a través de la evolución natural, ampliando el alcance terapéutico. El pacto de USD 1,9 mil millones entre Novo Nordisk y Moderna con Life Edit refleja una tendencia más amplia de farmacéuticas subcontratando diseño computacional a socios especialistas. Los jugadores de biotecnología industrial están desplegando enzimas elaboradas por IA para mejorar los rendimientos químicos, probando valor comercial fuera de la atención médica. A medida que estas plataformas se vuelven llave en mano, formarán la columna vertebral digital de nuevos participantes, acelerando la rivalidad a través de cada capa del mercado de tecnología de ADN recombinante.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulaciones Globales de Edición Genética en Evolución | -0.8% | Global, con variaciones regionales en rigurosidad | Mediano plazo (2-4 años) |

| Complejidad de Fabricación y CAPEX | -1.1% | Global, concentrada en mercados desarrollados | Largo plazo (≥ 4 años) |

| Escasez de Materias Primas de Vectores de Grado Farmacéutico | -0.6% | Global, aguda en América del Norte y UE | Corto plazo (≤ 2 años) |

| Rechazo del Consumidor a Alimentos Editados Genéticamente | -0.4% | UE y mercados APAC selectos, impacto limitado en EE.UU. | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Regulaciones Globales de Edición Genética en Evolución

La supervisión fragmentada obliga a los desarrolladores a navegar múltiples formatos de expedientes, protocolos clínicos paralelos, y mandatos de vigilancia post-comercialización divergentes. El piloto CoGenT Global de la FDA busca alineación, sin embargo el modelo de evaluación de riesgo de Europa aún difiere de la ponderación beneficio-riesgo de EE.UU.[3]Greenberg Traurig LLP, "FDA Takes First Step Toward International Regulation of Gene Therapies," gtlaw.com. China está revisando sus reglas de terapia génica, creando incertidumbre para los poseedores de licencias extranjeros incluso mientras acelera las vías para empresas domésticas. Los requisitos de seguimiento de quince años en EE.UU. estiran la resistencia financiera de desarrolladores pequeños, consolidando el poder entre incumbentes ricos en efectivo. Colectivamente, la divergencia regulatoria ralentiza los lanzamientos de productos y eleva los costos de cumplimiento, templando el crecimiento a corto plazo para el mercado de tecnología de ADN recombinante.

Complejidad de Fabricación y CAPEX

El acuerdo de USD 4,1 mil millones de Thermo Fisher con Solventum y la compra de USD 1,2 mil millones de Lonza en Vacaville subrayan la prima sobre la capacidad cGMP existente. Las suites de vectores virales demandan zonificación HEPA, HVAC segregado, y sistemas de disposición de alta potencia, empujando los costos de construcción más allá de USD 600 millones para una instalación de 30.000 litros. El hardware de un solo uso recorta el tiempo de puesta en servicio pero infla el gasto consumible, forzando a los operadores a equilibrar ahorros de capex contra costos unitarios más altos. Incluso los grandes jugadores biofarmacéuticos están asegurando slots de CDMO de múltiples años para cubrir el riesgo de capacidad, una señal temprana de que las restricciones de suministro podrían limitar los volúmenes a corto plazo en el mercado de tecnología de ADN recombinante.

Análisis de Segmentos

Por Producto: Las Aplicaciones Médicas Impulsan los Ingresos Actuales

Los productos médicos contribuyeron con el 65,35% de los ingresos totales en 2024, anclados por proteínas terapéuticas maduras que se benefician de décadas de optimización de procesos y canales de reembolso bien establecidos. El subconjunto de agentes terapéuticos mantiene impulso a través de pipelines expandidos de GLP-1 y oncología, incluso mientras los participantes biosimilares erosionan los monopolios heredados. Las vacunas ganaron nueva vida después de que COVID-19 validara las plataformas de ARNm; los ensayos de vacunas oncológicas ahora aprovechan el mismo chasis de nanopartículas lipídicas, reduciendo presupuestos preclínicos. Fuera de la atención médica, los productos no médicos están creciendo a una TCAC del 12,25% respaldados por cultivos GM que aumentan la tolerancia a la sequía y químicos especializados que reemplazan intermedios petroquímicos. Las enzimas industriales ahora limpian textiles a temperaturas más bajas, ahorrando energía y creando regalías recurrentes para licenciadores de enzimas, una ilustración de resistencia de ingresos que amortigua la ciclicidad en las ventas de medicamentos.

Los químicos especializados aprovechan vías recombinantes para producir surfactantes y precursores de fragancias en fermentadores, produciendo emisiones más bajas relativas a rutas petroquímicas y alineándose con compromisos corporativos de cero neto. Los organismos de remediación ambiental digieren derrames de petróleo y desechos plásticos, lanzando nichos de servicio completamente nuevos para startups de biología sintética. Esta diversificación amplía el mercado de tecnología de ADN recombinante, reduce la dependencia de ciclos de vida de medicamentos exitosos, y apoya flujos de efectivo estables a través de ciclos económicos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Los Sistemas de Expresión Mantienen el Dominio

Los sistemas de expresión representaron una porción del 64,53% de la participación del mercado de tecnología de ADN recombinante en 2024, reflejando su indispensabilidad a través de terapéuticas humanas, vacunas animales, y enzimas industriales. Los huéspedes de células de mamífero comandan precios premium porque realizan glicosilación similar a la humana, un requisito para anticuerpos complejos. Las líneas bacterianas y de levadura siguen siendo los caballos de batalla para la producción de insulina y enzimas, favorecidas por tiempos de duplicación rápidos y costos de medios más bajos. Los vectores de clonación, creciendo a una TCAC del 9,85%, son impulsados por ensayos de terapia génica en aumento que requieren plásmidos de alto grado y columnas vertebrales virales.

Las microfábricas de plásmidos de un solo uso ahora caben dentro de huellas de laboratorio estándar, permitiendo a hospitales elaborar vectores personalizados para casos de uso compasivo. Los vectores adeno-asociados y lentivirales alcanzan precios de hasta USD 200.000 por lote, creando micro-segmentos lucrativos para CDMO especializadas. La difusión de la fabricación distribuida es especialmente pronunciada en pipelines de enfermedades raras de bajo volumen, donde la producción localizada evita retrasos de cadena fría y alivia cuellos de botella aduaneros.

Por Aplicación: El Dominio de la Salud Enfrenta Desafío Ambiental

Salud y enfermedad retuvieron el 46,62% de los ingresos en 2024 ya que los anticuerpos monoclonales, terapias CAR-T, y reemplazos génicos aseguraron victorias regulatorias a través de oncología y hematología. Los desarrolladores de oncología valoran los anticuerpos recombinantes por su especificidad, traduciéndose en supervivencia libre de progresión superior en ensayos de etapa tardía. Los tratamientos de enfermedades raras aprovechan incentivos de huérfano para compensar cohortes pequeñas, resultando en precios de lista altos que sostienen márgenes. América del Norte comandó el 37,82% del tamaño del mercado de tecnología de ADN recombinante en 2024, mostrando que el centro de gravedad financiero del segmento permanece en sistemas de salud de mercados desarrollados.

Las aplicaciones ambientales se están escalando más rápido a una TCAC del 12,52%, impulsadas por subsidios gubernamentales para captura de carbono, tratamiento de aguas residuales, y servicios de degradación de plásticos. Los microbios recombinantes que metabolizan metano en proteína de alimentación muestran beneficios duales de clima y seguridad alimentaria, atrayendo flujos de capital de impacto. La varianza regulatoria de la biotecnología agrícola a través de países aún templa la adopción universal, sin embargo las aprobaciones de mercados emergentes en Ghana y Kenia insinúan una aceptación en aceleración.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: El Crecimiento Académico Desafía el Liderazgo Industrial

Las empresas biotecnológicas y farmacéuticas controlaron el 53,82% de participación en 2024, aprovechando modelos integrados de descubrimiento a comercial para acelerar lanzamientos. Su ventaja en cumplimiento GMP y mercadeo global les da poder de negociación sobre pagadores y proveedores de materias primas, reforzando ventajas de incumbencia. Los institutos académicos y gubernamentales, sin embargo, se están expandiendo a una TCAC del 9,61%, impulsados por financiamiento de era pandémica que dejó actualizaciones permanentes de laboratorio BSL-3 en muchos campus. La industria de tecnología de ADN recombinante ahora depende de spin-outs universitarios para tecnologías de entrega de nicho y analítica avanzada que empresas más grandes licencian bajo estructuras de hitos.

Las organizaciones de investigación por contrato, vendedores de herramientas, y empresas de analítica completan el panorama de usuarios, formando un ecosistema interconectado donde los proveedores de servicios ganan ingresos recurrentes sin exposición directa al riesgo de falla clínica. Esta democratización de capacidades dispersa la innovación geográficamente y diluye el poder de mercado que una vez residió solo en farmacéuticas multinacionales, expandiendo aún más el mercado de tecnología de ADN recombinante.

Análisis Geográfico

América del Norte comandó el 37,82% de los ingresos en 2024, respaldada por financiamiento de riesgo robusto, reembolso favorable, y marcos de la FDA que acortan los ciclos de revisión para terapias revolucionarias. Los biomanufactureros estadounidenses se benefician de incentivos fiscales y redes de laboratorios universitarios que canalizan graduados habilidosos hacia la industria. Las inversiones de Canadá en incubadoras de terapia génica agregan diversidad regional, particularmente en I+D de vectores virales. El mercado de tecnología de ADN recombinante ahora ve fuerte competencia a nivel estatal por capacidad, con Carolina del Norte, Massachusetts y California ofreciendo subvenciones equivalentes para construcción de instalaciones.

Asia-Pacífico registró la TCAC más rápida al 11,81% hasta 2030, respaldada por el cambio estratégico de China hacia asociaciones del Sudeste Asiático que aseguran mercados posteriores y cadenas de suministro resilientes. El gobierno de Japón ha revivido programas de estímulo biotecnológico, dirigidos a biología sintética para químicos sostenibles, mientras que los grupos Chaebol de Corea del Sur co-invierten en CDMO para capturar ingresos de exportación de biológicos. La reforma de India de su Autoridad Regulatoria de Biotecnología promete autorización más rápida para cultivos editados genéticamente, fortaleciendo su posición como centro de producción de semillas. Juntos, estos movimientos están estrechando la brecha de producción histórica con mercados occidentales y aumentando la disponibilidad local de insumos recombinantes.

Europa equilibra innovación con escepticismo del consumidor, particularmente para alimentos GMO. La próxima Estrategia Farmacéutica de la UE apunta a racionalizar aprobaciones centralizadas para terapias avanzadas, sin embargo las aprobaciones de cultivos aún enfrentan exclusiones de estados miembro. Los fabricantes por contrato en Irlanda, Alemania y Suiza capitalizan en esta división ofreciendo biorreactores de escala para clientes globales, permitiendo a patrocinadores de terapia evitar obstáculos regulatorios locales a favor de producción solo para exportación. El Medio Oriente y África están en una etapa naciente pero muestran impulso de política: Arabia Saudita ha presupuestado capital de fondo soberano para centros de genómica, y la autorización de caupí GM de Ghana señala una postura pragmática sobre seguridad alimentaria. Los cinturones de soja y maíz de América del Sur proporcionan terreno fértil para rasgos GM, aunque la volatilidad macroeconómica puede amortiguar la inversión extranjera directa. Estas trayectorias diversas aseguran que el mercado de tecnología de ADN recombinante permanezca geográficamente plural, reduciendo el riesgo de concentración y habilitando colaboración transfronteriza.

Panorama Competitivo

La competencia abarca capas horizontales-herramientas de investigación, suministro de vectores, capacidad GMP-y cortes verticales a través de aplicaciones terapéuticas, agrícolas e industriales. Pfizer, Amgen y Sanofi despliegan fuerza de balance para asegurar acceso temprano a slots de CDMO de alto volumen, desplazando empresas más pequeñas fuera de ventanas de tiempo prime. La expansión de USD 2 mil millones en EE.UU. de Thermo Fisher agrupa servicios de I+D con consumibles de purificación, un movimiento diseñado para bloquear clientes en cadenas de suministro de extremo a extremo. Lonza, Fujifilm Diosynth y GenScript han escalado flotas de biorreactores más allá de 500.000 litros, posicionándose como indispensables para patrocinadores de terapia génica en etapa tardía.

Las startups se diferencian a través del enfoque de plataforma: Aldevron pionera la fabricación rápida de plásmidos; Touchlight desarrolla vectores de ADN doggybone; Life Edit se especializa en edición de bases. Muchas emparejan innovación con asociaciones estratégicas-NEC Bio y AGC Biologics contrataron para producir vacunas contra el cáncer personalizadas, combinando descubrimiento de antígenos de IA con fabricación escalable. El mercado de tecnología de ADN recombinante recompensa tales alianzas acortando tiempo a clínica mientras comparte carga de capital.

Las estrategias competitivas dependen cada vez más de la habilitación digital. Las empresas integran IA para cribado in-silico, gemelos digitales para optimización de instalaciones, y blockchain para trazabilidad de vectores para satisfacer auditorías de procedencia más estrictas. Aquellas que dominan la fusión de datos logran ciclos de liberación de lotes más rápidos y varianzas de rendimiento más estrechas, traduciéndose en menor costo de bienes que defienden márgenes mientras la erosión de biosimilares se intensifica. A pesar de las olas de consolidación, el mercado de tecnología de ADN recombinante aún cuenta con cientos de empresas respaldadas por capital de riesgo atacando objetivos estrechos, sosteniendo un equilibrio dinámico donde los incumbentes compran o se asocian con los recién llegados más prometedores en lugar de depender únicamente de I+D interno.

Líderes de la Industria de Tecnología de ADN Recombinante (ADNr)

-

New England Biolabs

-

Sanofi

-

GenScript

-

GSK plc

-

Pfizer Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Thermo Fisher Scientific presentó un plan de inversión estadounidense de USD 2 mil millones cubriendo proyectos de capital e I+D de ciencias de la vida.

- Marzo 2025: Bayer introdujo sojas Vyconic con cinco tolerancias a herbicidas, dirigidas a agricultores estadounidenses y canadienses para 2027.

Alcance del Informe Global del Mercado de Tecnología de ADN Recombinante (ADNr)

Según el alcance del informe, la tecnología de ADN recombinante es un proceso en el cual la creación y manipulación de secuencias de ADN se realizan en un orden específico, resultando en la producción de organismos y productos genéticamente modificados. El ADN recombinante se usa principalmente en aplicaciones convencionales y no convencionales, tales como medicinales, agrícolas e industriales. En medicina, el ADN recombinante ha sido usado para la producción en masa de insulina, Follistim, hormonas de crecimiento humano, anticuerpos monoclonales, albúmina humana, vacunas y otros medicamentos. El mercado de tecnología de ADN recombinante (ADNr) está segmentado por producto (médico (agente terapéutico, proteína humana y vacuna), no médico (cultivos biotecnológicos, químicos especializados y otros productos no médicos), componente (sistema de expresión y vector de clonación), aplicación (alimentos y agricultura, salud y enfermedad, ambiente y otras aplicaciones), usuario final (empresas de biotecnología y farmacéuticas, institutos de investigación académicos y gubernamentales, y otros usuarios finales), y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones globalmente. El informe ofrece el valor (en millones de USD) para los segmentos mencionados anteriormente.

| Médico | Agentes Terapéuticos |

| Proteínas Humanas | |

| Vacunas | |

| No médico | Cultivos Biotecnológicos |

| Químicos Especializados | |

| Otros Productos No Médicos |

| Sistemas de Expresión |

| Vectores de Clonación |

| Alimentos y Agricultura |

| Salud y Enfermedad |

| Ambiente |

| Otras Aplicaciones |

| Empresas Biotecnológicas y Farmacéuticas |

| Institutos Académicos y Gubernamentales |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Médico | Agentes Terapéuticos |

| Proteínas Humanas | ||

| Vacunas | ||

| No médico | Cultivos Biotecnológicos | |

| Químicos Especializados | ||

| Otros Productos No Médicos | ||

| Por Componente | Sistemas de Expresión | |

| Vectores de Clonación | ||

| Por Aplicación | Alimentos y Agricultura | |

| Salud y Enfermedad | ||

| Ambiente | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Empresas Biotecnológicas y Farmacéuticas | |

| Institutos Académicos y Gubernamentales | ||

| Otros Usuarios Finales | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de tecnología de ADN recombinante?

El mercado fue valorado en USD 734,44 mil millones en 2025 y está destinado a crecer a USD 974,07 mil millones en 2030, registrando una TCAC del 5,81%.

¿Qué segmento de producto lidera la generación de ingresos?

Las aplicaciones médicas representaron el 65,35% de los ingresos de 2024, principalmente a través de proteínas terapéuticas y terapias génicas de crecimiento rápido.

¿Qué región está creciendo más rápido?

Se proyecta que Asia-Pacífico crezca a una TCAC del 11,81% hasta 2030, impulsada por huellas de fabricación en expansión en China y el Sudeste Asiático.

¿Qué factor ejerce el impacto positivo más fuerte en el crecimiento?

La demanda biofarmacéutica creciente de medicamentos de proteína recombinante agrega aproximadamente +1,8 puntos porcentuales a la TCAC pronosticada.

¿Por qué los vectores de clonación superan a los sistemas de expresión en crecimiento?

Los pipelines de terapia génica requieren vectores virales y plasmídicos de alto grado, empujando al segmento hacia una TCAC del 9,85% hasta 2030.

¿Cómo afectan las diferencias regulatorias la entrada al mercado?

Las reglas divergentes de edición genética en EE.UU., UE y China obligan a estrategias de cumplimiento multi-jurisdiccionales, agregando tiempo y costo antes del lanzamiento.

Última actualización de la página el: