Tamaño y Participación del Mercado de Electrónica de Potencia

Análisis del Mercado de Electrónica de Potencia por Mordor Intelligence

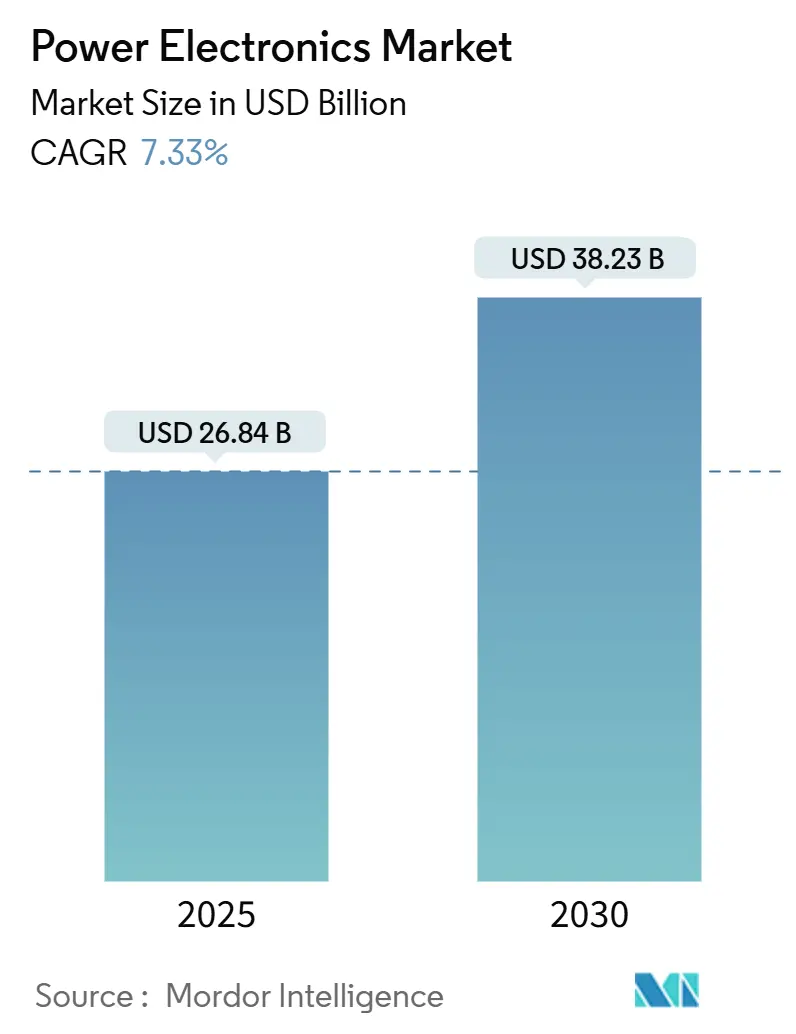

El tamaño del mercado de electrónica de potencia se situó en USD 26.84 mil millones en 2025 y se pronostica que alcance USD 38.23 mil millones para 2030, reflejando una TCAC del 7.33% durante el período. La migración continua desde sistemas de silicio convencionales hacia soluciones de carburo de silicio y nitruro de galio sustenta este avance, permitiendo mayor eficiencia, densidad de potencia y factores de forma más pequeños en aplicaciones críticas. La demanda se aceleró mientras los fabricantes de automóviles escalaron la producción de vehículos eléctricos, las empresas de servicios públicos actualizaron los inversores de energía renovable, y los operadores de centros de datos adoptaron arquitecturas de corriente continua de alto voltaje. La adopción de banda ancha amplia también se benefició del apoyo de políticas regionales que fomentaron la fabricación nacional de semiconductores e infraestructura de movilidad eléctrica. Mientras tanto, las iniciativas de diversificación de la cadena de suministro, especialmente en Asia-Pacífico, reforzaron la producción localizada de sustratos, epitaxia y empaquetado avanzado, reduciendo los tiempos de entrega y el riesgo de transporte.

Aspectos Clave del Informe

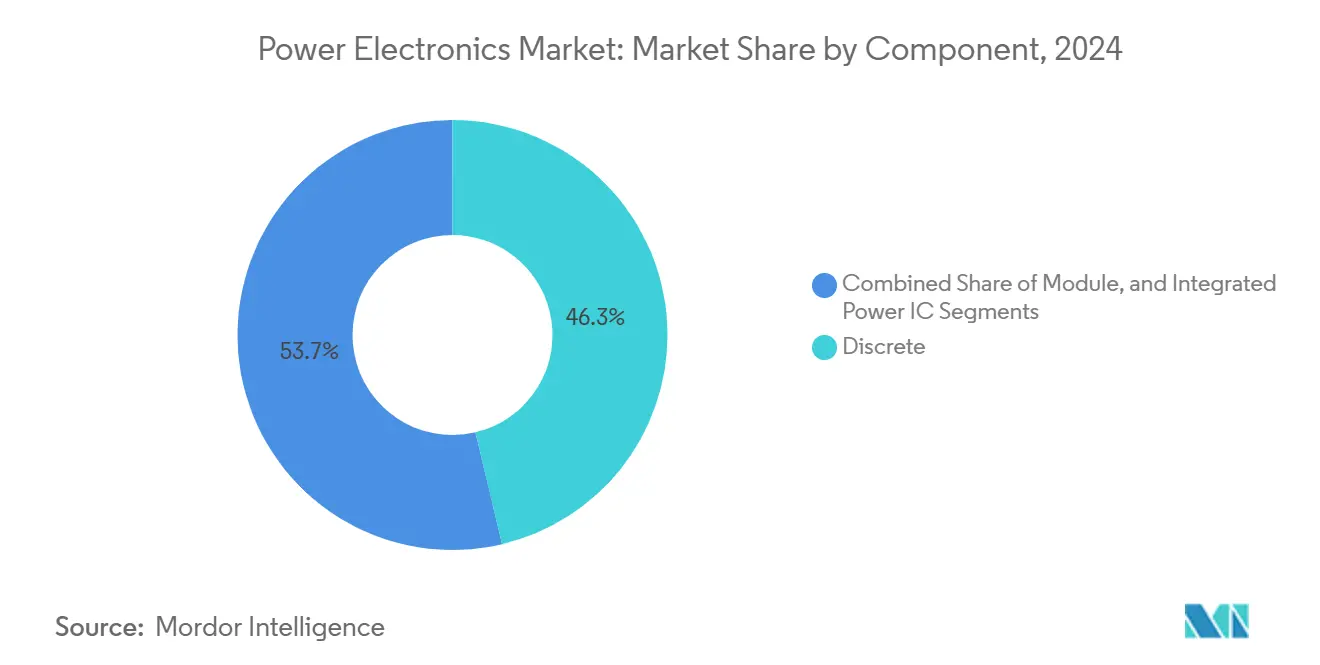

- Por componente, los dispositivos discretos lideraron con una participación de ingresos del 46.3% en 2024, mientras que los módulos registraron la TCAC más rápida del 8.6% hasta 2030.

- Por tipo de dispositivo, los MOSFET capturaron el 44.1% de la participación del mercado de electrónica de potencia en 2024 y se están expandiendo a una TCAC del 9.1%.

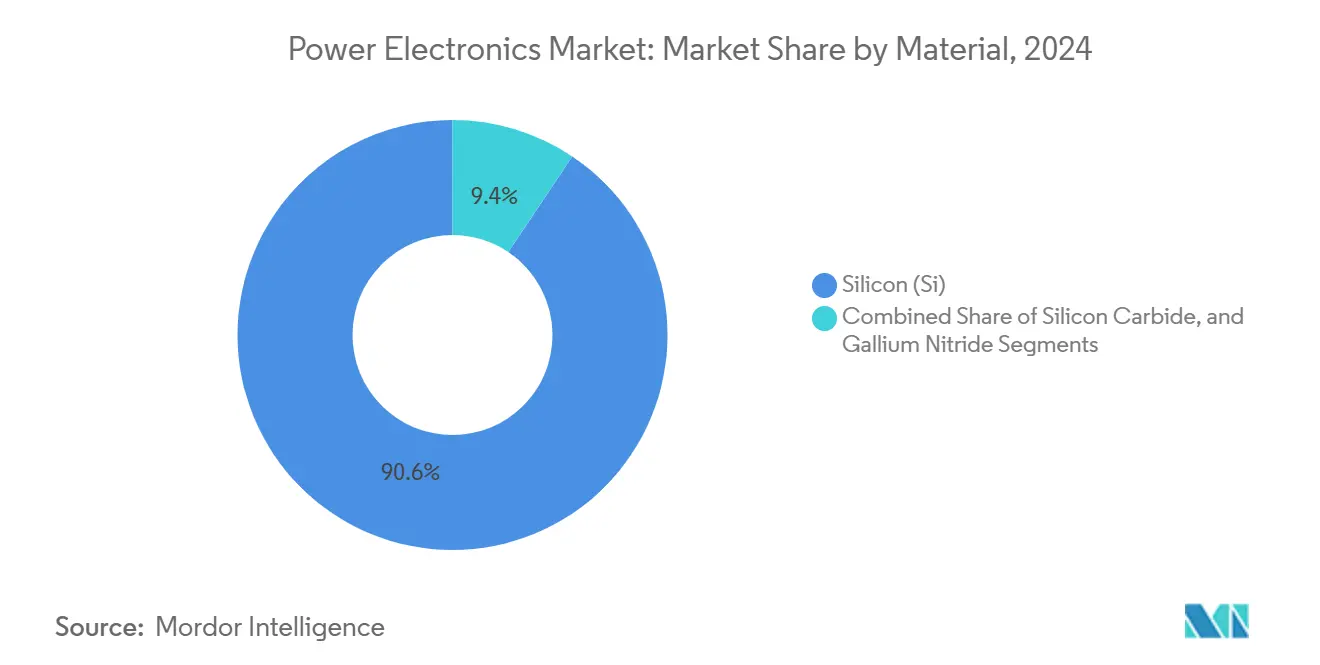

- Por material, el silicio retuvo una participación del 90.6% en 2024; el carburo de silicio está avanzando a una TCAC del 15.7%.

- Por industria usuario final, los electrónicos de consumo mantuvieron una participación del 28.2% en 2024, mientras que las aplicaciones automotrices registraron una TCAC del 13.3%.

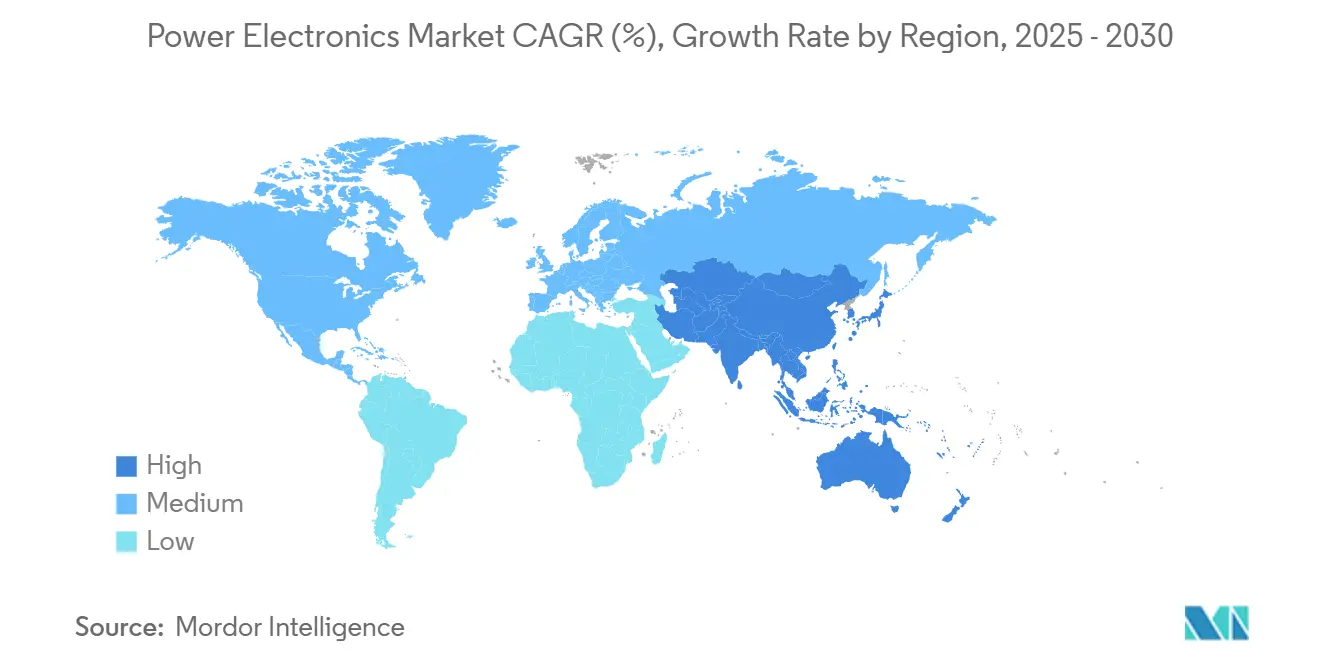

- Por geografía, Asia-Pacífico representó el 54.4% de la participación de ingresos en 2024 y está creciendo a una TCAC del 10.2%.

Tendencias e Información del Mercado Global de Electrónica de Potencia

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Adopción Acelerada de Dispositivos SiC/GaN en Infraestructura de Carga Rápida de VE en Europa | +1.8% | Europa, América del Norte | Mediano plazo (2-4 años) |

| Actualizaciones de Inversores de Granjas Solares y Eólicas a Gran Escala en Asia Impulsando Módulos de Potencia de Alto Voltaje | +1.2% | Asia-Pacífico, Medio Oriente | Largo plazo (≥ 4 años) |

| Despliegues de Estaciones Base 5G Requiriendo Amplificadores de Potencia RF de Alta Eficiencia en América del Norte | +0.9% | América del Norte, Asia-Pacífico | Corto plazo (≤ 2 años) |

| Electrificación de Accionamientos de Motores Industriales que Exceden 7.5 kW en el Sudeste Asiático | +1.1% | Asia-Pacífico | Mediano plazo (2-4 años) |

| Programas de Almacenamiento de Baterías a Nivel de Red en China Impulsando Convertidores de Potencia Bidireccionales | +0.8% | Asia-Pacífico, extensión a Global | Largo plazo (≥ 4 años) |

| Modernización del Departamento de Defensa de EE.UU. Hacia Plataformas Totalmente Eléctricas Estimulando Electrónica de Potencia Robusta | +0.6% | América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Adopción acelerada de dispositivos SiC y GaN en infraestructura de carga rápida de VE

Los operadores de redes de carga europeas priorizaron las arquitecturas de 800 V que requieren MOSFET SiC de 1,200 V y 1,700 V para cumplir con los objetivos de eficiencia de conexión a la red. Los proyectos respaldados por programas de incentivos se estandarizaron en etapas de potencia SiC que reducen las pérdidas de energía y encogen los subsistemas de refrigeración. La colaboración entre integradores de sistemas y proveedores de semiconductores acortó los ciclos de diseño, mientras que los acuerdos de alianza con OEM automotrices aseguraron compromisos de volumen a largo plazo. Las regulaciones de interoperabilidad además crearon un campo de juego nivelado que favorece los cargadores modulares de alta densidad basados en dispositivos de banda ancha amplia. Los despliegues exitosos atraen atención global, posicionando a Europa como el mercado de referencia para soluciones de carga rápida de próxima generación.[1]Navitas Semiconductor, "NVIDIA Selects Navitas to Collaborate on Next Generation 800V HVDC Architecture," navitassemi.com

Actualizaciones de inversores de granjas solares y eólicas a gran escala en Asia

Las granjas solares a escala de servicios públicos en China, India y Vietnam reemplazaron inversores de silicio convencionales con módulos basados en SiC que resisten altas frecuencias de conmutación en ambientes calientes y húmedos. Los últimos módulos de servicios públicos de Wolfspeed proporcionaron la confiabilidad de ciclado térmico demandada por inversores centralizados de 3 MW a 5 MW. Los desarrolladores eólicos marinos adoptaron etapas de potencia similares para cumplir con los límites de tamaño y peso en las góndolas de turbinas. Los fabricantes por contrato regionales localizaron el ensamblaje para evitar aranceles de importación, acelerando la paridad de precios con alternativas de silicio convencionales. Estas actualizaciones se alinean con los estándares gubernamentales de cartera renovable, manteniendo las tarifas energéticas competitivas en economías emergentes.

Despliegues de estaciones base 5G que requieren amplificadores de potencia RF de alta eficiencia

Los despliegues de ondas milimétricas en corredores urbanos densos demandaron dispositivos GaN HEMT que entregan mayor eficiencia de potencia añadida que el LDMOS de silicio. Los proveedores de red especificaron módulos frontales GaN para reducir las cargas térmicas y extender la cobertura de radio por sitio. Los acuerdos de suministro entre fabricantes de componentes y operadores de telecomunicaciones garantizaron embarques de múltiples años, reduciendo el riesgo de expansión de capacidad. La tecnología GaN de grado defensa progresó simultáneamente, suministrando dispositivos ruggedizados que eventualmente migran hacia diseños de estaciones base civiles. Las economías de escala resultantes reducen aún más las barreras de costo para despliegues comerciales.

Electrificación de accionamientos de motores industriales por encima de 7.5 kW en el Sudeste Asiático

Las plantas textiles, de plásticos y procesamiento de alimentos en Tailandia y Malasia reacondicionaron variadores de frecuencia con módulos SiC, logrando ahorros energéticos de dos dígitos y menor distorsión armónica. Los fabricantes adoptaron topologías de rectificador de 12 pulsos que se benefician de la conmutación de alta frecuencia, y los incentivos bajo programas nacionales de eficiencia energética compensaron las primas iniciales de hardware. Los proveedores de electrónica de potencia respondieron ofreciendo diseños de referencia específicos para aplicaciones y capacitación en sitio, acelerando los ciclos de calificación. La tendencia proporciona un modelo para otros centros de manufactura en desarrollo que buscan reducir la intensidad energética industrial.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Cuellos de Botella en la Cadena de Suministro para Obleas SiC de 150 mm+ Limitando la Producción en Volumen | -1.4% | Global, agudo en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Restricciones de Gestión Térmica de Empaquetado por Encima de Módulos de 1.2 kV | -0.8% | Global | Mediano plazo (2-4 años) |

| Alto CAPEX para Fábricas de Banda Ancha Amplia de 200 mm Obstaculizando Nuevos Participantes | -0.6% | Global, barreras en mercados emergentes | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Cuellos de botella en la cadena de suministro para obleas SiC de 150 mm y más grandes

La escasez crónica de sustratos restringió las rampas de volumen, manteniendo elevados los precios de venta promedio. Los desafíos temporales de liquidez de Wolfspeed aumentaron la exposición al riesgo para socios que dependían de su hoja de ruta de 200 mm, llevando a Renesas a salir de su plataforma SiC planeada.[2]EE Journal, "Infineon to Revolutionize Power Delivery Architecture for Future AI Server Racks with NVIDIA," eejournal.com Los participantes chinos aceleraron las adiciones de capacidad pero enfrentaron obstáculos de calificación con clientes automotrices. El retraso de múltiples años entre las fábricas anunciadas y la preparación de producción complicó la precisión del pronóstico de demanda tanto para fabricantes de dispositivos como para OEM de sistemas. Como resultado, varios fabricantes de automóviles ejecutaron estrategias de doble abastecimiento para cubrir las asignaciones de obleas.

Restricciones de gestión térmica de empaquetado por encima de módulos de 1.2 kV

Los módulos de alto voltaje que se aproximan a 1,700 V encontraron limitaciones de disipación de calor donde el cableado convencional y los geles de silicona degradaron la confiabilidad a temperaturas de unión más allá de 150 °C. Navitas introdujo interconexiones de clip de cobre y plata sinterizada dentro de su plataforma SiCPAK, reduciendo la resistencia térmica, aunque a un costo unitario más alto. Los usuarios finales sopesaron estas primas contra ahorros a nivel de sistema en hardware de refrigeración. Los retrasos de desarrollo en materiales de interfaz térmica y tecnologías de sustrato impidieron reducciones inmediatas de costo, posponiendo la adopción en aplicaciones industriales sensibles al precio.

Análisis de Segmentos

Por Componente: Los Módulos Impulsan la Tendencia de Integración

Los módulos de potencia entregaron una TCAC del 8.6% hasta 2030 mientras los equipos de diseño optaron por ensamblajes pre-empaquetados que simplifican el diseño térmico y el blindaje electromagnético. En 2024, los transistores y diodos discretos aún contribuyeron con el 46.3% de los ingresos, preservando la flexibilidad en equipos de fábrica de consumo y baja potencia. La demanda de módulos se disparó en inversores de tracción y convertidores de energía renovable por encima de 50 kW donde integrar controladores de compuerta, sensores de temperatura y aislamiento redujo los ciclos de desarrollo. Los sustratos de refrigeración integrada entraron en producción piloto, empujando la densidad de potencia de módulos hacia arriba y permitiendo carcasas de inversor más pequeñas en vehículos eléctricos. Los IC de potencia integrados ganaron participación en adaptadores de cargador rápido por debajo de 100 W, combinando control y conmutación en un solo paquete plástico que cumple con restricciones de tamaño estrictas. Las marcas de teléfonos inteligentes adoptaron estas soluciones GaN monolíticas para lograr carga de 65 W en enchufes de pared compactos. El tamaño del mercado de electrónica de potencia para módulos se pronostica que se expanda de manera constante mientras los proveedores automotrices transicionan a plataformas de 800 V, mientras que las victorias de diseño de consumo sostienen el volumen en dispositivos discretos.

La estandarización a nivel de mercado en paquetes moldeados por transferencia ofreció reducciones de costo y mejor resistencia a la humedad para accionamientos industriales que operan en climas duros. Los fabricantes aprovecharon las líneas de ensamblaje automatizadas para satisfacer las crecientes necesidades de producción, particularmente en Asia-Pacífico. Los dispositivos discretos sin embargo preservaron una presencia considerable en balastos de iluminación, electrodomésticos y controladores robóticos, donde los diseños de placa personalizados y clases de voltaje diversas superaron la ventaja de integración. Durante el período de pronóstico, el aumento de disponibilidad de obleas de carburo de silicio inclinará aún más la participación hacia módulos, sin embargo los volúmenes discretos declinarán gradualmente en lugar de colapsar.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Dispositivo: El Dominio MOSFET Abarca Tecnologías

Los MOSFET capturaron el 44.1% de los ingresos de 2024 y su TCAC del 9.1% los posiciona como la categoría de dispositivo más grande y de crecimiento más rápido. La arquitectura se presta a I+D incremental, evidente en la plataforma Gen 4 de Wolfspeed que redujo la resistencia en estado encendido mientras mantuvo requisitos familiares de controlador de compuerta. Las topologías de resonancia de alta frecuencia en adaptadores de cargador y micro-inversores solares gravitaron hacia MOSFET GaN de modo de mejora, mientras que los MOSFET SiC planares sobresalieron en etapas de tracción vehicular por encima de 100 kW. Los IGBT permanecieron esenciales en propulsión ferroviaria y grandes accionamientos industriales, sosteniendo la demanda en clases de potencia más allá de los límites prácticos de MOSFET. Los tiristores continuaron sirviendo arrancadores suaves conectados a la red y enlaces HVDC, aunque su contribución general se encogió.

Los fabricantes de dispositivos introdujeron diodos Schottky co-empaquetados con MOSFET SiC, aliviando las restricciones de recuperación inversa y simplificando los diseños de placa. Mientras tanto, los proveedores de nitruro de galio mejoraron el comportamiento dinámico RDS(on) para extender la vida del dispositivo en condiciones de conmutación dura. El mercado de electrónica de potencia continúa recompensando la innovación MOSFET porque el factor de forma se alinea con ecosistemas de controlador existentes, reduciendo las barreras de diseño para ingenieros de sistemas. Los cambios futuros de participación dependerán del precio de obleas de banda ancha amplia y la velocidad de calificación automotriz para compuertas MOSFET de próxima generación.

Por Material: El Carburo de Silicio Disrumpe el Dominio Convencional

El silicio mantuvo una participación de ingresos del 90.6% en 2024, sin embargo los ingresos de carburo de silicio avanzaron a una TCAC del 15.7% mientras los mercados finales valoraron las ganancias de eficiencia sobre los diferenciales de costo inicial. Los OEM automotrices adoptaron SiC para cargadores a bordo e inversores de tracción, reportando mayor rango de conducción y hardware de refrigeración reducido. La compra de USD 115 millones por parte de onsemi del portafolio JFET de Qorvo destacó la lucha por propiedad intelectual que acelera la integración vertical. El nitruro de galio ganó impulso en adaptadores de teléfonos inteligentes, fuentes de alimentación de servidores empresariales y radares de matriz en fases debido a su alta movilidad de electrones.

Las políticas industriales regionales estimularon la fabricación local de obleas. Infineon abrió una instalación de USD 2 mil millones en Kulim, Malasia, reforzando el liderazgo de Asia-Pacífico en producción de sustratos y dispositivos.[3]Infineon Technologies AG, "Infineon Opens the World's Largest and Most Efficient SiC Power Semiconductor Fab in Malaysia," infineon.com Esta proximidad a fabricantes por contrato redujo costos logísticos y mitigó el riesgo geopolítico. El silicio retendrá relevancia en aplicaciones de volumen sensibles al costo, aunque su participación declina gradualmente mientras las curvas de aprendizaje traen los puntos de precio de SiC y GaN más bajos. La participación del mercado de electrónica de potencia mantenida por el silicio cae modestamente hasta 2030, parcialmente compensada por módulos híbridos que mezclan dados Si y SiC para vehículos de nivel medio costo-competitivos.

Por Industria Usuario Final: La Electrificación Automotriz Acelera el Crecimiento

Los electrónicos de consumo representaron una participación de ingresos del 28.2% en 2024, abarcando adaptadores de pared de cargador rápido, fuentes de alimentación de portátiles y consolas de juegos que buscaron mayor eficiencia y tamaño compacto. Samsung, entre otros, usó IC GaN de Navitas para entregar salidas de 25 W a 65 W en cargadores del tamaño de bolsillo. El sector automotriz registró una TCAC del 13.3% mientras los modelos de batería eléctrica ganaron participación de mercado, necesitando trenes de potencia basados en SiC que manejan voltajes hasta 1,000 V. Los cargadores a bordo que integran capacidad bidireccional permitieron servicios de energía vehículo-a-hogar, expandiendo el contenido de semiconductores por automóvil.

La automatización industrial adoptó accionamientos de alta velocidad y unidades de soldadura que se benefician de pérdidas de conmutación reducidas, mientras el segmento TIC experimentó expansión vigorosa junto al despliegue de radio 5G y construcciones de centros de datos de hiperescala. Las aplicaciones de energía y potencia ganaron relevancia debido a proyectos de almacenamiento a gran escala que requieren convertidores bidireccionales con respuesta de milisegundo a desviaciones de frecuencia. Aeroespacial y defensa sostuvieron demanda de nicho para conmutadores GaN endurecidos contra radiación en plataformas espaciales. El equipo de atención médica permaneció estable, enfocándose en imágenes portátiles y herramientas quirúrgicas de precisión que valoran etapas de potencia de bajo ruido.

Análisis Geográfico

Asia-Pacífico generó el 54.4% de los ingresos globales en 2024 y está ampliando su liderazgo con una TCAC del 10.2%. Los programas nacionales en China, Japón y Corea del Sur financiaron fábricas de obleas, ensamblaje de módulos y cadenas de suministro de vehículos eléctricos, asegurando disponibilidad local de sustratos y empaquetado avanzado. Las autoridades japonesas prometieron USD 67 mil millones para apoyar flotas de semiconductores domésticos, ayudando a empresas como Sony y Mitsubishi Electric, y reforzando colaboraciones de investigación universitarias. China continental aprovechó economías de escala en crecimiento de materiales y ensamblaje backend para suministrar a clientes regionales rápidamente, reduciendo el costo entregado a pesar de brechas tecnológicas en la vanguardia.

América del Norte permaneció como la segunda región más grande, combinando fortalezas de innovación con mercados finales prósperos en servidores AI, camionetas eléctricas y microrredes renovables. Los incentivos a nivel estatal atrajeron nuevas plantas de obleas SiC y ayudaron a asegurar capital para transiciones de 200 mm. La adquisición de defensa continuó financiando investigación GaN tolerante a radiación, que luego se filtró hacia sistemas comerciales de telecomunicaciones. El tamaño del mercado de electrónica de potencia en América del Norte está en una trayectoria ascendente mientras los operadores de centros de datos adoptan arquitecturas DC de 400 V que reducen el uso de cobre y mejoran la densidad de bastidor.

Europa enfocó recursos en corredores de carga de e-movilidad y almacenamiento a nivel de red. Los formuladores de políticas mandaron interoperabilidad del hardware de carga, favoreciendo indirectamente la adopción SiC debido a su eficiencia a 800 V. Los proveedores Tier 1 automotrices se asociaron con proveedores de semiconductores para co-desarrollar inversores de tracción, creando plataformas de referencia integradas que aceleran la homologación. La región de Medio Oriente y África, mientras comenzó desde una base más pequeña, invirtió en grandes plantas fotovoltaicas y instalaciones de desalinización que requieren etapas de inversor robustas. Las oportunidades de América del Sur emergieron de corredores eólicos en Brasil y Argentina y de reglas de contenido local que fomentan el ensamblaje de módulos de potencia dentro de la región. Colectivamente, estas dinámicas mantienen el mercado de electrónica de potencia expandiéndose en todos los continentes, aunque las tasas varían con la madurez industrial y el apoyo de políticas.

Panorama Competitivo

La arena competitiva permaneció moderadamente fragmentada. Infineon, STMicroelectronics y Mitsubishi Electric defendieron portafolios centrales de silicio mientras escalaron la producción SiC a través de adiciones de capacidad y contratos estratégicos de suministro. Wolfspeed, Navitas Semiconductor y GaN Systems se enfocaron en plataformas disruptivas de banda ancha amplia, aprovechando victorias de diseño en cargadores rápidos, inversores de tracción y servidores AI para ganar visibilidad de marca. La adquisición de onsemi de los activos SiC JFET de Qorvo aclaró su intención de construir una cadena SiC verticalmente integrada que cubra sustrato, epitaxia y dispositivos terminados.

Las alianzas estratégicas remodelaron las relaciones de cadena de valor. NVIDIA se asoció con Infineon y Navitas para co-desarrollar arquitecturas de potencia DC de alto voltaje de 800 V para bastidores de servidores AI de próxima generación.[4]DIGITIMES Asia, "Renesas Scraps SiC Production Plan Amid Rising Chinese Challenge," digitimes.com Los OEM automotrices aseguraron acuerdos de suministro de obleas de múltiples años para protegerse contra la escasez de sustratos, mientras los fabricantes de inversores colaboraron con proveedores de módulos para integrar controladores de compuerta avanzados y características de refrigeración. Las innovaciones de espacio en blanco surgieron mientras las startups persiguieron disyuntores de estado sólido, cargadores inalámbricos de alta frecuencia y fuentes de alimentación compactas para despliegues AI de borde. La intensidad de capital de las fábricas SiC de 200 mm disuadió a participantes de campo verde, dirigiendo a recién llegados hacia modelos fab-light o de licencia.

La resistencia de la cadena de suministro se convirtió en un diferenciador competitivo. Las empresas invirtieron en abastecimiento dual de reactores epi, grabadores de trinchera y equipo de sinterización para mitigar riesgos geopolíticos. La experiencia en empaquetado resultó igualmente decisiva; las firmas con capacidad interna para combinar interconexiones de clip de cobre, sustratos metálicos aislados y refrigeración de microcanal integrada ganaron ranuras de diseño temprano en plataformas de referencia de inversor automotriz. Los portafolios de propiedad intelectual alrededor de topologías de trinchera, pilas de óxido de compuerta y tratamientos de mejora de vida útil sirvieron como fichas de negociación en acuerdos de licencia cruzada que unieron fortalezas complementarias. Mientras los volúmenes suben, las economías de escala favorecen a los incumbentes con acceso a financiamiento y redes de aplicación de campo globales, aunque los especialistas de nicho aún pueden capturar margen en esquinas de alto rendimiento del mercado de electrónica de potencia.

Líderes de la Industria de Electrónica de Potencia

-

ON Semiconductor Corporation

-

ABB Ltd.

-

Infineon Technologies AG

-

Texas Instruments Inc.

-

ROHM Co. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Wolfspeed lanzó la tecnología MOSFET Gen 4 dirigida a módulos de alta potencia automotriz e industrial.

- Mayo 2025: NVIDIA seleccionó a Navitas Semiconductor para co-desarrollar arquitecturas HVDC de 800 V para servidores AI.

- Mayo 2025: Infineon anunció un esfuerzo conjunto con NVIDIA para renovar la entrega de potencia para futuros bastidores de servidores AI.

- Abril 2025: Navitas se asoció con Great Wall Power para dirigirse a la distribución DC de 400 V en centros de datos.

Alcance del Informe del Mercado Global de Electrónica de Potencia

La electrónica de potencia incluye componentes como condensadores, inductores y otros dispositivos semiconductores utilizados en la gestión de potencia de varios sistemas. Además, la electrónica de potencia integra energía, sistemas de control y dispositivos electrónicos.

El estudio incluye dos tipos de componentes y materiales para varias industrias usuario final. El panorama competitivo ha sido considerado para calcular la penetración de electrónica de potencia y la participación de los actores clave en estrategias de crecimiento orgánico e inorgánico. Estas empresas innovan continuamente sus productos para aumentar su participación de mercado y rentabilidad. Además, el estudio de mercado también se enfocó en el impacto de la pandemia COVID-19 en el ecosistema del mercado.

El mercado de electrónica de potencia está segmentado por componente (discreto y módulos), por material (silicio/germanio, carburo de silicio (sic) y nitruro de galio (gan)), por industria usuario final (automotriz, electrónicos de consumo, TI y telecomunicaciones, militar y aeroespacial, industrial, energía y potencia, y otras industrias usuario final), y geografía (América del Norte, Europa, Asia Pacífico, América Latina y Medio Oriente y África). El tamaño del mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Discreto |

| Módulo |

| IC de Potencia Integrado |

| MOSFET |

| IGBT |

| Tiristor |

| Diodo |

| Silicio (Si) |

| Carburo de Silicio (SiC) |

| Nitruro de Galio (GaN) |

| Electrónicos de Consumo |

| Automotriz (xEV, Carga) |

| TIC y Telecomunicaciones |

| Industrial (Accionamientos, Automatización) |

| Energía y Potencia (Renovables, HVDC) |

| Aeroespacial y Defensa |

| Equipo de Atención Médica |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| Taiwán | ||

| India | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Componente | Discreto | ||

| Módulo | |||

| IC de Potencia Integrado | |||

| Por Tipo de Dispositivo | MOSFET | ||

| IGBT | |||

| Tiristor | |||

| Diodo | |||

| Por Material | Silicio (Si) | ||

| Carburo de Silicio (SiC) | |||

| Nitruro de Galio (GaN) | |||

| Por Industria Usuario Final | Electrónicos de Consumo | ||

| Automotriz (xEV, Carga) | |||

| TIC y Telecomunicaciones | |||

| Industrial (Accionamientos, Automatización) | |||

| Energía y Potencia (Renovables, HVDC) | |||

| Aeroespacial y Defensa | |||

| Equipo de Atención Médica | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| Taiwán | |||

| India | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de electrónica de potencia para 2030?

Se espera que el mercado alcance USD 38.23 mil millones para 2030, desde USD 26.84 mil millones en 2025.

¿Qué segmento de componente se está expandiendo más rápidamente?

Los módulos de potencia exhiben el crecimiento más alto, registrando una TCAC del 8.6% hasta 2030.

¿Por qué se está acelerando la adopción de carburo de silicio en aplicaciones automotrices?

Los dispositivos SiC mejoran la eficiencia del inversor de tracción, reducen los requisitos de refrigeración y extienden el rango de conducción, justificando su mayor costo de material.

¿Qué región lidera el mercado de electrónica de potencia en términos de ingresos?

Asia-Pacífico mantuvo el 54.4% de los ingresos globales en 2024 y mantiene la TCAC más rápida del 10.2%.

¿Cómo están afectando las restricciones de la cadena de suministro el crecimiento del mercado?

La disponibilidad limitada de obleas SiC de 150 mm y 200 mm restringe la producción de dispositivos, retrasando ciclos de diseño y sosteniendo precios de venta promedio más altos.

¿Qué movimientos estratégicos están haciendo los actores principales para asegurar el liderazgo en banda ancha amplia?

Las firmas están adquiriendo activos de propiedad intelectual, firmando contratos de obleas a largo plazo e invirtiendo en empaquetado avanzado para integrar eficientemente funciones de refrigeración y controlador de compuerta.

Última actualización de la página el: