Tamaño y Participación del Mercado de Amplificadores de Potencia

Análisis del Mercado de Amplificadores de Potencia por Mordor Intelligence

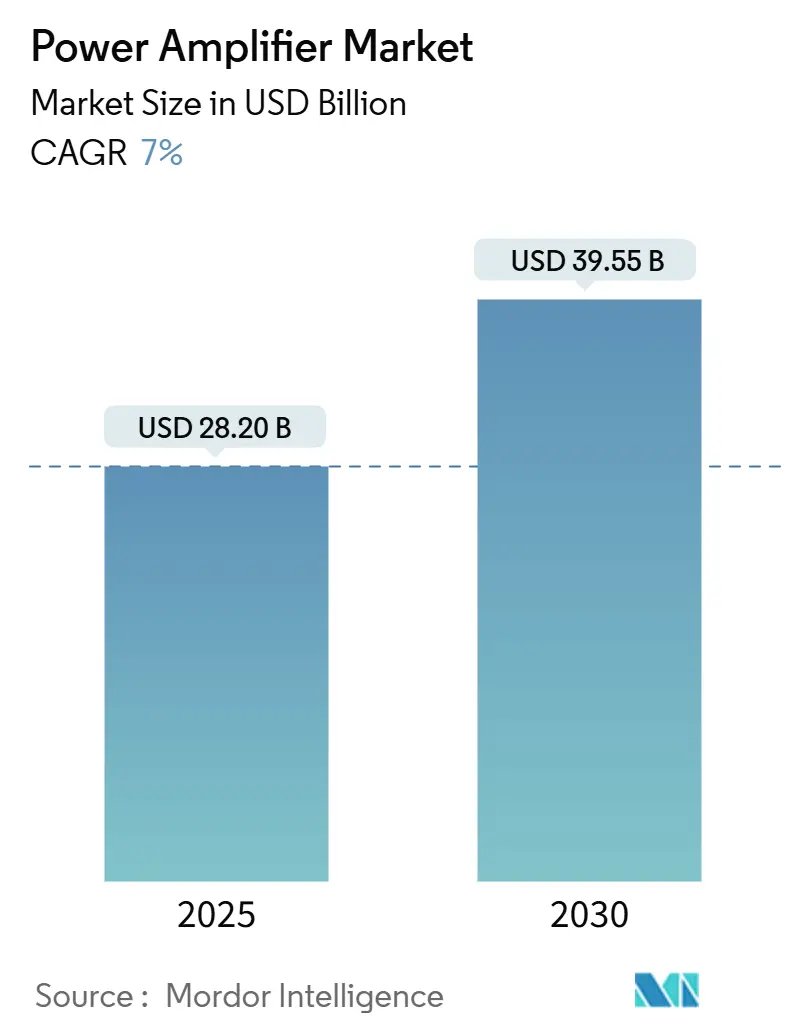

El tamaño del mercado de amplificadores de potencia fue valorado en USD 28,20 mil millones en 2025 y se pronostica que alcance USD 39,55 mil millones para 2030, reflejando una tasa de crecimiento anual compuesta (TCAC) del 7,0%. Los rápidos despliegues de 5G, los ciclos de actualización en expansión de Wi-Fi 6/7, y la creciente demanda automotriz de plataformas de audio Clase D de alta eficiencia han sustentado la expansión de ingresos durante el último año. Los dispositivos GaN continuaron desplazando el GaAs heredado en radios de macro-celdas, ofreciendo mayor densidad de potencia y menor consumo de energía para los operadores. Mientras tanto, Asia-Pacífico mantuvo su ventaja de liderazgo en costos en el ensamblaje de back-end de amplificadores de potencia para terminales móviles, permitiendo a los proveedores regionales acelerar el tiempo de comercialización para front ends RF multibanda. El espectro de banda media (1-6 GHz) se mantuvo como el punto óptimo rendimiento-precio tanto para infraestructura como para electrónicos de consumo, aunque los amplificadores mmWave por encima de 20 GHz registraron el crecimiento de unidades más rápido mientras la banda ancha satelital y el acceso inalámbrico fijo se expandieron en 2024 y principios de 2025.

Puntos Clave del Informe

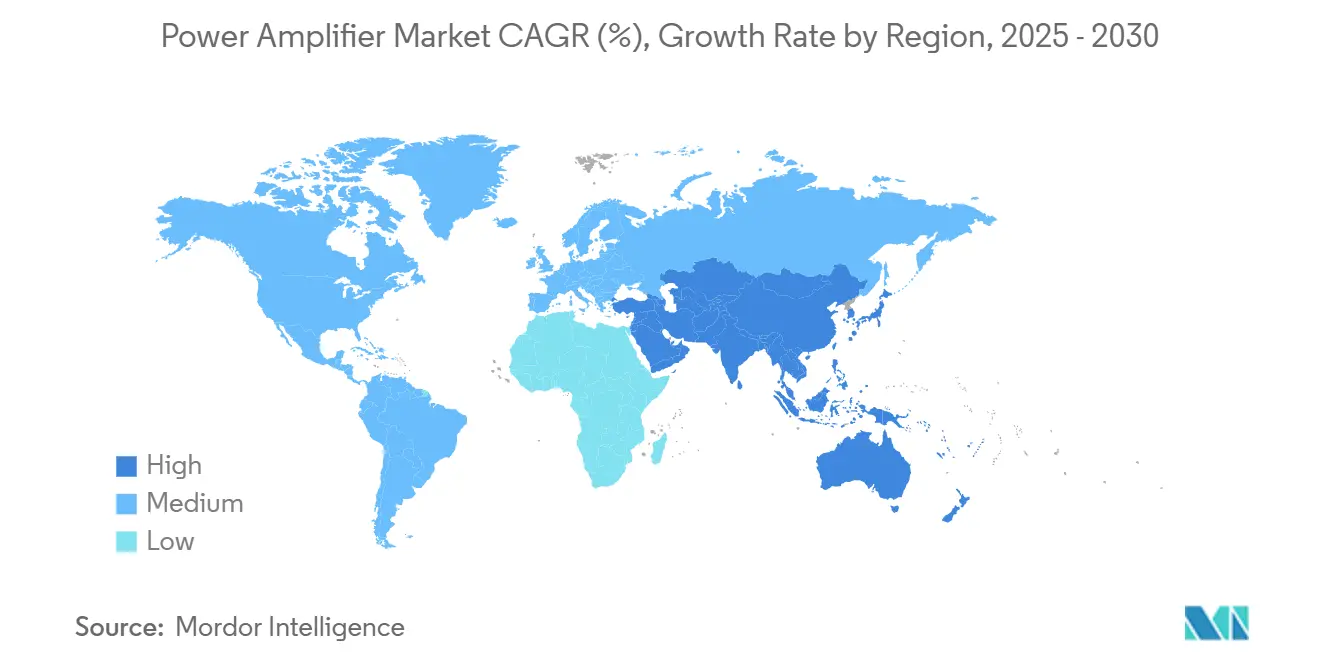

- Por geografía, Asia-Pacífico lideró con 48,7% de participación en ingresos en 2024; se proyecta que Oriente Medio y África se expandan a una TCAC del 11,4% hasta 2030.

- Por sector industrial, la electrónica de consumo representó el 38,4% de la participación del mercado de amplificadores de potencia en 2024, mientras que el automotriz avanza a una TCAC del 12,1% hacia 2030.

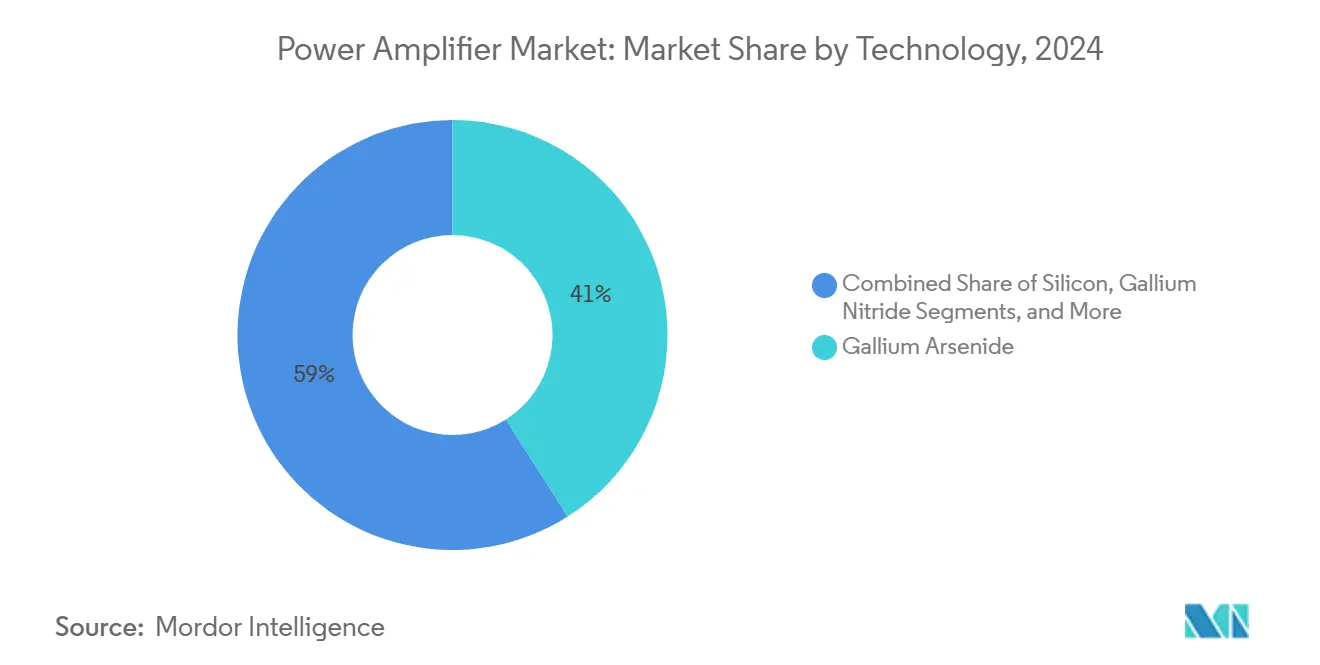

- Por tecnología, GaAs mantuvo una participación del 41,0% en 2024; se pronostica que GaN crezca a una TCAC del 17,5% durante 2025-2030.

- Por banda de frecuencia, 1 - 6 GHz representó el 46,0% de la participación del mercado de amplificadores de potencia en 2024, mientras que el segmento >20 GHz está configurado para registrar una TCAC del 19,2% hasta 2030.

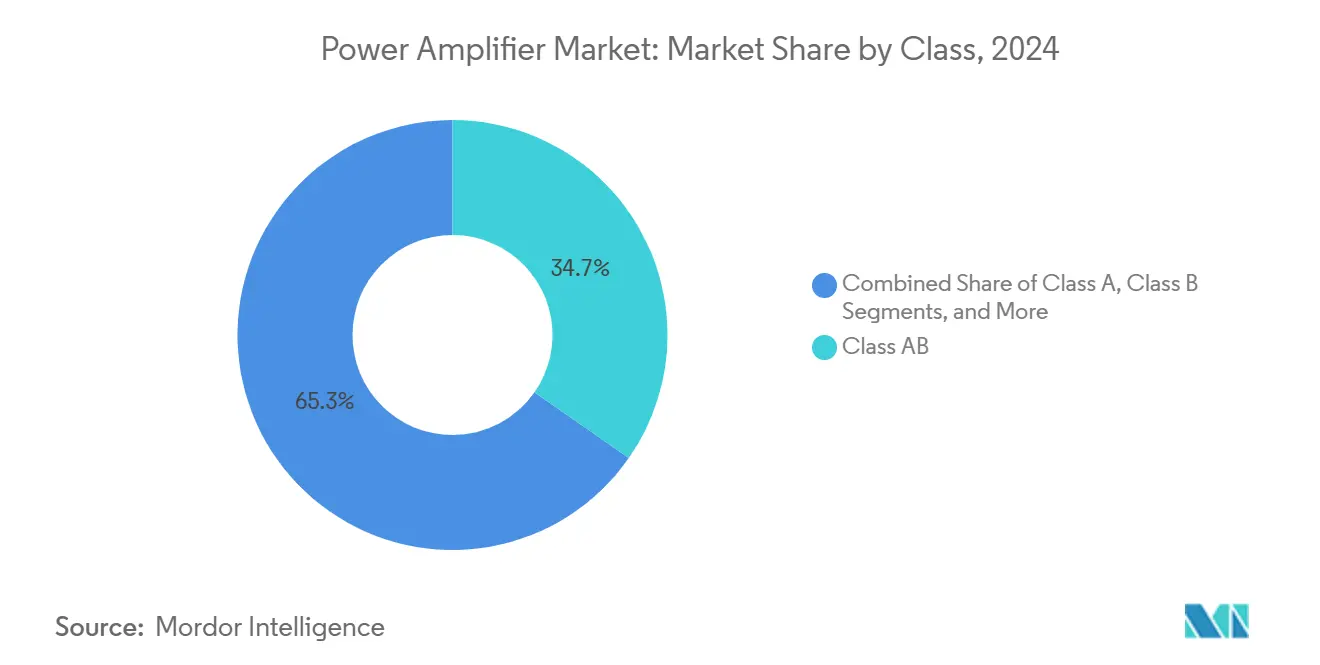

- Por clase, la Clase AB comandó el 34,7% del tamaño del mercado de amplificadores de potencia en 2024; la Clase D se está escalando a una TCAC del 13,8%.

- Por producto, los amplificadores RF/microondas capturaron el 57,3% de los ingresos en 2024, mientras que los amplificadores de audio se proyectan que aumenten a una TCAC del 9,9%.

Tendencias e Insights del Mercado Global de Amplificadores de Potencia

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| PAs GaN en 5G massive-MIMO | +1.8% | Asia Oriental, expansión a América del Norte | Mediano plazo (2-4 años) |

| Actualización de router Wi-Fi 6/7 | +1.2% | América del Norte, Europa | Corto plazo (≤ 2 años) |

| Audio Clase D para infoentretenimiento EV y ADAS | +0.9% | Europa, América del Norte, China | Mediano plazo (2-4 años) |

| SSPAs banda Ku/Ka de satélites LEO | +1.3% | Global, fortaleza en Oriente Medio y África | Largo plazo (≥ 4 años) |

| Calentamiento RF de fábrica inteligente | +0.7% | Alemania, Corea del Sur, Japón | Mediano plazo (2-4 años) |

| Arquitecturas O-RAN multi-proveedor | +1.1% | Global | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

PAs GaN en 5G Massive-MIMO

reducen el uso de energía por bit manejado. Las unidades típicas de radio de macro-celdas operando desde 1,35 GHz a 7,6 GHz reportaron hasta 38% de eficiencia de drenaje en despliegues de campo durante 2024, reduciendo gastos operativos para los operadores.[1]RFHIC Corporation, "RFHIC and MaxLinear Collaborate to Introduce High-Efficiency Power Amplifier Solution for 5G Macrocell Radio Units," rfhic.com La menor huella de los chips GaN permitió paneles de antena más densos y diseños térmicos simplificados, permitiendo que arreglos 64-T/64-R se enviaran en volumen para proyectos de densificación urbana. Los operadores regionales en Japón y Corea del Sur capitalizaron las ganancias de eficiencia para cumplir con las hojas de ruta de reducción de carbono, reforzando la adquisición de módulos front-end GaN a lo largo de los ciclos de licitación 2025. Mientras los costos por vatio continúan cayendo, la penetración de GaN en el mercado de amplificadores de potencia debería aproximarse a la paridad con GaAs en macro-celdas antes de 2028.

Actualización de Router Wi-Fi 6/7

Los proveedores de puntos de acceso domésticos y empresariales aceleraron los lanzamientos de segunda generación Wi-Fi 6 y Wi-Fi 7 temprano en 2024, requiriendo PAs lineales de potencia media capaces de sostener operación multi-enlace a través de 5 GHz y 6 GHz. Soluciones como la plataforma AP7988-002 de AsiaRF integraron un módulo front-end de alta potencia que extendió el rendimiento a 19 Gbps, elevando así los ASPs de unidad para front ends RF. En Q1 2025, HPE Aruba Networking lanzó puntos de acceso Wi-Fi 7 tri-banda que mejoraron la capacidad agregada en 30%, intensificando la demanda de silicio premium con especificaciones más estrictas de EVM y fuga de canal adyacente. Este ciclo de actualización está configurado para mantener el mercado de amplificadores de potencia en una trayectoria robusta de envíos hasta al menos 2027.

Adopción de PAs de Audio Clase D para Infoentretenimiento EV y ADAS

Las plataformas de vehículos eléctricos de batería (BEV) de Europa adoptaron amplificadores Clase D de cuatro puentes como el FDA801 de STMicroelectronics, que entrega 93% de eficiencia a 50 W por canal e integra un DAC de baja latencia. Los dispositivos soportan tanto audio inmersivo como síntesis de sonidos de advertencia para funciones de asistencia al conductor. Los proveedores Tier-1 de infoentretenimiento revelaron que moverse de Clase AB a Clase D ahorró 0,5 kWh por ciclo de manejo de 100 km, una cifra material dada la ansiedad por el rango. Mientras la penetración BEV aumenta, se espera que los diseños ganadores automotrices eleven la participación de ingresos de la Clase D en el mercado de amplificadores de potencia a una tasa significativa para 2030.

Constelaciones de Satélites LEO Impulsando SSPAs Banda Ku/Ka

Los operadores regionales en Oriente Medio y África continuaron invirtiendo en cientos de gateways banda Ku emparejados con amplificadores de potencia de estado sólido que ofrecen tiempo medio entre fallas superior a 100.000 horas. La línea Endurance de Gilat reemplazó amplificadores de tubo de onda viajera en varios sitios de telepuerto, reduciendo costo de mantenimiento y mejorando linealidad para QAM de alto orden. En paralelo, MACOM comenzó a muestrear un MMIC GaN banda Q linealizado que empuja PAE por encima del 25% a 45 GHz, pavimentando el camino para enlaces alimentadores laser-com de mayor rendimiento. Con casi 5.000 naves LEO lanzadas durante 2024-2025, los envíos Ku/Ka están posicionados para anclar crecimiento de ingresos de doble dígito en el nivel de alta frecuencia del mercado de amplificadores de potencia.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Limitaciones de suministro de obleas GaAs | -0.8% | Global, enfoque en Asia-Pacífico | Mediano plazo (2-4 años) |

| Límites de potencia inactiva EU Eco-Design | -0.6% | Unión Europea | Largo plazo (≥ 4 años) |

| Erosión de precios PA CMOS de gama baja | -0.5% | Global, Asia-Pacífico | Corto plazo (≤ 2 años) |

| Límites térmicos en PAs silicio >28 GHz | -0.7% | Global | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Restricciones de Suministro de Obleas GaAs Elevando Costos BOM

La disponibilidad de galio se tensó a finales de 2024 después de que medidas de control de exportación restringieron la producción de refinerías chinas, inflando los precios de obleas epi GaAs hasta un 18%. Los módulos front-end RF multicapa, por tanto, enfrentaron gastos más altos de lista de materiales, presionando márgenes de OEM de terminales móviles y alentando un giro acelerado hacia procesos GaN-sobre-silicio. Finwave Semiconductor firmó un pacto de fundición con GlobalFoundries para comercializar GaN-sobre-Si de modo de mejora para teléfonos sub-6 GHz, apuntando a neutralizar la volatilidad de costos GaAs. Mientras la diversificación a largo plazo amortiguará el riesgo inflacionario, las dificultades de aprovisionamiento a corto plazo están recortando la TCAC titular del mercado de amplificadores de potencia en casi un punto porcentual.

Límites de Potencia Inactiva EU Eco-Design en PAs de Audio

Las directivas revisadas de Eco-Design efectivas en 2024 exigieron consumo de potencia inactiva por debajo de 1 W para equipos de audio de consumo y comerciales vendidos en el Área Económica Europea. Proveedores como Extron actualizaron amplificadores de red Clase D con modos Eco Standby que alcanzan 0,5 W de consumo inactivo sin comprometer el despertar rápido. Los costos de ingeniería de cumplimiento y las pruebas de recalificación han alargado los ciclos de desarrollo de productos, limitando la capacidad de marcas más pequeñas para competir y templando la demanda unitaria en canales Clase AB heredados.

Análisis de Segmentos

Por Tecnología: GaN Interrumpe la Dominancia de GaAs

Los dispositivos GaAs retuvieron una posición de ingresos del 41,0% en 2024 por la fortaleza de los sockets de terminales móviles 1-6 GHz arraigados, sin embargo los envíos GaN se dispararon en despliegues de macro-celdas y gateways banda Ku. La TCAC del 17,5% de GaN hasta 2030 se proyecta que eleve su porción del tamaño del mercado de amplificadores de potencia para infraestructura de acceso de radio a casi la mitad para el final de la ventana de pronóstico. Qorvo documentó una reducción de 15 °C en temperatura de unión a potencia de salida idéntica después de migrar una etapa Doherty de 3,5 GHz a GaN-sobre-SiC, validando ahorros de costo de propiedad para operadores.[2]Qorvo, "Qorvo GaN Solutions," qorvo.com

El silicio-germanio permaneció integral a núcleos de formación de haz de arreglo en fases, mientras que el CMOS a granel se mantuvo relevante en nodos IoT Bluetooth y Wi-Fi de baja potencia. La investigación en IMEC sobre estabilidad de polarización GaN MISHEMT removió barreras de retraso de compuerta que previamente limitaron la eficiencia de drenaje por encima de 30 GHz, despejando un camino para la proliferación de GaN en módulos mmWave de terminales móviles. Los sustratos emergentes GaN-sobre-diamante prometen mayor margen térmico, un habilitador clave para diseños subsecuentes 6G y radar banda X.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Producto: Amplificadores RF/Microondas Lideran Participación de Mercado

Las categorías RF y microondas generaron 57,3% de los ingresos de 2024, ancladas por macros 5G, celdas pequeñas, y estaciones terrestres satcom. Filtronic envió MMICs GaN banda Ku calificados a 80 W que superaron las líneas GaAs precedentes en 40% PAE, desbloqueando aperturas de arreglo más compactas. Los amplificadores de potencia de audio contribuyeron una porción menor pero de rápido crecimiento: la proliferación de altavoces inteligentes y entretenimiento en vehículos multi-driver elevó los envíos, y los FETs GaN removieron limitaciones de tiempo muerto que restringían la fidelidad de MOSFETs de silicio en placas clase D de alta potencia.

Los generadores RF industriales y científicos para plasma y calentamiento también elevaron la demanda de transistores SiC y GaN. Texas Instruments expandió su catálogo de pre-drivers LDMOS de banda ancha para servir etapas de potencia de láser industrial y magneto MRI, reforzando el papel de la categoría de productos RF como el sostén de ingresos del mercado de amplificadores de potencia.

Por Banda de Frecuencia: Banda Media Domina, mmWave Surge

El nivel sub-6 GHz controló el 46,0% de la facturación de 2024, dadas las asignaciones de banda media LTE y 5G temprano ubicuas. Sin embargo, el bracket >20 GHz se pronostica que registre una TCAC del 19,2%, agregando valor desproporcionado a la participación del mercado de amplificadores de potencia en backhaul satelital y acceso inalámbrico fijo. El MMIC TGA4548-SM de Qorvo mostró 25% PAE a 18 GHz mientras entregaba 10 W de potencia saturada, marcando un paso adelante para radares aerotransportados banda X. Las evaluaciones GaN-sobre-diamante conducidas por consorcios académicos registraron conductividad térmica cerca de 1.700 W/m·K, el doble que SiC, pavimentando el camino para nodos de 40 GHz y superiores bajo la agenda 6G.

Por debajo de 1 GHz se mantuvo vital para rastreo de activos NB-IoT y medición de servicios públicos, pero el potencial de ingresos al alza apareció limitado debido a la compresión ASP. Las bandas que abarcan 6-20 GHz ganaron elevación modesta de enlaces microondas punto a punto que descongestionaron columnas vertebrales rurales escasas en fibra.

Por Clase: Clase AB Equilibra Rendimiento y Eficiencia

La Clase AB retuvo el liderazgo en 34,7% de las ventas de 2024 mientras sus métricas de linealidad satisfacían máscaras de fuga de canal adyacente en terminales móviles celulares. Los diseños ganadores abarcaron desde paging de 700 MHz hasta boosters de router Wi-Fi de 5 GHz. En contraste, la TCAC del 13,8% de la Clase D está convirtiendo sockets automotrices y de altavoces inteligentes a velocidad; la familia de amplificadores NetPA Ultra de Extron demostró 77% de eficiencia en una unidad de rack habilitada para Dante, subrayando las credenciales verdes de la clase.[3]Extron Electronics, "NetPA Ultra Network Power Amplifiers," extron.com Las topologías de modo conmutado de alta eficiencia como Clase E/F continuaron surgiendo en transmisores de potencia inalámbrica y bloques de cosechador de energía, pero sus ingresos agregados permanecieron nicho.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Sector Industrial: Electrónica de Consumo Lidera, Automotriz Acelera

Terminales móviles, tabletas, y wearables sostuvieron 38,4% de la facturación de 2024, asegurando la primacía del sector de electrónicos de consumo en el mercado de amplificadores de potencia. Los OEMs de dispositivos incorporaron módulos front-end de conectividad dual (5G + Wi-Fi 7) que aumentaron el contenido RF por unidad en 12% año tras año, impulsando la demanda de silicio. Skyworks pronosticó un salto del 15% en tasas de conexión 5G para teléfonos de precio medio, reforzando su pipeline de ingresos móviles.

El automotriz contribuyó el crecimiento más rápido a 12,1% TCAC, moldeado por infoentretenimiento EV y controladores de dominio radar que requieren amplificadores en cascada multi-chip con bajo ruido de fase. Microchip subrayó que los acabados SUV premium despliegan hasta 20 canales de audio a 50 W cada uno, una elevación material de las cifras de 2023. La adopción industrial aumentó junto con retrofits de Industria 4.0 que intercambiaron magnetrones por calentadores RF de estado sólido, mientras los operadores de telecomunicaciones continuaron impulsando volumen infraestructural.

Análisis Geográfico

Asia-Pacífico generó 48,7% de los ingresos globales en 2024, anclado por los corredores de ensamblaje de terminales móviles de China, que consumieron más de la mitad de los chips GaAs de banda baja de la región. Las fábricas coreanas aprovecharon la integración vertical para acelerar front ends RF 5G, mientras que los proveedores de materiales japoneses expandieron la producción de obleas SiC para mitigar brechas de sustrato GaN. Los incentivos vinculados a la producción de India para casas EMS de smartphones ampliaron la demanda doméstica, creando un cluster naciente pero vibrante de firmas de prueba y empaquetado RF. A corto plazo, el énfasis de política de Asia en cadenas de suministro de semiconductores compuestos indígenas está posicionado para fortalecer el control regional sobre el mercado de amplificadores de potencia.

América del Norte se clasificó segunda por valor. Jugadores dominantes como Qorvo, Broadcom, y Wolfspeed explotaron portafolios de patentes en densidad de potencia GaN y empaquetado térmico para capturar nuevos premios de defensa y 5G O-RAN. Los programas de modernización de radar del Pentágono adoptaron azulejos GaN banda X, empujando ASPs de dispositivos significativamente por encima de grados comerciales. Los operadores de telecomunicaciones permanecieron compradores centrales, actualizando portadores de banda media a arreglos 64T/64R en clusters urbanos densos.

La participación de Europa se centró en Alemania y Francia, donde los fabricantes automotrices y aeroespaciales absorbieron PAs de alta linealidad para audio en cabina, ADAS, y sat-comms multibanda. La regulación de potencia inactiva EU Eco-Design provocó una transición rápida hacia Clase D, creando un desajuste temporal entre inventario heredado y especificaciones de nueva construcción. Las fábricas del Reino Unido exploraron epitaxia GaN-sobre-diamante a través de consorcios público-privados para retener competitividad contra pares asiáticos.

La región de Oriente Medio y África, aunque más pequeña, exhibió el crecimiento más rápido a una TCAC del 11,4%, impulsada por expansión de telepuerto banda Ka y programas de conectividad LEO soberanos. Los operadores nacionales en Arabia Saudí y Nigeria asignaron capex para gateways que integran SSPAs banda Ku de 40 W, ampliando la porción direccionable del mercado de amplificadores de potencia. América del Sur siguió con adopción moderada, liderada por las subastas de banda media 5G de Brasil y banda ancha rural respaldada por el estado.

Panorama Competitivo

Cinco proveedores líderes, Broadcom, Qorvo, Skyworks Solutions, Murata Manufacturing, e Infineon Technologies, mantuvieron colectivamente la mayoría de la participación de ingresos globales en 2024. Sus ventajas de escala derivaron del crecimiento epi cautivo, procesamiento de obleas, e integración de módulos multi-chip que comprimió curvas de costo. Broadcom extendió PAs Doherty GaN a infraestructura de cable, mientras que Qorvo profundizó la capacidad GaN-sobre-SiC a través de su expansión de fábrica en Richardson, Texas. Skyworks amplió la participación alineándose con diseños de referencia OEM de terminales móviles chinos, contrarrestando entrantes CMOS agresivos de gama baja.

Los disruptores de espacio en blanco explotaron cambios arquitectónicos. Falcomm introdujo arquitecturas Dual-Drive™ que registraron eficiencia teórica del 78,5% a 28 GHz, señalando una inflexión potencial en la economía de diseño mmWave. La hoja de ruta GaN-sobre-Si de modo de mejora de Finwave apuntó a sockets de terminales móviles históricamente dominados por GaAs. A nivel de sistemas, las macro-celdas open-ran abrieron adquisiciones a proveedores especializados de PA, erosionando participación incumbente e intensificando competencia en benchmarks de linealidad-más-eficiencia.

La innovación en gestión térmica permaneció un campo de batalla principal. Los consorcios de investigación demostraron resistencia de unión GaN-sobre-diamante por debajo de 0,25 K mm²/W, permitiendo chips mmWave de 10 W dentro de huellas de smartphone.[4]Journal of Semiconductors, "GaN-on-Diamond Technology for Next-Generation Power Devices," springer.com Los proveedores emparejando avances de materiales con ASICs de predistorsión digital aseguraron márgenes premium en defensa y satelital. La competencia de precios persistió en el nivel Bluetooth de baja potencia, con compañías fabless chinas empujando PAs CMOS de banda única por debajo de USD 0,05 en alto volumen.

Líderes de la Industria de Amplificadores de Potencia

-

Broadcom Inc.

-

Qorvo Inc.

-

Skyworks Solutions Inc.

-

Qualcomm Technologies Inc.

-

Infineon Technologies AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: MACOM Technology Solutions mostró una línea High-Power Opto-Amp™ que entrega 10-50 W para enlaces satelitales y un PA MMIC GaN banda Q linealizado en SATELLITE 2025.

- Abril 2025: IMEC identificó un rango operativo estable para GaN MISHEMTs que mitiga la inestabilidad de polarización positiva para PAs RF 5G+/6G.

- Abril 2025: HPE Aruba Networking lanzó puntos de acceso Wi-Fi 7 tri-banda que aumentan la capacidad inalámbrica en 30% y dependen de amplificadores RF de potencia media actualizados.

- Marzo 2025: AsiaRF reveló la plataforma Wi-Fi 7 AP7988-002 con un módulo front-end de alta potencia integrado.

Alcance del Informe del Mercado Global de Amplificadores de Potencia

El amplificador de potencia (PA) es un elemento fundamental en sistemas transmisores, cuya tarea principal es mejorar el nivel de potencia de señales en su entrada hasta un nivel predefinido. Las características del PA están ampliamente asociadas con los niveles de potencia de salida absolutos obtenibles, seguidos de los mayores rendimientos de eficiencia y linealidad.

| Silicio (Si) |

| Arseniuro de Galio (GaAs) |

| Nitruro de Galio (GaN) |

| Silicio Germanio (SiGe) |

| MOS Complementario (CMOS) |

| Otras Tecnologías |

| Amplificadores de Potencia de Audio |

| Amplificadores de Potencia RF / Microondas |

| < 1 GHz |

| 1 - 6 GHz |

| 6 - 20 GHz |

| > 20 GHz |

| Clase A |

| Clase B |

| Clase AB |

| Clase D |

| Clase E/F y Otros |

| Electrónica de Consumo |

| Industrial |

| Telecomunicaciones |

| Automotriz |

| Otros Sectores Industriales |

| América del Norte | Estados Unidos | |

| Canadá | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Suecia | ||

| Dinamarca | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudí |

| EAU | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tecnología | Silicio (Si) | ||

| Arseniuro de Galio (GaAs) | |||

| Nitruro de Galio (GaN) | |||

| Silicio Germanio (SiGe) | |||

| MOS Complementario (CMOS) | |||

| Otras Tecnologías | |||

| Por Producto | Amplificadores de Potencia de Audio | ||

| Amplificadores de Potencia RF / Microondas | |||

| Por Banda de Frecuencia | < 1 GHz | ||

| 1 - 6 GHz | |||

| 6 - 20 GHz | |||

| > 20 GHz | |||

| Por Clase | Clase A | ||

| Clase B | |||

| Clase AB | |||

| Clase D | |||

| Clase E/F y Otros | |||

| Por Sector Industrial | Electrónica de Consumo | ||

| Industrial | |||

| Telecomunicaciones | |||

| Automotriz | |||

| Otros Sectores Industriales | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| Suecia | |||

| Dinamarca | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Resto de Asia-Pacífico | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudí | |

| EAU | |||

| Turquía | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de amplificadores de potencia?

El mercado de amplificadores de potencia fue valorado en USD 28,20 mil millones en 2025 y se proyecta que alcance USD 39,55 mil millones para 2030.

¿Qué región tiene la mayor participación del mercado de amplificadores de potencia?

Asia-Pacífico lideró con 48,7% de los ingresos globales en 2024, impulsado por la robusta fabricación de electrónicos y despliegues agresivos de 5G.

¿Por qué los dispositivos GaN están ganando adopción sobre GaAs?

GaN ofrece mayor densidad de potencia, mejor rendimiento térmico, y mejor eficiencia, ayudando a los operadores a reducir costos de energía y encoger huellas de radio.

¿Qué sector industrial se está expandiendo más rápido dentro del mercado de amplificadores de potencia?

El automotriz está creciendo a una TCAC del 12,1% hasta 2030 debido a la creciente demanda de audio Clase D de alta eficiencia y sistemas de radar en vehículos eléctricos.

¿Cómo impactarán las reglas EU Eco-Design a los proveedores de amplificadores?

Los nuevos límites de potencia inactiva por debajo de 1 W fuerzan rediseños hacia modos standby más eficientes, aumentando complejidad de ingeniería pero favoreciendo arquitecturas Clase D.

¿Cuál es la perspectiva de crecimiento para amplificadores de potencia mmWave (>20 GHz)?

Los segmentos mmWave se pronostica que crezcan a una TCAC del 19,2% mientras las constelaciones de satélites LEO y acceso inalámbrico fijo impulsan demanda de PAs de alta frecuencia.

Última actualización de la página el: