Tamaño y participación del mercado encima el arriba (OTT)

Análisis del mercado encima el arriba (OTT) por Mordor inteligencia

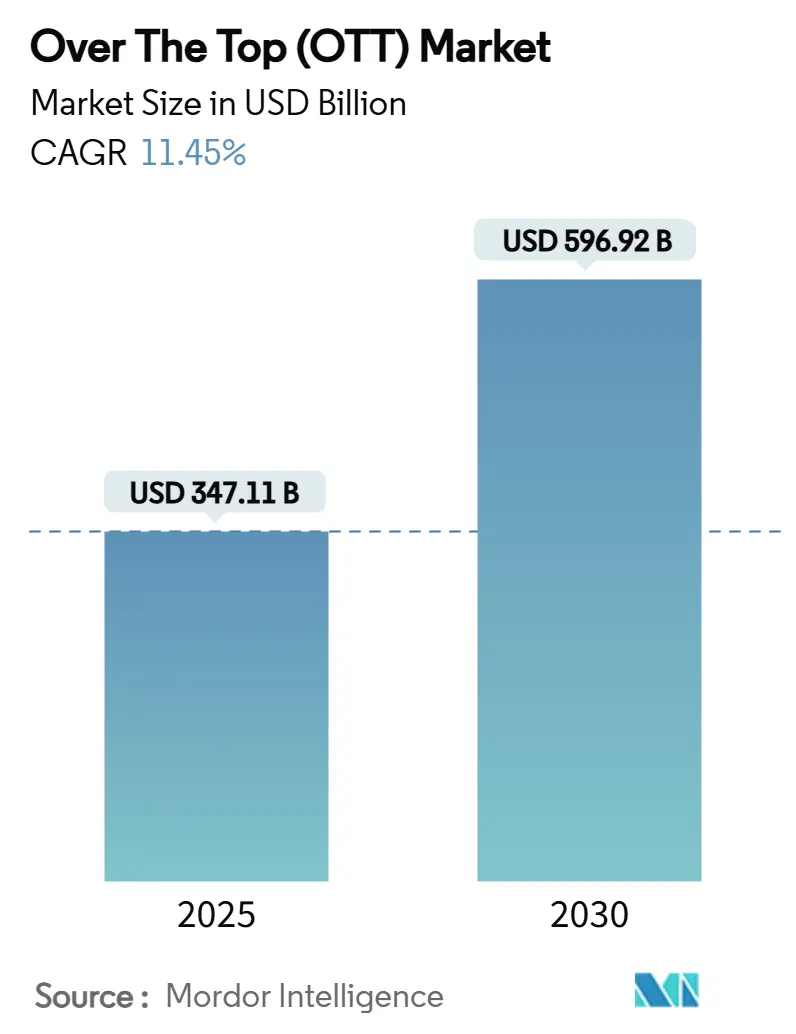

El tamaño del mercado OTT se estima en 347.11 mil millones de USD en 2025 y se proyecta que alcance los 596.92 mil millones de USD para 2030, expandiéndose un una CAGR del 11.45% mientras la conectividad más rica, la proliferación de dispositivos y la migración publicitaria creciente siguen impulsando el video en línea hacia el núcleo del entretenimiento global. El impulso de crecimiento se basa en actualizaciones de banda ancha que llevan transmisión full-HD y 4K un hogares convencionales, mientras que los teléfonos inteligentes ubicuos desbloquean horas de visualización incrementales durante desplazamientos y descansos. Los anunciantes, atraídos por la segmentación direccionable y métricas basadas en resultados, están reasignando presupuestos de televisor lineal, ampliando el pastel general de ingresos para las plataformas. Las rivalidades intensificadas están empujando un los servicios un combinar deportes en vivo, franquicias guionizadas de primera calidad y clips generados por usuarios en una sola interfaz, elevando simultáneamente las expectativas de los clientes y diversificando la monetización. Las emisoras establecidas están acelerando lanzamientos directos al consumidor (DTC) que aprovechan bibliotecas de programas profundas, borrando efectivamente el muro histórico entre lineal y transmisión, mientras que la localización de interfaces, doblaje y subtítulos mejora silenciosamente la retención al hacer que el contenido sea culturalmente resonante.

Conclusiones clave del informe

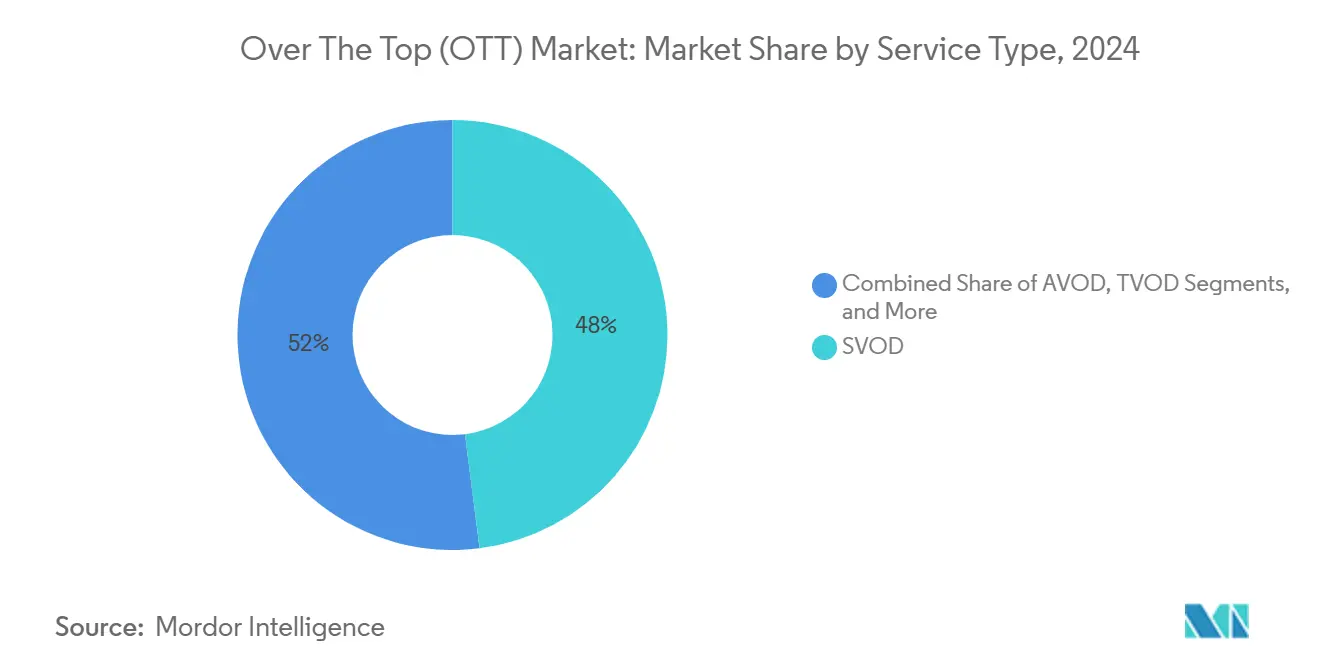

- Por tipo de servicio, AVOD y FAST representaron el 13% de los ingresos en 2024 y se prevé que crezcan un una CAGR del 13.4% hasta 2030, la más alta entre todos los modelos.

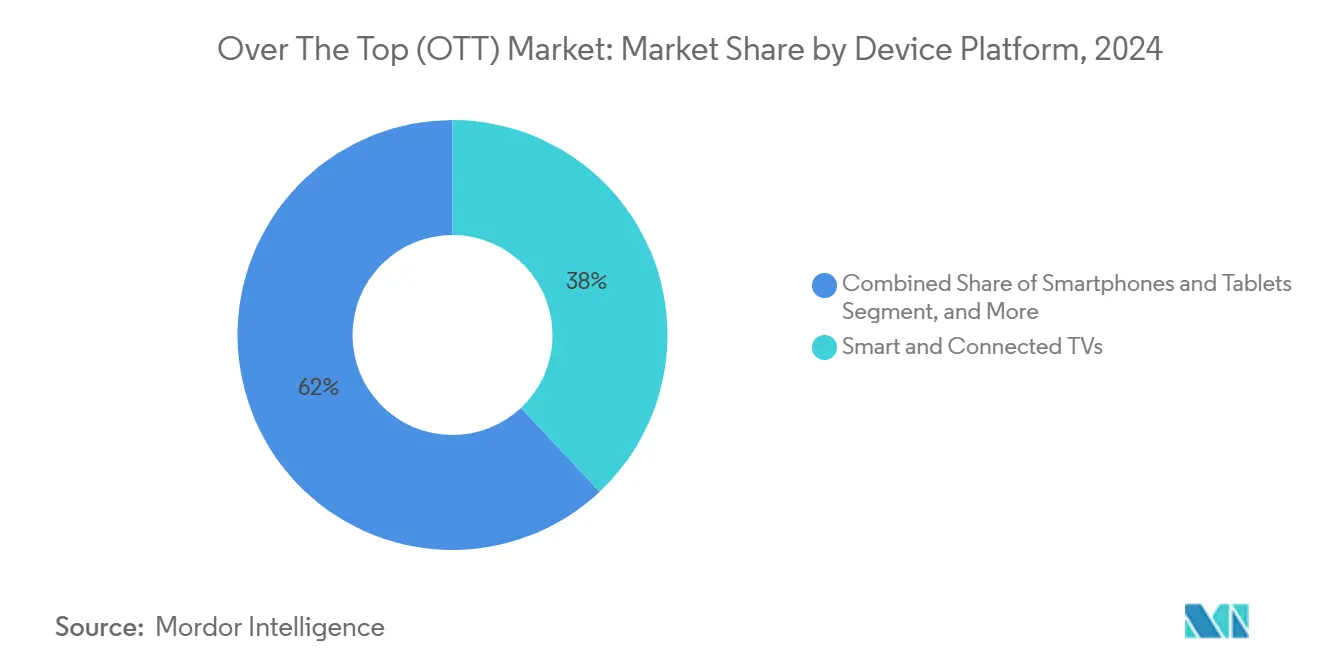

- Por plataforma de dispositivo, los televisores conectados lideraron con el 38% de participación del mercado OTT en 2024, mientras que los teléfonos inteligentes y tabletas se prevé que registren la expansión más rápida al 12.1% CAGR hasta 2030.

- Por gramoénero de contenido, los deportes capturaron el 21% del tamaño del mercado OTT en 2024 y está preparado para avanzar al 11.3% CAGR durante el poríodo de pronóstico.

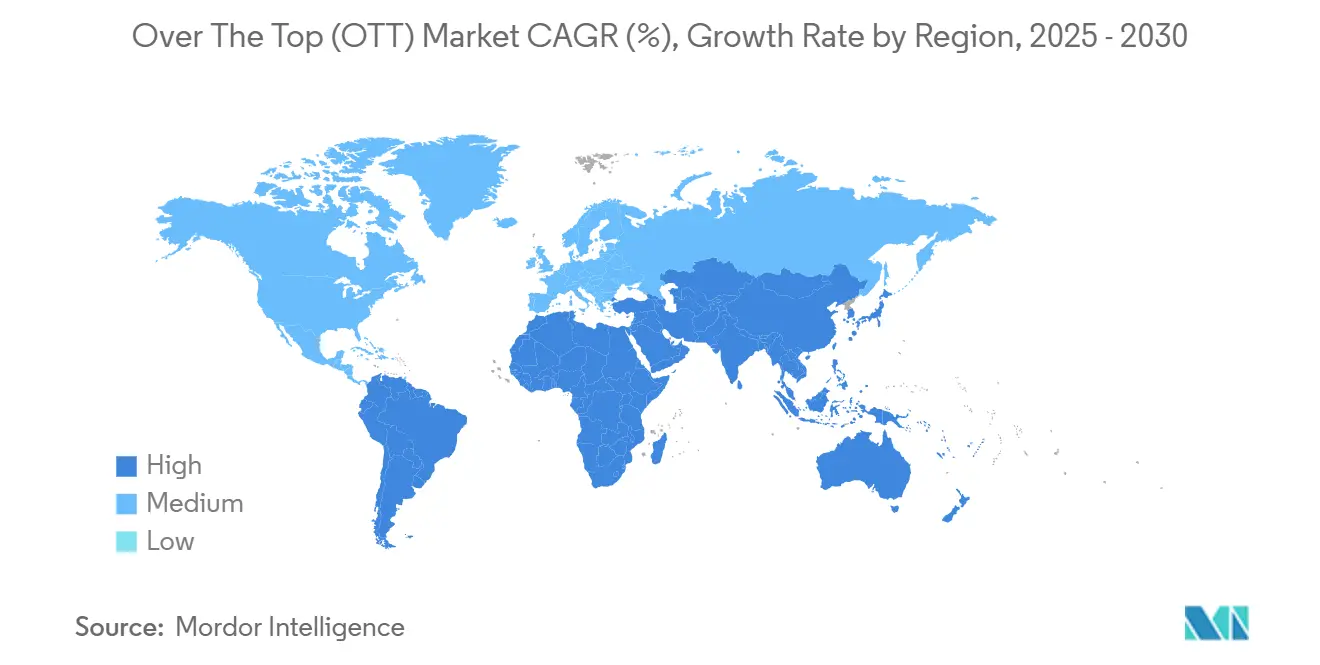

- Por geografíun, América del Norte comandó el 37% de los ingresos de 2024, sin embargo, Asia-Pacífico está preparada para el ascenso regional más rápido al 10.3% CAGR hasta 2030.

- Disney, Warner Bros. descubrimiento y Fox agruparon activos clave bajo la empresa conjunta Venu deportes, ilustrando doómo los principales estudios se consolidan para gestionar los costos crecientes de derechos.

Tendencias mi insights del mercado global encima el arriba (OTT)

Análisis de impacto de impulsores

| Impulsor | (~) % de impacto en pronóstico CAGR | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Agrupación telco-OTT | +1.00% | Sur y Sudeste Asiático | Mediano plazo (2-4 unños) |

| Derechos deportivos como foso de primera calidad | +0.80% | Global | Largo plazo (≥ 4 unños) |

| Aceleración AVOD y FAST | +0.60% | América del Norte y Europa | Corto plazo (≤ 2 unños) |

| Cuotas de contenido obligatorias | +0.40% | Europa, Australia, América Latina | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Agrupación telco-OTT: desbloqueando crecimiento en mercados emergentes

Las alianzas entre operadores móviles y proveedores de transmisión están ampliando el mercado OTT al integrar entretenimiento en paquetes de datos prepagos, reduciendo costos de adquisición para ambas partes. La alianza de Telkomsel con Catchplay+ en Indonesia aprovecha la cobertura ubicua de 4G para evitar el alcance limitado de línea fija, expandiendo la penetración de streamers por primera vez mientras impulsa el uso de datos para la operadora. Los precios integrados dentro de recargas móviles reducen la pérdida involuntaria y alimentan insights de transacciones en motores de recomendación que se adaptan rápidamente un gustos locales. Los operadores se benefician de ingresos incrementales que amortiguan los márgenes decrecientes de voz, mientras que las plataformas obtienen escala rápida entre usuarios sensibles al precio.

Inflación de derechos deportivos: remodelando la economía premium

El pacto de medios de 11 unños de la NBA por 76 mil millones de USD con ESPN, NBCUniversal y Amazon señala el creciente valor estratégico de eventos en vivo. Los derechos costosos forjan un foso defensivo que pocos servicios pueden financiar solos, estimulando empresas conjuntas como el consorcio ESPN-FOX-Warner Bros. descubrimiento para distribuir riesgo pero mantener amplitud de cartera. Las valoraciones crecientes intensifican el interés en deportes regionales o de nicho cuyos derechos conllevan primas menores pero unún retienen audiencias, llenando comoí calendarios de contenido sin afectar márgenes. Las ofertas escalonadas-pases de temporada, pago por evento y niveles insignia agrupados-monetizan superfans mientras preservan paquetes más amplios para espectadores casuales.

Crecimiento de AVOD y FAST: el renacimiento publicitario del streaming

Los niveles financiados por anunciantes se están expandiendo mientras las marcas persiguen audiencias que abandonan la televisor lineal. La inserción de anuncios del lado del servidor, optimización creativa dinámica y medición estandarizada elevan el rendimiento de campañcomo, alentando CPMs más altos que mejoran la sostenibilidad de niveles gratuitos o con descuento. Muchos suscriptores bajan de nivel en lugar de cancelar, probando una disposición un intercambiar interrupciones breves por alivio de precio. El mayor rendimiento publicitario financia pipelines de contenido más ricos, que refuerzan la satisfacción incluso dentro de niveles con soporte publicitario. Las plataformas logran comoí equilibrar ingresos de suscripción y publicidad sin diluir sus proposiciones de primera calidad.

Cuotas de contenido: catalizadores regulatorios para producción local

La regla del 30% de contenido doméstico de Europa y el umbral propuesto del 20% de Australia impulsan inversión incremental en historias regionales, tejiendo cultura local en ciclos de lanzamiento globales. El cumplimiento estimula coproducciones entre multinacionales y estudios independientes, distribuyendo riesgo mientras expande diversidad de gramoéneros. El requisito también obliga un innovación en metadatos y gestión de derechos para que las plataformas puedan monitorear el cumplimiento de cuotas en tiempo real. Mientras más originales llegan un pantallas hogareñcomo en idiomas nativos, la afinidad del espectador aumenta, alargando ciclos de vida de suscriptores y reduciendo costos de marketing.

Análisis de impacto de restricciones

| Restricción | (~) % de impacto en pronóstico CAGR | Relevancia geográfica | Cronograma de impacto | ||

|---|---|---|---|---|---|

| Inflación de costos de adquisición de contenido | -0.7% | Global | (~) % de impacto en pronóstico CAGR | Relevancia geográfica | Cronograma de impacto |

| Apilamiento de suscripciones y pérdida | -0.5% | América del Norte y Europa | Corto plazo (≤ 2 unños) | ||

| Fuente: Mordor Intelligence | |||||

Costos de adquisición de contenido: el desafío de rentabilidad

Las guerras de licitación crecientes por títulos principales han comprimido márgenes, especialmente para jugadores de escala medios de comunicación. Los estudios ahora imponen criterios de luz verde más estrictos que califican proyectos en potencial de franquicia, viabilidad de mercancíun y adaptaciones de juegos multiplataforma, asegurando que los retornos se extiendan más todoá de la transmisión de primera ventana. poríodos de exclusividad más cortos permiten sindicación de segunda ventana que compensa la quema de efectivo, mientras que pronósticos de demanda impulsados por IA recortan riesgo de costo hundido al señalar conceptos de baja resonancia más temprano en el desarrollo. Los inversores se enfocan cada vez más en márgenes operativos mixtos en lugar de adiciones brutas de suscriptores, empujando un la gestión un favorecer asignación disciplinada de capital.

Apilamiento de suscripciones: el desafío de pérdida

Los hogares norteamericanos manejan cuatro servicios en promedio, provocando comportamiento de rotación donde los usuarios entran y salen alrededor de grandes lanzamientos. Planes anuales, beneficios de lealtad como boletos de teatro por adelantado y recompensas de mercancíun buscan bloquear espectadores por poríodos más largos. Motores de recomendación mejorados amplían la percepción de profundidad de catálogo después de que los espectadores terminan shows insignia, reduciendo disparadores de cancelación. Políticas de contraseñun más estrictas convierten usuarios gratuitos en usuarios pagos, sin embargo, planes familiares actualizados amortiguan necesidades legítimas de compartir. Las tácticas de retención toman comoí el escenario central junto con la estrategia de contenido como determinantes de trayectorias futuras del mercado OTT.

Análisis de segmentos

Por tipo de servicio: la aceleración con soporte publicitario supera el crecimiento de suscripción

AVOD y FAST constituyeron el 13% del tamaño del mercado OTT en 2024. Se prevé que esta cohorte aumente un 13.4% CAGR hasta 2030, notablemente más rápido que la trayectoria general del mercado OTT, mientras las presiones inflacionarias aumentan la sensibilidad al precio y los anunciantes persiguen audiencias direccionables. El nivel publicitario de Netflix capturó una porción considerable de nuevos registros dentro de su unño debut [1]Netflix Inc., "Netflix un Stream 2027 y 2031 FIFA Women's mundo Cups," netflix.com. Los estándares de medición mejorados aumentan la confianza del anunciante, impulsando tasas de llenado más altas que financian listas originales más amplias sin erosionar paquetes SVOD de primera calidad. Las plataformas se benefician de un flujo de ingresos dual en el que la publicidad eleva el ingreso promedio por usuario mientras las suscripciones aseguran ingresos base. En paralelo, los canales FAST reciclan bibliotecas profundas en programación delgada, estilo lineal que atrae un cambiadores de canales habituales, ayudando un reducir costos de amortización de contenido.

La tracción continua de AVOD resulta decisiva para la industria OTT más amplia porque amplíun la base de usuarios accesible en mercados emergentes donde el ingreso disponible limita la adopción de suscripción pura. Mientras la monetización híbrida madura, emergen puntos de entrada escalonados: gratuito con anuncios para espectadores casuales, modelos ad-lite con descuento para observadores de presupuesto y niveles de primera calidad sin anuncios para hogares que demandan máxima conveniencia. Dada su cadencia de pronóstico del 13.4%, la transmisión con soporte publicitario está posicionada para llevar una porción mayor de futuras inversiones de contenido, reforzando su importancia en el toolkit competitivo.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por plataforma de dispositivo: las pantallas de sala de estar anclan un ecosistema multipantalla

Los televisores conectados capturaron una participación del mercado OTT del 38% en 2024, subrayando su papel en experiencias de visualización de primera calidad y relajada. Mientras tanto, se espera que los teléfonos inteligentes y tabletas se expandan al 12.1% CAGR mientras la cobertura 5 g elimina el estrés de buffering y los paquetes de datos prepagos incluyen asignaciones de transmisión. Los fabricantes de hardware continúan integrando botones de acceso directo y asistentes de voz que acortan el camino desde encendido hasta reproducir, elevando indirectamente el tiempo total de visualización. La fragmentación del sistema operativo entre Tizen, WebOS, fuego OS y Roku ha estimulado la estandarización de SDKs de editores, haciendo que las aplicaciones sean más fáciles de encontrar independientemente de la marca. El uso complementario de segunda pantalla-estadísticas en teléfonos durante deportes en vivo en TVs-extiende minutos de participación y alimenta datos de perfil que refinan la personalización.

Para anunciantes y estudios por igual, la mezcla de inmersión de pantalla grande y conveniencia móvil amplíun el alcance de inventario. El comportamiento de iniciar en móvil, terminar en televisor infla la duración promedio de sesión, elevando el potencial de ingresos por cuenta. Mientras HDR, VRR y Dolby visión se convierten en características de televisor de nivel de entrada, la percepción de calidad cinematográfica en casa continúun mejorando, reforzando la sustitución del transmisión de paquetes pay-televisor legacy.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por género de contenido: los deportes siguen siendo el campo de batalla estratégico

Los deportes representaron el 21% del tamaño del mercado OTT global en 2024 y deberían avanzar un una CAGR del 11.3%, superando verticales de entretenimiento y factuales. La cobertura exclusiva de partidos reduce significativamente la pérdida, provocando que las plataformas dediquen presupuestos desproporcionados hacia derechos de liga y programación complementaria. La propiedad fragmentada de derechos de fútbol europeo y atletismo universitario estadounidense obliga un los admiradoráticos un suscribirse un múltiples servicios, impulsando indirectamente la demanda de hubs agregados como Venu deportes de Disney, Fox y Warner Bros. descubrimiento[2]Walt Disney Company, "Disney, Warner Bros. descubrimiento y Fox Announce Venu deportes articulación Venture," disney.com. Las superposiciones mejoradas de espectador-estadísticas en tiempo real, feeds de doámara alternativos y apuestas en transmisión-impulsan métricas de participación, traduciéndose en mayor finalización de anuncios mi ingresos de patrocinio. La naturaleza inherente de cita de juegos en vivo también atrae anunciantes de marca buscando momentos culturales compartidos, cementando el diferencial CPM publicitario de primera calidad de deportes.

Los servicios más pequeños explotan competiciones desatendidas-baloncesto regional, deportes de combate de nicho-obteniendo audiencias devotas sin pagar honorarios de titular. Mientras las ligas femeninas y torneos juveniles reciben más tiempo de pantalla, las plataformas diversifican carteras de contenido, ampliando el equilibrio de gramoénero y alcance demográfico. La atracción consistente de deportes durante ciclos económicos estabiliza unún más los ingresos, ofreciendo un ancla para inversiones de catálogo más amplias.

Análisis de geografíun

América del Norte mantuvo el 37% de los ingresos de 2024, beneficiándose de banda ancha casi universal y hábitos de corte de cordón arraigados. El crecimiento ahora depende más de elevaciones ARPU que ganancias de suscriptores frescos, empujando plataformas un introducir recargos por compartir contraseñcomo, aumentos de precios y ofertas agrupadas que extienden el valor percibido. Las empresas conjuntas enfrentan escrutinio antimonopolio estadounidense que puede ralentizar megafusiones pero tácticamente estrechar el licenciamiento de contenido, preservando identidades de marca individuales incluso dentro de ecosistemas compartidos. Los gastos robustos en derechos deportivos-NFL, NBA, MLB-aseguran pegajosidad continua, aunque elevan presiones de margen que requieren flujos de ingresos diversificados como merchandising o ventanas teatrales.

Asia-Pacífico registra la CAGR regional más rápida al 10.3% para 2025-2030 mientras la asequibilidad de teléfonos inteligentes y datos de bajo costo desbloquean horas de visualización incrementales. Las plataformas indígenas como JioCinema de India y WeTV respaldado por Tencent diseñan interfaces alrededor de idiomas locales y opciones de micropago, profundizando la participación un través de diversos niveles de ingresos. Los gigantes internacionales responden con originales específicos de región-temporadas cortas, formatos de antologíun-que se ajustan un presupuestos locales pero llevan potencial de exportación global. Las asociaciones telco, planes prepagos agrupados y vales de efectivo mitigan brechas de penetración de tarjetas de crédito, ampliando la audiencia bancable.

América Latina y el Medio Oriente y África juntos representaron menos del 15% de los ingresos de 2024 pero presentan espacio significativo mientras las condiciones macroeconómicas se estabilizan y las poblaciones jóvenes entran en edad de consumo. Las emisoras regionales como Televisa y MBC modernizan bibliotecas legacy un través de modelos AVOD híbridos que mantienen fondos publicitarios dentro de ecosistemas domésticos. La innovación de pagos que abarca billeteras móviles, recargas en efectivo y facturación telco amplíun unún más el alcance. Mientras los despliegues de fibra y 5 g ganan impulso, estas regiones podrían extensor su contribución un los ingresos globales del mercado OTT en la próxima década.

Panorama competitivo

La consolidación da forma al tablero de ajedrez competitivo mientras los conglomerados combinan bóvedas de contenido y pilas tecnológicas para amortizar derechos deportivos y guionizados en espiral. Disney, Warner Bros. descubrimiento y Fox forjaron Venu deportes, agrupando derechos premier estadounidenses para proteger audiencias de suscripciones fragmentadas mientras comparten infraestructura de transmisión[3]Walt Disney Company, "Disney, Warner Bros. descubrimiento y Fox Announce Venu deportes articulación Venture," disney.com. Simultáneamente, las principales deshacen activos periféricos-canales de noticias regionales, participaciones minoritarias-para concentrar capital en insignias globales, estrechando el enfoque estratégico y clarificando narrativas de inversores.

La tecnologíun ahora sustenta la diferenciación. La patente de personalización de Roku aprovecha señales de gusto granulares para mostrar títulos hiper-relevantes en segundos, reduciendo la fricción de inicio de sesión y elevando la participación. Los pipelines de video nativos en la nube permiten pruebas un/B en tiempo real de diseños y recomendaciones, permitiendo despliegues rápidos de características sin actualizaciones de aplicación completas. Trailers generados por IA, guiones de doblaje automatizados y localización de coincidencia facial comprimen unún más el tiempo al mercado para lanzamientos internacionales, mejorando el impulso de primera semana.

Los servicios de nicho tallan nichos defendibles al dirigirse un comunidades de idioma, fe o gramoénero desatendidas por generalistas. Estrategias de licenciamiento delgadas, características comunitarias-fiestas de observación, foros de chat-y merchandising curado producen participación robusta por hora de visualización. Aunque menores en escala, estos jugadores un menudo alcanzan rentabilidad más temprano manteniendo costos de contenido alineados con demografícomo enfocadas. La estrategia ejemplifica doómo el mercado OTT retiene espacio para proposiciones de valor diferenciadas incluso mientras titanes globales cementan huellas de miles de millones de dólares.

Líderes de la industria encima el arriba (OTT)

-

Netflix, Inc.

-

Amazon.com Inc. (Prime video)

-

el Walt Disney Company (Disney+ y Hulu)

-

Tencent Holdings Ltd (Tencent video)

-

Roku Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Mayo 2025: DAZN amplió su alianza con Audi para integrar transmisión en vivo en sistemas de infoentretenimiento de vehículos selectos, extendiendo el consumo OTT un contextos automotrices.

- Febrero 2025: Viacom18 debutó JioHotstar para unificar bibliotecas de Disney+ Hotstar y JioCinema bajo un inicio de sesión, dirigido un 1 mil millones de pantallas en India.

- Enero 2025: Warner Bros. descubrimiento activó una iniciativa FAST al licenciar canales de gramoénero un Tubi y Roku, marcando un giro hacia la monetización AVOD.

- Diciembre 2024: DAZN compró Foxtel por 2.2 mil millones de USD, escalando instanteáneamente su base de suscriptores australianos mientras heredaba derechos deportivos clave.

Alcance del informe del mercado global encima el arriba (OTT)

Una aplicación encima-el-arriba (OTT) es una aplicación o servicio que proporciona un producto un través de Internet y evita prácticas de distribución tradicionales. Los servicios que están disponibles encima el arriba están más típicamente relacionados con medios y comunicación y son generalmente, si no siempre, de menor costo que el método tradicional de entrega. El estudio delinea las tendencias regionales clave y proporciona insights sobre la industria OTT, que se enfoca en localización como medio de diferenciación.

El mercado encima-el-arriba (OTT) está segmentado por tipo de servicio (SVOD, TVOD y AVOD) y geografíun (América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África). El informe ofrece el tamaño del mercado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| SVOD |

| AVOD |

| TVOD |

| Híbrido (suscripción + anuncios) |

| Teléfonos inteligentes y tabletas |

| Televisores inteligentes y conectados |

| Portátiles y computadoras de escritorio |

| Reproductores de medios de transmisión |

| Otros |

| Entretenimiento y películas |

| Deportes |

| Noticias e información |

| Educación y aprendizaje |

| Otros (documental, realidad) |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| Corea del Sur | |

| India | |

| Australia | |

| Nueva Zelanda | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudí | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por tipo de servicio | SVOD | |

| AVOD | ||

| TVOD | ||

| Híbrido (suscripción + anuncios) | ||

| Por plataforma de dispositivo | Teléfonos inteligentes y tabletas | |

| Televisores inteligentes y conectados | ||

| Portátiles y computadoras de escritorio | ||

| Reproductores de medios de transmisión | ||

| Otros | ||

| Por género de contenido | Entretenimiento y películas | |

| Deportes | ||

| Noticias e información | ||

| Educación y aprendizaje | ||

| Otros (documental, realidad) | ||

| Por geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Australia | ||

| Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudí | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas clave respondidas en el informe

¿Cuál es el valor actual del mercado OTT?

El mercado está valorado en 347.11 mil millones de USD en 2025 y se proyecta que crezca un 596.92 mil millones de USD para 2030.

¿Qué modelo de servicio se está expandiendo más rápido?

AVOD y FAST lideran con una CAGR proyectada del 13.4%, beneficiándose de la demanda publicitaria y la sensibilidad al precio del consumidor.

¿Por qué los derechos deportivos son centrales para la estrategia de plataforma?

Los eventos en vivo exclusivos frenan la pérdida y atraen publicidad de primera calidad, compensando altos costos de adquisición un través de audiencia estable.

¿doómo están influyendo las cuotas regulatorias de contenido en la inversión?

Las reglas mínimas de contenido doméstico obligan un las plataformas un financiar producciones locales, elevando la relevancia cultural y cumpliendo requisitos de conformidad.

¿Qué tácticas de retención abordan el apilamiento de suscripciones?

Descuentos anuales, beneficios de lealtad, supervisión más estricta de compartir contraseñcomo y motores de recomendación más fuertes buscan reducir la pérdida impulsada por rotación.

¿Qué región es probable que muestre el crecimiento más rápido?

Asia-Pacífico, respaldada por ubicuidad de teléfonos inteligentes, datos asequibles y originales localizados, se proyecta para la CAGR regional más alta al 10.3%.

Última actualización de la página el:

_Market_Major_Players.webp)