Tamaño del mercado de helados de América del Norte

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 31.86 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 37.66 Mil millones de dólares | |

| Mayor participación por canal de distribución | Fuera de comercio | |

| CAGR (2024 - 2029) | 2.73 % | |

| Mayor participación por país | Estados Unidos | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de helados de América del Norte

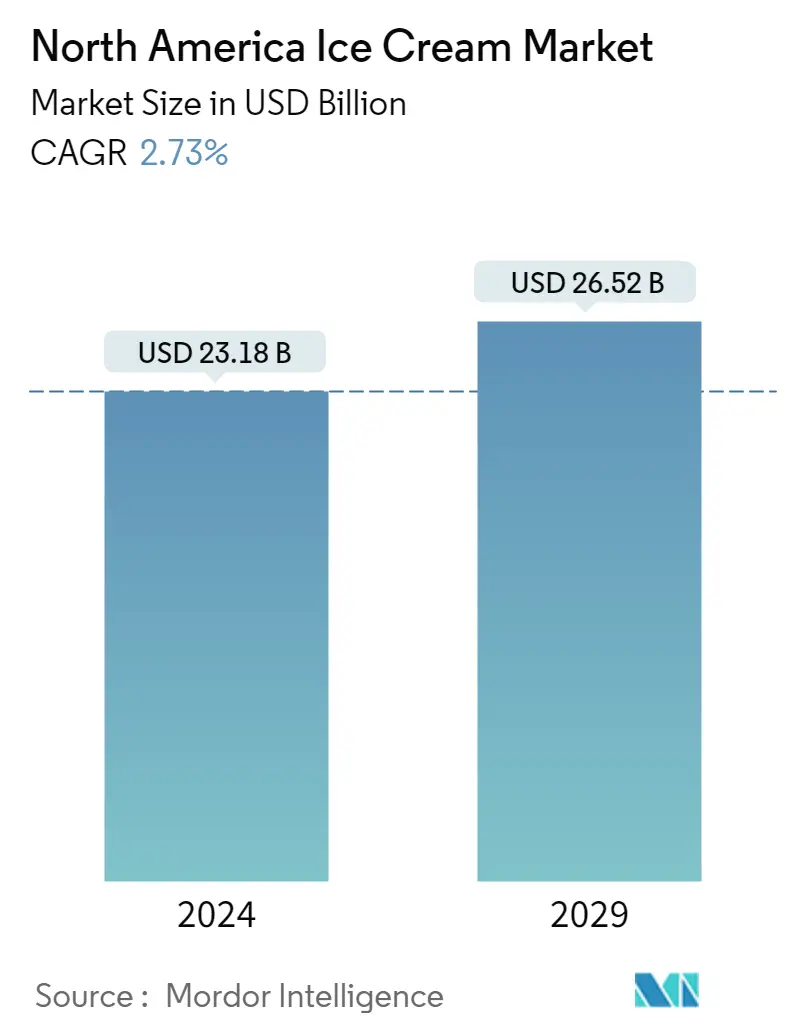

El tamaño del mercado de helados de América del Norte se estima en 23,18 mil millones de dólares en 2024, y se espera que alcance los 26,52 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 2,73% durante el período previsto (2024-2029).

La creciente demanda de experiencias de compra en vivo entre los consumidores está impulsando el negocio minorista

- El canal de distribución de la región de América del Norte se divide en cámaras minoristas de hostelería y off-trade. El segmento de comercio minorista experimentó un crecimiento del 2,4% en 2022 en comparación con el año anterior, 2021. El crecimiento de los canales de comercio minorista está relacionado con las instalaciones comerciales que ofrece a sus consumidores. Los supermercados e hipermercados ofrecen helados a diferentes precios, que van desde 4,84 dólares hasta más de 140 dólares. La fácil disponibilidad de helados a diferentes precios también aumenta el poder adquisitivo de los consumidores. Además de esto, en busca de la creciente demanda de helados y opciones de compra convenientes entre los consumidores, se estima que el valor minorista del segmento minorista fuera del comercio del sector del canal de distribución crecerá un 4,01% en 2025.

- Después del brote de COVID-19, los consumidores han empezado a preferir el consumo fuera del hogar. Como resultado de esto, la demanda del segmento de cadenas alimentarias y minoristas de servicios de alimentación aumentó un 2,4% en 2022. Algunas de las cadenas de servicios de alimentación de helados famosas en la región de América del Norte son Baskin-Robbins, Ben and Jerry, etc. Los minoristas ofrecen helados de diferentes sabores, incluidos chocolate, vainilla y fresa, entre otros.

- En América del Norte, los sectores minoristas en línea también experimentaron un crecimiento en su valor minorista del 2,56 % en 2022. Estos minoristas en línea ofrecen una amplia gama de productos con variados ingredientes, marcas, sabores, etc. comercio de compras ofreciéndoles una variedad de ofertas. Buscando opciones rápidas de compra de helados, el valor del consumo de helados aumentó un 5,48% respecto al año anterior, 2020.

Fuerte disponibilidad de varios sabores junto con un mercado de canales minoristas bien penetrado que crecerá

- La industria del helado en la región de América del Norte experimentó un crecimiento del 2,40% en 2022 en comparación con 2021. Se prevé que crezca con la creciente disponibilidad de una variedad de sabores en este segmento. Para captar la atención de los consumidores, los fabricantes venden helados en diferentes formatos, incluidos helados bajos en grasa y sin grasa. Esto ha llevado a un mayor interés en los productos helados a medida que la gente busca mantener una dieta saludable. Buscando la demanda de productos helados, se espera que la industria del helado crezca un 3,2% en 2024.

- En la región de América del Norte, Estados Unidos domina la industria del helado. En 2022, Estados Unidos tenía una participación del 70,08%. En enero de 2023, había 150.174 tiendas de conveniencia operando en los Estados Unidos, lo que representó un aumento del 1,5% con respecto al recuento de tiendas de 2022. Esto ayuda a los consumidores a comprar productos de helado.

- Canadá tenía una participación del 18,85%. Texas tiene la mayor cantidad de tiendas de conveniencia, con 16,018 tiendas, seguido de California, con 12,000 tiendas. Algunas de las tiendas famosas en la región norteamericana son Walmart, Amazon, Kroger y Target, entre otras. Estas tiendas ofrecen una amplia variedad de productos de helados en el mercado.

- México tenía una participación del 51,02%. En 2020, existían 33 cadenas de supermercados, con 3.227 tiendas, 2.365 tiendas departamentales y 53.793 tiendas especializadas en todo el país. Alrededor del 50% del mercado minorista está cubierto por establecimientos informales, como vendedores ambulantes y mercados públicos abiertos. Los productos de helado también están disponibles a precios variados (bajo, medio y alto). El precio base de venta de la leche envasada es de 1,72 dólares, que llega hasta los 50,5 dólares. La disponibilidad de estos productos en distintos rangos de precios promueve el poder adquisitivo entre la población.

Tendencias del mercado de helados en América del Norte

- El aumento del número de libras de leche por vaca, junto con el aumento de las exportaciones de lácteos, está impulsando la producción de leche en América del Norte.

Descripción general de la industria del helado de América del Norte

El mercado de helados de América del Norte está fragmentado las cinco principales empresas ocupan el 32,72%. Los principales actores de este mercado son Blue Bell Creameries LP, Froneri International Limited, Tillamook CCA, Unilever PLC y Wells Enterprises Inc. (ordenados alfabéticamente).

Líderes del mercado de helados en América del Norte

Blue Bell Creameries LP

Froneri International Limited

Tillamook CCA

Unilever PLC

Wells Enterprises Inc.

Other important companies include Agropur Dairy Cooperative, Arla Foods amba, Chapman's, Prairie Farms Dairy Inc., Turkey Hill Dairy, Yasso Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de helados de América del Norte

- Octubre de 2022 Unilever se asocia con ASAP para la entrega de sus productos de helado. Según la asociación, ASAP también entregará helados y golosinas desde la tienda virtual de Unilever, The Ice Cream Shop.

- Octubre de 2022 la gama Street de Blue Ribbon lanzó tres nuevos tarrinas de dos litros, cada una con dos sabores. La gama incluye chocolate, hokey pokey de caramelo y caramelo aterciopelado.

- Septiembre de 2022 Blue Bell lanzó un nuevo sabor de helado de brownie de caramelo salado. El sabor es un helado cremoso de vainilla combinado con deliciosos brownies de chocolate y un remolino de caramelo salado.

Informe del mercado de helados de América del Norte índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Consumo per capita

- 4.2 Producción de materias primas/commodities

- 4.2.1 Leche

- 4.3 Marco normativo

- 4.3.1 Canada

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Canal de distribución

- 5.1.1 Fuera de comercio

- 5.1.1.1 Por subcanales de distribución

- 5.1.1.1.1 Tiendas de conveniencia

- 5.1.1.1.2 Ventas en línea

- 5.1.1.1.3 Minoristas especializados

- 5.1.1.1.4 Supermercados e Hipermercados

- 5.1.1.1.5 Otros (Clubs de almacenes, gasolineras, etc.)

- 5.1.2 En el comercio

- 5.2 País

- 5.2.1 Canada

- 5.2.2 México

- 5.2.3 Estados Unidos

- 5.2.4 Resto de América del Norte

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Agropur Dairy Cooperative

- 6.4.2 Arla Foods amba

- 6.4.3 Blue Bell Creameries LP

- 6.4.4 Chapman's

- 6.4.5 Froneri International Limited

- 6.4.6 Prairie Farms Dairy Inc.

- 6.4.7 Tillamook CCA

- 6.4.8 Turkey Hill Dairy

- 6.4.9 Unilever PLC

- 6.4.10 Wells Enterprises Inc.

- 6.4.11 Yasso Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE LÁCTEOS Y DE ALTERNATIVAS LÁCTEAS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria del helado de América del Norte

Off-Trade y On-Trade están cubiertos como segmentos por canal de distribución. Canadá, México y Estados Unidos están cubiertos como segmentos por país.

- El canal de distribución de la región de América del Norte se divide en cámaras minoristas de hostelería y off-trade. El segmento de comercio minorista experimentó un crecimiento del 2,4% en 2022 en comparación con el año anterior, 2021. El crecimiento de los canales de comercio minorista está relacionado con las instalaciones comerciales que ofrece a sus consumidores. Los supermercados e hipermercados ofrecen helados a diferentes precios, que van desde 4,84 dólares hasta más de 140 dólares. La fácil disponibilidad de helados a diferentes precios también aumenta el poder adquisitivo de los consumidores. Además de esto, en busca de la creciente demanda de helados y opciones de compra convenientes entre los consumidores, se estima que el valor minorista del segmento minorista fuera del comercio del sector del canal de distribución crecerá un 4,01% en 2025.

- Después del brote de COVID-19, los consumidores han empezado a preferir el consumo fuera del hogar. Como resultado de esto, la demanda del segmento de cadenas alimentarias y minoristas de servicios de alimentación aumentó un 2,4% en 2022. Algunas de las cadenas de servicios de alimentación de helados famosas en la región de América del Norte son Baskin-Robbins, Ben and Jerry, etc. Los minoristas ofrecen helados de diferentes sabores, incluidos chocolate, vainilla y fresa, entre otros.

- En América del Norte, los sectores minoristas en línea también experimentaron un crecimiento en su valor minorista del 2,56 % en 2022. Estos minoristas en línea ofrecen una amplia gama de productos con variados ingredientes, marcas, sabores, etc. comercio de compras ofreciéndoles una variedad de ofertas. Buscando opciones rápidas de compra de helados, el valor del consumo de helados aumentó un 5,48% respecto al año anterior, 2020.

| Fuera de comercio | Por subcanales de distribución | Tiendas de conveniencia |

| Ventas en línea | ||

| Minoristas especializados | ||

| Supermercados e Hipermercados | ||

| Otros (Clubs de almacenes, gasolineras, etc.) | ||

| En el comercio |

| Canada |

| México |

| Estados Unidos |

| Resto de América del Norte |

| Canal de distribución | Fuera de comercio | Por subcanales de distribución | Tiendas de conveniencia |

| Ventas en línea | |||

| Minoristas especializados | |||

| Supermercados e Hipermercados | |||

| Otros (Clubs de almacenes, gasolineras, etc.) | |||

| En el comercio | |||

| País | Canada | ||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte |

Definición de mercado

- Manteca - La mantequilla es una emulsión sólida de color amarillo a blanco de glóbulos de grasa, agua y sales inorgánicas producida al batir la crema de leche de vaca.

- Lácteos - Los productos lácteos incluyen la leche y cualquiera de los alimentos elaborados con leche, incluida la mantequilla, el queso, el helado, el yogur y la leche condensada y en polvo.

- Postres Congelados - Postre lácteo congelado significa e incluye productos que contienen leche o crema y otros ingredientes congelados o semicongelados antes de su consumo, como leche helada o sorbete, incluidos los postres lácteos congelados para dietas especiales y sorbetes.

- Bebidas de leche agria - La leche agria es leche espesa, cuajada y de sabor ácido, que se obtiene de la fermentación de la leche. En el estudio se han considerado bebidas de leche agria como kéfir, laban y suero de leche.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados son seleccionados en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción