Tamaño del mercado del yogur en América del Norte

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 16.62 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 19.39 Mil millones de dólares | |

| Mayor participación por canal de distribución | Fuera de comercio | |

| CAGR (2024 - 2029) | 3.05 % | |

| Mayor participación por país | Estados Unidos | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado del yogur en América del Norte

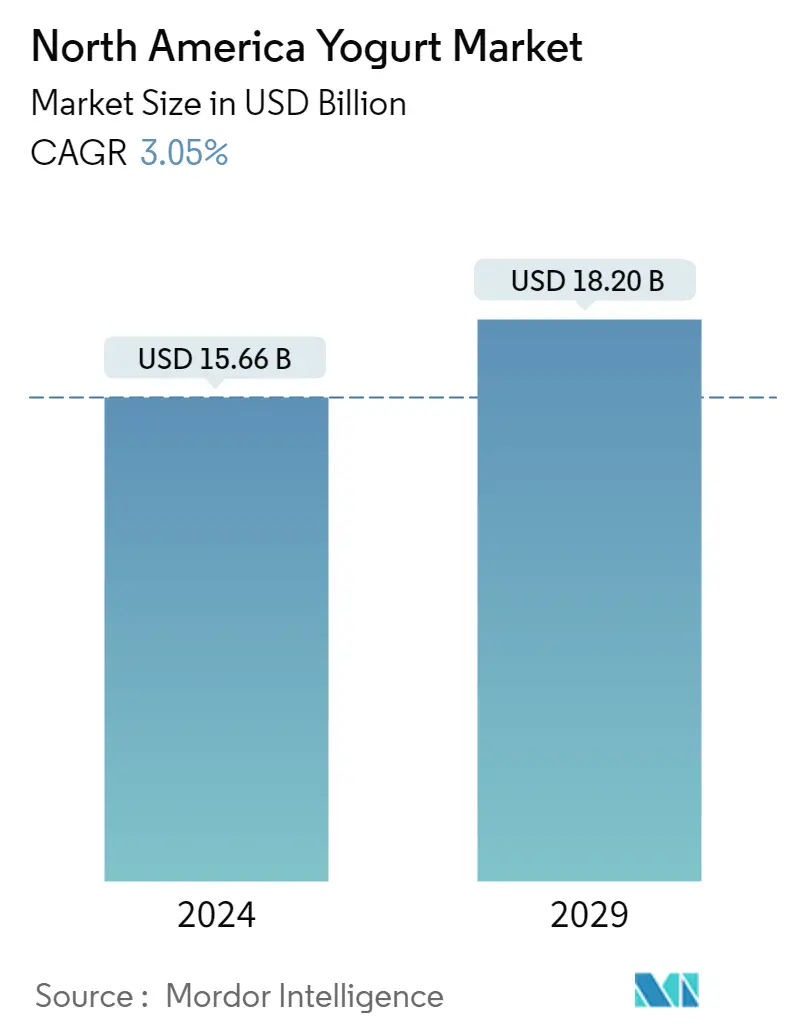

El tamaño del mercado de yogur de América del Norte se estima en 15,66 mil millones de dólares en 2024, y se espera que alcance los 18,20 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,05% durante el período previsto (2024-2029).

La disponibilidad de yogur en diferentes sabores está aumentando el crecimiento del mercado.

- El canal de distribución norteamericano experimentó un crecimiento del 1,38% en 2022 en comparación con 2021. El crecimiento se atribuye a la disponibilidad de una amplia gama de sabores en el segmento de yogur. Los minoristas también ofrecen una amplia variedad de marcas en la sección de yogur. En 2021, en Estados Unidos, el yogur con sabor a fresa fue el preferido por el 8% de la población, seguido de vainilla y arándano (ambos 4%), melocotón (3%) y mango (2%). Debido a la demanda de canales de distribución en la región de América del Norte, se espera que esta industria crezca un 5,08% en 2025.

- Los supermercados e hipermercados cuentan con mayores espacios y estanterías para almacenar sus productos. Como resultado, en las modalidades de venta minorista fuera del comercio, los supermercados e hipermercados dominan el canal de distribución general del país con una participación del 75,35%. Algunos de estos supermercados e hipermercados a nivel nacional son Walmart, Target, Kroger, Amazon, Costco Wholesale Corporation, Albertsons Cos., Ahold Delhaize USA y Publix Super Markets Inc., entre otros. Estos minoristas ofrecen productos lácteos a precios variados (bajo, medio y alto). El precio de venta base del yogur en los Estados Unidos va desde 4,97 dólares hasta 85 dólares.

- En América del Norte, los consumidores prefieren mayoritariamente el consumo externo. En 2022, se observó que 23,1 millones de personas consumían alimentos al aire libre al menos una vez a la semana en los Estados Unidos. El número total de restaurantes en el país correspondiente se estimó en 1,05 millones en 2020. Como resultado, los modos de venta minorista en el comercio minorista han ganado popularidad en los últimos cinco años en América del Norte. En esta región, en la modalidad de hostelería, el segmento de yogur tuvo una participación del 86,93% en comparación con otros productos lácteos en 2022.

Estados Unidos representó las mayores ventas de Yogurt en la región

- Por países, Estados Unidos es el mercado líder de yogur en la región y se prevé que aumente su valor de ventas un 8,2% en 2024 respecto a 2021. Los constantes lanzamientos de productos son uno de los principales factores que impulsan las ventas de yogures en el país porque los consumidores estadounidenses están muy abiertos a probar nuevos productos. A partir de 2021, los lanzamientos de yogur aumentaron hasta el 7%, frente al 2% del año anterior.

- Entre el segmento general del yogur, el yogur aromatizado tiene la participación máxima en la región. El yogur aromatizado es rico en nutrientes y proporciona diversos beneficios nutricionales. La mayoría de los yogures aromatizados tienen alrededor de 170 calorías y contienen entre 5 y 7 gramos de proteína. El yogur griego aromatizado contiene alrededor de 120 calorías y 12 gramos de proteína por porción de 5,3 oz. Existen varios tipos de yogures aromatizados, incluidos los de vainilla, los naturales, los de mezcla de fresa y los de melocotón, entre otros. La fresa ha sido la opción preferida de yogur aromatizado entre los consumidores de Estados Unidos. En 2022, en Estados Unidos, el 27% de los consumidores de yogur/bebida de yogur afirman que ver un nuevo sabor los inspiró a comprarlo.

- Canadá es el segundo mercado de yogur en la región. En el consumo per cápita de yogur, Canadá encabezó el lugar. El yogur fortificado es uno de los productos lácteos más populares de Canadá debido al creciente interés de los consumidores por ingredientes como los probióticos. En 2022, el consumo per cápita de yogur es de aproximadamente 11,96 kg por persona, cifra superior al consumo per cápita de yogur en los Estados Unidos. En Canadá, se observó una mayor prevalencia del consumo de yogur entre los niños de 2 a 5 años, con un 47 %, seguidos por los adultos de 19 a 54 años, con un 18 %.

Tendencias del mercado del yogur en América del Norte

- La creciente actividad láctea en el país y el creciente número de vacas lecheras impulsan la producción en América del Norte.

Descripción general de la industria del yogur en América del Norte

El mercado del yogur de América del Norte está fragmentado las cinco principales empresas ocupan el 38,65%. Los principales actores de este mercado son Danone SA, FAGE USA Dairy Industry Inc., Groupe Lactalis SA, Schreiber Foods Inc. y The Hain Celestial Group Inc. (ordenados alfabéticamente).

Líderes del mercado de yogur de América del Norte

Danone SA

FAGE USA Dairy Industry Inc.

Groupe Lactalis SA

Schreiber Foods Inc.

The Hain Celestial Group Inc.

Other important companies include Alpina Productos Alimenticios SA BIC, Johanna Foods Inc., Country Food LLC.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del yogur en América del Norte

- Febrero de 2023 Johanna Foods Inc. anunció el plan de construcción para una ampliación de 65.000 pies cuadrados de su planta de fabricación de yogur para duplicar la capacidad de producción.

- Junio de 2022 Danone North America se asoció con White Plains, Boulder y Colo y lanzó las bebidas de yogur probióticas multibeneficios Activia+.

- Diciembre de 2021 FAGE anunció planes para construir una nueva instalación de producción en los Países Bajos. La nueva instalación de fabricación en el parque empresarial Riegmeer Hoogeveen, que costó 150 millones de euros, aportó inicialmente una capacidad adicional de producción de yogur de 40.000 toneladas al año y creó 250 puestos de trabajo a tiempo completo.

Informe del mercado del yogur en América del Norte índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Consumo per capita

- 4.2 Producción de materias primas/commodities

- 4.2.1 Leche

- 4.3 Marco normativo

- 4.3.1 Canada

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 tipo de producto

- 5.1.1 Yogur aromatizado

- 5.1.2 Yogur sin sabor

- 5.2 Canal de distribución

- 5.2.1 Fuera de comercio

- 5.2.1.1 Por subcanales de distribución

- 5.2.1.1.1 Tiendas de conveniencia

- 5.2.1.1.2 Ventas en línea

- 5.2.1.1.3 Minoristas especializados

- 5.2.1.1.4 Supermercados e Hipermercados

- 5.2.1.1.5 Otros (Clubs de almacén, gasolineras, etc.)

- 5.2.2 En el comercio

- 5.3 País

- 5.3.1 Canada

- 5.3.2 México

- 5.3.3 Estados Unidos

- 5.3.4 Resto de América del Norte

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Alpina Productos Alimenticios SA BIC

- 6.4.2 Danone SA

- 6.4.3 FAGE USA Dairy Industry Inc.

- 6.4.4 Groupe Lactalis SA

- 6.4.5 Johanna Foods Inc.

- 6.4.6 Schreiber Foods Inc.

- 6.4.7 The Hain Celestial Group Inc.

- 6.4.8 Country Food LLC

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE LÁCTEOS Y DE ALTERNATIVAS LÁCTEAS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria del yogur en América del Norte

El yogur aromatizado y el yogur sin sabor se cubren como segmentos por tipo de producto. Off-Trade y On-Trade están cubiertos como segmentos por canal de distribución. Canadá, México y Estados Unidos están cubiertos como segmentos por país.

- El canal de distribución norteamericano experimentó un crecimiento del 1,38% en 2022 en comparación con 2021. El crecimiento se atribuye a la disponibilidad de una amplia gama de sabores en el segmento de yogur. Los minoristas también ofrecen una amplia variedad de marcas en la sección de yogur. En 2021, en Estados Unidos, el yogur con sabor a fresa fue el preferido por el 8% de la población, seguido de vainilla y arándano (ambos 4%), melocotón (3%) y mango (2%). Debido a la demanda de canales de distribución en la región de América del Norte, se espera que esta industria crezca un 5,08% en 2025.

- Los supermercados e hipermercados cuentan con mayores espacios y estanterías para almacenar sus productos. Como resultado, en las modalidades de venta minorista fuera del comercio, los supermercados e hipermercados dominan el canal de distribución general del país con una participación del 75,35%. Algunos de estos supermercados e hipermercados a nivel nacional son Walmart, Target, Kroger, Amazon, Costco Wholesale Corporation, Albertsons Cos., Ahold Delhaize USA y Publix Super Markets Inc., entre otros. Estos minoristas ofrecen productos lácteos a precios variados (bajo, medio y alto). El precio de venta base del yogur en los Estados Unidos va desde 4,97 dólares hasta 85 dólares.

- En América del Norte, los consumidores prefieren mayoritariamente el consumo externo. En 2022, se observó que 23,1 millones de personas consumían alimentos al aire libre al menos una vez a la semana en los Estados Unidos. El número total de restaurantes en el país correspondiente se estimó en 1,05 millones en 2020. Como resultado, los modos de venta minorista en el comercio minorista han ganado popularidad en los últimos cinco años en América del Norte. En esta región, en la modalidad de hostelería, el segmento de yogur tuvo una participación del 86,93% en comparación con otros productos lácteos en 2022.

| Yogur aromatizado |

| Yogur sin sabor |

| Fuera de comercio | Por subcanales de distribución | Tiendas de conveniencia |

| Ventas en línea | ||

| Minoristas especializados | ||

| Supermercados e Hipermercados | ||

| Otros (Clubs de almacén, gasolineras, etc.) | ||

| En el comercio |

| Canada |

| México |

| Estados Unidos |

| Resto de América del Norte |

| tipo de producto | Yogur aromatizado | ||

| Yogur sin sabor | |||

| Canal de distribución | Fuera de comercio | Por subcanales de distribución | Tiendas de conveniencia |

| Ventas en línea | |||

| Minoristas especializados | |||

| Supermercados e Hipermercados | |||

| Otros (Clubs de almacén, gasolineras, etc.) | |||

| En el comercio | |||

| País | Canada | ||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

Definición de mercado

- Manteca - La mantequilla es una emulsión sólida de color amarillo a blanco de glóbulos de grasa, agua y sales inorgánicas producida al batir la crema de leche de vaca.

- Lácteos - Los productos lácteos incluyen la leche y cualquiera de los alimentos elaborados con leche, incluida la mantequilla, el queso, el helado, el yogur y la leche condensada y en polvo.

- Postres Congelados - Postre lácteo congelado significa e incluye productos que contienen leche o crema y otros ingredientes congelados o semicongelados antes de su consumo, como leche helada o sorbete, incluidos los postres lácteos congelados para dietas especiales y sorbetes.

- Bebidas de leche agria - La leche agria es leche espesa, cuajada y de sabor ácido, que se obtiene de la fermentación de la leche. En el estudio se han considerado bebidas de leche agria como kéfir, laban y suero de leche.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados son seleccionados en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción