Tamaño y Participación del Mercado de Seguridad Marítima

Análisis del Mercado de Seguridad Marítima por Mordor Intelligence

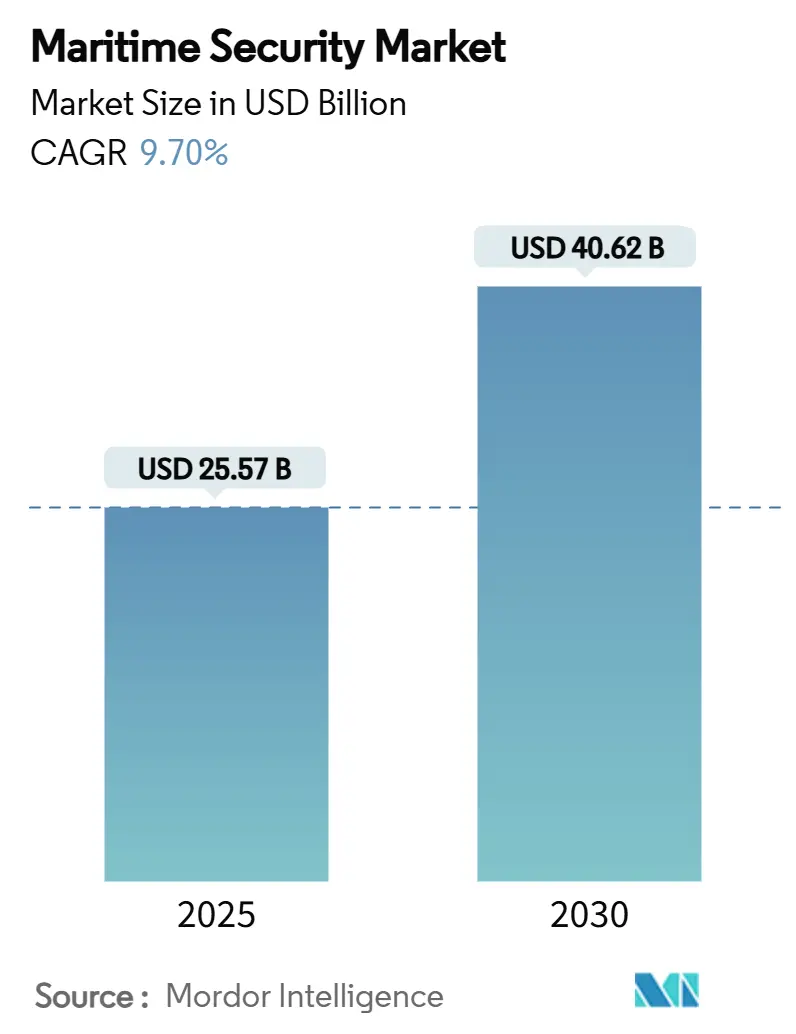

El tamaño del mercado de seguridad marítima alcanzó los USD 25.57 mil millones en 2025 y se pronostica que ascienda a USD 40.62 mil millones en 2030, avanzando a una TCAC del 9.70%. El aumento de la piratería, el sabotaje habilitado por cibernética y la expansión de mandatos regulatorios están dirigiendo los presupuestos hacia plataformas integradas de vigilancia, detección y resistencia.[1]Fuente: Organización Marítima Internacional, "Dark fleet, decarbonization & geopolitics top maritime focus areas," imo.org América del Norte mantiene el liderazgo, respaldada por regulaciones rigurosas y activos portuarios modernos, mientras que el rápido desarrollo de energía offshore y programas de seguridad multilaterales impulsan el crecimiento de doble dígito de Asia-Pacífico. Los operadores están cambiando de la disuasión basada en guardias hacia la conciencia situacional impulsada por IA, ya que 69 ataques solo en el Mar Rojo durante noviembre 2023-noviembre 2024 expusieron las brechas en la cobertura de patrullaje convencional. Las primas de seguros en rutas de alto riesgo se triplicaron, fortaleciendo el caso comercial para suites de detección predictiva de amenazas. El gasto ahora prioriza plataformas de comando interoperables a través de puertos, buques y zonas costeras que fusionan radar, AIS, video y análisis cibernético.

Puntos Clave del Informe

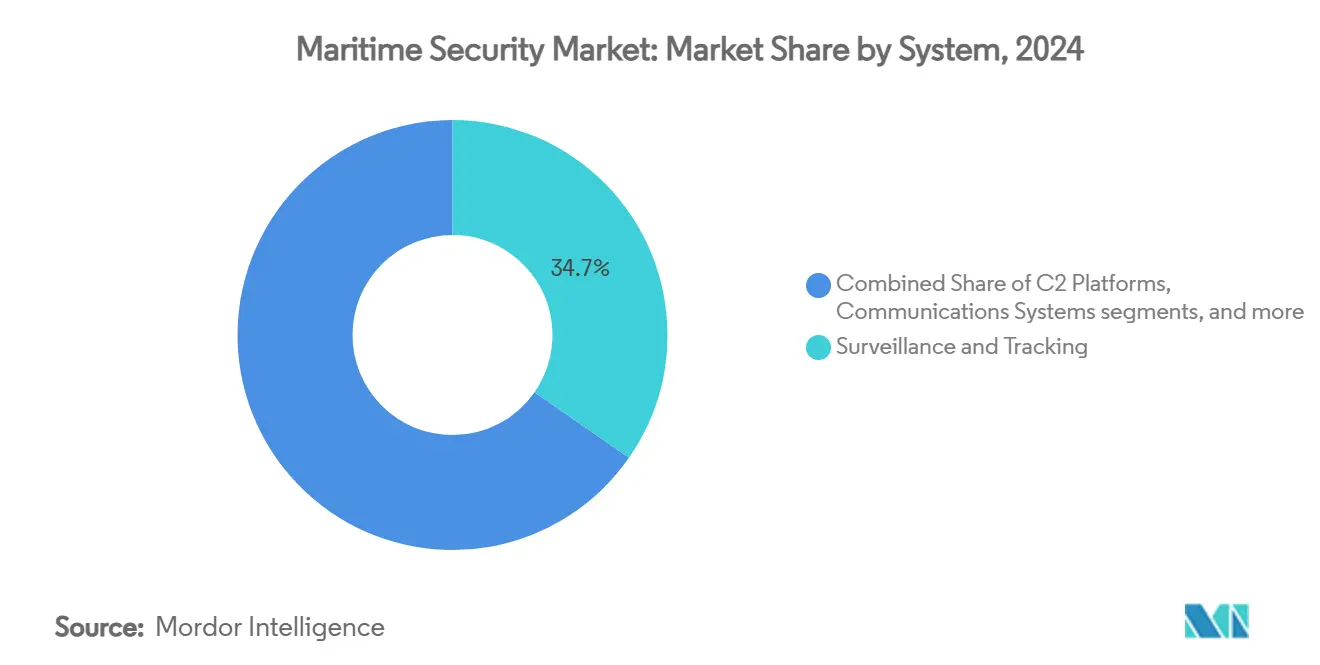

- Por sistema, las soluciones de vigilancia y seguimiento comandaron el 34.68% de la participación del mercado de seguridad marítima en 2024, mientras que las plataformas de comando y control se proyectan expandir a una TCAC del 11.45% hasta 2030.

- Por tipo, la seguridad portuaria e infraestructura crítica mantuvo el 49.20% de ingresos en 2024; la seguridad costera y fronteriza lidera el crecimiento con una TCAC del 10.78% hasta 2030.

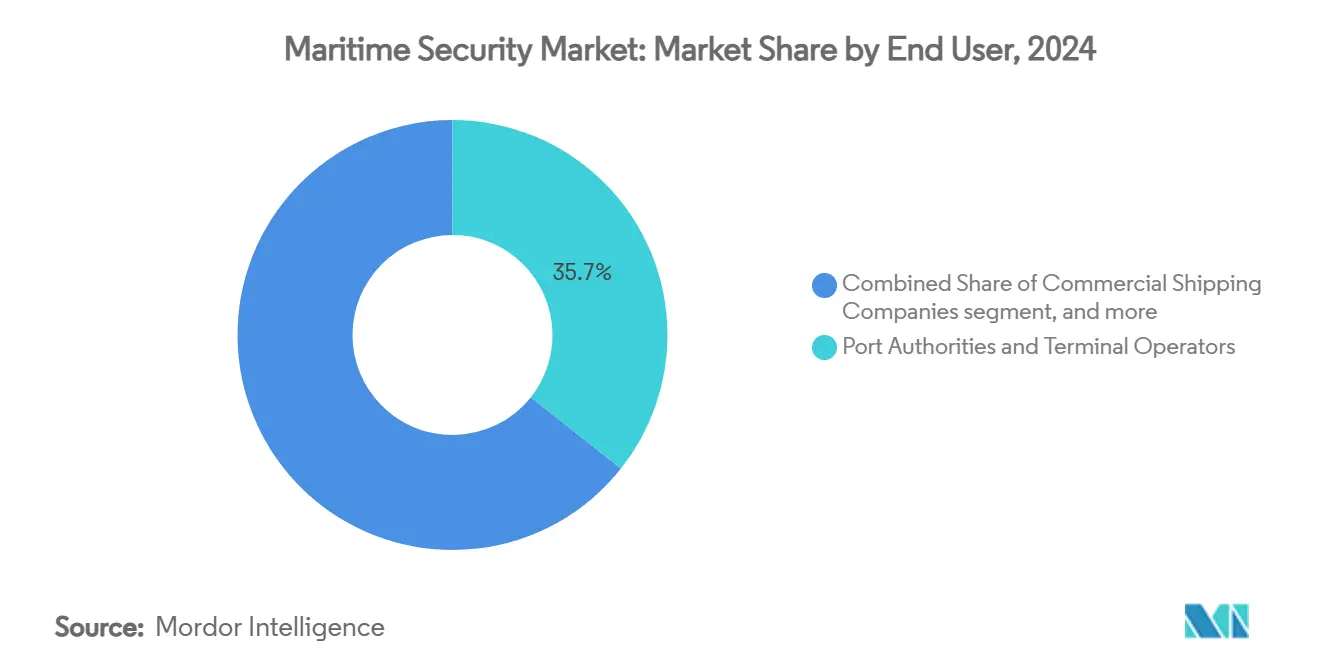

- Por usuario final, las autoridades portuarias y operadores de terminales capturaron el 35.67% de la demanda en 2024; los programas navales y de guardacostas registran la TCAC más rápida del 10.35% hasta 2030.

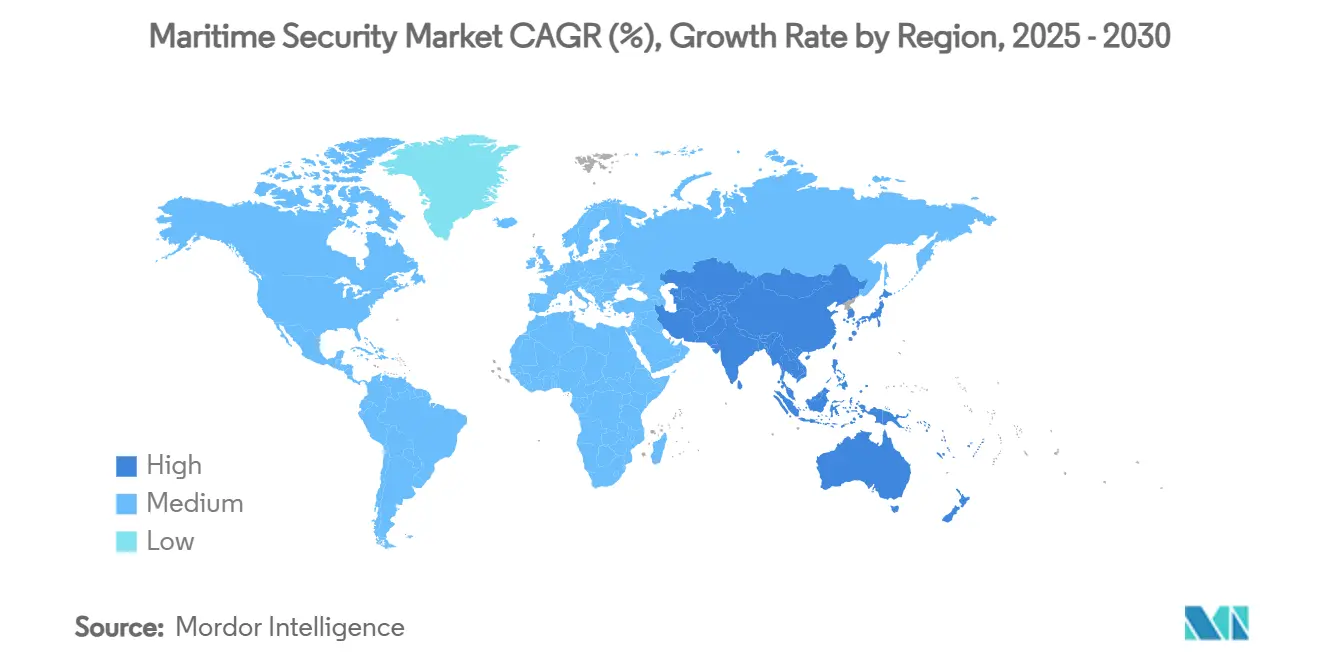

- Por geografía, América del Norte lideró con el 37.89% de ingresos en 2024, mientras que Asia-Pacífico se pronostica registrar una TCAC del 11.20% hasta 2030.

Tendencias e Insights del Mercado Global de Seguridad Marítima

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de piratería y amenazas marítimas | +2.1% | Global, especialmente Mar Rojo, Golfo de Guinea, SE Asia | Corto plazo (≤ 2 años) |

| Regulaciones de seguridad internacionales más estrictas | +1.8% | UE, América del Norte, extendiéndose mundialmente | Mediano plazo (2-4 años) |

| Crecimiento del comercio marítimo global | +1.5% | Asia-Pacífico, Medio Oriente principales beneficiarios | Largo plazo (≥ 4 años) |

| Adopción de vigilancia y detección integrada | +1.4% | Mercados centrales en América del Norte, Europa, Asia-Pacífico | Mediano plazo (2-4 años) |

| Incentivos de primas de seguros vinculados a seguridad | +0.9% | Corredores navieros de alto riesgo | Corto plazo (≤ 2 años) |

| Financiamiento vinculado a ESG impulsa ciber-resistencia | +0.7% | Europa, América del Norte y derrame emergente | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de Piratería y Amenazas Marítimas

Los secuestros del MV Ruen (2023) y MV Abdullah (2024) subrayaron cómo las redes criminales somalíes explotaron los redespliegues navales en el Mar Rojo, reviviendo modelos basados en rescate. El Buró Marítimo Internacional registró 116 incidentes de piratería en 2024, y los casos de rehenes se triplicaron a 126 marineros. Esto presionó a los operadores a adoptar drones de superficie autónomos monitoreados por el Task Force 59 de la Marina de EE.UU., que superó las 50,000 horas de operación no tripulada. La cobertura de riesgo de guerra ahora cuesta tres veces los niveles previos a la crisis, incentivando radares de alerta temprana habilitados por IA y cargas útiles electro-ópticas persistentes.

Regulaciones de Seguridad Internacionales Más Estrictas

El Sistema Global de Socorro y Seguridad Marítima (GMDSS) modernizado entró en vigor en enero de 2024, obligando a las flotas a reemplazar equipos heredados con suites de comunicación digital para marina y offshore. [2]Fuente: Bureau Veritas, "Modernisation of GMDSS enters force 1 January 2024," marine-offshore.bureauveritas.com En paralelo, la regla de ciberseguridad de julio de 2025 de la Guardia Costera de EE.UU. requiere que cada buque e instalación designe un Oficial de Ciberseguridad, desbloqueando una oportunidad de cumplimiento de USD 600 millones. Bélgica fue más allá, mandatando control de puertas biométrico a través de 40 terminales que manejan 47,000 identidades diariamente.

Crecimiento del Comercio Marítimo Global

UNCTAD proyecta que los volúmenes marítimos crezcan 2.4% cada año hasta 2029, aumentando la exposición a través de buques portacontenedores de mayor valor y tamaño. Terminales de contenedores como el Tuas Mega Port de Singapur despliegan vehículos sin conductor más CCTV impulsado por IA para salvaguardar el muelle automatizado más grande del mundo. Las estimaciones de la industria sitúan el capex de seguridad portuaria global en 8-12% de los EUR 2 billones (USD 2.35 billones) destinados para nueva construcción de muelles esta década.

Adopción de Vigilancia y Detección Integrada

El CoastShield de Thales fusiona feeds de radar, EO/IR y AIS para detectar amenazas de superficie hasta 100 millas náuticas en clima adverso. La plataforma de IA de Windward ahora salvaguarda tuberías submarinas después de incidentes recientes de sabotaje que interrumpieron rutas de cables de datos. OSI Systems aseguró un pedido de USD 32 millones para escáneres móviles Eagle M60 mientras los puertos aceleran la adopción de rayos X de alta energía.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto costo inicial y restricciones presupuestarias | -1.6% | Mercados emergentes, operadores pequeños | Corto plazo (≤ 2 años) |

| Complejidad de integración de infraestructura heredada | -1.2% | Puertos establecidos en América del Norte, Europa | Mediano plazo (2-4 años) |

| Preocupaciones de privacidad de datos y soberanía | -0.8% | Global, con enfoque intensificado en UE, China, Rusia | Mediano plazo (2-4 años) |

| Escasez de talento marítimo-cibernético | -0.6% | Global, particularmente agudo en Asia-Pacífico y mercados emergentes | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo Inicial y Restricciones Presupuestarias

El vallado perimetral integral, puertas biométricas y detección de carga multicapa puede exceder USD 2 millones por terminal, desafiando a operadores más pequeños cuyas facturas de seguros ya enfrentan aumentos del 2.5-7.5% para las renovaciones de 2025. El crecimiento de primas de seguros marinos globales se desaceleró mientras la inflación erosionó los márgenes, frenando el financiamiento para actualizaciones intensivas en capital.

Complejidad de Integración de Infraestructura Heredada

Cambiar de escáneres de origen chino o plataformas logísticas señaladas por avisos de seguridad del DoT de EE.UU. a equipos aprobados por la OTAN involucra tiempo de inactividad extendido y re-certificación de ciberseguridad. [3]Fuente: Departamento de Transporte de EE.UU., "Worldwide foreign adversarial technological influence advisory," maritime.dot.gov El cumplimiento inicial del Código ISPS ya costó a los operadores USD 626 millones globalmente, y el mantenimiento anual aún absorbe USD 168 millones.

Análisis de Segmentos

Por Sistema: El Dominio de Vigilancia Impulsa la Integración de IA

La vigilancia y seguimiento mantuvieron el 34.68% de ingresos en 2024, anclando el mercado de seguridad marítima mientras los operadores requieren conciencia continua del dominio. Las suites de comando y control (C2) se proyectan crecer 11.45% anualmente, reflejando la necesidad de orquestar drones de superficie autónomos e integrar feeds SAR satelitales en una sola imagen. El pacto de Saab con ICEYE subraya cómo los datos de radar entregados en la nube remodelan las decisiones tácticas. Se espera que el tamaño del mercado de seguridad marítima para soluciones de vigilancia escale con la industria más amplia, alcanzando ganancias significativas de doble dígito para 2030. Los análisis en el borde incorporados en radares de navegación permiten parches de software sin intercambios de hardware, comprimiendo costos de ciclo de vida y alentando gemelos digitales marítimos para mantenimiento predictivo.

La creciente capacidad de IA también eleva la detección. El contrato Eagle M60 de OSI Systems señaló la creciente demanda de escáneres móviles de alta energía drive-through en puertos alimentadores. Las reglas GMDSS modernizadas impulsan un ciclo de reemplazo en radios marítimos, impulsando la venta cruzada de enlaces de datos encriptados. Los sistemas de acceso endurecidos cibernéticamente mandatados a través de puertos belgas validan la adopción biométrica como un requisito regulatorio en lugar de opcional. Como resultado, el mercado de seguridad marítima continúa cambiando de hardware aislado hacia ecosistemas modulares definidos por software, dando a contratistas principales y empresas nicho de IA vías de crecimiento paralelas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo: La Seguridad de Infraestructura Lidera el Crecimiento Costero

Las soluciones portuarias e infraestructura crítica entregaron el 49.20% de los ingresos de 2024, confirmando las terminales como el fulcro de la inversión en mitigación de amenazas. Se pronostica que los sistemas costeros y fronterizos crezcan 10.78% anualmente hasta 2030 mientras los estados endurecen las zonas económicas exclusivas. El tamaño del mercado de seguridad marítima dedicado a vigilancia costera está listo para acelerar mientras los buques de superficie no tripulados y radares costeros aumentados por IA extienden la cobertura más allá de 12 millas náuticas.

Los operadores portuarios establecidos usan análisis de video integrado, monitores de portal de radiación y drones perimetrales para reducir las huellas de guardias humanos. El mandato biométrico de Bélgica enfatiza cómo la regulación convierte las mejores prácticas en líneas base obligatorias. El CoastShield de Thales y las patrullas no tripuladas de la Marina de EE.UU. prueban la eficiencia de costos de la observación autónoma sobre embarcaciones de patrulla tripuladas en costas. La seguridad de buques ve un impulso más constante porque los propietarios pesan las actualizaciones contra primas de riesgo de guerra triplicadas, pero la adopción aumentará mientras las aseguradoras recompensen los buques certificados cibernéticamente con cobertura descontada.

Por Usuario Final: Los Operadores Portuarios Impulsan la Modernización Naval

Las autoridades portuarias representaron el 35.67% del gasto de 2024, destacando su responsabilidad de cumplir con las reglas ISPS y cibernéticas para activos fijos. Los presupuestos de modernización cada vez más asignan mantenimiento predictivo y control de acceso digital para que los puertos puedan acortar el tiempo de rotación de buques mientras mitigan el riesgo interno. Al mismo tiempo, los clientes navales y de guardacostas deberían registrar una TCAC del 10.35% hasta 2030 mientras los gobiernos priorizan la conciencia del dominio marítimo en la modernización de defensa. La cartera de pedidos de Saab y el contrato de mantenimiento de IA de GBP 1.8 mil millones (USD 2.45 mil millones) de la Marina Real de Thales subrayan la robusta demanda gubernamental.

Los transportistas comerciales invierten tácticamente, impulsados por reglas de estado de bandera y requisitos de aseguradoras en rutas de alto riesgo. Las empresas de energía offshore adoptan monitoreo de infraestructura submarina después de múltiples episodios de sabotaje, estimulando la demanda especializada para vigilancia basada en ROV y detección de fugas de fibra óptica. Las líneas de cruceros mantienen contratos de seguridad multi-año que garantizan actualizaciones periódicas de equipos, evidenciando flujos de ingresos estables del mercado de repuestos. La industria de seguridad marítima abarca infraestructura civil regulada y necesidades de misión de grado defensivo, intensificando la competencia entre proveedores diversificados.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte controló el 37.89% de los ingresos de 2024, respaldada por un estado portuario maduro y códigos de seguridad estrictos. La nueva regla cibernética de la Guardia Costera de EE.UU. genera un nicho de cumplimiento de USD 600 millones. Al mismo tiempo, el radar AN/TPQ-53 de Lockheed Martin demuestra cómo las actualizaciones de software de arquitectura abierta extienden dispositivos de frontera terrestre al monitoreo litoral. El plan de recapitalización de submarinos de Canadá y la adopción de radares costeros integrados de México se suman a la demanda continental.

Asia-Pacífico es el teatro de crecimiento más rápido, avanzando a una TCAC del 11.20% mientras China escala petróleo offshore e India financia un proyecto de conciencia de dominio de USD 125 millones con la Marina de EE.UU. Japón aseguró el primer certificado cibernético DNV para radios marítimos prtimes.jp. Corea del Sur desveló el concepto de portador de drones HCX-23 Plus, reflejando I+D naval pesado. Estas iniciativas y el despliegue de Singapur de botes de patrulla portuaria no tripulados ilustran el compromiso a nivel estatal con la adopción de tecnología.

Europa equilibra el liderazgo regulatorio with despliegue pragmático. La UE agregó el Mar Rojo y el Golfo de Adén a áreas especiales bajo MARPOL Anexo I, obligando a los operadores a instalar control de contaminación adicional y equipos de seguridad. Alemania y Suecia intensificaron patrullas contra petroleros de flota sombra, mientras el despliegue biométrico de Bélgica establece un punto de referencia continental. La turbulencia del Mar Rojo produjo 19 incidentes piratas en Medio Oriente y África en 2024, impulsando la actualización del Puerto Berbera de Somalilandia como refugio alternativo, meforum.org. Los perfiles de riesgo regionales determinan si los operadores favorecen opciones navales de muerte dura o rejillas de vigilancia escalables, pero cada región converge en la conciencia situacional habilitada por IA como el facilitador central.

Panorama Competitivo

La competencia es moderada: primas de defensa establecidas coexisten con especialistas de análisis de datos de rápido crecimiento. Saab apunta a un TCAC orgánico del 18% hasta 2027, respaldado por pedidos de SEK 31.5 mil millones (USD 3.28 mil millones) de 2023 y proyectos frescos de radar naval. Thales aprovecha contratos multi-año de la Marina Real para refinar algoritmos de mantenimiento predictivo, luego reempaquetados para flotas comerciales. Leonardo, Lockheed Martin y Babcock compiten en integración de extremo a extremo y soporte de ciclo de vida.

Los entrantes digitales escalan rápidamente. La adquisición de USD 271 millones de Windward por FTV Capital muestra el apetito de inversionistas por IA que predice anomalías de comportamiento de buques. La compra de CyberOwl por DNV señala el impulso de las sociedades de clasificación hacia el monitoreo cibernético continuo. Armado con financiamiento fresco y el bote drone 'Marauder', Saronic compite por presupuestos de patrulla autónoma largamente mantenidos por constructores navales convencionales.

La presión de precios y el riesgo de integración alientan la consolidación mientras los compradores prefieren suites de proveedor único sobre herramientas fragmentadas. Los proveedores que conectan capas físicas, digitales y regulatorias aseguran márgenes duraderos. Por lo tanto, el mercado de seguridad marítima continuará recompensando a las empresas capaces de convergir sensores de hardware, análisis de IA y gestión de cumplimiento dentro de plataformas unificadas.

Líderes de la Industria de Seguridad Marítima

-

Thales Group

-

BAE Systems plc

-

Saab AB

-

OSI Maritime Systems

-

Smiths Detection Group Limited (Smiths Group plc)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: En asociación con Naval Group, Thales fue galardonado con un contrato para desarrollar y suministrar una suite de sonar avanzada para los submarinos clase Orka de la Marina Real de los Países Bajos bajo el programa RNSC (Capacidad de Reemplazo de Submarino de los Países Bajos). Este sistema mejora la detección de amenazas submarinas sigilosas. Thales, líder en sistemas submarinos, equipa más de 50 submarinos globalmente, incluyendo SSBNs1 y SSNs2.

- Febrero 2024: El Ministerio de Defensa del Reino Unido otorgó a Thales un contrato para fortalecer la seguridad nacional del país. Valorado en USD 2.3 mil millones, este acuerdo de 15 años permitirá al proyecto Thales Maritime Sensor Enhancement Team (MSET) introducir una nueva era para la Marina Real. Este proyecto tiene como objetivo optimizar la disponibilidad y resistencia de buques aprovechando herramientas avanzadas de IA y gestión de datos.

Alcance del Informe Global del Mercado de Seguridad Marítima

La seguridad marítima concierne la protección de buques, puertos y otra infraestructura relacionada con el negocio naviero del daño intencional causado por terrorismo, sabotaje o subversión.

El mercado de seguridad marítima está segmentado por sistema, tipo y geografía. Por sistema, el mercado está segmentado en detección y escaneo, comunicaciones, vigilancia y seguimiento, y otros sistemas. Los otros sistemas incluyen sistemas de comando y control, sistemas de control de acceso a puertas o puertos, y sistemas de ciberseguridad. Por tipo, el mercado se clasifica en seguridad portuaria e infraestructura crítica, seguridad de buques y seguridad costera. El informe también cubre los tamaños y pronósticos para el mercado de seguridad marítima en países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Detección y Escaneo |

| Sistemas de Comunicaciones |

| Vigilancia y Seguimiento |

| Control de Acceso y Biometría |

| Plataformas de Comando y Control (C2) |

| Gestión de Navegación y AIS |

| Seguridad Portuaria e Infraestructura Crítica |

| Seguridad de Buques |

| Seguridad Costera y Fronteriza |

| Empresas Navieras Comerciales |

| Autoridades Portuarias y Operadores de Terminales |

| Naval y Guardacostas |

| Operadores Offshore de Petróleo y Gas |

| Líneas de Cruceros y Ferrys |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Sistema | Detección y Escaneo | ||

| Sistemas de Comunicaciones | |||

| Vigilancia y Seguimiento | |||

| Control de Acceso y Biometría | |||

| Plataformas de Comando y Control (C2) | |||

| Gestión de Navegación y AIS | |||

| Por Tipo | Seguridad Portuaria e Infraestructura Crítica | ||

| Seguridad de Buques | |||

| Seguridad Costera y Fronteriza | |||

| Por Usuario Final | Empresas Navieras Comerciales | ||

| Autoridades Portuarias y Operadores de Terminales | |||

| Naval y Guardacostas | |||

| Operadores Offshore de Petróleo y Gas | |||

| Líneas de Cruceros y Ferrys | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de seguridad marítima?

El tamaño del mercado de seguridad marítima se situó en USD 25.57 mil millones en 2025 y se proyecta alcanzar USD 40.62 mil millones para 2030.

¿Qué región lidera el mercado de seguridad marítima?

América del Norte lideró en 2024 con 37.89% de participación de ingresos, principalmente debido a reglas estrictas de ciberseguridad y extensa infraestructura portuaria.

¿Qué segmento se está expandiendo más rápido dentro del mercado de seguridad marítima?

Las plataformas de comando y control se pronostica registrarán el crecimiento más rápido con 11.45% TCAC, impulsado por demandas de integración de buques autónomos.

¿Por qué se espera que Asia-Pacífico crezca rápidamente?

La región se beneficia del aumento de actividades de energía offshore, programas de conciencia de dominio a gran escala como el proyecto de USD 125 millones de India, y mayor gasto en modernización de defensa.

¿Cómo están influyendo las nuevas regulaciones en las inversiones de seguridad marítima?

Las reglas de comunicación actualizadas de la OMI y el mandato de ciberseguridad de la Guardia Costera de EE.UU. obligan a los operadores a reemplazar sistemas heredados, generando una oportunidad de cumplimiento de USD 600 millones y acelerando la adopción de plataformas integradas y ciber-resistentes.

¿Qué tecnologías están redefiniendo las estrategias de seguridad marítima?

Radares costeros mejorados por IA, drones de superficie y submarinos autónomos, escáneres móviles de rayos X de alta energía, y controles de acceso portuario biométricos están remodelando cómo los operadores detectan y disuaden amenazas físicas y cibernéticas.

Última actualización de la página el: