Tamaño y Participación del Mercado de Servicios de Diagnóstico por Imágenes de Japón

Análisis del Mercado de Servicios de Diagnóstico por Imágenes de Japón por Mordor Intelligence

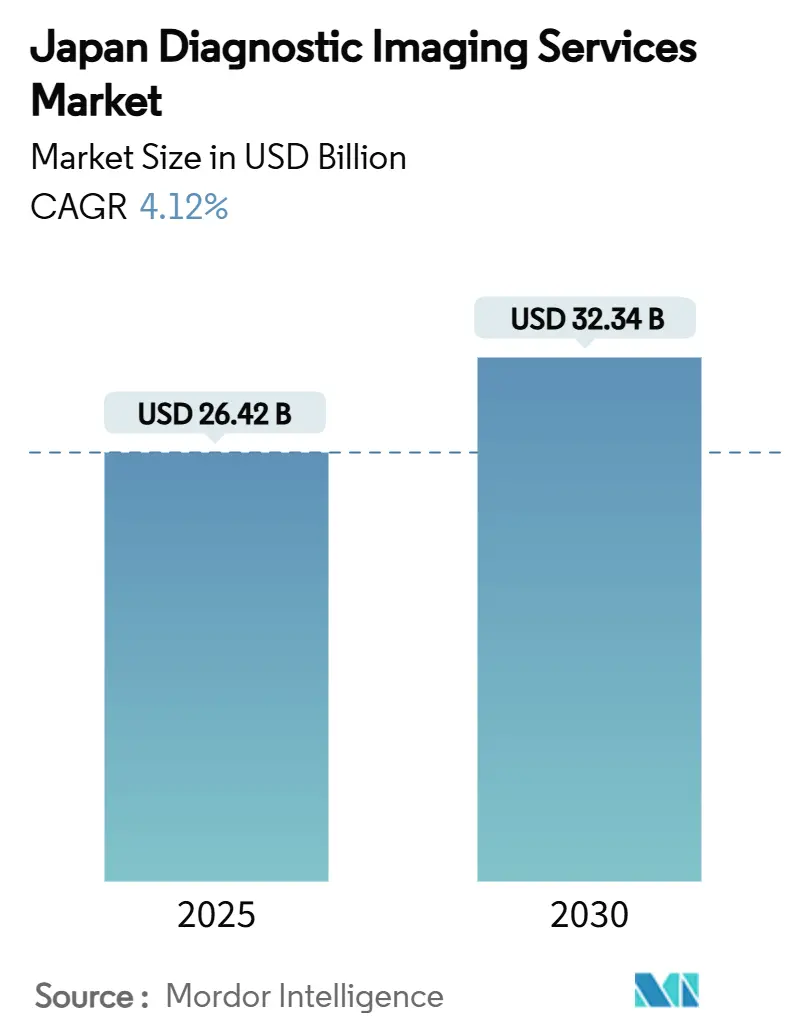

El tamaño del Mercado de Servicios de Diagnóstico por Imágenes de Japón se estima en USD 26,42 mil millones en 2025, y se espera que alcance USD 32,34 mil millones en 2030, con una CAGR del 4,12% durante el período de pronóstico (2025-2030). La trayectoria ascendente está impulsada por la estructura demográfica súper-envejecida del país, la rápida difusión de la inteligencia artificial en los flujos de trabajo de imágenes y el gasto de capital constante en actualizaciones de modalidades a pesar de las restricciones presupuestarias de los hospitales. El crecimiento constante del volumen en rayos X, TC, RM, ultrasonido e imagen nuclear contrarresta la escasez de personal al fomentar tecnologías que mejoran la eficiencia, como algoritmos de triaje e informes estructurados. El ultrasonido portátil y la radiografía con detectores de panel plano (FPD) amplían el acceso en instalaciones más pequeñas, mientras que los centros de telerradiología reducen las brechas urbano-rurales. El efecto combinado es que el mercado de servicios de diagnóstico por imágenes de Japón ahora opera en la encrucijada de la presión demográfica y la transformación digital, creando oportunidades paralelas para proveedores de equipos, desarrolladores de software y proveedores de servicios preparados para adoptar modelos de atención basados en resultados.

Puntos Clave del Informe

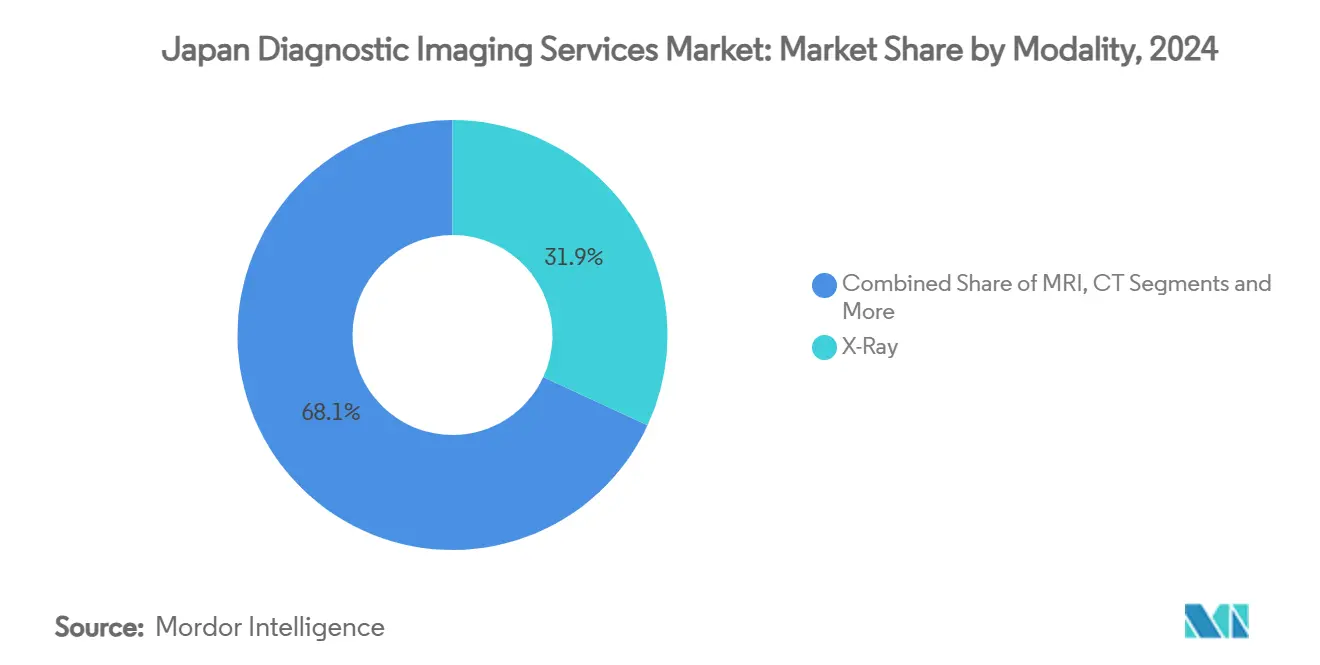

- Por modalidad, los servicios de rayos X lideraron con el 31,86% de participación de ingresos en 2024; se prevé que el ultrasonido crezca a una CAGR del 5,16% hasta 2030.

- Por aplicación, la oncología representó el 25,12% de los ingresos del mercado en 2024; se proyecta que las aplicaciones de cardiología registren una CAGR del 5,69% hasta 2030.

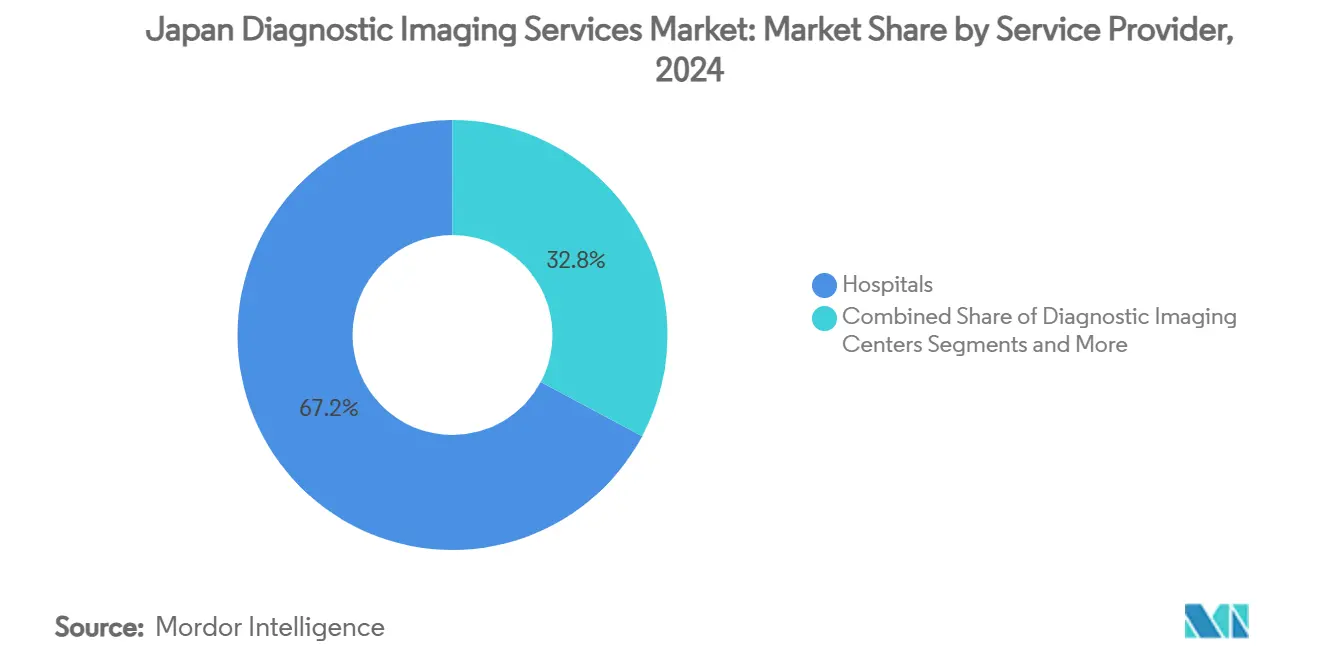

- Por proveedor de servicios, los hospitales mantuvieron el 67,16% de la participación del mercado de servicios de diagnóstico por imágenes de Japón en 2024; se espera que los centros de diagnóstico por imágenes se expandan a una CAGR del 4,91% durante el mismo período

Tendencias y Perspectivas del Mercado de Servicios de Diagnóstico por Imágenes de Japón

Análisis de Impacto de Factores Impulsores

| Factor Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Rápida Expansión de Procedimientos de Imagen Reembolsados por IA | +0.8% | Nacional, concentrado en centros urbanos | Mediano plazo (2-4 años) |

| Reemplazo Acelerado de Unidades Analógicas Obsoletas con Sistemas de Rayos X DR/FPD | +0.6% | Nacional, prioridad en instalaciones rurales | Corto plazo (≤ 2 años) |

| Estímulo Gubernamental para Centros de Telerradiología Rurales | +0.4% | Prefecturas rurales, enfoque en región de Tohoku | Mediano plazo (2-4 años) |

| Aumento de Carga de Trabajo de Enfermedades Crónicas en Prefecturas Súper-Envejecidas | +0.9% | Prefecturas rurales, Akita, Shimane liderando | Largo plazo (≥ 4 años) |

| Financiamiento de Proveedores y Modelos de Negocio de Pago por Escaneo | +0.3% | Hospitales sub-100 camas a nivel nacional | Corto plazo (≤ 2 años) |

| Aumento en la Demanda de Imagen Pre-Terapéutica en Centros de Haz de Protones y CAR-T | +0.2% | Principales áreas metropolitanas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Rápida Expansión de Procedimientos de Imagen Reembolsados por IA

La reforma de reembolso de 2024 de Japón que cubre herramientas de detección asistida por computadora (CAD) transformó la economía de imágenes al neutralizar los costos de adopción para hospitales y centros de imagen. Los adoptadores tempranos reportan tiempos de lectura 30% más rápidos y mayor sensibilidad de detección de lesiones, permitiendo a las instalaciones manejar más estudios sin aumentar la plantilla de radiólogos.[1]Fuente: Masashi Misawa et al., "Implementation of Artificial Intelligence in Colonoscopy Practice in Japan," JMA Journal, JMAJ.JP La política beneficia especialmente a programas de mamografía de alto volumen, TC de tórax y endoscopia gastrointestinal donde las ganancias de rendimiento se traducen en ingresos directos. La integración perfecta con PACS y el despliegue en la nube permiten escalamiento rápido entre instituciones, posicionando a los pioneros para consolidar redes de referencia. Mientras modalidades adicionales aseguran cobertura, se espera que el mercado de servicios de diagnóstico por imágenes de Japón registre despliegue acelerado de IA, reforzando ganancias de productividad mientras mejora la estandarización diagnóstica.

Reemplazo Acelerado de Unidades Analógicas Obsoletas con Sistemas de Rayos X DR/FPD

Más del 60% de los hospitales rurales aún operaban unidades de radiografía basadas en casetes en 2024, impulsando un esfuerzo nacional hacia sistemas FPD que reducen la dosis de radiación hasta 36% e incrementan el rendimiento de exámenes en 25%.[2]Fuente: Hiroki Kawashima et al., "Radiation Dose Considerations in Digital Radiography with an Anti-Scatter Grid," PubMed, NCBI.NLM.NIH.GOV Los subsidios gubernamentales y el financiamiento respaldado por proveedores mitigan las necesidades de capital inicial, particularmente para instalaciones sub-100 camas que enfrentan presupuestos ajustados. La disponibilidad rápida de imágenes acorta los tiempos de espera de pacientes, mientras que la configuración automática de exposición mejora la consistencia de imágenes, aliviando la carga de trabajo de radiólogos. La ola de modernización amplía la base de equipos direccionable para fabricantes y sustenta ingresos constantes de contratos de servicio, reforzando la evolución del mercado de servicios de diagnóstico por imágenes de Japón hacia flujos de trabajo completamente digitales.

Estímulo Gubernamental para Centros de Telerradiología Rurales

El financiamiento dedicado ha establecido seis redes regionales hub-and-spoke que enrutan estudios desde clínicas pequeñas a especialistas metropolitanos en tiempo real. Cada hub sirve múltiples sitios spoke dentro de un radio de 50 km, aprovechando fibra de alta velocidad y protocolos DICOM estandarizados. Los casos de TC de emergencia ahora reciben lecturas especializadas en 15 minutos en lugar de durante la noche, mejorando directamente los resultados de accidentes cerebrovasculares y trauma. La sostenibilidad depende de acuerdos sólidos de nivel de servicio, procedimientos de aseguramiento de calidad de imagen y horarios de personal coordinados. Se espera que los pilotos exitosos desencadenen expansión por copia, otorgando a comunidades rurales acceso confiable a diagnósticos avanzados y elevando la utilización en el mercado de servicios de diagnóstico por imágenes de Japón.

Aumento de Carga de Trabajo de Enfermedades Crónicas en Prefecturas Súper-Envejecidas

Los adultos mayores representan el 70% de los volúmenes de imagen en prefecturas donde las tasas de envejecimiento superan el 35%. La multimorbilidad impulsa imagen seriada para condiciones cardiovasculares, oncológicas y musculoesqueléticas, creando demanda predecible que respalda inversión en suites multi-modalidad. Los hospitales más pequeños introducen protocolos enfocados en geriatría incorporando TC de baja dosis y RM abreviada para minimizar el estrés del paciente. La agrupación de enfermedades crónicas así refuerza una fundación de ingresos estable basada en volumen que sustenta la expansión a largo plazo del mercado de servicios de diagnóstico por imágenes de Japón.

Análisis de Impacto de Limitaciones

| Limitación | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez Creciente de Físicos y Radiólogos Restringe la Utilización de Escáneres | -1.2% | Nacional, aguda en áreas rurales | Largo plazo (≥ 4 años) |

| Ciclos de Aprobación PMDA Prolongados para Algoritmos SaMD/IA | -0.4% | Impacto regulatorio nacional | Mediano plazo (2-4 años) |

| Alto Costo Total de Propiedad para TC Multi-Corte y RM 3T en Hospitales Sub-100 Camas | -0.6% | Instalaciones rurales y suburbanas | Corto plazo (≤ 2 años) |

| Creciente Ansiedad Pública Sobre Dosis de Radiación Acumulativa | -0.3% | Nacional, sensibilidad post-Fukushima | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escasez Creciente de Físicos y Radiólogos Restringe la Utilización de Escáneres

Solo 8.610 radiólogos están disponibles a nivel nacional, muy por debajo de la demanda, con desgaste ahora ejecutándose al 3% anualmente.[3]Fuente: "Radiologists in Japan are Scanning the Horizon," Nature, NATURE.COM Las brechas de personal fuerzan a muchos escáneres a permanecer inactivos durante tardes y fines de semana, limitando el rendimiento al 60% de la capacidad potencial en algunas prefecturas. La escasez también ralentiza el despliegue de modalidades avanzadas que requieren experiencia subespecializada, moderando así el ritmo de expansión del mercado de servicios de diagnóstico por imágenes de Japón. Las herramientas de triaje de IA alivian pero no eliminan la restricción, ya que las lecturas finales aún requieren médicos certificados.

Ciclos de Aprobación PMDA Prolongados para Algoritmos SaMD/IA

El marco regulatorio de la Agencia de Productos Farmacéuticos y Dispositivos Médicos para software como dispositivos médicos crea cronologías de aprobación que quedan rezagadas respecto a los rápidos ciclos de desarrollo de tecnología de IA. Aunque la Agencia de Productos Farmacéuticos y Dispositivos Médicos de Japón ha modernizado su marco, los algoritmos adaptativos complejos aún enfrentan cronologías de evaluación de 12-18 meses. El retraso ralentiza el acceso a sistemas de soporte diagnóstico de vanguardia, forzando a proveedores a depender de software heredado. Los retrasos de aprobación fuerzan a proveedores de atención médica a depender de métodos diagnósticos heredados mientras las soluciones avanzadas de IA permanecen en revisión regulatoria, limitando ganancias potenciales de eficiencia y ventajas competitivas.

Análisis de Segmentos

Por Modalidad: Dominio de Rayos X en Medio de Innovación en Ultrasonido

Los rayos X mantuvieron el 31,86% de la participación del mercado de servicios de diagnóstico por imágenes de Japón en 2024, generando ingresos estables de estudios rutinarios de tórax, esqueléticos y abdominales. Los sistemas FPD portátiles ahora penetran departamentos de emergencia y hogares de ancianos, elevando conteos de exámenes diarios y reduciendo necesidades de transferencia de pacientes. En paralelo, el tamaño del mercado de servicios de diagnóstico por imágenes de Japón para ultrasonido está proyectado a expandirse vigorosamente mientras las plataformas serie Compact 5000 habilitan evaluaciones de cardiología, obstetricia y punto de atención en la cabecera.

La CAGR del 5,16% del ultrasonido está además respaldada por módulos de IA que automatizan la fracción de eyección ventricular izquierda y clasificación de nódulos tiroideos, liberando a clínicos para enfocarse en hallazgos complejos. TC y RM permanecen indispensables para estadificación oncológica y evaluaciones neurológicas, sin embargo su crecimiento está moderado por techos de precios y límites de personal. La imagen nuclear se beneficia de la adquisición de GE HealthCare de la participación restante en Nihon Medi-Physics, que asegura suministro doméstico de radioisótopos y salvaguarda continuidad para protocolos de SPECT cardiológico y PET oncológico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: El Liderazgo de Oncología Impulsa el Crecimiento de Cardiología

La oncología generó el 25,12% de los ingresos de 2024, confirmando su rol como el clúster de aplicación líder en el mercado de servicios de diagnóstico por imágenes de Japón. Los flujos de trabajo multi-modales abarcan TC de baja dosis para detección de cáncer pulmonar, RM para estadificación de próstata y PET-TC para monitoreo de terapia. Los incentivos de reembolso complementarios aseguran rendimiento sostenido y mezcla de pagadores estable, anclando inversión en escáneres híbridos.

La cardiología, avanzando a una CAGR del 5,69%, está impulsada por programas crecientes de detección de arritmia y adopción de angiografía TC coronaria. La cuantificación de placa habilitada por IA agrega valor clínico y acorta ciclos de informes, haciendo que la imagen cardíaca avanzada sea comercialmente viable para proveedores comunitarios. Neurología, ortopedia y gastroenterología siguen de cerca, respaldados por prevalencia de enfermedades relacionadas con el envejecimiento y mandatos de detección periódica que colectivamente refuerzan la resistencia a largo plazo del mercado de servicios de diagnóstico por imágenes de Japón.

Por Proveedor de Servicios: El Dominio Hospitalario se Desplaza Hacia Centros Especializados

Los hospitales contribuyeron con el 67,16% del valor de mercado en 2024, capitalizando portafolios de modalidades integrales y vías de atención integradas. Los centros académicos en Tokio y Osaka manejan becas de investigación y profundidad especializada para introducir protocolos de vanguardia, estableciendo benchmarks de rendimiento para instituciones más pequeñas. Sin embargo, el tamaño del mercado de servicios de diagnóstico por imágenes de Japón capturado por centros de imagen independientes está escalando, ya que las operaciones de alto rendimiento reducen costos por escaneo y entregan cambio rápido que apela a médicos auto-referentes.

Los centros aprovechan horarios extendidos, listas de trabajo priorizadas por IA y aplicaciones de programación amigables para pacientes para ganar participación de departamentos de pacientes externos abarrotados. Las clínicas y centros especializados abordan requerimientos nicho como RM musculoesquelética para lesiones deportivas o ultrasonido obstétrico para atención de maternidad, completando un ecosistema de proveedores diversificado que canaliza elección de pacientes a través del mercado de servicios de diagnóstico por imágenes de Japón.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Tokio, Kanagawa y Osaka colectivamente representan una porción significativa del mercado de servicios de diagnóstico por imágenes de Japón, reflejando clústeres de hospitales densos, subespecialistas abundantes e ingresos disponibles más altos. Los proveedores urbanos rutinariamente adoptan soporte de decisiones de IA más temprano e invierten en integraciones PACS-RIS multi-capa, creando una brecha tecnológica con regiones periféricas. Las prefecturas rurales, notablemente Akita donde residentes de 65+ años constituyen el 39%, enfrentan disponibilidad limitada de escáneres y colas de citas más largas, acelerando la dependencia en telesalud.

Los centros de telerradiología financiados por el gobierno han demostrado una reducción del 25% en tiempos de respuesta de informes en municipios piloto, cerrando brechas de acceso mientras estimulan volúmenes incrementales en spokes locales. Las furgonetas móviles de TC y mamografía extienden aún más el alcance, habilitando detecciones anuales en comunidades montañosas donde la densidad hospitalaria es baja. Se espera que la asimetría de utilización impulsada por geografía se estreche gradualmente mientras la conectividad de fibra se amplía y las plataformas de IA nativas de la nube facilitan lectura centralizada a través del mercado de servicios de diagnóstico por imágenes de Japón.

Los hospitales universitarios en áreas metropolitanas funcionan como imanes de referencia, atrayendo casos complejos de oncología, cardiología y neurología de prefecturas vecinas. La migración de pacientes subraya la necesidad de archivos de imagen interoperables que acompañen a individuos a través de entornos de atención, una tendencia que alienta a proveedores a ofrecer archivos neutrales de proveedor (VNA) con mapeo nacional de ID de paciente. Mientras la presión demográfica se intensifica, las autoridades regionales colaboran con la industria para lanzar programas de construcción de capacidad para radiógrafos y tecnólogos de medicina nuclear, asegurando que las expansiones de modalidad se traduzcan en horas de escaneo realizadas en lugar de activos inactivos. La dinámica combinada de liderazgo urbano y recuperación rural dará forma a la evolución espacial del mercado de servicios de diagnóstico por imágenes de Japón durante la próxima década.

Panorama Competitivo

La industria de servicios de diagnóstico por imágenes de Japón exhibe concentración moderada, con hospitales universitarios principales, centros públicos de cáncer y corporaciones médicas metropolitanas anclando el liderazgo del mercado. Estas entidades se diferencian a través de experiencia subespecializada, ensayos clínicos activos y despliegue temprano de TC de conteo de fotones o RM de 7T. Los hospitales comunitarios de tamaño medio defienden participación agrupando imagen con programas de gestión de atención crónica y aprovechando financiamiento de proveedores para actualizar a sistemas de TC de 80 cortes sin tensión de capital.

Las alianzas tecnológicas están emergiendo como diferenciadores decisivos. Múltiples proveedores han firmado acuerdos de servicios gestionados multi-año donde los fabricantes de equipos suministran escáneres, servicios de ciclo de vida y suites de IA basadas en la nube bajo precios vinculados a resultados. Los adoptadores tempranos de IA reportan 10-15% mayor rendimiento y mejora en desviación estándar de respuesta de informes, una ventaja operacional que ayuda a atraer clínicos referentes. Mientras tanto, las startups de IA extranjeras deben navegar cronologías de registro PMDA, llevándolas a asociarse con distribuidores domésticos para entrada comercial más rápida.

La claridad de reembolso para lecturas asistidas por IA ha energizado a proveedores de software domésticos, muchos derivados de laboratorios académicos, para enfocarse en algoritmos nicho como detección de lesiones en endoscopia gástrica o mapeo de cartílago en RM ortopédica. La interacción de incumbentes y nuevos participantes continúa remodelando contornos competitivos, pero la demanda creciente asegura amplio espacio para ambos grupos. En general, el mercado de servicios de diagnóstico por imágenes de Japón recompensa escala, madurez digital e innovación colaborativa, estableciendo el escenario para rivalidad sostenida enfocada en entrega de atención basada en valor.

Líderes de la Industria de Servicios de Diagnóstico por Imágenes de Japón

-

Hospital de la Universidad de Tokio

-

Hospital Internacional St. Luke's

-

Hospital de la Universidad de Keio

-

Hospital de la Universidad de Osaka

-

Hospital de la Universidad de Juntendo

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: El Gobierno de Japón suministró seis ambulancias, un escáner TC para el Hospital CWM, y equipo médico adicional al Ministerio de Salud.

- Mayo 2024: Un nuevo escáner TC financiado a través del Programa de Desarrollo Social y Económico de Japón fue instalado en el Hospital Nacional en Bishkek.

- Mayo 2024: Japón donó máquinas de rayos X digitales y equipo de salud relacionado valorado en aproximadamente JPY 600 millones (USD 4,4 millones) al Hospital Central de Vila y otras instalaciones.

Alcance del Informe del Mercado de Servicios de Diagnóstico por Imágenes de Japón

Según el alcance del informe, el mercado de diagnóstico por imágenes cubre una amplia gama de dispositivos médicos utilizados para propósitos diagnósticos. En el informe, se proporciona un análisis detallado del mercado de diagnóstico por imágenes en Japón. El mercado está segmentado por Modalidad (RM, Tomografía Computarizada, Ultrasonido, Rayos X, Imagen Nuclear, Fluoroscopía y Mamografía), Aplicación (Cardiología, Oncología, Neurología, Ortopedia, Gastroenterología, Ginecología y Otras Aplicaciones), y Usuario Final (Hospitales, Centros de Diagnóstico y Otros). El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| RM |

| TC |

| Ultrasonido |

| Rayos X |

| Imagen Nuclear |

| Fluoroscopía |

| Mamografía |

| Cardiología |

| Oncología |

| Neurología |

| Ortopedia |

| Gastroenterología |

| Ginecología |

| Otras Aplicaciones |

| Hospitales |

| Centros de Diagnóstico por Imágenes |

| Clínicas y Centros Especializados |

| Otros |

| Por Modalidad | RM |

| TC | |

| Ultrasonido | |

| Rayos X | |

| Imagen Nuclear | |

| Fluoroscopía | |

| Mamografía | |

| Por Aplicación | Cardiología |

| Oncología | |

| Neurología | |

| Ortopedia | |

| Gastroenterología | |

| Ginecología | |

| Otras Aplicaciones | |

| Por Proveedor de Servicios | Hospitales |

| Centros de Diagnóstico por Imágenes | |

| Clínicas y Centros Especializados | |

| Otros |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de servicios de diagnóstico por imágenes de Japón?

El mercado generó USD 26,42 mil millones en 2025 y se pronostica que alcance USD 32,34 mil millones en 2030.

¿Qué modalidad de imagen lidera el mercado de servicios de diagnóstico por imágenes de Japón?

Los rayos X permanecen como la modalidad más grande con el 31,86% de participación de ingresos en 2024.

¿Por qué el ultrasonido está creciendo más rápido dentro de la mezcla de modalidades?

Las plataformas portátiles y herramientas de medición habilitadas por IA están expandiendo el uso en punto de atención, respaldando una CAGR del 5,16% hasta 2030.

¿Qué papel juega la política gubernamental en el crecimiento del mercado?

El reembolso para lecturas asistidas por IA y subsidios para centros de telerradiología aceleran la adopción de tecnología y expanden el acceso, impulsando el crecimiento general del mercado.

¿Qué segmento de aplicación muestra el mayor potencial de crecimiento?

Se proyecta que la imagen cardiológica aumente a una CAGR del 5,69%, impulsada por programas de atención preventiva y protocolos avanzados de TC cardíaco.

Última actualización de la página el: