Análisis del mercado de ortodoncia invisible

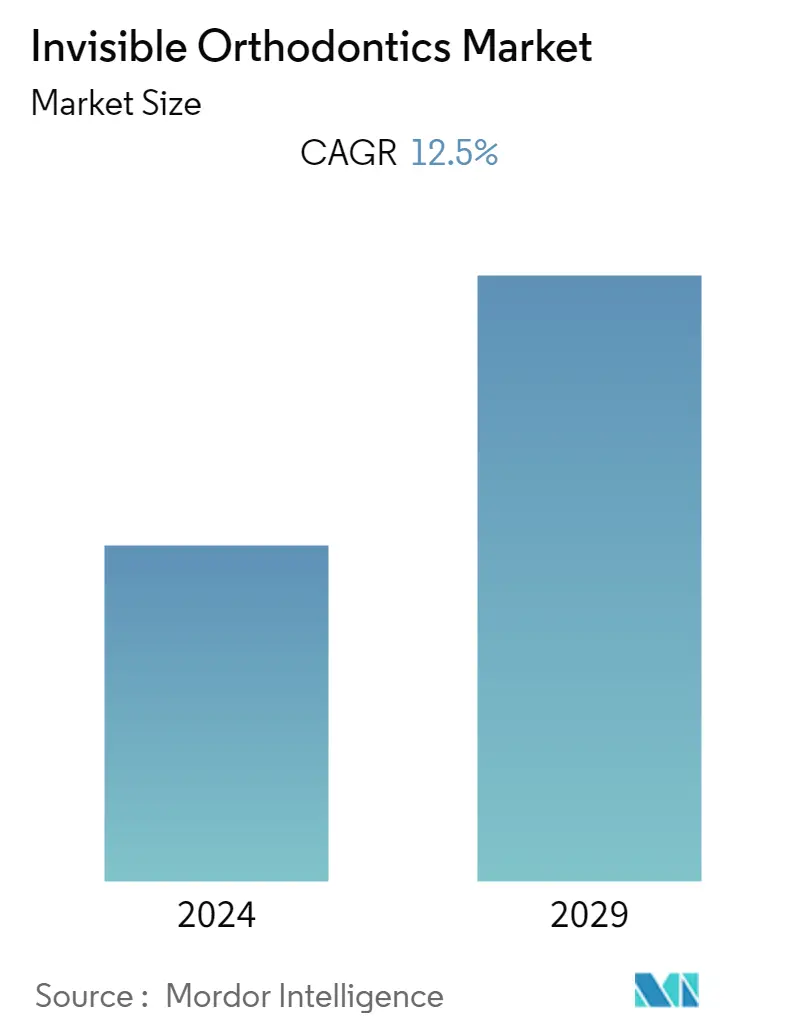

Se prevé que el mercado de ortodoncia invisible registre una tasa compuesta anual del 12,5% durante el período previsto.

La pandemia de COVID-19 afectó negativamente al mercado mundial de la ortodoncia. Debido a las medidas gubernamentales tomadas para limitar la propagación de la pandemia, las empresas experimentaron una disminución en la demanda de los clientes a nivel mundial. Por ejemplo, según el estudio publicado en la Revista Internacional de Investigación Ambiental y Salud Pública en marzo de 2021, en comparación con el período anterior a la pandemia, más de la mitad de los dentistas (65,16 %) informaron una reducción en su carga de trabajo. Durante la primera ola de COVID-19, los dentistas en Alemania redujeron significativamente el número de pacientes que atendían en sus consultas. Esta situación disminuyó la carga de trabajo físico de los dentistas y obstaculizó el crecimiento del mercado durante la fase inicial de la pandemia. Los servicios dentales experimentaron una flexibilización de las restricciones en todo el mundo en el año 2021. Sin embargo, las clínicas y hospitales todavía operan bajo pautas estrictas para los pacientes con COVID-19. Por ejemplo, según un artículo publicado en enero de 2021 en la Biblioteca Nacional de Medicina, se afirmaba que la pandemia de COVID-19 hizo que los profesionales de la salud dental tomaran medidas adicionales para brindar una atención excepcional en el entorno más seguro posible. La misma fuente también informa que a los pacientes con síntomas de infección por COVID-19 se les debería prohibir visitar clínicas de implantes dentales. Por lo tanto, el mercado experimentó una ligera mejora gradual en la demanda de ortodoncia invisible después de la ola pandémica en el año 2021. Dichos factores y estudios indican que la industria dental se ha visto enormemente afectada por el efecto de la pandemia de COVID-19. Además, según una actualización de enero de 2021, el gobierno del Reino Unido reveló que Gentle Dental Implant Cosmetic Center permanecería abierto y no existen restricciones para el tratamiento médico. Por lo tanto, actualmente el mercado se está estabilizando rápidamente y se espera que crezca en el período previsto.

La creciente prevalencia de enfermedades dentales y la creciente conciencia sobre la odontología cosmética y restauradora en todo el mundo están impulsando el crecimiento del mercado. La combinación de técnicas de dolencia dental con dispositivos de ortodoncia como aparatos ortopédicos y alineadores transparentes para mejorar las técnicas de odontología y mejorar la simetría y la estética de las sonrisas se están utilizando con la ortodoncia invisible, lo que impacta positivamente el crecimiento del mercado como ortodoncia invisible. Según un artículo publicado en la Biblioteca Nacional de Medicina en diciembre de 2021, se afirma que los dientes apiñados se desarrollan cuando no hay suficiente espacio en las mandíbulas para que puedan erupcionar. El apiñamiento puede afectar los dientes de leche (dentición temporal), los dientes permanentes (dentición permanente) o ambos, y es un motivo común de derivación a un ortodoncista. El estudio evaluó intervenciones activas para prevenir o corregir el apiñamiento dental en niños y adolescentes, como aparatos de ortodoncia o extracciones, en comparación con ningún tratamiento o un tratamiento retrasado, un tratamiento con placebo u otra intervención activa. Por lo tanto, se espera que dichos estudios aumenten la adopción del soporte de ortodoncia para el cuidado dental, lo que se espera que aumente el crecimiento del mercado. Además, es probable que la creciente adopción de la ortodoncia invisible entre los jóvenes y los cambios en el estilo de vida de las personas para adoptar la ortodoncia invisible en lugar de los aparatos tradicionales impulsen el crecimiento del mercado durante el período previsto.

Además, la innovación en nuevas tecnologías actúa como una oportunidad para los actores del mercado. Por ejemplo, en febrero de 2021, Henry Schein Orthodontics, en asociación con Grin, lanzó una nueva función de consulta remota que proporciona a los ortodoncistas una solución virtual alternativa rentable a las consultas iniciales que consumen mucho tiempo. De manera similar, en abril de 2021, Align Technology amplió sus operaciones globales al abrir una planta de fabricación en Polonia. Esta expansión permitirá a la empresa atender a un mercado grande y poco penetrado para Invisalign en Europa, Oriente Medio y África. Además, en abril de 2021, Envista Holdings Corporation se asoció con Curaeos Clinics para proporcionar las últimas tecnologías dentales. Por lo tanto, se espera que el aumento de la expansión geográfica por parte de actores clave como Align Technology y el aumento de la disponibilidad de las últimas tecnologías dentales aumenten la demanda y la adopción de ortodoncia invisible, impulsando así el crecimiento del mercado.

Sin embargo, el alto costo de la ortodoncia invisible hace que su asequibilidad sea una preocupación para los pacientes. Es probable que los riesgos asociados con los procedimientos de ortodoncia invisible, las enfermedades de las encías o las caries durante el tratamiento desafíen el crecimiento del mercado.

Tendencias del mercado de ortodoncia invisible

Se espera que los alineadores transparentes sean testigos de un crecimiento significativo en el mercado

Se espera que el segmento de alineadores transparentes domine el mercado durante el período de pronóstico. La creciente prevalencia de maloclusiones y la creciente demanda de alineadores invisibles personalizados están impulsando el crecimiento del mercado. Del mismo modo, el aumento del turismo dental es otro factor de crecimiento del mercado. Por ejemplo, según el artículo publicado por Dental Organization en 2021 por Amanda Napitu, el turismo dental se está volviendo más popular a medida que aumenta el costo de la atención dental. Cada año, cientos de miles de personas viajan al extranjero en busca de atención dental más asequible. España es un destino popular de turismo dental, reconocido por sus altos estándares de odontología, con precios que son hasta un 50-70 % más bajos que en los Estados Unidos. Por lo tanto, se espera que el aumento del turismo dental aumente el crecimiento del mercado durante el período previsto, ya que se espera que los tratamientos rentables para la enfermedad dental aumenten el número de pacientes que acuden a procedimientos dentales.

Además, es probable que un aumento en la adopción de la ortodoncia invisible, especialmente entre los jóvenes, impulse el crecimiento del mercado. Los alineadores transparentes tienen varias ventajas sobre los aparatos tradicionales, como mantener la higiene bucal, visitas menos frecuentes al dentista y comodidad de uso, lo que fue posible gracias a los alineadores transparentes personalizados fabricados con tecnología de diseño asistido por computadora, que ha aumentado su uso. Las empresas están aumentando su enfoque en el desarrollo de productos nuevos y asequibles para pacientes con lanzamientos de productos y asociaciones. Por ejemplo, en julio de 2022, Sage Dental se asoció con SheepMedical, el principal fabricante de alineadores transparentes de Japón, y se convirtió en el primer DSO en los Estados Unidos en ofrecer alineadores de ortodoncia KiyoClear. Tecnología patentada de alineadores-expansores de KiyoClear. De manera similar, en noviembre de 2022, Ormco Corporation lanzó Spark Clear Aligners Release 13 para mejorar la planificación y la eficiencia del tratamiento. Por lo tanto, el lanzamiento de productos de alineadores transparentes avanzados y novedosos provoca un aumento de su demanda, impulsando así el crecimiento del mercado.

Por lo tanto, se espera que factores como el aumento de los lanzamientos de productos y las asociaciones aumenten el crecimiento segmentario durante el período previsto.

Se espera que América del Norte mantenga una participación de mercado significativa durante el período de pronóstico

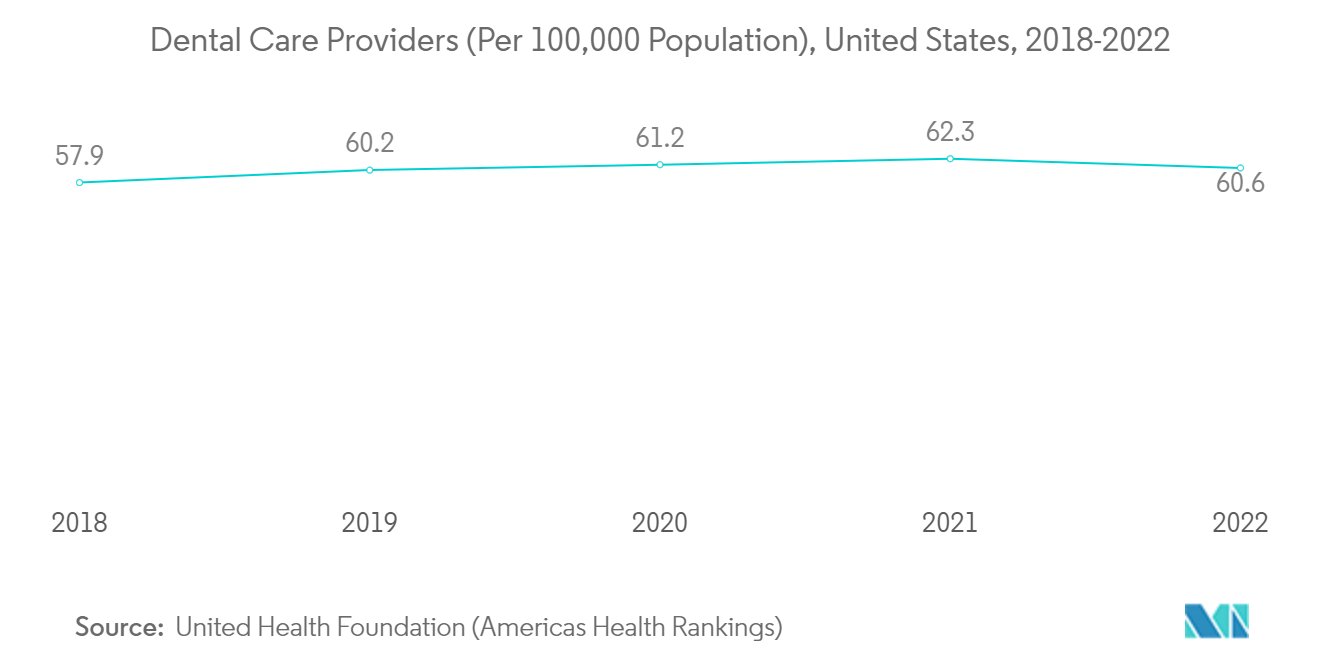

Se prevé que América del Norte domine el mercado de la ortodoncia durante todo el período de previsión. Se espera que factores como la creciente prevalencia de enfermedades dentales, una creciente población geriátrica que requiere chequeos dentales oportunos y un sistema de salud bien establecido sean los principales factores que impulsen el crecimiento del mercado en la región. Además, la Asociación Dental Estadounidense está interesada en crear conciencia entre las personas sobre la importancia de la salud y la higiene bucal, lo que probablemente impulsará el crecimiento del mercado. Además, la creciente adopción de procedimientos de odontología cosmética y tecnologías de impresión 3D está respaldando el crecimiento del mercado de ortodoncia invisible en América del Norte. La alta prevalencia de enfermedades dentales está impulsando el crecimiento del mercado de la ortodoncia a nivel mundial. Según la Asociación Dental Estadounidense, en junio de 2021, el 85% de las personas estaban muy preocupadas por su salud dental en Estados Unidos.

Las iniciativas de una organización pública para aumentar la inversión es otro factor en el crecimiento del mercado en la región. Por ejemplo, en septiembre de 2022, el Gobierno de Canadá declaró que un tercio de los canadienses actualmente no tiene seguro dental. Para ello, el gobierno se comprometió a brindar atención dental a los canadienses sin seguro con un ingreso familiar inferior a 90.000 dólares anuales, comenzando con los niños menores de 12 años en 2022. Esta es la primera etapa del plan del gobierno para brindar cobertura dental a familias con ingresos inferiores a USD 90.000 y permitirá que los niños elegibles menores de 12 años obtengan la atención dental que necesitan mientras se desarrolla un programa nacional integral de atención dental. Por lo tanto, se espera que estas iniciativas aumenten las visitas al dentista para procedimientos de ortodoncia que se espera que aumenten el crecimiento del mercado durante el período previsto.

Además, se espera que las iniciativas de los actores clave del mercado aumenten el crecimiento del mercado. Por ejemplo, en enero de 2021, Dentsply Sirona adquirió Straight Smile LLC (BYTE), un proveedor líder en el mercado de alineadores transparentes dirigidos por médicos y directo al consumidor, en un acuerdo en efectivo por 1.040 millones de dólares. Esto ayudará a la empresa a fortalecer su negocio de alineadores transparentes SureSmile y fortalecer su conexión con los profesionales dentales. De manera similar, en enero de 2021, Carbon y Candid se asociaron para producir modelos precisos, eficientes y confiables de alineadores transparentes para enderezar los dientes. Además, en agosto de 2021, Equicapita Income Trust y Equicapita Investment Corp., junto con BMO Capital Partners como coinversor, lanzaron una sociedad limitada de Canadian Dental Laboratories junto con la adquisición de Protec Group of Dental Laboratories. Por tanto, con este tipo de iniciativas, se espera que el mercado crezca.

Por lo tanto, se espera que la creciente prevalencia de enfermedades dentales, junto con las iniciativas de los actores clave del mercado, aumenten el crecimiento del mercado en la región.

Descripción general de la industria de la ortodoncia invisible

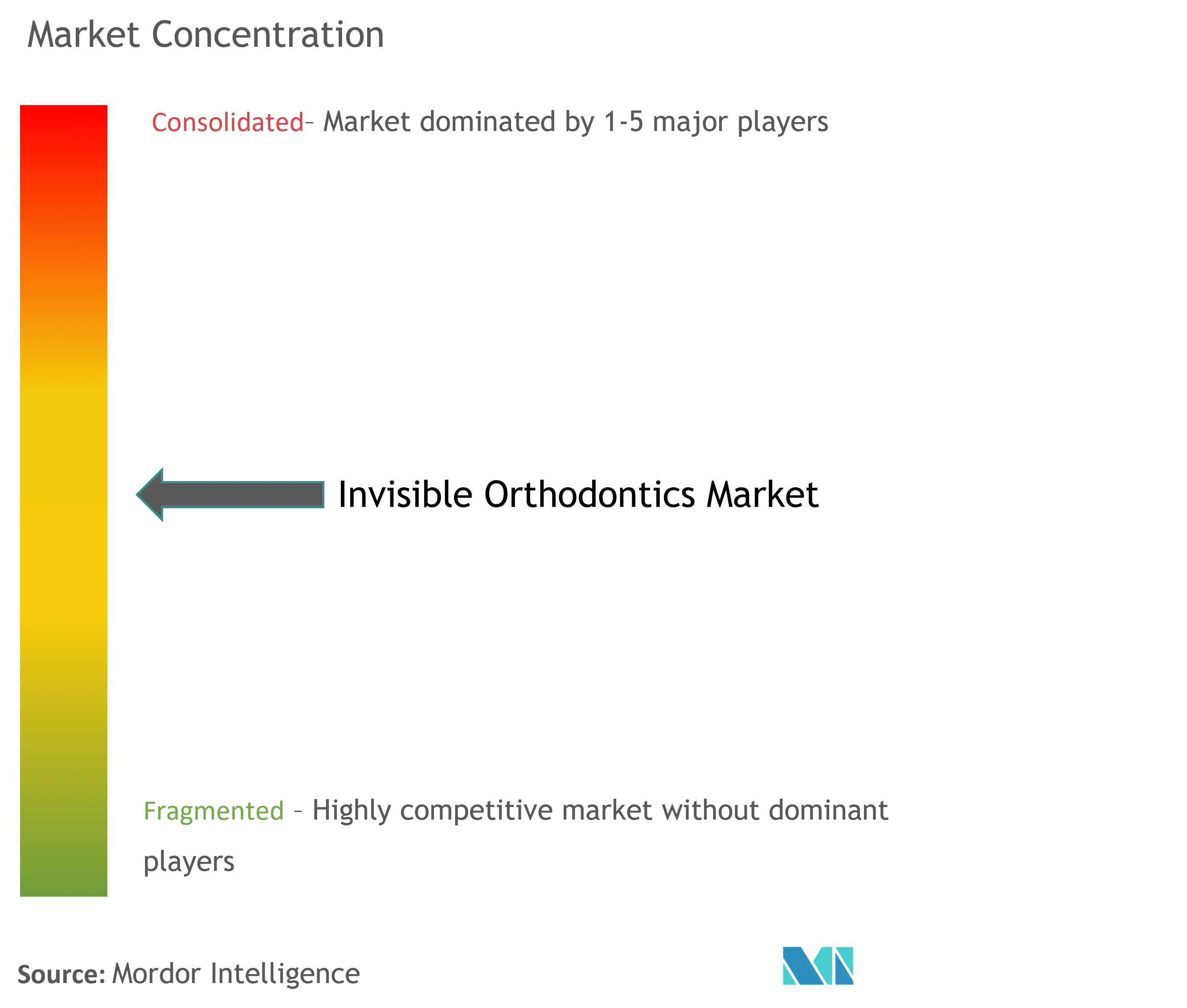

El mercado de la ortodoncia invisible está moderadamente fragmentado. Los actores del mercado se están centrando en el lanzamiento de nuevos productos, la innovación de productos y la expansión geográfica para fortalecer su participación de mercado. Algunos de los actores clave que operan en el mercado incluyen Align Technology Inc., 3M, Envista Holdings (Ormco), Dentsply Sirona y ClearPath Healthcare Services Pvt Ltd, entre otros.

Líderes del mercado de ortodoncia invisible

-

Align Technology, Inc.

-

Envista Holdings (ormco)

-

Dentsply Sirona

-

3M

-

ClearPath Healthcare Services Pvt Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de ortodoncia invisible

- Febrero de 2022 OraPharma lanzó el sistema de alineadores transparentes personalizados OraFit en los Estados Unidos. El sistema de alineadores OraFit utiliza materiales de alto rendimiento en un diseño de tres capas para mejorar la estética, alineadores más cómodos y una salud bucal general a largo plazo.

- Febrero de 2022 Ormco Corporation lanzó Spark Clear Aligners versión 12, que ofrece mejoras clínicas, optimización de productos y mejoras en la planificación de casos líderes en la industria.

Segmentación de la industria de la ortodoncia invisible

Según el alcance del informe, la ortodoncia invisible es la ortodoncia o aparatos ortopédicos transparentes o, a veces, invisibles, hechos de polímeros transparentes y utilizados en el tratamiento de maloclusiones y otros problemas dentales. Suelen sustituir a los brackets tradicionales y tienen menos estigma social en comparación con los brackets metálicos y otros. El mercado de ortodoncia invisible está segmentado por producto (aparatos cerámicos, alineadores transparentes y aparatos linguales), grupo de pacientes (adultos, adolescentes y niños), usuario final (hospitales y clínicas dentales y de ortodoncia) y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente, África y América del Sur). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores. El informe también cubre los tamaños y tendencias estimados del mercado para 17 países en las principales regiones del mundo. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| brackets cerámicos |

| Alineadores transparentes |

| Frenos Linguales |

| Adultos |

| Adolescentes |

| Niños |

| hospitales |

| Clínicas Dentales y de Ortodoncia |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por producto | brackets cerámicos | |

| Alineadores transparentes | ||

| Frenos Linguales | ||

| Por grupo de pacientes | Adultos | |

| Adolescentes | ||

| Niños | ||

| Por usuario final | hospitales | |

| Clínicas Dentales y de Ortodoncia | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de ortodoncia invisible

¿Cuál es el tamaño actual del mercado de Ortodoncia invisible?

Se proyecta que el mercado de Ortodoncia invisible registrará una tasa compuesta anual del 12,5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Ortodoncia invisible?

Align Technology, Inc., Envista Holdings (ormco), Dentsply Sirona, 3M, ClearPath Healthcare Services Pvt Ltd son las principales empresas que operan en el mercado de ortodoncia invisible.

¿Cuál es la región de más rápido crecimiento en el mercado de Ortodoncia invisible?

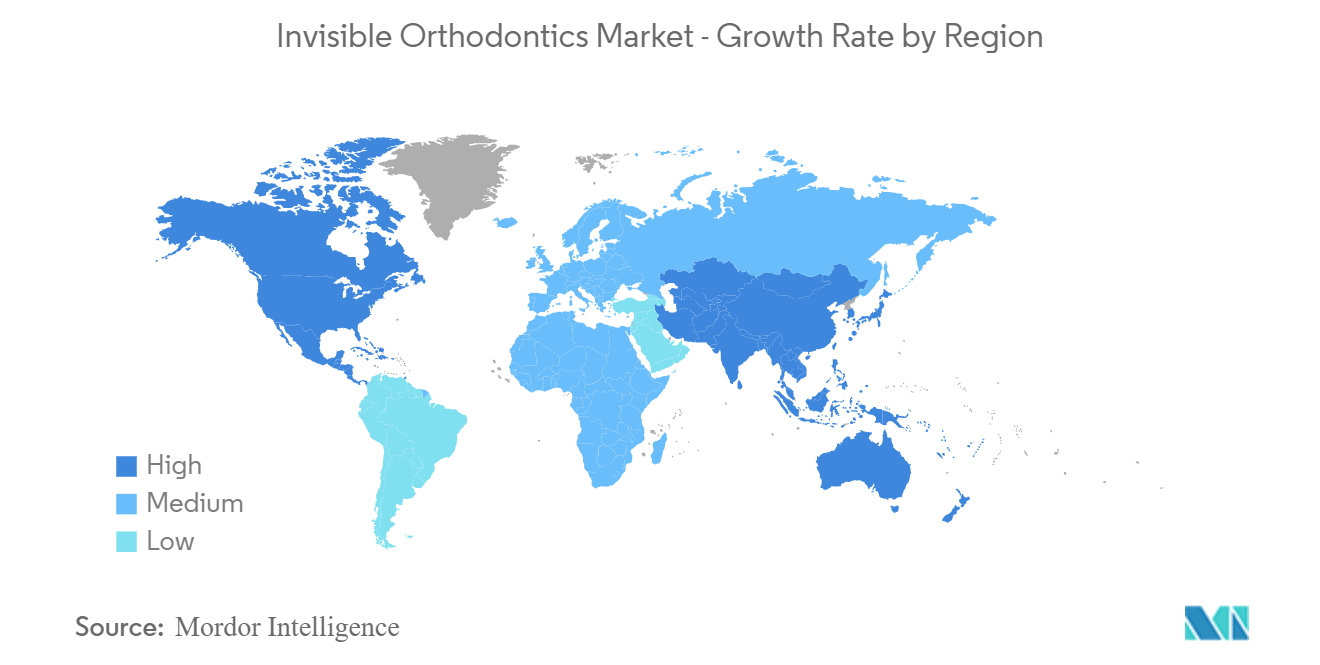

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de ortodoncia invisible?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de ortodoncia invisible.

¿Qué años cubre este mercado de Ortodoncia invisible?

El informe cubre el tamaño histórico del mercado de Ortodoncia invisible para los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Ortodoncia invisible para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de ortodoncia invisible

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de ortodoncia invisible en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Ortodoncia invisible incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.