Tamaño y Participación del Mercado de Emulsificantes Alimentarios

Análisis del Mercado de Emulsificantes Alimentarios por Mordor Intelligence

El tamaño del Mercado de Emulsificantes Alimentarios se estima en USD 4,07 mil millones en 2025, y se espera que alcance USD 5,29 mil millones para 2030, a una TCAC del 5,38% durante el período de pronóstico (2025-2030). La creciente demanda de formulaciones de etiqueta limpia, junto con la creciente adopción de productos de origen vegetal, está remodelando el mercado de alimentos y bebidas. La iniciativa de simplificación GRAS 2025 de la FDA ha acelerado aún más esta transformación al expandir la base de clientes y reducir significativamente el tiempo de comercialización para nuevas mezclas de productos. Según una encuesta realizada por el Consejo Internacional de Información Alimentaria (IFIC), el 11% de los estadounidenses reportó practicar alimentación limpia, mientras que el 3% se identificó como seguidor de una dieta basada en plantas[1]Fuente: Consejo Internacional de Información Alimentaria (IFIC), "Tipo de Patrón Alimentario o Dieta Seguida", www.ific. Estas tendencias destacan un cambio en las preferencias del consumidor hacia opciones más saludables y sostenibles. Los principales fabricantes están invirtiendo en el avance de tecnologías de mono-diglicéridos para mejorar la estabilidad térmica en alimentos de larga duración. Para alinearse con la demanda del consumidor de declaraciones de origen natural, estas tecnologías a menudo se combinan con lecitina. Las corporaciones multinacionales con cadenas de suministro integradas también están escalando sus programas de servicio técnico para apoyar a los procesadores regionales en superar desafíos de formulación, particularmente en la replicación de texturas para alternativas lácteas.

Principales Conclusiones del Informe

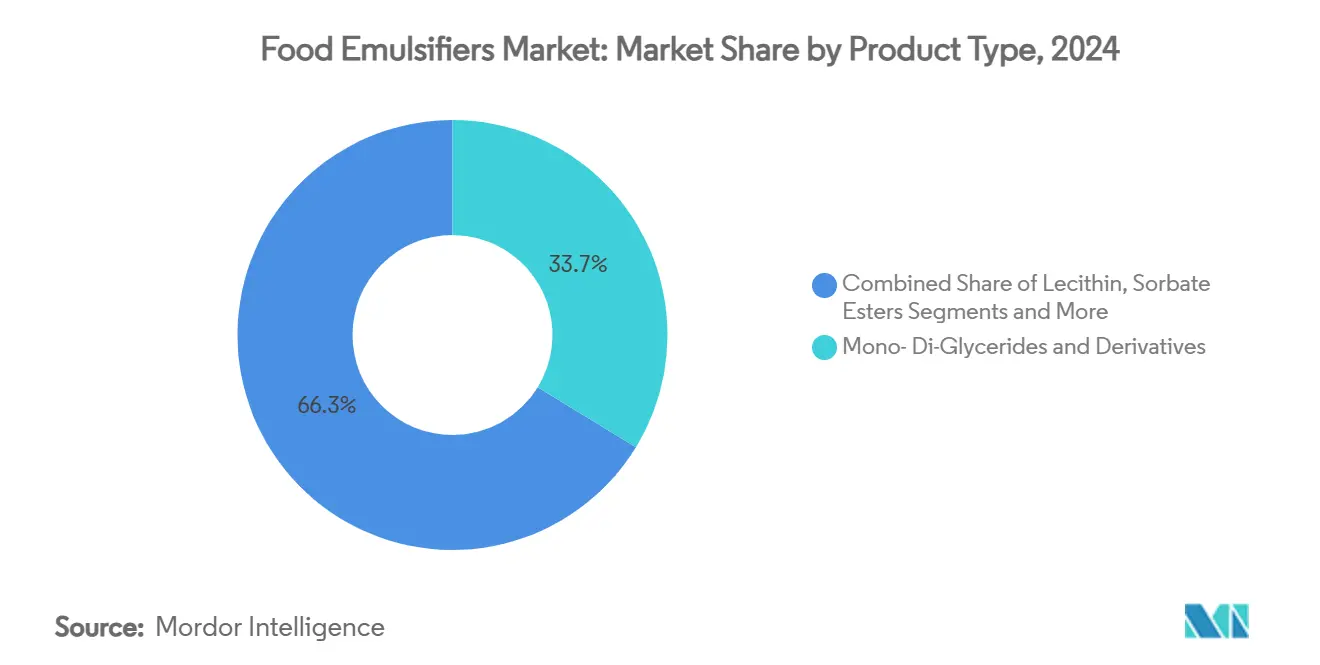

- Por tipo de producto, los mono-di-glicéridos y derivados capturaron el 33,74% de la participación del mercado de emulsificantes alimentarios en 2024, mientras que la lecitina se está expandiendo a una TCAC del 5,87% hasta 2030.

- Por forma, las variantes en polvo controlaron el 64,84% del tamaño del mercado de emulsificantes alimentarios en 2024 y avanzan a una TCAC del 6,45%.

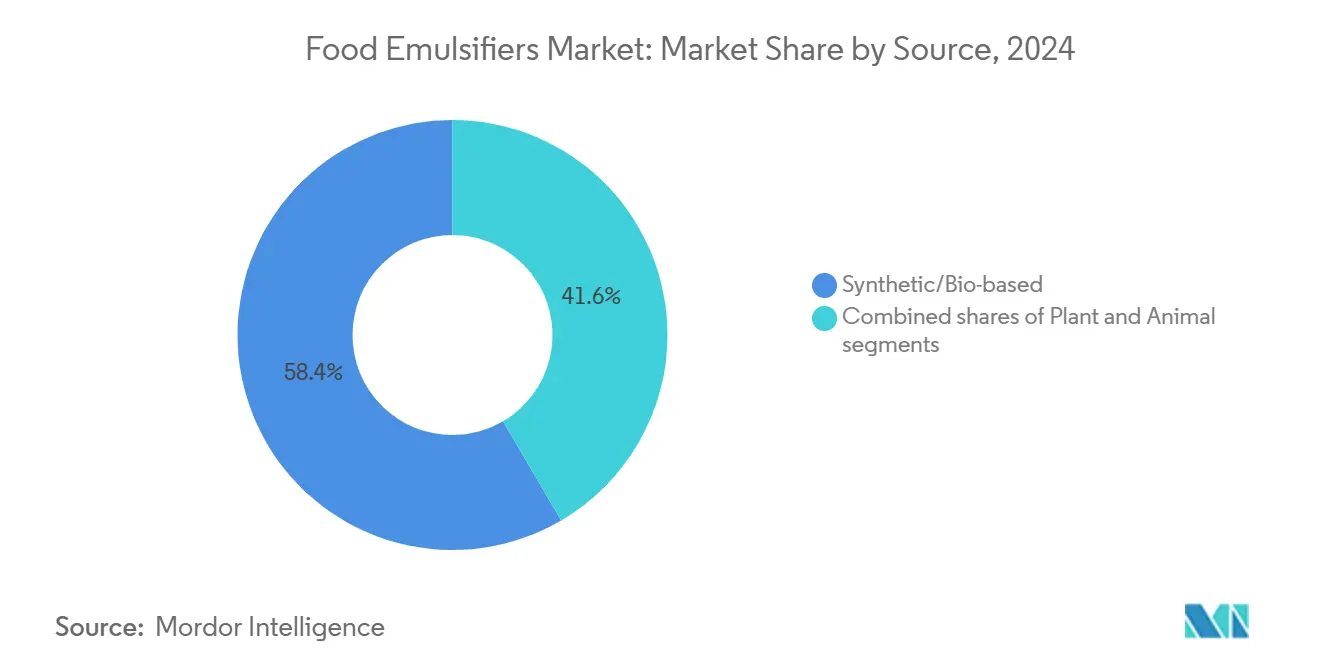

- Por fuente, las categorías sintéticas y biobasadas mantuvieron el 58,44% de participación en ingresos en 2024; las fuentes de origen vegetal están creciendo a una TCAC del 6,73% hasta 2030.

- Por aplicación, panadería y confitería representaron el 32,38% de la participación del mercado de emulsificantes alimentarios en 2024, mientras que se pronostica que lácteos y postres aumenten a una TCAC del 7,04%.

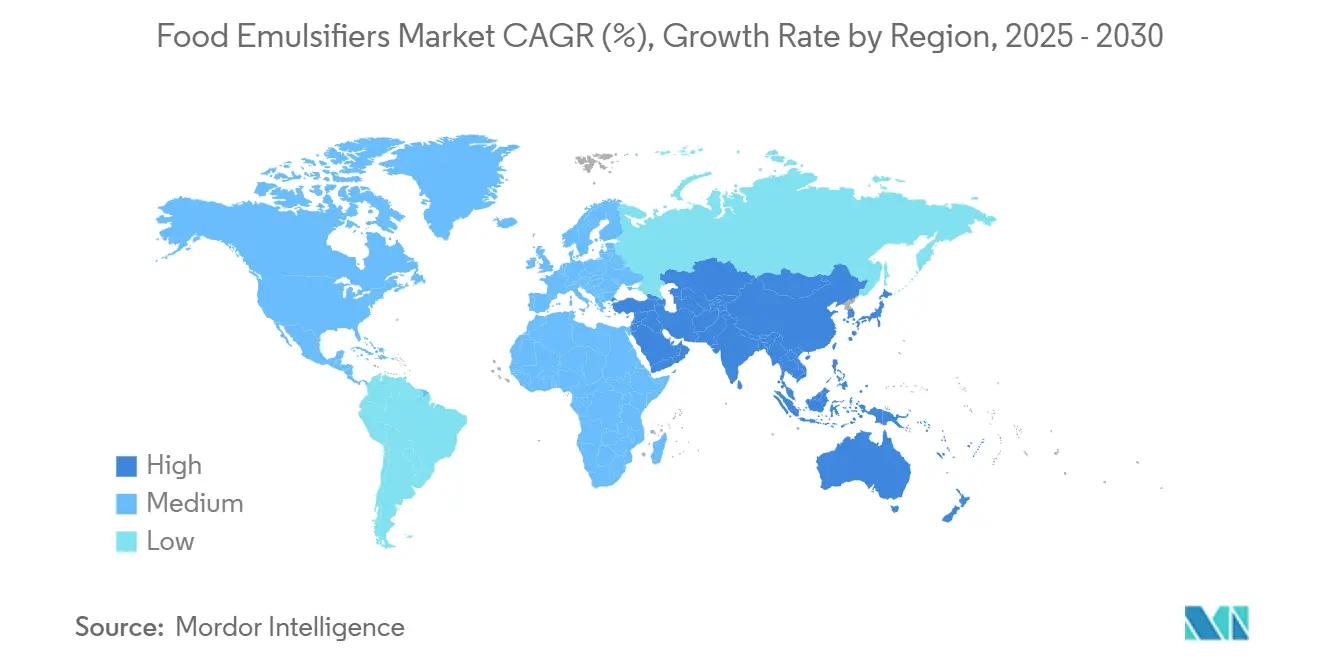

- Por región, América del Norte lideró con una participación del 31,86% en 2024; Asia-Pacífico se proyecta que registre una TCAC del 6,81% hasta 2030.

Tendencias e Insights del Mercado Global de Emulsificantes Alimentarios

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente demanda de productos alimentarios de larga duración y listos para consumir | +1.2% | Global, con fuerte crecimiento en Asia-Pacífico y América Latina | Mediano plazo (2-4 años) |

| Creciente uso de emulsificantes en aplicaciones de panadería y confitería | +0.9% | América del Norte y Europa centrales, expandiéndose a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Mayor demanda de soluciones que imitan texturas en alternativas de carne de origen vegetal | +0.8% | América del Norte y Europa liderando, Asia-Pacífico emergiendo | Corto plazo (≤ 2 años) |

| Rápido desarrollo de mezclas de emulsificantes hechas a medida para alimentos étnicos y regionales | +0.6% | Asia-Pacífico central, extensión a América del Norte y Europa | Mediano plazo (2-4 años) |

| Emulsificante que apoya declaraciones de etiqueta limpia en productos 'libres de' | +0.7% | Global, con posicionamiento premium en mercados desarrollados | Largo plazo (≥ 4 años) |

| Mezclas de emulsificantes personalizadas que abordan necesidades específicas de la industria | +0.5% | Global, con centros de fabricación en Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente demanda de productos de larga duración y listos para consumir

La creciente demanda de productos de larga duración y listos para consumir está impulsando cambios significativos en los requisitos de emulsificantes. Los fabricantes se están enfocando en desarrollar formulaciones que aseguren la estabilidad de textura durante períodos de almacenamiento extendidos. Esta tendencia se ve acelerada por las interrupciones en la cadena de suministro, que han destacado la importancia estratégica de los productos de vida útil extendida. La transición hacia formatos de larga duración está fomentando avances en tecnologías de emulsificantes, con un fuerte énfasis en formulaciones resistentes al calor capaces de resistir el procesamiento en retorta mientras mantienen la calidad sensorial. Por ejemplo, Ingredion Incorporated ofrece EVANESSE CB6194, un caldo vegano de garbanzo que iguala el rendimiento de emulsificación de aditivos tradicionales mientras sirve como emulsificante de etiqueta limpia para crear productos alimentarios veganos de larga duración. Los sistemas modernos de emulsificantes ahora combinan mono-diglicéridos tradicionales con alternativas innovadoras de origen vegetal, ofreciendo estabilidad mejorada. Esta evolución presenta una oportunidad estratégica para los proveedores de entregar soluciones integrales que aborden efectivamente tanto los requisitos de estabilidad como de etiqueta limpia.

Creciente uso de emulsificantes en aplicaciones de panadería y confitería

Los fabricantes en el mercado de panadería y confitería están adoptando cada vez más sistemas avanzados de emulsificantes para mejorar la textura y extender la vida útil. El cambio hacia formulaciones de etiqueta limpia está impulsando la demanda de alternativas basadas en lecitina y derivadas de plantas que replican la funcionalidad sintética. Por ejemplo, AAK ofrece Akolec y afirma que la línea de productos se deriva de aceites de girasol y soja, apoya una mejor nutrición, funcionalidad y procesamiento en productos horneados, confitería, y alternativas lácteas y cárnicas de origen vegetal. La Autoridad Europea de Seguridad Alimentaria continúa validando la seguridad de emulsificantes tradicionales como los polisorbatos, dando confianza a los fabricantes en las formulaciones existentes mientras exploran opciones naturales. La innovación se está enfocando en emulsificantes de funcionalidad dual que estabilizan y ofrecen beneficios adicionales como acondicionamiento de masa y anti-envejecimiento. Los emulsificantes modificados enzimáticamente están emergiendo como impulsores clave del crecimiento, mejorando el rendimiento en productos de panadería de alta humedad mientras mantienen el atractivo de etiqueta limpia.

Mayor demanda de soluciones que imitan texturas en alternativas de carne de origen vegetal

La creciente demanda de alternativas de carne de origen vegetal está impulsando la necesidad de tecnologías avanzadas de emulsificantes capaces de replicar la textura compleja y los atributos sensoriales de las proteínas animales. Esta tendencia está fomentando la innovación en sistemas de interacción proteína-lípido. Apoyando este desarrollo, el Instituto Nacional de Alimentación y Agricultura del USDA ha asignado USD 11,3 millones hacia la investigación en alimentos novedosos y procesos de fabricación innovadores, acelerando los avances en tecnologías de emulsificación de origen vegetal [2]Fuente: Instituto Nacional de Alimentación y Agricultura, "Subvenciones para Alimentos Novedosos y Fabricación Innovadora," nifa.usda.gov. La industria enfrenta desafíos más allá de la emulsificación básica, incluyendo la necesidad de replicar la distribución de grasa, la alineación de fibras de proteína y el comportamiento térmico durante la cocción. Las formulaciones avanzadas están aprovechando una combinación de emulsificantes tradicionales, aislados de proteína, metilcelulosa y agentes aglutinantes novedosos para entregar texturas similares a la carne. La actividad de patentes en este espacio se está intensificando, con un enfoque en sistemas de emulsión que mantienen la estabilidad a través de ciclos de congelación-descongelación mientras proporcionan experiencias sensoriales auténticas. El crecimiento de este segmento depende de abordar las barreras técnicas relacionadas con las interacciones proteína-grasa y desarrollar procesos de producción escalables y rentables para aplicaciones industriales.

Rápido desarrollo de mezclas de emulsificantes hechas a medida para alimentos étnicos y regionales

La globalización está impulsando una creciente demanda de sabores auténticos, llevando al desarrollo de formulaciones de emulsificantes personalizadas diseñadas para cumplir con los requisitos específicos de productos alimentarios regionales y étnicos. A medida que los fabricantes de alimentos se expanden a mercados internacionales, están priorizando la preservación de atributos tradicionales que definen la autenticidad cultural, lo que se está convirtiendo en un diferenciador clave en la industria alimentaria global. Según datos comerciales de la FAO, el comercio global de alimentos procesados está en aumento, con productos étnicos que contienen emulsificantes emergiendo como una categoría de exportación significativa y de rápido crecimiento. Por ejemplo, las innovaciones en la cocina asiática se enfocan en crear sistemas de emulsificantes optimizados para cocción a alta temperatura, tipos específicos de aceite y técnicas de fermentación tradicionales. De manera similar, las aplicaciones de alimentos latinoamericanos demandan emulsificantes que sean compatibles con ingredientes tropicales y capaces de resistir condiciones extendidas de almacenamiento ambiental. El desarrollo de estos emulsificantes especializados requiere una colaboración estrecha entre fabricantes de emulsificantes y productores de alimentos étnicos, asegurando que los métodos de preparación tradicionales se integren perfectamente con tecnologías modernas de emulsificación.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Preocupación del consumidor sobre aditivos químicos en alimentos envasados | -0.8% | Global, particularmente fuerte en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Creciente demanda de productos libres de aditivos impactando el crecimiento del mercado | -0.6% | América del Norte y Europa centrales, extendiéndose a centros urbanos de Asia-Pacífico | Mediano plazo (2-4 años) |

| Desafíos Técnicos en la Formulación de Emulsiones de Etiqueta Clara | -0.4% | Global, particularmente fuerte en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Rechazo del consumidor contra ingredientes basados en palma en emulsificantes | -0.6% | Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Preocupación del consumidor sobre aditivos químicos en alimentos envasados

El creciente escepticismo del consumidor hacia los aditivos sintéticos está impulsando significativamente la demanda de alternativas naturales en el mercado de emulsificantes. A pesar de este cambio, las validaciones regulatorias continúan reforzando la posición de mercado de los emulsificantes tradicionales en aplicaciones específicas. En 2023, la investigación identificó un vínculo potencial entre los emulsificantes aditivos alimentarios y un mayor riesgo de diabetes tipo 2 (T2D), con frutas y verduras ultra-procesadas, pasteles, galletas y productos lácteos contribuyendo 18,5%, 14,7% y 10% de la ingesta total de emulsificantes, respectivamente. El estudio reveló una correlación positiva entre el mayor consumo de emulsificantes y el riesgo de T2D, generando preocupaciones del consumidor[3]Fuente: Organización Anti Aditivos Etiqueta Limpia, "Emulsificantes aditivos alimentarios vinculados a mayor riesgo de diabetes tipo 2", www.anti-a.org. Para abordar estos problemas, la Autoridad Europea de Seguridad Alimentaria (EFSA) recientemente reevaluó los aditivos alimentarios, incluyendo dióxido de silicio y goma guar, y reafirmó su seguridad con pautas actualizadas. Esta claridad regulatoria permite a los fabricantes aliviar las preocupaciones del consumidor mientras mantienen la funcionalidad del producto. Simultáneamente, el enfoque de la industria en la transparencia está impulsando inversiones en tecnologías alternativas de emulsificación, como sistemas basados en proteínas y derivados de plantas, que ofrecen rendimiento comparable con mayor atractivo para el consumidor.

Creciente demanda de productos libres de aditivos impactando el crecimiento del mercado

El movimiento libre de aditivos está disrumpiendo las aplicaciones tradicionales de emulsificantes, creando oportunidades significativas para alternativas naturales y tecnologías de procesamiento avanzadas para reducir la dependencia de estabilizadores convencionales. Esta tendencia es particularmente impactante en segmentos de productos premium, donde los consumidores están cada vez más dispuestos a pagar precios más altos por productos con listas de ingredientes simplificadas y transparentes, reflejando un cambio hacia preferencias de etiqueta limpia. La investigación en métodos alternativos de estabilización, como el procesamiento a alta presión y la funcionalización novedosa de proteínas, está impulsando la innovación al permitir la emulsificación sin aditivos tradicionales. El Instituto de Tecnólogos Alimentarios enfatiza el potencial de tecnologías emergentes que logran la emulsificación a través de procesos físicos en lugar de aditivos químicos, aunque estos métodos a menudo requieren inversión de capital sustancial y optimización de procesos. Para abordar estos desafíos, los fabricantes están adoptando estrategias híbridas que integran el uso mínimo de emulsificantes con técnicas de procesamiento mejoradas, asegurando la funcionalidad del producto mientras cumplen con estándares de etiqueta limpia. Esta transición está generando impactos económicos variados en las aplicaciones, con algunas categorías de productos adoptando exitosamente formulaciones libres de aditivos, mientras que otras aún dependen de emulsificantes para mantener la seguridad y calidad.

Análisis de Segmentos

Por Tipo de Producto: Mono-Di-Glicéridos Mantienen el Liderazgo mientras la Lecitina se Acelera

Los mono-diglicéridos controlaron el 33,74% del mercado de emulsificantes alimentarios en 2024, reflejando su robusta compatibilidad tanto en sistemas aceite-en-agua como agua-en-aceite. La aceptación regulatoria consistente y la estabilidad térmica los mantienen integrados en panadería de alta humedad, comidas listas para consumir y cremas en polvo para bebidas. La demanda de salsas de larga duración ha reforzado el volumen, especialmente en los canales de distribución del Medio Oriente y África que carecen de cadenas de frío. Los proveedores continúan refinando la distribución de cadenas acílicas para elevar el control de aireación sin comprometer la amigabilidad de la etiqueta.

La lecitina, creciendo a una TCAC del 5,87%, está ganando participación de mercado en recubrimientos de confitería vegana y bebidas nutricionales, impulsada por el precio premium del abastecimiento no modificado genéticamente. Las modificaciones enzimáticas están mejorando su dispersabilidad en formulaciones altas en proteína, desplazando ésteres sintéticos en productos de nutrición deportiva. Los ésteres de sorbato atienden una demanda de nicho en untables ricos en grasa que requieren estabilidad oxidativa, mientras que los emulsificantes basados en proteínas se están integrando en alternativas de carne de origen vegetal. Las solicitudes de patentes en la USPTO reflejan significativos esfuerzos de investigación y desarrollo enfocados en combinar lecitina con bio-polifenoles para entregar co-beneficios antioxidantes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Forma: La Conveniencia del Polvo Atrae a Fabricantes Globales

En 2024, los grados en polvo representaron una participación significativa del 64,84% del mercado de emulsificantes alimentarios y avanzan a una TCAC del 6,45%, impulsados por su vida útil extendida de hasta 24 meses y peso de flete reducido comparado con alternativas líquidas. Estos atributos hacen de los emulsificantes en polvo una opción preferida para proveedores de premezclas de panadería, que se benefician de su compatibilidad con sistemas automatizados de silos y baja carga microbiana. Los avances en tecnología de secado por aspersión, como el desarrollo de partículas aglomeradas recubiertas con ayudas de flujo, han mejorado aún más su funcionalidad al minimizar el polvo y mejorar la humectabilidad. Esto ha expandido su adopción en líneas de producción de bebidas de alta velocidad, donde la eficiencia y consistencia son críticas.

Aunque los líquidos mantienen una posición secundaria en el mercado, siguen siendo indispensables en aplicaciones que requieren hidratación rápida, como batidos de proteína listos para beber y salsas de baja viscosidad. Para abordar desafíos relacionados con la vida útil y costos de envío, hay una inversión creciente en formatos de pasta concentrada, que reducen el contenido de agua y peso de envío. Además, los proyectos de encapsulación apoyados por USDA están explorando polvos protegidos por matriz que imitan las propiedades de dispersión de líquidos al hidratarse. Esta innovación permite a los fabricantes optimizar la gestión de inventario utilizando un solo SKU a través de múltiples líneas de producción, mejorando la eficiencia operacional y reduciendo la complejidad.

Por Fuente: Alternativas de Origen Vegetal Erosionan la Base Sintética

En 2024, las rutas de producción sintéticas y biobasadas contribuyeron con el 58,44% de los ingresos totales, principalmente debido a su funcionalidad consistente y rentabilidad en el abastecimiento de productos básicos de alto volumen. Los emulsificantes son conocidos por su capacidad única de interactuar con interfaces, particularmente en el límite agua/aceite. Entre la miríada de emulsificantes alimentarios disponibles, dos sintéticos, polisorbato-80 y carboximetilcelulosa, se destacan como los más prevalentes. Estos emulsificantes se emplean frecuentemente en productos lácteos, mejorando las bacterias probióticas del yogur, impulsando así su adhesión y tasas de supervivencia. Siguiendo una evaluación de seguridad del polisorbato 80, JECFA estableció un límite de ingesta diaria recomendada de 25 mg por kg de peso corporal [4]Fuente: Comité Mixto FAO/OMS de Expertos en Aditivos Alimentarios, "Efectos de emulsificantes alimentarios en la microbiota intestinal", www.fao.com.

Por otro lado, los insumos derivados de plantas están experimentando un crecimiento robusto, con una tasa de crecimiento anual compuesta (TCAC) del 6,73%. Este crecimiento es impulsado en gran medida por tarjetas de puntuación de minoristas que evalúan la intensidad de carbono y riesgos de deforestación, alentando la adopción de prácticas sostenibles. Las alternativas de origen animal, como los fosfolípidos de leche, están perdiendo gradualmente participación de mercado fuera del segmento de fórmula infantil. Esta disminución se atribuye a la mayor conciencia del consumidor sobre el etiquetado de alérgenos y el creciente énfasis en la óptica de sostenibilidad. Los nuevos entrantes al mercado, enfocándose en prácticas de abastecimiento transparentes y enfatizando credenciales de agricultura regenerativa, están ganando tracción al asegurar asociaciones de co-desarrollo con marcas emergentes desafiantes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Aplicación: Las Formulaciones Lácteas Superan el Impulso Tradicional de Panadería

Panadería y confitería reclamó el 32,38% de la participación del mercado de emulsificantes alimentarios en 2024, apoyado por productos básicos duraderos como pan sándwich y chocolates moldeados. La innovación de productos se centra en polvos de función dual que entregan suavidad de miga y tolerancia a la congelación para logística de masa congelada.

Las líneas de lácteos y postres, expandiéndose a una TCAC del 7,04%, aprovechan emulsificantes de próxima generación para estabilizar leches vegetales altas en grasa, yogures de coco cultivado y novedades congeladas veganas. Las mezclas que acoplan mono-di-glicéridos con hidrocoloides mantienen los cristales de hielo finos durante la distribución, reduciendo defectos sensoriales. Los lanzamientos de bebidas muestran creciente incorporación de tecnologías de emulsión en nube para suspender botánicos micronizados en tés bajos en azúcar. Los sectores de procesamiento de carne despliegan emulsificantes para impulsar la retención de agua y rebanabilidad en jamones de delicatessen reformulados mientras retienen declaraciones de "sin fosfato sintético".

Análisis Geográfico

En 2024, América del Norte mantuvo su posición como el mayor contribuyente regional, capturando el 31,86% de los ingresos globales. Este liderazgo se deriva de capacidades de fabricación avanzadas y la vía eficiente de notificación GRAS de la FDA, que acelera la comercialización de sistemas innovadores. Las corporaciones multinacionales con sede en EE.UU. continúan impulsando la innovación global a través de inversiones significativas en I+D, resultando en avances como lecitina modificada enzimáticamente que mejora la estabilidad en bebidas funcionales al tolerar fluctuaciones de pH. Además, la expansión de cadenas de panadería hispana está impulsando la demanda de mezclas de emulsificantes personalizadas que replican texturas tradicionales mientras se adhieren a las pautas de reducción de sodio del USDA. Estos factores destacan la capacidad de América del Norte para liderar en innovación mientras abordan los requisitos cambiantes del consumidor y regulatorios.

Asia-Pacífico se proyecta que crezca a una fuerte TCAC del 6,81% hasta 2030, impulsado por ingresos disponibles en aumento y creciente demanda de alimentos de conveniencia en mercados clave como China, India, Indonesia y Vietnam. Los procesadores regionales están adaptando marcos de panadería occidental para atender preferencias locales, como migas más suaves. En India, los subsidios gubernamentales para infraestructura de cadena de frío están impulsando la adopción de postres congelados, que dependen de emulsificantes de alto rendimiento para calidad y consistencia. Mientras tanto, los fabricantes de ingredientes chinos están escalando la producción de lecitina de girasol para mitigar riesgos asociados con la volatilidad del suministro de soja. Estos desarrollos posicionan a Asia-Pacífico como un mercado dinámico y en rápida expansión.

Europa, a pesar de ser un mercado maduro, sigue siendo un centro de innovación, impulsado por estándares de sostenibilidad estrictos y creciente demanda del consumidor por ingredientes naturales. La orientación regulatoria de EFSA está dando forma a niveles de exposición más seguros y alentando reformulaciones graduales para cumplir con requisitos de etiquetado en evolución. Los países nórdicos están liderando la adopción de emulsificantes basados en colza, reflejando un compromiso con materias primas domésticas. Mientras tanto, América del Sur y Medio Oriente y África, aunque contribuyentes menores, están presenciando crecimiento acelerado. Las panaderías multinacionales están expandiendo operaciones en Brasil, Arabia Saudita y Sudáfrica, empleando estrategias de localización como desarrollar mezclas en polvo capaces de resistir altas temperaturas de almacenamiento en cadenas de suministro ecuatoriales. Estos esfuerzos subrayan la adaptabilidad de los proveedores a desafíos y oportunidades regionales.

Panorama Competitivo

El mercado de emulsificantes alimentarios está moderadamente fragmentado. Los actores clave en el mercado estudiado incluyen Corbion NV, Cargill Incorporated, Kerry Group Plc, BASF SE y Archer Daniels Midland Company, junto con muchos actores privados y domésticos que operan en los mercados regionales y a nivel de país. Para aumentar sus participaciones de mercado, las empresas se están enfocando en desarrollar productos nuevos e innovadores dirigiéndose a la nueva formulación para emulsificantes alimentarios. Además, las empresas se están enfocando en aumentar las capacidades de producción de sus plantas existentes mientras invierten en actividades de investigación y desarrollo. Por lo tanto, se espera que el mercado estudiado presencie numerosos lanzamientos de productos durante el período de pronóstico.

Innovadores de tamaño mediano como Taiyo Kagaku e Ingredion se están enfocando en plataformas de etiqueta limpia, enfatizando sistemas enzimáticos y basados en fibra. Sus marcos flexibles de investigación y desarrollo permiten el desarrollo de soluciones personalizadas para segmentos de alto crecimiento como batidos de proteína vegetal. El número creciente de solicitudes de patentes para emulsificantes multifuncionales con propiedades antioxidantes y antimicrobianas destaca el cambio de la industria hacia formulaciones de ingredientes simplificadas.

Las colaboraciones entre fabricantes de equipos y proveedores de emulsificantes se están volviendo más estratégicas. La integración de mezcladores de alta cizalladura dentro de laboratorios de aplicación acelera la transición de prototipo a producción, reduciendo significativamente los cronogramas de proyecto. Los nuevos entrantes están abordando desafíos de localización al licenciar formulaciones a mezcladores regionales por contrato, una estrategia que evita aranceles de importación y acelera la entrada al mercado. A medida que crece el escrutinio sobre prácticas de etiqueta limpia, las empresas que ofrecen cadenas de suministro transparentes y métricas de sostenibilidad verificadas por terceros se están posicionando como socios preferidos para marcas multinacionales.

Líderes de la Industria de Emulsificantes Alimentarios

-

BASF SE

-

Corbion NV

-

Cargill Incorporated

-

Kerry Group Plc

-

Archer Daniels Midland Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Aditya Birla Group, a través de su subsidiaria Aditya Birla Chemicals (USA) Inc., ingresó estratégicamente al mercado de químicos de Estados Unidos al adquirir la instalación de fabricación de químicos especializados de Cargill en Dalton, Georgia. Esta adquisición se alinea con el objetivo del grupo de fortalecer su presencia en el panorama manufacturero estadounidense.

- Junio 2025: Indorama Ventures introdujo un portafolio de emulsificantes de grado alimentario. Las líneas de productos ALKEST SP 80 K y ALKEST SP 60 K están estratégicamente desarrolladas para servir aplicaciones clave en pan, confitería, aceites, lácteos y bebidas. Estas soluciones entregan propiedades críticas de emulsificación y emolientes, mejorando la calidad del producto y el rendimiento operacional.

- Marzo 2025: Antarctica Equipment ha establecido una asociación con Valmar para lanzar el Valmix 20 en el mercado indio. El Valmix 20 fue descrito como un emulsificador avanzado de mostrador diseñado para mezclar, combinar y dispersar finamente ingredientes de manera eficiente, entregando texturas suaves, consistentes y de alta calidad.

- Mayo 2024: Orica ha presentado una nueva línea de emulsificantes bajos en carbono, subrayando su dedicación a reducir las emisiones de carbono en su suite de productos. Este movimiento destaca el doble compromiso de la industria: priorizar la sostenibilidad ambiental sin comprometer el rendimiento en aplicaciones de nicho.

Alcance del Informe del Mercado Global de Emulsificantes Alimentarios

Los emulsificantes alimentarios son aditivos alimentarios sintéticos o naturales que ayudan en la estabilización y formación de emulsiones al reducir la tensión superficial en la interfaz aceite-agua. Este informe sobre el mercado global de emulsificantes alimentarios ofrece información clave sobre los últimos desarrollos. El informe analiza las tendencias recientes, impulsores y desafíos que afectan el espacio del mercado. El mercado global de emulsificantes alimentarios está segmentado por tipo, aplicación y geografía. Por tipo, el mercado está segmentado en Lecitina, Monoglicérido, Diglicérido, y Derivados, Éster de Sorbitán, Éster de Poliglicerol y Otros Tipos. Por aplicación, el mercado está segmentado en Productos Lácteos y Congelados, Panadería, Carne, Aves y Mariscos, Bebidas, Confitería y Otras Aplicaciones. Por Geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África. Para cada segmento, el dimensionamiento del mercado y pronósticos se han realizado en base al valor (en millones de USD).

| Mono- Di-Glicéridos y Derivados |

| Lecitina |

| Ésteres de Sorbato |

| Otros Emulsificantes |

| Polvo |

| Líquido |

| Vegetal |

| Sintético/Biobasado |

| Animal |

| Panadería y Confitería |

| Lácteos y Postres |

| Bebidas |

| Carne y Productos Cárnicos |

| Sopas, Salsas y Aderezos |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Mono- Di-Glicéridos y Derivados | |

| Lecitina | ||

| Ésteres de Sorbato | ||

| Otros Emulsificantes | ||

| Por Forma | Polvo | |

| Líquido | ||

| Por Fuente | Vegetal | |

| Sintético/Biobasado | ||

| Animal | ||

| Por Aplicación | Panadería y Confitería | |

| Lácteos y Postres | ||

| Bebidas | ||

| Carne y Productos Cárnicos | ||

| Sopas, Salsas y Aderezos | ||

| Otras Aplicaciones | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de emulsificantes alimentarios?

El mercado generó USD 4,07 mil millones en 2025 y se proyecta que alcance USD 5,29 mil millones para 2030.

¿Qué tipo de emulsificante mantiene la mayor participación del mercado de emulsificantes alimentarios?

Los mono-diglicéridos y derivados lideraron con una participación del 33,74% en 2024.

¿Por qué los emulsificantes en polvo están creciendo más rápido que las formas líquidas?

Las variantes en polvo ofrecen mayor vida útil, envío más fácil e integración perfecta en mezclas secas, apoyando una TCAC del 6,45%.

¿Qué segmento de aplicación se está expandiendo más rápidamente?

Los productos lácteos y postres, particularmente alternativas de origen vegetal, avanzan a una TCAC del 7,04% hasta 2030.

Última actualización de la página el: