Tamaño y Participación del Mercado de Píldoras Anticonceptivas

Análisis del Mercado de Píldoras Anticonceptivas por Mordor Intelligence

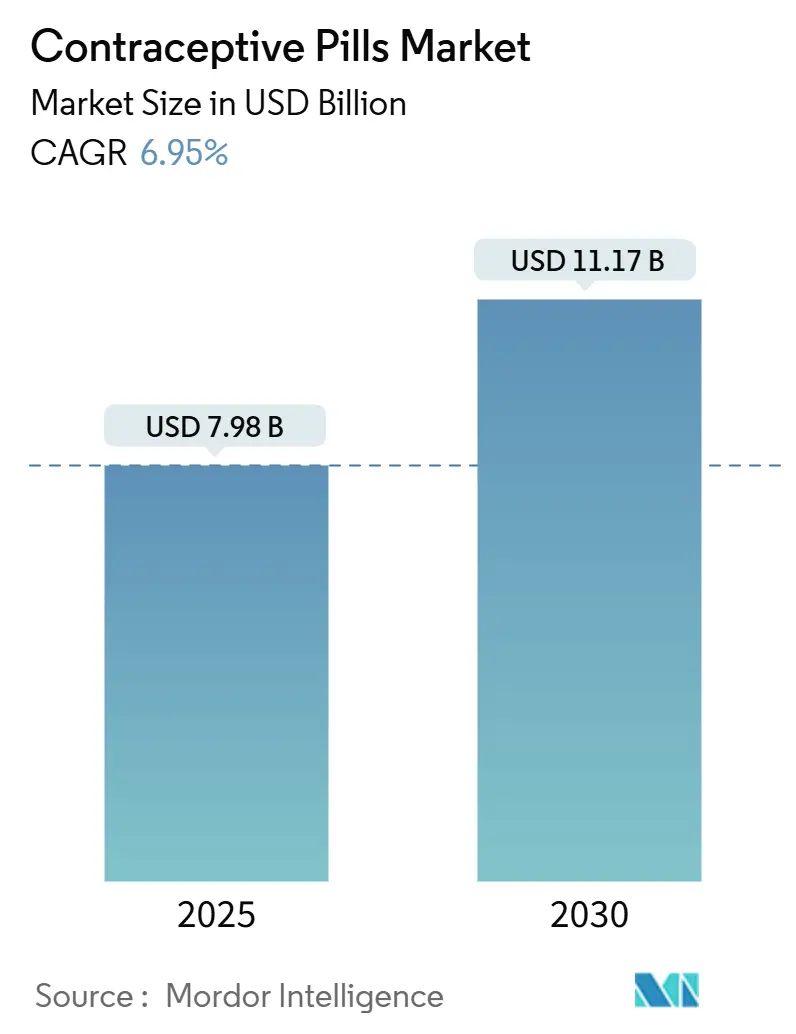

El mercado de píldoras anticonceptivas alcanzó USD 7.98 mil millones en 2025 y se pronostica que suba a USD 11.17 mil millones para 2030, avanzando a una TCAC del 6.95%. El salto hacia la disponibilidad de venta libre en varios países, liderado por la aprobación de la Administración de Alimentos y Medicamentos de Estados Unidos (FDA) de Opill de Perrigo, está reescribiendo las rutas tradicionales de crecimiento basadas en prescripciones. Los precios más suaves para los genéricos, la distribución de telesalud en expansión y la creciente demanda de formulaciones de estrógeno de baja dosis están ampliando la base de usuarios mientras intensifican la competencia de precios. La consolidación estratégica entre empresas originadoras y las startups directas al consumidor (DTC) de rápido movimiento está creando un campo competitivo de dos niveles que recompensa la escala en un extremo y la ejecución digital ágil en el otro. Las canalizaciones de productos en etapa tardía se centran en píldoras de solo progestina (POPs) y regímenes de ciclo extendido que prometen diferenciación clínica sin aumentar los costos.

Conclusiones Clave del Informe

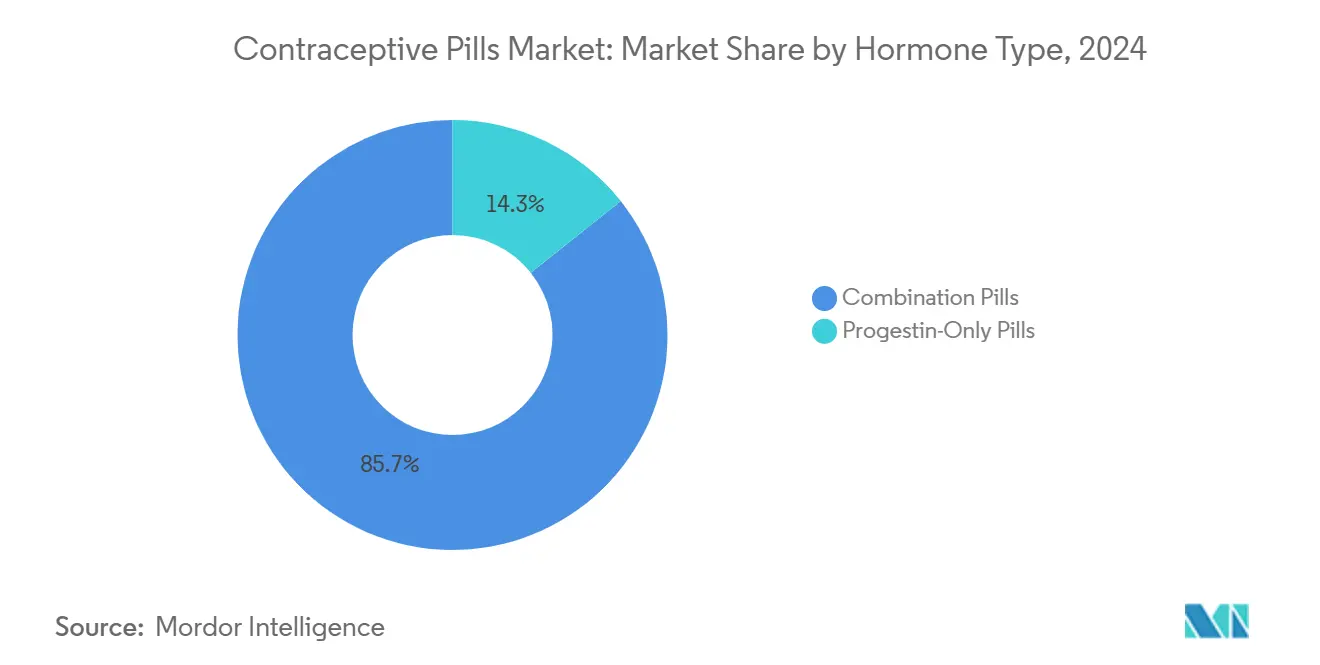

- Por tipo de hormona, las píldoras combinadas representaron el 85.7% de la participación del mercado de píldoras anticonceptivas en 2024, mientras que las píldoras de solo progestina se proyecta que se expandirán a una TCAC del 7.97% hasta 2030.

- Por régimen de dosis, el ciclo tradicional de 28 días mantuvo el 57.3% del tamaño del mercado de píldoras anticonceptivas en 2024; los ciclos extendidos/continuos van camino a la TCAC más rápida del 9.23% hasta 2030.

- Por categoría, los genéricos comandaron el 61.3% del tamaño del mercado de píldoras anticonceptivas en 2024, mientras que las píldoras de marca van a la zaga pero están agregando servicios de valor agregado para compensar la presión.

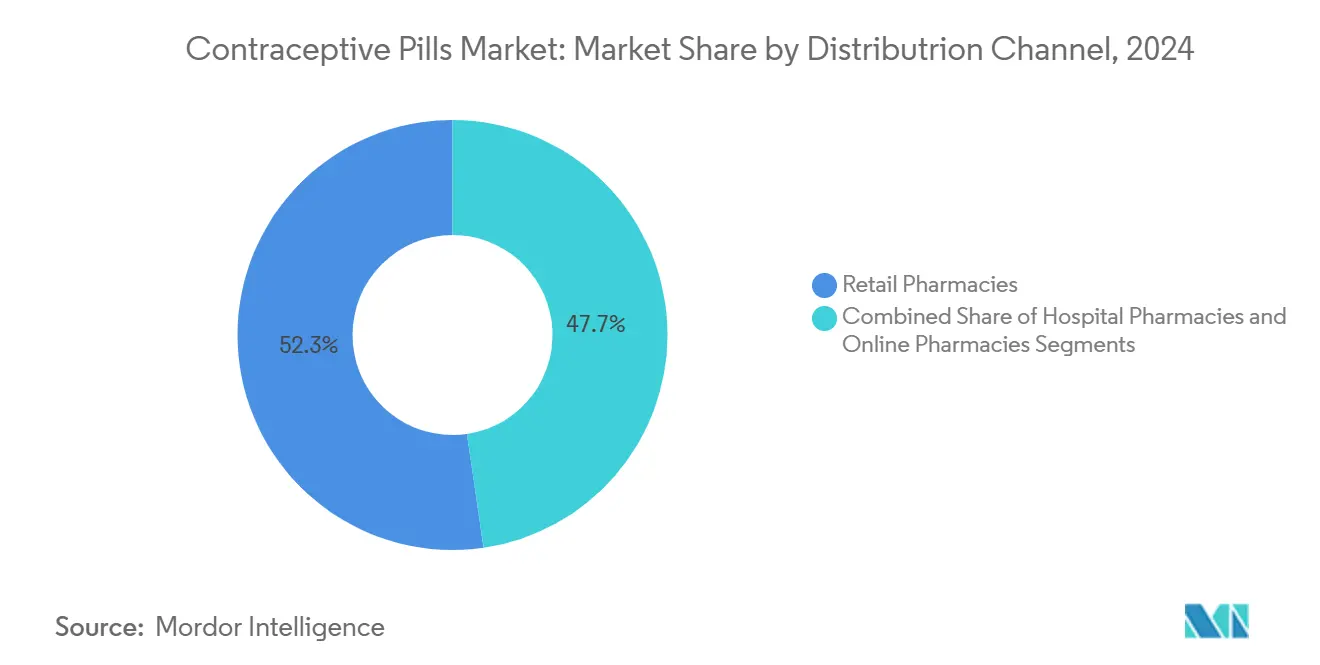

- Por canal de distribución, las farmacias minoristas lideraron con el 52.3% de la participación del mercado de píldoras anticonceptivas en 2024, sin embargo las farmacias en línea están avanzando a una TCAC del 9.75% entre 2025-2030.

- Por grupo de edad, las mujeres de 25-34 años controlaron el 43.6% del tamaño del mercado de píldoras anticonceptivas en 2024; la cohorte de 15-24 entrega la perspectiva TCAC más rápida del 8.25%.

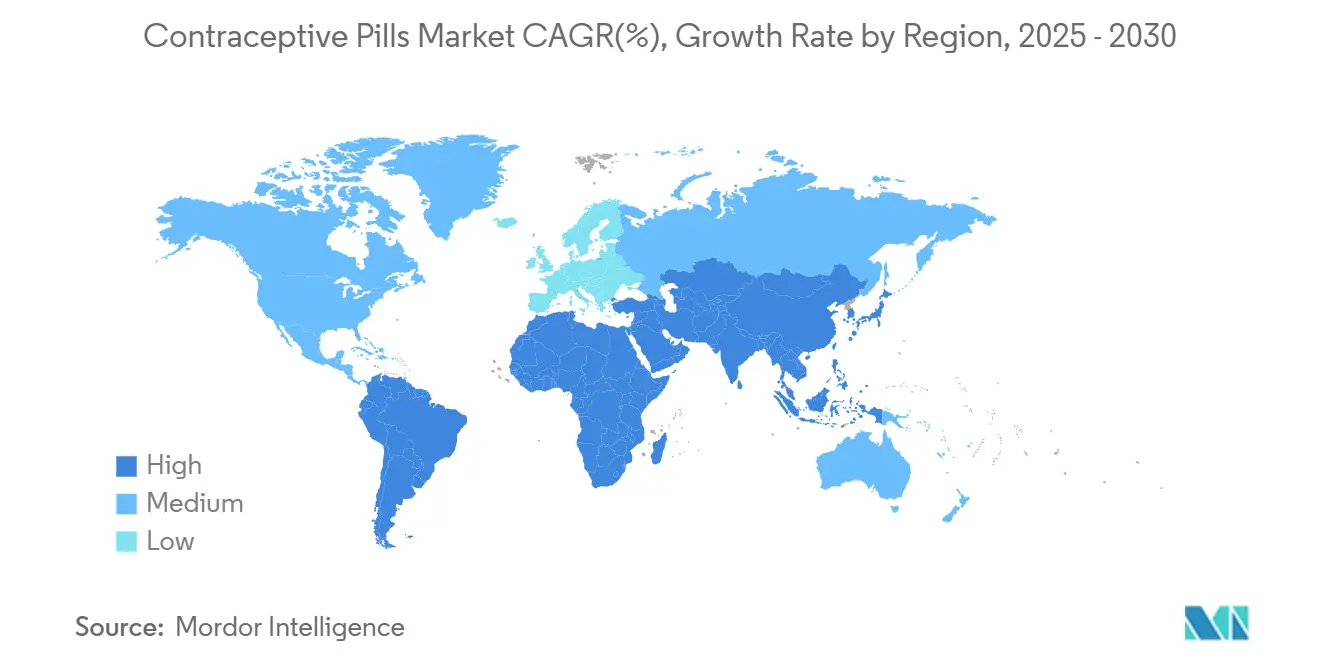

- Por región, América del Norte capturó el 36.67% de los ingresos globales en 2024, mientras que Asia-Pacífico se pronostica para la TCAC más rápida del 8.85% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Píldoras Anticonceptivas

Análisis de Impacto de Impulsores

| Impulsor | ( ~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda de formulaciones de estrógeno de baja dosis | +1.2% | Global; pronunciado en América del Norte y Europa | Mediano plazo (2-4 años) |

| Iniciativas gubernamentales y políticas para planificación familiar y salud reproductiva | +0.9% | Global; fuerte en Asia-Pacífico y África | Largo plazo (≥ 4 años) |

| Cambio hacia tele-prescripción y plataformas DTC | +1.5% | América del Norte, Europa, Asia-Pacífico urbano | Corto plazo (≤ 2 años) |

| Planificación familiar retrasada y alta tasa de embarazos no deseados | +0.8% | Global; mayor en regiones desarrolladas | Mediano plazo (2-4 años) |

| Innovación de productos y nuevas formulaciones | +1.1% | Global; adopción temprana en América del Norte y Europa | Mediano plazo (2-4 años) |

| Aprobaciones de cambio de venta libre expandiendo el acceso minorista | +1.0% | América del Norte y Europa; despliegue global gradual | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente demanda de formulaciones de estrógeno de baja dosis

Las señales de seguridad cardiovascular identificadas en grandes estudios de cohortes han empujado a los fabricantes hacia productos de estrógeno de dosis mínima, reduciendo a la mitad el riesgo tromboembólico sin comprometer la eficacia.[1]Morten Schmidt, Vera Ehrenstein, Gunnar Lauge Nielsen, Henrik Toft Sørensen, "Cardiovascular Risks of Combined Oral Contraceptives: A Nationwide Cohort Study," BMJ, bmj.comLos cambios de prescripción se aceleraron después de la guía de la FDA sobre reducir la exposición al estrógeno en anticonceptivos hormonales.[2]FDA Staff, "Estrogen and Estrogen/Progestin Drug Products to Treat Vasomotor Symptoms and Vulvar and Vaginal Atrophy," U.S. Food and Drug Administration, fda.gov Las canalizaciones farmacéuticas ahora enfatizan rangos de 10-20 µg de etinilestradiol, dando a los médicos incentivos clínicos para recomendar marcas de menor riesgo. El marketing fuerte alrededor de perfiles de efectos secundarios más suaves amplía la adopción entre mujeres mayores de 35 y aquellas con preocupaciones cardiovasculares, agregando volumen constante al mercado de píldoras anticonceptivas.

Iniciativas gubernamentales y políticas para planificación familiar y salud reproductiva

Los mandatos que requieren que las aseguradoras reembolsen píldoras de venta libre sin copagos están eliminando las barreras de costo residuales en Estados Unidos.[3]Department of Health and Human Services, "Enhancing Coverage of Preventive Services Under the Affordable Care Act," Federal Register, federalregister.gov Movimientos paralelos en Asia-Pacífico para agrupar anticonceptivos orales en programas de cobertura universal extienden la demanda a clínicas semiurbanas. Treinta estados de EE.UU. más el Distrito de Columbia autorizan a los farmacéuticos a prescribir anticonceptivos, evitando cuellos de botella de citas y elevando las tasas regionales de llenado de prescripciones. Estas palancas de política se combinan en mercados donde la reducción de la fertilidad sigue siendo un objetivo nacional, reforzando las ventas unitarias a largo plazo.

Cambio hacia tele-prescripción y plataformas DTC

Las marcas basadas en suscripción como Hims & Hers y Ro registraron crecimiento de ingresos de dos dígitos al combinar prescripción algorítmica con entrega domiciliaria conveniente, elevando las tasas de adherencia por encima del 90% en estudios alemanes revisados por pares. El modelo digital reduce los costos de visitas médicas y apela a la Generación Z, ayudando al mercado de píldoras anticonceptivas a capturar pacientes que de otro modo podrían abandonar.

Planificación familiar retrasada y alta tasa de embarazos no deseados

La edad materna promedio al primer nacimiento sigue subiendo, particularmente en países de la OCDE, extendiendo el uso de píldoras anticonceptivas durante cronogramas reproductivos más largos. Los regímenes de ciclo extendido atraen a mujeres enfocadas en la carrera que buscan sangrado de abstinencia reducido, y la dosificación 24/4 ha demostrado resultados superiores de prevención del embarazo sobre los horarios 21/7.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente riesgo de litigio vinculado a eventos adversos relacionados con hormonas | -0.7% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Emergencia de anticonceptivos reversibles de acción prolongada (LARCs) | -1.2% | Global; más agudo en mercados desarrollados | Largo plazo (≥ 4 años) |

| Desafíos asociados con conceptos erróneos del producto, desinformación y problemas de adherencia | -0.5% | Global; mayor en regiones en desarrollo | Corto plazo (≤ 2 años) |

| Oposición cultural y religiosa en regiones selectas | -0.6% | Medio Oriente, África, focos conservadores mundialmente | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente riesgo de litigio vinculado a eventos adversos relacionados con hormonas

Las demandas colectivas vinculadas a eventos trombóticos y resultados psiquiátricos recientemente señalados continúan dañando las reputaciones de las marcas, ejemplificado por miles de presentaciones de Depo-Provera en tribunales de EE.UU. Las reservas legales en escalada pesan en los presupuestos para marketing e innovación, moderando la pendiente de crecimiento del mercado de píldoras anticonceptivas.

Emergencia de anticonceptivos reversibles de acción prolongada (LARCs)

Los DIUs e implantes ofrecen hasta 10 años de protección con tasas de falla por debajo del 1%, atrayendo a usuarios que priorizan la conveniencia. Un aumento al 10.4% del uso de LARC entre mujeres estadounidenses de 15-49 años señala sustitución que directamente drena volumen de las píldoras diarias.

Análisis de Segmentos

Por Tipo de Hormona: Las Píldoras Combinadas Siguen Dominantes en Medio del Impulso POP

Las formulaciones combinadas controlaron el 85.7% de la participación del mercado de píldoras anticonceptivas en 2024, respaldadas por historiales de reembolso favorables y familiaridad del clínico. Sin embargo, las píldoras de solo progestina se están expandiendo a una TCAC del 7.97% que supera el mercado general de píldoras anticonceptivas. La autorización de la FDA de julio de 2023 de Opill de venta libre, que llegó a los estantes en marzo de 2024, validó los perfiles de seguridad POP para autoadministración e alentó aplicaciones imitadoras.[4]ACOG Staff, "First Over-the-Counter Daily Contraceptive Pill Released," American College of Obstetricians and Gynecologists, acog.org Los datos clínicos de un estudio de cohorte danés de 2025 que vincula la exposición al estrógeno combinado con el doble de riesgo de accidente cerebrovascular isquémico está acelerando la rotación médica hacia opciones libres de estrógeno.[1]Morten Schmidt, Vera Ehrenstein, Gunnar Lauge Nielsen, Henrik Toft Sørensen, "Cardiovascular Risks of Combined Oral Contraceptives: A Nationwide Cohort Study," BMJ, bmj.com

Las canalizaciones farmacéuticas ahora apuntan a la entrega POP refinada-tabletas recubiertas de película, implantes biodegradables y anillos vaginales-que mitigan el sangrado intercurrente pero mantienen la neutralidad sistémica. Las empresas originadoras también están presentando solicitudes para indicaciones ampliadas, como la reducción del acné, para compensar los márgenes combinados estrechándose. Tomadas en conjunto, estas tendencias deberían elevar significativamente la porción de solo progestina del tamaño del mercado de píldoras anticonceptivas para 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Régimen de Dosis: Los Ciclos Extendidos Interrumpen Patrones Tradicionales

El paquete clásico de 28 días aún capturó el 57.3% del tamaño del mercado de píldoras anticonceptivas en 2024, pero los horarios extendidos/continuos van a ritmo de una TCAC del 9.23%, la más rápida entre todos los regímenes. Las mujeres citan menos episodios de sangrado, menor frecuencia de calambres y mejor ajuste al estilo de vida como motivadores de compra. Los ensayos aleatorizados demuestran que la dosificación 24/4 reduce la incidencia de embarazo más efectivamente que los protocolos 21/7 mientras mantiene tolerabilidad de efectos secundarios similar.

Las plataformas DTC amplifican la conciencia a través de recordatorios personalizados de aplicaciones, empujando a los consumidores a pedir ciclos extendidos durante consultas virtuales. Los fabricantes están respondiendo con paquetes flexibles-cuatro sangrados de abstinencia anuales-que alientan el cambio de marca sin elevar los costos de fabricación. Una aceptación más amplia podría empujar los ciclos extendidos hacia una participación de dos dígitos del mercado de píldoras anticonceptivas para el cierre de la década.

Por Categoría: El Dominio Genérico Reforma las Dinámicas de Precios

Los genéricos poseían el 61.3% del tamaño del mercado de píldoras anticonceptivas en 2024 y probablemente ampliarán esa ventaja a una TCAC del 8.65% hasta 2030 conforme se multiplican los acantilados de patentes. Las agencias regulatorias abiertamente reprimen los acuerdos de "pago por retraso", como la acción de la FTC contra Warner Chilcott, asegurando que las alternativas más baratas lleguen rápidamente. Las aseguradoras y farmacias DTC favorecen los genéricos para recortar costos de formulario, dirigiendo el volumen lejos de los SKUs de marca.

Los incumbentes de marca contrarrestan con proporciones novedosas de estrógeno-progestina, dispensadores a prueba de manipulación y programas de lealtad que agrupan créditos de teleconsulta. Aunque estas tácticas salvaguardan ingresos de nicho, la erosión de precios genéricos continúa anclando precios de venta promedio más bajos a través del mercado de píldoras anticonceptivas.

Por Canal de Distribución: Las Farmacias en Línea Desafían la Supremacía Minorista

Los puntos de venta físicos mantuvieron el 52.3% de la participación del mercado de píldoras anticonceptivas en 2024, pero los canales en línea están escalando a una TCAC del 9.75%, energizados por modelos integrados de telesalud. Las restricciones en servicios de salud reproductiva en algunos estados de EE.UU., siguiendo la decisión Dobbs, desencadenaron declives de prescripciones en farmacias locales pero redirigieron la demanda a proveedores de pedidos por correo. La conveniencia de pedidos por teléfono inteligente, empaque discreto y logística de resurtido automático convergen para mejorar la adherencia y retención para usuarios mensuales.

Las cadenas minoristas están experimentando con enfoques híbridos-pedidos digitales más recogida en tienda-pero aún deben navegar leyes parcheadas de prescripción de farmacéuticos. Conforme más jurisdicciones otorguen estatus de venta libre a anticonceptivos orales, el segmento en línea está posicionado para absorber volumen incremental, elevando su porción del mercado de píldoras anticonceptivas para mediados de década.

Por Grupo de Edad: Las Demografías Más Jóvenes Impulsan la Innovación

Las mujeres de 25-34 años comandaron el 43.6% del mercado de píldoras anticonceptivas en 2024, reflejando el posponer la fertilidad máxima. Sin embargo, la cohorte de 15-24 es el segmento de crecimiento más rápido a una TCAC del 8.25% conforme las campañas de concienciación dirigidas y los programas de educación sexual basados en escuelas ganan tracción. Un estudio de 2024 en Etiopía mostró que las mujeres más jóvenes siguen siendo 31% menos propensas a usar píldoras que aquellas de 25-34 años, señalando un notable espacio para ganancias.

Los fabricantes alinean el marketing con formatos liderados por influencers y dispositivos recordatorios conectados a aplicaciones, tejiendo conveniencia en el estilo de vida. Para mujeres mayores de 45, la guía clínica se desplaza hacia métodos de solo progestina o no hormonales, sin embargo las oportunidades de manejo de síntomas estimulan la investigación en regímenes de baja dosis que atraviesan la anticoncepción y el alivio perimenopáusico. Colectivamente, las estrategias específicas por edad amplían la superficie de demanda del mercado de píldoras anticonceptivas.

Análisis Geográfico

América del Norte lideró con el 36.67% del mercado de píldoras anticonceptivas en 2024, catalizado por cambios regulatorios progresivos y cobertura de seguro amplia. El lanzamiento de venta libre de Opill a USD 19.99 ha ampliado el acceso de checkout de farmacia y socavado la custodia de prescripciones. Sin embargo, la divergencia de políticas es marcada; los estados que promulgaron prohibiciones completas de aborto registraron una caída del 4.1% en llenados de píldoras orales dentro de un año, subrayando cómo los climas legales modulan las ventas regionales. Es probable que el tamaño del mercado de píldoras anticonceptivas siga expandiéndose conforme más estados empoderen a los farmacéuticos para dispensar sin nota de médico.

Asia-Pacífico registra la TCAC más rápida del 8.85% para 2025-2030 conforme las iniciativas de planificación familiar respaldadas por el gobierno se intersectan con la creciente participación de la fuerza laboral femenina. La India urbana, Indonesia y Vietnam encabezan el crecimiento de volumen, mientras que los focos rurales aún batallan con brechas de suministro. Las variaciones en la prevalencia anticonceptiva a través de demografías persisten, pero las inversiones estructurales en distribución del sector público y unidades de salud móviles deberían estrechar las disparidades.

Europa mantiene una línea base alta de prevalencia anticonceptiva, sin embargo los cambios impulsados por seguridad hacia estrógeno de baja dosis y POPs emergentes reavivan el crecimiento de valor moderado. Las reformas de reembolso de Europa Oriental presentan avenidas de volumen fresco, mientras que Europa Occidental enfatiza formulaciones diferenciadas con efectos secundarios mínimos.

El Medio Oriente y África y América del Sur juntos representan una frontera subpenetrada para la industria de píldoras anticonceptivas. La urbanización y las ganancias de educación femenina apoyan la adopción incremental, pero la resistencia cultural y las fallas logísticas aún obstaculizan el acceso uniforme. Los socios de financiamiento como UNFPA y USAID elevaron el gasto de adquisición de anticonceptivos a USD 237 millones en el año fiscal 2023, allanando el camino para la confiabilidad de suministro mejorada clintonhealthaccess.

Panorama Competitivo

El mercado de píldoras anticonceptivas está moderadamente concentrado. Bayer, Pfizer y Organon colectivamente comandan ingresos sustanciales vía amplitud de portafolio cruzado y alcance geográfico. Solo Organon atribuyó USD 1.8 mil millones-28% de su facturación 2024-a la salud de la mujer, anclado por Nexplanon y NuvaRing. El lanzamiento de venta libre sancionado por la FDA de Perrigo creó un nuevo ángulo competitivo que obliga a las empresas heredadas a racionalizar estrategias de cambio Rx-a-OTC o arriesgar ceder participación.

Los fabricantes genéricos, particularmente en India e Israel, inundan moléculas maduras a puntos de precio agresivos. Los unicornios de telesalud Ro y Hims & Hers armonizan análisis de datos para personalizar la selección de píldoras, llevando a muchos usuarios primerizos a saltar las rutas de médico tradicionales por completo. Los incumbentes con visión de futuro cortejan asociaciones digitales, integran aplicaciones de seguimiento de resurtido y pilotean gamificación de adherencia para preservar relevancia.

La innovación de espacio blanco se enfoca en modalidades libres de hormonas y candidatos anticonceptivos masculinos como YCT-529 ahora en ensayos Fase 2, señalando futuros vectores de amenaza más allá de la categoría oral de hoy. Las empresas capaces de agrupar distribución multicanal con ciencia de próxima generación están posicionadas para fortalecer posiciones conforme evoluciona el mercado de píldoras anticonceptivas.

Líderes de la Industria de Píldoras Anticonceptivas

-

Bayer AG

-

Pfizer Inc.

-

Abbvie Inc.

-

Organon & Co.

-

Teva Pharmaceutical Industries Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Organon presentó ante la FDA para extender la duración de efectividad de Nexplanon a cinco años, fortaleciendo su proposición LARC.

- Abril 2025: Los ensayos humanos Fase 2 para YCT-529, una píldora oral masculina libre de hormonas, comenzaron en Nueva Zelanda, apuntando a lecturas de finales de 2025.

- Marzo 2025: La autoridad de prescripción de farmacéuticos alcanzó 30 estados de EE.UU. más DC, ampliando el acceso detrás del mostrador.

- Marzo 2025: Pharmac anunció financiamiento para desogestrel (Cerazette) en Nueva Zelanda, expandiendo la disponibilidad nacional de POP.

Alcance del Informe Global del Mercado de Píldoras Anticonceptivas

Según el alcance del informe, una píldora anticonceptiva es un tipo de medicina con hormonas, que generalmente viene en un paquete y ha demostrado ser una herramienta útil de planificación familiar, ofreciendo acceso confiable al manejo de tasas de natalidad.

Se espera que el mercado de píldoras anticonceptivas crezca a una TCAC del 9% durante el período de pronóstico. El mercado está segmentado por Tipo de Hormona (Píldoras de Progestina, Píldoras Combinadas (Monofásicas, Trifásicas, Otras Píldoras Combinadas)), Categoría (Genérico, de Marca), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países a través de las principales regiones globales. El informe ofrece los tamaños de mercado y pronósticos en términos de valor en millones USD para los segmentos anteriores.

| Píldoras de Solo Progestina | |

| Píldoras Combinadas | Monofásicas |

| Bifásicas | |

| Trifásicas | |

| Otras Formulaciones Combinadas |

| Ciclo de 21 Días |

| Ciclo de 24 Días |

| Ciclo de 28 Días |

| Ciclo Extendido / Continuo |

| Genérico |

| de Marca |

| Farmacias Hospitalarias |

| Farmacias Minoristas |

| Farmacias en Línea |

| 15 - 24 Años |

| 25 - 34 Años |

| 35 - 44 Años |

| 45 + Años |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Hormona | Píldoras de Solo Progestina | |

| Píldoras Combinadas | Monofásicas | |

| Bifásicas | ||

| Trifásicas | ||

| Otras Formulaciones Combinadas | ||

| Por Régimen de Dosis | Ciclo de 21 Días | |

| Ciclo de 24 Días | ||

| Ciclo de 28 Días | ||

| Ciclo Extendido / Continuo | ||

| Por Categoría | Genérico | |

| de Marca | ||

| Por Canal de Distribución | Farmacias Hospitalarias | |

| Farmacias Minoristas | ||

| Farmacias en Línea | ||

| Por Grupo de Edad | 15 - 24 Años | |

| 25 - 34 Años | ||

| 35 - 44 Años | ||

| 45 + Años | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

1. ¿Cuál es el tamaño actual del mercado de píldoras anticonceptivas?

El mercado de píldoras anticonceptivas fue valorado en USD 7.98 mil millones en 2025 y se proyecta que alcance USD 11.17 mil millones para 2030.

2. ¿Qué región lidera las ventas globales?

América del Norte mantuvo el 36.67% de los ingresos globales en 2024, respaldado por regulación favorable y cobertura de seguro amplia.

¿Cuál es la región de crecimiento más rápido en el Mercado de Píldoras Anticonceptivas?

Se estima que Asia Pacífico crecerá a la TCAC más alta durante el período de pronóstico (2025-2030).

3. ¿Qué tan rápido están creciendo las farmacias en línea en este espacio?

Las farmacias en línea registran una TCAC del 9.75% para 2025-2030, la más rápida entre todos los canales de distribución gracias a la integración de telesalud.

4. ¿Por qué están en foco las píldoras de solo progestina?

Las píldoras de solo progestina muestran menor riesgo cardiovascular, ganaron aprobación de venta libre a través de Opill, y se están expandiendo a una TCAC del 7.97%.

5. ¿Qué riesgos podrían ralentizar el crecimiento del mercado?

El litigio sobre eventos adversos relacionados con hormonas, la sustitución por anticonceptivos reversibles de acción prolongada, y la oposición cultural en algunas regiones todos restringen modestamente el crecimiento.

Última actualización de la página el: