Tamaño y Participación del Mercado de Alfombras y Tapetes

Análisis del Mercado de Alfombras y Tapetes por Mordor Intelligence

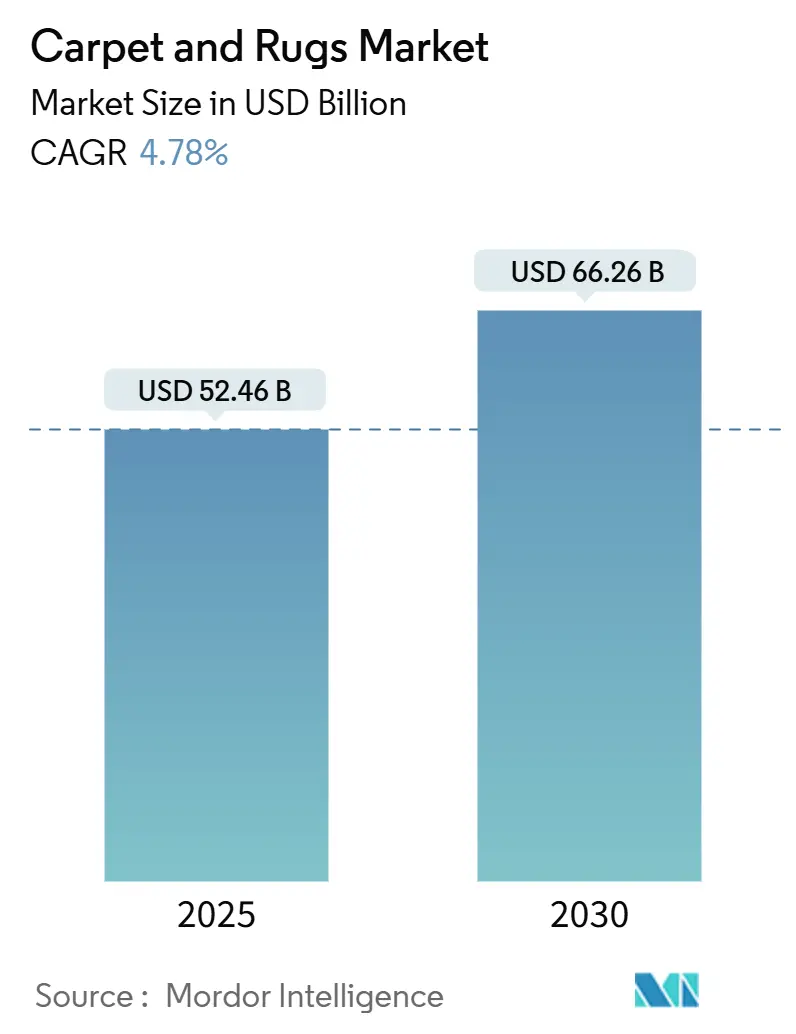

El tamaño del mercado de alfombras y tapetes se sitúa en USD 52.46 mil millones en 2025 y se proyecta que alcance USD 66.26 mil millones para 2030, reflejando una TCAC del 4.78%. La expansión continúa a pesar del aumento de la competencia de los pisos de superficie dura, impulsada por el gasto residencial resistente, la aceleración de la adopción del comercio electrónico y la actividad sostenida de remodelación comercial. La rápida urbanización en Asia-Pacífico, un cambio pronunciado hacia materiales sostenibles y la premiumización en economías maduras están dirigiendo la innovación de productos y las inversiones en nueva capacidad. Los jugadores integrados verticalmente están aprovechando la producción interna de hilo y la distribución omnicanal para proteger los márgenes de los costos volátiles del petróleo, mientras que las marcas más pequeñas se enfocan en estéticas de nicho y modelos directos al consumidor. Las regulaciones gubernamentales que recompensan el diseño circular y extienden la responsabilidad del productor están elevando simultáneamente los costos de cumplimiento y estimulando la innovación, empujando el mercado de alfombras hacia la manufactura baja en carbono y las estrategias de reciclaje de circuito cerrado.

Puntos Clave del Informe

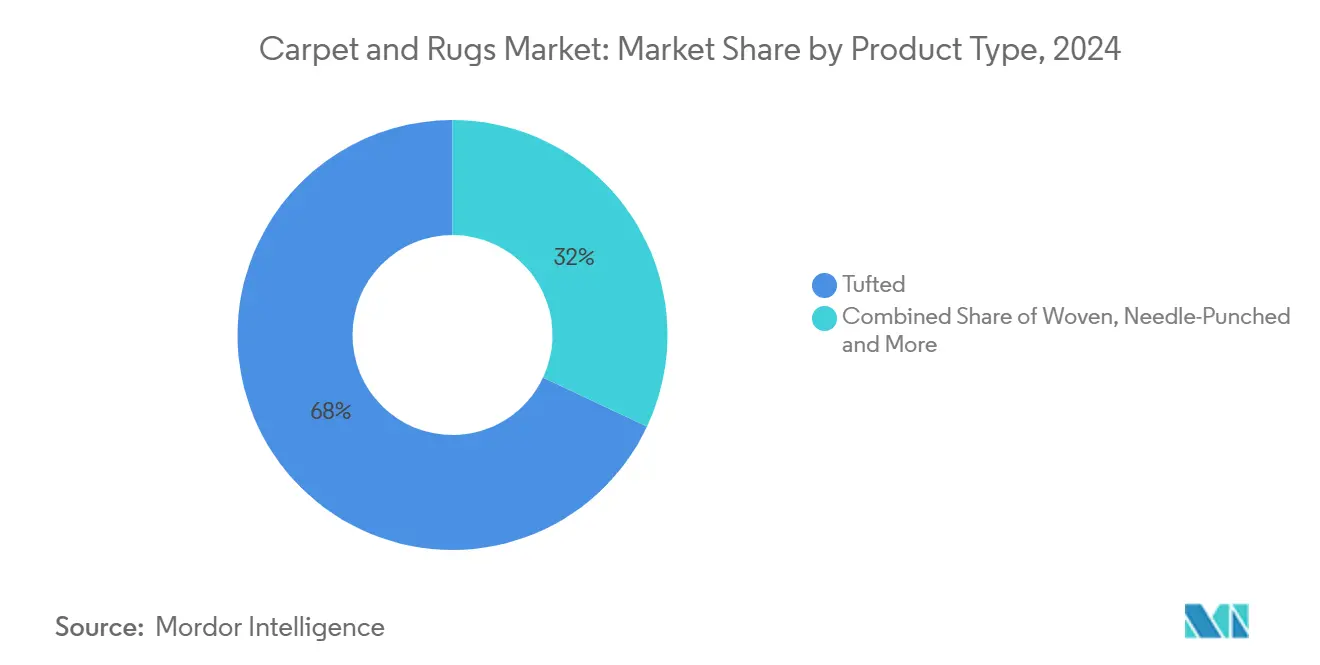

- Por tipo, los productos tufted lideraron con el 68.05% de participación del mercado de alfombras en 2024; las alfombras anudadas registran la TCAC más rápida del 8.43% hasta 2030.

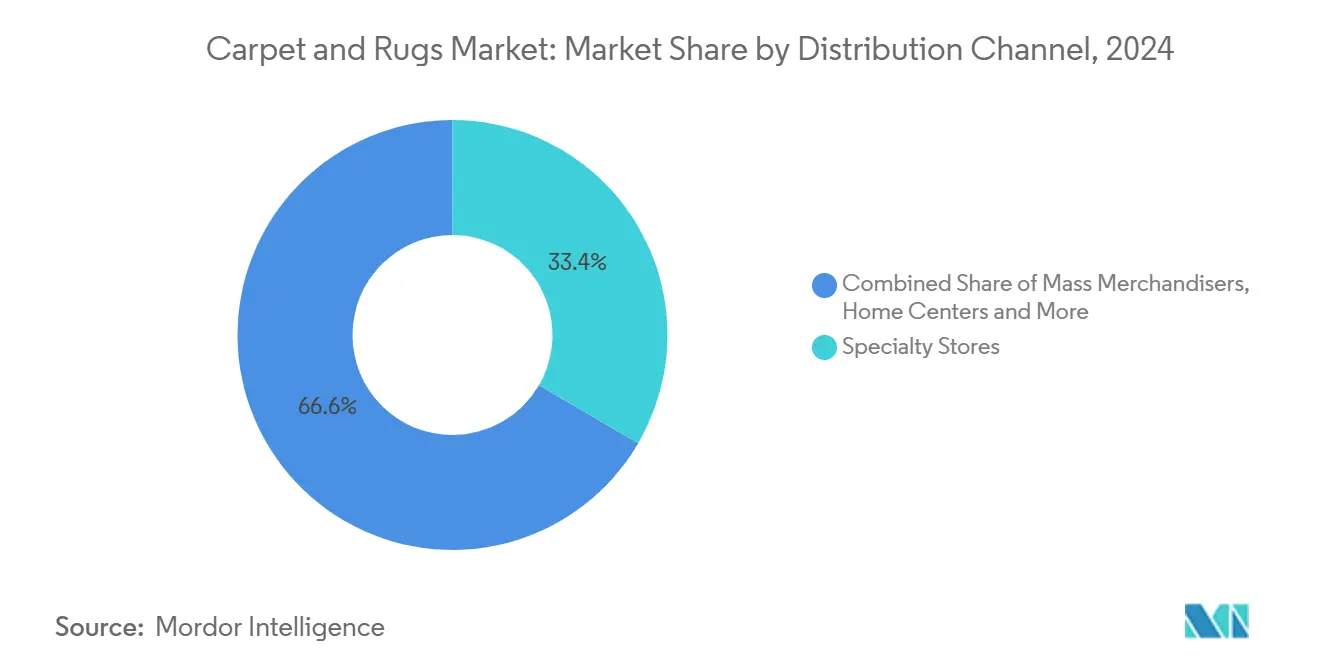

- Por canal de distribución, las tiendas especializadas mantuvieron el 33.40% de participación de ingresos en 2024, mientras que los minoristas en línea se expandieron a una TCAC del 9.61% hasta 2030 en el mercado de alfombras y tapetes.

- Por industria de uso final, el segmento residencial capturó el 62.16% del tamaño del mercado de alfombras en 2024 y continúa creciendo a una TCAC del 5.87%.

- Por geografía, América del Norte comandó una participación del 31.93% en 2024, mientras que Asia-Pacífico se proyecta que avance a una TCAC del 8.23% hasta 2030 en el mercado de alfombras y tapetes.

- Mohawk Industries, Shaw Industries Group, Oriental Weavers Carpet Co., Interface y Beaulieu International Group se encuentran entre las empresas líderes que colectivamente mantienen una participación significativa del mercado en 2024.

Tendencias e Insights del Mercado Global de Alfombras y Tapetes

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en TCAC | Relevancia Geográfica | Impacto Máximo |

|---|---|---|---|

| Creciente Demanda de Decoración del Hogar y Diseño de Interiores | +1.2% | Global, con énfasis en América del Norte y Europa | Mediano plazo |

| Creciente Demanda de Sostenibilidad y Productos Ecológicos en Decoración del Hogar | +0.9% | América del Norte, Europa, APAC Urbano | Largo plazo |

| Expansión de Canales de Venta Minorista en Línea | +0.7% | Global, con mayor impacto en mercados desarrollados | Corto plazo |

| Presencia de Iniciativas Gubernamentales y Políticas Comerciales | +0.4% | India, Oriente Medio, Europa | Mediano plazo |

| Crecimiento en Sectores de Hospitalidad y Comerciales | +0.6% | Global, con énfasis en APAC y Oriente Medio | Mediano plazo |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Decoración del Hogar y Diseño de Interiores

Los espacios domésticos se han convertido en escaparates de estilo de vida. Los consumidores tratan cada vez más las alfombras como elementos decorativos focales, catalizando la demanda de colores audaces, impresiones digitales y motivos personalizados. La TCAC del 5.87% del segmento residencial subraya el cambio, mientras que los proveedores intensifican la manufactura bajo demanda para entregar estilos premium de tiradas cortas sin inflar el inventario.

Creciente Demanda de Sostenibilidad y Productos Ecológicos en Decoración del Hogar

El escrutinio ambiental ahora se extiende desde la fuente de fibra hasta la disposición al final de la vida útil. Las marcas que despliegan PET reciclado o hilos de base biológica, teñido de menores emisiones y divulgaciones transparentes de la cadena de suministro disfrutan de poder de fijación de precios entre compradores más jóvenes. Interface, a través de su programa Carbon Neutral Floors, suministra baldosas de alfombra carbono neutral de cuna a puerta, convirtiendo el cumplimiento en capital de marca.

Expansión de Canales de Venta Minorista en Línea

La migración digital sigue siendo implacable mientras las aplicaciones de visualización permiten a los compradores proyectar patrones de tapetes en habitaciones reales. El comercio electrónico supera las salas de exhibición tradicionales debido al muestreo sin problemas, devoluciones gratuitas y envío directo. Las plataformas puramente digitales y los principales omnicanales están remodelando los márgenes y la adquisición de clientes, obligando a los minoristas especializados a reinventar los formatos de tienda en torno a consultas de diseño experiencial.

Presencia de Iniciativas Gubernamentales y Políticas Comerciales

Los incentivos de exportación en India y las relajaciones arancelarias en partes del Oriente Medio facilitan la entrada al mercado de marcas anudadas a mano producidas regionalmente, mientras que los gravámenes comerciales cambiantes entre las principales economías obligan a la recalibración de la cadena de suministro. Los fabricantes con visión de futuro diversifican el abastecimiento y el acabado cercano para protegerse contra la volatilidad regulatoria.

Análisis de Impacto de Restricciones

| Restricciones | (~) % Impacto en TCAC | Relevancia Geográfica | Impacto Máximo |

|---|---|---|---|

| Canibalización de LVT y SPC en Equipamientos Minoristas y Educativos | -1.1% | América del Norte, Europa | Corto plazo |

| Picos de Precios del Petróleo Crudo Inflando Costos de Materia Prima de PP y Nylon | -0.7% | Global | Mediano plazo |

| Tasas de Responsabilidad Extendida del Productor de la UE Elevan el Costo de Fin de Vida | -0.5% | Unión Europea | Largo plazo |

| Deserción de Artesanos Especializados Amenazando Cadenas de Suministro Anudadas a Mano (India, Irán) | -0.3% | Asia del Sur, Oriente Medio | Largo plazo |

| Fuente: Mordor Intelligence | |||

Canibalización de LVT y SPC en Equipamientos Minoristas y Educativos

Las baldosas de vinilo de lujo y los pisos compuestos de plástico y piedra combinan estética con bajo costo de vida útil, erosionando la posición de las alfombras en corredores comerciales de alto tráfico. Mientras el grabado fotorrealista imita madera y mármol, los administradores de instalaciones optan por superficies duras resistentes, limitando las especificaciones de alfombras a zonas acústicas y espacios de descanso.

Picos de Precios del Petróleo Crudo Inflando Costos de Materia Prima de PP y Nylon

La volatilidad aguas arriba aprieta los márgenes porque el 85% del tonelaje de fibra de alfombra sigue derivándose del petróleo. Gigantes integrados como Mohawk Industries contrabalancean los choques de insumos a través de capacidad cautiva de hilo, pero los convertidores más pequeños enfrentan tensión de capital de trabajo, promoviendo alianzas para abastecimiento de polímeros reciclados y asociaciones de I+D de base biológica.

Análisis de Segmentos

Por Tipo de Producto: Escala Tufted, Prestigio Anudado

Las ofertas tufted representaron el 68.05% de la participación del mercado de alfombras en 2024, subrayando su eficiencia de costos y ciclos de producción rápidos. Las mejoras continuas en maquinaria de múltiples agujas ahora permiten gráficos intrincados de pelo en bucle, sosteniendo la relevancia en programas de remodelación comercial. Las construcciones tejidas ocupan el nivel medio de durabilidad, atrayendo a lobbies de hospitalidad que requieren estabilidad dimensional. Aunque pequeño en volumen, el nicho anudado a mano está subiendo a una TCAC del 8.43% mientras los compradores adinerados buscan artesanía de reliquia. El suministro limitado de tapetes anudados eleva los precios de venta promedio, sin embargo, la deserción de artesanos en India e Irán amenaza la continuidad del pipeline. Los productores están adoptando incentivos de mejora de habilidades vocacionales y mezclas híbridas de lana-seda para ampliar paletas de diseño mientras salvaguardan técnicas patrimoniales. El segmento tufted comandó el 68.05% de participación del tamaño del mercado de alfombras en 2024, mientras que las alfombras anudadas entregaron el ritmo de expansión de valor más agudo.

A través de todas las variedades, los fabricantes incorporan PET reciclado y nylon teñido en solución para reducir las emisiones de tintorería. La impresión digital ahora cierra la brecha estética entre tufted y tejido, democratizando así la imagen de alta definición para SKUs de precio medio. Estas innovaciones convergentes sostienen la escalera de productos del mercado de alfombras desde valor hasta ultra-lujo.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Canal de Distribución: Experiencia Física vs Escala Digital

Las tiendas especializadas retuvieron el 33.40% de participación de ingresos en 2024 a través de venta consultiva y servicios de instalación que simplifican las complejas opciones de fibra, almohadilla y costura para propietarios de viviendas. Sin embargo, los minoristas en línea están escalando a una TCAC del 9.61%, aprovechando la mercadotecnia algorítmica y el muestreo rápido para ganar buscadores de conveniencia. El resultado es un viaje mezclado donde los compradores investigan diseños en línea y finalizan selecciones en tienda o viceversa. Los puntos de venta en línea representaron un crecimiento de TCAC del 9.61%, mientras que las tiendas especializadas controlaron la mayor porción del tamaño del mercado de alfombras para canales de distribución en 2024.

Los comerciantes masivos usan alcance nacional para empujar paquetes de valor, mientras que las cadenas de centros para el hogar agrupan alfombras con materiales de renovación para capturar el gasto del proyecto. Los nuevos directos al consumidor envían tapetes empacados al vacío y promueven cubiertas lavables a máquina, disrumpiendo las normas de instalación. Los distribuidores tradicionales responden con estaciones VR de sala de exhibición y programas de recogida de guante blanco que incorporan sostenibilidad en contratos de servicio. La ecuación del canal ahora pivotea en agilidad de última milla y garantía de mantenimiento post-compra.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Uso Final: Momentum Residencial

Las aplicaciones residenciales capturaron el 68.16% de la participación del mercado de alfombras en 2024 y se expandieron más rápido a una TCAC del 5.87%. Los espacios de vida post-pandemia funcionan como oficinas, gimnasios y salones de clase, reviviendo el interés en pisos suaves que amortiguan el sonido y ofrecen comodidad térmica. El poliéster teñido en solución resiste manchas, apoyando salas familiares y zonas de mascotas, mientras que los respaldos impermeables desbloquean el uso en cocinas y sótanos. Mientras tanto, las baldosas de alfombra modulares pueblan estaciones de trabajo domésticas flexibles, reflejando tendencias comerciales.

La demanda comercial permanece diversa. Las oficinas favorecen cuadrados sin tachuelas para reemplazo selectivo mientras los patrones de ocupación evolucionan. Los hoteles especifican motivos personalizados que hacen eco de narrativas de marca, con bases diseñadas para durabilidad de pisadas y carritos. Las instalaciones de atención médica despliegan alfombras antimicrobianas de bajo VOC para templar el ruido en corredores de pacientes. Los sitios industriales adoptan alfombras punzonadas con aguja con disipación electrostática o resistencia química, una porción pequeña pero que incrementa márgenes. A través de entornos, los administradores de instalaciones demandan cada vez más Declaraciones de Productos Ambientales para documentar impactos de cuna a tumba, incorporando KPIs de sostenibilidad en la puntuación de adquisiciones.

Análisis Geográfico

América del Norte mantuvo el 31.93% de la participación del mercado de alfombras en 2024, respaldado por el alto consumo per cápita y un robusto ciclo de reemplazo residencial. Los climas más fríos favorecen las alfombras para aislamiento, y los incentivos de remodelación sostienen las ventas en medio de stock de vivienda maduro. La premiumización prevalece mientras los consumidores intercambian por estilos de bucle-corte-bucle con patrones y nylon de contenido reciclado. Canadá sigue tendencias similares, especialmente en nuevas construcciones de condominios, mientras que el estímulo de vivienda de México y la clase media en expansión alimentan el crecimiento de volumen incremental.

Asia-Pacífico representa la trayectoria más rápida, expandiéndose a una TCAC del 8.23% hasta 2030. La migración urbana y el aumento de ingresos disponibles en China, India, Indonesia y Vietnam elevan la demanda de alfombras de rango medio en apartamentos y complejos de uso mixto. China sigue siendo el gigante de consumo, mientras que India se destaca por plantas tufted y anudadas a mano orientadas a la exportación en Rajasthan y Uttar Pradesh. Los desarrolladores en Australia y Corea del Sur integran etiquetas ecológicas en licitaciones de especificación, amplificando aún más la demanda de productos sostenibles. Se espera que la participación de Asia-Pacífico del tamaño del mercado de alfombras supere un cuarto para 2030, subrayando su papel como motor de crecimiento.

Europa comanda valor significativo a través de regulaciones estrictas de ecodiseño que empujan la industria hacia la circularidad. El marco de Responsabilidad Extendida del Productor de la UE asigna tasas de disposición a los fabricantes, acelerando la I+D en sistemas de respaldo reciclables. Los mercados nórdicos recompensan la certificación de cuna a cuna con premios de precio, mientras que Alemania y el Reino Unido dominan el volumen regional detrás de programas robustos de remodelación. América del Sur muestra momentum emergente, principalmente en Brasil y Chile, donde la construcción de hospitalidad está escalando. El Oriente Medio y África atienden proyectos de hospitalidad de lujo y residenciales palaciegos; los Emiratos Árabes Unidos y Arabia Saudita importan mezclas personalizadas de lana-seda para desarrollos de alto perfil, sosteniendo el nivel premium del mercado de alfombras.

Panorama Competitivo

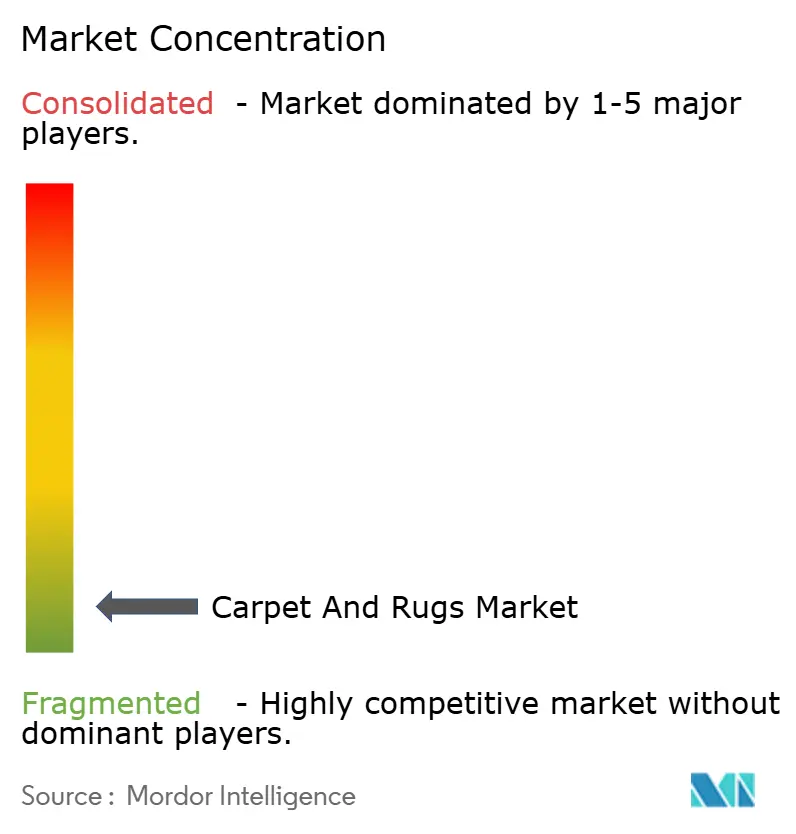

Innovación y Sostenibilidad Impulsan el Éxito Futuro

El éxito en la industria de alfombras depende cada vez más de la capacidad de las empresas para alinearse con las preferencias cambiantes de los consumidores y los requisitos de sostenibilidad. Los líderes del mercado están invirtiendo fuertemente en procesos de manufactura sostenibles, materiales reciclados y líneas de productos ecológicos para mantener su ventaja competitiva. Las empresas también se están enfocando en desarrollar tecnologías de alfombras inteligentes, características de durabilidad mejorada y capacidades de diseño innovadoras para diferenciar sus ofertas. La capacidad de proporcionar soluciones personalizadas, servicios de instalación eficientes y soporte integral post-venta se ha vuelto crucial para mantener participación de mercado en segmentos tanto residenciales como comerciales.

El éxito futuro del mercado requerirá que las empresas aborden efectivamente la creciente amenaza de soluciones alternativas de pisos mientras se adaptan a paisajes regulatorios cambiantes respecto al impacto ambiental y la seguridad del producto. Los jugadores emergentes pueden ganar terreno enfocándose en segmentos de mercado de nicho, desarrollando características innovadoras de producto y estableciendo redes de distribución regional fuertes. La creciente importancia de canales de ventas en línea y estrategias de marketing digital presenta tanto oportunidades como desafíos para los participantes del mercado. Las empresas también deben considerar la concentración del poder de compra entre grandes clientes comerciales y la creciente influencia de diseñadores de interiores y arquitectos en decisiones de especificación de productos.

Líderes de la Industria de Alfombras y Tapetes

Mohawk Industries Inc.

Shaw Industries Group, Inc.

Oriental Weavers Carpet Co.

Interface, Inc.

Beaulieu International Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Oriental Weavers lanzó una unidad de teñido de hilo de poliéster en la Ciudad 10 de Ramadán para reforzar la capacidad interna de hilo.

- Marzo 2025: Interface destinó USD 45 millones para impulsar la producción de baldosas de alfombra modular en su planta de Georgia, agregando equipo diseñado para nylon 100% reciclado.

- Febrero 2024: Shaw Floors presentó seis estilos Pet Perfect+ con tecnología LifeGuard Spill-Proof para hogares orientados a mascotas.

Alcance del Informe del Mercado Global de Alfombras y Tapetes

Las alfombras y tapetes son cubiertas textiles para pisos comúnmente utilizadas en entornos residenciales, comerciales y de oficinas. Ofrecen beneficios tanto prácticos como visuales al agregar calor, comodidad y aislamiento, así como mejorar la estética general de un espacio. Un análisis completo de antecedentes de la industria de alfombras y tapetes, que comprende tendencias emergentes por segmentos y mercados regionales, jugadores clave del mercado, dinámicas del mercado y visión general del mercado, está cubierto en el informe.

El mercado de alfombras y tapetes está segmentado por tipo, aplicación, canal de distribución y geografía. Por tipo, el mercado está segmentado como tufted, tejidas, punzonadas con aguja, anudadas y otras (bucle, Shag, Poliéster, Alfombra Berber). Por Aplicación, el mercado está segmentado como residencial y comercial. Por canal de distribución, el mercado está segmentado como comerciantes masivos, centros para el hogar, tiendas especializadas y otros canales de distribución (minoristas fabricantes, clubes de almacén, minoristas de descuento, distribuidores y empresas de venta omnicanal); por geografía, el mercado está segmentado como América del Norte, América del Sur, Europa, Asia-Pacífico, Oriente Medio y África. El informe ofrece tamaño de mercado y pronósticos (en USD) para todos los segmentos anteriores.

| Tufted |

| Tejidas |

| Punzonadas con Aguja |

| Anudadas |

| Otras (Bucle, Shag, Trenzadas, etc.) |

| Comerciantes Masivos |

| Centros para el Hogar |

| Tiendas Especializadas |

| Otros Canales (Minoristas Fabricantes, Clubes de Almacén, Descuento, Omnicanal) |

| Residencial | |

| Oficinas Comerciales | Hospitalidad y Ocio |

| Venta Minorista y Centros Comerciales | |

| Instalaciones de Atención Médica | |

| Institucional (Educación y Gobierno) | |

| Plantas de Manufactura Industrial | |

| Almacenes y Centros Logísticos | |

| Salas Limpias y Ambientes Controlados | |

| Otras Instalaciones Industriales | |

| Industrial |

| Estados Unidos |

| Canadá |

| México |

| Brasil |

| Perú |

| Chile |

| Argentina |

| Resto de América del Sur |

| India |

| China |

| Japón |

| Australia |

| Corea del Sur |

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam, Filipinas) |

| Resto de Asia-Pacífico |

| Reino Unido |

| Alemania |

| Francia |

| España |

| Italia |

| BENELUX (Bélgica, Países Bajos, Luxemburgo) |

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega, Suecia) |

| Resto de Europa |

| Emiratos Árabes Unidos |

| Arabia Saudita |

| Sudáfrica |

| Nigeria |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Tufted | |

| Tejidas | ||

| Punzonadas con Aguja | ||

| Anudadas | ||

| Otras (Bucle, Shag, Trenzadas, etc.) | ||

| Por Canal de Distribución | Comerciantes Masivos | |

| Centros para el Hogar | ||

| Tiendas Especializadas | ||

| Otros Canales (Minoristas Fabricantes, Clubes de Almacén, Descuento, Omnicanal) | ||

| Por Uso Final | Residencial | |

| Oficinas Comerciales | Hospitalidad y Ocio | |

| Venta Minorista y Centros Comerciales | ||

| Instalaciones de Atención Médica | ||

| Institucional (Educación y Gobierno) | ||

| Plantas de Manufactura Industrial | ||

| Almacenes y Centros Logísticos | ||

| Salas Limpias y Ambientes Controlados | ||

| Otras Instalaciones Industriales | ||

| Industrial | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Perú | ||

| Chile | ||

| Argentina | ||

| Resto de América del Sur | ||

| Asia-Pacífico | India | |

| China | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam, Filipinas) | ||

| Resto de Asia-Pacífico | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Italia | ||

| BENELUX (Bélgica, Países Bajos, Luxemburgo) | ||

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega, Suecia) | ||

| Resto de Europa | ||

| Oriente Medio y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Nigeria | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de alfombras?

El tamaño del mercado de alfombras está valorado en USD 52.46 mil millones en 2025 y se pronostica que alcance USD 66.26 mil millones para 2030.

¿Qué región está creciendo más rápido en el mercado de alfombras?

Asia-Pacífico es el motor de crecimiento, proyectado para expandirse a una TCAC del 8.23% hasta 2030 mientras la urbanización y el aumento de ingresos elevan la demanda.

¿Quiénes son las empresas líderes en el mercado de alfombras?

Mohawk Industries, Shaw Industries Group, Oriental Weavers Carpet Co., Interface y Beaulieu International Group colectivamente mantienen la mayor participación de ingresos.

¿Qué tipo de alfombra muestra la tasa de crecimiento más alta?

Las alfombras anudadas a mano avanzan más rápido a una TCAC del 8.43%, impulsadas por la demanda de consumidores de lujo por artesanía artesanal.

¿Cómo está influyendo la sostenibilidad en las decisiones de compra de alfombras?

Los compradores favorecen cada vez más productos hechos con fibras recicladas o de base biológica y buscan verificación de huellas de carbono bajas, elevando la demanda de ofertas como Carbon Neutral Floors de Interface.

Última actualización de la página el: