Tamaño y Participación del Mercado de Dispositivos de Monitoreo de Glucosa en Sangre

Análisis del Mercado de Dispositivos de Monitoreo de Glucosa en Sangre por Mordor Intelligence

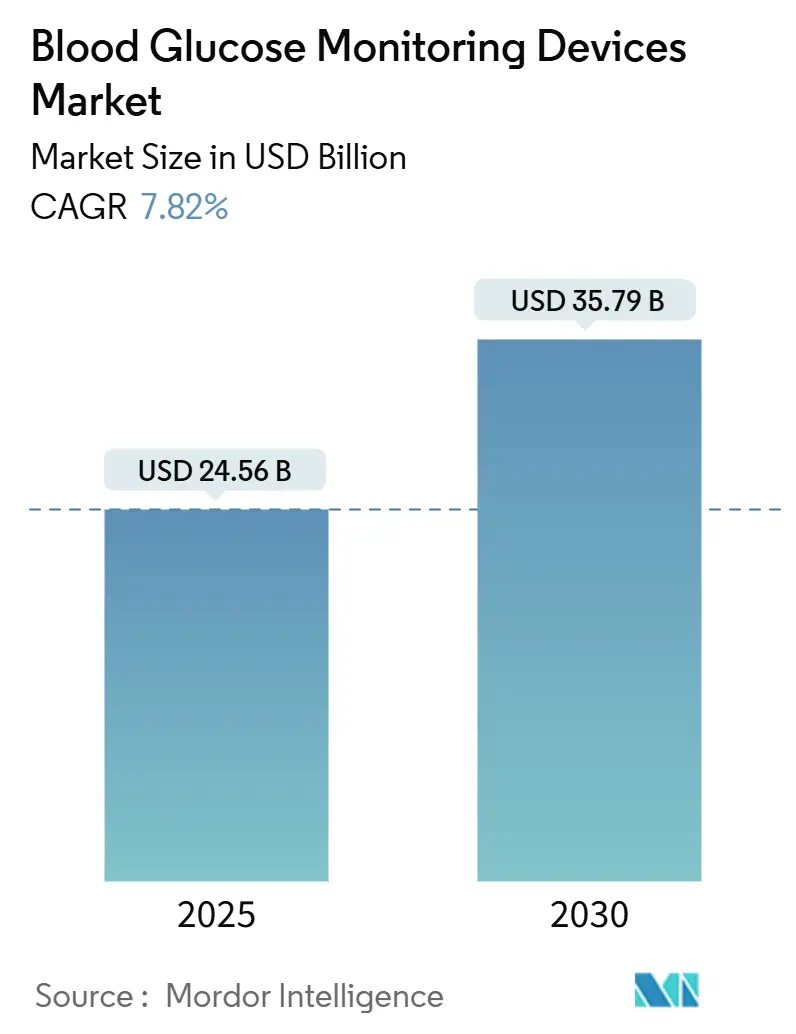

El mercado mundial de dispositivos de monitoreo de glucosa en sangre está valorado en USD 24,56 mil millones en 2025, se proyecta que se expanda con una tasa de crecimiento anual compuesta (TCAC) del 7,82%, y debería alcanzar USD 35,79 mil millones para 2030. El crecimiento se basa en el reemplazo rápido del automonitoreo con punción digital por sensores continuos y conectados que proporcionan perfiles glucémicos las 24 horas. Asia-Pacífico está emergiendo como la región de crecimiento más rápido ya que los programas de detección a gran escala en China e India llevan a usuarios por primera vez al ecosistema de dispositivos. Los líderes de la industria están forjando asociaciones que vinculan sensores de glucosa con administración de insulina y wearables de consumo, señalando un movimiento hacia plataformas de gestión integral de diabetes en lugar de dispositivos independientes. Los avances en sensores miniaturizados y no invasivos están ampliando la base potencial de usuarios, mientras que una integración más estrecha de datos de glucosa con terapéuticas digitales está convirtiendo las lecturas en tiempo real en vías de atención accionables. Los desafíos de asequibilidad persisten, sin embargo, los contratos de compra en volumen y las opciones de venta libre están reduciendo gradualmente los costos iniciales, ayudando al mercado a sostener el impulso.

Puntos Clave del Informe

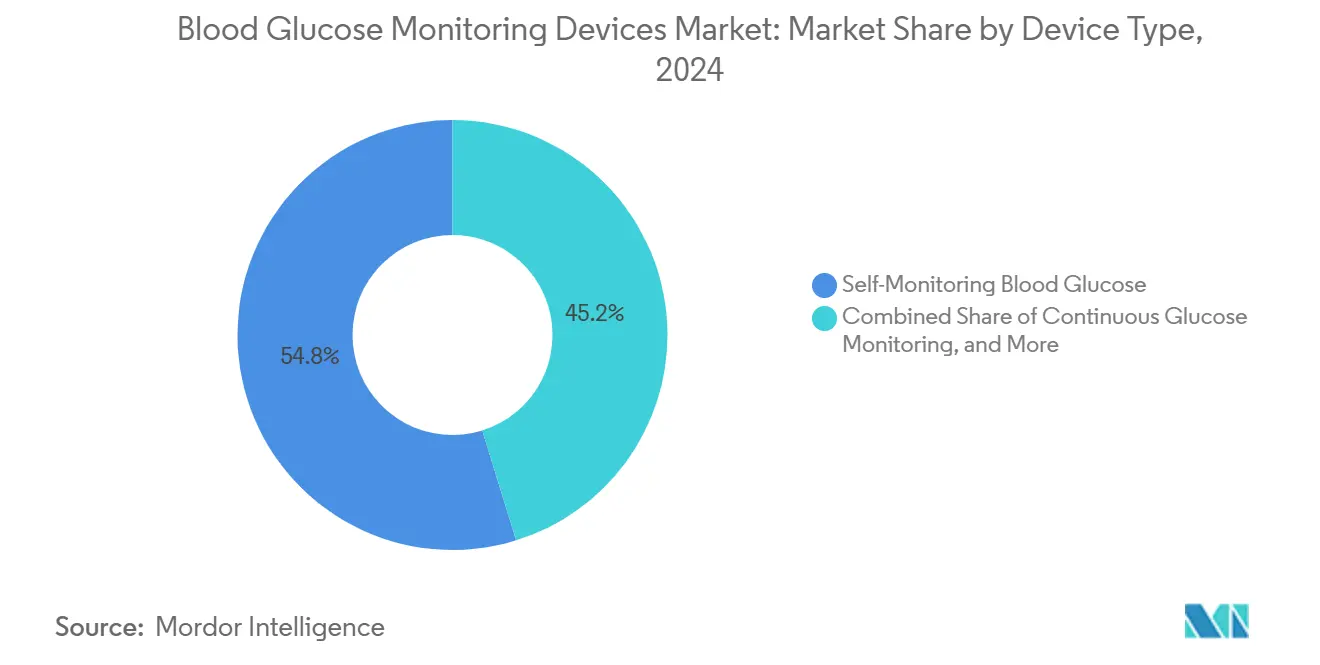

- Por tipo de dispositivo, los dispositivos de automonitoreo de glucosa en sangre (SMBG) mantuvieron el 54,8% del tamaño del mercado de dispositivos de monitoreo de glucosa en sangre en 2024, mientras que se espera que los sistemas de monitoreo continuo de glucosa (CGM) avancen con una TCAC del 12,2% hasta 2030.

- Por usuario final, los entornos de atención domiciliaria comandaron el 61,9% de participación en 2024 y se prevé que crezcan con una TCAC del 10,5% hasta 2030.

- Por tipo de paciente, la diabetes tipo-2 representó el 80% de la participación del mercado de dispositivos de monitoreo de glucosa en sangre en 2024, mientras que la gestacional y otros tipos están establecidos para expandirse con una TCAC del 13,2% hasta 2030.

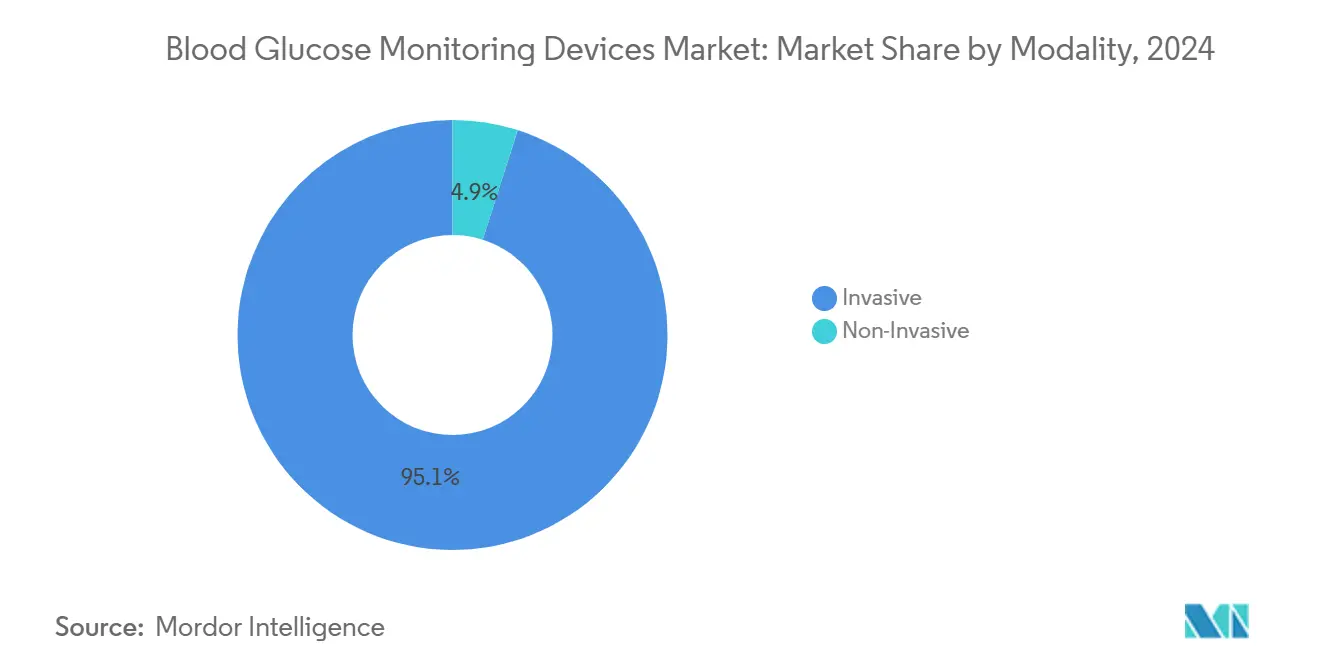

- Por modalidad, el monitoreo invasivo dominó con el 95,1% de participación en 2024, mientras que las tecnologías no invasivas están preparadas para crecer con una TCAC del 12,9% durante el mismo período.

- Por canal de distribución, las farmacias minoristas lideraron con el 47,2% de participación en 2024; se proyecta que las ventas en línea aumenten con una TCAC del 13,6% hasta 2030.

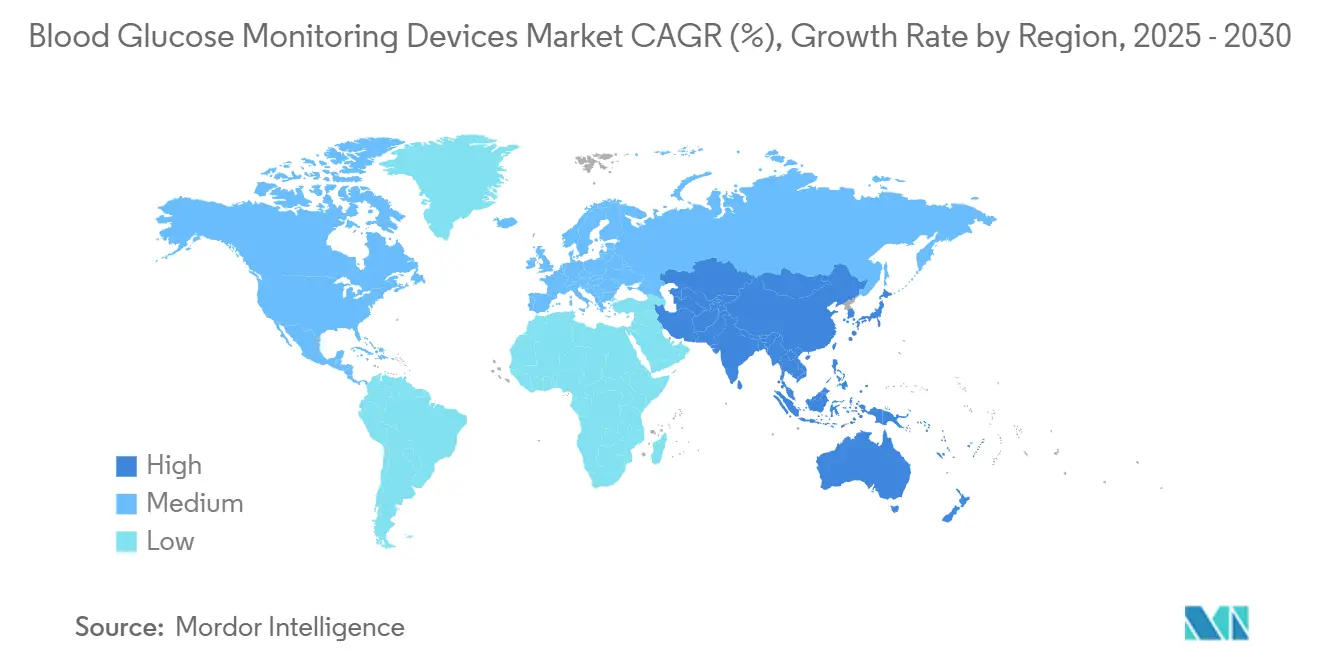

- Por geografía, América del Norte capturó el 42% de los ingresos en 2024, y se anticipa que Asia-Pacífico registre el crecimiento regional más rápido con una TCAC del 10,2% hasta 2030.

Tendencias e Insights del Mercado Mundial de Dispositivos de Monitoreo de Glucosa en Sangre

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Cambio Acelerado del SMBG Intermitente al Monitoreo Continuo y Conectado de Glucosa | +2.4% | Global (adopción temprana en América del Norte y Europa) | Corto plazo (≤ 2 años) |

| Expansión Rápida de la Prevalencia de Diabetes y Detección Temprana en Economías Emergentes | +1.8% | Asia-Pacífico, Medio Oriente y África, América del Sur | Mediano plazo (3-4 años) |

| Integración de Datos de Glucosa en Terapéuticas Digitales y Monitoreo Remoto de Pacientes | +1.2% | América del Norte, Europa, Asia-Pacífico desarrollado | Mediano plazo (3-4 años) |

| Miniaturización e Innovaciones en Sensores Wearables que Mejoran la Conveniencia del Usuario | +1.0% | Global (adopción temprana en América del Norte) | Mediano plazo (3-4 años) |

| Colaboraciones Estratégicas Entre Farmacéuticas, Med-Tech y Big Tech para Plataformas Integrales | +0.9% | Global (concentrado en América del Norte y Europa) | Corto plazo (≤ 2 años) |

| Alineación Multipagador Hacia Reembolso Basado en Resultados para Dispositivos Avanzados | +0.6% | América del Norte, Europa, Asia-Pacífico desarrollado | Mediano plazo (3-4 años) |

| Fuente: Mordor Intelligence | |||

Cambio Acelerado del SMBG Intermitente al Monitoreo Continuo y Conectado de Glucosa

La adopción de CGM ahora supera al automonitoreo de glucosa en sangre (SMBG), impulsada por la demanda del usuario de datos de tendencias y por evidencia clínica que muestra menor HbA1c y mayor tiempo en rango[1]Ayodeji A. Sanusi, Yumo Xue, Claire McIlwraith et al., "Association of Continuous Glucose Monitoring Metrics With Pregnancy Outcomes in Patients With Preexisting Diabetes," Diabetes Care, diabetesjournals.org. Un nuevo punto clave de programas recientes del mundo real es que adultos que no usan insulina portando sensores calibrados de fábrica registraron 31% menos pruebas de punción digital, liberando recursos clínicos para casos de alto riesgo. Las aprobaciones de venta libre (OTC) en 2024 eliminaron las barreras de prescripción en Estados Unidos, expandiendo el tamaño del mercado de monitoreo de glucosa en sangre al desbloquear un canal minorista masivo. Los fabricantes de dispositivos están simultáneamente agregando algoritmos predictivos que alertan a los usuarios antes de la hipo- o hiperglucemia, una característica que las clínicas ven cada vez más como atención preventiva. La implicación aguas arriba es una integración más estrecha entre los flujos de datos CGM y los flujos de trabajo de atención primaria, señalando un cambio permanente lejos de las pruebas episódicas.

Expansión Rápida de la Prevalencia de Diabetes y Detección Temprana en Economías Emergentes

Las proyecciones publicadas en literatura revisada por pares indican que la prevalencia global de diabetes podría aumentar casi un 60% para 2025, con la subida más pronunciada en regiones emergentes. La inferencia de pilotos de campo recientes en el Sudeste Asiático muestra que las pruebas de HbA1c de punto de atención basadas en la comunidad aumentan la detección de casos sin sobrecargar los centros terciarios. Los gobiernos están por lo tanto piloteando la adquisición masiva de tiras y sensores de menor costo, señalando un futuro crecimiento de volumen incluso a precios unitarios restringidos. La detección temprana crea un grupo más grande de usuarios que requieren información diaria de glucosa, anclando la demanda a largo plazo tanto para SMBG como para CGM. El ensamblaje local de dispositivos en China e India también está recortando los aranceles de importación, mejorando la asequibilidad y ampliando la participación en la industria de monitoreo de glucosa en sangre.

Integración de Datos de Glucosa en Terapéuticas Digitales y Monitoreo Remoto de Pacientes

Los paneles de control basados en la nube ahora agregan lecturas CGM con horarios de medicación, registros de dieta y rastreadores de actividad, creando gemelos digitales en tiempo real de los pacientes. Un modelo de fundación de sensores grandes reciente logró una precisión de predicción clínicamente significativa, subrayando la confianza de la comunidad de investigación en la orientación de dosis impulsada por aprendizaje automático[2]Junjie Luo, Abhimanyu Kumbara, Mansur Shomali et al., "Let Curves Speak: A Continuous Glucose Monitor Based Large Sensor Foundation Model for Diabetes Management," arXiv, arxiv.org. Las clínicas que adoptan monitoreo remoto de pacientes (RPM) reportan menos visitas de emergencia entre cohortes de alto riesgo, implicando ahorros de costos aguas abajo que son capturados cada vez más en contratos basados en valor. Una observación novedosa de la retroalimentación de pagadores muestra que el reembolso para monitoreo mejorado por algoritmos es aprobado más fácilmente cuando los proveedores pueden vincular tiempos de resolución de alertas con admisiones reducidas. En consecuencia, las asociaciones entre fabricantes de dispositivos, proveedores de registros de salud electrónicos y firmas de terapéuticas digitales están proliferando, cementando la interoperabilidad de datos como un foso competitivo en el mercado de monitoreo de glucosa en sangre.

Miniaturización e Innovaciones en Sensores Wearables que Mejoran la Conveniencia del Usuario

Los sensores intradérmicos del tamaño de un lente de contacto y nanosensores basados en fluorescencia prometen tiempos de calentamiento más cortos y uso menos intrusivo. Los estudios de usabilidad de campo revelan que los factores de forma más pequeños se correlacionan con un uso más prolongado del dispositivo, lo que se traduce en conjuntos de datos más ricos para entrenamiento de algoritmos y mayores ingresos por paciente para los proveedores. Un patrón emergente es la inclusión de pantallas en el sensor que dan lecturas de un vistazo sin depender de teléfonos inteligentes, reduciendo las barreras de alfabetización digital para adultos mayores. Los diseños independientes de batería reducen los desechos electrónicos y extienden la vida operativa, alineándose con las políticas de adquisición hospitalaria que cada vez más factorizan métricas de sostenibilidad en decisiones de compra. Estos avances sugieren colectivamente que la experiencia del usuario en lugar de la precisión bruta del sensor pronto determinará las decisiones de compra en la industria de monitoreo de glucosa en sangre.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Brecha de Asequibilidad Persistente para Dispositivos CGM en Segmentos de Bajos Ingresos | -1.5% | Economías emergentes, áreas rurales en mercados desarrollados | Mediano plazo (3-4 años) |

| Preocupaciones de Interoperabilidad y Ciberseguridad que Obstaculizan el Intercambio de Datos Dispositivo-App | -0.8% | Global (mayor efecto donde las regulaciones son estrictas) | Corto plazo (≤ 2 años) |

| Requisitos de Evidencia Estrictos para Sensores No Invasivos Calibrados de Fábrica | -0.7% | Global (mayor impacto en América del Norte y Europa) | Mediano plazo (3-4 años) |

| Compresión de Precios Competitiva en Consumibles SMBG por Proliferación de Tiras Genéricas | -0.4% | Global (más pronunciado en mercados emergentes) | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Brecha de Asequibilidad Persistente para Dispositivos CGM en Segmentos de Bajos Ingresos

La Asociación Americana de Diabetes señala que casi un tercio de las personas con diabetes renuncian a las pruebas regulares porque los suministros siguen siendo caros. Las divulgaciones de precios recientes revelan un costo de sensor de consumo de USD 49-90 por uso de 15 días, todavía fuera del alcance de muchos pacientes sin seguro. La retroalimentación cualitativa fresca de clínicas de red de seguridad indica que las donaciones masivas temporalmente cubren la brecha pero no abordan el acceso sostenido. Algunos pagadores están piloteando copagos escalonados vinculados a objetivos de mejora de HbA1c, una innovación que podría alinear incentivos y suavizar el costo de bolsillo. Hasta que tales modelos escalen, la brecha de asequibilidad continuará restringiendo el crecimiento de la participación del mercado de monitoreo de glucosa en sangre en comunidades de menores ingresos.

Preocupaciones de Interoperabilidad y Ciberseguridad que Obstaculizan el Intercambio de Datos Dispositivo-App

La creciente conectividad expone los dispositivos a amenazas de red y capa de aplicación que podrían comprometer la integridad de datos o la dosificación de insulina. Los investigadores de seguridad han validado ataques de prueba de concepto, llevando a los reguladores a agregar cláusulas explícitas de ciberseguridad a las presentaciones previas al mercado. Una inferencia novedosa de esquemas piloto de certificación es que los hospitales ahora demandan informes de pruebas de penetración como parte de la incorporación de proveedores, alargando los ciclos de ventas pero mejorando la confianza. Las herramientas de verificación formal como GlucOS demuestran que las garantías de seguridad pueden ser probadas matemáticamente incluso bajo ataque activo, estableciendo un estándar más alto para dispositivos futuros. Las empresas capaces de demostrar cumplimiento a través de auditorías de terceros probablemente ganarán preferencia de adquisición, influyendo en la dinámica competitiva en el mercado de monitoreo de glucosa en sangre.

Análisis de Segmentos

Por Tipo de Dispositivo: SMBG Mantuvo la Participación Mayoritaria; CGM Listo para Crecer Rápidamente

Los sistemas de monitoreo continuo de glucosa representan la porción de más rápida expansión del tamaño del mercado de monitoreo de glucosa en sangre, creciendo con una TCAC pronosticada del 12,2% de 2025-2030. La evidencia de ensayos aleatorizados muestra que CGM reduce la HbA1c y mejora las métricas de calidad de vida, lo que impulsa decisiones de cobertura favorables. Como resultado, CGM invade la participación de mercado tradicional del 54,8% que los dispositivos de automonitoreo de glucosa en sangre mantuvieron en 2024. Los datos liberados por dos principales fabricantes de tiras revelan volúmenes de envío planos, implicando que la demanda de tiras de prueba se está estabilizando incluso en regiones sensibles al precio.

Los paquetes integrados de bomba-CGM ahora representan una proporción creciente de pedidos entre pacientes gestionados intensivamente, sugiriendo que el enfoque de ecosistema está superando las estrategias de un solo dispositivo. La vinculación de Abbott de sensores FreeStyle Libre con la plataforma de entrega automatizada de Medtronic demuestra que la interoperabilidad impulsa la adherencia del dispositivo[3]Abbott, "Abbott Enters Global Partnership to Connect Its World-Leading Continuous Glucose Monitoring System With Medtronic's Insulin Delivery Devices," Abbott, abbott.com. Los datos de adquisición frescos indican que los hospitales que adoptan sistemas de bucle cerrado cortaron las alertas de hipoglucemia de pacientes internos en tasas de doble dígito, una ganancia de rendimiento que fortalece el caso clínico para la integración. Las próximas tecnologías no invasivas, como el sensado optoacústico de infrarrojo medio con un coeficiente de correlación de 0,92 con estándares de laboratorio, podrían perturbar aún más las participaciones incumbentes si se superan los obstáculos regulatorios.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Atención Domiciliaria Domina el Mercado; Se Espera que se Expanda Constantemente

Los entornos de atención domiciliaria mantienen la mayor participación del mercado de monitoreo de glucosa en sangre con 61,9% en 2024 y están establecidos para expandirse con una TCAC del 10,5% hasta 2030. Los programas de telesalud que emparejan datos CGM con paneles de control de médicos han reportado reducciones sostenidas de HbA1c mientras cortan las visitas al departamento de emergencias. Esta dinámica impulsa el interés de los pagadores en reembolsar kits de monitoreo basados en el hogar. Una inferencia reciente de inscripciones de servicios de suscripción muestra que los usuarios que reciben entrenamiento mensual se renuevan a tasas más altas, agregando ingresos predecibles para los proveedores.

Los hospitales y clínicas siguen siendo esenciales para el entrenamiento inicial del dispositivo, sin embargo su crecimiento relativo es más lento ya que la gestión ambulatoria gana impulso. Los laboratorios de diagnóstico están pivoteando hacia pruebas de HbA1c de punto de atención, que demostraron relaciones costo-utilidad que apoyan la expansión a áreas rurales. Los modelos híbridos que combinan monitoreo remoto con pruebas de laboratorio periódicas optimizan el despliegue de la fuerza laboral y están atrayendo interés político. Los lanzamientos de sensores de venta libre fortalecen aún más el segmento doméstico al permitir que los consumidores eviten completamente las visitas a la clínica, señalando una descentralización sostenida dentro de la industria de monitoreo de glucosa en sangre.

Por Tipo de Paciente: Diabetes Tipo-2 Lidera; Gestacional y Otros Crecen Rápido

La cohorte de diabetes tipo-2 representa el 80% del tamaño actual del mercado de monitoreo de glucosa en sangre, reflejando su dominio en las estadísticas de prevalencia global. Los sensores CGM OTC diseñados para usuarios que no usan insulina abren un nuevo subsegmento que podría agregar millones de clientes potenciales, ampliando los ingresos más allá de la base históricamente dependiente de insulina. El análisis de datos de prescripción revela que los médicos de atención primaria son ahora el canal principal para recomendaciones de dispositivos, reemplazando a los endocrinólogos como los guardianes tradicionales. Este cambio subraya la necesidad de sensores simples y de bajo entrenamiento que se ajusten a los flujos de trabajo de atención primaria.

Los tipos gestacionales y otros de diabetes se espera que registren las ganancias más rápidas con una TCAC pronosticada del 13,2%. Los estudios revisados por pares vinculan valores más altos de tiempo en rango durante el embarazo con reducciones significativas en complicaciones neonatales. Los fabricantes de dispositivos están por lo tanto probando sensores con calentamientos más cortos y adhesivos más suaves adecuados para la piel embarazada, reflejando desarrollo de productos personalizados. La diabetes tipo-1, aunque más pequeña en recuento de cabezas, sigue siendo una vitrina tecnológica; la investigación de fenotipado reciente identificó siete perfiles glucémicos únicos, sugiriendo futuros algoritmos de dosificación personalizados. La presencia de adoptantes tempranos altamente comprometidos en este segmento asegura la demanda sostenida de características de próxima generación y servicios ricos en datos.

Por Modalidad: Dispositivos Invasivos Lideran; No Invasivos Preparados para el Crecimiento

Los sensores invasivos comandaron el 95,1% de los ingresos del mercado 2024, pero las modalidades no invasivas se proyectan para aumentar con una TCAC del 12,9%, estrechando la brecha durante la década. Los prototipos de infrarrojo medio y basados en fluorescencia se están acercando a los umbrales de precisión necesarios para la aprobación regulatoria, un hito que podría reasignar los flujos de inversión futuros. Los pitch decks de inversionistas cada vez más destacan paradigmas sin cables, sin inserción, una señal de que el capital está migrando hacia tecnologías de baja carga.

Mientras tanto, los dispositivos invasivos continúan miniaturizándose; los micro-sensores intradérmicos que se sientan debajo del estrato córneo entregan lecturas casi en tiempo real con mínima incomodidad. Las evaluaciones de adquisición muestran que los sensores más pequeños reducen las reclamaciones de desalojo accidental, reduciendo los costos de garantía. Los fabricantes de sistemas invasivos por lo tanto no se están quedando quietos; en su lugar, están adoptando membranas compuestas y enzimas de vida más larga para mantener su participación del mercado de monitoreo de glucosa en sangre contra las alternativas no invasivas que se avecinan.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Farmacias Minoristas Lideran; Ventas en Línea se Aceleran Rápidamente

Las farmacias minoristas mantuvieron una participación del 47,2% del mercado de monitoreo de glucosa en sangre en 2024, sin embargo los canales en línea se pronostican para crecer con una TCAC del 13,6% hasta 2030. Las tiendas directas al consumidor aprovechan la facturación por suscripción y el reabastecimiento automático, que los datos internos de ventas muestran que impulsan la adherencia y el valor de por vida. Una inferencia notable es que las promociones navideñas en plataformas de comercio electrónico desencadenan picos de adopción de sensores entre compradores orientados al fitness, reflejando la línea difusa entre dispositivo médico y accesorio de bienestar.

La adquisición hospitalaria sigue siendo crítica para paquetes de bomba-CGM, pero incluso los compradores institucionales están experimentando con modelos de envío directo que envían suministros directamente a los hogares de los pacientes, reduciendo el inventario en el sitio. La elegibilidad de sensores OTC para reembolso de cuenta de ahorros de salud expande el pool de comercio electrónico direccionable en mercados como Estados Unidos. El aumento de portales en línea operados por fabricantes también da a los proveedores control directo sobre los datos del cliente, que se aprovecha cada vez más para refinar los ciclos de marketing y desarrollo de productos en la industria de monitoreo de glucosa en sangre.

Análisis Geográfico

América del Norte comanda el 42% de los ingresos globales, anclado por reembolso favorable y aprobaciones regulatorias tempranas para CGM. La decisión de Medicare de 2023 de ampliar la cobertura sin prerrequisitos de punción digital expandió la elegibilidad para millones de usuarios. La legislación fresca a nivel estatal ahora manda topes de participación en costos para suministros diabéticos, probablemente sosteniendo la demanda unitaria. El financiamiento de riesgo permanece robusto, con asignaciones de capital gravitando hacia plataformas mejoradas por algoritmos, asegurando que la región continúe estableciendo puntos de referencia tecnológicos.

Asia-Pacífico registra la TCAC de pronóstico más rápida al 10,2%. Los programas de detección comunitaria en expansión de China demuestran resultados de costo-utilidad que ganan financiamiento público, mientras que las empresas de ensamblaje local reducen los precios para usuarios finales en India, Indonesia y Vietnam. Una inferencia única de datos de importación recientes indica que los sensores de nivel medio están superando en ventas a las tiras de gama baja en ciudades chinas urbanas de Nivel-2, señalando una base de clientes que madura. La penetración rápida de teléfonos inteligentes apoya aún más los modelos de dispositivos centrados en aplicaciones, posicionando a la región como un punto caliente para la adopción de dispositivos conectados.

Europa mantiene una fuerte base instalada, especialmente en Alemania, Reino Unido y Francia, donde los sistemas de salud universales sustentan ciclos de reemplazo constantes. La iniciativa del Espacio Europeo de Datos de Salud, que estandariza el intercambio de datos, proporciona un marco que podría acelerar la predicción de glucosa habilitada por IA a través de fronteras. En el Medio Oriente y África, las tasas de obesidad en aumento y las campañas de detección gubernamental en curso en Arabia Saudita y los Emiratos Árabes Unidos abren nuevas oportunidades, aunque desde una línea base más pequeña. América del Sur, liderada por Brasil, muestra impulso ya que los aseguradores privados locales comienzan a cubrir CGM para pacientes de alto riesgo, insinuando una futura expansión del tamaño del mercado de monitoreo de glucosa en sangre en la región.

Panorama Competitivo

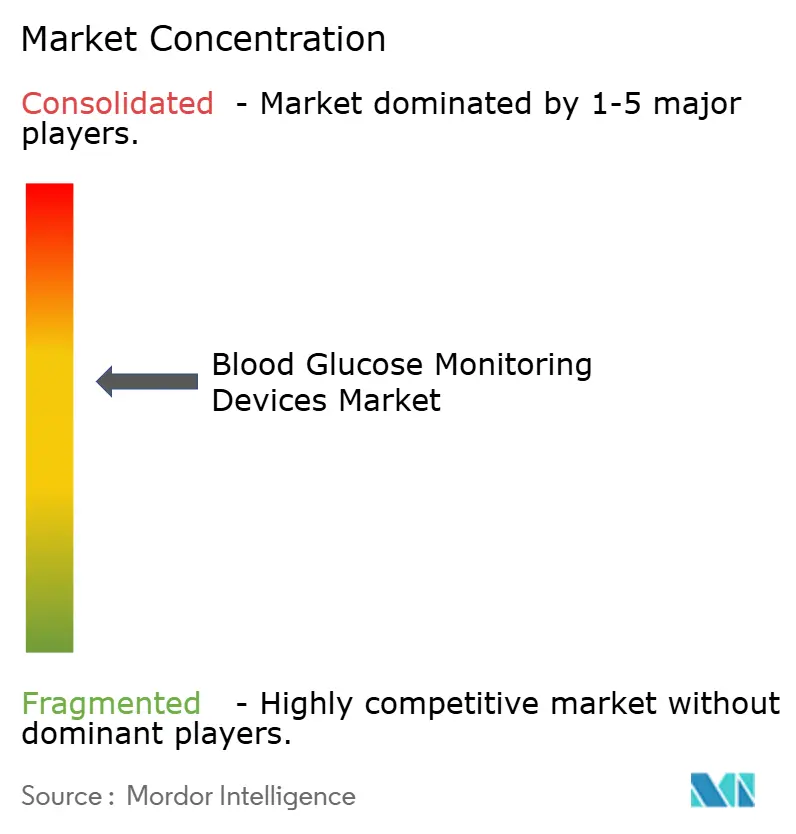

El mercado está moderadamente concentrado, con Abbott, Dexcom y Medtronic comandando colectivamente una participación significativa del mercado de monitoreo de glucosa en sangre. La estrategia ha cambiado de hardware independiente a ecosistemas integrales que acoplan sensores con sistemas de entrega y plataformas de análisis. La alianza de Abbott con Medtronic vincula FreeStyle Libre con bombas automatizadas, mientras que la participación accionaria de Dexcom en Oura integra métricas de glucosa con wearables de consumo. La amplitud del ecosistema se ve cada vez más como una palanca para reducir la deserción.

Las oportunidades de espacio en blanco continúan atrayendo recién llegados. Biolinq, GlucoTrack y Spiden persiguen sensado mínimamente o no invasivo, y cada uno ha asegurado rondas de financiamiento de varios millones de dólares; la recaudación de USD 15 millones de Spiden subraya el apetito de los inversionistas por modalidades revolucionarias. Los compradores hospitalarios reportan que la profundidad de validación clínica, no el pedigrí corporativo, es ahora el criterio de selección principal, dando a las start-ups creíbles espacio para ganar licitaciones.

Las capas de insight impulsadas por inteligencia artificial están convirtiéndose rápidamente en requisitos básicos. La plataforma de IA generativa de Dexcom personaliza resúmenes semanales, indicando que la diferenciación de software puede pronto superar las carreras de características de hardware. La inteligencia competitiva sugiere que las empresas establecidas que adquieren firmas de análisis especializadas logran un tiempo de comercialización más rápido que aquellas que construyen internamente, un factor que probablemente alimentará fusiones y adquisiciones a corto plazo.

Líderes de la Industria de Dispositivos de Monitoreo de Glucosa en Sangre

-

Medtronic PLC

-

Dexcom Inc.

-

LifeScan Inc.

-

Abbott Laboratories (Diabetes Care)

-

F. Hoffmann-La Roche Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Henry Schein cerró la adquisición de Acentus, un proveedor nacional de CGM con ingresos anuales de USD 35 millones, reforzando su huella de distribución de atención domiciliaria.

- Noviembre 2024: Dexcom invirtió USD 75 millones en Oura y acordó entregar integración de aplicaciones que combina datos CGM y anillo inteligente dentro del primer semestre de 2025.

- Septiembre 2024: Abbott lanzó Lingo, su primer CGM OTC para adultos que no usan insulina, con precio de USD 49 por sensor, catalizando el segmento de consumo.

- Agosto 2024: Dexcom desplegó Stelo, el primer sensor de glucosa OTC aprobado por la FDA, a USD 89,99 por un paquete de dos, ampliando el acceso a pacientes tipo-2 que no usan insulina.

Alcance del Informe del Mercado Mundial de Dispositivos de Monitoreo de Glucosa en Sangre

Los dispositivos de monitoreo de glucosa en sangre se utilizan para diagnosticar tanto condiciones hiperglucémicas como hipoglucémicas en pacientes diabéticos. El Informe Cubre la Dinámica y Crecimiento del Mercado de Dispositivos de Monitoreo de Glucosa en Sangre. El Mercado está Segmentado por Dispositivo (Automonitoreo de Glucosa en Sangre (Dispositivos Glucómetro, Tiras de Prueba y Lancetas) y Monitoreo Continuo de Glucosa (Sensores y Durables (Receptores y Transmisores)), Usuario Final (Uso Hospitalario/Clínico y Uso Doméstico/Personal), Indicadores (Población con Diabetes Tipo-1 y Población con Diabetes Tipo-2) y por Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América Latina). El Informe Ofrece el Valor (en USD) y Volumen (en Unidades) para los Segmentos Anteriores.

| Automonitoreo de Glucosa en Sangre | Glucómetros |

| Tiras de Prueba | |

| Lancetas y Dispositivos de Lancetas | |

| Monitoreo Continuo de Glucosa | Sensores |

| Transmisores y Receptores | |

| Sistemas Integrados de Bomba de Insulina-CGM | |

| Tecnologías No Invasivas y Emergentes |

| Hospitales y Clínicas |

| Entornos de Atención Domiciliaria |

| Laboratorios de Diagnóstico |

| Diabetes Tipo-1 |

| Diabetes Tipo-2 |

| Tipos Gestacionales y Otros |

| Invasivo |

| No Invasivo |

| Ventas Institucionales |

| Farmacias Minoristas |

| Ventas en Línea |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Indonesia | |

| Malasia | |

| Tailandia | |

| Vietnam | |

| Filipinas | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Arabia Saudita |

| Irán | |

| Egipto | |

| Omán | |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Dispositivo | Automonitoreo de Glucosa en Sangre | Glucómetros |

| Tiras de Prueba | ||

| Lancetas y Dispositivos de Lancetas | ||

| Monitoreo Continuo de Glucosa | Sensores | |

| Transmisores y Receptores | ||

| Sistemas Integrados de Bomba de Insulina-CGM | ||

| Tecnologías No Invasivas y Emergentes | ||

| Por Usuario Final | Hospitales y Clínicas | |

| Entornos de Atención Domiciliaria | ||

| Laboratorios de Diagnóstico | ||

| Por Tipo de Paciente | Diabetes Tipo-1 | |

| Diabetes Tipo-2 | ||

| Tipos Gestacionales y Otros | ||

| Por Modalidad | Invasivo | |

| No Invasivo | ||

| Por Canal de Distribución | Ventas Institucionales | |

| Farmacias Minoristas | ||

| Ventas en Línea | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Indonesia | ||

| Malasia | ||

| Tailandia | ||

| Vietnam | ||

| Filipinas | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Arabia Saudita | |

| Irán | ||

| Egipto | ||

| Omán | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de monitoreo de glucosa en sangre?

El mercado está valorado en aproximadamente USD 24,56 mil millones en 2025 y se proyecta que alcance USD 35,79 mil millones para 2030.

¿Qué segmento de dispositivo está creciendo más rápido?

Los sistemas de monitoreo continuo de glucosa lideran el crecimiento con una TCAC pronosticada del 12,2% debido a reembolso expandido y disponibilidad de venta libre.

¿Por qué se considera a Asia-Pacífico la región de crecimiento más rápido?

La prevalencia de diabetes en rápido aumento, detección respaldada por el gobierno, y dispositivos ensamblados localmente de menor costo impulsan una TCAC proyectada del 10,2%.

¿Cómo están cambiando el mercado los sensores de venta libre?

Las aprobaciones OTC eliminan barreras de prescripción, abren canales minoristas y en línea, y amplían la adopción entre adultos que no usan insulina.

¿Cuáles son los principales obstáculos para una adopción más amplia de CGM?

La asequibilidad para usuarios de bajos ingresos y los requisitos de ciberseguridad para dispositivos conectados siguen siendo las principales restricciones.

¿Están los monitores de glucosa no invasivos cerca de la realidad comercial?

Varios prototipos ahora cumplen los umbrales de precisión en ensayos clínicos; una vez que sigan las aprobaciones regulatorias, los dispositivos no invasivos podrían remodelar la competencia del mercado.

Última actualización de la página el: