Tamaño y Participación del Mercado de Vehículos Comerciales de Celdas de Combustible

Análisis del Mercado de Vehículos Comerciales de Celdas de Combustible por Mordor Intelligence

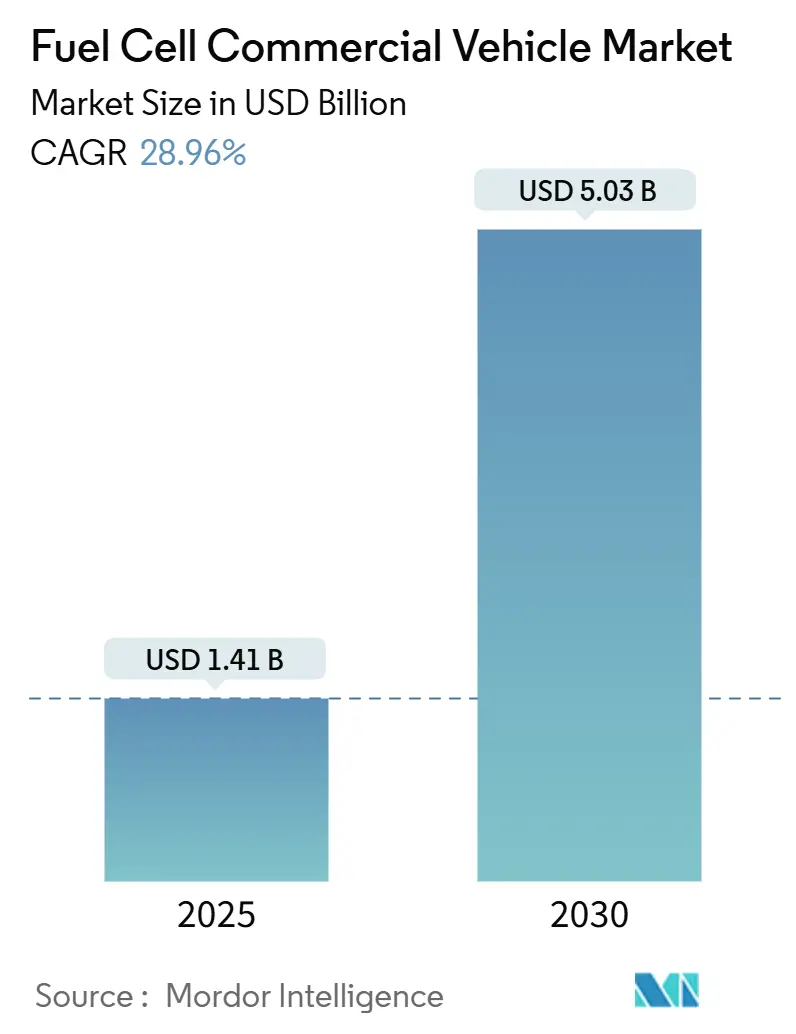

El mercado de vehículos comerciales de celdas de combustible de hidrógeno está valorado en USD 1.41 mil millones en 2025 y se proyecta alcanzar USD 5.03 mil millones para 2030, traduciéndose en una TCCA del 28.96%. Un entorno regulatorio estricto, la rápida caída en los costos del hidrógeno basado en renovables, y los crecientes compromisos corporativos de carbono neutral para el transporte de carga impulsan los volúmenes de ventas cada año. Los avances tecnológicos, notablemente un objetivo de costos del sistema de celdas de combustible de USD 80/kW para 2025, ayudan a las grandes flotas a superar los umbrales de costo total de propiedad en rutas superiores a 400 km. Los corredores regionales de hidrógeno anclados alrededor de Rotterdam y Los Ángeles eliminan la ansiedad de infraestructura en etapas tempranas mientras las autoridades portuarias establecen objetivos firmes de transporte de carga cero emisiones. Estas fuerzas alientan a los OEM a escalar la producción, reducir costos por unidad y lanzar modelos comerciales para logística de larga distancia, no solo autobuses urbanos.

Puntos Clave del Informe

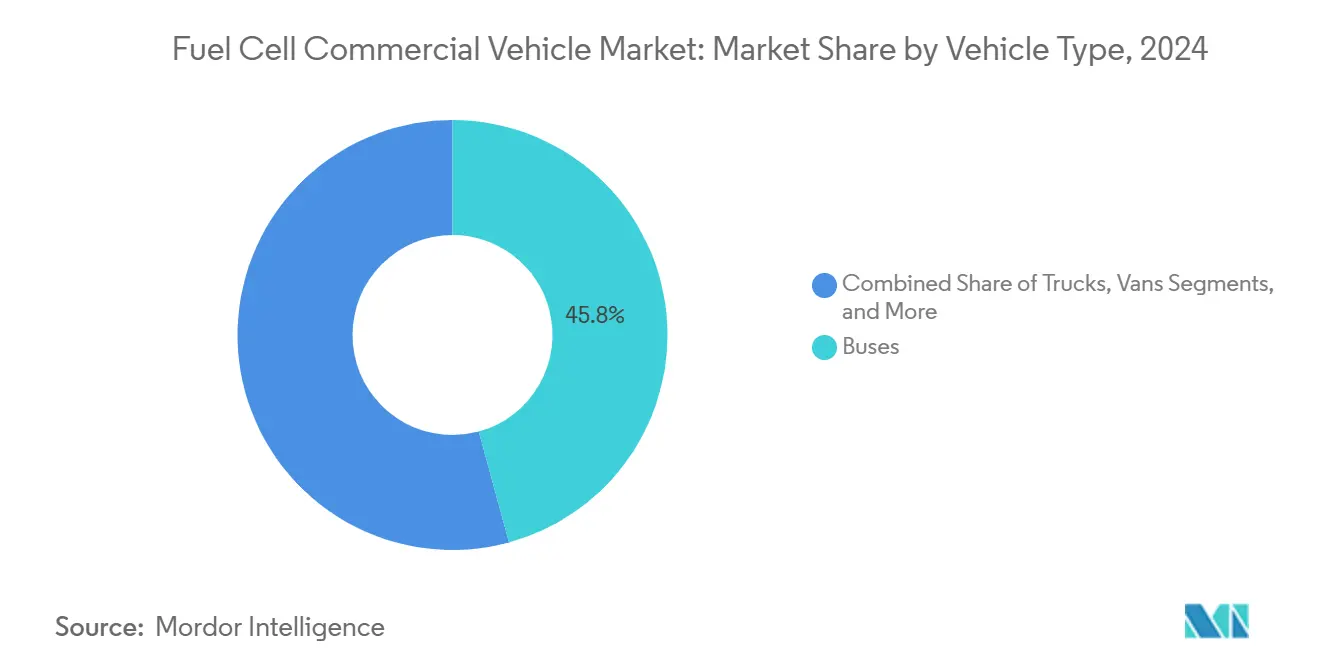

- Por tipo de vehículo, los autobuses lideraron el mercado con el 45.76% de la participación del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024, mientras que los camiones están pronosticados para crecer a una TCCA del 31.10% hasta 2030.

- Por tipo de celda de combustible, PEMFC dominó con una participación del 81.25% en 2024; se espera que SOFC se expanda a una TCCA del 31.25% hasta 2030.

- Por rango de potencia, la banda de 100-200 kW representó el 52.56% del tamaño del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024, mientras que los sistemas superiores a 200 kW están establecidos para aumentar a una TCCA del 29.30% hasta 2030.

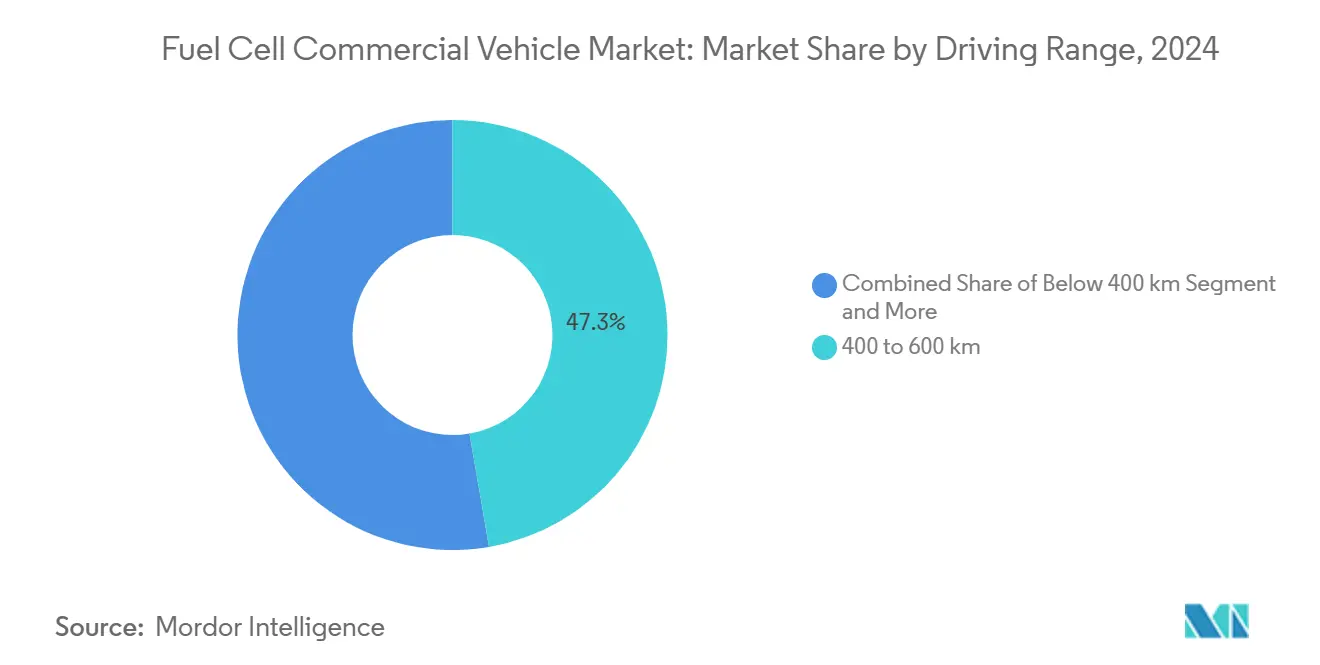

- Por autonomía, el rango de 400-600 km capturó el 47.29% de la participación de mercado en 2024, mientras que los vehículos que superan los 600 km están proyectados para aumentar a una TCCA del 30.15% hasta 2030.

- Por usuario final, las flotas de transporte público mantuvieron una participación del 48.25% del tamaño del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024; el transporte de carga de larga distancia y logística está avanzando a una TCCA del 31.45% hasta 2030.

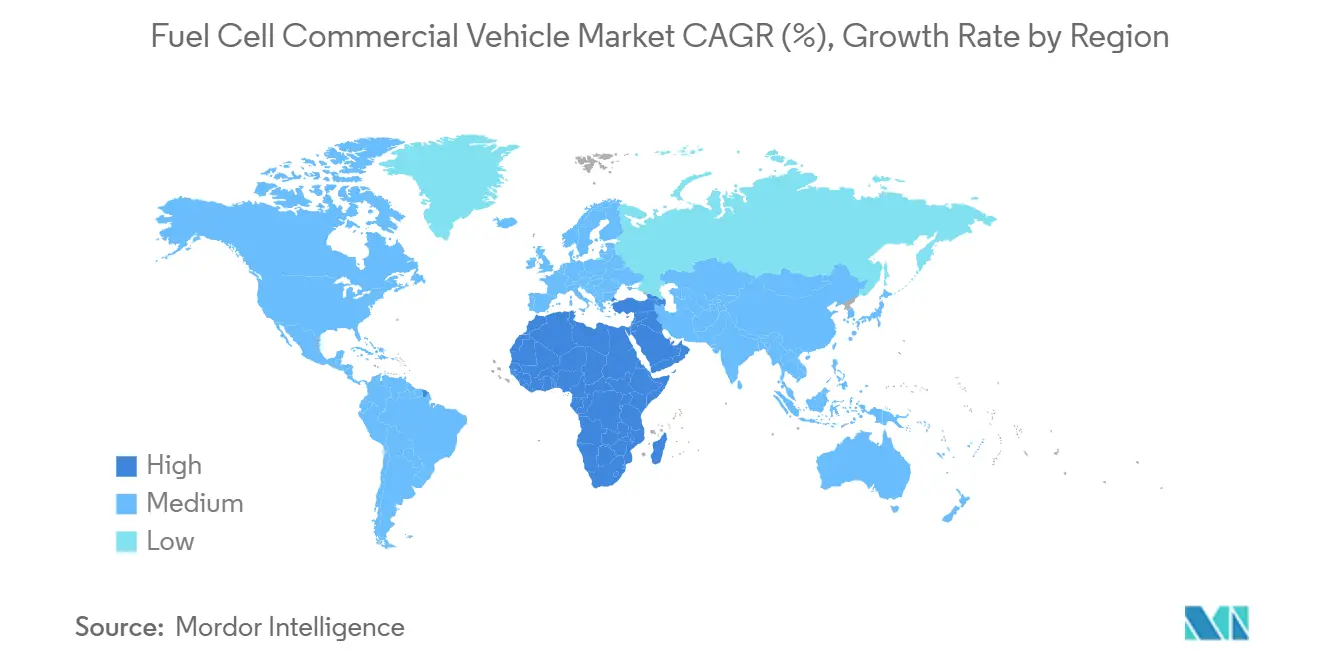

- Por región, Asia-Pacífico comandó una participación del 41.62% en 2024, mientras que la región de Medio Oriente y África se espera sea la región de crecimiento más rápido, con una TCCA proyectada del 29.05% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Vehículos Comerciales de Celdas de Combustible

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Regulaciones Estrictas de Emisiones para Camiones y Autobuses | +7.8% | Europa; extensión a América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Mandatos de Cero Emisiones para Flotas de Autobuses Urbanos | +5.2% | América del Norte (California y similares) | Corto plazo (≤ 2 años) |

| Declives en Costos de Producción de Hidrógeno en China | +4.5% | Asia-Pacífico liderado por China | Mediano plazo (2-4 años) |

| Paridad de TCO para Camiones de Larga Distancia de Más de 400 km en Nórdicos | +4.2% | Europa (cluster nórdico) | Mediano plazo (2-4 años) |

| Alianzas Corporativas de Transporte de Carga Carbono Neutral | +3.9% | Global, concentrado en Europa y América del Norte | Mediano plazo (2-4 años) |

| Corredores de Hidrógeno Centrados en Puertos | +3.4% | Principales ciudades portuarias en Europa y América del Norte | Corto plazo (≤ 2 años |

| Fuente: Mordor Intelligence | |||

Regulaciones Estrictas de Emisiones para Vehículos Comerciales

El paquete "Fit-for-55" de la UE requiere un corte del 90% de emisiones de vehículos de servicio pesado para 2040, con objetivos interinos del 45% para 2030 y 65% para 2035[1]European Commission, "Reducing CO₂ Emissions from Heavy-Duty Vehicles," climate.ec.europa.eu. Para reducir las emisiones del sector transporte, los estándares revisados de CO2 ahora abarcan un espectro más amplio de vehículos de servicio pesado (HDV). Las regulaciones actualizadas ahora incluyen autobuses, autocares, remolques y camiones vocacionales, que representan colectivamente más del 90% de las ventas de HDV. Los OEM están acelerando los programas de celdas de combustible para cumplir con los estándares más estrictos, particularmente para operaciones de larga distancia donde la masa de batería y el tiempo de inactividad por carga siguen siendo desafiantes.

Mandatos de Cero Emisiones para Flotas de Autobuses Urbanos en América del Norte

La Regulación de Tránsito Limpio Innovador de California obliga a los operadores de tránsito a transicionar a flotas 100% cero emisiones para 2040. Las compras ya deben ser 25% cero emisiones, alcanzando 50% para 2026. Las subvenciones federales de USD 1.5 mil millones en 2024 financiaron aproximadamente 600 autobuses adicionales, y los despliegues de autobuses eléctricos de celdas de combustible de tamaño completo crecieron 55% año tras año. Las agencias prefieren plataformas de celdas de combustible para bloques superiores a 250 km, requiriendo paquetes de batería duales si se ejecutan con BEV puros, comprometiendo la capacidad de asientos. Los operadores también reportan que el reabastecimiento insensible a la temperatura ambiente simplifica la planificación del servicio en climas fríos del norte.

Alianzas Corporativas de Transporte de Carga Carbono Neutral Acelerando Compromisos de Compra de OEM

La flota NorCAL ZERO de Hyundai de 30 camiones XCIENT registró casi 450,000 millas desde septiembre de 2023[2]Hyundai Motor Company, "Hyundai Motor Unveils the New XCIENT Heavy-Duty Fuel Cell Truck at ACT Expo 2025," hyundai.com. Pilotos de flotas similares por Ford y HTWO Logistics están asegurando órdenes de vehículos multi-anuales, creando incentivos de escala que acortan los períodos de recuperación para OEM y proveedores de hidrógeno. Mientras más cargadores vinculan objetivos de emisiones Scope-3 a las líneas de tiempo de la Iniciativa de Objetivos Basados en Ciencia, los OEM reciben mayor visibilidad de volumen, permitiendo corridas de producción de pilas de mayor capacidad y reduciendo los márgenes por vehículo. Las agencias de calificación crediticia han comenzado a ver tales órdenes de camiones respaldadas por alianzas como flujos de ingresos de grado de inversión, reduciendo el costo de capital para plataformas de arrendamiento de camiones de hidrógeno debutantes.

Corredores de Hidrógeno Centrados en Puertos Estimulando Adopción Temprana

Rotterdam y Los Ángeles están agrupando suministro de hidrógeno limpio, estaciones de reabastecimiento y pilotos de camiones de servicio pesado en corredores integrados. Solo California planea 100 estaciones para servir 1.5 millones de vehículos cero emisiones para 2025. El hub de hidrógeno limpio de California está programado para tomar forma con un respaldo sustancial de USD 1.2 mil millones de la Alianza para Sistemas de Energía de Hidrógeno Limpio Renovable (ARCHES), apuntando a un hito de producción de 45,000 toneladas diarias para 2045[3]California Energy Commission, "2024 Zero-Emission Vehicle Infrastructure Plan," energy.ca.gov. Las iniciativas centradas en puertos están sentando las bases para la adopción más amplia de vehículos de celdas de combustible de hidrógeno.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos Costos de Infraestructura para Estaciones de Reabastecimiento de Hidrógeno | -5.20% | Global, agudo en mercados emergentes | Mediano plazo (2-4 años) |

| Competencia de Camiones Eléctricos de Batería en Corta Distancia | -4.80% | Regiones con redes de carga maduras | Corto plazo (≤ 2 años) |

| Implementación Lenta de Suministro de Hidrógeno Verde en Mercados Emergentes | -4.70% | Asia (ex China), África, Sudamérica | Largo plazo (≥ 4 años) |

| Preocupaciones de Durabilidad de Celdas de Combustible en Ciclos de Servicio Pesado | -3.90% | Global, climas más duros más afectados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Preocupaciones de Durabilidad de Celdas de Combustible en Ciclos de Servicio Pesado

A pesar de los avances tecnológicos recientes, los sistemas de celdas de combustible para aplicaciones de servicio pesado aún enfrentan preocupaciones significativas de durabilidad. Los camiones pesados requieren sistemas capaces de al menos 25,000 horas operativas. El Consorcio de Camiones de Celdas de Combustible Million Mile apunta a 30,000 horas para 2030. El avance de UCLA de 2025 de más de 200,000 horas en pruebas de laboratorio aborda la ansiedad de vida útil pero aún se está moviendo hacia validación comercial escalada. Estas tecnologías aún no han sido ampliamente comercializadas e integradas en vehículos de producción.

Competencia de Camiones Eléctricos de Batería en Corta Distancia

Los camiones eléctricos de batería ya superan al diésel en costo total en China y están en camino a la paridad en la UE y EE.UU. para 2030.[4]International Energy Agency, "Global EV Outlook 2025 - Executive Summary," iea.org Los despliegues de cargadores rápidos y períodos de descanso obligatorios para conductores favorecen soluciones de carga en depósito bajo 200 km, limitando el volumen direccionable a corto plazo del hidrógeno en rutas locales. En contraste, los camiones de celdas de combustible de hidrógeno son menos costo-efectivos que los camiones eléctricos de batería, indicando un panorama competitivo en la electrificación de vehículos comerciales.

Análisis de Segmentos

Por Tipo de Vehículo: Los Autobuses Lideran la Adopción Mientras los Camiones se Aceleran

Los autobuses mantuvieron el 45.76% de la participación del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024 mientras las agencias de tránsito aprovecharon líneas de financiamiento dedicadas para reemplazar flotas diésel envejecidas. Solaris capturó el 65% de los registros de autobuses de celdas de combustible europeos, reflejando la especialización de OEM en operaciones basadas en depósito. Órdenes como los 40 FCEB de la Autoridad de Transporte del Condado de Orange subrayan la tracción del segmento. El impulso se beneficia de rutas predecibles y reabastecimiento de retorno a depósito, características que se ajustan a sistemas de gas comprimido de 350 bar y simplifican las operaciones diarias para equipos de mantenimiento. Los marcos de adquisición que agrupan vehículos con contratos de combustible mejoran aún más la certeza presupuestaria para compradores del sector público.

Se pronostica que los camiones superen a los autobuses con una TCCA del 31.10% de 2025 a 2030, moviendo el mercado de vehículos comerciales de celdas de combustible de hidrógeno hacia la logística de carga. El TRE FCEV de 500 millas de Nikola y la plataforma XCIENT clase-8 de Hyundai están posicionados para logística hub-a-hub, explotando el reabastecimiento de 20 minutos y mayor margen de carga útil sobre BEV. Las alianzas corporativas de carga proporcionan garantías de compra que ayudan a los bancos a suscribir nuevas estaciones de reabastecimiento. Mientras el suministro de hidrógeno verde se estabiliza, se espera que la paridad de costo total en carriles de 400-600 km desbloquee despliegues nacionales a través de corredores de carga nórdicos y de Europa Central.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Celda de Combustible: Dominio de PEMFC Desafiado por Innovación SOFC

La tecnología PEMFC comandó el 81.25% del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024, valorada por su arranque rápido y tolerancia a cambios frecuentes de carga. La carga de platino por pila continúa cayendo, cerrando brechas de costo mientras cumple con ciclos de servicio de autobuses urbanos. Las pruebas de flotas en California muestran autobuses PEMFC superando las 20,000 horas con degradación bajo 10%, reforzando la confianza del operador en servicio multi-turno.

Se espera que la Celda de Combustible de Óxido Sólido (SOFC) crezca a una TCCA del 31.25% hasta 2030. La eficiencia eléctrica hasta 60%, combinada con tolerancia para hidrógeno de menor pureza, apoya escenarios de integración de larga distancia y energía auxiliar. El progreso en ciencia de materiales ha recortado las temperaturas operativas a 700 °C, permitiendo calentamiento más rápido y componentes de gestión térmica más pequeños. La reducción de dependencia en metales del grupo del platino promete menores costos de pila a escala, estableciendo el escenario para adopción expandida una vez que la durabilidad alcance las 30,000 horas.

Por Rango de Potencia: El Segmento de 100-200 kW Optimiza Rendimiento y Costo

Los sistemas calificados de 100-200 kW representaron el 52.56% del tamaño del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024, sirviendo camiones de servicio medio y autobuses urbanos donde los techos de peso y costo son estrictos. Los OEM favorecen este rango para mezclas de rutas bajo 300 km, donde las demandas de energía se mantienen moderadas y la reducción del paquete produce ahorros en tanques de almacenamiento y electrónicos de potencia.

Se pronostica que los rangos de potencia superiores a 200 kW aumenten 29.30% anualmente hasta 2030 debido al aumento de la demanda de camiones clase-8. El programa de prueba del chasis Super Duty de Ford apunta a un rango de 300 millas mientras acomoda una carga útil de 10,000 lb. Las pilas más pequeñas y de mayor potencia se emparejan con tanques de 700 bar, preservando las cargas útiles de carga incluso mientras la reserva de energía del vehículo se duplica para viajes transcontinentales.

Por Autonomía: El Rango de 400-600 km Captura el Punto Óptimo Actual del Mercado

Una ventana de conducción de 400-600 km aseguró una participación del 47.29% del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024, equilibrando carga útil con volumen del tanque. La especificación XCIENT de 724 km de Hyundai se sitúa dentro de esta ventana y ha demostrado ser confiable en rutas californianas de grado mixto. Los operadores de tránsito que ejecutan autobuses interurbanos también reportan ciclos de servicio eficientes sin almacenamiento excesivo a bordo.

Los vehículos que ofrecen más de 600 km están en camino a una TCCA del 30.15% hasta 2030. Los avances en compuestos de 700 bar e hidrógeno líquido criogénico cortan el peso del tanque en 15%, permitiendo extensiones de rango neutrales en carga útil. La variante de hidrógeno líquido TRE de Nikola contiene 70 kg de combustible y entrega aproximadamente 805 km, haciendo factible el servicio de dos turnos sin rellenado intermedio.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Flotas de Transporte Público Lideran Mientras la Logística de Carga se Acelera

Debido al financiamiento federal y estatal directo, las flotas de transporte público representaron el 48.25% del mercado de vehículos comerciales de celdas de combustible de hidrógeno en 2024. La asignación de 2024 de la Administración Federal de Tránsito de USD 1.5 mil millones cubrió la adquisición de casi 600 autobuses, de los cuales una participación significativa fueron FCEB. Los planes blueprint de agencias como Santa Clara VTA designan celdas de combustible para rutas inter-suburbanas más largas, permitiendo que los autobuses de batería manejen bucles más cortos.

El transporte de carga de larga distancia y logística está programado para crecer 31.45% anualmente hasta 2030 mientras los cargadores buscan rango, reabastecimiento rápido y rendimiento estable en clima frío. El piloto HTWO Logistics de Hyundai en Georgia programa 21 camiones para movimientos internos de planta, mostrando integración vertical temprana desde producción de hidrógeno hasta despliegue de vehículos. Mientras los hubs de hidrógeno verde entran en línea, se espera que los transportistas amplíen el uso desde transbordadores portuarios hasta líneas troncales nacionales.

Análisis Geográfico

La región Asia-Pacífico lideró el mercado de vehículos comerciales de celdas de combustible de hidrógeno con una participación del 41.62% en 2024, respaldada por la capacidad de hidrógeno verde de 125,000 tpa de China y fabricación de componentes a gran escala. Las ventajas de costo en producción de electrolizadores y cuotas de adquisición doméstica han construido una cadena de valor localizada que abarca pilas, electrónicos de potencia y tanques. Japón y Corea del Sur refuerzan la ventaja de la región con programas de I+D de larga duración y líneas de producción OEM tempranas.

Europa sigue de cerca, impulsada por recortes vinculantes de CO₂ que requieren 45% menores emisiones de servicio pesado para 2030 y 90% para 2040. La cobertura de reabastecimiento alcanzó 187 estaciones para mayo de 2024, y los registros de autobuses de celdas de combustible aumentaron 82% durante el mismo período. Proyectos transfronterizos, como la colaboración H2Accelerate, apuntan a conectar Escandinavia con el norte de Italia con 150 estaciones para 2030.

América del Norte se beneficia de una mezcla de incentivos federales y mandatos estatales. El hub ARCHES de California, respaldado por USD 1.2 mil millones, apunta a 45,000 toneladas/día de hidrógeno para 2045. El Departamento de Energía de EE.UU. quiere que el 30% de las nuevas ventas de servicio medio y pesado sean cero emisiones para 2030, impulsando flotas piloto de OEM de camiones a través del Noroeste del Pacífico, la Costa del Golfo y los Grandes Lagos.

Se espera que la región de Medio Oriente y África, pronosticada para crecer a una TCCA del 29.05% hasta 2030, se construya sobre abundantes recursos solares y eólicos más redes de gasoductos existentes. Arabia Saudita y los EAU están construyendo corredores piloto de camiones que conectan puertos con centros de distribución del interior, apuntando a descarbonizar un sector de carga que representa un cuarto de las emisiones regionales.

Panorama Competitivo

La concentración del mercado es moderada mientras los OEM globales compiten para asegurar cadenas de suministro mientras los integradores especialistas de celdas de combustible contribuyen con conocimiento de pilas. Hyundai, Toyota y SAIC lideran los despliegues tempranos, respaldados por estrategias de hidrógeno verticalmente integradas que incluyen activos de producción y reabastecimiento. Solo los camiones XCIENT de Hyundai en el proyecto NorCAL ZERO han registrado casi 450,000 millas desde 2023, demostrando confiabilidad de campo.

Los titulares europeos se están poniendo al día. La empresa conjunta cellcentric entre Volvo y Daimler agrupa presupuestos de I+D para entregar sistemas de celdas de combustible de la serie 300 para mediados de década. El prototipo GenH2 de Mercedes-Benz cruzó los Alpes suizos con una carga útil de 40 toneladas en 2024, señalando preparación para producción en serie. Las asociaciones con Ballard y Cummins suministran pilas probadas mientras permiten a los OEM enfocarse en integración de vehículos.

Las tácticas competitivas ahora enfatizan hojas de ruta de reducción de costos y alianzas de infraestructura. Los pioneros firman acuerdos de compra multi-anuales con grandes empresas energéticas, asegurando la compra de hidrógeno mientras garantizan volúmenes de estación. Los reguladores aceleran la transición endureciendo los techos de CO₂, presionando a los rezagados a adquirir licencias de tecnología o arriesgar penalidades de cumplimiento. La integración vertical-desde plantas de electrolizadores hasta servicio de camiones-emerge como un diferenciador que puede recortar centavos por kilogramo de los costos de hidrógeno entregado y asegurar ingresos de mantenimiento de por vida.

Líderes de la Industria de Vehículos Comerciales de Celdas de Combustible

-

Hyundai Motor Company

-

Toyota Motor Corporation

-

Ballard Power Systems

-

Volvo Group

-

Nikola Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Hyundai presentó un nuevo camión de celdas de combustible XCIENT Clase-8 (180 kW, rango de 450 millas) y confirmó planes para el lanzamiento de la estación HTWO Energy Savannah a finales de 2025.

- Marzo 2025: New Flyer ganó una orden récord de 108 autobuses de celdas de combustible de SamTrans, el contrato de autobuses de hidrógeno individual más grande de América del Norte

- Enero 2025: ARCHES aseguró USD 1.2 mil millones para construir el hub de hidrógeno insignia de California, apuntando a una producción de 45,000 toneladas/día para 2045.

- Febrero 2025: Nikola se declaró en bancarrota bajo el Capítulo 11, retirando 95 camiones TRE FCEV y destacando obstáculos de financiamiento para nuevos participantes.

Alcance del Informe Global del Mercado de Vehículos Comerciales de Celdas de Combustible

Los vehículos comerciales de celdas de combustible, incluyendo camiones, autobuses y furgonetas, son impulsados por celdas de combustible, que a menudo se emparejan con una pequeña batería o supercapacitor. Estas celdas de combustible generan electricidad combinando oxígeno del aire con hidrógeno comprimido.

El mercado de vehículos comerciales de celdas de combustible está segmentado por tipo de vehículo, rango de potencia y geografía. Por tipo de vehículo, el mercado está segmentado en autobuses, camiones, furgonetas y otros tipos de vehículos (camionetas pickup, etc.). Por rango de potencia, el mercado está segmentado en menos de 100 kW, 100 kW - 200 kW, y superior a 200 kW. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el Resto del Mundo. El informe ofrece tamaño de mercado y pronósticos para vehículos comerciales de celdas de combustible en valor (USD) para todos los segmentos anteriores.

| Autobuses |

| Camiones |

| Furgonetas |

| Otros Tipos de Vehículos (Camionetas Pickup, etc.) |

| Celda de Combustible de Membrana de Intercambio de Protones (PEMFC) |

| Celda de Combustible de Ácido Fosfórico (PAFC) |

| Celda de Combustible de Óxido Sólido (SOFC) |

| Otros |

| Menos de 100 kW |

| 100 kW - 200 kW |

| Superior a 200 kW |

| Menos de 400 km |

| 400 km - 600 km |

| Superior a 600 km |

| Flotas de Transporte Público |

| Transporte de Carga de Larga Distancia y Logística |

| Entrega de Última Milla |

| Servicios Municipales y de Servicios Públicos |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Arabia Saudita | |

| Resto de Medio Oriente y África |

| Por Tipo de Vehículo | Autobuses | |

| Camiones | ||

| Furgonetas | ||

| Otros Tipos de Vehículos (Camionetas Pickup, etc.) | ||

| Por Tipo de Celda de Combustible | Celda de Combustible de Membrana de Intercambio de Protones (PEMFC) | |

| Celda de Combustible de Ácido Fosfórico (PAFC) | ||

| Celda de Combustible de Óxido Sólido (SOFC) | ||

| Otros | ||

| Por Rango de Potencia | Menos de 100 kW | |

| 100 kW - 200 kW | ||

| Superior a 200 kW | ||

| Por Autonomía | Menos de 400 km | |

| 400 km - 600 km | ||

| Superior a 600 km | ||

| Por Usuario Final | Flotas de Transporte Público | |

| Transporte de Carga de Larga Distancia y Logística | ||

| Entrega de Última Milla | ||

| Servicios Municipales y de Servicios Públicos | ||

| Otras Aplicaciones | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Sudáfrica | ||

| Arabia Saudita | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño esperado del mercado de vehículos comerciales de celdas de combustible de hidrógeno para 2030?

Se pronostica que el mercado de vehículos comerciales de celdas de combustible de hidrógeno alcance USD 5.03 mil millones para 2030, reflejando una TCCA del 28.96% durante 2025-2030.

¿Dónde se anticipa el crecimiento regional más rápido?

Se proyecta que Medio Oriente y África crezca a una TCCA del 29.05% mientras nuevos corredores de hidrógeno aprovechan recursos renovables de bajo costo e infraestructura de gas existente.

¿Cuál es el mercado más grande en el Mercado de Vehículos Comerciales de Celdas de Combustible?

Asia-Pacífico comandó una participación del 41.62% del Mercado de Vehículos Comerciales de Celdas de Combustible en 2024

¿Cómo se comparan los camiones de hidrógeno con los camiones eléctricos de batería en rutas cortas?

Para distancias inferiores a 200 km, los camiones eléctricos de batería a menudo muestran menor costo total, haciendo al hidrógeno menos competitivo en segmentos de entrega local.

Última actualización de la página el: