Tamaño y Participación del Mercado de Sustitutos del Azúcar de Europa

Análisis del Mercado de Sustitutos del Azúcar de Europa por Mordor Intelligence

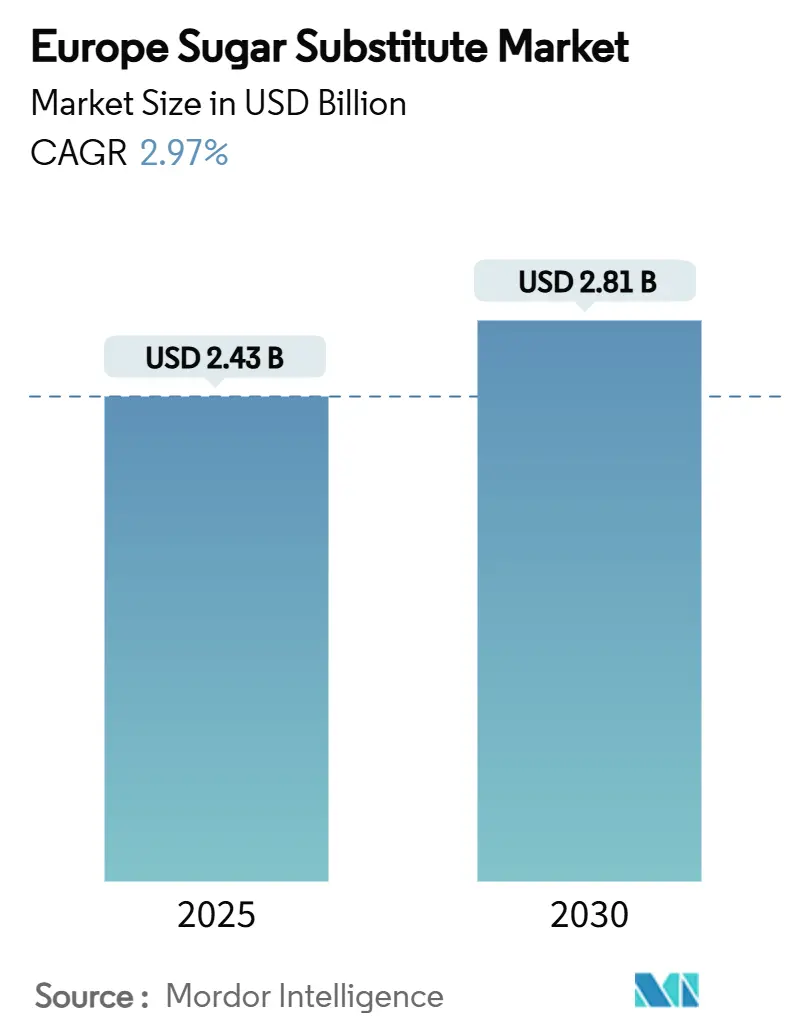

El tamaño del mercado de sustitutos del azúcar de Europa se sitúa en USD 2,43 mil millones en 2025 y se prevé que avance a una TCAC del 2,97% hasta USD 2,81 mil millones en 2030. Este crecimiento está impulsado por un marco regulatorio bien establecido, reformulaciones continuas de productos dentro de las industrias de alimentos y bebidas, y una preferencia gradual del consumidor por alternativas más saludables. El liderazgo regulatorio de Alemania, junto con medidas antidumping sobre el eritritol, ha asegurado una producción doméstica estable, mitigado la volatilidad de precios y fortalecido la confianza de los fabricantes en la confiabilidad del suministro. La adopción de estevia y fruta del monje derivadas de fermentación ha aumentado significativamente, con declaraciones de etiqueta limpia que obtienen primas de precios al por menor. Aunque los edulcorantes de alta intensidad continúan dominando en términos de volumen, los polioles y las alternativas derivadas de plantas están capturando un mayor gasto del consumidor, particularmente a medida que sus aplicaciones en farmacéuticos y nutrición deportiva se expanden. Para reducir la huella de carbono de las soluciones edulcorantes, las empresas están aprovechando estrategias como fermentación de precisión, integración vertical y transparencia mejorada del ciclo de vida, que se han convertido en diferenciadores competitivos críticos.

Puntos Clave del Informe

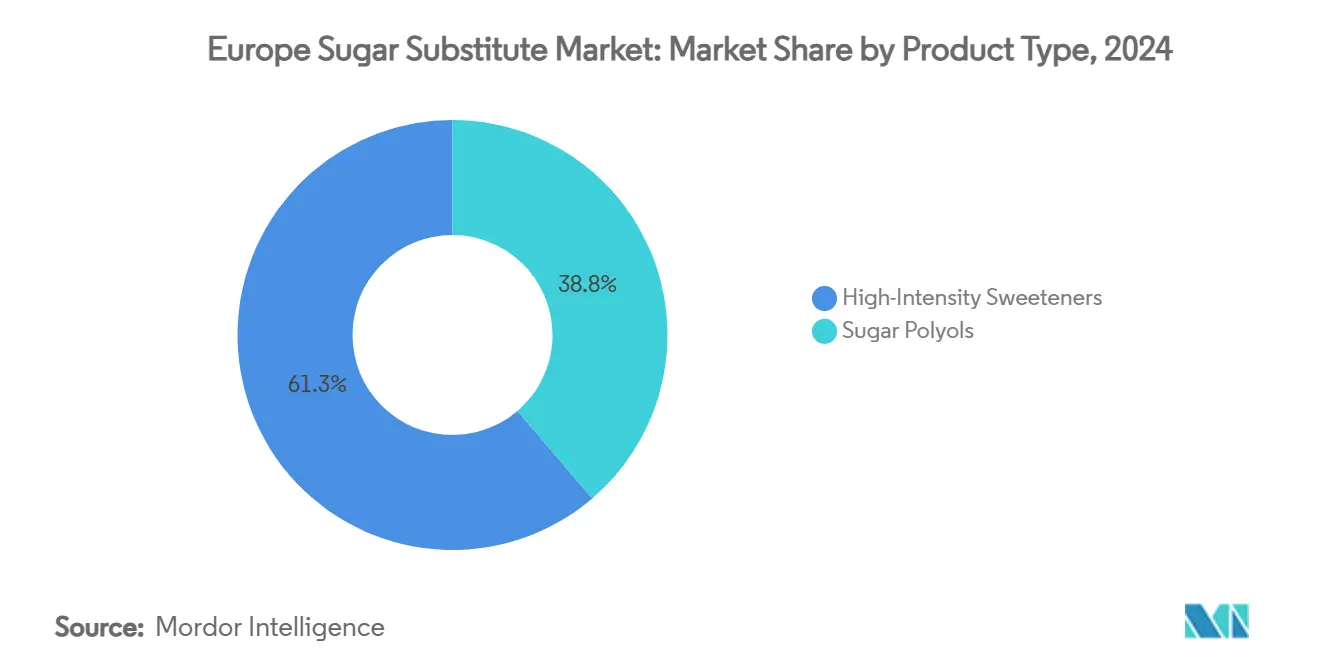

- Por tipo de edulcorante, los edulcorantes de alta intensidad lideraron con una participación de ingresos del 61,25% en 2024, mientras que se proyecta que los polioles del azúcar se expandan a una TCAC del 8,31% hasta 2030.

- Por origen, las variantes sintéticas mantuvieron el 56,83% de la participación del mercado de sustitutos del azúcar europeo en 2024, mientras que se prevé que las alternativas derivadas de plantas crezcan a una TCAC del 9,17% hasta 2030.

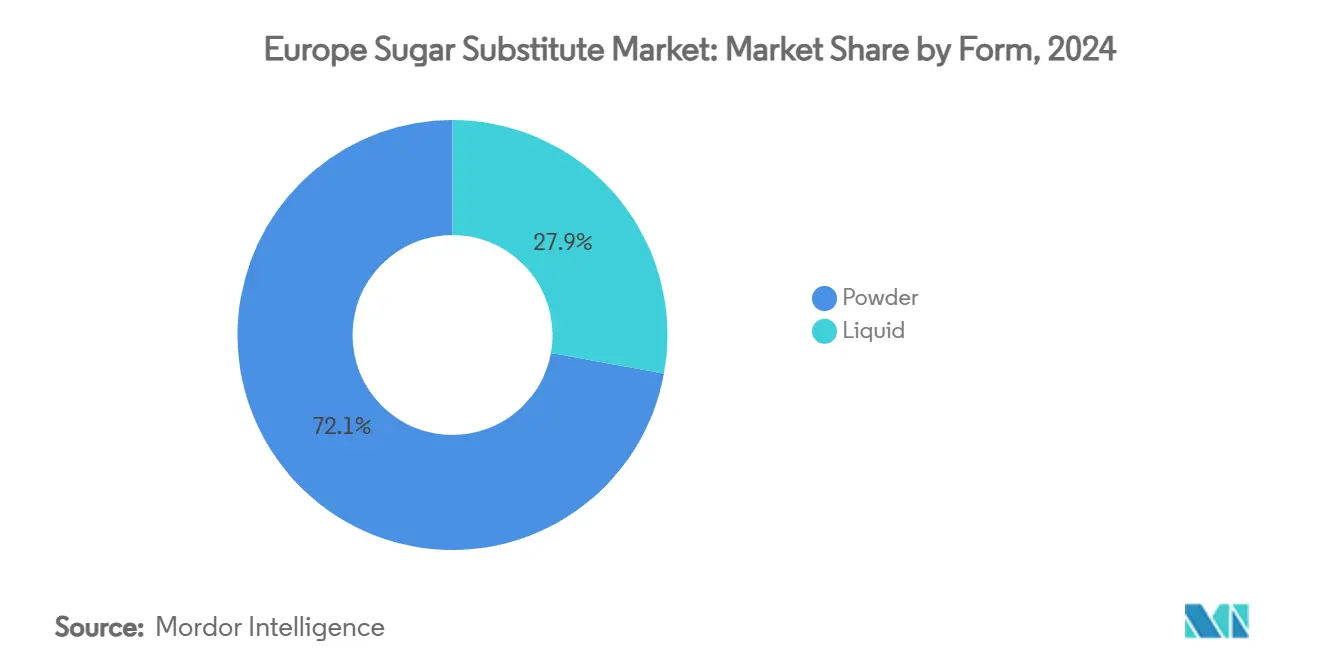

- Por forma, los productos en polvo controlaron el 72,13% del tamaño del mercado de sustitutos del azúcar europeo en 2024; los formatos líquidos avanzan a una TCAC del 7,71% hasta 2030.

- Por aplicación, las bebidas representaron el 44,67% del tamaño del mercado de sustitutos del azúcar europeo en 2024; los farmacéuticos exhiben la expansión más rápida con una TCAC del 8,99% hasta 2030.

- Por país, Alemania capturó el 19,11% de los ingresos de 2024 y también registra la TCAC nacional más alta con un 4,19% hasta 2030.

Tendencias e Insights del Mercado de Sustitutos del Azúcar de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en la preferencia de etiqueta limpia por edulcorantes naturales | +0.8% | Alemania, Francia, Reino Unido | Mediano plazo (2-4 años) |

| Expansión de productos bajos/sin azúcar impulsando el crecimiento del mercado | +0.7% | Europa | Largo plazo (≥ 4 años) |

| Altas tasas de diabetes y obesidad impulsando la demanda de edulcorantes bajos en calorías | +0.6% | Alemania, Reino Unido, Italia | Largo plazo (≥ 4 años) |

| Legislación de reducción de azúcar de la UE acelerando la reformulación | +0.5% | Europa | Corto plazo (≤ 2 años) |

| Creciente cambio hacia ingredientes de menor huella de carbono | +0.3% | Alemania, Francia, Reino Unido | Mediano plazo (2-4 años) |

| Creciente conciencia del consumidor sobre salud y bienestar impulsa la expansión del mercado | +0.4% | Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en la preferencia de etiqueta limpia por edulcorantes naturales

Los consumidores europeos están poniendo mayor énfasis en examinar las listas de ingredientes, impulsando un aumento significativo en la demanda de edulcorantes derivados de plantas que se alinean con las expectativas de transparencia y etiqueta limpia. Esta preferencia evolutiva del consumidor está obligando a los fabricantes de alimentos a reevaluar sus estrategias de adquisición, priorizando alternativas naturales como la estevia, fruta del monje y otros edulcorantes botánicos sobre compuestos sintéticos para cumplir con estos requisitos. Los avances regulatorios, incluyendo la aprobación de variantes de estevia derivadas de fermentación como EverSweet de DSM-Firmenich y Cargill por EFSA y FSA, están expandiendo el rango de posibilidades de formulación mientras aseguran el cumplimiento con los estándares de etiqueta limpia. Además, la disposición de los consumidores a pagar una prima por alternativas naturales crea oportunidades de márgenes lucrativos, ya que favorecen cada vez más productos que presentan edulcorantes botánicos sobre aquellos que contienen ingredientes artificiales.

Expansión de productos bajos/sin azúcar impulsando el crecimiento del mercado

El sector europeo de bebidas está experimentando una transformación significativa, con un enfoque creciente en opciones bajas y sin calorías. Este cambio no solo está redefiniendo el mercado de bebidas, sino que también está creando oportunidades de crecimiento sustanciales para los proveedores de sustitutos del azúcar. Además, esta tendencia se extiende más allá de las bebidas, influyendo en los mercados de confitería, lácteos y panadería, donde los fabricantes están reformulando activamente sus productos insignia para alinearse con las preferencias evolutivas del consumidor mientras mantienen los perfiles de sabor originales. Abordando esta demanda, la gama Tastesense Advanced de Kerry ofrece una solución capaz de lograr hasta un 100% de reducción en el contenido de azúcar sin comprometer las cualidades sensoriales que los consumidores esperan. La categoría de bebidas energéticas, en particular, está impulsando la innovación dentro del sector. Las marcas están introduciendo productos fortificados con BCAA y vitaminas, junto con formulaciones sin azúcar, para atender a la creciente demografía consciente de la salud. Apoyando este cambio a nivel de toda la industria, las iniciativas regulatorias como el objetivo de la Unión de Asociaciones Europeas de Bebidas de una reducción del 10% de azúcar para 2025 están proporcionando un marco sólido que sostiene y acelera las trayectorias de crecimiento a largo plazo en todo el sector.

Altas tasas de diabetes y obesidad impulsando la demanda de edulcorantes bajos en calorías

Europa lucha con una crisis de salud pública creciente, ya que las tasas de obesidad y diabetes tipo 2 aumentan, particularmente en el Reino Unido, Alemania e Italia. En respuesta, los consumidores conscientes de la salud buscan activamente reducir la ingesta de azúcar sin comprometer el sabor. Aquellos que manejan diabetes o peso recurren a productos que presentan tanto sustitutos del azúcar naturales como artificiales. El aumento de las tendencias de etiqueta limpia que favorecen ingredientes naturales, no transgénicos y de base vegetal, ha reforzado la popularidad de edulcorantes naturales como la estevia y la fruta del monje. Simultáneamente, la adopción creciente de terapias GLP-1 está dirigiendo a los formuladores hacia la creación de reemplazos de comidas sin azúcar que resuenen con protocolos de manejo de peso. Según el Informe de Salud Europeo de la OMS, 2024 ve a casi 1 de cada 3 niños en edad escolar en Europa clasificado con sobrepeso, con 1 de cada 8 luchando contra la obesidad[1]Fuente: Organización Mundial de la Salud, "Informe de Salud Europeo 2025," who.int. Estas cifras alarmantes están en gran parte vinculadas a malas elecciones dietéticas, fuertemente influenciadas por el marketing agresivo de productos altos en azúcar. Más allá del ámbito de alimentos y bebidas, los sustitutos del azúcar están dejando su marca en medicamentos diabéticos, suplementos orales y nutracéuticos, todos dirigidos a la pérdida de peso y control de azúcar en sangre, subrayando una demanda industrial robusta.

Legislación de reducción de azúcar de la UE acelerando la reformulación

A partir de noviembre de 2024, el Reglamento (UE) No 1308/2013 de la Unión Europea exige estándares uniformes de comercialización y etiquetado, empujando a los fabricantes a reformular productos para mantenerse competitivos en el mercado evolutivo. Este reglamento busca asegurar transparencia y consistencia en la información del producto, beneficiando tanto a consumidores como a empresas. El impuesto al azúcar de Italia, introducido en medio del panorama regulatorio de la UE, subraya el empuje intensificado para el cumplimiento entre productores de alimentos y bebidas, alentándolos a innovar y adaptarse a las preferencias cambiantes del consumidor y demandas regulatorias. Además, la Autoridad Europea de Seguridad Alimentaria (EFSA) ha revisitado su postura sobre edulcorantes clave, notablemente aumentando la ingesta diaria aceptable de sacarina de 5 mg/kg a 9 mg/kg de peso corporal, ampliando así las avenidas de formulación para productores y permitiéndoles explorar nuevas ofertas de productos. El impuesto al azúcar del Reino Unido, que ha reducido notablemente los niveles de azúcar en refrescos, no solo sirve como modelo para iniciativas similares en Europa sino que también prepara el escenario para una adopción más amplia, demostrando el potencial de las medidas regulatorias para impulsar cambios significativos en la salud pública y las prácticas de la industria.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Retrasos estrictos de aprobación de alimentos novedosos de la UE para nuevos edulcorantes | -0.4% | Europa | Mediano plazo (2-4 años) |

| Problemas de percepción de seguridad del consumidor sobre edulcorantes artificiales | -0.3% | Alemania, Francia, Reino Unido | Largo plazo (≥ 4 años) |

| Cultivo doméstico limitado de estevia causando volatilidad en la cadena de suministro | -0.2% | Europa | Corto plazo (≤ 2 años) |

| Altos costos de producción de sustitutos del azúcar impactan el crecimiento del mercado | -0.3% | Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Retrasos estrictos de aprobación de alimentos novedosos de la UE para nuevos edulcorantes

El proceso de evaluación estricto de EFSA para alimentos novedosos asegura la seguridad del consumidor pero también impone barreras significativas para la entrada al mercado. Este enfoque restringe la innovación y altera la dinámica competitiva dentro del mercado europeo de sustitutos del azúcar. Por ejemplo, la D-alulosa permanece no aprobada en Europa, a pesar de recibir autorizaciones en otras regiones, debido a evaluaciones incompletas resultantes de datos insuficientes de caracterización de peligros. De manera similar, el extracto de fruta del monje enfrenta inconsistencias regulatorias, con extractos acuosos aprobados mientras los extractos concentrados permanecen prohibidos debido a lagunas en los datos de seguridad. Estas inconsistencias limitan la capacidad de los fabricantes para desarrollar soluciones edulcorantes óptimas. La guía actualizada de EFSA, efectiva desde febrero de 2025, busca mejorar la claridad pero continúa exigiendo dossieres integrales. Estos incluyen procesos de producción detallados, datos de composición e información toxicológica extensa, a menudo extendiendo los cronogramas de aprobación más allá de 18 meses para aplicaciones complejas. Tales retrasos impactan particularmente a las empresas de biotecnología que desarrollan edulcorantes de fermentación de precisión, donde la incertidumbre regulatoria restringe las decisiones de inversión y estrategias de entrada al mercado.

Altos costos de producción de sustitutos del azúcar impactan el crecimiento del mercado

Los costos de producción para edulcorantes avanzados permanecen considerablemente más altos que los del azúcar tradicional, creando barreras significativas de adopción, particularmente en segmentos de mercado sensibles al precio donde lograr paridad de costos sigue siendo desafiante a pesar de los avances tecnológicos. Por ejemplo, incluso con una mejora del 51% en el rendimiento de fermentación, los costos unitarios del eritritol son aún sustancialmente más altos que el azúcar refinado. Los aranceles antidumping de hasta 233,3% sobre el eritritol chino exacerban aún más esta disparidad de costos. Los proyectos de agronomía de estevia necesitan inversiones en riego por goteo, viveros de invernadero y capacitación de agricultores, lo que aumenta significativamente los gastos de capital (CAPEX). Aunque la bioconversión ofrece beneficios de escalabilidad, el requisito de fermentadores de acero inoxidable y procesos de purificación aguas abajo demanda capital sustancial, planteando desafíos para los jugadores de mercado más pequeños.

Análisis por Segmentos

Por Tipo de Producto: Un Núcleo Resiliente Con Vientos de Cola de Polioles

En 2024, acesulfamo K, aspartamo y sucralosa, moléculas de alta intensidad, dominan el mercado europeo de sustitutos del azúcar, representando el 61,25% de los ingresos totales. Su uso generalizado en aplicaciones clave como refrescos, sobres de mesa y goma de mascar solidifica su liderazgo en el mercado. Estas moléculas se benefician de economías de escala, asegurando eficiencia de costos y suministro consistente, lo que fortalece aún más su posición en el mercado. Mientras tanto, los polioles están tallando un segmento de crecimiento significativo, con proyecciones que muestran una TCAC robusta del 8,31% hasta 2030. Este aumento se atribuye en gran parte al papel esencial del sorbitol en jarabes pediátricos, donde actúa como edulcorante y estabilizador, las ventajas reconocidas del xilitol para el cuidado dental, incluyendo su capacidad para reducir bacterias causantes de caries, y la sensación refrescante distintiva del eritritol en la boca, que mejora su uso en confitería y bebidas. Colectivamente, estos factores están impulsando la adopción creciente de polioles en diversas industrias.

La Rebaudiósida M de Estevia, creada a través de fermentación de precisión, está superando los obstáculos tradicionales de sabor, como el amargor y el regusto, impulsando reformulaciones en productos horneados y ampliando su adopción en la industria alimentaria. Esta innovación es particularmente significativa ya que permite a los fabricantes crear productos con perfiles de sabor mejorados mientras mantienen declaraciones naturales y de etiqueta limpia. Además, la Ingesta Diaria Aceptable (IDA) elevada del acesulfamo K a 15 mg/kg ha expandido su rango de aplicación, allanando el camino para lanzamientos de Cola sin azúcar y otras bebidas bajas en calorías. El sector europeo de sustitutos del azúcar también se está alineando más estrechamente con las regulaciones de la industria farmacéutica, estimulando la adopción de uso dual de polioles tanto en formulaciones alimentarias como farmacéuticas. Esta alineación regulatoria está fomentando la innovación, permitiendo a los fabricantes desarrollar productos multifuncionales e impulsando el crecimiento general del mercado.

Por Origen: El Auge de Base Vegetal Remodela Portafolios

En 2024, las variantes sintéticas representaron el 56,83% de los ingresos del mercado pero lidiaron con desafíos vinculados a la percepción del consumidor, particularmente preocupaciones sobre ingredientes artificiales y riesgos potenciales para la salud. En contraste, las alternativas derivadas de plantas surgieron adelante, presumiendo una TCAC robusta del 9,17%, impulsada por la creciente demanda del consumidor por productos naturales y de etiqueta limpia. Las iniciativas en Grecia y España, como los proyectos de conversión de tabaco a estevia, están reforzando la sostenibilidad del carbono reduciendo la dependencia de prácticas agrícolas tradicionales y promoviendo métodos de producción ecológicos. Las variantes sintéticas, conocidas por su alta intensidad de dulzura, con sucralosa siendo 600 veces más dulce que el azúcar, encuentran uso extensivo en alimentos procesados, refrescos dietéticos y farmacéuticos debido a su rentabilidad y estabilidad en varias formulaciones. Dominando los segmentos de bebidas y postres están la sucralosa y el Acesulfamo-K, que continúan siendo preferidos por su capacidad para mantener perfiles de sabor sin agregar calorías.

Los consumidores, especialmente aquellos diabéticos o conscientes del peso, ven cada vez más a los edulcorantes derivados de plantas como opciones más saludables y seguras, alineándose con la tendencia creciente hacia hábitos alimentarios conscientes de la salud. La estevia, a la vanguardia de este segmento, ve sus aplicaciones abarcando yogures, bebidas y productos horneados, respaldada por su origen natural y impacto mínimo en los niveles de azúcar en sangre. La fermentación biotecnológica está tallando un nicho, fusionando declaraciones naturales con eficiencia industrial al permitir la producción de edulcorantes de alta pureza a escala. Después de recibir autorización de EFSA, los glicósidos de esteviol EverSweet de Cargill y la Rebaudiósida M de DSM-Firmenich han llegado a las fuentes de soda europeas, ofreciendo a los fabricantes un suministro confiable de edulcorantes de alta calidad. Además, hay una aceptación creciente del consumidor de productos fermentados de precisión, con muchos viéndolos como idénticos a la naturaleza, aliviando el escepticismo previo y allanando el camino para una adopción más amplia en la industria de alimentos y bebidas.

Por Forma: Los Líquidos Ganan Cuando la Velocidad Importa

De 2025 a 2030, se proyecta que los edulcorantes líquidos testifiquen una TCAC del 7,71%. Este crecimiento se atribuye en gran parte al empuje de la industria de bebidas por una eficiencia de procesamiento mejorada. La preferencia de la industria por edulcorantes líquidos se deriva de su solubilidad superior, que agiliza los procesos de fabricación permitiendo una mezcla más rápida y uniforme. Además, los edulcorantes líquidos reducen la necesidad de procesamiento mecánico extensivo, reduciendo así el consumo de energía y los costos operacionales. Mientras tanto, en 2024, los edulcorantes en polvo están destinados a dominar el mercado, manteniendo una participación sustancial del 72,13%. Su prominencia es especialmente evidente en los sectores de panadería, confitería y farmacéutico, donde sus propiedades a granel y estabilidad proporcionan ventajas distintas, como facilidad de almacenamiento, vida útil extendida y rendimiento consistente en varias formulaciones.

El cambio de la industria de bebidas hacia edulcorantes líquidos no es meramente una tendencia sino un movimiento calculado. Los beneficios operacionales son claros: los edulcorantes líquidos ofrecen tiempos de mezcla reducidos, disolución más rápida y mejor integración de sabores, que son críticos para mantener la consistencia del producto y cumplir con las expectativas del consumidor. Tales ventajas no solo elevan la calidad del producto sino que también justifican una estrategia de precios premium para estas soluciones, haciéndolas una opción atractiva para fabricantes que buscan diferenciar sus ofertas. Por otro lado, la industria farmacéutica se inclina hacia formas en polvo, especialmente en la producción de tabletas, donde su compresibilidad y estabilidad aseguran dosificación precisa y eficacia en aplicaciones medicinales.

Por Aplicación: Farmacéuticos Eclipsan Bebidas en Crecimiento

Los farmacéuticos demuestran la aplicación de crecimiento más rápido con una TCAC del 8,99% durante 2025-2030. Este crecimiento deriva de la utilización creciente de la industria farmacéutica de alcoholes de azúcar como excipientes en formulaciones de medicamentos y la demanda en expansión de medicamentos sin azúcar. Los alcoholes de azúcar sirven como ingredientes cruciales en productos farmacéuticos, ofreciendo tanto propiedades edulcorantes como beneficios funcionales tales como mejora en la unión de tabletas y vida útil extendida. El segmento de bebidas mantiene una participación dominante del 44,67% del mercado en 2024, reforzado por el compromiso de la Unión de Asociaciones Europeas de Bebidas de reducir el contenido de azúcar en un 10% para 2025. Esta iniciativa responde a las preocupaciones de salud del consumidor y presiones regulatorias. En 2023, el consumo de refrescos en la Unión Europea (UE) alcanzó 51.905,7 millones de litros, según UNESDA - la Unión de Asociaciones Europeas de Refrescos[2]Fuente: Unión de Asociaciones Europeas de Refrescos (UNESDA), "Volumen de consumo anual de refrescos en la Unión Europea", www.unesda.eu.

Las aplicaciones alimentarias, abarcando categorías de panadería, confitería y lácteos, están presenciando una transformación sustancial hacia sustitutos del azúcar. Este cambio está impulsado por requisitos regulatorios estrictos para el etiquetado nutricional y la creciente conciencia del consumidor sobre las implicaciones de salud asociadas con el consumo excesivo de azúcar. El crecimiento robusto del sector farmacéutico destaca el papel en expansión de los alcoholes de azúcar tanto en aplicaciones de excipientes como en el desarrollo de medicamentos sin azúcar. Estas formulaciones mejoran el cumplimiento del paciente, beneficiando particularmente a individuos diabéticos que manejan múltiples prescripciones diarias mientras monitorean su ingesta de azúcar.

Análisis Geográfico

En 2024, Alemania representó el 19,11% de la facturación en el mercado europeo de sustitutos del azúcar, con una TCAC proyectada del 4,19% hasta 2030. Según Statistisches Bundesamt, había 226 empresas activas de procesamiento de leche en Alemania a partir de 2023[3]Fuente: Oficina Federal de Estadísticas, "El informe anual para empresas en el sector manufacturero", www.destatis.de, con la incorporación creciente de sustitutos del azúcar en productos lácteos impulsando el crecimiento del mercado. Los esfuerzos colaborativos entre fabricantes de alimentos, instituciones académicas y el gobierno han normalizado efectivamente el uso de estevia y eritritol a través de iniciativas de educación al consumidor bien financiadas. Una reducción notable en el consumo de azúcar entre niños subraya cambios de comportamiento exitosos, asegurando demanda consistente. Además, Alemania alberga varios campus de fermentación donde grandes jugadores como Cargill y ADM, junto con numerosas startups biotecnológicas, están avanzando en la producción de glicósidos novedosos.

Francia, España, Italia y el Reino Unido contribuyen colectivamente a casi la mitad de los ingresos de la región. En Francia, las reformulaciones en productos de pastelería y lácteos están impulsando la demanda de importaciones de estevia de alta pureza. El impuesto al consumo de refrescos de Italia ha aumentado la urgencia de reformulación, a pesar de la supervisión estricta de EFSA. Mientras tanto, el Reino Unido, operando su propio marco de aprobación de alimentos novedosos post-Brexit, ocasionalmente aprueba ciertas moléculas antes que la Unión Europea, proporcionando una ventaja competitiva a los registrantes tempranos.

Europa Central y Oriental han sido más lentos en adoptar alternativas edulcorantes debido a la sensibilidad a los ingresos. Sin embargo, las tasas crecientes de obesidad y las regulaciones de etiquetado en toda la UE se esperan que aceleren la adopción. En Escandinavia, la alta penetración de productos orgánicos se alinea con una preferencia por edulcorantes derivados de plantas, alentando a los minoristas a almacenar confecciones estacionales sin azúcar. Además, el segmento del Resto de Europa se está beneficiando de inversiones de producción local aumentadas, particularmente en Benelux y los Balcanes, impulsadas por reducciones de costos de flete y el impacto de gravámenes antidumping.

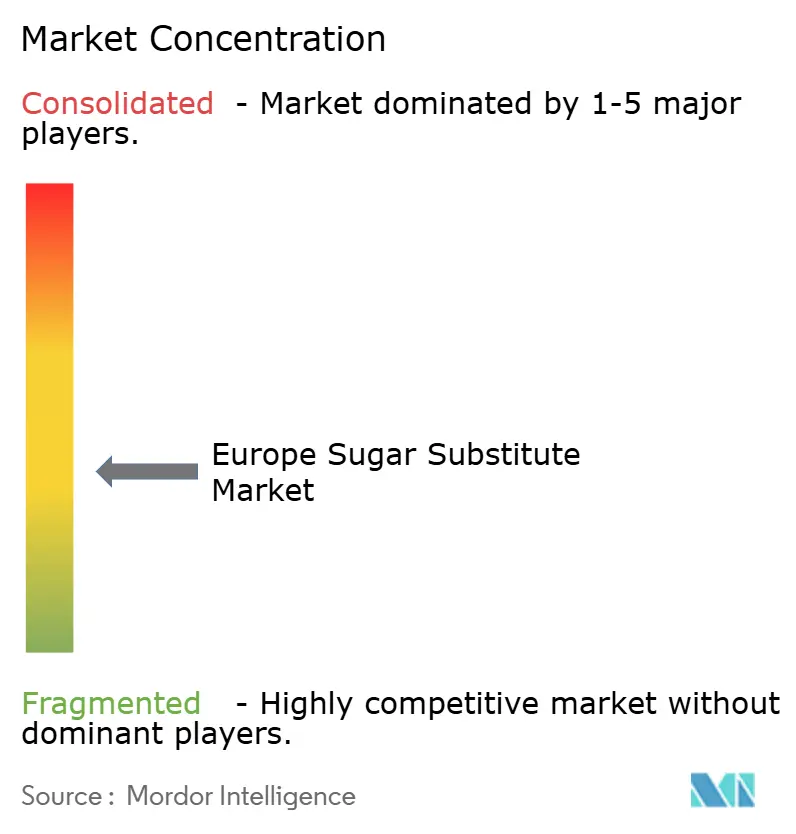

Panorama Competitivo

El mercado europeo de sustitutos del azúcar está moderadamente fragmentado, con numerosas empresas globales de ingredientes alimentarios compitiendo por participación de mercado. Los jugadores prominentes incluyen Cargill, Incorporated, The Archer-Daniels-Midland Company, Tate & Lyle PLC, Ingredion Inc. y Kerry Group plc aprovechan portafolios integrados de almidones, edulcorantes y texturizantes para proporcionar soluciones de reformulación integrales. La empresa conjunta Avansya entre Cargill y DSM-Firmenich ha lanzado una línea de producción de Rebaudiósida M de 10,000 toneladas métricas, sirviendo a clientes europeos de bebidas.

Los jugadores emergentes están avanzando en el mercado escalando la producción de tagatosa enzimática y fructosa reutilizada, respectivamente. Estas innovaciones enfatizan los beneficios de salud metabólica y se alinean con los principios de una economía circular, abordando tanto las preferencias del consumidor como los objetivos de sostenibilidad. Además, la evaluación del ciclo de vida de Ingredion destaca que la estevia de origen agrícola logra una reducción del 56% en las emisiones de gases de efecto invernadero comparado con el azúcar de caña tradicional, proporcionando a los compradores una propuesta de sostenibilidad Scope-3 convincente.

Los participantes del mercado están adoptando cada vez más estrategias competitivas avanzadas, incluyendo el desarrollo de tecnologías de modulación de sabor propietarias, la implementación de iniciativas de etiquetado de carbono y el fomento de relaciones sólidas con comunidades de cultivadores para asegurar sourcing sostenible. Los esfuerzos para mitigar riesgos del lado de la oferta son evidentes a través de iniciativas como el establecimiento de cooperativas griegas de estevia y proyectos piloto españoles de fruta del monje, que buscan minimizar las distancias de transporte y mejorar la eficiencia de la cadena de suministro. Además, las empresas líderes están acelerando las presentaciones regulatorias con la Autoridad Europea de Seguridad Alimentaria (EFSA) y la Agencia de Estándares Alimentarios del Reino Unido para asegurar períodos de exclusividad, fortaleciendo así su posicionamiento competitivo en el mercado.

Líderes de la Industria de Sustitutos del Azúcar de Europa

-

Cargill, Incorporated

-

The Archer-Daniels-Midland Company

-

Tate & Lyle PLC

-

Ingredion Inc.

-

Kerry Group plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Tate and Lyle ha completado su adquisición de USD 1,8 mil millones de CP Kelco, posicionándose como un proveedor global líder de soluciones especializadas de alimentos y bebidas con experiencia mejorada en tecnologías de edulcoramiento, sensación en boca y fortificación.

- Julio 2024: Roquette se ha asociado con Bonumose para mejorar la escalabilidad de la producción de tagatosa. Esta colaboración combina la experiencia de Roquette en edulcorantes basados en almidón con la tecnología enzimática avanzada de Bonumose para abordar la demanda creciente de alternativas de azúcar de bajo índice glucémico en aplicaciones de confitería.

- Junio 2024: Fooditive Group ha introducido Keto-Fructosa, un edulcorante derivado de residuos de manzana y pera, alineándose con principios de economía circular. Esta alternativa de azúcar sostenible está actualmente bajo evaluación GRAS de la FDA.

- Julio 2023: Tate and Lyle PLC, lanzó una nueva adición a su portafolio de edulcorantes TASTEVA SOL Stevia Sweetener. Un avance internacionalmente protegido por patentes en tecnología de estevia, esta adición expande la capacidad de Tate and Lyle para ayudar a los clientes a resolver problemas de solubilidad de estevia en alimentos y bebidas y ayuda a cumplir con la demanda del consumidor de productos más saludables y sabrosos, reducidos en azúcar y calorías.

Alcance del Informe del Mercado de Sustitutos del Azúcar de Europa

El mercado europeo de sustitutos del azúcar ha sido segmentado por origen, que incluye natural y artificial/sintético. Basado en el tipo, el mercado está segmentado en alta intensidad, baja intensidad y jarabe de alta fructosa. Basado en la aplicación, el mercado está segmentado en alimentos, bebidas y farmacéuticos. El informe analiza además el escenario regional del mercado, que incluye un análisis detallado del Reino Unido, Francia, Alemania, Italia, España, Rusia y Resto de Europa.

| Edulcorantes de Alta Intensidad | Acesulfamo Potásico |

| Advantame | |

| Aspartamo | |

| Neotame | |

| Sacarina | |

| Sucralosa | |

| Estevia | |

| Fruta del Monje | |

| Otros Edulcorantes de Alta Intensidad | |

| Polioles del Azúcar | Sorbitol |

| Xilitol | |

| Maltitol | |

| Eritritol | |

| Otros Polioles del Azúcar |

| Derivados de Plantas |

| Sintéticos |

| Fermentados Biotecnológicamente |

| Polvo |

| Líquido |

| Alimentos | Panadería y Cereales |

| Confitería | |

| Lácteos y Alternativas Lácteas | |

| Salsas, Condimentos y Aderezos | |

| Otras Aplicaciones Alimentarias | |

| Bebidas | Refrescos Carbonatados |

| Té y Café RTD | |

| Bebidas Deportivas y Energéticas | |

| Otras Bebidas | |

| Farmacéuticos | |

| Otras Aplicaciones |

| Reino Unido |

| Alemania |

| España |

| Francia |

| Italia |

| Rusia |

| Resto de Europa |

| Por Tipo de Producto | Edulcorantes de Alta Intensidad | Acesulfamo Potásico |

| Advantame | ||

| Aspartamo | ||

| Neotame | ||

| Sacarina | ||

| Sucralosa | ||

| Estevia | ||

| Fruta del Monje | ||

| Otros Edulcorantes de Alta Intensidad | ||

| Polioles del Azúcar | Sorbitol | |

| Xilitol | ||

| Maltitol | ||

| Eritritol | ||

| Otros Polioles del Azúcar | ||

| Por Origen | Derivados de Plantas | |

| Sintéticos | ||

| Fermentados Biotecnológicamente | ||

| Por Forma | Polvo | |

| Líquido | ||

| Por Aplicación | Alimentos | Panadería y Cereales |

| Confitería | ||

| Lácteos y Alternativas Lácteas | ||

| Salsas, Condimentos y Aderezos | ||

| Otras Aplicaciones Alimentarias | ||

| Bebidas | Refrescos Carbonatados | |

| Té y Café RTD | ||

| Bebidas Deportivas y Energéticas | ||

| Otras Bebidas | ||

| Farmacéuticos | ||

| Otras Aplicaciones | ||

| Por País | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado europeo de sustitutos del azúcar?

El mercado está valorado en USD 2,43 mil millones en 2025 y se espera que alcance USD 2,81 mil millones en 2030.

¿Qué país lidera el mercado tanto en tamaño como en crecimiento?

Alemania mantiene el 19,11% de los ingresos en 2024 y registra la TCAC nacional más rápida con 4,19% hasta 2030.

¿Qué tipo de edulcorante está creciendo más rápidamente?

Se prevé que los polioles del azúcar se expandan a una TCAC del 8,31% de 2025 a 2030, impulsados por usos farmacéuticos y de etiqueta limpia.

¿Cómo influye la regulación de la UE en la demanda del mercado?

Las directivas de reducción de azúcar y los impuestos al consumo más altos incentivan la reformulación, impulsando directamente la aceptación de edulcorantes alternativos aprobados.

Última actualización de la página el: