Tamaño y Cuota del Mercado de Self-Storage de Europa

Análisis del Mercado de Self-Storage de Europa por Mordor Intelligence

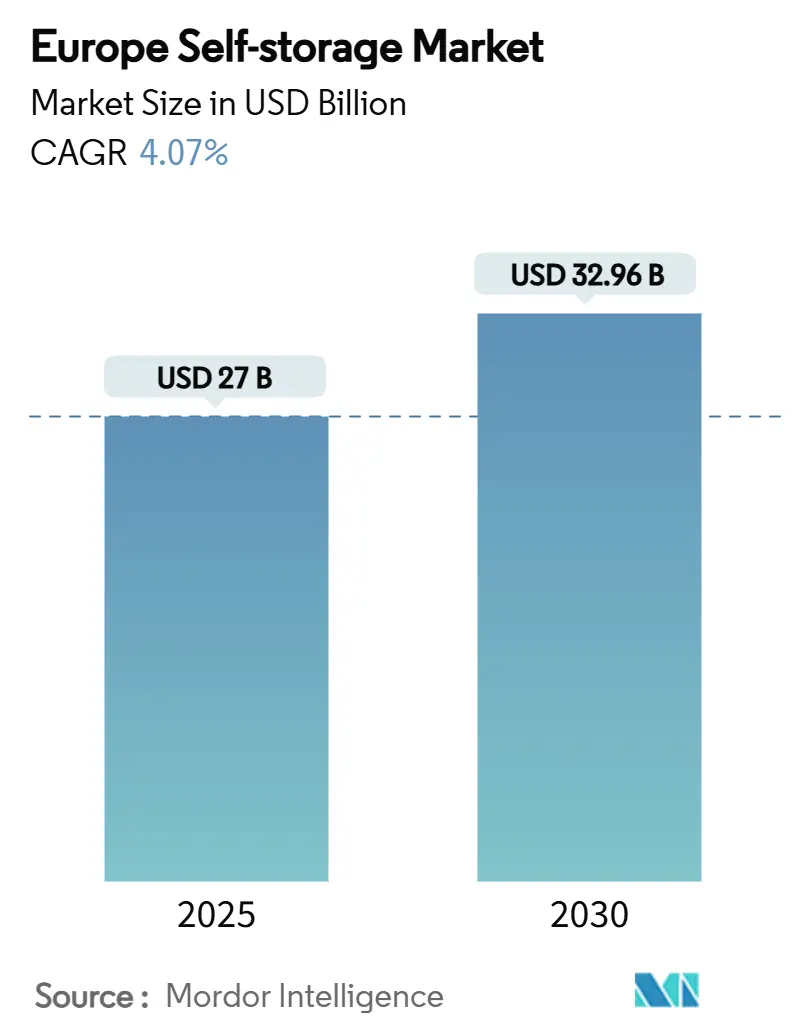

El mercado de self-storage de Europa se sitúa en USD 27 mil millones en 2025 y se prevé que alcance USD 32,96 mil millones para 2030 con una CAGR del 4,07%. La expansión se basa en el crecimiento constante de la población urbana, el aumento de la movilidad residencial y las entradas de capital institucional que tratan los activos de almacenamiento como infraestructura en lugar de operaciones inmobiliarias periféricas. La compresión urbana en Londres, París, Berlín y ciudades de Nivel 1 similares, junto con el envejecimiento de la población que se reduce de tamaño, mantiene los niveles de ocupación y alquiler resistentes a través de los ciclos económicos. Las pequeñas y medianas empresas de e-commerce adoptan cada vez más estrategias de micro-almacenamiento, mientras que la movilidad estudiantil y de expatriados suministra una demanda estacional predecible. Las mejoras impulsadas por la política climática, aunque costosas, mejoran la eficiencia energética y crean un segmento premium que eleva los rendimientos para las instalaciones conformes

Conclusiones Clave del Informe

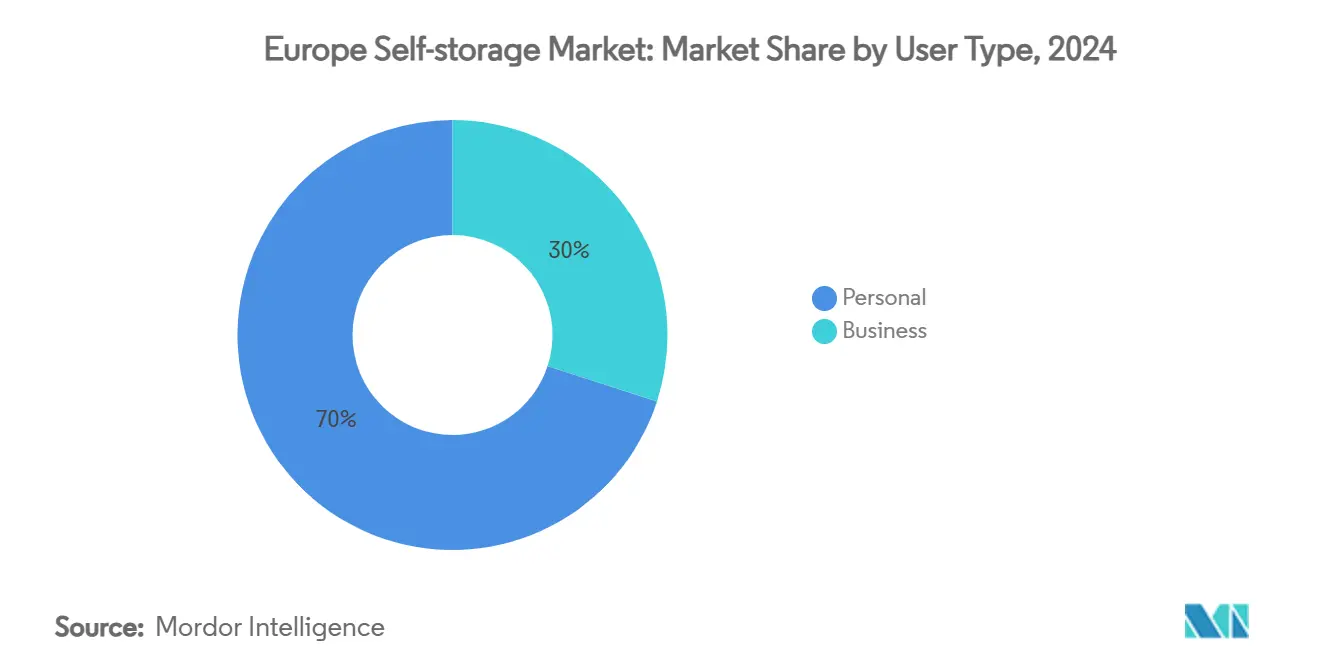

- Por tipo de usuario, los usuarios personales mantuvieron el 70% de la cuota de mercado de self-storage de Europa en 2024; los usuarios empresariales están creciendo a una CAGR del 7,5% hasta 2030.

- Por tipo de almacenamiento, las unidades no climatizadas capturaron el 60% de los ingresos en 2024, mientras que las unidades climatizadas avanzan a una CAGR del 9% hasta 2030.

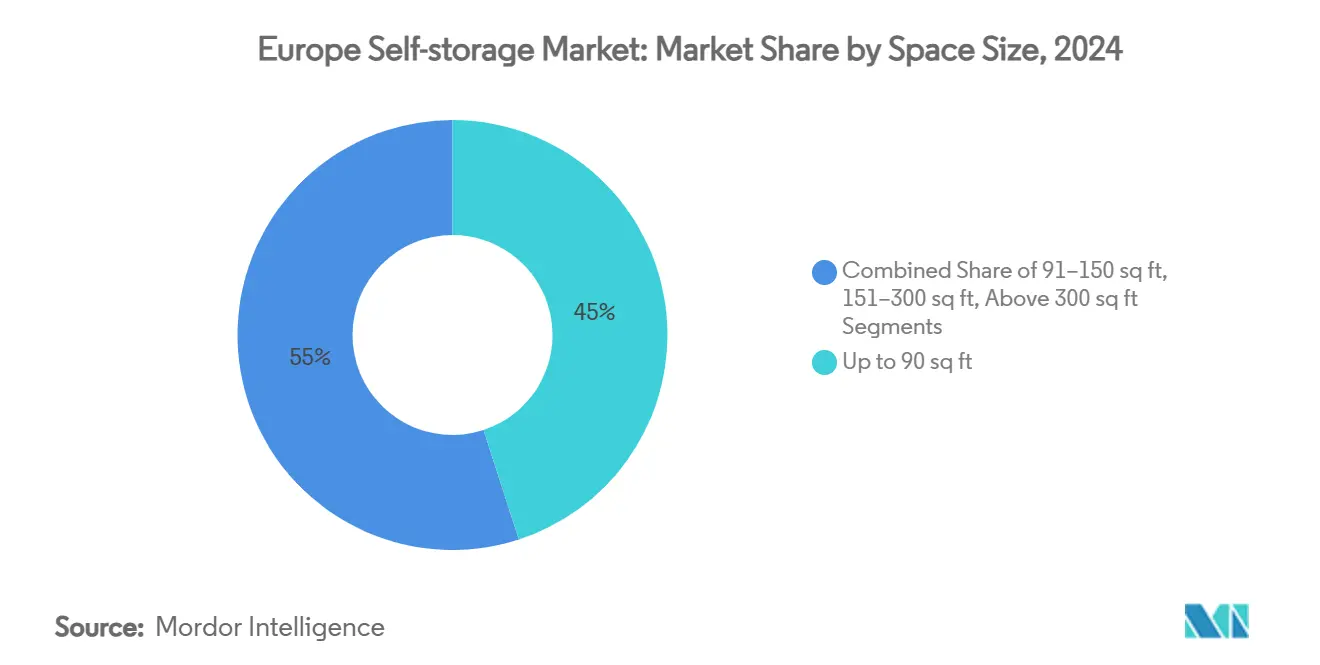

- Por tamaño del espacio, las unidades ≤90 pies cuadrados representaron el 45% del tamaño del mercado de self-storage de Europa en 2024; las unidades de 151-300 pies cuadrados se expanden más rápido a una CAGR del 8%.

- Por aplicación, los artículos domésticos dominaron con el 62% de la cuota de mercado de self-storage de Europa en 2024; el micro-fulfillment de e-commerce debería registrar una CAGR del 10,2% hasta 2030.

- Por país, el Reino Unido lideró con el 34% de los ingresos en 2024, mientras que España está destinada a crecer a una CAGR del 8,3%.

- Shurgard, Safestore, Big Yellow y Access Self Storage controlaron conjuntamente ~28% del área ocupada en 2024.

Tendencias e Insights del Mercado de Self-Storage de Europa

Análisis del Impacto de los Factores Impulsores

| Factor Impulsor | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Compresión urbana y micro-vivienda | +0.8% | Reino Unido, Francia, Alemania ciudades centrales | Medio plazo (2-4 años) |

| Envejecimiento de la población reduciendo tamaño | +0.6% | Alemania, Italia, Reino Unido | Largo plazo (≥ 4 años) |

| Auge de PyMEs de e-commerce | +0.9% | Reino Unido, Países Bajos | Corto plazo (≤ 2 años) |

| Movilidad estudiantil y de expatriados | +0.4% | Centros universitarios Schengen | Medio plazo (2-4 años) |

| Desorden en oficinas domésticas por trabajo híbrido | +0.5% | Principales metrópolis | Corto plazo (≤ 2 años) |

| Apetito de inversores institucionales | +0.7% | Reino Unido, Alemania, Francia, Países Bajos | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Compresión urbana y micro-vivienda

La intensificación de los precios del suelo ha reducido las viviendas urbanas promedio, impulsando a los residentes a tratar las instalaciones de almacenamiento locales como una "habitación" externa. Más de 100 nuevos complejos abrieron en el Reino Unido en tres años, generando a los operadores GBP 1 mil millones anuales mientras los inquilinos descargan muebles y artículos estacionales. Los contratos híbridos y el acceso digital las 24 horas incorporan aún más el servicio en la vida urbana cotidiana.

Envejecimiento de la población reduciendo el tamaño desde hogares más grandes

Los propietarios mayores en Alemania, Italia y el Reino Unido están cambiando a viviendas más pequeñas, creando demanda de almacenamiento intermedio para reliquias familiares y muebles voluminosos. Las proyecciones de la OCDE muestran que la cohorte de 65+ alcanzará el 25% de los habitantes de las ciudades del G7 para 2050, asegurando una base de clientes duradera basada en necesidades

Auge de PyMEs de e-commerce impulsando micro-almacenamiento flexible

Se proyecta que los ingresos del comercio rápido en Europa se tripliquen a EUR 72 mil millones para 2025, sin embargo, los almacenes tradicionales siguen siendo demasiado grandes para las PyMEs. Las instalaciones ahora integran aplicaciones de inventario de códigos de barras, bahías de mensajería de última milla y duraciones de arrendamiento flexibles, convirtiendo unidades inactivas en nodos de micro-fulfillment rentables

Movilidad estudiantil y de expatriados

La educación transfronteriza y las visas de trabajo se traducen en picos de almacenamiento durante el período lectivo. Los operadores cerca de corredores ferroviarios y aeropuertos anuncian paquetes semestrales y contratos multilingües, capturando este segmento transitorio que se renueva predeciblemente cada año académico.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Códigos estrictos de seguridad contra incendios nórdicos | −0.3% | Noruega, Suecia, Finlandia | Medio plazo (2-4 años) |

| Escasez de stock industrial zonificado en centros históricos | −0.4% | Centros de ciudades europeas patrimoniales | Largo plazo (≥ 4 años) |

| Topes de alquiler vinculados a la inflación | −0.2% | Francia, España | Corto plazo (≤ 2 años) |

| Mandatos de retrofits de eficiencia energética de la UE | −0.5% | En toda la UE | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Códigos estrictos de seguridad contra incendios

Las regulaciones nórdicas requieren sistemas de supresión avanzados y evaluaciones de riesgo verificadas, agregando hasta un 25% a los presupuestos de conversión y retrasando la entrada al mercado

Mandatos elevados de eficiencia energética

La Directiva de Rendimiento Energético de Edificios obliga a las propiedades no residenciales a alcanzar la clase E para 2030, forzando retrofits de HVAC y aislamiento que los propietarios más pequeños luchan por financiar

Análisis de Segmentos

Por Tipo de Usuario: La demanda personal ancla el crecimiento

Los usuarios personales representaron el 70% de los ingresos del mercado de self-storage de Europa en 2024. Las mudanzas domésticas, la micro-vivienda y la reducción de tamaño en la jubilación aseguran contratos de largo plazo que estabilizan la ocupación durante shocks macro. La cohorte empresarial, aunque más pequeña, se está expandiendo a un 7,5% anual mientras las PyMEs abrazan el espacio de inventario de pago por uso. Los operadores ahora adaptan estrategias de marca dual: mensajes de estilo de vida para individuos y características de logística llave en mano para corporaciones, para monetizar ambos flujos efectivamente.

El tamaño del mercado de self-storage de Europa vinculado al arrendamiento personal está pronosticado para mantener una cuota dominante hasta 2030, ayudado por plataformas de reserva digital que simplifican la reserva de ciclo corto. Mientras tanto, los servicios de venta cruzada como recogida por mensajería, estanterías y seguros elevan el ingreso promedio por cliente empresarial mientras la penetración del e-commerce se profundiza en ciudades periféricas.

Por Tipo de Almacenamiento: El control climático gana premium

Las unidades no climatizadas entregaron el 60% de la cuota de mercado de self-storage de Europa en 2024 gracias a menores costos de acondicionamiento. Sin embargo, el stock climatizado, creciendo a una CAGR del 9%, sustenta la expansión de márgenes porque los sensores, HVAC y controles de acceso más estrictos demandan tarifas 25-40% por encima de las habitaciones estándar.[3]CBRE, "European Self-Storage Industry Report 2024," cbre.co.uk

Las actualizaciones regulatorias aceleran el giro: las instalaciones que ya cumplen con los estándares de clase E recuperan el gasto de retrofit a través de alquileres más altos y menor rotación. El tamaño del mercado de self-storage de Europa para unidades climatizadas está en camino de superar USD 10 mil millones para 2030, apoyando ofertas de seguros especializados para electrónicos, arte y documentos de archivo.

Por Tamaño del Espacio: Las Micro-Unidades Reflejan las Restricciones de Espacio Urbano

Las unidades de hasta 90 pies cuadrados capturan el 45% de la cuota de mercado en 2024, reflejando la densidad urbana de Europa y la prevalencia de necesidades de almacenamiento más pequeñas entre usuarios personales y micro-empresas. Esta dominancia se alinea con las tendencias de micro-vivienda y la creciente población de habitantes urbanos que requieren almacenamiento mínimo para artículos estacionales, documentos y pertenencias de desbordamiento. Las unidades de tamaño medio (151-300 pies cuadrados) están creciendo más rápido a una CAGR del 8% hasta 2030, indicando migración de clientes hacia soluciones de almacenamiento más grandes mientras las empresas se expanden y las necesidades de almacenamiento personal evolucionan.

La distribución del tamaño del espacio revela maduración del mercado mientras los clientes desarrollan estrategias de almacenamiento más sofisticadas más allá de las necesidades básicas de desbordamiento. Las unidades más pequeñas proporcionan precios de nivel de entrada que atraen nuevos clientes, mientras que las unidades de tamaño medio capturan empresas en expansión y clientes con requisitos de almacenamiento crecientes. Los segmentos de 91-150 pies cuadrados y por encima de 300 pies cuadrados sirven necesidades especializadas incluyendo almacenamiento de inventario empresarial y grandes transiciones de vida. El informe de la industria 2024 de CBRE señala que las instalaciones europeas promedian tasas de ocupación más altas cuando ofrecen diversos tamaños de unidades, sugiriendo que el diseño óptimo de instalaciones incorpora múltiples categorías de tamaño para maximizar la utilización. Este patrón de segmentación permite a los operadores capturar clientes a través de diferentes etapas del ciclo de vida mientras optimizan los ingresos por pie cuadrado a través de la planificación estratégica de la mezcla de unidades.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Base de Artículos Domésticos Apoya el Crecimiento del E-commerce

El almacenamiento de artículos domésticos comanda el 62% de la cuota de mercado en 2024, representando la aplicación central del sector sirviendo a usuarios personales durante reubicaciones, reducción de tamaño y necesidades de almacenamiento estacional. Esta dominancia refleja el papel fundamental del self-storage en apoyar la población móvil de Europa y los arreglos de vida urbana con restricciones de espacio. El micro-fulfillment de e-commerce está emergiendo como la aplicación de crecimiento más rápido a una CAGR del 10,2% hasta 2030, impulsado por el crecimiento de PyMEs y la necesidad de gestión de inventario distribuido en áreas urbanas.

El almacenamiento de documentos y archivos sirve a clientes profesionales y personales que requieren almacenamiento seguro y organizado para papeles importantes y registros, mientras que el almacenamiento de vehículos aborda las restricciones de estacionamiento urbano y las necesidades estacionales de vehículos. La diversidad de aplicaciones proporciona a los operadores múltiples flujos de ingresos y reduce la dependencia de cualquier segmento único de clientes. El micro-fulfillment de e-commerce representa la oportunidad de crecimiento más significativa, con los mercados europeos de comercio rápido proyectados para alcanzar €72 mil millones para 2025. Esta aplicación requiere servicios especializados incluyendo manejo de paquetes, sistemas de gestión de inventario y arreglos de acceso flexible que permiten a los operadores demandar precios premium mientras sirven segmentos de clientes de alto crecimiento.

Análisis Geográfico

El Reino Unido mantiene el 34% de la cuota de mercado en 2024, beneficiándose de la conciencia de mercado madura, poblaciones urbanas densas y redes de operadores establecidas que abarcan las principales áreas metropolitanas. El liderazgo del mercado del Reino Unido se deriva de la adopción temprana de conceptos de self-storage, regulaciones de zonificación favorables y altas tasas de movilidad residencial que crean demanda sostenida. España emerge como el mercado de crecimiento más rápido a una CAGR del 8,3% hasta 2030, impulsado por la urbanización, el desarrollo de infraestructura turística y la creciente aceptación de soluciones de almacenamiento entre los consumidores españoles.

Alemania, Francia e Italia representan mercados sustanciales con tasas de crecimiento moderadas, cada uno ofreciendo oportunidades distintas basadas en condiciones demográficas y económicas locales. Alemania se beneficia de su población envejecida y altos ingresos disponibles, mientras que Francia enfrenta restricciones regulatorias a través de controles de precios de alquiler que limitan la flexibilidad de precios. La distribución geográfica refleja niveles variables de madurez del mercado, con el Reino Unido representando un mercado desarrollado mientras España y otros mercados emergentes ofrecen mayor potencial de crecimiento. El informe 2024 de CBRE indica que Reino Unido, Francia, Alemania y España juntos representan el 68% de las instalaciones europeas, destacando la concentración del mercado en las principales economías. Este patrón geográfico sugiere oportunidades de expansión en mercados desatendidos mientras los mercados establecidos se enfocan en optimización operacional y mejora de servicios.

El Reino Unido comanda el 34% de la cuota de mercado en 2024, manteniendo su posición como el mercado de self-storage más desarrollado de Europa a través de una densidad de infraestructura superior y niveles de conciencia del cliente que apoyan estrategias de precios premium. El liderazgo del mercado del Reino Unido refleja décadas de desarrollo del mercado, entornos regulatorios favorables y altas tasas de movilidad residencial que crean demanda sostenida a través de ciclos económicos. El mercado se beneficia de flujos de inversión institucional, con la potencial venta de £1 mil millones de Access Self Storage atrayendo a inversores importantes incluyendo TPG y Aermont Capital, demostrando la evolución del sector hacia una clase de activos inmobiliarios centrales. Los desarrollos recientes incluyen la adquisición de Aberdeen por £10 millones de Big Yellow, rindiendo inicialmente 6% con proyecciones alcanzando 9% mientras la instalación se integra en su plataforma digital. The Guardian informa que más de 100 nuevos complejos de almacenamiento abrieron en el Reino Unido dentro de 3 años, generando £1 mil millones anuales mientras el sector aborda la demanda impulsada por la crisis de vivienda para soluciones de espacio. Sin embargo, el mercado maduro enfrenta restricciones de suministro en ubicaciones urbanas prime y competencia creciente que presiona el crecimiento de las tasas de alquiler.

España representa el mercado europeo de crecimiento más rápido a una CAGR del 8,3% hasta 2030, impulsado por tendencias de urbanización, desarrollo de infraestructura turística y evolución de la aceptación del consumidor de soluciones de almacenamiento en arreglos de vida tradicionalmente orientados a la familia. El crecimiento español se beneficia de una penetración de mercado relativamente baja comparada con los mercados del norte de Europa, creando oportunidades de expansión sustanciales para operadores tanto domésticos como internacionales. El mercado enfrenta complejidad regulatoria a través de la legislación de control de alquiler de Catalunya que limita los aumentos de alquiler en zonas estresadas designadas, aunque estos afectan principalmente aplicaciones de almacenamiento residencial en lugar de comercial. La estacionalidad turística crea patrones únicos de demanda para servicios de almacenamiento, particularmente en regiones costeras donde los residentes estacionales requieren soluciones de almacenamiento temporal. La trayectoria de crecimiento del mercado español refleja tendencias más amplias del sur de Europa hacia la adopción de almacenamiento mientras la urbanización y los cambios de estilo de vida impulsan la demanda de soluciones de espacio flexible.

Alemania, Francia e Italia colectivamente representan mercados sustanciales con tasas de crecimiento moderadas, cada uno ofreciendo oportunidades distintas basadas en transiciones demográficas locales y entornos regulatorios. Alemania se beneficia de su población envejecida y altos ingresos disponibles, creando demanda sostenida para servicios de almacenamiento relacionados con la reducción de tamaño, mientras que Francia enfrenta restricciones de precios a través de topes de aumento de alquiler anual del 3,5% impuestos por el gobierno que limitan la flexibilidad del operador. El desarrollo del mercado de Italia se retrasa respecto a los países del norte de Europa pero muestra potencial mientras la urbanización y los cambios en las estructuras familiares crean demanda de almacenamiento. La adquisición de €9,3 millones de Shurgard en la región de París demuestra la inversión continua en el mercado francés a pesar de los desafíos regulatorios. Estos mercados se benefician de los mandatos de eficiencia energética de la UE que impulsan la modernización de instalaciones y mejoras operacionales, aunque los costos de cumplimiento crean barreras para operadores más pequeños. La diversidad geográfica proporciona a los operadores oportunidades de diversificación de portafolio mientras requiere estrategias localizadas que aborden entornos regulatorios y culturales distintos.

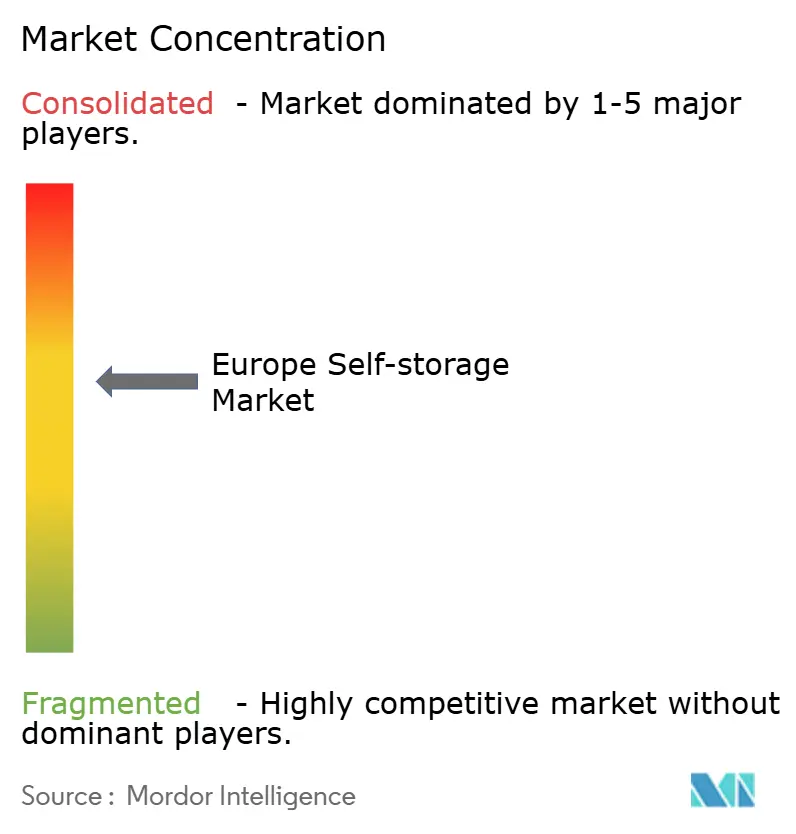

Panorama Competitivo

Shurgard encabeza la clasificación con 339 tiendas cubriendo 1,7 millones de m², siguiendo una huella céntrica en la ciudad donde el 93% de las propiedades se sitúan dentro de las principales metrópolis. Safestore y Big Yellow siguen, cada uno integrando aplicaciones de acceso sin contacto, motores de precios dinámicos e instalaciones solares para aumentar el NOI. La potencial venta de GBP 1 mil millones de Access Self Storage subraya el intensificado interés institucional y probablemente desencadene rondas de consolidación adicionales.[1]Inside Self Storage, "Major Investors Compete to Purchase Access Self Storage," insideselfstorage.com

Las plataformas tecnológicas ahora sustentan la ventaja competitiva. Storable procesó 82 millones de pagos de alquiler en 2024, liberando a los operadores de la facturación manual y habilitando campañas algorítmicas de retención de clientes. [2]Modern Storage Media, "Storable Reports on Its Self-Storage Impact in 2024," modernstoragemedia.com Los adquirentes transfronterizos como Stor-Age de Sudáfrica aprovechan joint-ventures con fondos de capital privado para escalar rápidamente en el Reino Unido. Los recién llegados de almacenamiento móvil basado en contenedores atraen a millennials urbanos que buscan conveniencia puerta a puerta, pero su intensidad de capital y menor densidad mantienen la penetración de mercado modesta.

Líderes de la Industria de Self-Storage de Europa

-

Shurgard Self Storage SA

-

Self Storage Group ASA

-

Safestore Holdings PLC

-

Big Yellow Group PLC

-

SureStore Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Access Self Storage atrae oferentes TPG, Aermont Capital y Shurgard en una supuesta venta de GBP 1 mil millones, con JPMorgan asesorando.

- Julio 2024: Big Yellow compra un sitio de Aberdeen de 53,000 pies cuadrados por GBP 10 millones, apuntando a un rendimiento del 9% post-integración.

- Mayo 2024: Stor-Age adquiere cuatro sitios ingleses por GBP 59 millones, llevando el gasto total en el Reino Unido más allá de GBP 100 millones.

- Abril 2024: Shurgard compra una segunda instalación en la región de París por EUR 9,3 millones, destinando EUR 8,9 millones para redesarrollo.

Alcance del Informe del Mercado de Self-Storage de Europa

Las instalaciones de self-storage permiten a las personas alquilar y almacenar cualquier posesión doméstica o empresarial. Los acuerdos de alquiler para espacio de almacenamiento, a menudo conocidos como unidades de almacenamiento, son acuerdos mes a mes. El self-storage da al usuario mucho mayor control que las opciones de almacenamiento de servicio completo, que restringen el acceso de los clientes a sus posesiones y la dependencia del proveedor de almacenamiento para mantener y gestionarlas.

El estudio rastrea los parámetros clave del mercado, los influenciadores de crecimiento subyacentes y los principales proveedores que operan en la industria, lo que apoya las estimaciones del mercado y las tasas de crecimiento durante el período de pronóstico. También rastrea el área total arrendable a través de diferentes países europeos mientras proporciona tendencias del mercado y perfiles de proveedores clave. Además, el estudio analiza el impacto de COVID-19 en el ecosistema.

El Mercado de Self-Storage de Europa está segmentado por tipo de usuario (personal y empresarial) y país (Alemania, Reino Unido, Italia, Francia, Países Bajos, España, Noruega, Dinamarca, Suecia, Resto de Europa).

Los tamaños y pronósticos del mercado se proporcionan en términos de (USD) para todos los segmentos anteriores.

| Personal |

| Empresarial |

| Climatizado |

| No Climatizado |

| Hasta 90 pies cuadrados |

| 91-150 pies cuadrados |

| 151-300 pies cuadrados |

| Por encima de 300 pies cuadrados |

| Artículos Domésticos |

| Micro-Fulfillment de E-commerce |

| Almacenamiento de Documentos y Archivos |

| Almacenamiento de Vehículos |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Resto de Europa |

| Por Tipo de Usuario | Personal |

| Empresarial | |

| Por Tipo de Almacenamiento | Climatizado |

| No Climatizado | |

| Por Tamaño del Espacio | Hasta 90 pies cuadrados |

| 91-150 pies cuadrados | |

| 151-300 pies cuadrados | |

| Por encima de 300 pies cuadrados | |

| Por Aplicación | Artículos Domésticos |

| Micro-Fulfillment de E-commerce | |

| Almacenamiento de Documentos y Archivos | |

| Almacenamiento de Vehículos | |

| Por País | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de self-storage de Europa?

El mercado está valorado en USD 27 mil millones en 2025 y se proyecta que alcance USD 32,96 mil millones para 2030.

¿Qué país lidera el mercado de self-storage de Europa?

El Reino Unido mantiene la posición principal con el 34% de cuota de ingresos en 2024.

¿Qué tan rápido está creciendo el segmento climatizado?

Las unidades climatizadas se están expandiendo a una CAGR del 9% hasta 2030, superando a las unidades tradicionales.

¿Qué factores influyen más en la demanda?

Las restricciones de espacio urbano, personas mayores que reducen tamaño, micro-almacenamiento de e-commerce y la creciente movilidad estudiantil/de expatriados son los factores dominantes.

Última actualización de la página el: