Análisis del mercado europeo de proteínas lácteas

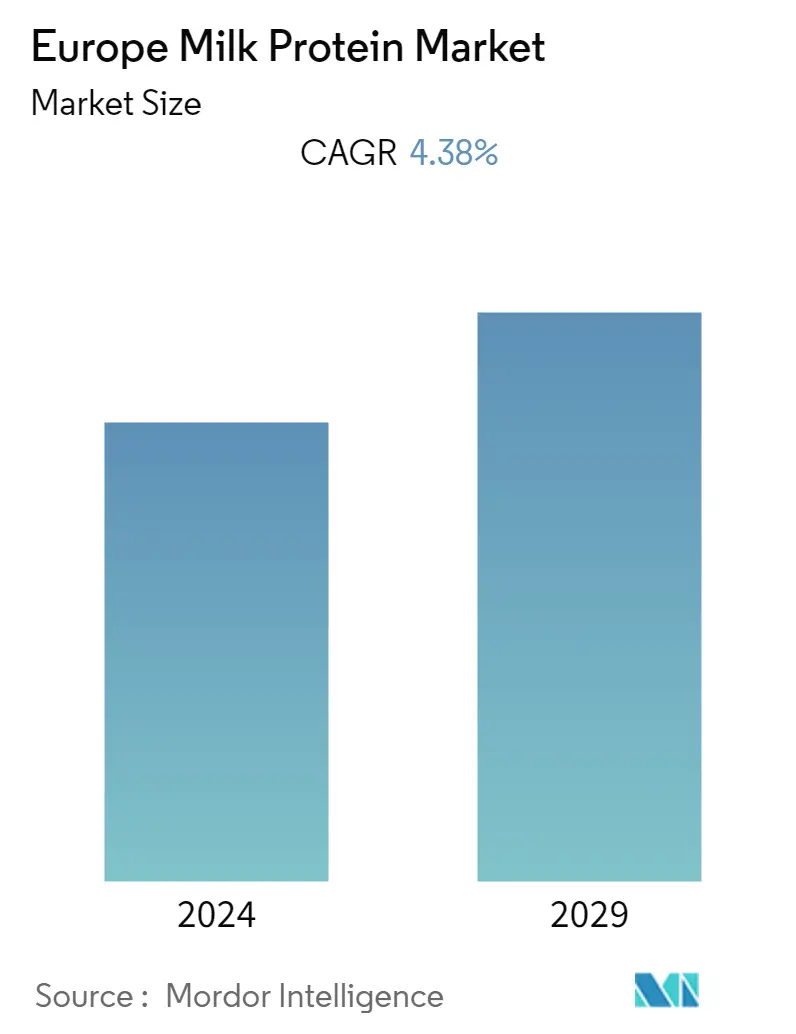

El mercado europeo de proteínas lácteas se valoró en 324,6 millones de dólares estadounidenses para el año en curso y se prevé que registre una tasa compuesta anual del 4,38% en los próximos cinco años.

- La demanda de productos a base de proteínas lácteas, como suplementos proteicos y alimentos funcionales, ha aumentado debido a la tendencia a adoptar dietas ricas en proteínas para estar en forma y llevar estilos de vida activos; En la preparación de una amplia variedad de productos alimenticios, las proteínas lácteas como la proteína del suero, la caseína y la proteína de la leche actúan como agentes gelificantes, agentes espesantes, vehículos, agentes espumantes y modificadores de textura. También se utiliza ampliamente en una variedad de sectores, como el textil, el cuidado personal, la nutrición y la alimentación animal.

- La creciente popularidad de los suplementos nutricionales y la nutrición deportiva, donde la proteína de la leche es un ingrediente popular porque contiene proteínas de alta calidad. La popularidad de los sustitutos de la leche de origen vegetal ha aumentado la necesidad de productos lácteos proteicos como una opción para adaptarse a diversas opciones dietéticas.

- La demanda de proteína láctea procedente de fuentes orgánicas y de organismos no modificados genéticamente (OGM) ha aumentado como resultado de la preferencia de los consumidores por productos orgánicos y de etiqueta limpia. Por ejemplo, el consumo per cápita de alimentos orgánicos en la Unión Europea fue de 104,3 euros (123,35 dólares estadounidenses) en 2021, según la Federación Internacional de Movimientos de Agricultura Orgánica (IFOAM)-Organics International.

- El mercado ha crecido como resultado de la inclusión de proteínas lácteas en una variedad de refrigerios y bebidas funcionales, como las ricas en proteínas. El segmento de alimentos y bebidas lidera el mercado, impulsado por la panadería y los productos lácteos y alternativos.

- Los constantes desarrollos en formulaciones de productos que utilizan proteínas de la leche para diversas aplicaciones, como pan, confitería y productos lácteos, en la industria de alimentos y bebidas. El aumento de los alimentos y bebidas funcionales está impulsando la demanda de ingredientes proteicos. En términos de conveniencia y formulaciones de productos, la innovación en proteínas lácteas está ganando terreno en el mercado, principalmente en los subsectores de panadería y cereales para el desayuno.

Tendencias del mercado europeo de proteínas lácteas

La creciente demanda de alimentos funcionales impulsa el mercado

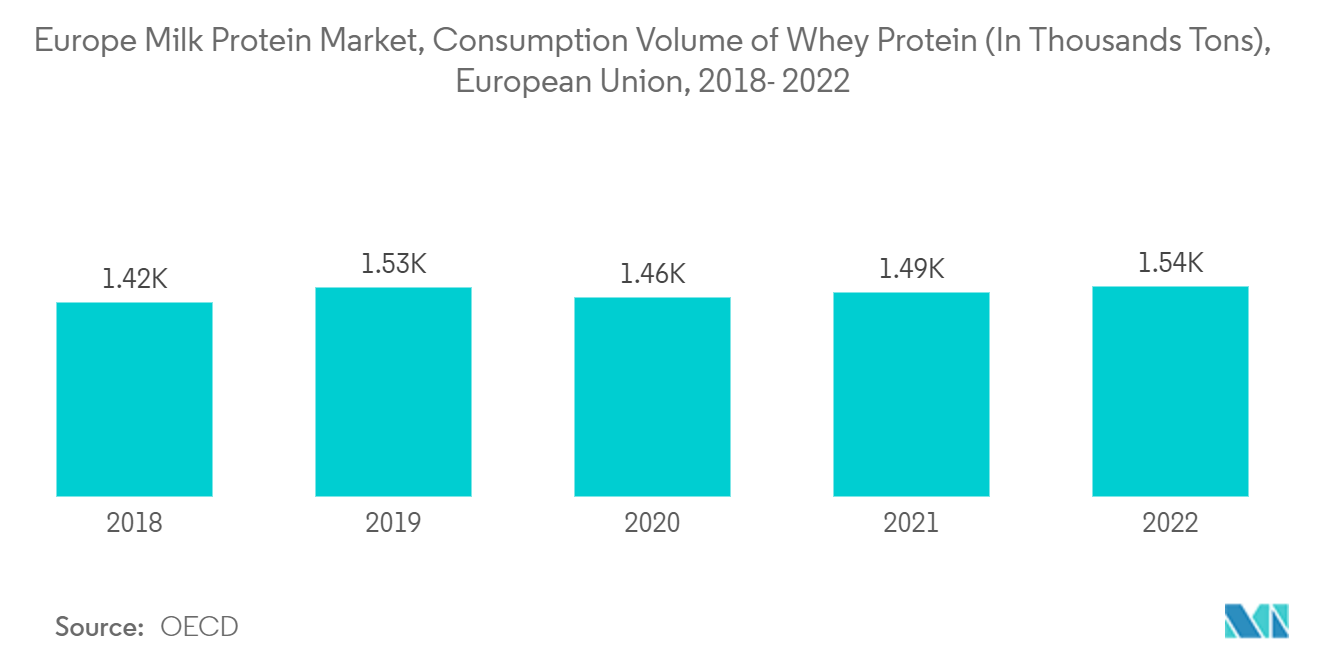

- La innovación en el sector lácteo, particularmente en el mercado de las proteínas lácteas, ha sido impulsada por la creciente demanda de alimentos funcionales. Los clientes buscan productos que brinden no solo la nutrición necesaria sino también ciertas ventajas para la salud, incluido el apoyo inmunológico, el control del peso y la recuperación de los músculos. El suero y la caseína, dos proteínas lácteas con un alto contenido proteico y una variedad de características útiles, son extremadamente valiosas. El consumo y la producción de productos proteicos están aumentando en la región.

- Por ejemplo, el volumen de producción de harinas proteicas en la Unión Europea fue de 28.718,55 mil toneladas en 2022, según la Organización para la Cooperación y el Desarrollo Económico (OCDE). Se incluyen en una variedad de alimentos funcionales, incluidas bebidas enriquecidas con proteínas, nutrición deportiva, sustitutos de comidas y suplementos nutricionales.

- Además, los suplementos proteicos se utilizan actualmente ampliamente debido a la creciente concienciación sobre la atención sanitaria entre el público y la preocupación por la obesidad. Los clientes están cambiando su enfoque hacia el consumo de alimentos nutritivos y el aumento de su ingesta de proteínas para obtener beneficios adicionales de los suplementos proteicos creados con proteína de la leche, lo que a su vez está impulsando el aumento de la proteína de la leche.

- La aparición de alimentos funcionales ha brindado a las empresas lácteas nuevas oportunidades para diseñar y promover productos que satisfagan las necesidades de los clientes preocupados por su salud que buscan métodos convenientes para mejorar su bienestar.

- A medida que aumenta la demanda de alimentos ricos en nutrientes que utilizan concentrados de leche, los productores de componentes de concentrados de proteína de leche están invirtiendo fuertemente en investigación y desarrollo. Se está desarrollando una nueva generación de concentrados de proteínas lácteas con un sabor y perfil de nutrientes mejorados.

Reino Unido tiene la mayor cuota de mercado

- La proteína de la leche se utiliza con mayor frecuencia en una amplia gama de productos de la industria de alimentos y bebidas, como fórmulas infantiles, alimentos funcionales y nutrición deportiva. El mercado se ha beneficiado de iniciativas gubernamentales para brindar seguridad alimentaria y necesidades nutricionales, así como de regulaciones que ayudan a la industria láctea.

- Se espera que la tendencia hacia dietas saludables y ricas en nutrientes, la creciente concienciación sobre la salud y más investigación y desarrollo para mejorar la funcionalidad, el aroma y el sabor de los ingredientes de las proteínas lácteas contribuyan al crecimiento del mercado de proteínas lácteas en el Reino Unido a lo largo de los años. los próximos años. También se prevé que el mercado se verá impulsado en los próximos años por un aumento en el número de nacimientos y un aumento en el consumo de proteínas para obtener nutrientes adicionales de los suplementos proteicos. Por ejemplo, en 2022 hubo 605.479 nacimientos vivos en Inglaterra y Gales, según la Oficina de Estadísticas Nacionales.

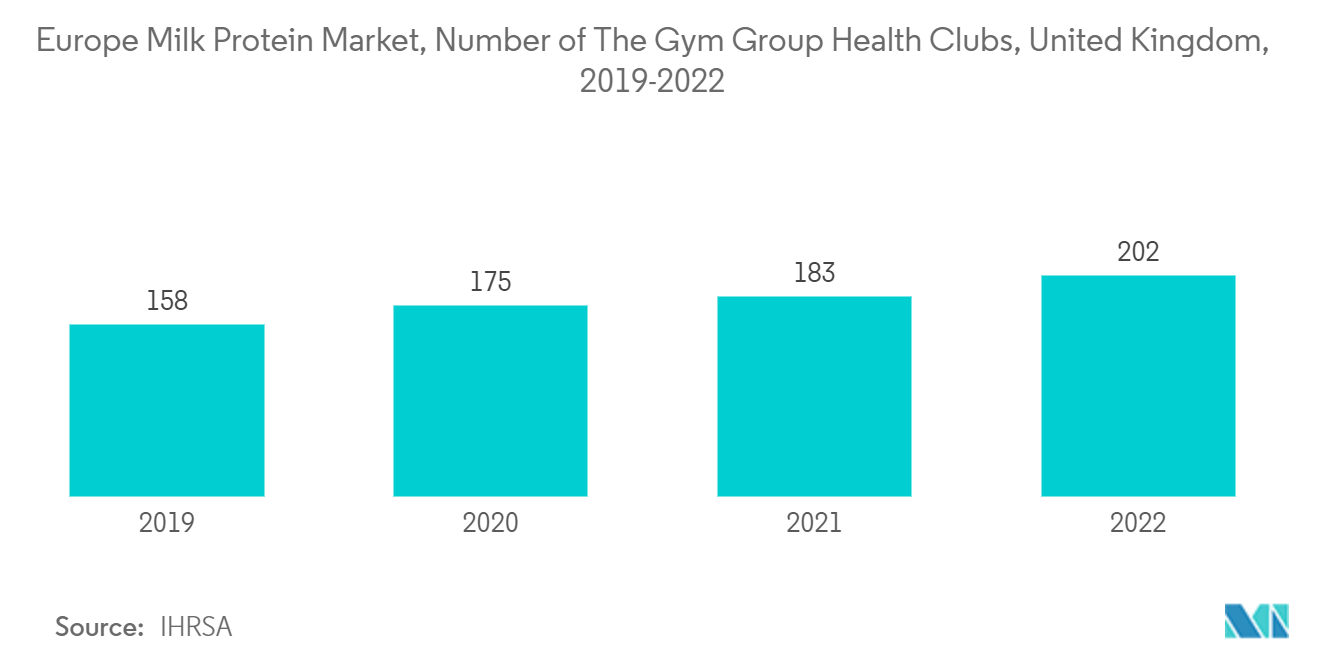

- La expansión de las industrias de nutrición deportiva y fitness ha aumentado la demanda entre los atletas y aficionados al fitness de suplementos de proteína láctea. El consumo de nutrición deportiva está aumentando rápidamente a medida que aumenta la participación deportiva. Por ejemplo, en 2022, el número de deportistas profesionales en el Reino Unido fue de 12,9 mil, según la Oficina de Estadísticas Nacionales (Reino Unido), lo que ha aumentado la demanda del mercado.

- Como uno de los mayores consumidores de productos sin gluten de la región, el Reino Unido sigue siendo un destino prometedor para el consumo de proteínas lácteas, debido a la alta eficacia del ingrediente en las formulaciones sin gluten. Además, la demanda de proteína de suero en el país está impulsada principalmente por un número cada vez mayor de entusiastas del fitness y una gran afluencia de consumidores en gimnasios y clubes de fitness. El número de gimnasios en el Reino Unido era de 202 en 2022, según la Asociación Internacional de Salud, Raqueta y Clubes Deportivos (IHRSA).

Descripción general de la industria europea de proteínas lácteas

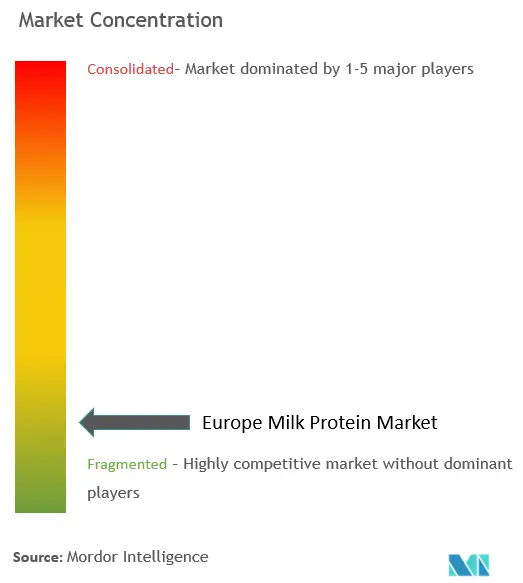

El mercado europeo de proteínas lácteas está fragmentado, con presencia de actores locales e internacionales. Los principales actores de este mercado son Agrial Group, Arla Foods amba, Glanbia PLC, Lactoprot Deutschland GmbH y Royal FrieslandCampina NV (ordenados alfabéticamente). Los principales actores se centran en el desarrollo de productos, fusiones y adquisiciones, asociaciones y expansión para fortalecer su posición en el mercado. Las elevadas inversiones en actividades de I+D e innovación de productos les han llevado a ganar una importante cuota de mercado.

Por ejemplo, en febrero de 2021, Arla Foods amba lanzó una nueva proteína de mezcla seca que ayuda a los fabricantes de fórmulas infantiles a reducir los costos de producción sin comprometer la seguridad o la calidad. Se sabe que es el primer ingrediente proteico diseñado para mezcla en seco. Este proceso permite a los fabricantes reducir el uso de energía y los costos de producción.

Líderes del mercado europeo de proteínas lácteas

Agrial Group

Arla Foods amba

Glanbia PLC

Lactoprot Deutschland GmbH

Royal FrieslandCampina NV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de proteínas lácteas

- Enero de 2023 Molvest dio un paso significativo en la industria láctea de Rusia al introducir la instalación inaugural de producción de concentrado de proteína de leche del país, reduciendo efectivamente las importaciones en un 25%. Con una inversión total de casi 2 mil millones de rublos, Molvest Group inauguró instalaciones de procesamiento de última generación en su sitio de Kalach en la región de Voronezh, dedicadas al procesamiento de alta intensidad de leche para producir concentrado de proteína láctea de primera calidad.

- Noviembre de 2022 Arla Foods firmó una asociación estratégica con First Milk para producir proteína de suero en polvo especializada. Este producto innovador se fabrica en Lake District Creamery, operado por la estimada cooperativa láctea británica First Milk, en colaboración con Arla Foods Ingredients.

- Agosto de 2021 Arla Foods Amba presentó MicelPure Milk Protein, un aislado de caseína micelar disponible en variantes estándar y orgánica. Este producto de vanguardia cuenta con un notable contenido del 87 % de proteínas nativas, lo que ejemplifica aún más el compromiso de Arla Foods de ofrecer productos lácteos de la más alta calidad.

Segmentación de la industria europea de proteínas lácteas

La proteína de la leche es un producto proteico derivado de la leche desnatada en polvo. Lo producen fabricantes que utilizan técnicas de filtrado como microfiltración, ultrafiltración y diafiltración.

El mercado europeo de proteínas lácteas está segmentado por forma, usuario final y país. Según la forma, el mercado se segmenta en concentrados y aislados. Según los usuarios finales, el mercado se segmenta en piensos, alimentos y bebidas y suplementos. Según el país, el mercado se segmenta en Bélgica, Francia, Alemania, Italia, Países Bajos, Rusia, España, Turquía, Reino Unido y el resto de Europa.

El dimensionamiento del mercado se ha realizado en términos de valor en USD y de volumen en toneladas para todos los segmentos antes mencionados.

| Concentrados |

| Aisla |

| Bélgica |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Pavo |

| Reino Unido |

| El resto de Europa |

| Alimentación animal | |

| Comida y bebidas | Panadería |

| Bebidas | |

| Cereales de desayuno | |

| Condimentos/Salsas | |

| Productos lácteos y alternativos a los lácteos | |

| Productos alimenticios RTE/RTC | |

| Aperitivos | |

| Suplementos | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | |

| Nutrición deportiva/rendimiento |

| Por formulario | Concentrados | |

| Aisla | ||

| Por país | Bélgica | |

| Francia | ||

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

| Por usuario final | Alimentación animal | |

| Comida y bebidas | Panadería | |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Suplementos | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

Preguntas frecuentes sobre investigación de mercado de proteína de leche en Europa

¿Cuál es el tamaño actual del mercado europeo Proteína de leche?

Se proyecta que el mercado europeo de proteína de leche registrará una tasa compuesta anual del 4,38% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo Proteína de leche?

Agrial Group, Arla Foods amba, Glanbia PLC, Lactoprot Deutschland GmbH, Royal FrieslandCampina NV son las principales empresas que operan en el mercado europeo de proteínas lácteas.

¿Qué región tiene la mayor participación en el mercado europeo de proteínas lácteas?

En 2024, Turquía representará la mayor cuota de mercado en el mercado europeo de proteínas lácteas.

¿Qué años cubre este mercado europeo de Proteína de leche?

El informe cubre el tamaño histórico del mercado del mercado europeo de proteína de leche para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de proteína de la leche para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de proteínas lácteas

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Proteína de leche en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Proteína láctea en Europa incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.