Tamaño y Participación del Mercado de Suplementos Dietéticos de Europa

Análisis del Mercado de Suplementos Dietéticos de Europa por Mordor Intelligence

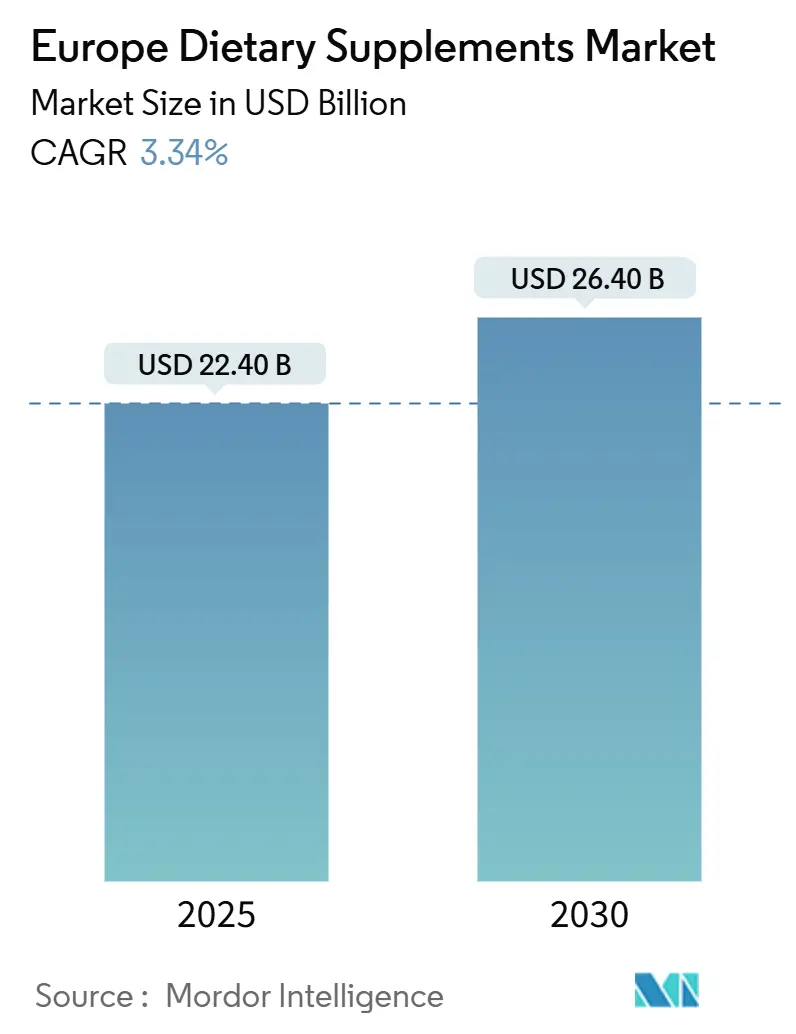

Se proyecta que el mercado europeo de suplementos dietéticos crezca de 22.40 mil millones de USD en 2025 a 26.40 mil millones de USD en 2030, con una TCAC del 3.34%. Las mujeres, el grupo de consumidores más grande, están impulsando una fuerte demanda de suplementos derivados de síntesis/fermentación. Mientras que el enfoque principal sigue siendo mejorar la inmunidad, la venta online está emergiendo rápidamente como un canal de distribución dominante. Alemania actualmente posee la mayor participación de mercado, pero Polonia está preparada para el crecimiento más rápido hasta 2030, impulsada por un interés floreciente en soluciones nutricionales basadas en plantas y personalizadas. Además, el entorno regulatorio europeo fortalece el mercado al elevar los estándares de calidad y beneficiar a las empresas que cumplen con los requisitos de cumplimiento. En 2024, la Unión Europea implementó requisitos de etiquetado obligatorios para suplementos dietéticos para mejorar el control de calidad y la protección del consumidor[1]Fuente: BF-ESSE, "Etiquetado Obligatorio de Suplementos Dietéticos en 2024: Lo Que Necesitas Saber," BF-ESSE, bfesse.com . Según las regulaciones, las empresas deben adherirse a estos estándares de etiquetado para mantener su acceso al mercado en la UE. Estas regulaciones exigen la inclusión de códigos de identificación únicos para la trazabilidad de la cadena de suministro, divulgación detallada de ingredientes, detalles del fabricante y contraindicaciones potenciales. Como resultado, las actividades de falsificación han visto una disminución significativa, la confianza del consumidor se ha reforzado y la credibilidad de la marca se ha mejorado en el mercado europeo de suplementos dietéticos.

Puntos Clave del Informe

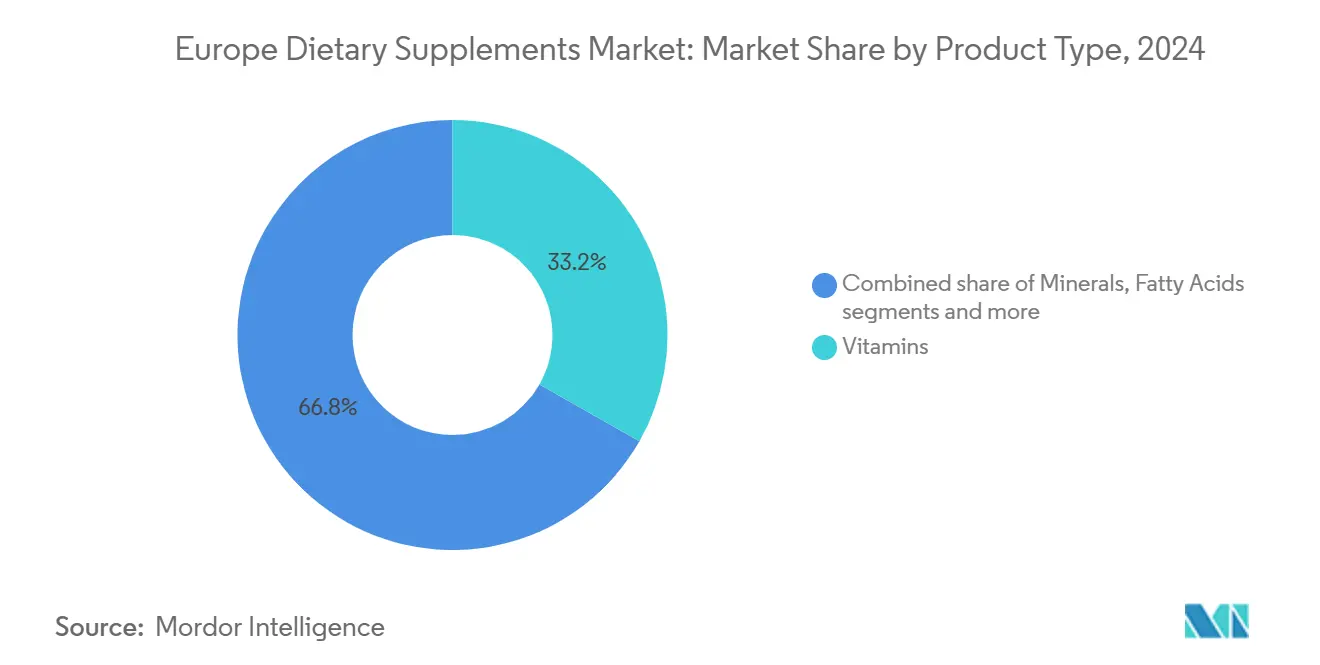

- Por tipo de producto, las vitaminas dominaron el mercado europeo de suplementos dietéticos con una participación del 33.21% en 2024, mientras que el segmento de prebióticos y probióticos se proyecta que crezca a una TCAC del 9.61% hasta 2030.

- Por forma, los comprimidos capturaron una participación de mercado del 28.17% en 2024, mientras que las gominolas se espera que se expandan a una TCAC del 10.01% durante el período de pronóstico.

- Por fuente, los suplementos derivados de síntesis/fermentación representaron el 56.11% del mercado en 2024, mientras que el segmento basado en plantas se prevé que crezca a una TCAC del 9.81% hasta 2030.

- Por grupos de consumidores, las mujeres representaron la mayor participación con el 34.12% en 2024, con el segmento de niños anticipado para registrar el crecimiento más rápido con una TCAC del 11.01% hasta 2030.

- Por aplicaciones de salud, el fortalecimiento de la inmunidad fue el área líder en 2024 con una participación de mercado del 22.06%, mientras que los productos de cuidado de la piel, cabello y uñas se proyectan que crezcan a una TCAC del 11.52% hasta 2030.

- Por canal de distribución, las tiendas especializadas mantuvieron la participación más alta del 46.15% en 2024, mientras que la venta online se espera que crezca a una TCAC robusta del 13.00% hasta 2030.

- Geográficamente, Alemania representó la participación más grande del 18.52% en 2024, mientras que Polonia se proyecta que experimente el crecimiento más rápido, registrando una TCAC del 7.63% hasta 2030.

Tendencias e Insights del Mercado de Suplementos Dietéticos de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Las tendencias de atención sanitaria preventiva están impulsando el consumo regular de suplementos | +1.2% | Europa Occidental | Medio plazo (2-4 años) |

| Los suplementos dirigidos a consumidoras mujeres impulsan el crecimiento | +0.9% | Paneuropeo | Medio plazo (2-4 años) |

| Inclinación de los consumidores hacia suplementos de etiqueta limpia y naturales | +0.7% | Europa del Norte | Largo plazo (≥ 4 años) |

| El envejecimiento de la población de Europa aumenta la demanda de suplementos relacionados con la edad | +0.6% | Italia, Alemania, España | Largo plazo (≥ 4 años) |

| Creciente popularidad de la nutrición deportiva y tendencias de fitness impulsa el uso de suplementos entre consumidores más jóvenes | +0.8% | Europa Occidental y del Norte (Reino Unido, Alemania, Países Nórdicos) | Corto plazo (≤2 años) |

| La expansión del comercio electrónico hace los suplementos más accesibles y promueve el crecimiento del mercado | +1.0% | Paneuropeo, más fuerte en Reino Unido, Alemania | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Las tendencias de atención sanitaria preventiva están impulsando el consumo regular de suplementos

Los hogares europeos ahora están convirtiendo los suplementos en un elemento básico en sus rutinas diarias de atención sanitaria preventiva, pasando del uso ocasional al regular. El gasto en salud preventiva está superando los gastos generales de atención sanitaria. Países como Alemania, Francia y los Países Bajos están enfatizando la inmunización, asesoramiento nutricional y exámenes de salud rutinarios. Este compromiso ha llevado a una demanda consistente durante todo el año de suplementos. Mientras los europeos priorizan cada vez más la gestión proactiva de la salud, ha habido un repunte notable en el consumo de suplementos, especialmente para inmunidad, salud intestinal y problemas relacionados con la edad. La gestión de la salud preventiva está siendo impulsada por una creciente conciencia de los beneficios a largo plazo de mantener el bienestar general y reducir el riesgo de enfermedades crónicas. Respondiendo a esta tendencia, marcas europeas como Doppelherz, Orkla Health y Vitabiotics están ampliando sus líneas de productos. Se están enfocando en el uso diario, nutrición personalizada y soluciones adaptadas a condiciones específicas, reforzando su presencia minorista con estas formulaciones dirigidas. Estas marcas también están aprovechando los avances en investigación y desarrollo para crear productos innovadores que atiendan las necesidades evolutivas del consumidor, solidificando aún más su posición en el mercado.

Los suplementos dirigidos a consumidoras mujeres impulsan el crecimiento

El mercado europeo de suplementos dietéticos está experimentando crecimiento en formulaciones específicas para mujeres, particularmente en segmentos relacionados con fertilidad, menopausia y productos de belleza-desde-adentro. Los productos etiquetados "para ella" demuestran tasas de vinculación de cesta más altas y menor sensibilidad al precio comparado con alternativas neutrales en cuanto al género. La innovación en este segmento se enfoca en suplementos para el alivio del estado de ánimo y estrés, abordando la intersección de cambios hormonales y demandas de equilibrio trabajo-vida. Las empresas que comunican efectivamente los beneficios del bienestar emocional han ganado tracción, particularmente en el Reino Unido y Francia, donde ha aumentado la conciencia sobre la salud mental. Los suplementos de salud femenina continúan influyendo en tendencias más amplias de ingredientes, ya que los ingredientes activos inicialmente probados en ensayos enfocados en mujeres se expanden a productos de bienestar general. Por ejemplo, en mayo de 2025, Optibac introdujo Women's Wellbeing, un suplemento probiótico que combina bacterias beneficiosas con vitaminas esenciales. El producto presenta una mezcla de cultivos vivos complementada con Vitamina D, C, B6 y Biotina, diseñada para apoyar los niveles de energía, función mental, sistema inmunológico, salud de la piel, equilibrio hormonal y salud del microbioma intestinal.

El envejecimiento de la población de Europa aumenta la demanda de suplementos relacionados con la edad

El cambio demográfico en Europa está impulsando la demanda de suplementos que abordan preocupaciones de salud relacionadas con la edad, ya que se proyecta que la población de 65 años y más alcance el 30% para 2050, según el Centro para la Promoción de Importaciones de Países en Desarrollo[2]Fuente: CBI Centro para la Promoción de Importaciones de Países en Desarrollo, "Qué Tendencias Ofrecen Oportunidades en el Mercado Europeo para Ingredientes Naturales para Productos de Salud," CBI, cbi.eu . Según los datos de Eurostat, Italia tiene la población mayor más alta en Europa, con alrededor del 24.30% a partir de 2024[3]Fuente: Eurostat, "Navegador de Datos de Eurostat," Comisión Europea, ec.europa.eu . Esta población envejecida está aumentando la demanda de suplementos enfocados en salud ósea y articular, función cognitiva y apoyo cardiovascular. El mercado está evolucionando desde multivitaminas generales hacia productos especializados que se dirigen a problemas de salud específicos relacionados con la edad. Adicionalmente, los suplementos de colágeno para aplicaciones de salud articular y belleza han ganado particular prominencia. Los fabricantes están invirtiendo en investigación científica para validar beneficios relacionados con la edad, ejemplificado por estudios clínicos de péptidos de colágeno PEPTAN que muestran mejoras en la calidad del cabello y reducción de la pérdida capilar. Este enfoque en evidencia científica es esencial para construir credibilidad con consumidores mayores, quienes evalúan cuidadosamente la efectividad de los suplementos.

Inclinación de los consumidores hacia suplementos de etiqueta limpia y naturales

La creciente demanda de productos de etiqueta limpia está transformando las cadenas de suministro de ingredientes en la industria europea de suplementos dietéticos. Los fabricantes buscan ingredientes de etiqueta limpia. Por ejemplo, en julio de 2024, Lonza dio a conocer nuevas adiciones a su cartera de formas de dosificación de etiqueta limpia. La introducción de las cápsulas Capsugel Vcaps Plus Red Radish y Spicy Yellow amplió la gama de cápsulas basadas en plantas y coloreadas con alimentos disponibles para marcas de suplementos que buscan crear productos visualmente distintivos. Las empresas que utilizan excipientes derivados de plantas están anticipadas a reducir las consultas de los consumidores sobre la seguridad de los aditivos, llevando a una eficiencia mejorada del servicio al cliente y menores devoluciones de productos. La tendencia también ha aumentado las asociaciones entre fabricantes de suplementos y agricultores europeos que cultivan botánicos especiales bajo programas de trazabilidad, beneficiando a las comunidades rurales mientras reducen las emisiones de transporte. Estos desarrollos indican que el abastecimiento regional de ingredientes puede volverse un factor competitivo tan significativo como el precio o la historia de la marca.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Presencia de productos falsificados obstaculizando el crecimiento | -0.8% | Europa del Este, Online | Corto plazo (≤ 2 años) |

| El escepticismo científico reduce la confianza del consumidor en productos no probados | -0.5% | Alemania, Países Nórdicos, Reino Unido | Medio plazo (2-4 años) |

| Regulaciones estrictas limitan las declaraciones de salud en suplementos | -0.4% | Paneuropeo | Medio plazo (2-4 años) |

| Creciente preferencia por nutrición basada en alimentos naturales reduce la dependencia de suplementos | -0.6% | Europa Occidental, particularmente Países Nórdicos | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Presencia de productos falsificados obstaculizando el crecimiento

La presencia de suplementos falsificados sigue siendo una restricción significativa en el mercado, particularmente afectando las cápsulas de belleza de alto margen vendidas a través de canales online. Mientras que los códigos de identificación únicos obligatorios han reducido las incautaciones reportadas por las agencias de aplicación, las listas descontadas del mercado gris continúan apareciendo en plataformas transfronterizas. En respuesta, las marcas han aumentado sus inversiones en software de protección de marca para monitorear mercados e iniciar procedimientos de eliminación. Las empresas también están aprovechando sus medidas anti-falsificación como herramientas de marketing al enfatizar las garantías de autenticidad en su mensaje de marca, transformando efectivamente un requisito regulatorio en una característica de construcción de confianza. En marzo de 2024, la Comisión Europea (CE) lanzó una investigación formal sobre un gigante del comercio electrónico chino por posibles violaciones de la Ley de Servicios Digitales (DSA). La investigación se enfoca en la gestión de la plataforma de productos ilegales o dañinos, incluyendo medicinas falsificadas, alimentos y suplementos dietéticos, junto con la participación de influencers en promover estos artículos[4]Fuente: Victor Rudebeck y Alexis Rayon, "Rompiendo la Cadena de Suministro de Falsificaciones: Una Perspectiva Global," Control Risks, controlrisks.com .

El escepticismo científico reduce la confianza del consumidor en productos no probados

Los consumidores europeos demandan cada vez más evidencia revisada por pares para productos de suplementos, particularmente después de reportes mediáticos sobre inconsistencias de dosificación de vitamina C en suplementos alemanes. Los minoristas han reducido el espacio en estante para marcas sin datos de eficacia, haciendo de la validación científica un requisito clave de entrada al mercado. Los farmacéuticos ahora sirven como asesores principales, recomendando productos con apoyo clínico e impulsando ventas más altas de probióticos científicamente validados comparado con alternativas genéricas. En respuesta, las marcas de suplementos están colaborando con universidades para realizar ensayos independientes, reconociendo que la evidencia científica ayuda a convertir consumidores escépticos en clientes leales.

Análisis por Segmentos

Por Tipo de Producto: Las Vitaminas Dominan y los Probióticos y Prebióticos se Aceleran

En 2024, las vitaminas dominaron con una participación del 33.21% del mercado europeo de suplementos dietéticos. Esta fortaleza está respaldada por un consenso científico robusto, su uso prevalente en medidas de salud preventiva y su respaldo en iniciativas de salud pública. Destacando el enfoque evolutivo de la industria, ILSI Europe lanzó su Grupo de Trabajo de Vitamina K2 en 2024, destacando micronutrientes emergentes. Estos nutrientes, especialmente aquellos dirigidos a la salud ósea y cardiovascular, están expandiendo el atractivo de la categoría más allá del mero bienestar general.

Los prebióticos y probióticos, establecidos para crecer a una TCAC del 9.61% de 2025 a 2030, están montando la ola de conciencia elevada del consumidor sobre la salud intestinal y sus roles fundamentales en inmunidad y regulación del estado de ánimo. Los productos adaptados a cepas específicas disfrutan de tasas de recompra elevadas, y las colaboraciones con alimentos fermentados amplifican tanto las tasas de prueba como de adopción. Los minerales mantienen demanda consistente, impulsada por un enfoque de atención sanitaria en deficiencias de micronutrientes. Mientras tanto, los omega-3s experimentan aumentos repentinos en popularidad durante campañas de salud cardiovascular. Adicionalmente, los suplementos de proteínas y aminoácidos están tallando espacios en secciones de bienestar general, promocionados por sus beneficios musculares y papel en promover la saciedad.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Por Forma: Diversos Formatos Impulsan el Crecimiento del Mercado

Los comprimidos actualmente poseen la mayor participación de mercado con el 28.17% en 2024, mientras que las gominolas se espera que crezcan a una TCAC del 10.01% durante 2025-2030. Los comprimidos son la forma dominante de suplementos dietéticos, ofreciendo ventajas como conveniencia, rentabilidad, fabricación eficiente y vida útil extendida. Su control preciso de dosificación y familiaridad del consumidor contribuyen a su adopción generalizada en el mercado. La creciente preferencia del consumidor por gominolas surge de la fatiga de píldoras y la experiencia de consumo mejorada. El desarrollo de formulaciones de gominolas libres de almidón permite a los fabricantes incorporar ingredientes activos sensibles a la temperatura, ampliando su alcance de aplicación. Las bolsas premium de tamaño de viaje han ganado participación de mercado sobre botellas más grandes en regiones específicas, indicando la disposición del consumidor a pagar más por conveniencia y frescura del producto. Las cápsulas y cápsulas blandas permanecen dominantes en segmentos específicos, particularmente para concentrados de aceite de pescado, debido a su protección superior contra la oxidación, mientras que los polvos mantienen popularidad entre consumidores que incorporan suplementos en batidos.

Las formulaciones líquidas abordan las necesidades de consumidores ancianos y niños que tienen dificultad para tragar, destacando la importancia de la accesibilidad en el desarrollo de productos. Nuevos formatos, como las cápsulas de gominola llenas de líquido, combinan los beneficios de las cápsulas blandas con el atractivo de las gominolas. Estas innovaciones de formato de entrega sirven como diferenciadores de productos, permitiendo a las empresas distinguirse más allá de sus ofertas de ingredientes.

Por Fuente: Preferencias de Ingredientes en Evolución y Dinámicas de Cadena de Suministro

En 2024, los ingredientes sintéticos o derivados de fermentación dominan con una participación del 56.11% del mercado, debido a su calidad consistente, escalabilidad y disponibilidad durante todo el año. Estos atributos clave no solo apoyan la producción a gran escala sino que también ayudan a adherirse a estándares regulatorios. Tales ingredientes permiten dosificación precisa y contenido bioactivo estandarizado, alineándose perfectamente con mandatos de control de calidad de la UE y fomentando una innovación de productos más amplia.

Mientras tanto, las alternativas basadas en plantas están en camino de expandirse a una TCAC robusta del 9.81%. Muchos consumidores ven los ingredientes botánicos como más seguros y sostenibles. Las empresas son rápidas en destacar esta percepción, presentando prominentemente logotipos de certificación en su empaque. Atendiendo las necesidades nutricionales de los veganos, los suplementos basados en plantas también defienden la sostenibilidad y salud. El mercado muestra una variedad de fuentes de proteínas, desde guisantes y arroz hasta cáñamo, todos ricos en aminoácidos esenciales vitales para el desarrollo y mantenimiento muscular. Estas ofertas resuenan especialmente con individuos activos y aficionados al fitness en búsqueda de opciones veganas. En mayo de 2025, Eat Just lanzó un polvo de proteína vegana de un solo ingrediente que presume 30g de proteína por porción. Mientras que los omega-3s de origen marino mantienen dominio en segmentos con evidencia clara de biodisponibilidad, vale la pena notar que el dominio de ingredientes basados en plantas puede diferir entre categorías de productos.

Por Grupo de Consumidores: Demografía de Género y Edad Impulsan el Mercado

En 2024, las mujeres emergieron como el grupo de consumidores dominante, dominando una participación de mercado del 34.12%. Este aumento fue impulsado por una demanda robusta de suplementos dirigidos a salud hormonal, envejecimiento de la piel y preocupaciones relacionadas con la menopausia. En junio de 2024, marcas como Sirio Pharma destacaron su enfoque innovador, revelando plataformas personalizadas adaptadas a la salud de las mujeres. Sus ofertas abarcaron desde productos de colágeno y fertilidad hasta aquellos que apoyan la menopausia. La demografía femenina envejecida de Europa, particularmente en naciones como Alemania, reforzó aún más esta creciente participación de mercado.

Proyectado para expandirse a una TCAC del 11.01% hasta 2030, el segmento de niños está experimentando crecimiento, en gran parte debido a una mayor conciencia parental sobre el cuidado preventivo. Esta tendencia abarca un aumento en el uso de multivitaminas y probióticos, enfatizando inmunidad y apoyo cognitivo. Un testimonio de esta tendencia, Nutriburst lanzó gominolas temáticas de Despicable Me 4 en 2024, destacando el atractivo de formatos amigables para niños que aumentan el compromiso y las ventas.

Simultáneamente, hay una popularidad creciente de paquetes de suplementos centrados en la familia, elogiados por su conveniencia y valor percibido. Marcas como Doppelherz, Vitabiotics y Orkla Health están curando paquetes multigeneracionales, atendiendo tanto a adultos como a niños. Esta estrategia no solo amplifica la adopción doméstica sino que también evita la necesidad de ventas impulsadas por descuentos, señalando un cambio más amplio hacia soluciones holísticas de bienestar familiar en toda Europa.

Por Aplicación de Salud: Crecimiento en Categorías de Belleza y Bienestar

En 2024, el segmento de fortalecimiento de la inmunidad dominó una participación de mercado del 22.06%, respaldado por una mayor conciencia de salud tras la pandemia. Los consumidores están priorizando la resistencia inmune durante todo el año, llevando a las marcas a diversificar sus ofertas con métodos de entrega innovadores e ingredientes científicamente validados. Por ejemplo, Naturacare introdujo su última línea de suplementos que fortalecen la inmunidad en Vitafoods Europe 2024, aprovechando el poder de extractos botánicos y vitaminas probados, subrayando la innovación vibrante y significancia del sector.

En otro frente, el segmento de cuidado de piel, cabello y uñas está establecido para expandirse a una impresionante TCAC del 11.52%, impulsado por la convergencia de belleza y salud. Con los consumidores asociando cada vez más su apariencia externa con bienestar interno, ha habido un repunte notable en la demanda de nutricosméticos, especialmente aquellos infundidos con péptidos de colágeno. Respaldados por evidencia científica promocionando beneficios como elasticidad mejorada de la piel y apoyo articular, estos productos han transitado sin problemas al comercio minorista mainstream. Esta demanda floreciente también está fomentando colaboraciones entre firmas de suplementos y cosméticos, ampliando su alcance de mercado y atractivo. Además, las multivitaminas continúan sirviendo como un producto fundamental para el bienestar general. Al mismo tiempo, los suplementos dirigidos a la salud ósea y articular están ganando tracción, atendiendo tanto a la demografía envejecida como a individuos confinados a oficinas. Las categorías que se enfocan en energía y gestión de peso ahora están destacando vitalidad sostenida, enfatizando ingredientes como adaptógenos y carbohidratos de liberación lenta.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Por Canal de Distribución: La Venta Online Gana Impulso en el Mercado Europeo de Suplementos Dietéticos

Las tiendas especializadas poseen el 46.15% de la participación de mercado en 2024, mientras que la venta online se proyecta que crezca a una TCAC del 13% hasta 2030, impulsada por la accesibilidad digital y marketing dirigido. Por ejemplo, Holland & Barrett, uno de los principales minoristas de salud y bienestar de Europa. En el año fiscal 2023, la empresa reportó un aumento del 10% en ingresos, marcando un cambio significativo impulsado por inversiones estratégicas en tiendas e integración digital. Holland & Barrett renovó más de 400 tiendas en Europa y abrió aproximadamente 35 nuevas ubicaciones, enfatizando diseños modernos, navegación de productos mejorada y servicio al cliente dirigido por expertos. Las plataformas de comercio electrónico lanzaron eficientemente nuevos productos, acelerando los ciclos de innovación de productos. Las farmacias que incorporan recetas electrónicas ahora incluyen recomendaciones de suplementos en sus consultas virtuales, aumentando su tráfico online. En octubre de 2024, MD Logic Health® lanzó sus suplementos de salud premium al mercado europeo, con un enfoque estratégico en el canal de venta online y tiendas físicas limitadas. Este enfoque online-primero mejora la accesibilidad en Europa, alineándose con la creciente preferencia de la región por soluciones de bienestar convenientes y personalizadas.

Además, las organizaciones de venta directa mantienen su posición en el mercado a través de orientación personalizada al cliente, ofreciendo servicios que las plataformas online luchan por replicar. En octubre de 2024, Oriflame España tomó el liderazgo como el mercado inaugural para Oriflame e introdujo soluciones adaptadas que atienden los requisitos nutricionales distintos tanto de socios de marca como consumidores, bajo la bandera de la marca Wellosophy. Sin embargo, los supermercados aprovechan la confianza del consumidor para promover sus vitaminas de marca privada, particularmente en mercados del sur de Europa donde la sensibilidad al precio es alta. Los canales de distribución del mercado continúan diversificándose, favoreciendo a empresas que pueden gestionar efectivamente el inventario y mantener mensajes consistentes en múltiples plataformas.

Análisis Geográfico

Alemania domina el mercado europeo de suplementos dietéticos con una participación del 18.52%, respaldada por regulaciones estrictas y dependencia del consumidor en la orientación de farmacéuticos. Las iniciativas gubernamentales que promueven la ingesta de micronutrientes han aumentado la conciencia pública, resultando en ventas minoristas consistentes durante todo el año. Los consumidores alemanes demuestran disposición a pagar precios más altos por productos con credenciales de investigación, indicando que la validación científica impulsa las decisiones de compra. La sostenibilidad ambiental se ha vuelto igualmente importante como la efectividad del producto, llevando a los fabricantes a enfatizar la producción carbono-neutral y empaque reciclable.

El Reino Unido y Francia representan contribuyentes importantes a los ingresos de suplementos dietéticos europeos, con características de mercado distintivas. Los consumidores del Reino Unido favorecen cada vez más productos de mejora de belleza y rendimiento cognitivo, impulsados por programas de bienestar corporativo enfocados en reducción del estrés. Los mercados franceses enfatizan abastecimiento sostenible e ingredientes botánicos tradicionales, con farmacias seleccionando productos que complementan las tendencias nacionales de belleza limpia. Las preferencias culturales regionales moldean significativamente el marketing de productos, requiriendo que las empresas personalicen su mensaje para diferentes mercados europeos.

Los mercados del sur y este de Europa muestran patrones de desarrollo contrastantes. Italia mantiene el gasto per cápita más alto de Europa en suplementos, particularmente en productos de salud digestiva que complementan los hábitos dietéticos tradicionales. España utiliza ingredientes botánicos locales, incluyendo hoja de olivo y bioflavonoides cítricos, para crear marcas domésticas distintivas para mercados internacionales. Polonia exhibe la tasa de crecimiento proyectada más alta con una TCAC del 7.63%, reflejando un aumento en ingresos disponibles y accesibilidad expandida de e-farmacias. Sin embargo, persisten conceptos erróneos del consumidor entre suplementos dietéticos y medicamentos sin receta. Esta combinación de potencial de crecimiento y necesidades de educación del mercado indica que las estrategias de expansión en regiones de Europa del Este requieren redes de distribución robustas junto con iniciativas de educación del consumidor.

Panorama Competitivo

El mercado europeo de suplementos dietéticos está moderadamente fragmentado. Mientras que las empresas multinacionales se benefician de economías de escala en adquisiciones y cumplimiento regulatorio, las marcas más pequeñas enfocadas digitalmente mantienen una ventaja competitiva a través de adaptación rápida de fórmulas basada en retroalimentación del consumidor. Los segmentos de probióticos y suplementos de belleza muestran competencia aumentada, llevando a empresas establecidas a adquirir firmas especializadas para mejorar sus carteras de ingredientes. Esta tendencia indica que las estrategias de adquisición ahora priorizan tanto el valor de marca como las capacidades tecnológicas.

Adicionalmente, las empresas están desarrollando servicios de nutrición personalizada usando herramientas de evaluación basadas en IA, que generan datos valiosos del consumidor y permiten marketing dirigido de vitaminas y alimentos funcionales. Estos modelos directo-al-consumidor reducen la dependencia minorista mientras mejoran los márgenes de ganancia y retención de clientes.

Las cadenas de farmacias europeas priorizan cada vez más métricas de sostenibilidad y evidencia clínica en su proceso de selección de proveedores. Los minoristas requieren evaluaciones comprehensivas de impacto ambiental y validación científica para minimizar riesgos de inventario. Este requisito beneficia a empresas con capacidades de investigación establecidas y sistemas de reporte ambiental, creando barreras de entrada más altas para nuevos participantes del mercado. La tendencia indica que el rendimiento ambiental, social y de gobierno corporativo (ASG) se ha vuelto tan significativo como los términos comerciales en asociaciones minoristas.

Líderes de la Industria de Suplementos Dietéticos de Europa

-

Bayer AG

-

Haleon PLC

-

Procter & Gamble Co

-

Sanofi S.A.

-

Vitabiotics Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: SFI Health EMEA lanzó suplementos alimentarios Equazen en Portugal. La línea de productos consiste en suplementos formulados para apoyar la función cognitiva en diferentes etapas de la vida.

- Enero 2025: Una nueva gama de suplementos dietéticos congelados, icesupp, entró al mercado del Reino Unido. Los suplementos contienen fruta y proteína de guisante como ingredientes primarios, junto con vitaminas y minerales esenciales. Cada bolsa de suplemento de 86 ml entrega fruta real, 5 g de proteína, 2.5 g de fibra y 150 calorías, diseñada para mejorar los niveles de fuerza y energía. La línea inicial de productos presenta tres sabores: Bayas Mixtas, Mango y Maracuyá. Los suplementos se distribuyen en cajas de 12 bolsas en forma líquida ambiente, que los usuarios pueden congelar en casa para lograr una consistencia similar a sorbete.

- Noviembre 2024: PharmaLinea lanzó >Your< Arthro Ease Capsules, un suplemento dietético de marca privada para salud articular. El producto contiene ingredientes clínicamente probados que apoyan la regeneración del cartílago, reducen la inflamación y alivian el dolor articular. Los estudios clínicos muestran que el suplemento reduce el dolor articular, molestias, hinchazón y rigidez mientras mejora la función articular en pacientes con osteoartritis y dolor de espalda baja. La formulación incluye colágeno tipo II no desnaturalizado, extracto de Boswellia, MSM y Vitaminas C y D3.

- Octubre 2024: Oriflame España introdujo una solución de suplemento nutricional personalizado bajo su marca Wellosophy. La nueva oferta de suplementos dietéticos se basa en el éxito del Wellness Pack de Oriflame (Hombre/Mujer) al proporcionar soluciones personalizadas adaptadas a los requisitos individuales del cliente.

Alcance del Informe del Mercado de Suplementos Dietéticos de Europa

El mercado de suplementos dietéticos comprende productos que entregan nutrientes suplementarios o compuestos beneficiosos para mejorar la ingesta dietética. Estos productos incluyen vitaminas, minerales, hierbas, aminoácidos y enzimas. Los fabricantes producen estos suplementos en múltiples formatos, incluyendo comprimidos, cápsulas, polvos y líquidos. El mercado sirve a consumidores que buscan mejorar su ingesta nutricional, abordar deficiencias dietéticas o satisfacer requisitos específicos de salud.

El mercado europeo de suplementos dietéticos está categorizado por tipo, forma, fuente, grupo de consumidores, aplicaciones de salud, canal de distribución y país. Por tipo, el mercado está segmentado en vitaminas, minerales, ácidos grasos, proteínas y aminoácidos, suplementos prebióticos y probióticos, suplementos herbales, enzimas, suplementos mezclados y otros tipos. En términos de forma, el mercado incluye comprimidos, cápsulas y cápsulas blandas, polvos, gominolas, líquidos y otros. El mercado está dividido adicionalmente por fuente en productos basados en plantas, basados en animales y derivados de síntesis/fermentación. Los grupos de consumidores están segmentados en hombres, mujeres y niños/niñas. Las aplicaciones de salud abarcan salud general y bienestar, salud ósea y articular, gestión de energía y peso, salud gastrointestinal e intestinal, fortalecimiento de la inmunidad, salud cardiovascular, gestión de diabetes, salud cognitiva y mental, cuidado de piel, cabello y uñas, salud ocular y otras aplicaciones de salud. Los canales de distribución consisten en supermercados e hipermercados, tiendas especializadas, canales de venta online, venta directa y otros canales de distribución. La cobertura geográfica incluye Alemania, el Reino Unido, Francia, Italia, España, Rusia, los Países Bajos, Suecia, Dinamarca, Noruega, Bélgica y el Resto de Europa. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Vitaminas |

| Minerales |

| Ácidos Grasos |

| Proteínas y Aminoácidos |

| Suplementos Prebióticos y Probióticos |

| Suplementos Herbales |

| Enzimas |

| Suplementos Mezclados |

| Otros Tipos de Productos |

| Comprimidos |

| Cápsulas y Cápsulas Blandas |

| Polvos |

| Gominolas |

| Líquidos |

| Otras Formas |

| Basado en plantas |

| Basado en animales |

| Sintético / Derivado de fermentación |

| Hombres |

| Mujeres |

| Niños/Niñas |

| Salud General y Bienestar |

| Salud Ósea y Articular |

| Gestión de Energía y Peso |

| Salud Gastrointestinal e Intestinal |

| Fortalecimiento de la Inmunidad |

| Salud Cardiovascular |

| Gestión de Diabetes |

| Salud Cognitiva y Mental |

| Cuidado de Piel, Cabello y Uñas |

| Salud Ocular |

| Otras Aplicaciones de Salud |

| Supermercados/Hipermercados |

| Tiendas Especializadas |

| Canales de Venta Online |

| Venta Directa |

| Otros Canales de Distribución |

| Alemania |

| Reino Unido |

| Italia |

| Francia |

| España |

| Países Bajos |

| Polonia |

| Bélgica |

| Suecia |

| Resto de Europa |

| Por Tipo de Producto | Vitaminas |

| Minerales | |

| Ácidos Grasos | |

| Proteínas y Aminoácidos | |

| Suplementos Prebióticos y Probióticos | |

| Suplementos Herbales | |

| Enzimas | |

| Suplementos Mezclados | |

| Otros Tipos de Productos | |

| Por Forma | Comprimidos |

| Cápsulas y Cápsulas Blandas | |

| Polvos | |

| Gominolas | |

| Líquidos | |

| Otras Formas | |

| Por Fuente | Basado en plantas |

| Basado en animales | |

| Sintético / Derivado de fermentación | |

| Por Grupo de Consumidores | Hombres |

| Mujeres | |

| Niños/Niñas | |

| Por Aplicación de Salud | Salud General y Bienestar |

| Salud Ósea y Articular | |

| Gestión de Energía y Peso | |

| Salud Gastrointestinal e Intestinal | |

| Fortalecimiento de la Inmunidad | |

| Salud Cardiovascular | |

| Gestión de Diabetes | |

| Salud Cognitiva y Mental | |

| Cuidado de Piel, Cabello y Uñas | |

| Salud Ocular | |

| Otras Aplicaciones de Salud | |

| Por Canal de Distribución | Supermercados/Hipermercados |

| Tiendas Especializadas | |

| Canales de Venta Online | |

| Venta Directa | |

| Otros Canales de Distribución | |

| Por Geografía | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado europeo de suplementos dietéticos?

El tamaño del mercado europeo de suplementos dietéticos se sitúa en 22.40 mil millones de USD para 2025.

¿Qué tasa de crecimiento se pronostica para la industria europea de suplementos dietéticos?

Se proyecta que el mercado aumente a una TCAC del 3.34% de 2025 a 2030.

¿Qué grupo de consumidores se está expandiendo más rápidamente?

Se espera que los suplementos para niños crezcan aproximadamente a una TCAC del 11.01%, superando a otras demografías.

¿Qué aplicación de salud muestra el mayor crecimiento?

Los suplementos de belleza-desde-adentro para piel, cabello y uñas lideran el crecimiento mientras los consumidores vinculan la apariencia externa con el bienestar interno.

Última actualización de la página el: