Tamaño y Participación del Mercado de Bebidas de Belleza

Análisis del Mercado de Bebidas de Belleza por Mordor Intelligence

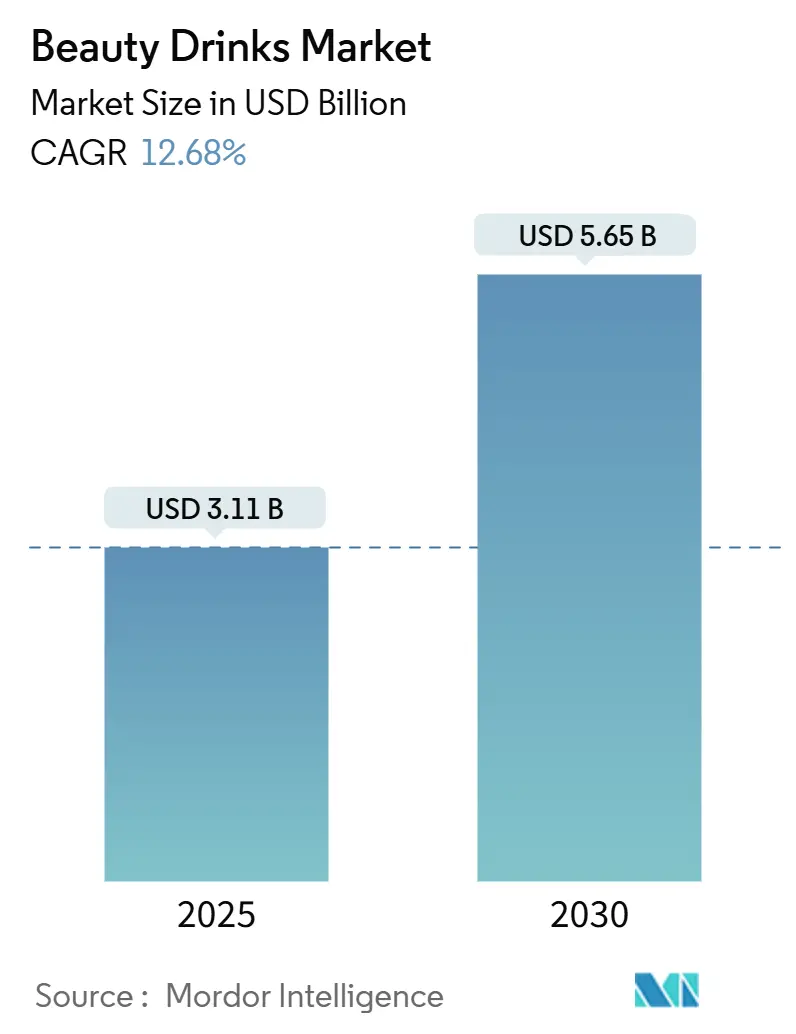

El tamaño del mercado global de bebidas de belleza alcanzó USD 3,11 mil millones en 2025 y se proyecta que crezca a USD 5,65 mil millones en 2030, a una TCAC de 12,68% durante el período de pronóstico. El crecimiento del mercado es impulsado principalmente por la creciente conciencia de los consumidores sobre las medidas de atención médica preventiva y un cambio de las aplicaciones tópicas tradicionales a productos de belleza ingeribles. El envejecimiento de la población en países desarrollados, junto con las crecientes preocupaciones sobre las enfermedades relacionadas con el estilo de vida, ha acelerado la adopción de bebidas de belleza. Además, estos productos han ganado tracción significativa entre las mujeres que buscan reducir las arrugas y mejorar su apariencia, con los avales de celebridades amplificando aún más el crecimiento del mercado. Además de estos factores, el auge de las plataformas de comercio electrónico ha ampliado el alcance de las bebidas de belleza, permitiendo a las marcas involucrar a los consumidores directamente a través de marketing dirigido. Además, la creciente inclinación hacia ingredientes naturales y orgánicos, junto con formulaciones personalizadas que atienden requisitos específicos de salud y belleza, está intensificando la demanda.

Conclusiones Clave del Informe

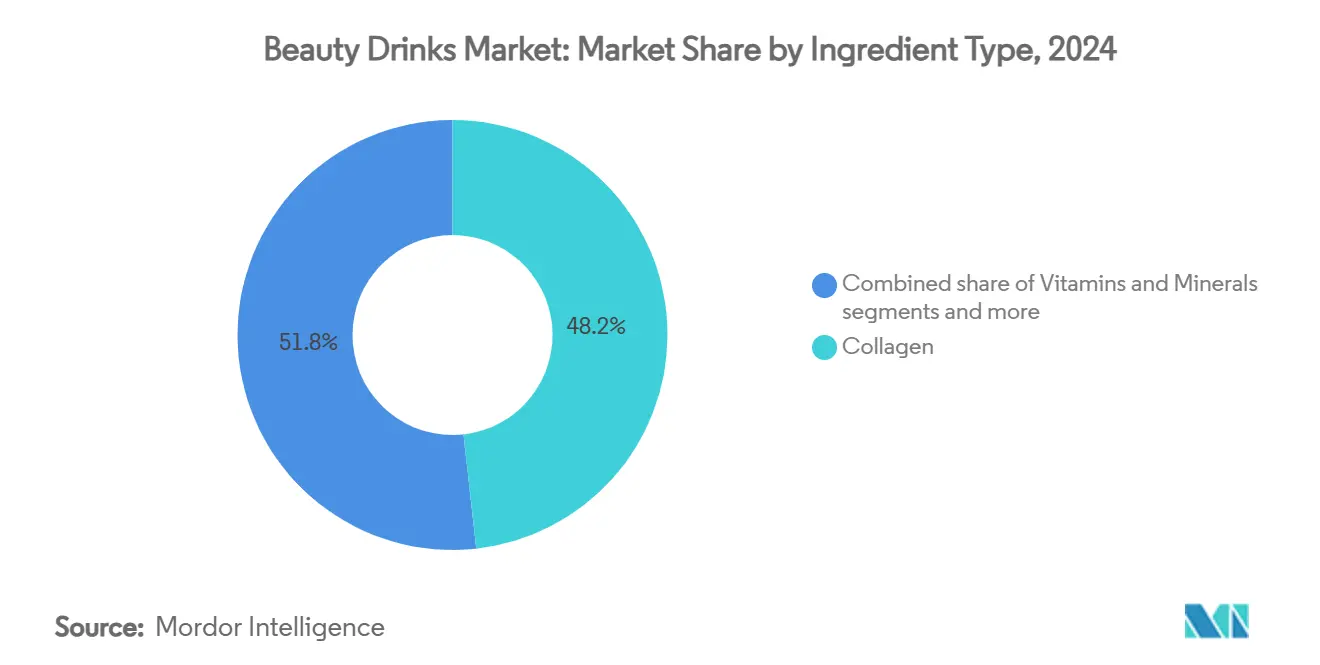

- Por tipo de ingrediente, el colágeno mantuvo el 48,23% de la participación de mercado en 2024, mientras que las vitaminas y minerales están destinadas a crecer a una TCAC del 14,55% hasta 2030.

- Por beneficio funcional, el anti-envejecimiento lideró con el 42,04% de participación de ingresos en 2024, la hidratación de la piel está programada para expandirse a una TCAC del 13,67% hasta 2030.

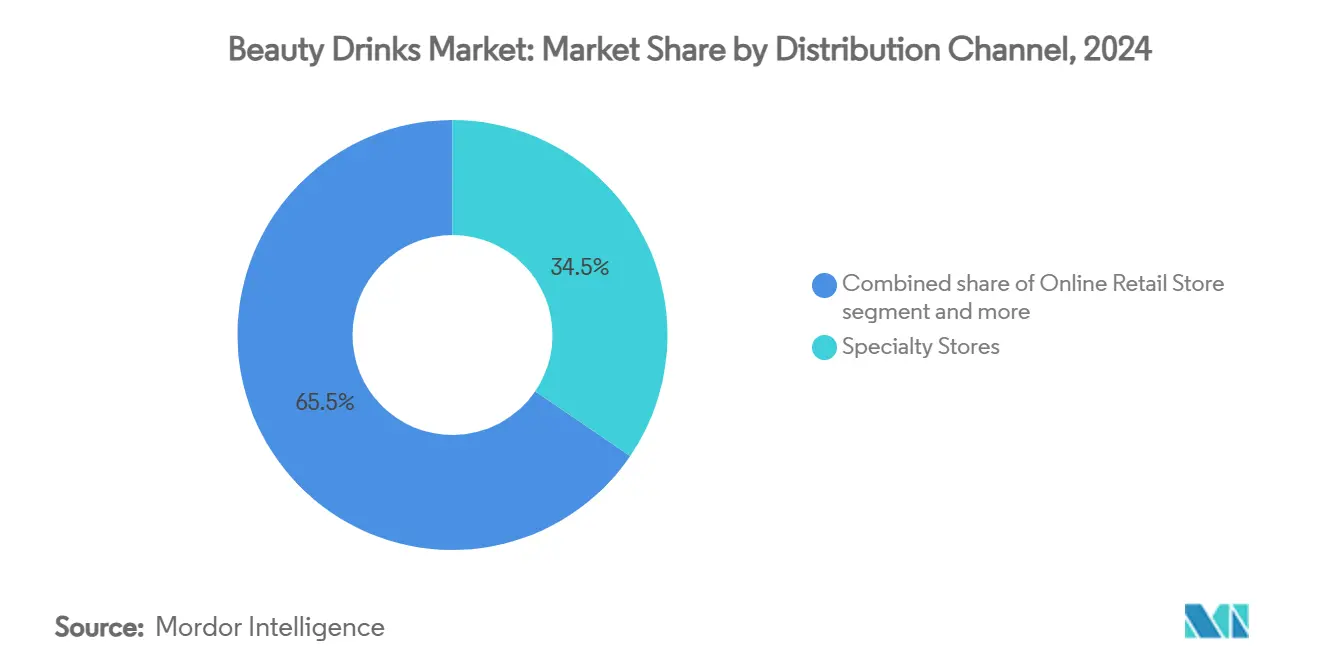

- Por canal de distribución, las tiendas especializadas comandaron el 34,52% del mercado de bebidas de belleza en 2024, y los canales de comercio electrónico están creciendo a una TCAC del 12,76% hasta 2030.

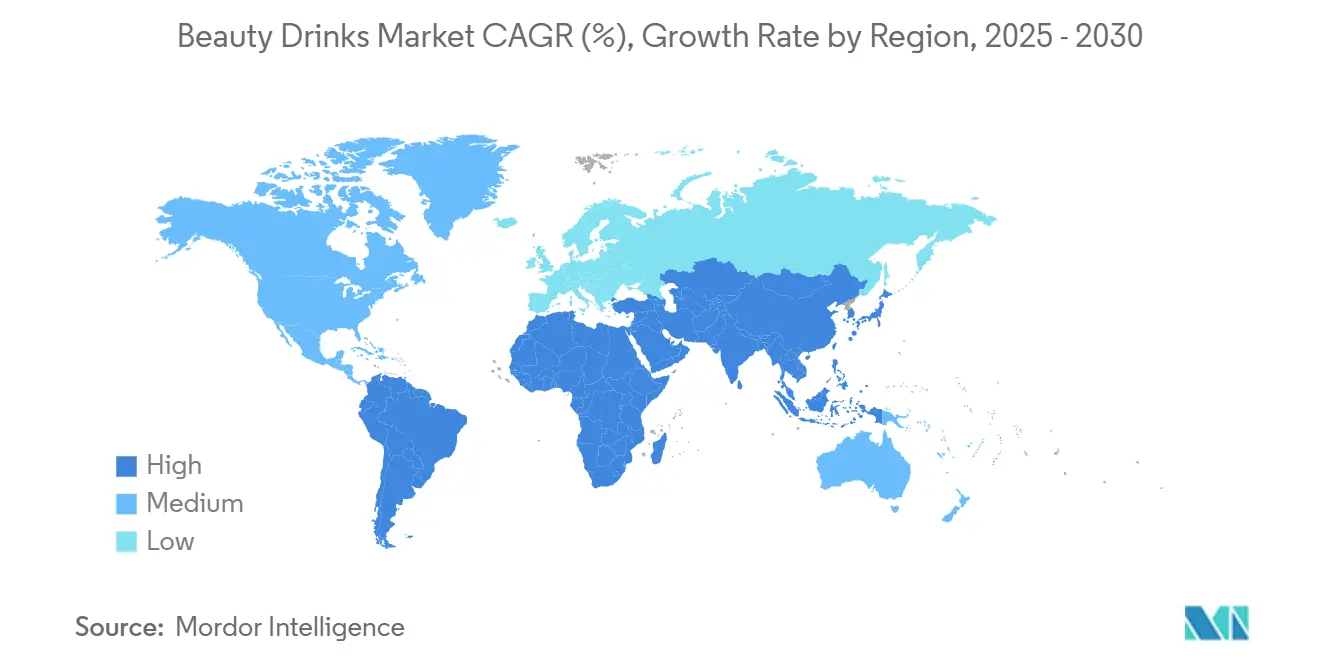

- Por geografía, Asia-Pacífico capturó el 41,02% de la participación de mercado en 2024, y Oriente Medio y África registrarán la TCAC más rápida del 13,83% hasta 2030.

Tendencias e Insights del Mercado Global de Bebidas de Belleza

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente enfoque del consumidor en soluciones de anti-envejecimiento y bienestar interno | +2.1% | Global, liderado por Asia-Pacífico y América del Norte | Mediano plazo (2-4 años) |

| Creciente demanda de bebidas que apoyan la salud de la piel y el cabello | +1.8% | Núcleo Asia-Pacífico, expansión a Oriente Medio y África y Europa | Corto plazo (≤2 años) |

| Disponibilidad expandida de bebidas de belleza enriquecidas con colágeno y vitaminas | +1.5% | Global, liderado por América del Norte y Europa | Mediano plazo (2-4 años) |

| Avales de celebridades y marketing de influencers impulsando la credibilidad de marca | +1.2% | Global, más alto en América del Norte y Europa | Corto plazo (≤2 años) |

| Cambio hacia cuidado preventivo de la piel sobre aplicaciones cosméticas tópicas | +2.3% | Global, fuerte en Asia-Pacífico y América del Norte | Largo plazo (≥4 años) |

| Innovaciones en sabores y formulaciones mejoran la aceptación del consumidor | +1.4% | Global, adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Enfoque del Consumidor en Soluciones de Anti-Envejecimiento y Bienestar Interno

Mientras las poblaciones envejecen y ejercen mayor poder adquisitivo, las bebidas de belleza están experimentando un aumento en adopción. La mayor conciencia sobre el impacto del envejecimiento en la apariencia ha estimulado la demanda de bebidas funcionales que prometen beneficios anti-envejecimiento y refuerzan la salud de la piel. La tendencia de "belleza desde adentro", ganando tracción especialmente entre los millennials y la Generación X, ha llevado a un aumento en el consumo de bebidas de belleza ricas en colágeno y antioxidantes. La creciente preferencia de los consumidores por el bienestar holístico es evidente en la popularidad creciente de bebidas de belleza infundidas con ingredientes bioactivos como ácido hialurónico, vitaminas y péptidos. Según la Organización Mundial de la Salud, se proyecta que el número de personas de 60 años y más en todo el mundo aumente de 1,1 mil millones en 2023 a 1,4 mil millones en 2030, fortaleciendo aún más el potencial de crecimiento del mercado [1]Fuente: Organización Mundial de la Salud, "Preguntas y Respuestas sobre Envejecimiento Poblacional," who.int. Esta evolución demográfica no solo amplía la base de consumidores sino que también impulsa a las marcas a crear formulaciones innovadoras dirigidas a problemas específicos de la piel relacionados con la edad. Además, con los adultos mayores disfrutando de ingresos disponibles aumentados, las estrategias de precios premium se vuelven viables, posicionando las bebidas de belleza como un nicho rentable en el expansivo sector de salud y bienestar.

Disponibilidad Expandida de Bebidas de Belleza Enriquecidas con Colágeno y Vitaminas

Los consumidores se sienten cada vez más atraídos a las bebidas de belleza debido a la creciente evidencia que respalda su eficacia en mejorar la salud de la piel. Según la Biblioteca Nacional de Medicina, los suplementos de colágeno pueden mejorar las propiedades de la piel, incluyendo hidratación, elasticidad y reducir la visibilidad de las arrugas [2]Fuente: Liquet-López C. et al., "Suplementación de Colágeno y Salud de la Piel," Biblioteca Nacional de Medicina, ncbi.nlm.nih.gov. Los fabricantes, estimulados por la validación científica, ahora están creando formulaciones innovadoras que mezclan péptidos de colágeno con vitaminas vitales, minerales y compuestos bioactivos. El crecimiento del mercado se ve impulsado por lanzamientos notables de productos, incluyendo la Bebida de Caldo Coreano premium infundida con colágeno marino de Crushed Tonic, debutando en febrero de 2025. Los consumidores se sienten cada vez más atraídos a la conveniencia de ingerir nutrientes que impulsan la belleza en forma de bebida, evitando suplementos tradicionales o aplicaciones tópicas. Este cambio resuena especialmente con aquellos que buscan soluciones de cuidado de la piel directas. Además, mientras la nutrición personalizada gana tracción, las marcas están lanzando bebidas de belleza personalizables, afinadas a tipos de piel individuales y preocupaciones, fomentando una participación más profunda del consumidor. La tendencia también ve un impulso hacia sabores naturales e ingredientes de etiqueta limpia y transparente, reflejando el creciente énfasis del sector de belleza y bienestar en elecciones conscientes de la salud y transparencia.

Avales de Celebridades y Marketing de Influencers Impulsando la Credibilidad de Marca

Las plataformas de redes sociales, especialmente TikTok, están reformando las decisiones de compra de los consumidores en el mercado de bebidas de belleza, subrayando el poder de los avales de celebridades y el marketing de influencers. Los testimonios y resultados de antes y después de personalidades de confianza prestan autenticidad a las afirmaciones de productos, impulsando la adopción, especialmente entre demografías más jóvenes sintonizadas con influencers de estilo de vida y belleza. El algoritmo de TikTok permite a marcas nicho de bebidas de belleza lograr éxito viral sin presupuestos publicitarios costosos, nivelando el campo de juego para competidores emergentes a través de contenido generado por usuarios. Como testimonio de esta tendencia, en diciembre de 2024, la podcaster americana Alex Cooper reveló 'Unwell Hydration', una línea de bebidas repleta de electrolitos, vitaminas del complejo B y extracto de café verde. Marcas como Glow Recipe también han aprovechado las asociaciones con influencers y desafíos de TikTok en tendencia, impulsando sus bebidas de belleza infundidas con colágeno. Tales maniobras de marketing digital están alimentando un crecimiento rápido en el mercado global de bebidas de belleza, enfatizando el papel fundamental de los avales en redes sociales en la penetración del mercado y construcción de confianza.

Cambio Hacia Cuidado Preventivo de la Piel Sobre Aplicaciones Cosméticas Tópicas

Los productos cosméticos pueden desencadenar reacciones adversas que van desde irritación leve hasta problemas de salud severos, con estudios publicados en Clinical Epidemiology and Global Health reportando alta prevalencia de problemas incluyendo conjuntivitis, acné, dermatitis de contacto, problemas de pigmentación y picazón entre usuarios [3]Fuente: Adityan S. et al., "Efectos Adversos de Productos Cosméticos: Un Estudio Transversal," Clinical Epidemiology and Global Health, cegh.net . Esta conciencia ha desencadenado un cambio significativo en el comportamiento del consumidor moviéndose de tratamientos cosméticos reactivos a intervenciones nutricionales proactivas. Los consumidores ahora entienden que la salud de la piel está enraizada en procesos celulares internos, no solo aplicaciones externas. El mercado de bebidas de belleza está experimentando un crecimiento significativo, especialmente entre la Generación Z y los Millennials. Estos consumidores están priorizando la salud de la piel a largo plazo y el cuidado preventivo sobre tratamientos correctivos. Están optando cada vez más por bebidas de belleza enriquecidas con colágeno, vitaminas, antioxidantes y otros compuestos bioactivos. Estos ingredientes, conocidos por sus beneficios celulares, están impulsando una demanda consistente de bebidas de belleza diarias, eclipsando las intervenciones cosméticas esporádicas. Este cambio está en armonía con tendencias de bienestar más amplias, enfatizando la nutrición interna para la salud de la piel. Además, la creciente demanda de belleza limpia y transparencia de productos ha llevado a las marcas a eliminar químicos dañinos de sus formulaciones. Este movimiento no solo se alinea con las preferencias del consumidor sino que también refuerza la confianza en soluciones de belleza ingeribles.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos costos de productos limitan el acceso para consumidores sensibles al precio | -1.9% | Global, impactante en economías en desarrollo | Corto plazo (≤2 años) |

| Falta de evidencia clínica para afirmaciones de beneficios de belleza a largo plazo | -1.3% | Global, alto en mercados regulados | Mediano plazo (2-4 años) |

| Escepticismo del consumidor respecto a la efectividad de soluciones de belleza ingeribles | -1.1% | Principalmente América del Norte y Europa | Corto plazo (≤2 años) |

| Conciencia limitada en economías en desarrollo sobre bebidas de belleza | -0.8% | Oriente Medio y África, América del Sur, partes de Asia-Pacífico | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Productos Limitan el Acceso Para Consumidores Sensibles al Precio

Las bebidas de belleza enfrentan una restricción significativa del mercado debido a sus altos costos, especialmente en regiones sensibles al precio y economías en desarrollo. Los ingredientes premium como colágeno marino, vitaminas, antioxidantes y compuestos bioactivos son más costosos que las fuentes tradicionales de proteína. Además, las tecnologías de extracción y procesamiento especializadas complican la manufactura. Estos costos de producción elevados llevan a precios minoristas más altos, haciendo de las bebidas de belleza un lujo para consumidores conscientes del presupuesto. Esta sensibilidad económica es especialmente evidente en mercados en desarrollo, donde los ingresos disponibles limitados restringen la adopción, incluso en medio de un interés creciente en productos de bienestar. Como resultado, muchos consumidores recurren a bebidas tradicionales, suplementos nutricionales básicos o productos tópicos como alternativas más asequibles. Esto crea una tensión entre el atractivo de la calidad de ingredientes premium y la realidad de la accesibilidad del mercado. Además, la falta de educación generalizada del consumidor sobre los beneficios a largo plazo de las bebidas de belleza disminuye el entusiasmo por invertir en estos productos premium. Para navegar estos desafíos, las marcas podrían necesitar considerar formulaciones costo-efectivas y estrategias de precios adaptadas para ampliar su atractivo en mercados emergentes.

Falta de Evidencia Clínica Para Afirmaciones de Beneficios de Belleza a Largo Plazo

En mercados bajo escrutinio regulatorio estricto, los fabricantes de bebidas de belleza lidian con el desafío de alinear mensajes de marketing con afirmaciones científicamente validadas. Los organismos reguladores, como la FDA y la Administración de Productos Terapéuticos de Australia, están apretando su control, demandando evidencia clínica robusta para afirmaciones de salud en suplementos dietéticos y productos de belleza. Este impulso por evidencia se ve subrayado por una escasez notable de estudios comprensivos que respalden los beneficios de belleza a largo plazo de estos productos. Tal vacío en evidencia es especialmente pronunciado para ingredientes más nuevos, como glutatión y ciertas formulaciones de vitaminas, que aún no han obtenido la validación clínica que ingredientes establecidos, como péptidos de colágeno. Esta falta de respaldo científico no solo obstaculiza a los fabricantes en asegurar aprobaciones regulatorias para afirmaciones de salud sino que también proyecta una sombra sobre el crecimiento del mercado y erosiona la confianza del consumidor. En respuesta, las empresas están aumentando inversiones en ensayos clínicos y forjando alianzas con instituciones de investigación para reforzar su base de evidencia. Además, hay un esfuerzo concertado hacia mayor transparencia e iniciativas educativas, dirigidas tanto a consumidores como entidades regulatorias, para cultivar confianza y facilitar la entrada al mercado.

Análisis de Segmentos

Por Tipo de Ingrediente: Dominio del Colágeno Enfrenta Innovación de Vitaminas

El colágeno comanda una participación dominante del 48,23% en 2024, reforzado por validaciones clínicas que destacan la eficacia de sus péptidos hidrolizados en mejorar la hidratación y elasticidad de la piel. El glutatión, reconocido por sus beneficios antioxidantes en promover la salud celular y el brillo de la piel, carece del respaldo clínico extenso que disfruta el colágeno. Sin embargo, el potencial del glutatión en contrarrestar el estrés oxidativo y fomentar una complexión luminosa ha estimulado su popularidad creciente, llevando a un interés e inversión elevados en su exploración científica. Con un apetito creciente del consumidor por soluciones de belleza naturales y efectivas, tanto el colágeno como el glutatión están preparados para desempeñar roles sinérgicos en el mercado floreciente de bebidas de belleza.

El segmento de vitaminas y minerales muestra el mayor potencial de crecimiento con una TCAC del 14,55% hasta 2030, impulsado por consumidores que buscan soluciones nutricionales integrales. Este crecimiento surge particularmente del papel de la vitamina C en la síntesis de colágeno y mejora de biodisponibilidad, mientras que la biotina aborda requisitos específicos de salud del cabello y las uñas, indicando un cambio hacia intervenciones nutricionales más sofisticadas y dirigidas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Beneficio Funcional: Liderazgo Anti-Envejecimiento Cede al Crecimiento de Hidratación

Las aplicaciones anti-envejecimiento comandan una participación de mercado dominante del 42,04% en 2024, subrayando el enfoque de los consumidores en evitar signos visibles de envejecimiento. Sin embargo, el segmento de hidratación de la piel está superando a otros, presumiendo una tasa de crecimiento TCAC robusta del 13,67% proyectada hasta 2030. Este aumento señala un giro notable hacia priorizar la salud fundamental de la piel, especialmente entre consumidores más jóvenes que se inclinan hacia el cuidado preventivo en lugar de soluciones reactivas. La mayor conciencia sobre el papel de la humedad de la piel en reforzar la barrera cutánea y posponer signos de envejecimiento alimenta esta tendencia. Además, el atractivo de las bebidas de belleza, que mezclan agentes hidratantes con antioxidantes y vitaminas, está cautivando a consumidores conscientes de la salud ansiosos por remedios holísticos de cuidado interno de la piel.

El mercado demuestra un fuerte atractivo entre categorías a través de segmentos como desintoxicación, que atrae a consumidores conscientes del bienestar que buscan beneficios de salud holísticos, y aplicaciones especializadas de salud del cabello y las uñas que abordan preocupaciones específicas. Este enfoque multi-funcional permite a las bebidas de belleza que apuntan a múltiples beneficios comandar precios premium y fomentar una lealtad del consumidor más fuerte comparado con alternativas de beneficio único.

Por Canal de Distribución: Tiendas Especializadas Lideran Mientras el Comercio Electrónico se Acelera

Las tiendas especializadas comandan una posición líder con una participación de mercado del 34,52% en 2024, capitalizando en consultas expertas y educación de productos para justificar el precio premium de sus bebidas de belleza científicamente validadas. Las tiendas minoristas en línea, impulsadas por el atractivo de la conveniencia y una selección de productos expansiva, están proyectadas a expandirse a una TCAC robusta del 12,76% hasta 2030. Mientras tanto, las farmacias y droguerías refuerzan la credibilidad de sus ofertas, especialmente aquellas que hacen afirmaciones de salud, al alinearse con asociaciones de atención médica reconocidas. La tendencia creciente de modelos de suscripción en canales en línea se acopla perfectamente con los hábitos de consumo diario de bebidas de belleza, pavimentando el camino para flujos de ingresos consistentes para las marcas. Este enfoque de suscripción no solo fomenta la participación directa con consumidores sino que también empodera a las marcas para personalizar sus ofertas basadas en comportamientos y preferencias de compra individuales, aumentando significativamente la retención de clientes y valor de por vida.

Los supermercados y plataformas directo-al-consumidor están atendiendo a consumidores sensibles al precio que priorizan la conveniencia y ahorros de costos. Los supermercados, con su ventaja de compras de una parada, hacen las bebidas de belleza fácilmente accesibles a una audiencia amplia. En contraste, las plataformas directo-al-consumidor permiten a las marcas evitar márgenes minoristas tradicionales, presentando precios competitivos y experiencias de compra adaptadas. Estas plataformas también frecuentemente ofrecen servicios de suscripción y promociones en línea exclusivas, impulsando la asequibilidad y nutriendo lealtad a largo plazo entre compradores conscientes del presupuesto.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico mantiene la mayor participación de mercado con 41,02% en 2024, beneficiándose de la aceptación cultural profundamente arraigada de bebidas funcionales y marcos regulatorios bien desarrollados. Japón y Corea del Sur se destacan como líderes del mercado premium, donde los consumidores invierten fácilmente en productos científicamente validados. El perfil demográfico de la región, combinando una población que envejece buscando soluciones anti-envejecimiento con consumidores más jóvenes adoptando enfoques de belleza preventivos, crea un mercado robusto para bebidas de belleza de uso diario.

La región de Oriente Medio y África demuestra el mayor potencial de crecimiento con una TCAC proyectada del 13,83% hasta 2030. Este crecimiento está respaldado por el desarrollo de infraestructura de turismo de bienestar y urbanización creciente. Sudáfrica lidera el mercado subsahariano con USD 56,9 millones en importaciones de cosméticos, mostrando demanda particular por bebidas de belleza orgánicas y naturales. El poder adquisitivo creciente del consumidor a través de la región crea nuevos segmentos de consumidores buscando soluciones de bienestar convenientes.

América del Norte y Europa mantienen posiciones de mercado fuertes a través de conciencia nutracéutica establecida y marcos regulatorios comprensivos. Estos mercados maduros enfatizan transparencia en el origen de ingredientes y procesos de manufactura, favoreciendo particularmente productos de etiqueta limpia y prácticas sostenibles. Los productos de colágeno marino con credenciales ambientales reciben atención particular, reflejando el enfoque de estas regiones tanto en el bienestar personal como la responsabilidad ambiental.

Panorama Competitivo

El mercado de bebidas de belleza está moderadamente fragmentado, presentando oportunidades estratégicas tanto para empresas establecidas como SAPPE Public Company Limited, Shiseido Co. Ltd, Lacka Foods Limited y Nestle SA, así como para jugadores emergentes. El ambiente competitivo favorece cada vez más a empresas que pueden proporcionar evidencia clínica robusta para respaldar sus afirmaciones de eficacia, ya que los marcos regulatorios y la sofisticación del consumidor demandan validación científica en lugar de promesas de marketing.

Los nuevos entrantes al mercado están aprovechando canales directo-al-consumidor y marketing en redes sociales, particularmente a través de contenido generado por usuarios en plataformas como TikTok, para conectar con consumidores más jóvenes buscando soluciones de belleza-desde-adentro. El mercado presenta oportunidades en formulaciones especializadas dirigidas a grupos demográficos específicos y beneficios funcionales. En abril de 2024, Shiseido demostró esta tendencia al lanzar nuevos suplementos en formato de bebida, que ganaron tracción significativa en Japón y China, marcando su expansión en el sector de belleza ingerible.

La adopción de tecnología en el mercado de bebidas de belleza permite enfoques de nutrición personalizada y modelos de negocio basados en suscripción que aumentan el valor de por vida del cliente. Las empresas están implementando estrategias minoristas omnicanal que combinan experiencia física con accesibilidad digital, creando ventajas competitivas contra competidores puramente en línea. Estas integraciones tecnológicas ayudan a los fabricantes a servir mejor las necesidades del consumidor mientras establecen posiciones de mercado más fuertes.

Líderes de la Industria de Bebidas de Belleza

-

Shiseido Co. Ltd

-

Kinohimitsu

-

Nestlé SA

-

Sappe Public Company Ltd

-

Lacka Foods Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: En mayo de 2025, el equipo de MAR Advantage reveló su Bebida de Resplandor de Atenea lista para beber (RTD), una mezcla de ingredientes naturales diseñada para mujeres de 45 años en adelante. La Bebida de Resplandor de Atenea hace su entrada en cuatro sabores vigorizantes.

- Agosto 2024: Collagen Café introdujo Colágeno Líquido Avanzado, un suplemento sin azúcar endulzado con Stevia.

- Abril 2024: Bizzi lanzó mezclas listas para beber de café-más-colágeno en tres variantes de sabor. Los consumidores conscientes de la salud que buscan opciones de bienestar convenientes son la audiencia objetivo para tres nuevas mezclas: Mezcla Característica de Café + Colágeno, Mezcla Característica de Matcha + Colágeno, y Café + Colágeno Vainilla y Cúrcuma.

- Enero 2024: Pretty Tasty, una marca de bebidas enfocada en innovaciones de belleza, ha revelado su línea inaugural de té de colágeno listo para beber, apropiadamente llamada Pretty Tasty Collagen Tea.

Alcance del Informe Global del Mercado de Bebidas de Belleza

Las bebidas de belleza son un concepto nuevo entre una tendencia creciente de 'nutri-cosméticos,' que incluyen alimentos, bebidas y suplementos que proporcionan beneficios de belleza desde adentro.

El mercado de bebidas de belleza está segmentado por tipo (vitaminas y minerales, colágeno, carotenoides y otros tipos), canal de distribución (minoristas de comestibles, tiendas especializadas de belleza, farmacias y droguerías, y otros canales de distribución), y geografía (América del Norte, Europa, Asia-Pacífico, América del Sur, y Oriente Medio y África). El informe ofrece tamaño de mercado y pronósticos en valor (USD millones) para los segmentos anteriores.

| Vitaminas y Minerales |

| Colágeno |

| Glutatión |

| Otros Tipos |

| Anti-Envejecimiento |

| Desintoxicación |

| Hidratación de la Piel |

| Salud del Cabello y las Uñas |

| Otros Beneficios Funcionales |

| Tiendas Especializadas |

| Farmacias y Droguerías |

| Tiendas Minoristas en Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| España | |

| Países Bajos | |

| Italia | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Indonesia | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Chile | |

| Colombia | |

| Perú | |

| Resto de América del Sur | |

| Oriente Medio y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Nigeria | |

| Arabia Saudita | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Oriente Medio y África |

| Por Tipo de Ingrediente | Vitaminas y Minerales | |

| Colágeno | ||

| Glutatión | ||

| Otros Tipos | ||

| Por Beneficio Funcional | Anti-Envejecimiento | |

| Desintoxicación | ||

| Hidratación de la Piel | ||

| Salud del Cabello y las Uñas | ||

| Otros Beneficios Funcionales | ||

| Por Canal de Distribución | Tiendas Especializadas | |

| Farmacias y Droguerías | ||

| Tiendas Minoristas en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| España | ||

| Países Bajos | ||

| Italia | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Indonesia | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Colombia | ||

| Perú | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Emiratos Árabes Unidos | |

| Sudáfrica | ||

| Nigeria | ||

| Arabia Saudita | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de bebidas de belleza y qué tan rápido está creciendo?

El mercado de bebidas de belleza fue valorado en USD 3,11 mil millones en 2025 y se proyecta que se expanda a USD 5,65 mil millones en 2030 a una TCAC del 12,68%.

¿Qué tipo de ingrediente tiene la mayor participación en el mercado de bebidas de belleza?

Las bebidas de colágeno capturaron el 48,23% de los ingresos globales en 2024, convirtiéndolas en el segmento de ingredientes dominante.

¿Qué segmento de beneficio funcional está creciendo más rápido?

Las formulaciones de hidratación de la piel están pronosticadas a crecer a una TCAC del 13,67% hasta 2030, superando las categorías de anti-envejecimiento y desintoxicación.

¿Qué región lidera el mercado de bebidas de belleza en términos de ingresos?

Asia-Pacífico mantuvo el 41,02% de las ventas globales en 2024, impulsado por una fuerte demanda en Japón, Corea del Sur y China.

Última actualización de la página el: