Análisis del mercado del acero crudo

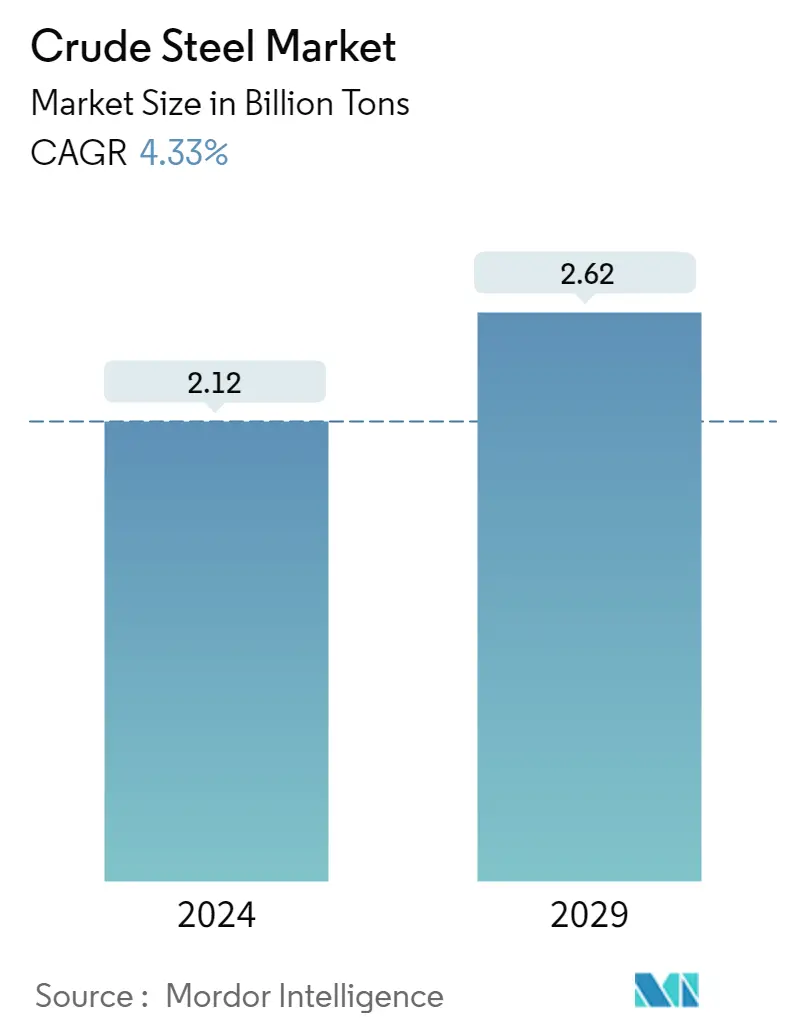

El tamaño del mercado de acero crudo se estima en 2,12 mil millones de toneladas en 2024 y se espera que alcance 2,62 mil millones de toneladas en 2029, creciendo a una tasa compuesta anual del 4,33% durante el período previsto (2024-2029).

COVID-19 afectó negativamente al mercado en 2020. Debido a la pandemia de COVID-19, las ventas globales de todos los vehículos en 2020 disminuyeron. Aún así, el mercado se recuperó en 2021, mejorando así el consumo de acero bruto en la fabricación de diferentes piezas de automóviles. En 2021, la demanda de acero al petróleo aumentó debido a un aumento de la demanda en diversas industrias como la construcción, herramientas y maquinaria, energía, transporte y otras.

- A mediano plazo, la creciente demanda de la industria de la construcción y la recuperación de la producción automotriz probablemente impulsarán el crecimiento del mercado.

- Por otro lado, el agotamiento de los recursos naturales debido a la producción de acero y la disponibilidad de sustitutos probablemente obstaculizarán el crecimiento del mercado estudiado.

- Es probable que la creciente tendencia de una economía circular, en la que se promociona que el acero haga una contribución significativa a través de su recuperación, reutilización, remanufactura y reciclaje, actúe como una oportunidad para el mercado estudiado.

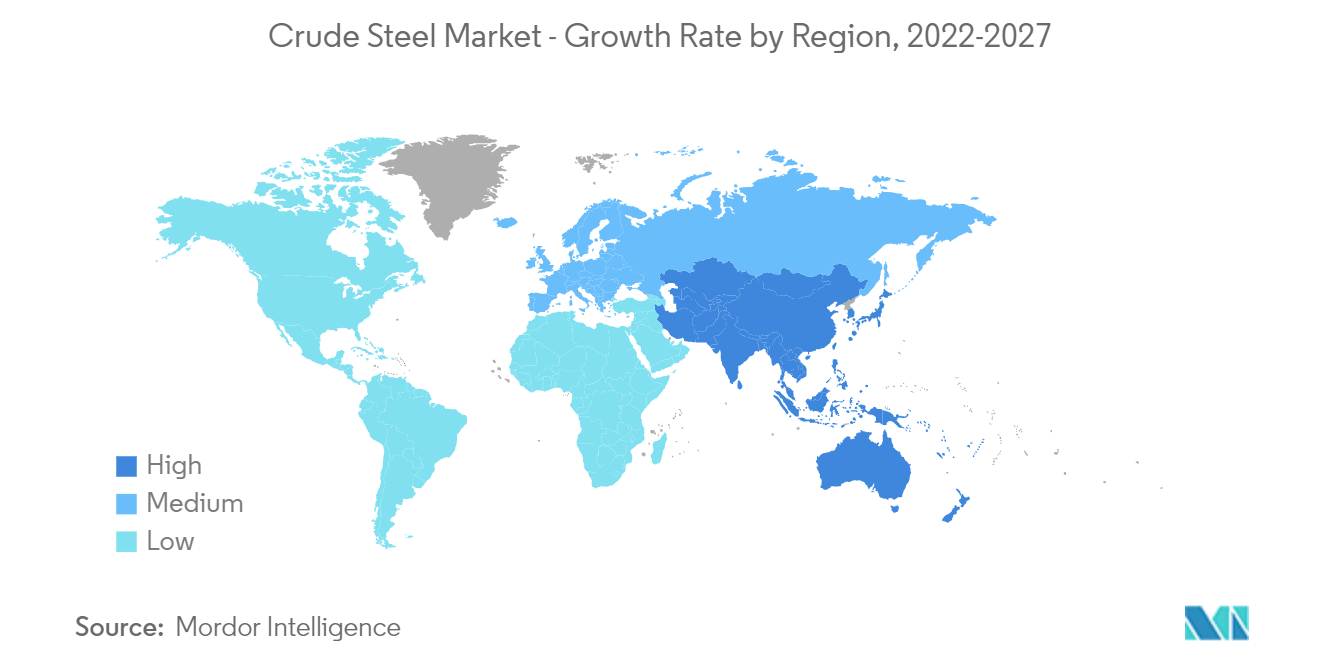

- Se espera que la región de Asia y el Pacífico domine el mundo, con el consumo más significativo de países como China e India.

Tendencias del mercado del acero crudo

Demanda creciente de la industria de la edificación y la construcción

- El acero y sus aleaciones se encuentran entre los metales más utilizados en todo el mundo en el sector de la construcción. El acero también se utiliza en tejados y como revestimiento de paredes exteriores. Productos como techos, correas, paredes internas, techos, revestimientos y paneles aislantes para paredes exteriores están hechos de acero.

- Según las Naciones Unidas (ONU), alrededor del 50% de la población mundial reside en ciudades urbanas, y se prevé que alcanzará el 60% en 2030. El ritmo del crecimiento económico y demográfico debe estar en armonía con la demanda de viviendas comerciales, residenciales, y actividades de construcción institucional.

- Según el Plan Quinquenal de China presentado en enero de 2022, se estima que la industria de la construcción en el país registrará una tasa de crecimiento del 6% en 2022. China planea aumentar la construcción de edificios prefabricados para reducir la contaminación y los desechos de las obras. Las piezas prefabricadas, parcial o totalmente fabricadas y luego transportadas a las obras para su montaje, pueden representar más del 30% de la nueva construcción en el país.

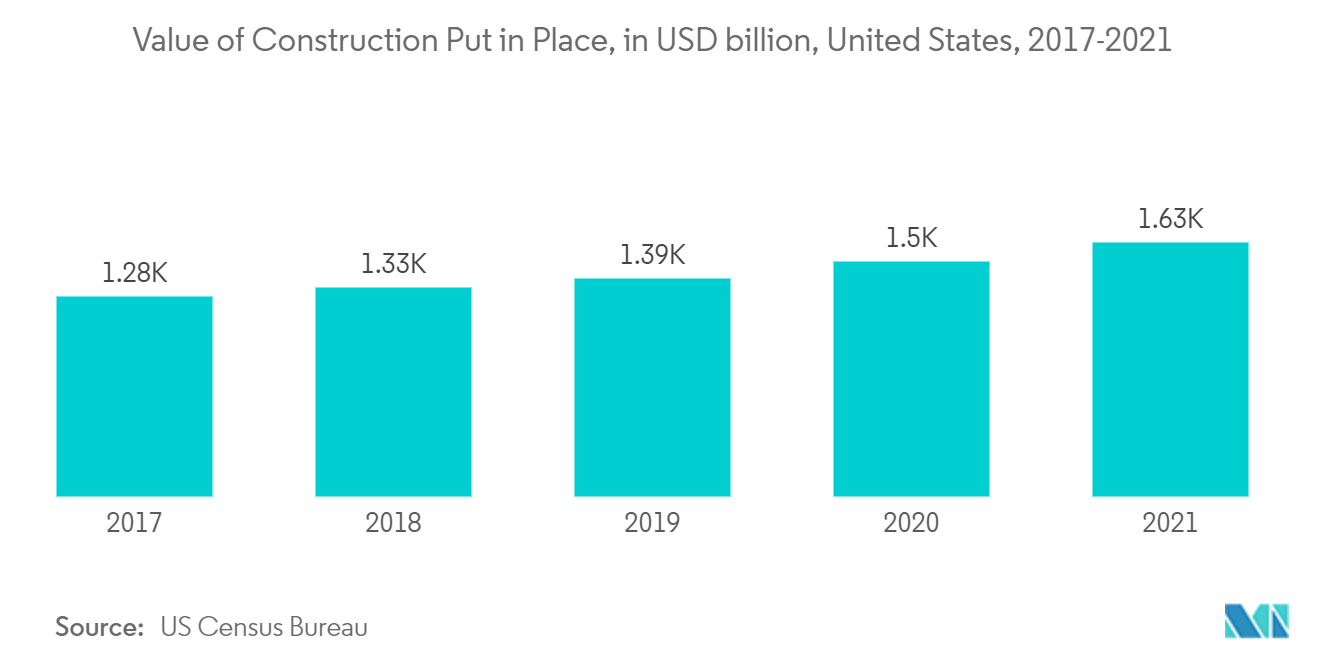

- Según la Oficina del Censo de Estados Unidos, el valor total de la construcción realizada en el país ha aumentado consecutivamente durante la última década. En 2021, el acuerdo alcanzó los 1.626,4 mil millones de dólares, registrando un aumento del 8,5% respecto al valor (1.499,6 mil millones de dólares) alcanzado en 2020.

- Según el Instituto Americano de Arquitectos, se espera que la construcción total de edificios no residenciales en Estados Unidos crezca hasta el 3,1% en 2022. Se espera que la estructura de hoteles aumente un 8,8% en 2022 y la de espacios de oficinas un 0,1%. Se espera que el aumento posterior mejore el crecimiento del mercado del acero durante el período previsto.

- Por lo tanto, se espera que estas tendencias de la industria impulsen simultáneamente la demanda de acero en el sector de la edificación y la construcción.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico ha experimentado un crecimiento favorable en la industria del acero bruto, y países como China e India tienen importantes cuotas de consumo.

- China es el mayor productor de acero bruto a nivel mundial. Según la Asociación Mundial del Acero, en 2021 China representó más del 50% de la producción mundial. En 2021, la capacidad de producción anual de acero bruto del país se situó en 1.032,8 millones de toneladas, un descenso del 3% en comparación con los 1.064,7 millones de toneladas producidas en 2020. El fuerte crecimiento de la producción de acero en el país se debió a la creciente demanda de diversas industrias de usuarios finales..

- Se prevé que la expansión del segmento automotriz en China beneficie la demanda de acero bruto. Según la Organización Internacional de Fabricantes de Vehículos de Motor (OICA), China es el mayor productor de automóviles y representa alrededor del 32,5% del volumen mundial. Solo el país produjo 2.60.82.220 vehículos de unidades en 2021, registrando un aumento del 3% respecto a las 25.225.242 unidades de 2020.

- Además, las compañías aéreas chinas planean comprar unos 7.690 nuevos aviones en los próximos 20 años, valorados en aproximadamente 1,2 billones de dólares, lo que se espera que aumente aún más la demanda de acero bruto en el mercado.

- Según los informes de la Sociedad de Fabricantes de Automóviles de la India, SIAM, India produjo 4.399.112 unidades de turismos y vehículos ligeros en 2021. Además, se esperan reformas gubernamentales, como los programas Aatma Nirbhar Bharat y Make in India. para impulsar la industria automotriz.

- Según el informe de la IATA (Asociación Internacional de Transporte Aéreo), la India está preparada para convertirse en el tercer mercado mundial de aviación más grande al final del período previsto. Se prevé que el país tendrá una demanda de 2.100 aviones en las próximas dos décadas, lo que representará más de 290 mil millones de dólares en ventas. Debido a estos factores, se espera que en el futuro aumente la demanda de acero bruto del sector aeroespacial.

- Por lo tanto, es probable que todos los factores mencionados anteriormente afecten significativamente la demanda en el mercado estudiado en los próximos años.

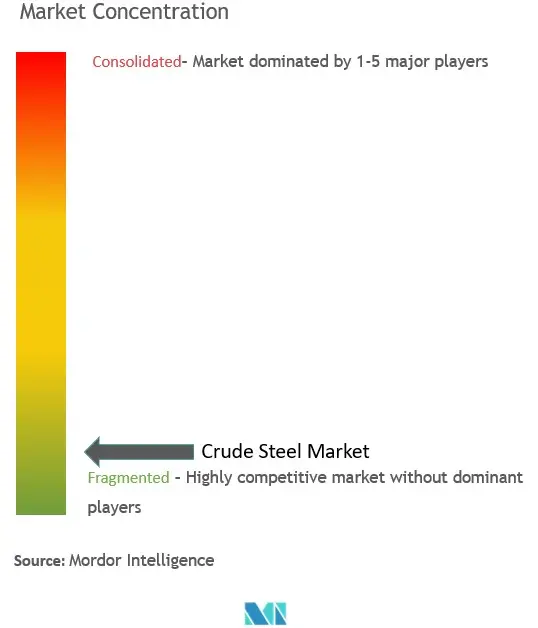

Descripción general de la industria del acero crudo

El mercado estudiado está fragmentado, con una competencia moderadamente alta entre los actores del mercado para aumentar sus participaciones. Algunas de las empresas clave del mercado (sin ningún orden en particular) incluyen China BaoWu Steel Group Corporation Limited, ArcelorMittal, Nippon Steel Corporation, HBIS GROUP y Shagang Group.

Líderes del mercado del acero bruto

NIPPON STEEL CORPORATION

ArcelorMittal

China BaoWu Steel Group Corporation Limited

HBIS GROUP

Shagang Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del acero crudo

- En abril de 2022, China Baowu Steel Group anunció la adquisición de Xinyu Iron Steel Co. (XISCO), un fabricante de acero de propiedad estatal en la provincia de Jiangxi, China, con la transferencia del 51% de las acciones. Esta adquisición mejorará la capacidad general de producción de acero de Baowu, ya que XISCO es el mayor fabricante de acero de la provincia de Jiangxi, con una producción total de alrededor de 9,89 millones de toneladas en 2020.

- En enero de 2022, la producción de acero bruto de Tata Steel Ltd aumentó un 16% interanual a 14,16 millones de toneladas al final del tercer trimestre el 31 de diciembre de 2021. Sus entregas totales aumentaron un 4% a 13 TM interanual gracias a la continua recuperación económica..

- En diciembre de 2021, JFE Steel Corporation y Nucor, una empresa con sede en EE. UU., se convertirán en copropietarios de California Steel Industries (CSI), un fabricante de acero con sede en EE. UU. El acuerdo convertirá a CSI en una empresa conjunta con un 51% de propiedad de Nucor y un 49% de JFE Steel. La capacidad de producción de acero bruto de Nucor es de alrededor de 22,7 millones de toneladas al año.

Segmentación de la industria del acero crudo

El acero bruto es el primer producto de acero sólido que se forma a partir de la solidificación de acero líquido. Varios productos de acero bruto incluyen lingotes, desbastes, láminas, palanquillas y otros. Los productos de acero en bruto también son productos semiacabados, ya que requieren un procesamiento adicional para producir acero acabado. El mercado del acero en bruto está segmentado por composición, proceso de fabricación, industria de usuario final y geografía. Por diseño, el mercado está segmentado en acero calmado y acero semiacabado. El mercado está segmentado por proceso de fabricación en hornos de oxígeno básicos (BOF) y hornos de arco eléctrico (EAF). Por industria de usuario final, el mercado se segmenta en edificación y construcción, transporte, herramientas y maquinaria, energía, bienes de consumo y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado del acero bruto en 15 países de las regiones centrales. El tamaño del mercado y las proyecciones para cada segmento se basan en el volumen (millones de toneladas) y los ingresos (millones de dólares).

| Acero muerto |

| Acero semi-muerto |

| Horno de Oxígeno Básico (BOF) |

| Horno de arco eléctrico (EAF) |

| Construcción y edificación |

| Transporte |

| Herramientas y Maquinaria |

| Energía |

| Bienes de consumo |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Composición | Acero muerto | |

| Acero semi-muerto | ||

| Proceso de manufactura | Horno de Oxígeno Básico (BOF) | |

| Horno de arco eléctrico (EAF) | ||

| Industria del usuario final | Construcción y edificación | |

| Transporte | ||

| Herramientas y Maquinaria | ||

| Energía | ||

| Bienes de consumo | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de acero crudo

¿Qué tamaño tiene el mercado del acero crudo?

Se espera que el tamaño del mercado de acero crudo alcance los 2,12 mil millones de toneladas en 2024 y crezca a una tasa compuesta anual del 4,33% para alcanzar los 2,62 mil millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Acero crudo?

En 2024, se espera que el tamaño del mercado del acero crudo alcance los 2,12 mil millones de toneladas.

¿Quiénes son los actores clave en el mercado Acero crudo?

NIPPON STEEL CORPORATION, ArcelorMittal, China BaoWu Steel Group Corporation Limited, HBIS GROUP, Shagang Group son las principales empresas que operan en el mercado del acero crudo.

¿Cuál es la región de más rápido crecimiento en el mercado Acero crudo?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de acero crudo?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado del acero crudo.

¿Qué años cubre este mercado de Acero crudo y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado del acero crudo se estimó en 2,03 mil millones de toneladas. El informe cubre el tamaño histórico del mercado de Acero crudo para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Acero crudo para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del acero crudo

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de acero crudo en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Crude Steel incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.