Análisis del mercado de conteo de células

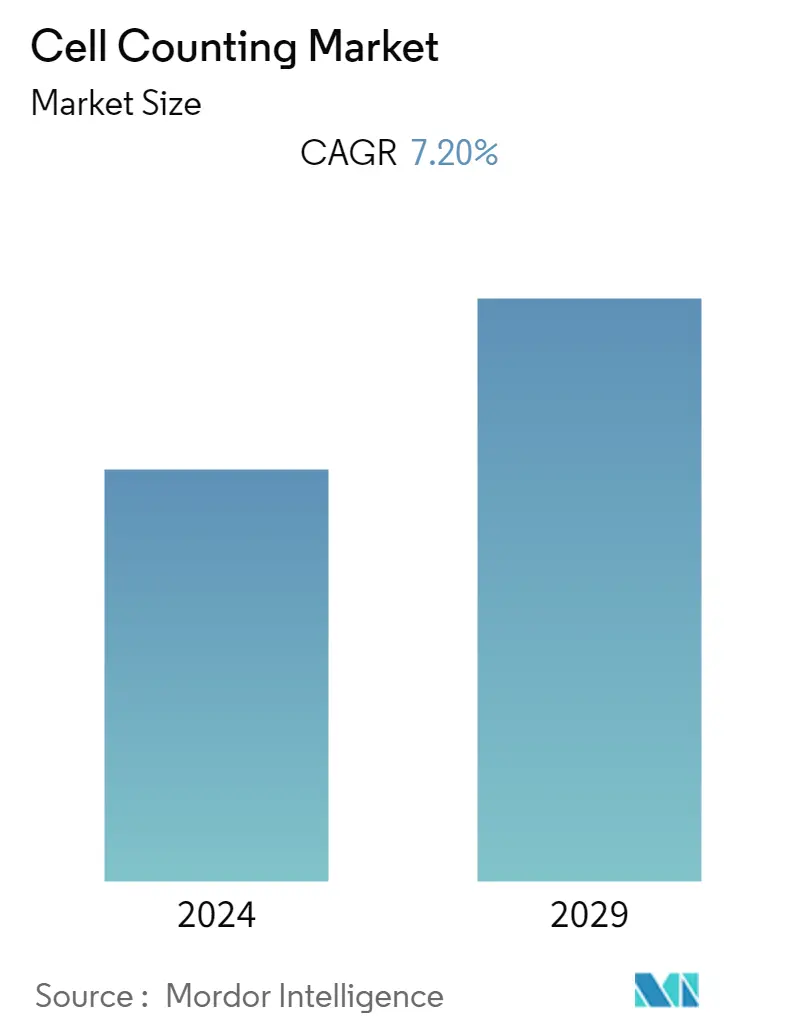

En los próximos años, se espera que el mercado de recuento de células registre una tasa compuesta anual del 7,2%.

COVID-19 tuvo un impacto significativo en la adopción de productos y consumibles para el recuento de células. La pandemia fue testigo de una mayor adopción de dispositivos de recuento de células, ya que la osteopenia y la linfopenia eran indicadores potenciales de COVID-19. El estudio, publicado en BMC Infectious Diseases en junio de 2021, encontró que en los pacientes con COVID-19, un recuento alto de glóbulos blancos al momento del ingreso estaba significativamente relacionado con la muerte. Como resultado, en la terapia de COVID-19, se debe dar más consideración a un recuento de glóbulos blancos más alto. Por tanto, la pandemia de COVID-19 tuvo un impacto pronunciado en el crecimiento del mercado. Sin embargo, como la pandemia ha disminuido actualmente, se espera que el mercado experimente un crecimiento estable durante el período previsto del estudio.

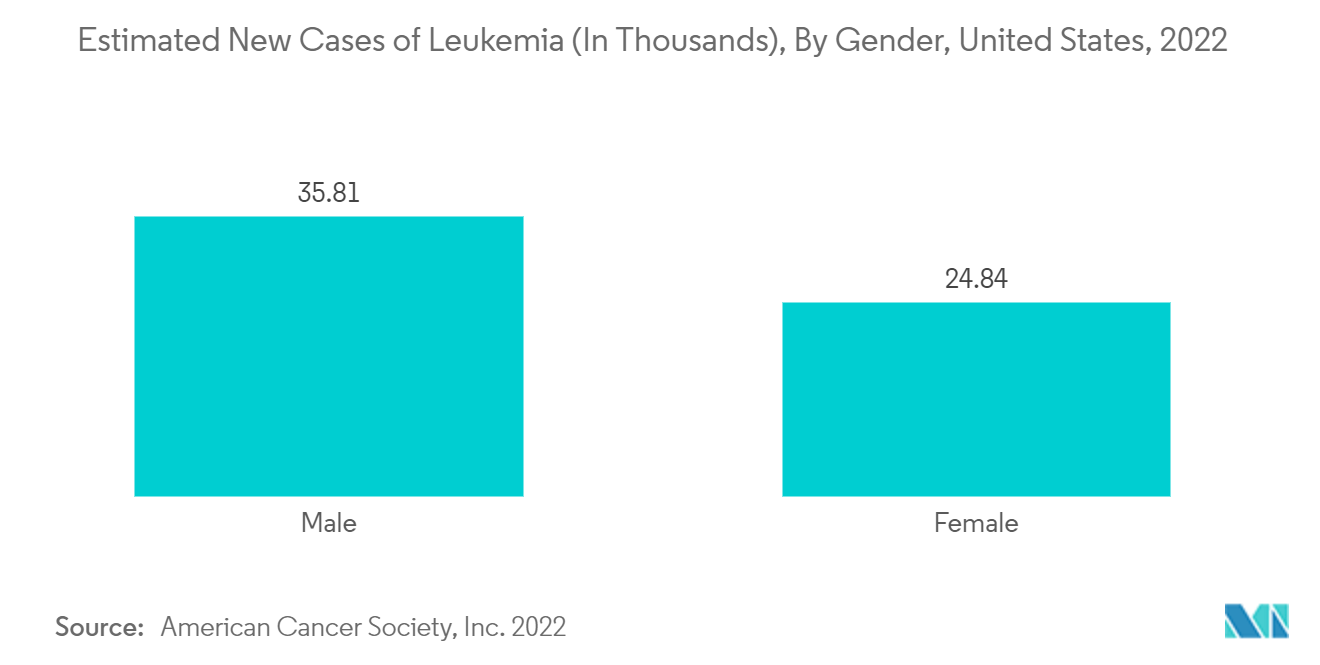

Los principales factores que contribuyen al crecimiento del mercado son la creciente incidencia de enfermedades objetivo como el VIH, el sarampión, la difteria y enfermedades crónicas como el cáncer y otros trastornos sanguíneos; y el uso cada vez mayor de citometría de flujo de alto rendimiento y analizadores de hematología automatizados.

Según datos de ONUSIDA, en 2022, se estimaba que 38,4 millones de personas en todo el mundo vivían con el VIH, y se estima que 1,5 millones de personas se infectaron por el VIH en 2021. También se afirmó que para 2021, 28,7 millones de personas tendrían acceso a terapia antirretroviral. Por lo tanto, se espera que, en última instancia, el aumento de los casos de enfermedades infecciosas aumente la demanda de productos y consumibles para el recuento de células.

Además, los avances tecnológicos en productos y consumibles de recuento de células han dado lugar a mayores lanzamientos de productos y, por tanto, a una mayor adopción, lo que a su vez ha impulsado el crecimiento del mercado. Por ejemplo, Logos Biosystems, un proveedor líder de soluciones de ciencias biológicas de vanguardia y una división de Aligned Genetics, Inc., lanzó oficialmente el sistema CountWire en febrero de 2021.

Por lo tanto, se espera que la creciente prevalencia de enfermedades crónicas, los crecientes avances tecnológicos y los lanzamientos de productos en el mercado del recuento de células, entre otros, impulsen el crecimiento de este mercado. Pero es probable que el crecimiento del mercado se vea frenado por el alto costo de los sistemas avanzados de recuento de células y la retirada de productos de analizadores de hematología.

Tendencias del mercado de conteo de células

Se espera que el segmento de instrumentos tenga una participación significativa durante el período de pronóstico.

Se espera que el segmento de instrumentos tenga una participación significativa durante el período de pronóstico debido a factores como el uso cada vez mayor de contadores de células en diversas aplicaciones como investigación, diagnóstico e industrial. Los instrumentos de recuento de células se adoptan cada vez más en diversas áreas de investigación, como la biología del cáncer, la inmunología y la neurociencia, lo que muestra oportunidades de crecimiento exponencial para el segmento de mercado.

Según el estudio publicado por PubMed Central en noviembre de 2021, se analizó un nuevo contador de células llamado RapID Cell Counter. Es una herramienta de conteo de células semiautomática con una interfaz gráfica de usuario (GUI) fácil de implementar y es capaz de facilitar cuantificaciones rápidas y consistentes de la densidad celular dentro de límites definidos por el usuario que se pueden dividir en segmentos igualmente divididos.. La importancia y eficiencia de los instrumentos contadores de células conducirán a una mayor demanda de estos instrumentos, lo que se espera que impulse el crecimiento del segmento de instrumentos en los próximos años.

Además, las crecientes iniciativas de los actores clave del mercado para lanzar dispositivos contadores de células avanzados han llevado a una mayor adopción de estos dispositivos debido a sus diversas aplicaciones y facilidad de flujo de trabajo. Por ejemplo, en junio de 2021, CytoSMART Technologies presentó uno de los primeros contadores de células fluorescentes. CytoSMART Exact FL es un contador de células de fluorescencia dual totalmente automatizado con algoritmos de reconocimiento de imágenes impulsados por inteligencia artificial (IA). El aumento en los avances de los productos conducirá a una mayor adopción, impulsando así el crecimiento de este segmento. Además, la creciente prevalencia del cáncer es uno de los principales factores que impulsan el crecimiento del segmento, ya que los contadores celulares se utilizan cada vez más en oncología.

Por lo tanto, debido a factores como la creciente adopción en diversas áreas de investigación, como la biología del cáncer, la inmunología y la neurociencia, y las crecientes iniciativas de los actores clave del mercado para lanzar dispositivos contadores de células avanzados, se espera que el segmento de instrumentos experimente un crecimiento superior al previsto. período.

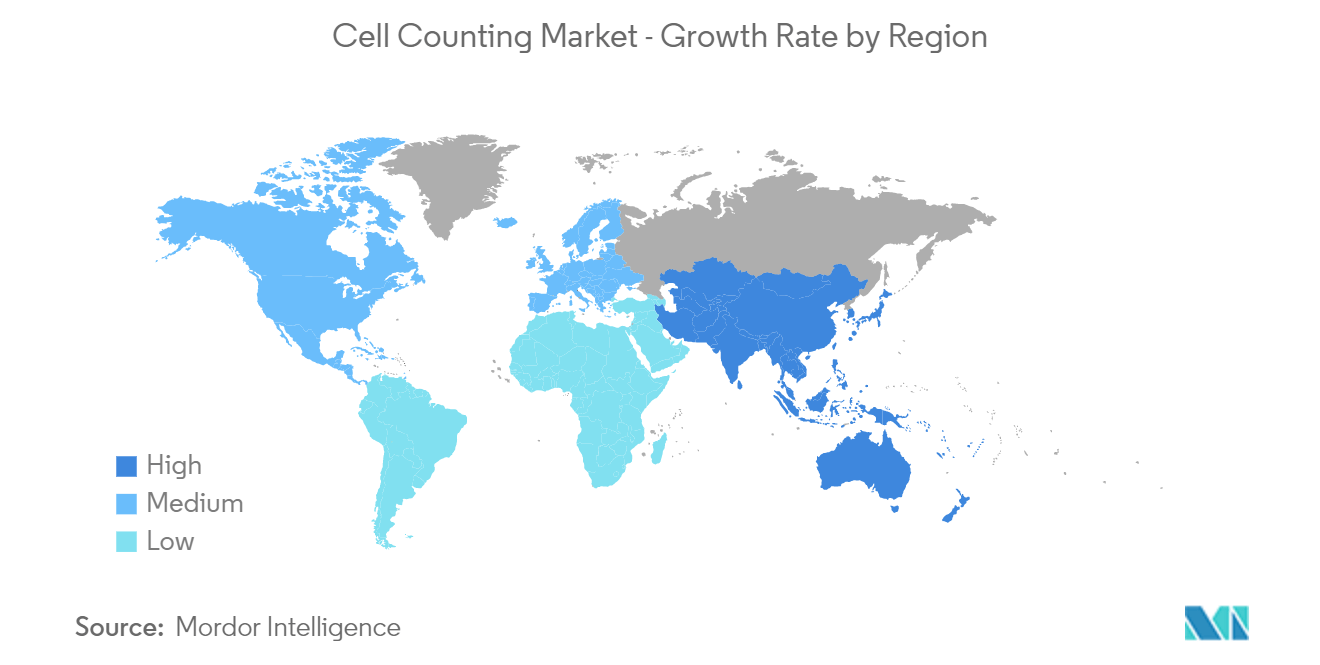

América del Norte tiene una participación significativa en el mercado y se espera que haga lo mismo en el período de pronóstico

América del Norte tiene una participación significativa del mercado y se espera que haga lo mismo en el mercado general de recuento de células durante el período de pronóstico. La gran participación del mercado se debe principalmente al hecho de que hay más pacientes, más entornos de atención médica utilizan citometría de flujo de alto rendimiento y analizadores de hematología automatizados, y los actores clave tienen su sede en la región.

Estados Unidos tiene una participación de mercado significativa en la región de América del Norte debido a factores como el creciente número de enfermedades crónicas y el creciente número de actividades de investigación y desarrollo en el país. Según las estadísticas de 2022 de la Sociedad Estadounidense del Cáncer, en los Estados Unidos habrá 290.560 nuevos casos de cáncer de mama, 268.490 nuevos casos de cáncer de próstata y 236.740 nuevos casos de cáncer de pulmón y bronquios en 2022. Una carga tan elevada de cáncer crea la necesidad de un diagnóstico adecuado y así impulsa el crecimiento del mercado en la región.

Además, según los datos publicados por la Sociedad Canadiense del Cáncer en noviembre de 2022, se estima que 233.900 personas serán diagnosticadas con cáncer en 2022. Este crecimiento de la incidencia se debe principalmente al crecimiento y envejecimiento de la población de Canadá y enfatiza la importancia de la prevención del cáncer. También se espera que la alta prevalencia de cáncer en Canadá aumente la demanda de contadores celulares, impulsando así el crecimiento del mercado.

Además, el aumento de los lanzamientos de productos por parte de empresas en los Estados Unidos conducirá aún más a una mayor adopción de estos dispositivos, impulsando así el crecimiento de este mercado en América del Norte. Por ejemplo, en agosto de 2021, BD (Becton, Dickinson, and Company), una empresa de dispositivos médicos con sede en Estados Unidos, lanzó un nuevo analizador celular de mesa que ofrece capacidades sofisticadas de citometría de flujo a laboratorios de todos los tamaños.

Por lo tanto, debido a los factores anteriores, como el aumento de los lanzamientos de productos por parte de las empresas y la creciente prevalencia de enfermedades como el cáncer en la región, se espera que la región de América del Norte muestre un crecimiento significativo durante el período previsto.

Descripción general de la industria del conteo celular

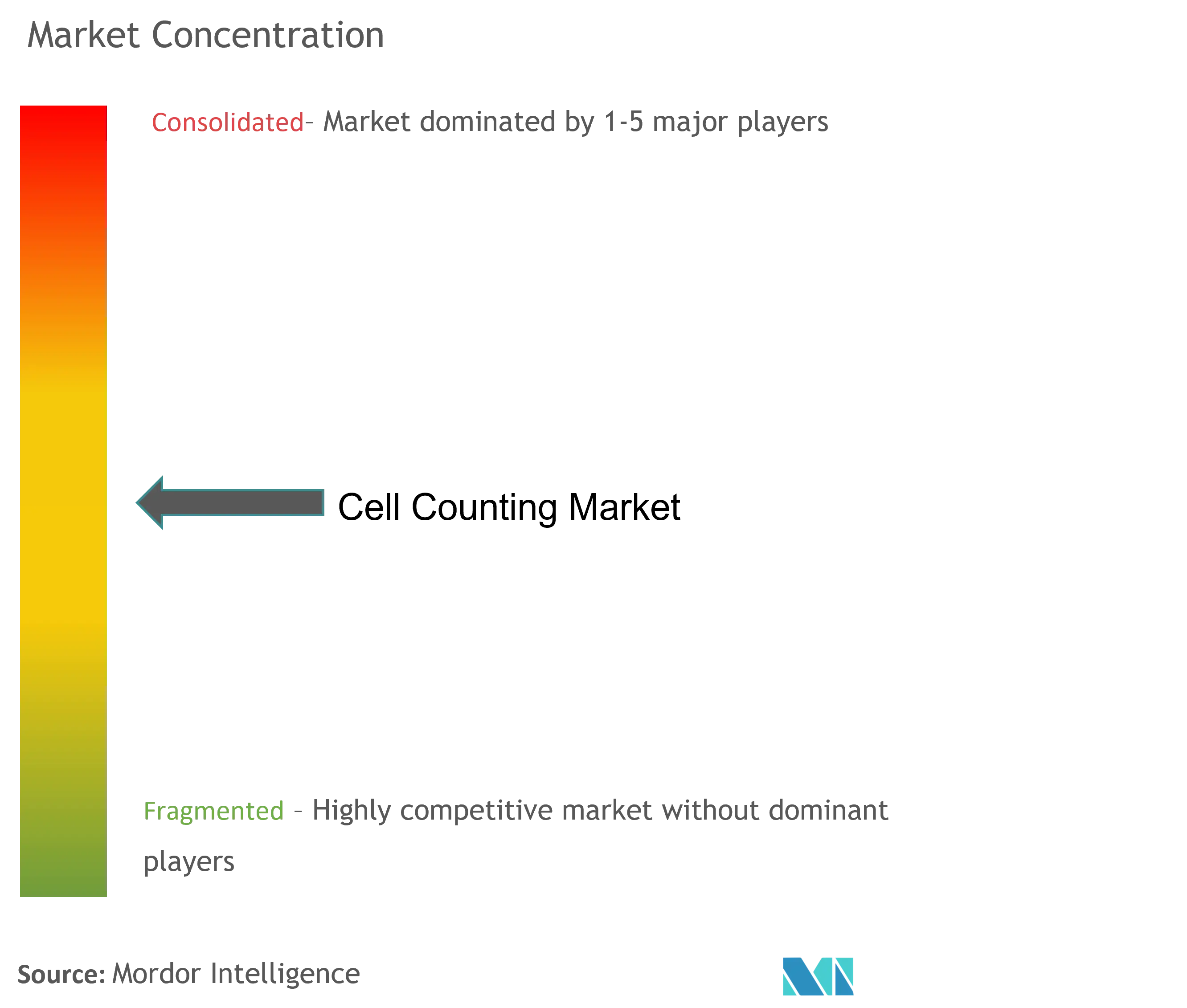

El mercado del recuento de células es moderadamente competitivo. Algunos de los enfoques cruciales seguidos por los actores son el avance de productos, la invención, las adquisiciones y las fusiones. Algunas de las empresas que actualmente dominan el mercado son Danaher Corporation, Thermo Fisher Scientific, Becton, Dickinson and Company, Merck, Bio-Rad Laboratories y GE Healthcare, entre otras.

Líderes del mercado de conteo de células

Thermo Fisher Scientific

Becton, Dickinson and Company

Bio-Rad Laboratories

Merck KGaA

Danaher Corporation (Beckman Coulter, Inc.)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de conteo de células

- Marzo de 2022 Mindray lanzó la nueva serie BC-700, una revolucionaria serie de analizadores de hematología que incorpora pruebas de hemograma completo (CBC) y velocidad de sedimentación globular (ESR).

- Febrero de 2022 Abacus dx firmó una nueva asociación con Luminex para su gama Guava de instrumentos y reactivos de citometría de flujo. Como parte del acuerdo, Abacus dx venderá la línea Guava de instrumentos y reactivos de citometría de flujo de Luminex.

Segmentación de la industria del conteo de células

Según el alcance del informe, el recuento celular desempeña un papel vital en el análisis celular; ayuda a identificar la viabilidad de las células y el crecimiento celular; y cuantifica el número de células vivas o muertas en cultivo celular. El mercado de conteo de células está segmentado por tipo de producto (instrumentos (espectrofotómetros, citómetros de flujo, analizadores de hematología y contadores de células) y consumibles (medios, sueros y reactivos, kits de ensayo y otros consumibles)) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones a nivel mundial. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Instrumentos | Espectrofotómetros |

| Citómetros de flujo | |

| Analizadores de hematología | |

| Contadores de celdas | |

| Consumibles | Medios, sueros y reactivos |

| Kits de ensayo | |

| Otros consumibles |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por tipo de producto | Instrumentos | Espectrofotómetros |

| Citómetros de flujo | ||

| Analizadores de hematología | ||

| Contadores de celdas | ||

| Consumibles | Medios, sueros y reactivos | |

| Kits de ensayo | ||

| Otros consumibles | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de conteo de células

¿Cuál es el tamaño actual del mercado Conteo de células?

Se proyecta que el mercado de conteo de células registrará una tasa compuesta anual del 7,20% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Conteo de células?

Thermo Fisher Scientific, Becton, Dickinson and Company, Bio-Rad Laboratories, Merck KGaA, Danaher Corporation (Beckman Coulter, Inc.) son las principales empresas que operan en Cell Counting Market.

¿Cuál es la región de más rápido crecimiento en el mercado Conteo de células?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de conteo de células?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de conteo de células.

¿Qué años cubre este mercado de Conteo de células?

El informe cubre el tamaño histórico del mercado de Conteo de células para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Conteo de células para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del conteo de células

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Conteo de células en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Conteo de células incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.