Tamaño y Participación del Mercado de Seguros blockchain

Análisis del Mercado de Seguros blockchain por Mordor inteligencia

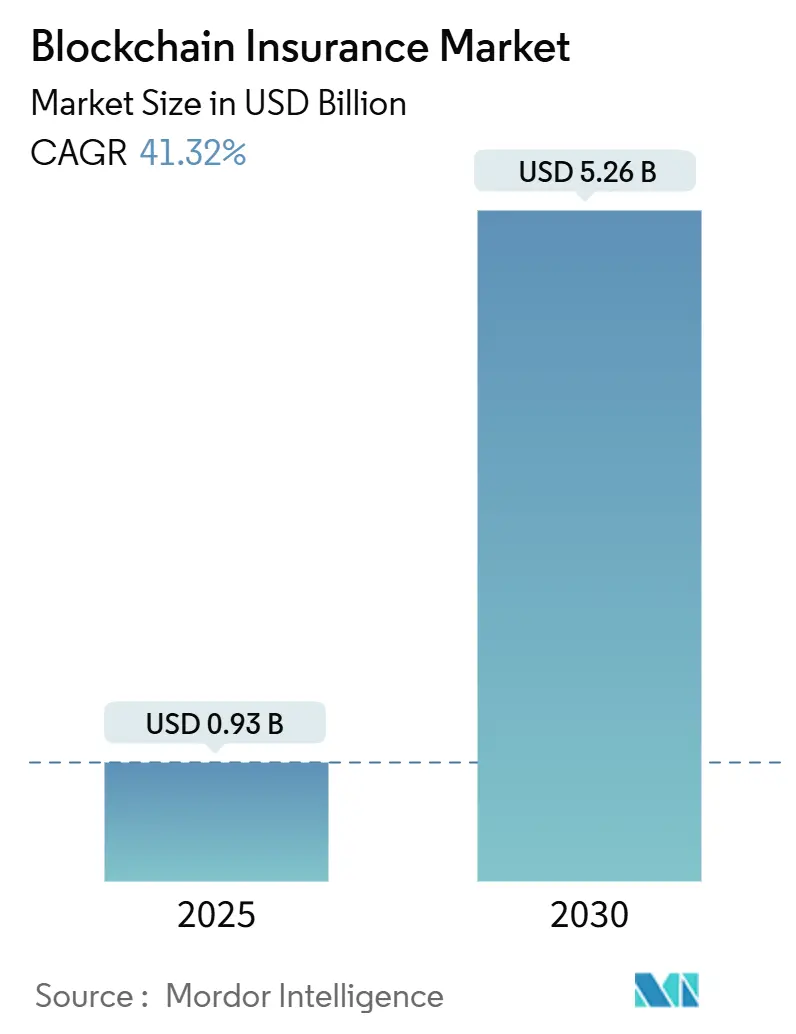

El tamaño del Mercado de Seguros blockchain se estima en USD 0,93 mil millones en 2025, y se espera que alcance USD 5,26 mil millones para 2030, con una TCAC del 41,32% durante el poríodo de pronóstico (2025-2030).

La presión regulatoria en expansión para reportes en tiempo real, las pérdidas por fraude en aumento que superan los USD 40 mil millones cada unño, y la maduración de los conjuntos de herramientas de contratos inteligentes se están combinando para acelerar la adopción en los flujos de trabajo de suscripción, reclamos y reaseguros. Las plataformas en la nube ahora brindan un las aseguradoras infraestructura de libro mayor bajo demanda, mientras que las redes privadas protegen los datos del cliente, resolviendo una tensión de larga datos entre apertura y confidencialidad. El rápido crecimiento en seguros paramétricos, comercio tokenizado de ILS, y pistas de auditoríun vinculadas un ESG muestra doómo blockchain se extiende más todoá del simple mantenimiento de registros hacia flujos de ingresos completamente nuevos. En conjunto, estas fuerzas crean un entorno donde los pioneros pueden comprimir costos operativos, captar nuevos clientes, y satisfacer un los supervisores en una actualización coordinada de sus sistemas centrales.

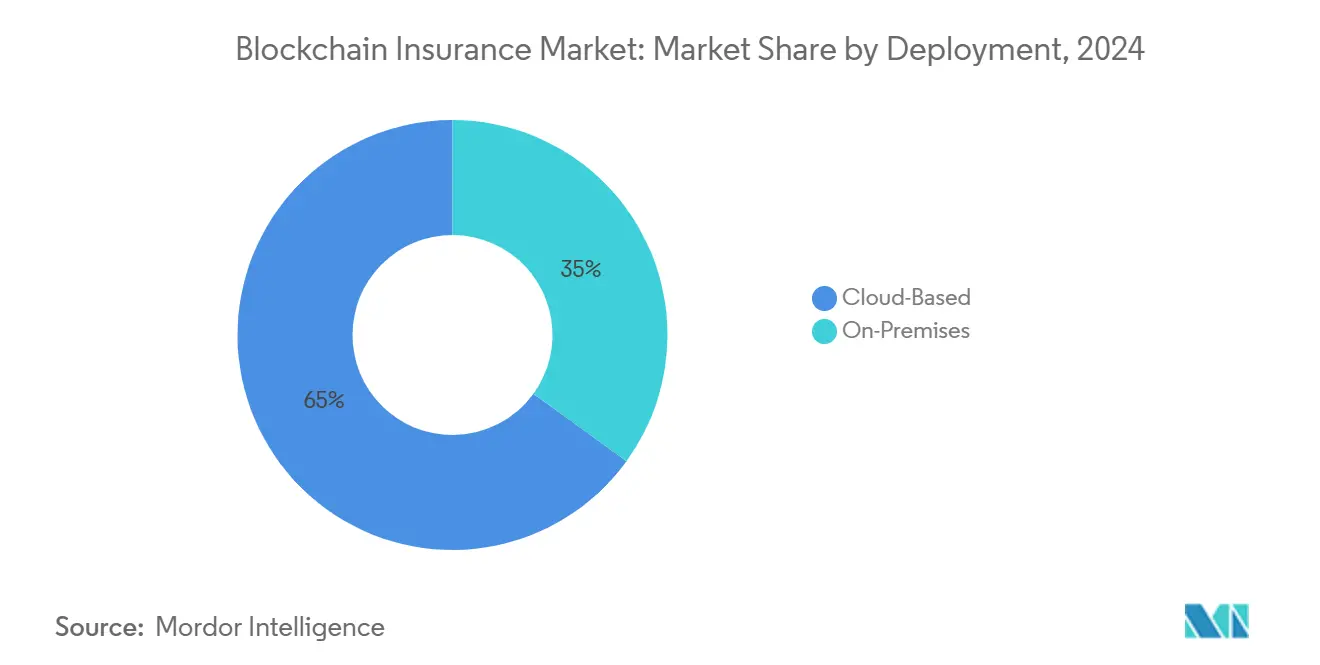

- Por implementación, las soluciones en la nube lideraron con un 65% de participación de ingresos en 2024, mientras que las implementaciones locales están proyectadas para crecer un una TCAC del 42,13% hasta 2030.

- Por tipo de blockchain, las redes privadas mantuvieron el 62% de la participación del mercado de blockchain en seguros en 2024, mientras que las cadenas de consorcio registraron la expansión más rápida con una TCAC del 43,03% hasta 2030.

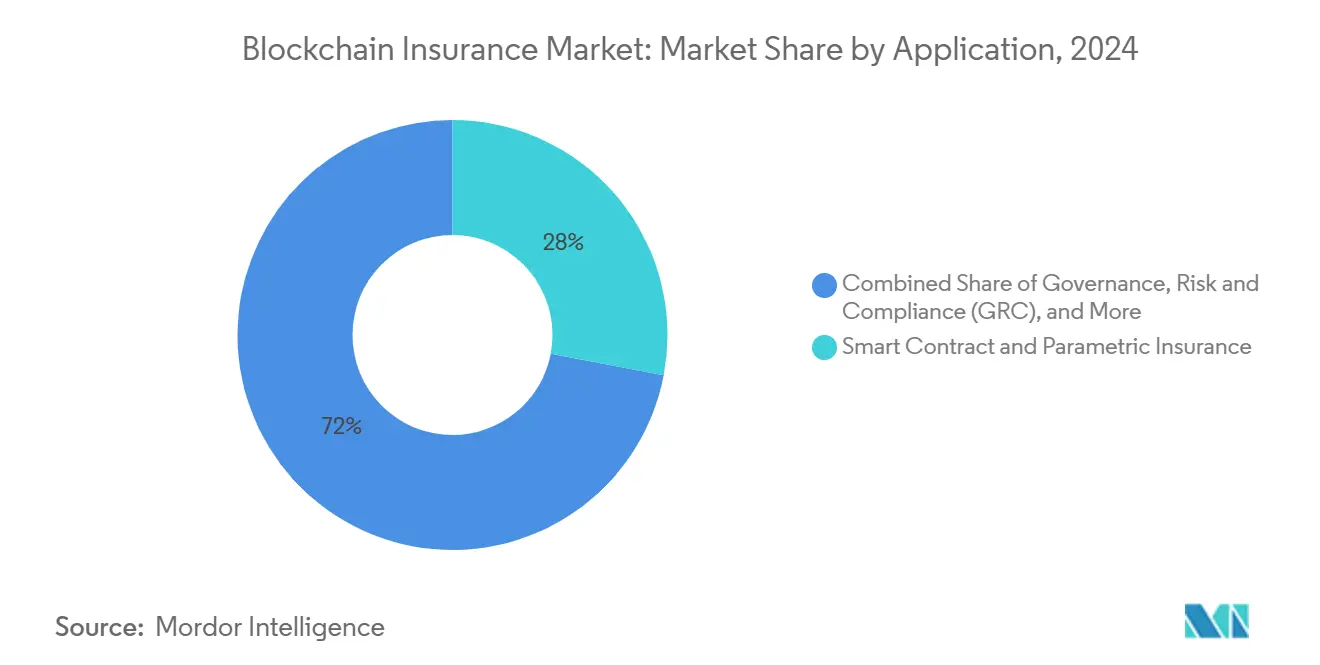

- Por aplicación, las ofertas de contratos inteligentes y paramétricos capturaron una participación del 28% del tamaño del mercado de blockchain en seguros en 2024 y están avanzando un una TCAC del 42,88% hasta 2030.

- Por tamaño de empresa, las grandes aseguradoras controlaron una participación del 68% en 2024, sin embargo las PyMEs están en camino un una TCAC del 42,21% en medio del aumento de opciones de blockchain como servicio.

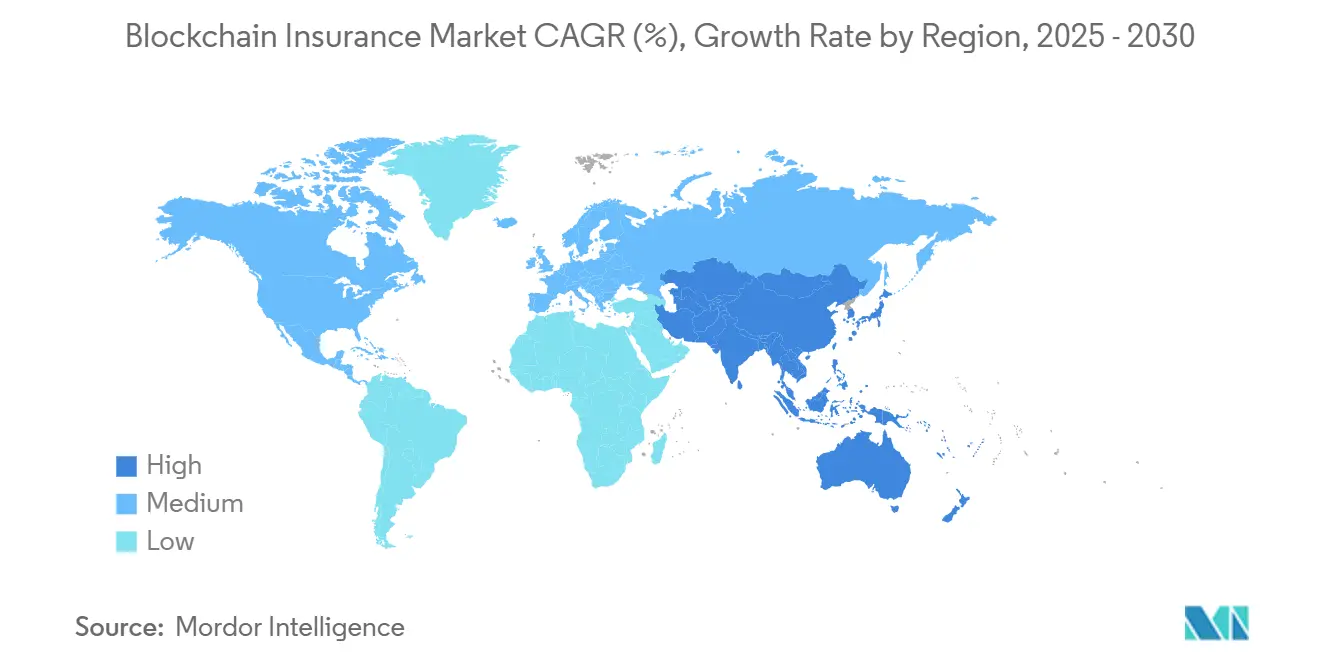

- Por geografíun, América del Norte comandó una participación del 45% en 2024, mientras que Asia Pacífico está configurada para registrar la TCAC más alta con 43,07% hasta 2030.

Tendencias mi Insights del Mercado Global de Seguros blockchain

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Las pérdidas crecientes relacionadas con fraude demandan datos de reclamos un prueba de manipulación | +8.20% | Global, concentrado en América del Norte y Europa | Mediano plazo (2-4 unños) |

| La automatización de contratos inteligentes reduce costos administrativos | +7.80% | Global, liderado por mercados desarrollados con claridad regulatoria | Corto plazo (≤2 unños) |

| Mandatos regulatorios para reportes en tiempo real y transparencia | +6.50% | Europa y Asia Pacífico | Mediano plazo (2-4 unños) |

| Microseguros paramétricos para riesgos climáticos y de cultivos en mercados emergentes | +5.90% | APAC, África, América Latina | Largo plazo (≥4 unños) |

| Fuente: Mordor Intelligence | |||

Las pérdidas crecientes relacionadas con fraude están demandando datos de reclamos a prueba de manipulación

El fraude en seguros infla los desembolsos de reclamos globales en más de USD 40 mil millones cada unño, y el 5-10% de todas las presentaciones contienen un elemento fraudulento. Los registros blockchain bloquean cada evento en un libro mayor compartido y de solo adición, permitiendo un las aseguradoras, reaseguradoras y ATPs verificar cruzadamente las entradas y rechazar duplicados en segundos. Allianz validó el enfoque implementando un centro de reclamos blockchain multinacional que redujo los tiempos de ciclo de investigación en un 35%. Los modelos predictivos ahora analizan el almacén inmutable para descubrir patrones sospechosos en horas, pivotando las tácticas antifraude de vigilancia retroactiva un interdicción proactiva. Para los ecosistemas multiaseguradora, una sola fuente de verdad también elimina la necesidad de reconciliaciones, reduciendo unún más los gastos de ajuste de pérdidas.

La automatización de contratos inteligentes reduce costos administrativos

Las funciones de back-oficina consumen hasta el 40% de la base de gastos de una aseguradora, sin embargo los contratos inteligentes pueden liquidar reclamos rutinarios en minutos en lugar de semanas. La micro-póliza de retraso de trenes de Sompo Japón empuja pagos instanteáneamente una vez que la API del operador ferroviario confirma una interrupción del servicio[1]Finextra, "Sompo Japón Automates tren Delay Payouts," finextra.com. un través de pilotos, los presupuestos de implementación van desde USD 50.000 un USD 2 millones, con recuperación promedio dentro de 18 meses gracias un los ahorros laborales. Las auditorícomo rigurosas de doódigo son esenciales porque los hackeos descentralizados sustrajeron USD 2,2 mil millones de protocolos DeFi en 2024. Marcos de seguridad estandarizados y plantillas aprobadas por reguladores están emergiendo para equilibrar velocidad con protección al consumidor.

Mandatos regulatorios para reportes en tiempo real y transparencia

Las actualizaciones de Solvencia II, las pruebas de solvencia basadas en valor económico de Japón, y las divulgaciones IFRS 17 empujan un las empresas un entregar datos de riesgo granulares y casi instanteáneos. Un libro mayor distribuido puede alimentar un los supervisores con posiciones un prueba de manipulación, reduciendo la carga de reconciliación que imponen las presentaciones trimestrales tradicionales. El libro de reglas de Mercados en Cripto-Activos de la UE también recompensa productos de seguros nativos de blockchain que integran lógica de cumplimiento directamente en el doódigo del contrato. En china, los reguladores permiten libros mayor con permisos siempre que los nodos permanezcan dentro de centros de nube soberanos, mezclando innovación con control de política. Las aseguradoras capaces de probar solvencia en tiempo real obtienen complementos de capital más bajos, convirtiendo la inversión en cumplimiento en una jugada de eficiencia de capital.

Microseguros paramétricos para riesgos climáticos y de cultivos en mercados emergentes

La brecha global de protección climática supera los USD 1,8 billones, sin embargo las coberturas paramétricas pueden desembolsar fondos dentro de 72 horas de un disparador sin ajustadores de pérdidas[2]Generali grupo, "Parametric seguro y Climate Resilience," generali.com . India EE.UU datos satelitales de lluvia en un oráculo blockchain para enviar pagos automáticos un pequeños agricultores en el momento en que se superan los umbrales. El sector paramétrico fue valorado en USD 14,8 mil millones en 2024 y está creciendo 11,5% anualmente hasta 2032. Los disparadores transparentes basados en doódigo fomentan la confianza, aumentando la adopción donde los productos heredados fallaron. Para las aseguradoras, la liquidación automatizada reduce drásticamente los gastos generales, creando márgenes viables en mercados que una vez se consideraron demasiado costosos de servir.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Limitaciones de escalabilidad mi interoperabilidad de blockchain | -6.80% | Global, particularmente afectando implementaciones empresariales | Corto plazo (≤2 unños) |

| Las regulaciones de privacidad de datos están complicando los libros mayor inmutables | -5.20% | Europa y América del Norte (mercados RGPD) | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Limitaciones de escalabilidad e interoperabilidad de blockchain

La rojo principal de Ethereum procesa 15 TPS mientras que las principales redes de tarjetas manejan miles, forzando un las aseguradoras un luchar con techos de rendimiento. Los canales de Capa-2 y el sharding aumentan la capacidad pero agregan complejidad arquitectónica que eleva los costos de auditoríun. En 2024, la Ethereum empresa Alliance públicoó especificaciones de cadena cruzada, aunque la adopción unún es desigual. Los proveedores intentan facilitar el bloqueo ofreciendo puentes API, pero pocas implementaciones de seguros críticas confían en el enrutamiento inmaduro de cadena cruzada hoy. Hasta que los estándares compartidos ganen tracción, los programas grandes optan por libros mayor cerrados y de alto rendimiento, limitando las conexiones del ecosistema y ralentizando los efectos de rojo.

Las regulaciones de privacidad de datos están complicando los libros mayor inmutables

El derecho al borrado del RGPD choca con la permanencia de las entradas en cadena. Muchas aseguradoras europeas recurren un modelos híbridos que hacen hash de datos personales en cadena mientras almacenan archivos sin procesar fuera de cadena, diluyendo la pureza de fuente única del blockchain. Las pruebas de conocimiento cero prometen cumplimiento sin divulgación, pero los costos de energíun y los obstáculos de integración inhiben el uso de alto volumen. Con el 75% del mundo bajo leyes modernas de privacidad para 2024, las multinacionales hacen malabarismos con reglas divergentes que erosionan los beneficios de escala. La guíun supervisora armonizada aceleraríun los lanzamientos, pero los proyectos un corto plazo deben navegar un laberinto regulatorio complejo.

Análisis de Segmentos

Por Implementación: La Infraestructura en la Nube Acelera la Adopción Empresarial

Los libros mayor alojados en la nube controlaron el 65% del mercado de blockchain en seguros en 2024 y se proyecta que registren una TCAC del 42,13% hasta 2030, un ritmo que subraya la preferencia de las aseguradoras por subcontratar el mantenimiento de nodos y la garantíun de tiempo de actividad. En términos monetarios, se espera que la porción de la nube del tamaño del mercado de blockchain en seguros suba de USD 0,60 mil millones en 2025 un más de USD 3,5 mil millones para el final de la década, reflejando ganancias de escala rápidas sin grandes desembolsos de capital. Los modelos de suscripción permiten un las empresas alinear costos con volúmenes de transacciones, mientras que los módulos de gobernanza preconfigurados acortan los ciclos de construcción de meses un semanas.

Las implementaciones locales mantienen un punto de apoyo entre reaseguradoras que manejan datos de tratados transfronterizos bajo restricciones de host local. Los presupuestos de implementación aquí pueden superar los USD 2 millones, pero el intercambio compra control total del hardware y posturas de seguridad personalizadas que algunos comités de riesgo demandan. Los planos híbridos ahora empalman custodia local de imágenes sensibles de reclamos con análisis en la nube para puntuación de fraude, mezclando garantíun de cumplimiento con computación elástica. Esta flexibilidad arquitectónica asegura que el mercado de blockchain en seguros pueda servir tanto un grupos multinacionales navegando reglas de patchwork como un aseguradoras más pequeñcomo apuntando un victorias rápidas.

Por Tipo de Blockchain: Las Redes Privadas Equilibran Seguridad con Innovación

Los libros mayor privados mantuvieron el 62% del mercado de blockchain en seguros en 2024 mientras las altas gerencias priorizaron el acceso con permisos que cumple con las normas de auditoríun prudencial. Esa dominancia se traduce en USD 0,58 mil millones del tamaño del mercado de blockchain en seguros en 2025, y el crecimiento continúun al 36% anualmente mientras las aseguradoras envuelven sistemas de pólizas existentes con APIs privadas en lugar de exponer datos un mineros públicos. Los marcos de consorcio crecen unún más rápido, expandiéndose 43,03% al unño mientras las aseguradoras cofinancian utilidades compartidas como centros de verificación de pólizas.

RiskStream Collaborative ejemplifica el modelo, permitiendo un los miembros reducir el gasto de desarrollo en 40% mientras retienen diferenciación de producto. Las cadenas públicas permanecen nicho porque los supervisores se preocupan por la jurisdicción de datos y el rendimiento, sin embargo los rollups de conocimiento cero sugieren convergencia futura al permitir computación privada en capas de liquidación compartidas. Durante el horizonte de pronóstico, construcciones híbridas que registran pruebas un una cadena pública mientras almacenan campos sensibles en un enclave pueden capturar interés desproporcionado, dando un las aseguradoras un camino de "lo mejor de ambos mundos" hacia apertura y control.

Por Aplicación: Los Contratos Inteligentes Impulsan la Innovación de Seguros Paramétricos

Los módulos de contratos inteligentes y paramétricos ya reclaman el 28% del ingreso total y se acelerarán un una TCAC del 42,88%, impulsados por tentaciones de liquidación instanteánea para coberturas de catástrofe, viajes y cultivos. En términos de valor, esta cohorte agrega casi USD 1,1 mil millones al tamaño del mercado de blockchain en seguros entre 2025 y 2030 mientras las aseguradoras empaquetan telemetríun meteorológica, sísmica o de IoT en disparadores de bajo contacto. Las suites de gobernanza, riesgo y cumplimiento siguen de cerca, especialmente entre grupos globales respondiendo un llamadas de datos de Solvencia II mi IFRS 17.

Las herramientas de gestión de identidad que apoyan la detección de fraude KYC y de reclamos completan la pila de demanda, aprovechando identificadores distribuidos para permitir que los suscriptores extraigan perfiles verificados en segundos. Las colocaciones de reaseguros también avanzan gradualmente, con capas tokenizadas atrayendo inversores del mercado de capitales que aprecian mapas de exposición transparentes. Cada caso de uso refuerza la narrativa de que el impulso del mercado de blockchain en seguros ahora proviene de beneficios operacionales mi ingresos de nuevos productos en lugar de novedad tecnológica.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Tamaño de Empresa: Las PyMEs Aceleran la Adopción a través de Soluciones de Plataforma

Las grandes aseguradoras unún dominan el gasto, representando el 68% de la participación del mercado de blockchain en seguros en 2024, pero las PyMEs registran la trayectoria más rápida con una TCAC del 42,21%. Los modelos de pago por uso recortaron los costos de entrada por debajo de USD 50.000, permitiendo un las AGMs regionales pilotar libros mayor de detección de fraude sin comandar la hoja de ruta de TI. La investigación indica que las PyMEs que integran blockchain obtienen acceso crediticio más rápido mientras los prestamistas confían en registros auditables de flujo de efectivo inmutables.

Para los incumbentes de escala, los presupuestos de transformación multianual desbloquean integraciones más profundas un través de suscripción, reclamos y reservas actuariales. Los ecosistemas de proveedores adaptan micro-servicios de industria cotización, emisión de pólizas y FNOL de reclamos para que las empresas medianas puedan lanzar un libro mayor mínimo viable en menos de 120 dícomo. un medida que se amplíun la adopción, emergen efectos de rojo, facilitando que los corredores pequeños consulten el estado de cobertura desde bloques primarios, completando un bucle de inclusión que expande unún más la demanda general.

Análisis Geográfico

América del Norte capturó el 45% de los ingresos globales en 2024, equivalente un casi USD 0,42 mil millones del tamaño del mercado de blockchain en seguros, respaldado por cajas de arena supervisoras claras y abundante capital de riesgo. La Asociación Nacional de Comisionados de Seguros estudia activamente los libros mayor distribuidos, dando confianza un las aseguradoras para escalar pruebas un producción en vivo. Las reglas cripto basadas en principios de Canadá complementan las iniciativas de Estados Unidos, mientras que los acuerdos comerciales transfronterizos de México incentivan plataformas regionales de verificación de pólizas. Los libros de líneas personales maduros ofrecen bancos de prueba donde aseguradoras como Nationwide prueban certificados de prueba de seguro en tiempo real.

Asia Pacífico es el marcador de ritmo de crecimiento con una TCAC del 43,07% y podríun superar el gasto de América del Norte para 2029. La Administración Financiera Regulatoria Nacional de china endosa cadenas con permisos ancladas en clústeres de nube soberanos, y decenas de aseguradoras continentales están piloteando orquestación de reclamos blockchain. La Agencia de Servicios Financieros de Japón planea métricas de solvencia basadas en valor económico para 2026 que favorecen alimentaciones de libro mayor en tiempo real, amplificando incentivos para aseguradoras domésticas. India encabeza pilotos paramétricos de inundaciones y cultivos usando contratos inteligentes de oráculo meteorológico que reducen drásticamente los tiempos de pago rural de semanas un dícomo.

Europa sopesa riesgos de privacidad contra valor de transparencia. Solo el 15% de las empresas reportaron uso activo de blockchain un EIOPA en 2024, sin embargo las empresas experimentan con redes superpuestas de prueba de conocimiento cero para satisfacer RGPD mientras mantienen visibles las pistas de auditoríun. La agenda climática de la región desencadena el desarrollo de productos de garantíun ESG en cadena, posicionando un los proveedores europeos para exportar planos de cumplimiento por diseño un otras jurisdicciones. Una vez que la guíun supervisora se armonice, los analistas ven un cambio de paso en los volúmenes de la UE que expandirá el mercado de blockchain en seguros mucho más todoá de las pruebas cautelosas de hoy.

Panorama Competitivo

La estructura de la industria permanece moderadamente fragmentada mientras las aseguradoras incumbentes evalúan opciones de comprar versus construir. La mayoríun elige co-desarrollar un través de consorcios como RiskStream, donde 30+ aseguradoras agrupan recursos para módulos de mortalidad, prueba de seguro y subrogación. Las tecnológicas principales IBM, Microsoft y Amazon Web servicios monetizan capacidades de plataforma y SI, capturando gasto de aseguradoras que prefieren nodos gestionados sobre pilas auto-hospedadas. Las casas especializadas como ConsenSys, R3 y Etherisc se enfocan únicamente en herramientas de póliza, reclamos o contratos paramétricos.

La tokenización de activos de seguros forma una nueva arena competitiva. Infineo emitió USD 100 millones en pólizas de vida tokenizadas en Provenance blockchain, dando un los inversores exposición negociable un una clase ilíquida[3]Provenance blockchain, "Tokenised vida Policies Launch," provenance.io. Schroders capital ejecutó un piloto para notas ILS tokenizadas que promete comprimir la liquidación de semanas un dícomo. Start-Unión postal Universal como Lemonade mezclan blockchain, ai mi incentivos conductuales para devolver primas no utilizadas un organizaciones benéficas elegidas por los asegurados, creando diferenciación de marca en transparencia.

Los proveedores de servicios de seguridad surgen en tándem porque USD 2,2 mil millones desaparecieron de exploits DeFi solo en 2024. Los proveedores certificados de auditoríun de doódigo y coberturas de ciberseguros ahora acompañan casi cada lanzamiento de producción. un medida que el mercado de blockchain en seguros madura, los jugadores que combinan seguridad rigurosa con fluidez regulatoria y reducciones de costos medibles consolidarán participación, aunque la diversidad un corto plazo de experimentos mantiene la rivalidad vibrante.

Líderes de la Industria de Seguros blockchain

-

Microsoft Corporation

-

IBM Corporation

-

Amazon Web servicios, Inc.

-

Oracle Corporation

-

savia SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: blockchain Deposit seguro Corp. formaó una unidad global de seguros de cripto-activos en Bermuda, enfocándose en cobertura de billeteras digitales.

- Enero 2025: Qantev se asoció con InsureMO para fusionar análisis de ai con plomeríun blockchain, mejorando el procesamiento directo de reclamos multi-línea.

- Enero 2025: Nayms estructuró una facilidad de reaseguros tokenizada en base capa-2 Ethereum para cubrir pérdidas de viento de Florida.

- Octubre 2024: Generali y UNDP lanzaron un documento conjunto sobre micro-coberturas paramétricas para cerrar la brecha de protección de USD 1,8 billones, destacando disparadores blockchain.

Alcance del Informe Global del Mercado de Seguros blockchain

La tecnologíun blockchain es un mecanismo robusto de base de datos que permite el intercambio transparente de información dentro de una rojo corporativa. Podemos construir una base de datos inalterable para monitorear pagos, órdenes, cuentas y otras transacciones usando tecnologíun blockchain. El sistema incluye mecanismos para prevenir la entrada de transacciones no autorizadas y asegurar consistencia en la vista compartida de estas transacciones.

Dentro de los seguros, las funciones de reclamos y finanzas son áreas de alto valor donde blockchain podríun ser beneficioso, especialmente cuando miras procesos que necesitan reconciliación continua con partes externas. Las aseguradoras y clientes pierden mucho tiempo verificando sus documentos mi identidades. Esto puede reducirse con una plataforma blockchain que puede hablar con otras plataformas blockchain para verificar la identidad del usuario. El mercado incluye varios servicios independientes en el sector de seguros, como contratos inteligentes, gestión de identidad y detección de fraude, gestión de muerte y reclamos, y gestión de gobernanza, riesgo y cumplimiento.

El mercado blockchain en la industria de seguros está segmentado por implementación (local, basado en la nube), tipo (público, privado), aplicación (gestión GRC, contratos inteligentes, gestión financiera, gestión de identidad y detección de fraude, gestión de muerte y reclamos, y otras aplicaciones), geografíun (América del Norte (Estados Unidos, Canadá), Europa (Reino Unido, Alemania, Francia, y Resto de Europa), Asia Pacífico (china, Japón, Singapur, Australia, y Resto de Asia Pacífico), y resto del mundo).

Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Local |

| Basado en la Nube |

| Público |

| Privado |

| Consorcio/Híbrido |

| Gobernanza, Riesgo y Cumplimiento (GRC) |

| Contratos Inteligentes y Seguros Paramétricos |

| Pagos y Gestión Financiera |

| Gestión de Identidad y Detección de Fraude |

| Gestión de Reclamos y Muerte |

| Reaseguros y Seguros P2P |

| Incorporación de Clientes y KYC |

| Otras Aplicaciones |

| Grandes Empresas |

| Pequeñas y Medianas Empresas |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Bajos | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Singapur | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Turquía |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Israel | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Kenia | ||

| Resto de África | ||

| Por Implementación | Local | ||

| Basado en la Nube | |||

| Por Tipo de Blockchain | Público | ||

| Privado | |||

| Consorcio/Híbrido | |||

| Por Aplicación | Gobernanza, Riesgo y Cumplimiento (GRC) | ||

| Contratos Inteligentes y Seguros Paramétricos | |||

| Pagos y Gestión Financiera | |||

| Gestión de Identidad y Detección de Fraude | |||

| Gestión de Reclamos y Muerte | |||

| Reaseguros y Seguros P2P | |||

| Incorporación de Clientes y KYC | |||

| Otras Aplicaciones | |||

| Por Tamaño de Empresa | Grandes Empresas | ||

| Pequeñas y Medianas Empresas | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| España | |||

| Países Bajos | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Singapur | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Colombia | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Turquía | |

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Israel | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Kenia | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño proyectado del mercado de blockchain en seguros para 2030?

Se pronostica que el tamaño del mercado de blockchain en seguros alcance USD 5,26 mil millones para 2030, creciendo un una TCAC del 41,32%.

¿Qué modelo de implementación lidera actualmente el mercado?

Las implementaciones basadas en la nube dominaron con una participación del 65% en 2024, reflejando la preferencia de las aseguradoras por lanzamientos rápidos y ligeros en capital.

¿Por qué son importantes los contratos inteligentes para las aseguradoras?

Los contratos inteligentes reducen los costos de procesamiento manual y pueden liquidar reclamos paramétricos en minutos, con pilotos mostrando poríodos de recuperación dentro de 18 meses.

¿Qué región se espera que crezca más rápido?

Se proyecta que Asia Pacífico se expanda un una TCAC del 43,07% hasta 2030 mientras reguladores y gobiernos patrocinan pilotos blockchain en seguros de cultivos, salud y catástrofes.

¿Cuáles son las principales barreras para una adopción más amplia?

Las restricciones clave incluyen límites de escalabilidad de rojo, brechas de interoperabilidad de cadena cruzada, y la tensión entre libros mayor inmutables y leyes de privacidad de datos como RGPD.

¿doómo están abordando las aseguradoras los riesgos de seguridad blockchain?

Las empresas cada vez más requieren auditorícomo de doódigo de terceros y complementos de ciberseguros después de que exploits DeFi causaron USD 2,2 mil millones en pérdidas durante 2024.

Última actualización de la página el: