Análisis del mercado de barita

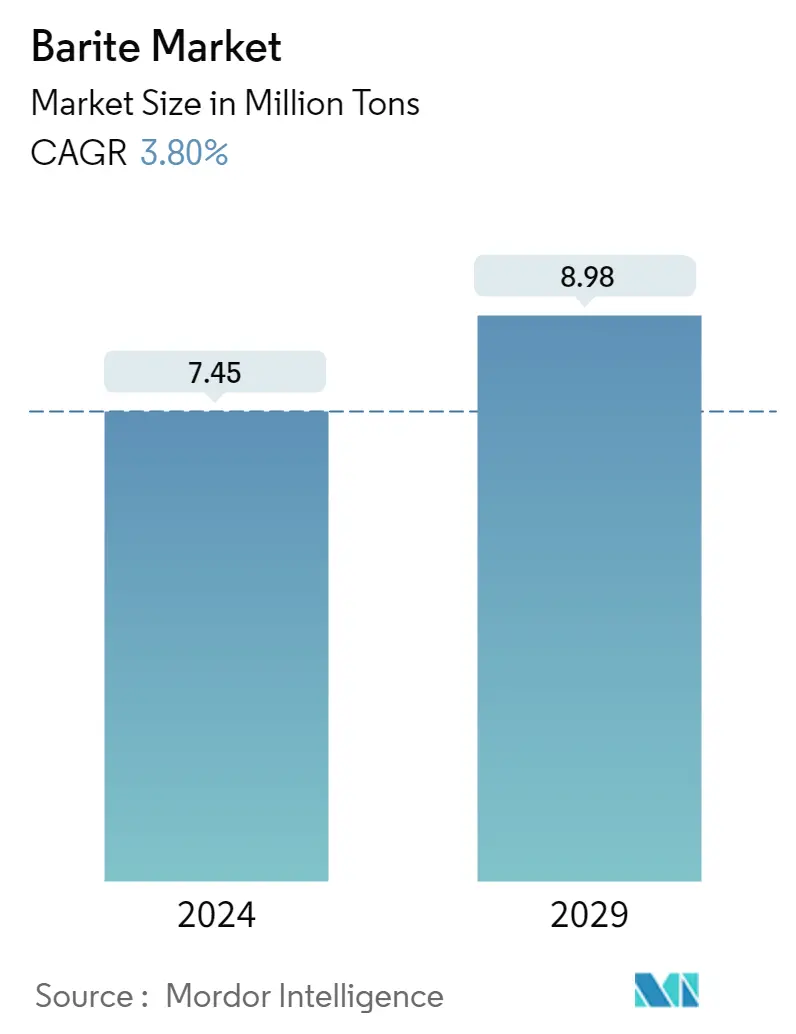

El tamaño del mercado de barita se estima en 7,45 millones de toneladas en 2024 y se espera que alcance 8,98 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 3,80% durante el período previsto (2024-2029).

El mercado se vio afectado negativamente por COVID-19 en 2020. Sin embargo, el mercado se recuperó significativamente en el período 2021-22, debido al aumento del consumo de varias industrias de usuarios finales, como el petróleo y el gas, los productos químicos, el caucho y otros.

- A largo plazo, los principales factores que impulsan el mercado de la barita son la creciente demanda de las actividades de perforación de petróleo y gas y su creciente uso en la industria del plástico en todo el mundo.

- Sin embargo, la disponibilidad de sustitutos cercanos, como la celestita y el mineral de hierro, está frenando el crecimiento del mercado de la barita.

- El aumento en la adopción de barita en las industrias médica y de pinturas y el papel de la barita en la industria del petróleo y el gas probablemente brindarán nuevas oportunidades de crecimiento para el mercado.

Tendencias del mercado de barita

Alta demanda de la industria del petróleo y el gas

- La barita tiene una gran demanda en las operaciones de perforación de petróleo y gas como agente de pesaje en el lodo de perforación. Previene la liberación explosiva de petróleo y gas durante la perforación y tiene propiedades físicas y químicas únicas, como alta gravedad específica, inercia química y física, baja solubilidad y neutralidad magnética.

- La mayor parte de la demanda mundial proviene de la industria petrolera. La demanda mundial de barita continuará hasta que se prefieran los productos derivados del petróleo como principal fuente de energía, dada su importancia en los sectores de transporte y uso final industrial.

- Las propiedades de la barita, como su no corrosividad, no abrasividad, insolubilidad en agua, inercia y alta gravedad específica, permiten que se utilice como agente de ponderación en operaciones de perforación para eliminar cortes de las brocas y transportar cortes a la superficie. para reducir la fricción en la sarta de perforación, controlar la presión, evitar explosiones y proporcionar lubricación.

- Las perspectivas de crecimiento futuro de la industria petrolera sugieren que la exploración petrolera seguirá creciendo, al igual que el consumo de barita. Además, se deben realizar más perforaciones por unidad de petróleo, ya que los descubrimientos de hidrocarburos se vuelven menos productivos con el tiempo.

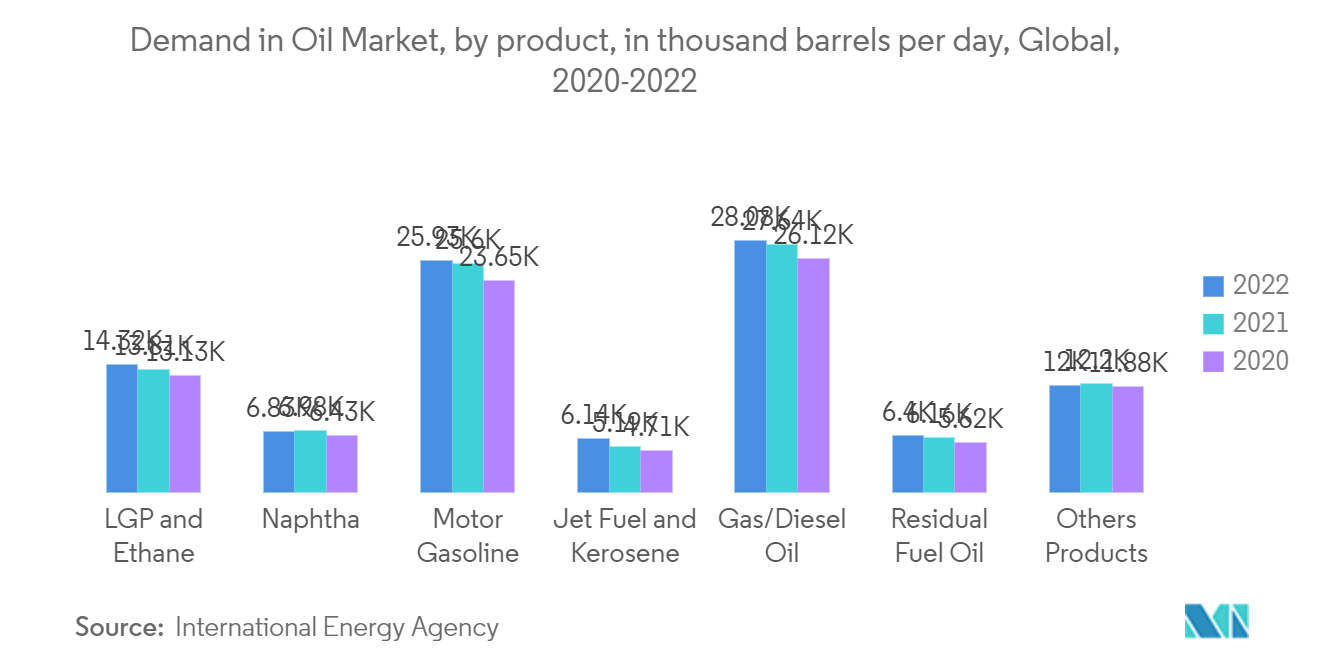

- Según un informe de la Agencia Internacional de Energía, el creciente uso de petróleo para la generación de energía y el cambio de gas a petróleo a raíz del aumento de los precios del gas natural en Europa están elevando la trayectoria de crecimiento de la demanda de petróleo durante 2022 y 2023. Como resultado, Las estimaciones para el crecimiento de la demanda global para 2022 se han incrementado en 380 kb/d. Estas ganancias, abrumadoramente concentradas en Medio Oriente y Europa, enmascaran una debilidad relativa en otros sectores, pero impulsarán la demanda a un aumento de 2,1 MB/d a 99,7 MB/d en 2022 y otros 2,1 MB/d a 101,8 MB/d en 2023..

- El uso de fueloil y crudo directo en Portugal para la generación de energía aumentó en 30 kb/d, o 173%, entre abril y mayo, mientras que España, el Reino Unido y Japón experimentaron aumentos mensuales más moderados de entre 15% y 55%.

- Además, según la Agencia Internacional de Energía, la demanda mundial de petróleo en 2022 se estimó en 1,7 millones de barriles por día, alcanzando los 99,2 millones de barriles por día. Se espera un aumento adicional de 2,1 millones de barriles/día en 2023, liderado por una fuerte trayectoria de crecimiento en los países no pertenecientes a la OCDE.

- El gráfico sugiere que la demanda de productos de petróleo y gas aumenta año tras año. La AIE prevé que la demanda de GLP y etano aumentará de 14.321 mil barriles por día en 2022 a 14.642 mil barriles por día en 2023. Se observa una tendencia similar para la gasolina de motor, donde se prevé que la demanda alcance los 26.137 mil barriles por día. día en 2023 desde 25.932 mil barriles por día en 2022.

- Por lo tanto, es probable que el crecimiento del mercado en los próximos años esté impulsado por la creciente demanda de barita por parte de la industria del petróleo y el gas en todo el mundo.

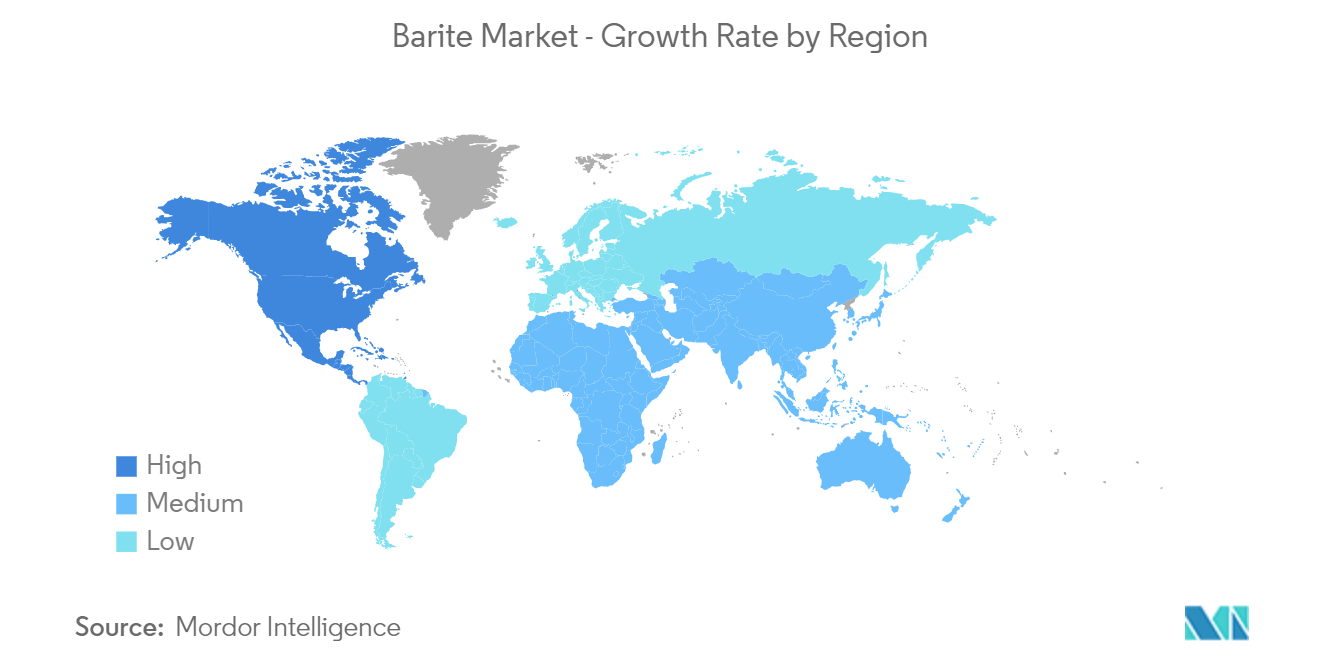

La región de América del Norte dominará el mercado

- El mercado de electrónica de Estados Unidos es el más grande del mundo en términos de tamaño, actuando como una de las principales zonas potenciales para el mercado estudiado. Además, se espera que siga siendo el mercado líder durante el período previsto debido al uso de tecnología avanzada, un aumento en el número de centros de I+D y una creciente demanda de los consumidores.

- Según un informe del consejo presidencial de asesores en ciencia y tecnología (PCAST), alrededor del 12 por ciento de los semiconductores se fabrican en Estados Unidos. En 2021, alrededor del 7% del equipo utilizado para fabricar cosas se utilizaría en América del Norte.

- Según el Pew Research Center, el 85% de la población general de Estados Unidos posee teléfonos inteligentes. Además, la propiedad de tabletas aumentó al 53% en 2021, mientras que la propiedad de computadoras de escritorio o portátiles aumentó al 77%. Las crecientes ventas de teléfonos inteligentes y otros artículos electrónicos están creando un mercado importante en la región para la barita.

- Según la Organización Internacional de Fabricantes de Vehículos Motorizados (OICA), las ventas de turismos en Estados Unidos en 2021 fueron de 3.350.050. En 2021, las ventas de automóviles de pasajeros en Canadá y México fueron 320,605 y 520,112, respectivamente.

- Según la Administración de Información Energética de Estados Unidos, la producción de crudo en septiembre de 2022 fue de 368.040 mil barriles y en agosto de 371.339 mil barriles.

- Según el Regulador de Energía de Canadá, Canadá produjo casi 102.709 m3/d de petróleo crudo en enero y 105.354 m3/d de petróleo crudo en febrero de 2022.

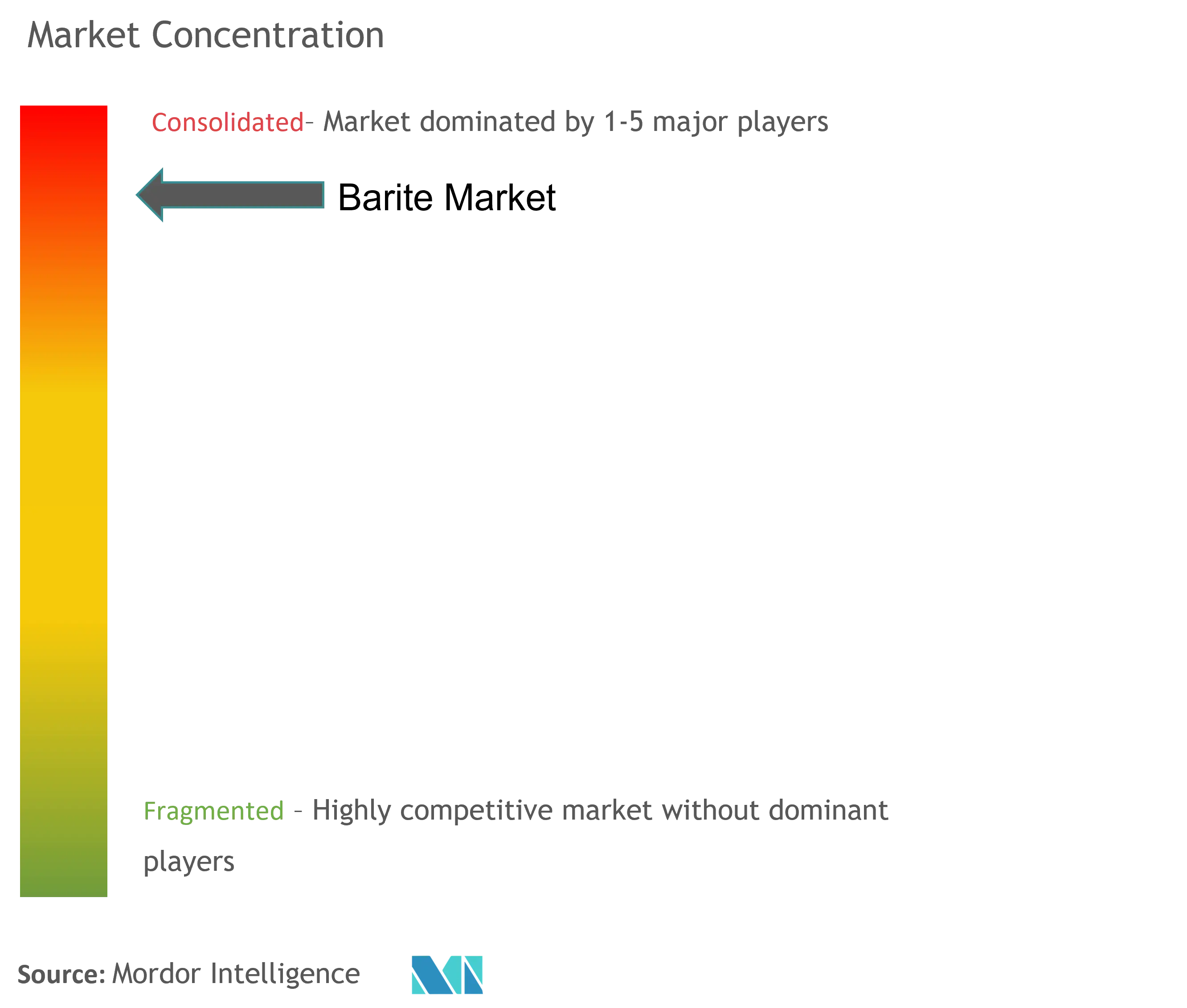

Descripción general de la industria de la barita

El mercado de la barita tiene una naturaleza consolidada. Algunas de las empresas clave en el mercado (sin seguir un orden particular) incluyen The Andhra Pradesh Mineral Development Corporation Ltd, Guizhou Tianhong Mining Co. Ltd, Halliburton Energy Services Inc., Baribright Co. Ltd y Baker Hughes Inc., entre otras.

Líderes del mercado de barita

The Andhra Pradesh Mineral Development Corporation Ltd

Guizhou Tianhong Mining Co. Ltd

Halliburton Energy Services Inc.

Baribright Co. Ltd

Baker Hughes Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la barita

- Octubre de 2022 Cimbar y Newpark celebraron un acuerdo de suministro de barita a largo plazo para el negocio de fluidos de perforación de Newpark en EE. UU., con un plazo inicial de cuatro años tras el cierre de la transacción.

- Mayo de 2022 Andhra Pradesh Mineral Development Corporation (APMDC) firmó memorandos de entendimiento (MoU) por valor de 750 millones de rupias (100,63 millones de dólares) para suministrar 16 lakh de toneladas métricas de barita a tres empresas en los Estados Unidos.

Segmentación de la industria de la barita

La barita es un mineral que consiste en sulfato de bario, que generalmente se presenta como cristales prismáticos incoloros o finas escamas blancas. La barita se usa generalmente como aditivo en el lodo de perforación, ya que la barita aumenta la presión hidrostática, lo que le permite compensar las zonas de alta presión experimentadas durante la perforación. El mercado está segmentado por tipo, industria de usuario final y geografía. Por tipo, el mercado se segmenta en relleno de lechos, de venas y cavidades, y residual. Por industria de usuario final, el mercado se segmenta en petróleo y gas, productos químicos y rellenos. El informe también cubre el tamaño del mercado y las previsiones para el mercado de barita en 14 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (toneladas).

| en cama |

| Relleno de venas y cavidades |

| Residual |

| Petróleo y gas |

| Químico |

| Rellenos |

| Asia-Pacífico | Porcelana |

| India | |

| Países de la ASEAN | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Reino Unido |

| Países nórdicos | |

| Rusia | |

| Países de la CEI | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Colombia | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Irán | |

| Kuwait | |

| Nigeria | |

| Resto de Medio Oriente y África | |

| Análisis de producción | |

| Estados Unidos | |

| Porcelana | |

| Kazajstán | |

| India | |

| México | |

| Laos | |

| Pakistán | |

| Marruecos | |

| Irán | |

| Otros países |

| Tipo | en cama | |

| Relleno de venas y cavidades | ||

| Residual | ||

| Industria del usuario final | Petróleo y gas | |

| Químico | ||

| Rellenos | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Países de la ASEAN | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Reino Unido | |

| Países nórdicos | ||

| Rusia | ||

| Países de la CEI | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Colombia | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Irán | ||

| Kuwait | ||

| Nigeria | ||

| Resto de Medio Oriente y África | ||

| Análisis de producción | ||

| Estados Unidos | ||

| Porcelana | ||

| Kazajstán | ||

| India | ||

| México | ||

| Laos | ||

| Pakistán | ||

| Marruecos | ||

| Irán | ||

| Otros países | ||

Preguntas frecuentes sobre investigación de mercado de barita

¿Qué tamaño tiene el Mercado de Barita?

Se espera que el tamaño del mercado de barita alcance los 7,45 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 3,80% para alcanzar los 8,98 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Barita?

En 2024, se espera que el tamaño del mercado de barita alcance los 7,45 millones de toneladas.

¿Quiénes son los actores clave en el mercado Barita?

The Andhra Pradesh Mineral Development Corporation Ltd, Guizhou Tianhong Mining Co. Ltd, Halliburton Energy Services Inc., Baribright Co. Ltd, Baker Hughes Inc. son las principales empresas que operan en el mercado de barita.

¿Cuál es la región de más rápido crecimiento en el mercado de Barita?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de barita?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de barita.

¿Qué años cubre este mercado de Barita y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de barita se estimó en 7,18 millones de toneladas. El informe cubre el tamaño histórico del mercado de Barita para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Barita para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de la barita

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de barita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de barita incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.