Tamaño y Participación del Mercado de Aditivos para Acuicultura

Análisis del Mercado de Aditivos para Acuicultura por Mordor Intelligence

El tamaño del Mercado de Aditivos para Acuicultura se estima en USD 2.9 mil millones en 2025 y se proyecta que alcance USD 3.68 mil millones para 2030, con una TCAC del 4.90% durante el período de pronóstico. La fuerte demanda de nutrición funcional, las reglas más estrictas de uso de antibióticos y los suministros limitados de harina de pescado están orientando a los formuladores de alimentos hacia aditivos de ingeniería de precisión que elevan la eficiencia de conversión alimenticia y protegen la salud de los peces. El impulso regulatorio de Europa hacia la acuicultura sostenible y la escala de producción de Asia-Pacífico conjuntamente sustentan el crecimiento del volumen, mientras que las fuentes emergentes de proteína como la biomasa unicelular amplían el portafolio de aditivos compatibles. Las inversiones en sistemas de alimentación impulsados por IA que reducen el desperdicio en un 10-20% mejoran aún más la adopción, especialmente entre los operadores de salmón y camarón de alto valor. Los precios volátiles de la harina de pescado y los largos plazos de aprobación moderan el progreso, sin embargo, los programas de incentivos gubernamentales desde los fondos Horizon de la UE hasta la Visión 2030 de Arabia Saudí compensan parte del riesgo.

Puntos Clave del Reporte

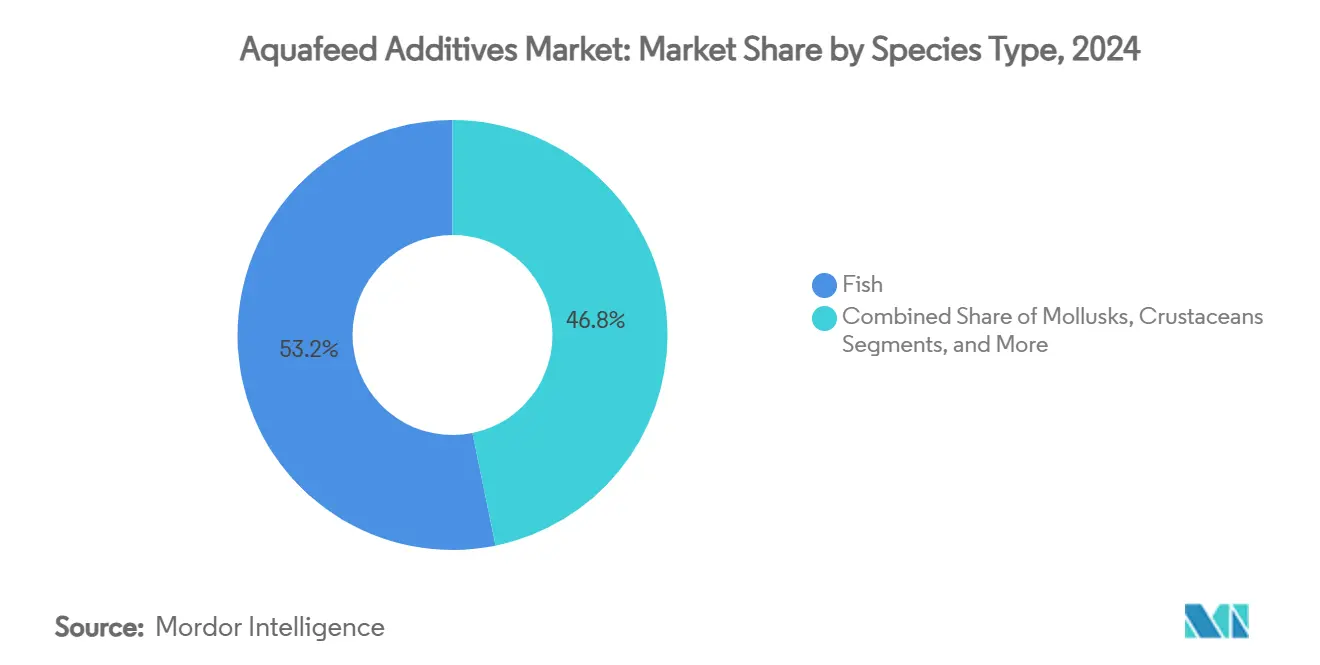

- Por tipo de especie, los peces mantuvieron el 53.2% de la participación del mercado de aditivos para acuicultura en 2024, mientras que se proyecta que los crustáceos aumenten a una TCAC del 9.1% para 2030.

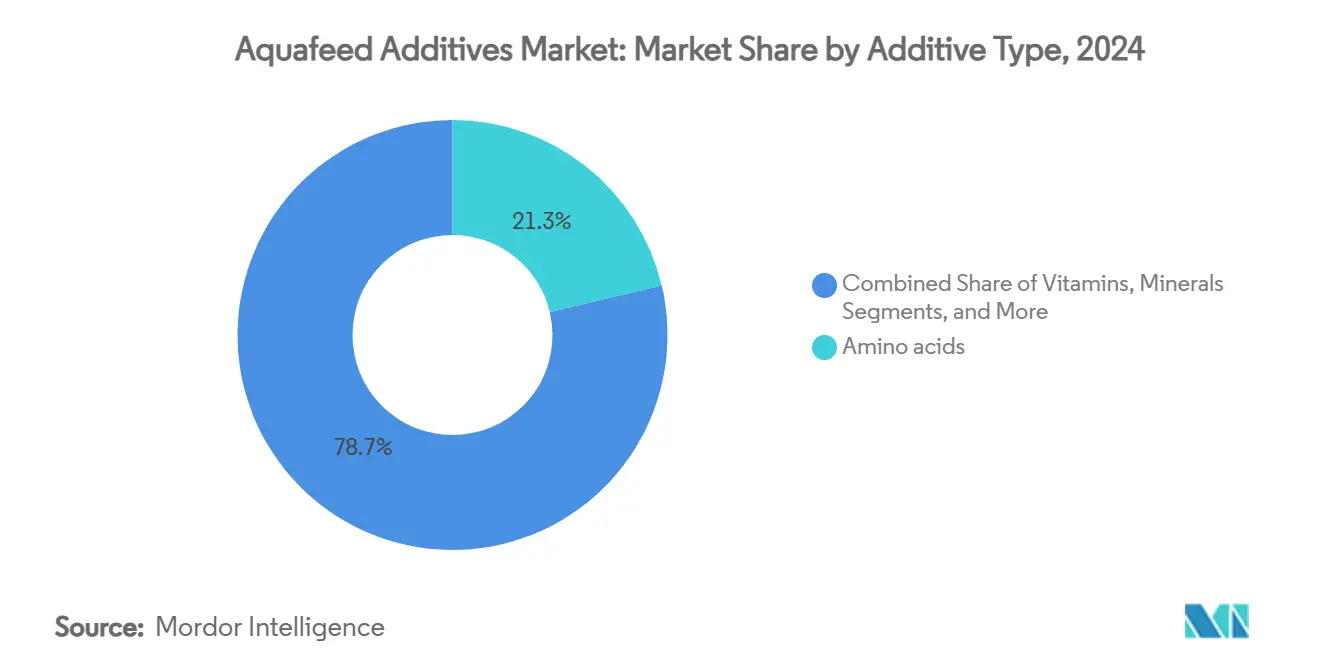

- Por tipo de aditivo, los aminoácidos lideraron con el 21.3% del tamaño del mercado de aditivos para acuicultura en 2024; los probióticos y prebióticos registran el crecimiento más rápido con una TCAC del 9.4%.

- Por forma, los pellets extruidos secos representaron el 67.8% del tamaño del mercado de aditivos para acuicultura en 2024, y se proyecta que los polvos microencapsulados tengan una TCAC del 11.1%.

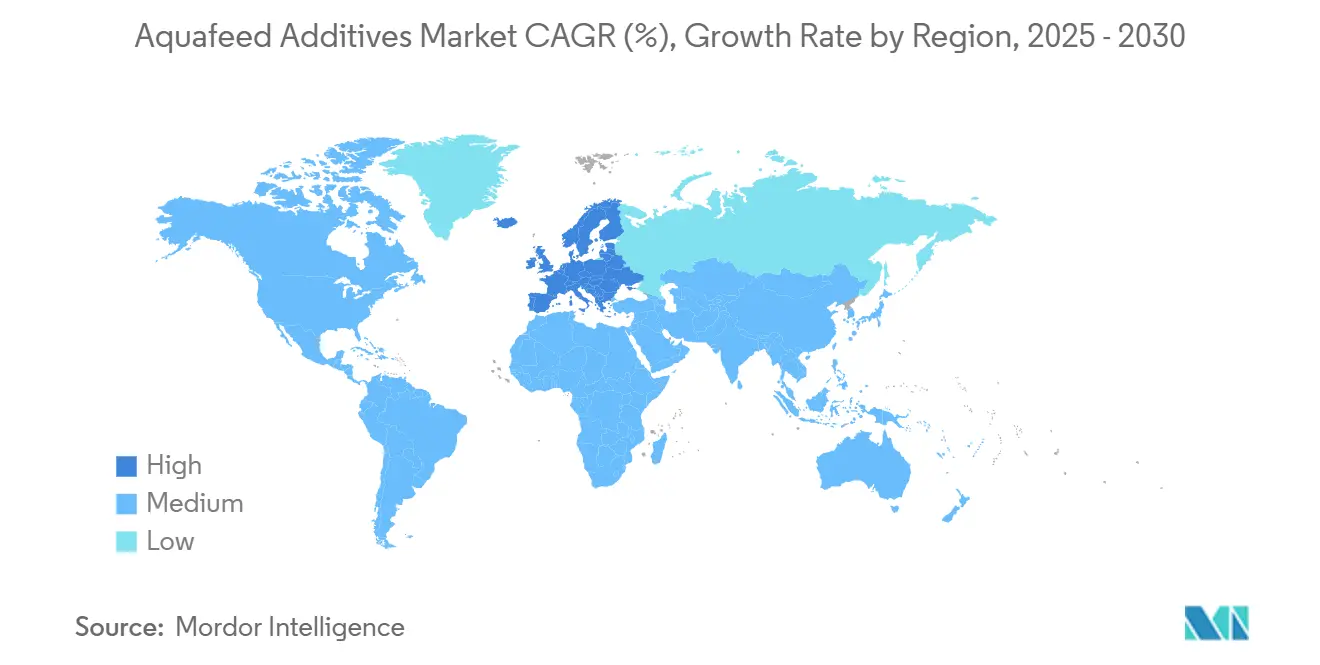

- Por geografía, Asia-Pacífico capturó el 61.4% de la participación de ingresos en 2024, pero Europa registra la TCAC regional más alta del 8.3% hasta 2030.

- BASF, Evonik y Cargill controlaron colectivamente el 18% de la participación del mercado de aditivos para acuicultura en 2024.

Tendencias e Perspectivas del Mercado Global de Aditivos para Acuicultura

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento del consumo global de mariscos y cambio proteico | +1.2% | Global, más fuerte en Asia-Pacífico y Europa | Mediano plazo (2-4 años) |

| Expansión de la capacidad de acuicultura intensiva | +0.9% | Núcleo de Asia-Pacífico, expansión hacia Medio Oriente y África | Largo plazo (≥4 años) |

| Subsidios gubernamentales y mandatos de sostenibilidad en acuicultura | +0.7% | Europa y América del Norte, en aumento en Medio Oriente | Mediano plazo (2-4 años) |

| Aditivos funcionales que reemplazan antibióticos en el alimento | +0.8% | Global, liderado por UE, adoptado en Asia-Pacífico | Corto plazo (≤2 años) |

| Etiquetado de huella de carbono impulsando aditivos de microalgas y células individuales | +0.5% | Europa y América del Norte | Largo plazo (≥4 años) |

| Alimentación de precisión impulsada por IA que permite mayor inclusión de aditivos especializados | +0.4% | Europa, América del Norte, selectos de Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aumento del Consumo Global de Mariscos y Cambio Proteico

La demanda global de proteína se está moviendo hacia fuentes acuáticas. Solo África se pronostica que eleve la ingesta de mariscos de 10 millones de toneladas métricas a 29 millones de toneladas métricas para 2050,[1]NTU, "Future Fish Demand in Africa," ntu.edu.sg una trayectoria reflejada en Asia, donde los integradores de tilapia están localizando molinos de alimento para reducir las importaciones. La FAO espera que los precios de los peces de cultivo suban un 24% para 2030, alentando a los productores a adoptar aditivos que ofrezcan un crecimiento más rápido y acorten los ciclos de producción. Los minoristas como Albert Heijn ahora almacenan camarones alimentados con harina de insectos y aceite de algas, señalando la aceptación del comprador de tecnologías alternativas de alimento. Este giro de demanda apoya el uso de aminoácidos y enzimas en dietas basadas en plantas que reemplazan la harina de pescado mientras mantienen perfiles óptimos de aminoácidos para el rendimiento. En consecuencia, el mercado de aditivos para acuicultura gana resistencia contra la volatilidad de la harina de pescado.

Expansión de la Capacidad de Acuicultura Intensiva

La firma saudí NAQUA opera 500 estanques y se dirige a 250,000 toneladas métricas de producción anual para 2030, destacando el cambio global hacia sistemas de alta densidad que dependen de programas robustos de probióticos y calidad del agua. En China, las granjas intensivas de camarón produjeron 2.09 millones de toneladas métricas en 2022, pero enfrentaron agotamiento del germoplasma y riesgos de enfermedades que impulsan la adopción de aditivos que refuerzan la inmunidad. Los sistemas de acuicultura de recirculación y biofloc requieren paquetes de nutrientes de precisión para mantener el equilibrio microbiano, creando nichos de demanda premium. Estas operaciones justifican un mayor gasto en aditivos ya que cada mejora de 1 punto en la conversión alimenticia puede elevar los márgenes materialmente. El mercado de aditivos para acuicultura, por lo tanto, se beneficia de expansiones agrupadas e impulsadas por la tecnología en Asia, Medio Oriente y América del Sur.

Subsidios Gubernamentales y Mandatos de Sostenibilidad en Acuicultura

El proyecto Care4Aqua financiado por la UE canaliza EUR 4.8 millones (USD 5.05 millones) hacia soluciones de alimento libre de antibióticos y apoyo de reproducción selectiva, acelerando ensayos de aditivos que se dirigen a la calidad del agua y la inmunidad. Los códigos actualizados de alimento verde europeo recompensan las formulaciones sostenibles, mientras que el Plan Estratégico de EE.UU. para la Acuicultura avanza el respaldo de infraestructura que da la bienvenida a aditivos novedosos.[2]USDA, "Strategic Plan for Aquaculture Economic Development," usda.gov En Arabia Saudí, la adquisición de SALIC de una participación del 42.4% en NAQUA se alinea con objetivos de escalamiento impulsados por el estado, canalizando fondos hacia plantas de alimento y asociaciones de aditivos. No obstante, los informes fragmentados de subsidios obstaculizan la transparencia total del mercado. En general, los incentivos de política reducen el riesgo de CAPEX y aceleran la validación de productos en todo el mercado de aditivos para acuicultura.

Aditivos Funcionales que Reemplazan Antibióticos en el Alimento

La aprobación de la UE del aceite esencial de enebro para todos los animales productores de alimentos subraya la preferencia regulatoria por antimicrobianos fitogénicos sobre antibióticos. Los cultivos probióticos de Bacillus licheniformis han producido crecimiento y supervivencia superiores en ensayos de mero híbrido. La investigación muestra eficiencia de análisis de datos probióticos cerca del 98%, sugiriendo sinergias entre insumos microbianos vivos y plataformas de monitoreo digital. La guía de la FDA ha aclarado rutas de petición pero exige expedientes de seguridad exhaustivos que alargan los plazos de entrega. La disrupción del sentido de quórum del aceite de cúrcuma contra Aeromonas hydrophila ejemplifica el control de patógenos dependiente de dosis a través de botánicos. El mercado de aditivos para acuicultura así pivota hacia mezclas multifuncionales que satisfacen criterios de salud, regulatorios y del consumidor.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Precios volátiles de harina de pescado y aceite de pescado que impactan el traspaso de costos de aditivos | -0.8% | Global, más fuerte en mercados asiáticos sensibles al costo | Corto plazo (≤ 2 años) |

| Cronogramas estrictos de aprobación multirregional para aditivos de alimento novedosos | -0.6% | Mercados regulatorios de Europa y América del Norte, afectando lanzamientos globales | Mediano plazo (2-4 años) |

| Escrutinio de microplásticos en aglutinantes de pellets y agentes de recubrimiento | -0.4% | Europa y América del Norte, preocupaciones emergentes en Asia-Pacífico | Mediano plazo (2-4 años) |

| Fallas de cultivos inducidas por el clima que restringen el suministro fitobiótico | -0.5% | Global, especialmente regiones mediterráneas y tropicales | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Precios Volátiles de Harina de Pescado y Aceite de Pescado que Impactan el Traspaso de Costos de Aditivos

Los precios volátiles de la harina de pescado y el aceite de pescado interrumpen a los fabricantes de aditivos para acuicultura, complicando el traspaso de costos y la rentabilidad. El aumento del 300% de Perú en la producción de harina de pescado elevó la producción global en un 75% en enero de 2025, pero las oscilaciones de precios restringen la capacidad de los fabricantes para traspasar las primas de aditivos. La producción de aceite de pescado subió un 34%, pero los proveedores aprovecharon márgenes comprimidos mientras los fabricantes de alimento luchaban por absorber presiones de costos duales. La producción de alimento acuícola de China cayó un 3.5% en 2024 en medio de inundaciones y recortes de costos de los agricultores, ilustrando cómo la volatilidad frena la adopción de aditivos. La FAO prevé que los precios de la harina de pescado suban un 30% para 2030, acelerando la búsqueda de harina de insectos o proteínas unicelulares que demanden nuevas calibraciones de aditivos. La incertidumbre de la cadena de suministro, particularmente la dependencia de insumos de pescado congelado hasta septiembre de 2025, complica la planificación de inventario para el mercado de aditivos para acuicultura.

Cronogramas Estrictos de Aprobación Multirregional para Aditivos de Alimento Novedosos

Los procesos de evaluación largos, los requisitos de cumplimiento variables y los extensos ensayos de seguridad retrasan la entrada al mercado, aumentando los costos para los innovadores. Las autorizaciones de EFSA promedian 3-4 años, y la Regulación de Transparencia de 2021 añade pasos adicionales de divulgación que pueden desencadenar nuevas presentaciones si aparecen brechas de datos. El caso Magni-PHI para aves de corral muestra que los estudios toxicológicos y ambientales a menudo se extienden más allá del alcance inicial antes de la aprobación. En EE.UU., las Peticiones de Aditivo Alimentario siguen siendo la ruta más onerosa, promoviendo que algunos desarrolladores busquen primero la lista GRAS o AAFCO. Los expedientes divergentes para reguladores de UE y EE.UU. elevan los costos legales y científicos, un lastre para innovadores más pequeños. La autorización de polvo de gusano de la harina en enero de 2025 llegó dos años después de la autorización de seguridad de EFSA, ilustrando el ritmo típico.[3]European Commission, "EU Strategic Guidelines for Sustainable Aquaculture," ec.europa.eu Tales retrasos postergan la captura de ingresos en todo el mercado de aditivos para acuicultura.

Análisis por Segmentos

Por Tipo de Especie: Los Peces Mantienen la Mayoría Mientras los Crustáceos Lideran el Crecimiento

Los peces representaron el 53.2% de la participación del mercado de aditivos para acuicultura en 2024, manteniendo su posición como el grupo consumidor más grande gracias a la escala de la cría de salmón, tilapia y carpa a nivel mundial. Esta dominancia se convirtió en una porción estimada de USD 1.54 mil millones del tamaño del mercado de aditivos para acuicultura en 2025, ilustrando el poder adquisitivo de operadores que han estandarizado protocolos de aditivos para salvaguardar las relaciones de conversión alimenticia. Los productores de salmón en Noruega y Chile continúan aplicando aminoácidos funcionales y antioxidantes que contrarrestan el estrés durante las fases de crecimiento de alta densidad y transporte, las granjas asiáticas de carpa enfatizan paquetes de vitaminas y enzimas costo-efectivos para cumplir presupuestos ajustados de alimento. Los molinos de alimento establecidos ya integran trazabilidad digital, por lo que cualquier aditivo que demuestre una mejora medible en la eficiencia del alimento o el rendimiento del filete rápidamente se escala a través de contratos de suministro a largo plazo. En consecuencia, la cría de peces establece la especificación base que la mayoría de proveedores usa al validar nuevos ingredientes.

Los crustáceos, liderados por el camarón, muestran la curva de adopción más rápida con una TCAC del 9.1% hasta 2030 ya que los productores justifican el mayor gasto en aditivos para compensar los riesgos de enfermedad aún elevados y lograr coloración premium. Los ensayos usando aceite de krill rico en astaxantina al 5% han entregado 100% de supervivencia bajo estrés salino mientras elevan el valor de mercado a través de pigmentación más profunda, reforzando la disposición a pagar por insumos especializados. Los agricultores chinos continúan recurriendo a dietas funcionales multifase que incluyen probióticos inmunoestimulantes, los cultivadores sudamericanos se enfocan en fitogénicos encapsulados que resisten la lixiviación en estanques salobres. Los moluscos y especies de nicho como los pepinos de mar permanecen pequeños pero notables, con mezclas minerales micronizadas que mejoran la resistencia y textura del caparazón-atributos que obtienen precios superiores en canales gourmet. A medida que la demanda se diversifica, los proveedores adaptan paquetes de aditivos específicos por especies, posicionando el mercado de aditivos para acuicultura para ganancias constantes de volumen y valor a través de segmentos de producción distintos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Forma: La Microencapsulación Transforma los Sistemas de Entrega

Los pellets extruidos secos dominaron con el 67.8% de la participación del mercado de aditivos para acuicultura en 2024, traduciéndose en la porción más grande del tamaño del mercado de aditivos para acuicultura porque la mayoría de los estanques comerciales y jaulas ya dependen de alimentadores automatizados que dispensan pellets uniformes con tasas de hundimiento predecibles. Las líneas de alta producción en Asia y América del Sur prefieren esta forma ya que su dureza, perfil de humedad y nivel de polvo pueden ajustarse rápidamente para satisfacer las necesidades de las especies mientras mantienen bajos los costos de producción. Los molinos de alimento ahora afinan las matrices de pellets con enzimas termo-estables y vitaminas encapsuladas para reducir las pérdidas de nutrientes durante la extrusión y el manejo posterior a granel. Los operadores también monitorean la rotura de pellets porque los finos obstruyen los alimentadores de precisión e inflan el desperdicio, promoviendo a los proveedores a refinar las proporciones de aglutinantes e introducir clasificadores ópticos para un control de calidad más estricto.

Los polvos microencapsulados registran la TCAC más rápida del 11.1% hasta 2030 ya que la coacervación y el secado por pulverización electrostática protegen los bioactivos sensibles del calor y la humedad, extendiendo la vida útil a 18 meses bajo condiciones de almacén. Las eficiencias de encapsulación tan altas como 99% preservan ácidos grasos omega-3, aceites esenciales y probióticos hasta que llegan al intestino, lo que mejora la eficacia y permite a los formuladores reducir las tasas de inclusión sin sacrificar el rendimiento. El tamaño uniforme de partícula apoya la dispersión homogénea en mezclas o recubrimientos de pellets, reduciendo los riesgos de puntos calientes que pueden desencadenar caídas de palatabilidad o sabores desagradables. A medida que las granjas instalan dispensadores guiados por IA capaces de dosificar suplementos a escala micrón directamente en columnas de agua, la demanda de polvos de bajo polvo y flujo libre está destinada a acelerar. Juntas, estas tendencias están reformando la estrategia de formulación, empujando a los proveedores a equilibrar las ventajas de costo de los pellets tradicionales con la ventaja de rendimiento que trae la encapsulación avanzada.

Por Tipo de Aditivo: Los Probióticos Superan las Categorías Tradicionales

Los aminoácidos retienen una participación del 21.3%, anclando la síntesis de proteínas en las dietas e impulsando el reemplazo de harina de pescado por encima del 35%. Los probióticos y prebióticos exhiben una TCAC del 9.4%, reflejando el respaldo regulatorio amplio y la eficacia de campo. Las mezclas multi-cepa a 2 gramos por kilogramo han mejorado el crecimiento y la actividad de enzimas antioxidantes en Cirrhinus mrigala, reduciendo la FCR en 0.1 puntos en promedio. El tamaño del mercado de aditivos para acuicultura para probióticos se proyecta que suba de USD 0.34 mil millones en 2025 a USD 0.58 mil millones en 2030.

La innovación en enzimas es otra palanca. La inclusión de proteasas eleva la digestibilidad de aminoácidos, mientras que la fitasa desbloquea fósforo ligado, frenando la lixiviación mineral en estanques. Las vitaminas A y E en nanoemulsiones ven adopción durante eventos de estrés por temperatura, apoyando la resistencia oxidativa. Mientras tanto, la astaxantina microbiana de Phaffia rhodozyma ofrece una alternativa escalable a la extracción de subproductos de crustáceos, liberando suministros para salmónidos. Colectivamente, estos cambios profundizan la diversidad de productos en todo el mercado de aditivos para acuicultura.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Análisis Geográfico

Asia-Pacífico contribuyó con el 61.4% de los ingresos globales en 2024 y continúa anclando el crecimiento del volumen, liderado por la producción de camarón de China que supera las 2 millones de toneladas métricas. Los brotes de enfermedades y los cambios de fuentes de proteína obligan a las granjas a aplicar aditivos que mejoran la inmunidad además de los paquetes centrales de aminoácidos. Vietnam e India están expandiendo la acuicultura orientada a la exportación, pero la sensibilidad al precio forma un mercado de dos niveles donde los aditivos premium coexisten con mezclas optimizadas en costo.

Se proyecta que el tamaño del mercado de aditivos para acuicultura de Europa se expanda de USD 0.52 mil millones en 2025 a USD 0.77 mil millones para 2030 con una TCAC del 8.3% ya que las directivas de la UE elevan los requisitos de sostenibilidad. El sector salmonero de Noruega lidera la adopción de alimentación de precisión, catalizando ensayos de sistemas de dosificación asistidos por IA que elevan la eficiencia de uso de aditivos funcionales. Los proyectos de Horizon Europe canalizan más de EUR 6 millones (USD 6.95 millones) hacia investigación de alimento verde anualmente, acelerando la comercialización de antioxidantes y fitonutrientes derivados de algas.

América del Norte presenta un panorama maduro pero amigable a la innovación. El Plan Estratégico de EE.UU. para la Acuicultura respalda infraestructuras público-privadas donde los desarrolladores de aditivos pilotean proteínas novedosas o soluciones de bacteriófagos bajo condiciones controladas. El compromiso de Canadá con los derechos indígenas añade capas ESG que recompensan formulaciones ecológicas. Mientras tanto, los operadores de camarón de México profundizan los vínculos de proveedores transfronterizos, impulsando el rendimiento de aditivos.

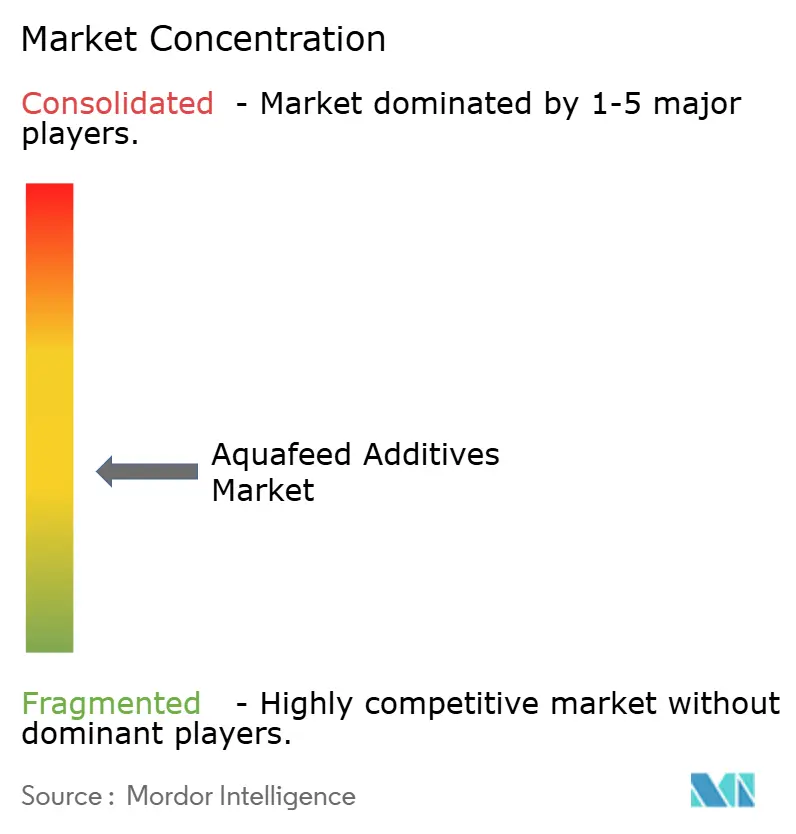

Panorama Competitivo

El mercado de aditivos para acuicultura muestra fragmentación moderada. BASF, Evonik y Cargill juntos mantuvieron una participación del 18% en 2024, aprovechando huellas químicas y de productos básicos integradas. Sus presupuestos de Investigación y Desarrollo superan USD 200 millones anualmente, financiando plataformas de enzimas y fitogénicos. Las firmas de nivel medio como ADM, Alltech y Nutreco amplían portafolios a través de adquisiciones, ejemplificado por la compra de EUR 7 millones (USD 7.57 millones) de Alltech de la instalación de alimento de Raisio para escalar soluciones de nutrición nórdica.

La tecnología sigue siendo un diferenciador clave. La adquisición de GBP 13.7 millones (USD 17.5 millones) de AKVA de Observe Technologies integra análisis de IA en la gestión integrada de granjas, un movimiento anticipado para elevar la conversión alimenticia en un 5-7% en implementaciones tempranas. La financiación de riesgo de USD 808 millones fluyó hacia la acuicultura en el último año, destacada por la ronda de USD 200 millones de eFishery dirigida a la adopción de alimentación inteligente. Las empresas emergentes como String Bio ganan tracción después de asegurar el estado GRAS para proteínas microbianas, permitiendo el emparejamiento de aditivos con sustratos novedosos.

La experiencia en cumplimiento regulatorio sirve como una ventaja competitiva, con firmas competentes en presentaciones de expedientes EFSA colaborando con innovadores de ingredientes más pequeños para acelerar la entrada al mercado en la UE. La acreditación de sostenibilidad-etiquetado de carbono, cumplimiento ASC y plataformas de trazabilidad-ahora figura fuertemente en las propuestas de proveedores. Estas dinámicas colectivamente mantienen el mercado de aditivos para acuicultura competitivo pero abierto a la disrupción.

Líderes de la Industria de Aditivos para Acuicultura

-

Nutreco N.V. (Skretting)

-

BioMar Group

-

Alltech

-

Evonik Industries AG

-

Cargill, Incorporated

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: BioMar Noruega ha logrado la Certificación ASC Feed, asegurando que su producción de alimento cumple con estándares de sostenibilidad y responsabilidad ambiental y apoyando a las granjas de salmón noruegas antes de los próximos requisitos de certificación.

- Junio 2025: IFB Agro ha sido aprobado para adquirir el negocio de alimento para camarón y peces de agua dulce de Cargill India, incluyendo formulaciones de alimento, instalaciones de fabricación y recursos asociados, para fortalecer su posición en el sector de alimento acuícola.

- Mayo 2025: Marfeed, una marca recién lanzada por MIAVIT GmbH y Arctic Feed Ingredients AS, introduce aditivos de alimento innovadores diseñados para mejorar la salud, nutrición y sostenibilidad de la acuicultura.

- Junio 2024: BP Ventures invirtió USD 30 millones en Calysta para la expansión de proteína FeedKind dirigida a la acuicultura.

Alcance del Reporte Global del Mercado de Aditivos para Acuicultura

Los aditivos para acuicultura son ingredientes añadidos al alimento acuícola para mejorar su valor nutricional y apoyar el crecimiento y la salud. El reporte cubre el estudio extensivo de segmentos y factores que impulsan el crecimiento del mercado global comercial de aditivos para acuicultura. El Mercado de Aditivos para Acuicultura está segmentado basado en Tipo de Especie (Peces, Moluscos, Crustáceos y Otros), Tipo de Aditivos (Vitaminas, Minerales, Antioxidantes, Aminoácidos, Enzimas, Acidificantes y Otros), y Geografía (América del Norte, Europa, Asia-Pacífico, América del Sur y África). El reporte ofrece tamaño de mercado y pronósticos en términos de valor (USD) y volumen (Toneladas Métricas) para todos los segmentos mencionados.

| Peces | Salmónidos |

| Tilapia | |

| Carpa | |

| Bagre | |

| Moluscos | |

| Crustáceos | |

| Otros |

| Vitaminas |

| Minerales |

| Antioxidantes |

| Aminoácidos |

| Enzimas |

| Acidificantes |

| Probióticos y Prebióticos |

| Fitogénicos y Aceites Esenciales |

| Otros (Carotenoides/Astaxantina, Aglutinantes de Pellets/Bentonita, etc.) |

| Pellets Extruidos Secos |

| Pellets Húmedos |

| Polvos Microencapsulados |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Vietnam | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente | Turquía |

| Arabia Saudí | |

| Resto de Medio Oriente | |

| África | Sudáfrica |

| Resto de África |

| Por Tipo de Especie | Peces | Salmónidos |

| Tilapia | ||

| Carpa | ||

| Bagre | ||

| Moluscos | ||

| Crustáceos | ||

| Otros | ||

| Por Tipo de Aditivo | Vitaminas | |

| Minerales | ||

| Antioxidantes | ||

| Aminoácidos | ||

| Enzimas | ||

| Acidificantes | ||

| Probióticos y Prebióticos | ||

| Fitogénicos y Aceites Esenciales | ||

| Otros (Carotenoides/Astaxantina, Aglutinantes de Pellets/Bentonita, etc.) | ||

| Por Forma | Pellets Extruidos Secos | |

| Pellets Húmedos | ||

| Polvos Microencapsulados | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente | Turquía | |

| Arabia Saudí | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño del mercado de aditivos para acuicultura en 2025?

El tamaño del mercado de aditivos para acuicultura se sitúa en USD 2.9 mil millones en 2025 y se pronostica que suba a USD 3.68 mil millones para 2030 con una TCAC del 4.9%.

¿Qué región lidera el mercado de aditivos para acuicultura?

Asia-Pacífico lidera con el 61.4% de la participación de ingresos en 2024, respaldado por el sector acuícola de alto volumen de China y la creciente demanda de soluciones de alimento funcional.

¿Por qué los probióticos están ganando tracción en el alimento acuícola?

Las restricciones regulatorias sobre antibióticos y los beneficios comprobados de inmunidad empujan a los probióticos a una TCAC del 9.4%, la más alta entre las categorías de aditivos hasta 2030.

¿Cómo afectan las oscilaciones de precios de la harina de pescado a la demanda de aditivos?

La volatilidad de la harina de pescado eleva los costos generales del alimento, haciendo que los aditivos de rendimiento sean cruciales para ganancias de conversión alimenticia pero a veces retrasando la adopción en mercados sensibles al costo.

¿Qué segmento de especies está creciendo más rápido?

Los crustáceos exhiben una TCAC del 9.1% debido a los precios premium del camarón y la necesidad de aditivos que mejoren la salud en sistemas intensivos de estanques y RAS.

¿Qué tecnologías están reformando la industria de aditivos para acuicultura?

La alimentación de precisión impulsada por IA, la microencapsulación para protección de bioactivos y los ingredientes de proteína microbiana son innovaciones notables que impulsan la ventaja competitiva.

Última actualización de la página el: