Tamaño y Participación del Mercado de Sistemas de Monitoreo de Salud de Aeronaves

Análisis del Mercado de Sistemas de Monitoreo de Salud de Aeronaves por Mordor Intelligence

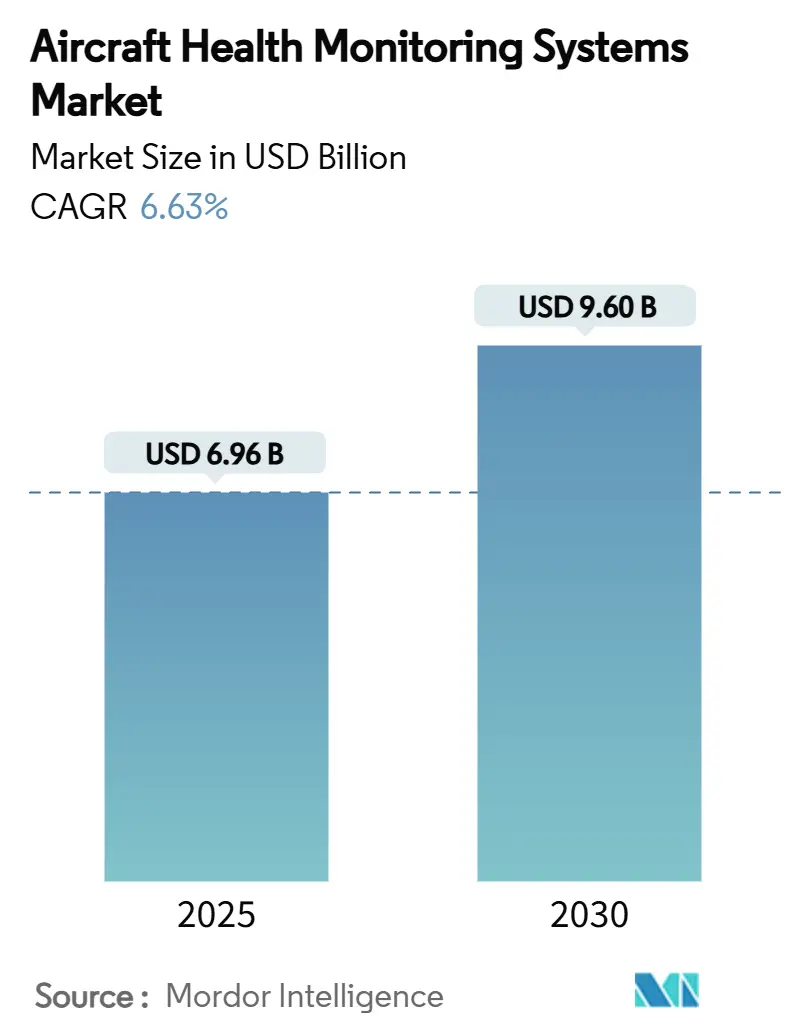

El tamaño del mercado de sistemas de monitoreo de salud de aeronaves se situó en USD 6.96 mil millones en 2025 y se proyecta que alcance USD 9.60 mil millones para 2030, avanzando a una TCAC del 6.63%. La trayectoria ascendente refleja las inversiones de aerolíneas, MRO y OEM en mantenimiento basado en datos que reducen el tiempo de inactividad no programado y mejoran la disponibilidad de la flota. Los organismos reguladores han endurecido las reglas de datos de vuelo e integridad estructural, acelerando la instalación de sistemas de análisis a bordo y conectividad segura.[1]Fuente: Federal Aviation Administration, "Advisory Circular AC 120-82," faa.gov Las plataformas digitales de OEM como Airbus Skywise y Boeing Airplane Health Management escalaron rápidamente, proporcionando diagnósticos en tiempo real a través de flotas mixtas. El crecimiento de flotas de Asia-Pacífico y los prototipos de movilidad aérea urbana ampliaron aún más el alcance de aplicación, mientras que las brechas de ciberseguridad y los costos de retrofit moderaron la adopción a corto plazo.

Conclusiones Clave del Informe

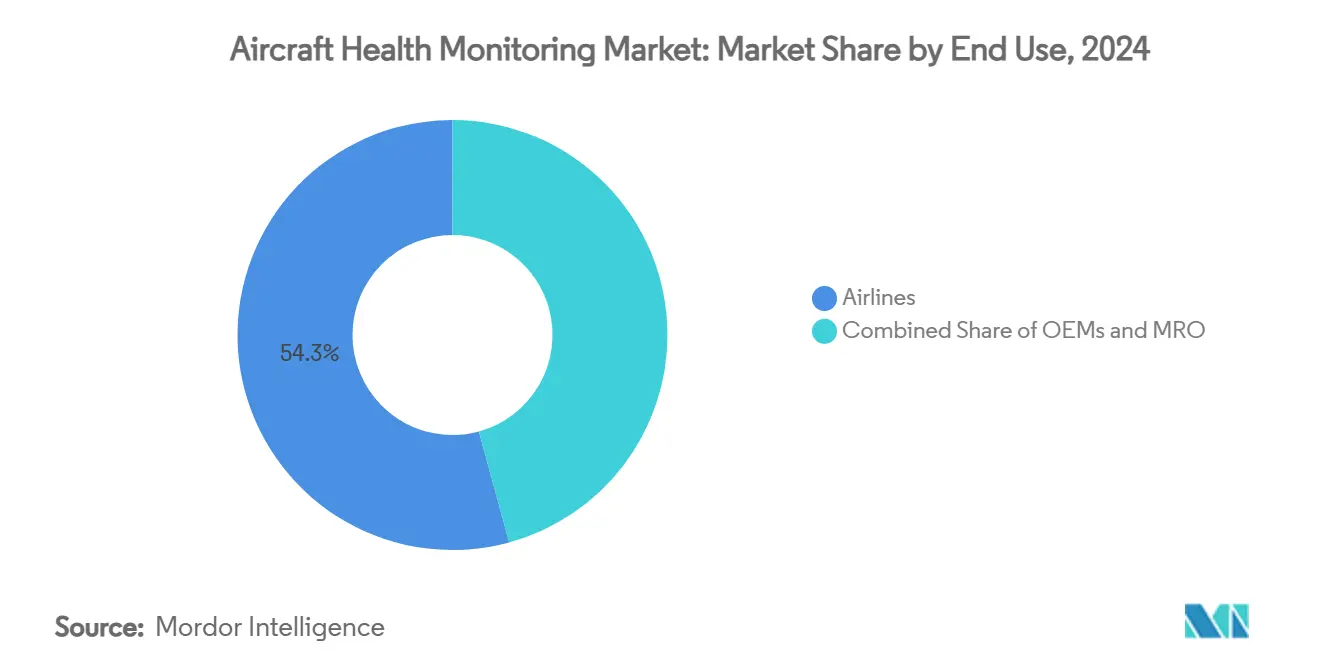

- Por usuario final, las aerolíneas mantuvieron el 54.25% de la participación del mercado de sistemas de monitoreo de salud de aeronaves en 2024, mientras que el segmento MRO se pronostica que se expanda a una TCAC del 7.54% hasta 2030.

- Por subsistema, la aero-propulsión lideró con una participación de ingresos del 42.30% en 2024; se proyecta que las estructuras de aeronaves crezcan a una TCAC del 7.10% hasta 2030.

- Por componente, el hardware representó el 48.60% del tamaño del mercado de sistemas de monitoreo de salud de aeronaves en 2024, pero se establece que el software registre la TCAC más rápida del 8.45% entre 2025 y 2030.

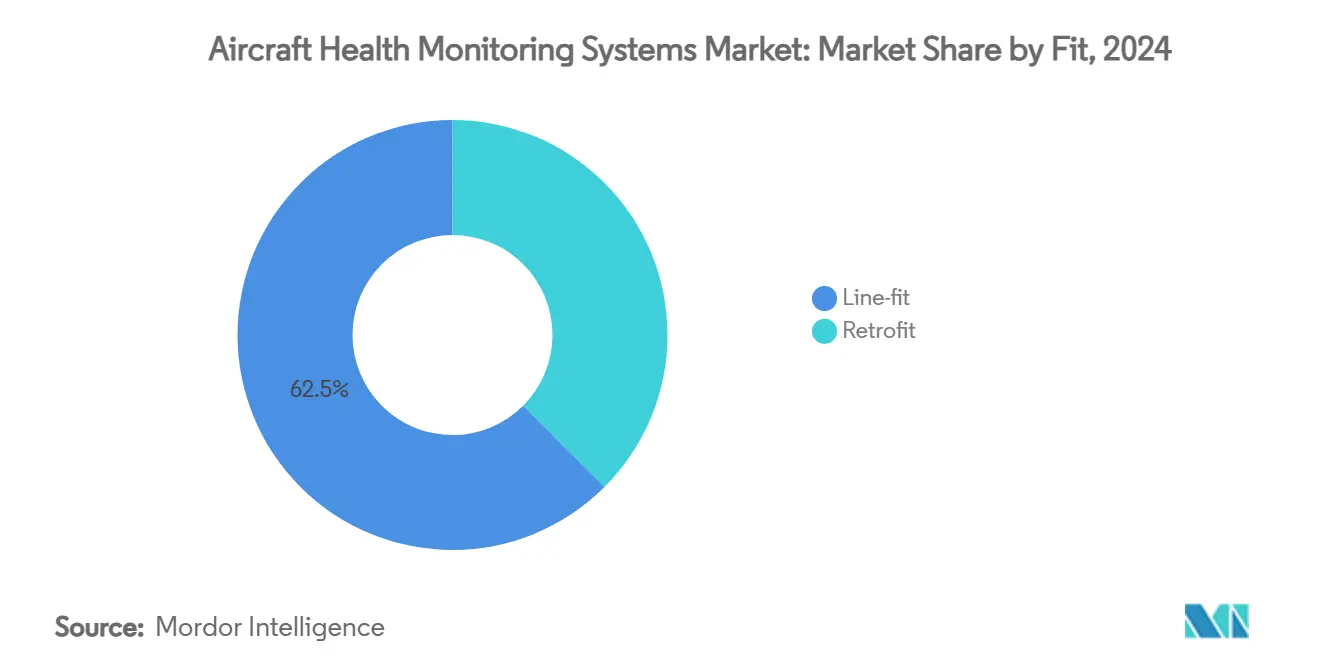

- Por ajuste, line-fit representó el 62.54% del tamaño del mercado de sistemas de monitoreo de salud de aeronaves en 2024, mientras que las instalaciones retrofit aumentarán a una TCAC del 7.90% hasta 2030.

- Por modo de transmisión, los sistemas a bordo capturaron el 55.90% de los ingresos del mercado en 2024, y se anticipa que la transmisión basada en tierra crezca a una TCAC del 8.45% hasta 2030.

- Por tipo de aeronave, las plataformas de ala fija mantuvieron una participación del 57.20% en 2024; se pronostica que la movilidad aérea avanzada sea testigo de una TCAC del 10.54% hasta 2030.

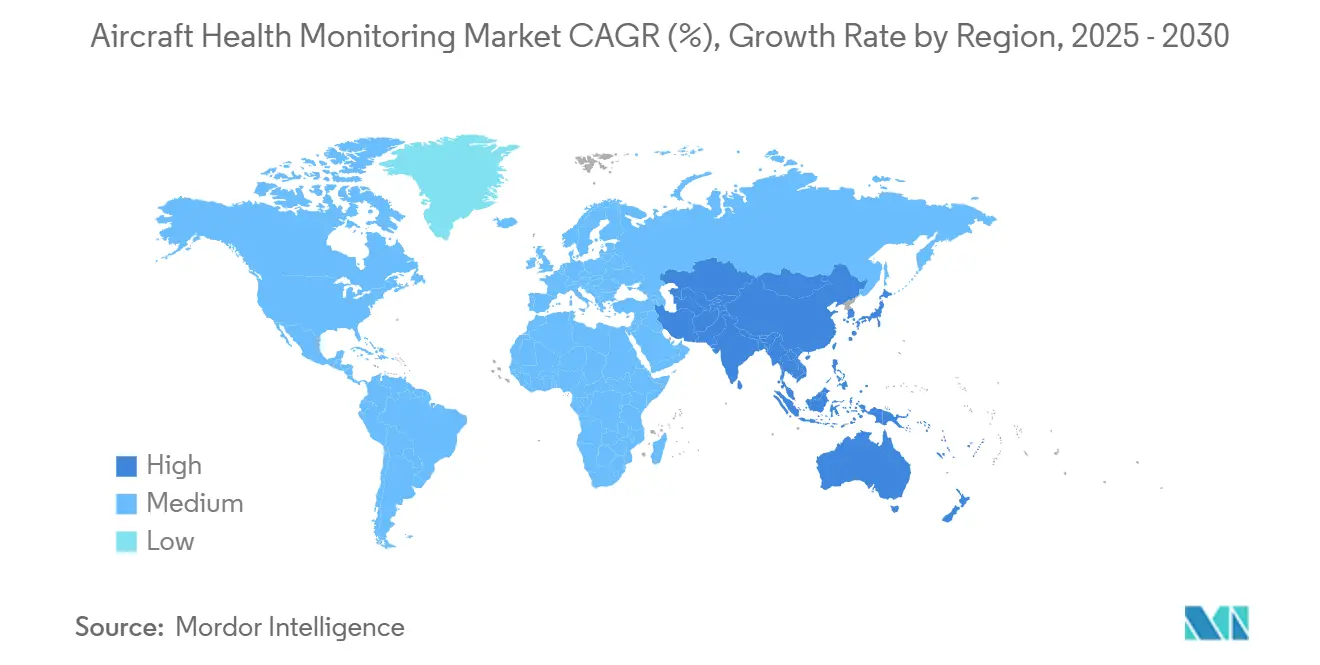

- Por geografía, América del Norte dominó con una participación del 40.6% en 2024, mientras que Asia-Pacífico probablemente registrará una TCAC del 7.25% durante el período de pronóstico.

Tendencias e Insights del Mercado Global de Sistemas de Monitoreo de Salud de Aeronaves

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Imperativo de mantenimiento predictivo | +1.8% | Global | Mediano plazo (2-4 años) |

| Mandatos regulatorios para datos de vuelo y FOQA | +1.2% | América del Norte y UE, expandiéndose a APAC | Corto plazo (≤ 2 años) |

| Rápida expansión de flotas comerciales | +1.5% | Núcleo APAC, derrame a MEA | Largo plazo (≥ 4 años) |

| Madurez del ecosistema de aeronaves conectadas e IoT | +1.0% | Global, liderado por América del Norte y UE | Mediano plazo (2-4 años) |

| Modelado de sensores virtuales impulsado por gemelos digitales | +0.8% | Global, concentrado en mercados avanzados | Largo plazo (≥ 4 años) |

| Procesadores de aviónica edge-AI a bordo | +0.6% | Global, adopción temprana en segmentos premium | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Imperativo de Mantenimiento Predictivo

Las aerolíneas reportaron cortes notables en eventos de mantenimiento no programado después de adoptar pronósticos basados en datos, con Honeywell indicando una precisión de predicción del 99% que evitó remociones prematuras de partes.[2]Fuente: Honeywell Aerospace, "Moving Beyond the Hype of Predictive Maintenance," aerospace.honeywell.com El aumento de los costos laborales y las tasas más altas de visitas a talleres de motores hicieron del mantenimiento predictivo una cobertura estratégica contra la presión presupuestaria, especialmente cuando los jets de nueva generación producen terabytes de datos de sensores por vuelo. Por lo tanto, el mercado de sistemas de monitoreo de salud de aeronaves transitó de análisis opcionales a infraestructura operativa central, integrando algoritmos que marcan anomalías durante los cambios programados. La adopción más amplia también mejoró las métricas de utilización de activos valiosas para arrendadores y financistas. En conjunto, estos factores sustentan un estímulo fuerte y multi-anual para la inversión a través del mercado de sistemas de monitoreo de salud de aeronaves.

Mandatos Regulatorios para Datos de Vuelo y FOQA

La circular revisada de Aseguramiento de Calidad Operacional de Vuelo de la FAA obligó a los operadores estadounidenses a instituir programas de monitoreo continuo de datos. Las reglas de ICAO y EASA reflejaron esta postura, extendiendo los requisitos a componentes estructurales y seguridad de aeronaves envejecidas. Los operadores por encima de 20,000 kg MTOW ahora deben archivar y analizar grandes conjuntos de datos, convirtiendo el cumplimiento en un grupo comprador garantizado para software de monitoreo y grabadoras seguras. Las medidas de protección que protegen a las aerolíneas del uso punitivo indebido de hallazgos FOQA fomentaron la adopción voluntaria, ampliando aún más el mercado de sistemas de monitoreo de salud de aeronaves.

Rápida Expansión de Flotas Comerciales

Airbus pronosticó que la demanda de pasajeros en Asia-Pacífico subirá 3.8% anualmente hasta 2043, necesitando miles de nuevas entregas. Cada nuevo narrowbody o widebody entra en servicio con diagnósticos integrados, ampliando instantáneamente la base instalada para contratos de análisis de postventa. Simultáneamente, las aerolíneas lanzaron programas de retrofit en aeronaves legacy para armonizar los estándares de mantenimiento de toda la flota, impulsando el crecimiento incremental en el tamaño del mercado de sistemas de monitoreo de salud de aeronaves. Los jets regionales de alto ciclo y las operaciones de aerolíneas de bajo costo magnificaron el valor de los insights predictivos, impulsando la adopción a través de rutas tanto maduras como emergentes.

Madurez del Ecosistema de Aeronaves Conectadas e IoT

Más de 12,000 jets comerciales habían sido vinculados al backbone de datos Skywise para principios de 2025, transmitiendo flujos seguros que permiten vigilancia continua. Las mejoras de ancho de banda satelital y enlaces de baja latencia permitieron la descarga de datos incluso en sectores polares u oceánicos. Los procesadores edge ejecutaron detección de anomalías de primera línea a bordo, mientras que los motores de nube refinaron modelos usando comparaciones de toda la flota. Este flujo de datos bidireccional fortaleció la colaboración entre OEM, aerolíneas y MRO, anclando un mercado integrado de sistemas de monitoreo de salud de aeronaves en el cual los insights se traducen directamente en ganancias de confiabilidad de despacho e inventario de partes optimizado.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Riesgos de ciberseguridad e integridad de datos | -1.4% | Global, agudo en aeronaves conectadas | Corto plazo (≤ 2 años) |

| Alto costo de capex/integración retrofit | -1.1% | Global, pronunciado en mercados emergentes | Mediano plazo (2-4 años) |

| Disputas de propiedad de datos operador-arrendador-OEM | -0.8% | Global, concentrado en aviación comercial | Mediano plazo (2-4 años) |

| Límites de ruggedización de sensores en flotas envejecidas | -0.6% | Global, agudo en mercados sensibles al costo | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Riesgos de Ciberseguridad e Integridad de Datos

Una revisión del GAO de 2024 identificó software de aviónica sin parches y debilidades en la cadena de suministro que podrían permitir la manipulación de datos.[3]Fuente: US Government Accountability Office, "Aviation Cybersecurity: FAA Should Fully Implement Key Practices," gao.gov IBM registró un salto del 74% en incidentes cibernéticos del sector aeronáutico desde 2020. Un sensor comprometido puede alimentar parámetros espurios a las tripulaciones terrestres, socavando la confianza en los tableros predictivos y potencialmente inmovilizando aeronaves hasta la verificación. Los reguladores redactaron reglas cohesivas, pero los operadores aún enfrentan costos de integración para encriptación, segmentación de red y herramientas de monitoreo continuo. Estas incertidumbres han pospuesto algunos programas de retrofit y frenado la expansión a corto plazo del mercado de sistemas de monitoreo de salud de aeronaves.

Alto Costo de Capex/Integración Retrofit

La investigación de Cranfield University mostró que una suite completa de monitoreo puede exceder USD 1 millón por aeronave legacy una vez que se incluyen el tiempo de inactividad de instalación y las pruebas de certificación. El peso añadido del cableado de sensores también aumenta el consumo de combustible, erosionando las afirmaciones de ahorro de costos en flotas más antiguas. Las aerolíneas más pequeñas, por lo tanto, escalonan la adopción o limitan las implementaciones solo a motores. En regiones sensibles al precio, tales obstáculos financieros limitan la penetración, ralentizando la TCAC general para el mercado de sistemas de monitoreo de salud de aeronaves a pesar de los beneficios probados a largo plazo.

Análisis de Segmentos

Por Usuario Final: Aerolíneas Mantienen Escala, MROs Ganan Impulso

Las aerolíneas mantuvieron el 54.25% del mercado de sistemas de monitoreo de salud de aeronaves en 2024, reflejando su responsabilidad directa por la confiabilidad de despacho y la seguridad de pasajeros. Muchas aerolíneas de bandera integraron tableros de OEM que marcan anomalías horas antes del aterrizaje, permitiendo pre-posicionamiento de partes y cambios más rápidos. Se espera que el tamaño del mercado de sistemas de monitoreo de salud de aeronaves para aerolíneas progrese constantemente mientras las start-ups digitales-first entran en servicio con flotas completamente conectadas. Los proveedores independientes de mantenimiento, reparación y overhaul registraron una perspectiva enérgica de TCAC del 7.54%, usando tableros de análisis para entregar contratos de valor agregado que rivalizan con los paquetes de OEM. Su crecimiento ha sido impulsado por acuerdos como la plataforma de inspección basada en IA de Lufthansa Technik que reduce el tiempo de hangar en 75%. Los protocolos de intercambio de datos siguen siendo un punto conflictivo porque las aerolíneas apuntan a preservar insights propietarios de perfiles de vuelo mientras que los MROs necesitan acceso para refinar modelos predictivos. En consecuencia, las asociaciones que garantizan acceso recíproco remodelan las normas de contratación a través del mercado de Monitoreo de Salud de Aeronaves.

En paralelo, las empresas de arrendamiento demandaron formatos de datos estandarizados que apoyen el seguimiento de valor residual, empujando a las aerolíneas hacia interfaces comunes. Las aerolíneas de bajo costo abrazaron software no propietario para evitar el vendor lock-in, estimulando la competencia de arquitectura abierta. Las ventajas de escala de las principales aerolíneas de red continúan sustentando acuerdos de contratación masiva de sensores. Sin embargo, los jugadores regionales ahora aprovechan análisis de nube en base de suscripción, ampliando las vías de entrada al mercado de sistemas de monitoreo de salud de aeronaves.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Sub-sistema: Motores Lideran, Estructuras Aceleran

Los sistemas de aero-propulsión generaron el 42.30% de los ingresos globales en 2024, subrayando la centralidad del monitoreo de condición del motor para la seguridad de vuelo y el costo. Las facturas de mantenimiento de turbofan de alto bypass justifican análisis sofisticados de vibración y rendimiento, haciendo que los OEM de motores sean early movers en la industria de sistemas de monitoreo de salud de aeronaves. Las estructuras de aeronaves, sin embargo, se proyecta que avancen a una TCAC del 7.10% mientras los sensores de tensión de fibra óptica y las rejillas de Bragg integradas se vuelven más ligeras y baratas. Las aerolíneas que operan wide-bodies de fuselaje compuesto buscan insight en tiempo real sobre delaminación oculta, elevando la demanda por tableros de salud estructural.

La participación del mercado de sistemas de monitoreo de salud de aeronaves de aplicaciones estructurales podría ampliarse aún más una vez que los reguladores acepten registros de inspección virtual en lugar de algunas verificaciones manuales. Las plataformas de gemelos digitales que superponen datos de tensión en vivo sobre mapas de carga simulados han acortado los ciclos de cambio de ingeniería, abriendo nuevos ingresos de servicio para OEMs. Mientras tanto, aviónica, control ambiental y unidades de poder auxiliar expandieron el monitoreo para satisfacer las cláusulas de garantía de rendimiento de fabricantes de fuselajes. Los participantes del mercado que mezclan análisis multi-sistema en una sola vista de cabina están posicionados para capturar participación incremental dentro del mercado de sistemas de monitoreo de salud de aeronaves.

Por Componente: Hardware Domina, Software Captura Valor

El hardware ocupó el 48.60% de los ingresos en 2024 a través de paquetes de sensores, gateways de datos y grabadoras ruggedizadas. Sin embargo, se pronostica que el software marque una TCAC del 8.45%, convirtiéndose en el principal impulsor de margen mientras los algoritmos convierten flujos en bruto en alertas accionables. Las instalaciones line-fit cada vez más envían con sensores de estándar común, inclinando el gasto incremental hacia licencias de aprendizaje automático, almacenamiento en nube y tableros de benchmarking de flotas cruzadas. Dos aerolíneas globales pilotearon conjuntamente una herramienta de red neuronal que agregó datos de motor y fuselaje, entregando 14% de precisión de aislamiento de fallas más profunda y mostrando el potencial de monetización de las capas de software dentro del mercado de sistemas de monitoreo de salud de aeronaves.

Los servicios como integración de sistemas y documentación regulatoria mantuvieron demanda constante porque los operadores requieren soluciones end-to-end en lugar de apps independientes. APIs ciber-seguras, módulos de entrenamiento y auditorías de calidad de datos crecieron en tándem, reforzando una pila de valor holística. En consecuencia, los vendedores de hardware aceleraron movimientos hacia análisis a través de adquisiciones y joint ventures, ilustrando cómo la frontera competitiva del mercado de sistemas de monitoreo de salud de aeronaves está inexorablemente cambiando hacia el dominio del software.

Por Ajuste: Line-fit Integrado, Retrofit en Aumento

Las configuraciones line-fit representaron el 62.54% del tamaño del mercado de sistemas de monitoreo de salud de aeronaves en 2024, gracias a las sinergias de diseño a nivel de fábrica que minimizan el cableado y los obstáculos de certificación. Los OEMs integran nodos de monitoreo durante el ensamblaje, permitiendo colocación neutra en peso y habilitando captura de parámetros más amplia. Las aerolíneas prefieren tales kits integrados porque evitan costos futuros de boletín de servicio. Aunque cargados con mayor capex, se programan los programas retrofit para una TCAC del 7.90% mientras los operadores extienden la vida de aeronaves de 15-años-plus, especialmente cargueros. Los sensores inalámbricos recortaron el tiempo de instalación hasta en 40%, haciendo que los retrofits parciales sean económicamente viables.

Los proveedores de terceros desarrollaron receptores terrestres portátiles que aprovechan puertos estándar de grabadora de acceso rápido, lo cual baja la complejidad de orden de ingeniería. Las casas de arrendamiento patrocinan paquetes retrofit vinculados a contratos power-by-the-hour, compensando el costo inicial a través de ahorros de mantenimiento predecibles. Este ciclo de innovación híbrida mantiene dinámico el mercado de sistemas de monitoreo de salud de aeronaves, atrayendo nuevos jugadores a servicios de aprobación y modificación mientras los OEMs mantienen una ventaja en órdenes de producción futuras.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modo de Transmisión: A Bordo Tiempo Real, Basado en Tierra Análisis Profundo

El procesamiento a bordo entregó el 55.90% de los ingresos en 2024, reflejando la preferencia de aerolíneas por alertas inmediatas de tripulación y decisiones de despacho. Las computadoras de diagnóstico rudimentarias evolucionaron a dispositivos edge habilitados con IA que podrían clasificar anomalías durante ascensos. La transmisión basada en tierra, sin embargo, debería expandirse a una TCAC del 8.45% porque los enlaces satelitales mejorados y los corredores 5G permiten streaming completo de datos de vuelo. Los clusters de nube pueden entonces ejecutar modelos de gemelos digitales de computación pesada sin restricciones de ancho de banda, añadiendo profundidad a los reportes pronósticos.

Las arquitecturas híbridas dominan las ofertas, con datos no críticos aterrizando post-vuelo mientras los disparadores críticos de seguridad permanecen a bordo. Los reguladores respaldan este enfoque dividido mientras los análisis de confiabilidad revelen riesgos de latencia. Los vendedores que empaquetan tiempo aire, ciberseguridad y análisis bajo un solo acuerdo de nivel de servicio capturan contratos considerables, reforzando la sofisticación estructural del mercado de sistemas de monitoreo de salud de aeronaves.

Por Tipo de Aeronave: Núcleo de Ala Fija, Movilidad Aérea Avanzada Emergente

Las flotas de ala fija generaron el 57.20% de las ventas en 2024 a través de nichos comerciales, de negocios y de defensa. Cada programa wide-body o single-aisle integra sensores estandarizados de motor, aviónica y estructurales, sosteniendo la escala baseline del mercado de sistemas de monitoreo de salud de aeronaves. Las plataformas de ala rotatoria emplearon soluciones específicas de vibración para abordar la fatiga de caja de engranajes, pero la participación de mercado permaneció más baja debido al tamaño de flota. Se pronostica que los vehículos de movilidad aérea avanzada suban a una TCAC del 10.54% mientras los desarrolladores de eVTOL hornean monitoreo de batería, propulsión y estructural desde el día uno.

Los roadmaps de certificación para taxis aéreos urbanos demandan probabilidades de falla de 10-9, efectivamente mandando captura continua de datos de salud. Los desarrolladores colaboran con socios de semiconductores como NXP para integrar procesadores de alto rendimiento que salvaguarden presupuestos de latencia. Las lecciones aprendidas en este ambiente podrían filtrarse de vuelta a fuselajes convencionales, reforzando vínculos de innovación a través del mercado de sistemas de monitoreo de salud de aeronaves.

Análisis Geográfico

América del Norte permaneció como el centro principal de ingresos con el 40.6% del mercado de sistemas de monitoreo de salud de aeronaves en 2024 mientras los mandatos de la FAA, la infraestructura MRO madura y la adopción temprana de servicios digitales convergieron. Las aerolíneas estadounidenses comenzaron a reemplazar grabadoras de acceso rápido legacy con versiones de 25 horas que se alinean con nuevos mandatos de seguridad, impulsando un ciclo de actualización constante. Los operadores canadienses adoptaron de manera similar kits de salud de motor para confiabilidad de invierno, manteniendo resiliente la demanda regional. Se pronostica que el tamaño del mercado de sistemas de monitoreo de salud de aeronaves dentro de la región retenga crecimiento de dígitos medio únicos en medio de requisitos estrictos de cumplimiento ciber.

Se proyecta que Asia-Pacífico registre la TCAC más rápida del 7.25% hasta 2030. Las redes domésticas en China, India, Indonesia y Tailandia se movieron de recuperación de horarios a optimización, dependiendo de tableros predictivos para gestionar flotas narrow-body de alta utilización. Las aerolíneas que despliegan nuevas aeronaves A320neo y B737-8 obtuvieron diagnósticos instalados en fábrica, expandiendo el mercado de Monitoreo de Salud de Aeronaves. Los gobiernos promovieron capacidad MRO indígena, que aprovechó análisis de nube para ganar negocios de terceros, reforzando la autosuficiencia regional.

Europa entregó demanda de reemplazo constante en medio de reformas de sistema de gestión de seguridad impulsadas por EASA que obligan evaluaciones de salud estructural en fuselajes envejecidos. Lufthansa Technik, Air France-KLM y múltiples aerolíneas de bajo costo usaron datos de monitoreo para refinar pooling de partes, mejorando la resistencia de ganancias bajo presión de precios de carbono. Los consorcios de investigación de gemelos digitales de la región atrajeron financiamiento de la UE, mejorando la sofisticación analítica y asegurando que el mercado de sistemas de monitoreo de salud de aeronaves permanezca como un componente estratégico de objetivos de innovación aeroespacial más amplios.

Panorama Competitivo

El mercado de sistemas de monitoreo de salud de aeronaves registró consolidación moderada, dominado por The Boeing Company, Airbus SE, Honeywell International Inc., GE Aerospace y RTX Corporation. Estas cinco firmas mezclaron escala de manufactura con ecosistemas analíticos propietarios, capturando un gran backlog de servicios y moldeando estándares de datos. Boeing buscó USD 50 mil millones en servicios anuales para 2028, dependiendo del crecimiento del mercado. Airbus capitalizó en alianzas Skywise, mientras Honeywell empaquetó sensores, procesadores edge y software de IA en paquetes de suscripción.

Los entrantes especialistas se enfocaron en nichos estrechos como sensores de fibra integrados, ciberseguridad de certificado edge y pronósticos de batería. Los drones de inspección autónoma de Lockheed Martin demostraron precisión de reconocimiento de defectos del 99.59% y ganaron pruebas militares. La adquisición de 3D.aero por MTU añadió experiencia en machine-vision que reduce tiempos de boroscopio.

El poder de negociación del cliente aumentó mientras las aerolíneas demandaron APIs interoperables y derechos de datos abiertos. Algunas aerolíneas negociaron cláusulas de propiedad intelectual conjunta, apuntando a porciones de análisis in-source con el tiempo. Los proveedores respondieron ofreciendo licenciamiento por niveles y tableros de etiqueta blanca. El tablero de ajedrez competitivo resultante mantiene precios racionales pero innovación enérgica, posicionando el mercado de sistemas de monitoreo de salud de aeronaves para evolución sostenida a través de alianzas estratégicas y spin-offs como la reestructuración aeroespacial de Honeywell.

Líderes de la Industria de Sistemas de Monitoreo de Salud de Aeronaves

-

The Boeing Company

-

Honeywell International Inc.

-

RTX Corporation

-

Safran SA

-

General Electric Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: ACE Aeronautics seleccionó Ultra PCS y Curtiss-Wright para proporcionar el ED-112A Fortress HUMS CVR/FDR para helicópteros UH-60L Black Hawk. Cubriendo 13 aeronaves, incluyendo un prototipo, los envíos comenzarán este año y continuarán hasta 2028, entregando soluciones de monitoreo avanzadas para plataformas de rotorcraft militar extranjero.

- Marzo 2025: Pratt & Whitney de RTX y Collins Aerospace se unieron al demostrador de fuselaje de ala mezclada de JetZero para reducir el consumo de combustible en 50% e integrar monitoreo avanzado.

Alcance del Informe del Mercado Global de Sistemas de Monitoreo de Salud de Aeronaves

El Sistema de Monitoreo de Salud de Aeronaves (AHMS) es una colección de estrategias, herramientas, soluciones y enfoques que están estrechamente conectados a un sistema de hardware y software que realiza monitoreo remoto de datos de aeroplanos para entender su capacidad de servicio y rendimiento presente o futuro.

El Mercado de Sistemas de Monitoreo de Salud de Aeronaves está segmentado por usuario final, subsistemas, sistemas integrados de gestión de salud de vehículos, y geografía. Por usuario final, el mercado ha sido segmentado por comercial y militar. Por subsistemas, el mercado ha sido segmentado por aero-propulsión, aviónica, sistemas auxiliares y estructuras de aeronaves. Por sistemas integrados de gestión de salud de vehículos, el mercado ha sido segmentado en diagnósticos, pronósticos, mantenimiento basado en condición y control adaptativo. Por geografía, el mercado ha sido segmentado por América del Norte, Europa, Asia-Pacífico, América Latina y el Medio Oriente y África. Además, el informe ofrece un pronóstico de mercado y está representado por millones de USD. Adicionalmente, el informe también incluye varias estadísticas clave sobre el estado del mercado de los principales jugadores del mercado y proporciona tendencias clave y oportunidades en el Mercado de Entretenimiento y Conectividad en Vuelo del Medio Oriente y África.

| OEMs |

| Aerolíneas |

| MRO |

| Motores |

| Aviónica |

| Estructuras de Aeronaves |

| Control Ambiental y Sistemas Auxiliares |

| Hardware | Sensores |

| Aviónica | |

| Sistemas de Gestión de Datos de Vuelo | |

| Soluciones de Aeronaves Conectadas | |

| Servicios Terrestres | |

| Software | Software a Bordo |

| Análisis de Diagnósticos | |

| Análisis de Pronósticos | |

| Servicios | Integración y Personalización |

| Servicios de MRO/Monitoreo de Condición |

| Line-fit |

| Retrofit |

| A bordo |

| Basado en tierra |

| Ala Fija | Aviación Comercial | Aeronaves Narrowbody |

| Aeronaves Widebody | ||

| Aeronaves de Transporte Regional | ||

| Aviación Militar | Aeronaves de Combate | |

| Aeronaves de Transporte | ||

| Aeronaves de Misión Especial | ||

| Aviación de Negocios y General | Jets de Negocios | |

| Aeronaves Ligeras | ||

| Ala Rotatoria | Helicópteros Comerciales | |

| Helicópteros Militares | ||

| Vehículos Aéreos No Tripulados Militares | ||

| Movilidad Aérea Avanzada | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Israel | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Usuario Final | OEMs | ||

| Aerolíneas | |||

| MRO | |||

| Por Sub-sistema | Motores | ||

| Aviónica | |||

| Estructuras de Aeronaves | |||

| Control Ambiental y Sistemas Auxiliares | |||

| Por Componente | Hardware | Sensores | |

| Aviónica | |||

| Sistemas de Gestión de Datos de Vuelo | |||

| Soluciones de Aeronaves Conectadas | |||

| Servicios Terrestres | |||

| Software | Software a Bordo | ||

| Análisis de Diagnósticos | |||

| Análisis de Pronósticos | |||

| Servicios | Integración y Personalización | ||

| Servicios de MRO/Monitoreo de Condición | |||

| Por Ajuste | Line-fit | ||

| Retrofit | |||

| Por Modo de Transmisión | A bordo | ||

| Basado en tierra | |||

| Por Tipo de Aeronave | Ala Fija | Aviación Comercial | Aeronaves Narrowbody |

| Aeronaves Widebody | |||

| Aeronaves de Transporte Regional | |||

| Aviación Militar | Aeronaves de Combate | ||

| Aeronaves de Transporte | |||

| Aeronaves de Misión Especial | |||

| Aviación de Negocios y General | Jets de Negocios | ||

| Aeronaves Ligeras | |||

| Ala Rotatoria | Helicópteros Comerciales | ||

| Helicópteros Militares | |||

| Vehículos Aéreos No Tripulados Militares | |||

| Movilidad Aérea Avanzada | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Israel | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de Sistemas de Monitoreo de Salud de Aeronaves?

El mercado se situó en USD 6.96 mil millones en 2025 y se proyecta que alcance USD 9.60 mil millones para 2030 en una trayectoria de TCAC del 6.63%.

¿Qué segmento lidera el mercado de Sistemas de Monitoreo de Salud de Aeronaves?

Las aerolíneas mantuvieron la posición principal con una participación de mercado del 54.25% en 2024, impulsadas por presiones directas de confiabilidad operacional y monitoreo integrado en aeronaves nuevas.

¿Cuál es la región de crecimiento más rápido en el Mercado de Sistemas de Monitoreo de Salud de Aeronaves?

Se estima que Asia Pacífico crezca a la TCAC más alta durante el período de pronóstico.

¿Por qué Asia-Pacífico es la región de crecimiento más rápido?

Se espera que la rápida expansión de flotas, entregas de aeronaves nuevas y programas de digitalización impulsen a Asia-Pacífico a una TCAC del 7.25% hasta 2030.

¿Qué papel juega el software en el crecimiento del mercado?

Se pronostica que los análisis de software registren una TCAC del 8.45% mientras las herramientas de aprendizaje automático transforman datos de sensores en insights de mantenimiento accionables, cambiando la captura de valor del hardware a algoritmos.

¿Cómo influirá la movilidad aérea avanzada en la demanda futura?

Los programas eVTOL están integrando monitoreo de salud desde el inicio del diseño, creando un sub-segmento de alto crecimiento que se proyecta expandirse a una TCAC del 10.54% e impulsar la innovación para la aviación tradicional.

Última actualización de la página el: