Tamaño y Participación del Mercado de Monitoreo de Datos de Vuelo

Análisis del Mercado de Monitoreo de Datos de Vuelo por Mordor Intelligence

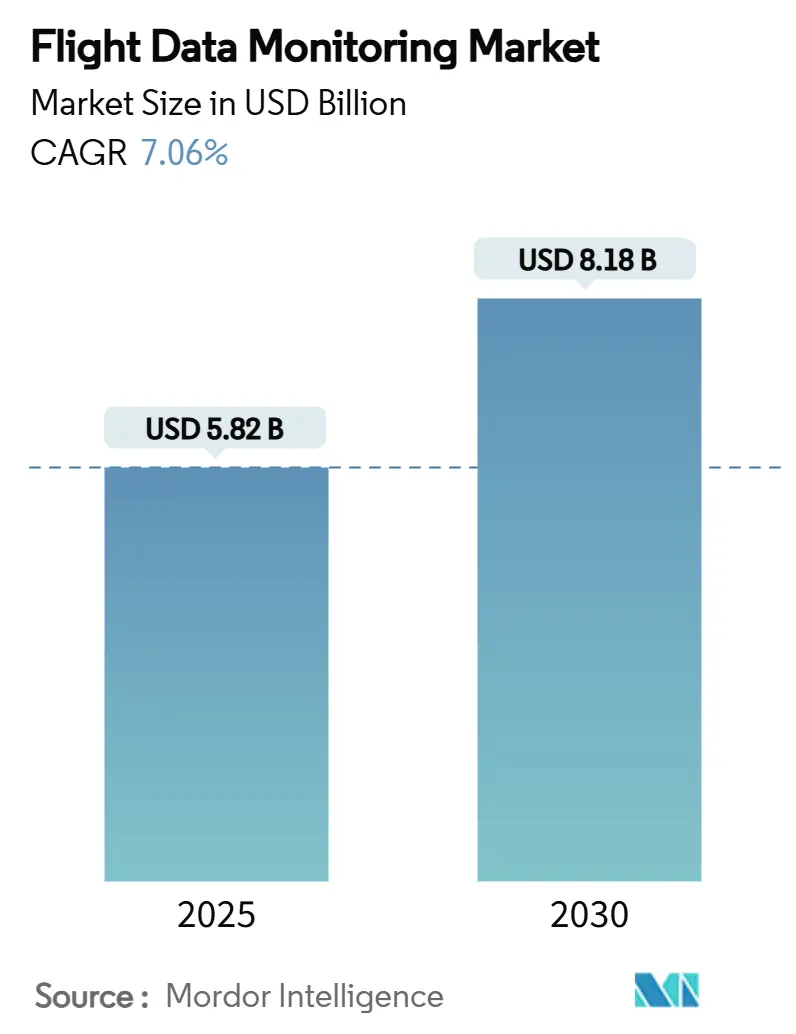

El tamaño del mercado de monitoreo de datos de vuelo está valorado en USD 5.82 mil millones en 2025 y se pronostica que alcance USD 8.18 mil millones para 2030, avanzando a una TCAC del 7.06%. Las aerolíneas y operadores ahora tratan los datos de vuelo como un activo estratégico que desbloquea ahorros de costos a través de análisis predictivos y algoritmos de eficiencia de combustible. La armonización regulatoria-desde la regla de seguimiento de emergencias en tiempo real de ICAO hasta el mandato de la FAA de grabadores de voz de cabina de 25 horas-comprime los cronogramas de adopción mientras crea una línea base global estandarizada. El cambio hacia análisis centralizados basados en la nube respalda las plataformas en tierra que eliminan las penalizaciones de peso de aeronaves y hacen que el análisis avanzado sea económicamente atractivo. Los proveedores de tecnología responden con dispositivos listos para IA y arquitecturas de datos abiertos, permitiendo a los operadores integrar tableros de rendimiento, mantenimiento y seguridad en una interfaz común. América del Norte retiene la ventaja de pionero a través de marcos establecidos de intercambio de datos, sin embargo Asia-Pacífico registra la expansión más rápida mientras su infraestructura de aviación se escala y los proyectos de movilidad aérea urbana toman impulso.

Conclusiones Clave del Informe

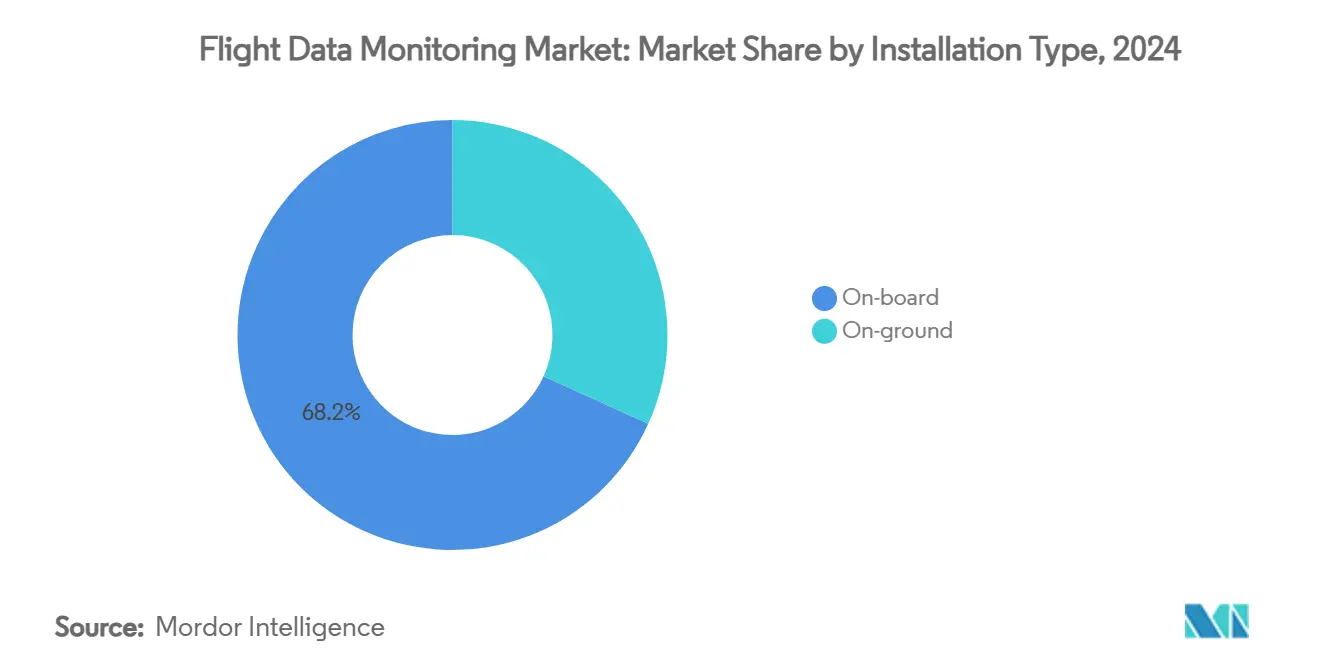

- Por tipo de instalación, los sistemas a bordo lideraron con el 68.22% de la participación del mercado de monitoreo de datos de vuelo en 2024, mientras que los sistemas en tierra se proyecta que crezcan a una TCAC del 8.10% hasta 2030.

- Por plataforma, las aeronaves de ala fija mantuvieron el 59.92% del tamaño del mercado de monitoreo de datos de vuelo en 2024, y los vehículos aéreos no tripulados (UAV) están aumentando a una TCAC del 10.01% hasta 2030.

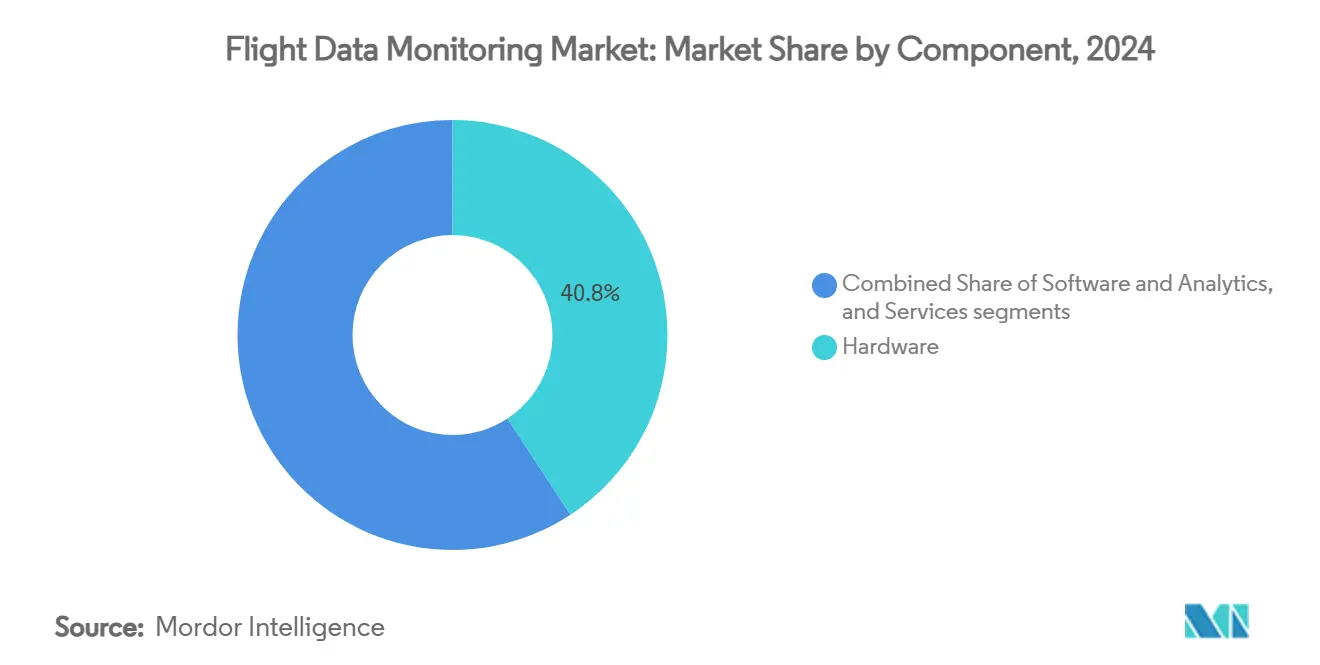

- Por componente, el hardware representó el 40.75% del tamaño del mercado de monitoreo de datos de vuelo en 2024; el software y análisis están configurados para expandirse a una TCAC del 8.34% durante el mismo período.

- Por usuario final, las aerolíneas comerciales capturaron el 52.31% de la participación de ingresos en 2024, mientras que los proveedores de servicios UAV están marcando el ritmo del campo con una TCAC del 10.75% hasta 2030.

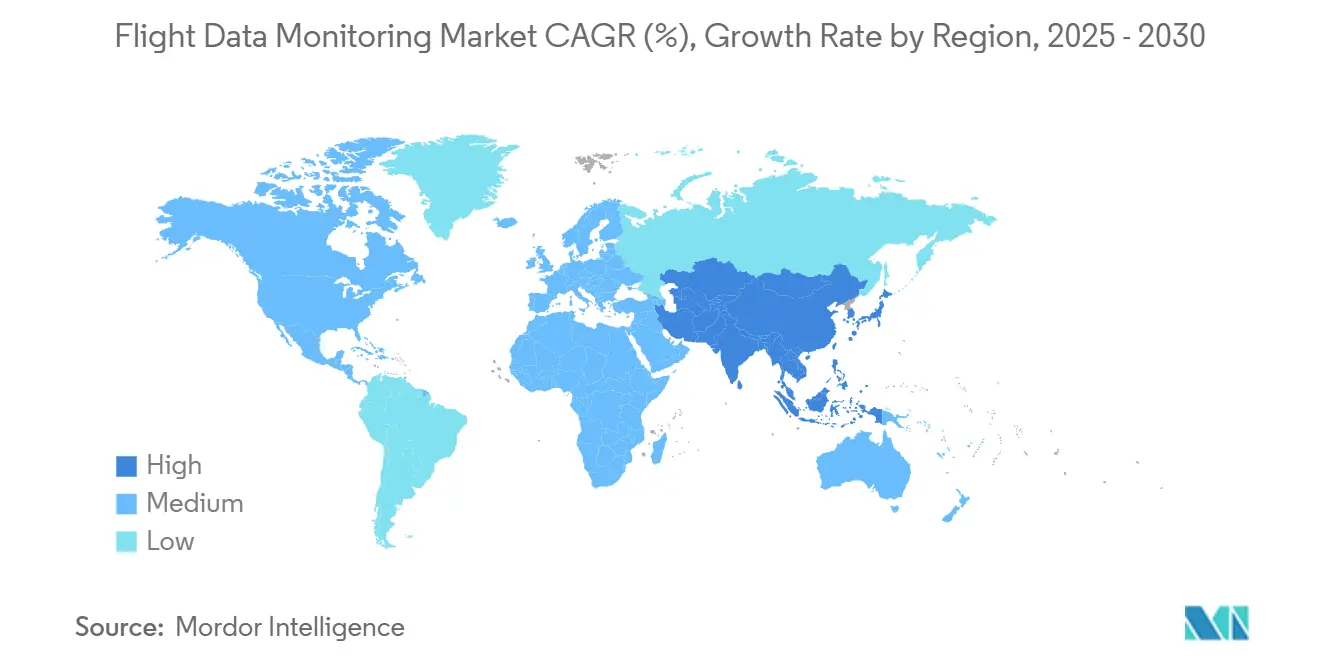

- Por región, América del Norte comandó el 30.33% de la participación del mercado de monitoreo de datos de vuelo en 2024, y se pronostica que Asia-Pacífico registre una TCAC del 7.67% hasta 2030.

Tendencias e Insights del Mercado Global de Monitoreo de Datos de Vuelo

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos globales acelerando la adopción de sistemas de monitoreo de datos de vuelo a bordo | +1.8% | Global, adopción temprana en América del Norte y UE | Corto plazo (≤ 2 años) |

| Aerolíneas priorizando mantenimiento predictivo para reducir disrupciones operacionales y costos | +1.5% | Global, más fuerte en América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Despliegue de soluciones FDM ligeras habilitadas para la nube para UAVs y plataformas menores | +1.2% | Núcleo Asia-Pacífico, expansión a América del Norte | Mediano plazo (2-4 años) |

| Integración de datos FDM en tiempo real en plataformas de IA para optimización de rendimiento y combustible | +1.0% | Global, liderado por mercados desarrollados | Largo plazo (≥ 4 años) |

| Incentivos vinculados a seguros alentando a las aerolíneas a adoptar programas FDM | +0.8% | América del Norte y UE | Corto plazo (≤ 2 años) |

| Creciente énfasis en transparencia post-incidente e investigación automatizada de incidentes | +0.7% | Global, impulsado por regulación | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Mandatos Globales Acelerando la Adopción de Sistemas de Monitoreo de Datos de Vuelo a Bordo

Los organismos regulatorios están alineando estándares de rendimiento y grabación, transformando el cumplimiento de un mosaico en un marco global sincronizado. La Enmienda 48 de ICAO al Anexo 6 obliga a aeronaves superiores a 27,000 kg a transmitir datos de posición cada minuto durante eventos de emergencia comenzando enero 2025, forzando actualizaciones que combinan grabación de vuelo y conectividad en tiempo real. En paralelo, la regla de grabador de voz de cabina de 25 horas de la FAA, efectiva mayo 2024, ha creado una ola de retrofits de USD 800 millones mientras las aerolíneas equipan flotas heredadas con grabadores compatibles. Esta armonización simplifica la certificación, reduce costos por unidad y elimina las barreras geográficas previas que habían mantenido a operadores pequeños al margen. Los fabricantes pueden escalar líneas de producto únicas a través de continentes, mientras los operadores se benefician de una línea base de seguridad universalmente aceptada que agiliza arrendamientos, reventa y acuerdos de arrendamiento húmedo transfronterizos.

Aerolíneas Priorizando Mantenimiento Predictivo para Reducir Disrupciones Operacionales y Costos

Los operadores aplican cada vez más conjuntos de datos de múltiples vuelos para predecir desgaste de componentes y prevenir eventos de mantenimiento no programados. Estudios de NASA muestran que el mantenimiento basado en condiciones puede reducir costos directos de mantenimiento hasta un 30% comparado con programación por intervalos.[1]National Aeronautics and Space Administration, "Condition-Based Maintenance Cost Savings," ntrs.nasa.gov La plataforma HercFusion de Lockheed Martin, entrenada en aproximadamente 3 millones de horas de vuelo, demostró un incremento del 3% en disponibilidad de misión y una reducción del 15% en consumo de combustible para operadores C-130.[2]Lockheed Martin, "HercFusion Analytics Platform," lockheedmartin.com Airbus extiende el modelo con su suite Skywise Fleet Performance+, que permite a easyJet anticipar fallas del sistema que históricamente desencadenaban cancelaciones, protegiendo así ingresos y confianza de pasajeros. Estas ganancias de rendimiento convierten el monitoreo de datos de vuelo de un centro de costos a una palanca de beneficios estratégica y aceleran la adopción empresarial.

Despliegue de Soluciones FDM Ligeras Habilitadas para la Nube para UAVs y Plataformas Menores

Las aeronaves no tripuladas requieren dispositivos compactos, bajo consumo de energía y cumplimiento regulatorio que paraleliza la aviación tripulada. La descarga en la nube traslada computación pesada del fuselaje a infraestructura terrestre, permitiendo vuelos densos en sensores sin penalizaciones de peso. La asociación de AirData UAV con Google ilustra cómo la sincronización automática de registros de vuelo y almacenamiento seguro en la nube ayudan a operadores a cumplir reglas de reportes de aviación civil sin nubes propietarias del fabricante. 5G y computación en el borde mejoran ancho de banda y latencia, permitiendo a operadores monitorear drones de movimiento rápido en corredores de entrega urbana. Estas innovaciones UAV establecen planos que programas de helicópteros comerciales y jets regionales adoptarán posteriormente.

Integración de Datos FDM en Tiempo Real en Plataformas de IA para Optimización de Rendimiento y Combustible

La IA hace que los datos de vuelo sean accionables tan pronto como se generan. El motor Fuel Analytics de Boeing analiza más de 650 parámetros por vuelo y rutinariamente produce ahorros de combustible del 1-3%, con aerolíneas atípicas logrando 4.3%. El Sistema de Medición de Eventos de GE Aerospace fusiona datos meteorológicos, de navegación y operaciones para entregar análisis listos para usar mientras permite creación de reglas personalizadas. Las aerolíneas obtienen un bucle de retroalimentación continua: las tripulaciones de vuelo siguen recomendaciones basadas en datos, y los reportes post-vuelo refinan los modelos. Con el tiempo, este círculo virtuoso incorpora IA en despacho, planificación de trayectoria e incluso currículos de entrenamiento de tripulación.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos iniciales de instalación e integración limitando adopción entre operadores menores | -1.2% | Global, más fuerte en mercados en desarrollo | Corto plazo (≤ 2 años) |

| Preocupaciones de privacidad y propiedad de datos retrasando adopción más amplia | -0.8% | UE y América del Norte, extendiéndose globalmente | Mediano plazo (2-4 años) |

| Estandarización técnica limitada a través de plataformas de aeronaves y aviónica | -0.7% | Global, con concentración en operaciones de flota mixta | Largo plazo (≥ 4 años) |

| Falta de experiencia analítica interna para extraer insights accionables | -0.6% | Global, impacto más fuerte en mercados emergentes | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos Iniciales de Instalación e Integración Limitando Adopción Entre Operadores Menores

Las empresas de charter y aerolíneas regionales a menudo operan con márgenes estrechos y fuselajes más antiguos que requieren modificación extensa. La FAA estima que el cumplimiento SMS Parte 135 costará al segmento USD 47.4 millones cada año, destacando la carga de capital para flotas pequeñas. Los retrofits demandan tiempo de inactividad, mano de obra especializada y papeleo de certificación que muchos operadores pequeños programan solo cuando son forzados. El resultado es una bifurcación del mercado: grandes aerolíneas avanzan hacia análisis predictivos de toda la flota, mientras pequeñas empresas permanecen en modo solo cumplimiento, perdiendo beneficios de eficiencia hasta que los precios de hardware declinen o emerjan modelos de arrendamiento.

Preocupaciones de Privacidad y Propiedad de Datos Retrasando Adopción Más Amplia

Los datos de vuelo a menudo incluyen información personal o comercialmente sensible. GDPR impone requisitos estrictos sobre cómo las aerolíneas europeas manejan y exportan tales datos, y marcos similares se están extendiendo mundialmente. IATA nota que reglas superpuestas de datos de pasajeros complican flujos de datos globales y fuerzan a aerolíneas a invertir en encriptación, anonimización y mecanismos de consentimiento. CISA ha advertido sobre vulnerabilidades de cadena de suministro en algunas aeronaves no tripuladas construidas en el extranjero, provocando capas adicionales de ciberseguridad. Estos obstáculos regulatorios y técnicos retrasan proyectos, especialmente para operadores que carecen de recursos internos legales y de TI.

Análisis de Segmentos

Por Tipo de Instalación: Sistemas Terrestres Impulsan la Evolución de Analítica

Los dispositivos a bordo retuvieron una participación del 68.22% en 2024, anclando el tamaño del mercado de monitoreo de datos de vuelo a demandas centrales de seguridad de vuelo. Suministran datos críticos en tiempo como alertas de excesos a pilotos y despachadores. Sin embargo, las plataformas en tierra están creciendo a una TCAC del 8.10% porque las aerolíneas prefieren nubes centralizadas que procesan historias de múltiples años a través de flotas. Esta arquitectura elimina peso de la aeronave y habilita IA avanzada que sería impracticable hospedar a bordo. El aumento de disponibilidad de ancho de banda y enlaces satelitales seguros permite descarga casi en tiempo real para revisión post-acción minutos después del aterrizaje. Las aerolíneas consolidan múltiples formatos OEM en bases de datos comunes, mejorando benchmarking de tipos cruzados mientras reducen costos de licenciamiento. La colaboración de Honeywell y NXP acopla procesadores de alto rendimiento a bordo con APIs de nube para que operadores puedan elegir qué análisis residen en la aeronave versus el centro de datos.[3]Honeywell International, "Cloud-Connected Cockpit Architecture," honeywell.com Los organismos regulatorios aceptan este diseño híbrido, acelerando certificación para flotas mixtas y permitiendo a aerolíneas de bajo costo acceder a análisis sofisticados sin actualizaciones pesadas de aviónica. Las arquitecturas terrestres también se alinean con agendas de sostenibilidad porque prolongan ciclos de vida de hardware. En lugar de retrofitar cada aeronave para nuevos algoritmos, las aerolíneas actualizan software del lado del servidor, reduciendo drásticamente gastos de actualización y desechos electrónicos.

Por Plataforma: La Integración UAV Remodela la Dinámica del Mercado

Las aeronaves de ala fija contribuyeron con el 59.92% del tamaño del mercado de monitoreo de datos de vuelo en 2024, reflejando la amplia flota global de jets de pasajeros y carga que ya portan grabadores y dispositivos de acceso rápido. Esta base instalada continúa comprando actualizaciones incrementales, pero su crecimiento se sitúa por debajo del promedio general del mercado. En contraste, el segmento de vehículos aéreos no tripulados se expande a una TCAC del 10.01% porque los reguladores están finalizando marcos que abren corredores comerciales para misiones de inspección, logística y movilidad aérea urbana. Los límites de peso y potencia en drones empujan a proveedores hacia sensores de perfil bajo, procesadores de borde y conductos de datos celulares o satelitales. Las lecciones aprendidas aquí ahora influyen proyectos de retrofit en turbohélices heredados y helicópteros, demostrando transferencia de tecnología inversa. Las flotas de ala rotatoria en servicios médicos de emergencia y energía offshore permanecen como adoptantes de nicho pero estables, atraídas por la necesidad de monitorear salud del motor y excesos en misiones de alto ciclo. La colaboración de GE Aerospace con Kratos Defense ilustra polinización cruzada: innovaciones desarrolladas inicialmente para sistemas no tripulados sensibles a costos están siendo reempaquetadas para jets regionales tripulados. La convergencia de plataformas asegura que los análisis creados para una clase de fuselaje sean portables a través de múltiples tipos, reforzando ecosistemas de proveedores y reduciendo costos de cambio de operadores.

El crecimiento UAV también remodela cadenas de suministro porque empresas de aviación no tradicionales-startups de software, operadores celulares y marcas de logística-compran monitoreo como servicio en lugar de comprar hardware directamente. Esta perspectiva de suscripción comprime ciclos de actualización, alentando a proveedores a migrar de ventas de equipos de una sola vez hacia ingresos recurrentes de análisis. La tendencia finalmente beneficia a aerolíneas porque financia innovación algorítmica más rápida que se derrama en flotas de ala fija y ala rotatoria. Mientras las autoridades nacionales publican reglas de operación de categoría específica, a menudo hacen obligatorio el monitoreo de datos de vuelo para misiones comerciales autónomas o pilotadas remotamente, asegurando demanda futura.

Por Componente: El Software de Análisis Impulsa la Creación de Valor

El hardware aún lideró la división de componentes con 40.75% de ingresos en 2024, pero su crecimiento sigue el promedio de la industria, mientras software y análisis muestran una TCAC del 8.34% hasta 2030. Las aerolíneas ya no ven valor en meros gigabytes de datos; necesitan insights accionables que integren mantenimiento, combustible y planificación de rutas dentro de un tablero. El movimiento hacia software modular permite a operadores agregar características vía códigos de licencia en lugar de visitas a cabina. El Sistema de Medición de Eventos de GE Aerospace viene con más de 10,000 reglas pre-construidas, acortando despliegue para aerolíneas que carecen de equipos de ciencia de datos. Los proveedores monetizan suscripciones de algoritmos continuos, contratos de servicio basados en rendimiento y módulos opcionales de co-piloteo IA, diversificando de ventas cíclicas de aviónica.

Los servicios permanecen como una base de ingresos estable, aunque de crecimiento más lento, porque cada integración de hardware desencadena certificación, entrenamiento y consultoría de gobernanza de datos. Sin embargo, la tasa está atada al conteo físico de flota, mientras que el software usa escalabilidad de nube para vender capacidad incremental a costo marginal. Las aerolíneas comparan el costo total de propiedad de por vida y encuentran que los ahorros de análisis-cortes de combustible y eventos AOG reducidos-superan las tarifas de suscripción dentro de meses. Esta lógica económica impulsa cada vez más requerimientos de licitación, empujando a proveedores de hardware a agrupar motores de IA o arriesgar comoditización. Como resultado, el mercado de monitoreo de datos de vuelo experimenta lanzamientos continuos de firmware que agregan características colaborativas como tableros de anomalías en tiempo real para tripulaciones e ingenieros de mantenimiento.

Por Usuario Final: Los Proveedores de Servicios UAV Lideran la Trayectoria de Crecimiento

Las aerolíneas comerciales dominaron los ingresos de usuario final con 52.31% en 2024. Operan flotas grandes y multi-tipo y cumplen con estrictas regulaciones internacionales, haciéndolas adoptantes tempranos de monitoreo mejorado. Sin embargo, sus procesos maduros limitan la expansión de línea superior. Los proveedores de servicios UAV entregan la curva más empinada a una TCAC del 10.75%, estimulados por logística de última milla, inspección de infraestructura y aplicaciones de respuesta de emergencia que requieren registros de vuelo auditables para aprobación de seguros y regulatoria. Los transportistas de carga y flete dependen de datos para optimizar tiempos de bloque de rutas y reservas de combustible, manteniendo demanda estable. Al mismo tiempo, la aviación ejecutiva enfatiza confianza de pasajeros y rendimiento a tiempo en slots congestionados.

Los servicios médicos de emergencia en helicóptero y operadores offshore adoptan monitoreo para misiones de seguridad de vida donde cualquier tiempo de inactividad arriesga vidas o pozos, pero los tamaños de flota limitan volúmenes generales. Las agencias de defensa y seguridad nacional invierten en análisis personalizado para flotas mixtas tripuladas-no tripuladas, sin embargo los ciclos de adquisición permanecen largos. La curva UAV acelerada señala un cambio estructural: nuevos participantes sin sistemas heredados compran análisis nativos de nube, estableciendo expectativas que se propagan de vuelta a RFPs tradicionales de aerolíneas.

Análisis Geográfico

América del Norte sostiene liderazgo a través de entornos regulatorios y operacionales avanzados, representando el 30.33% del gasto de 2024. Los operadores se benefician de cadenas de suministro maduras y las regulaciones del Sistema de Gestión de Seguridad de la FAA, que incentivan captura de datos integral y benchmarking a través de aerolíneas. Las aerolíneas despliegan análisis aumentados por IA para impulsar confiabilidad de despacho, reducir consumo de combustible y satisfacer inversores que solicitan divulgaciones ambientales. La densa flota heredada de la región también asegura un pipeline de retrofit fuerte mientras las aerolíneas intercambian grabadores de acceso rápido por unidades habilitadas para conectividad. Los marcos colaborativos como el programa Aviation Safety Information Analysis and Sharing amplían el retorno de cada conjunto de datos adicional revelando tendencias de riesgo a nivel macro.

Asia-Pacífico publica la expansión más rápida a 7.67% TCAC hasta 2030, alimentado por crecimiento anual de pasajeros de dos dígitos en India y Sudeste Asiático junto con inversiones estratégicas de China en movilidad aérea urbana. Los gobiernos financian sandboxes de aviación digital, aliviando la carga de certificación para aeronaves con dispositivos de monitoreo estandarizados. Las aerolíneas de bajo costo en la región usan módulos de optimización de combustible para defender márgenes ultra estrechos. Al mismo tiempo, las aerolíneas de servicio completo despliegan mantenimiento predictivo para preservar integridad de horarios durante rampas rápidas de flota. Los planes de visión nacional a menudo vinculan expansión de tráfico aéreo a métricas de sostenibilidad, dando al monitoreo de datos de vuelo un rol esencial en validar reclamos de reducción de carbono.

Europa mantiene adopción estable debido al enfoque de supervisión basado en riesgo de EASA. La expansión Data4Safety en octubre 2024 integró nueve estados miembros adicionales y ocho aeropuertos, agrandando dramáticamente el pool de datos de seguridad pan-europeo.[4]European Union Aviation Safety Agency, "Data4Safety Expansion," easa.europa.eu Las aerolíneas alinean inversiones de monitoreo con políticas ambientales que precian carbono y recompensan eficiencia de combustible. El cumplimiento GDPR permanece como obstáculo, pero los proveedores abordan esto a través de arquitecturas de privacidad por diseño, alentando participación más amplia. Las operaciones transfronterizas se benefician de estándares técnicos comunes, permitiendo a aerolíneas de bajo costo asignar aeronaves en cualquier lugar de sus redes sin reingeniería de módulos de datos cableados.

Panorama Competitivo

El mercado de monitoreo de datos de vuelo permanece fragmentado. Los proveedores aeroespaciales establecidos, incluyendo Honeywell, Safran y GE Aerospace, explotan ventajas de escala y experiencia profunda en certificación para agrupar hardware, análisis y servicios. Honeywell anunció que la escisión de su división Aerospace para 2026 permitirá un enfoque más estricto en electrificación, autonomía y servicios basados en datos. Las asociaciones estratégicas caracterizan movimientos recientes: Honeywell y NXP co-desarrollan procesadores capaces de IA para cabinas conectadas a la nube; Safran adquiere el negocio de actuación de Collins Aerospace para integrar flujos de datos de control de vuelo con su stack de análisis; GE Aerospace se asocia con Kratos Defense para incorporar sensores de monitoreo en unidades de propulsión UAV asequibles.

Las empresas de nivel medio reposicionan portafolios a través de desinversión y rebranding. L3Harris salió de su negocio Commercial Aviation Solutions por USD 800 millones, formando Acron Aviation con una fuerza laboral dedicada de 1,400 personas enfocada en entrenamiento, aviónica y análisis de datos. Estos cambios ilustran una convergencia más amplia donde especialistas de hardware absorben empresas de análisis y viceversa, esforzándose por ofertas de stack completo que cumplan con creciente complejidad regulatoria. Los nuevos participantes apuntan a nichos de alto crecimiento como movilidad aérea urbana, servicios médicos de emergencia en helicóptero y drones de carga, aprovechando agilidad de software y bucles cercanos de clientes para destacarse contra conglomerados. La profundidad regulatoria determina cada vez más el posicionamiento competitivo. Los proveedores capaces de navegar requisitos simultáneos de FAA, EASA e ICAO capturan una participación desproporcionada porque las aerolíneas prefieren cumplimiento llave en mano. Los análisis nativos de nube reducen costos de cambio, permitiendo a operadores superponer módulos best-of-breed sobre sensores heredados. Sin embargo, esta apertura también intensifica competencia de precios en el extremo inferior, empujando márgenes de hardware hacia abajo. En general, el mercado exhibe concentración apretada alrededor de un cluster de jugadores de plataforma cuya participación combinada se acerca a dos tercios de ingresos, aunque nichos regionales y específicos de aplicación moderan la fragmentación total.

Líderes de la Industria de Monitoreo de Datos de Vuelo

-

Teledyne Controls (Teledyne Technologies Incorporated)

-

Honeywell International Inc.

-

Safran SA

-

Curtiss-Wright Corporation

-

FLYHT Aerospace Solutions Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Acron Aviation se asoció con Air Cairo a través de un contrato multi-anual para proporcionar servicios de Monitoreo de Datos de Vuelo vía su plataforma FDC. El motor patentado del sistema procesa datos rápidamente, utilizando modelado estadístico y aprendizaje automático, mientras la aplicación integrada Astra pilot entrega insights operacionales integrales.

- Junio 2025: Textron Inc. introdujo un servicio de Monitoreo de Datos de Vuelo para aeronaves Cessna Citation y SkyCourier con un Sistema de Grabación de Aeronave. Este servicio permite a operadores transferir datos a través del servicio C-FOQA de GE Aerospace vía el sistema LinxUs de Textron.

Alcance del Informe Global del Mercado de Monitoreo de Datos de Vuelo

El monitoreo de datos de vuelo (FDM) también conocido como Flight Operations Quality Assurance (FOQA) es un método de capturar, analizar y visualizar datos generados por aeronaves que se mueven de un punto a otro. Esta información aprendida del análisis se usa para encontrar nuevas formas de mejorar la seguridad de vuelo aumentando así la eficiencia operacional general. El estudio de mercado incluye todo el hardware, software y servicios FDM.

| A bordo |

| En tierra |

| Ala fija |

| Ala rotatoria |

| Vehículos Aéreos No Tripulados (UAV) |

| Hardware |

| Software y Análisis |

| Servicios |

| Aerolíneas Comerciales |

| Operadores de Carga y Flete |

| Operadores de Jets Ejecutivos |

| Servicios EMS de Helicóptero y Offshore |

| Defensa y Seguridad Nacional |

| Proveedores de Servicios UAV |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Instalación | A bordo | ||

| En tierra | |||

| Por Plataforma | Ala fija | ||

| Ala rotatoria | |||

| Vehículos Aéreos No Tripulados (UAV) | |||

| Por Componente | Hardware | ||

| Software y Análisis | |||

| Servicios | |||

| Por Usuario Final | Aerolíneas Comerciales | ||

| Operadores de Carga y Flete | |||

| Operadores de Jets Ejecutivos | |||

| Servicios EMS de Helicóptero y Offshore | |||

| Defensa y Seguridad Nacional | |||

| Proveedores de Servicios UAV | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de monitoreo de datos de vuelo?

El mercado de monitoreo de datos de vuelo se sitúa en USD 5.82 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado de monitoreo de datos de vuelo?

Se proyecta que el mercado se expanda a una TCAC del 7.06%, alcanzando USD 8.18 mil millones para 2030.

¿Qué segmento de instalación muestra el crecimiento más fuerte?

Los sistemas de análisis basados en tierra exhiben el crecimiento más alto a una TCAC del 8.10%, reflejando el cambio hacia plataformas de IA centralizadas.

¿Por qué se considera a Asia-Pacífico la región de crecimiento más rápido?

Asia-Pacífico combina expansión rápida de flotas, programas de drones de ciudad inteligente y políticas de aviación digital de apoyo, llevando a una TCAC pronosticada del 7.67%.

¿Qué hace atractivo a los proveedores de servicios UAV como segmento de usuario final?

Las vías regulatorias claras para drones comerciales y la necesidad de registros de vuelo auditables impulsan una TCAC del 10.75% entre operadores UAV.

¿Cómo obtienen ROI las aerolíneas del monitoreo de datos de vuelo?

El mantenimiento predictivo puede reducir costos de mantenimiento hasta un 30% y los programas de análisis de combustible rutinariamente ahorran 1-3% en consumo, compensando inversiones del sistema dentro de meses.

Última actualización de la página el: