Tamaño y Participación del Mercado de Carenados de Aeronaves

Análisis del Mercado de Carenados de Aeronaves por Mordor Intelligence

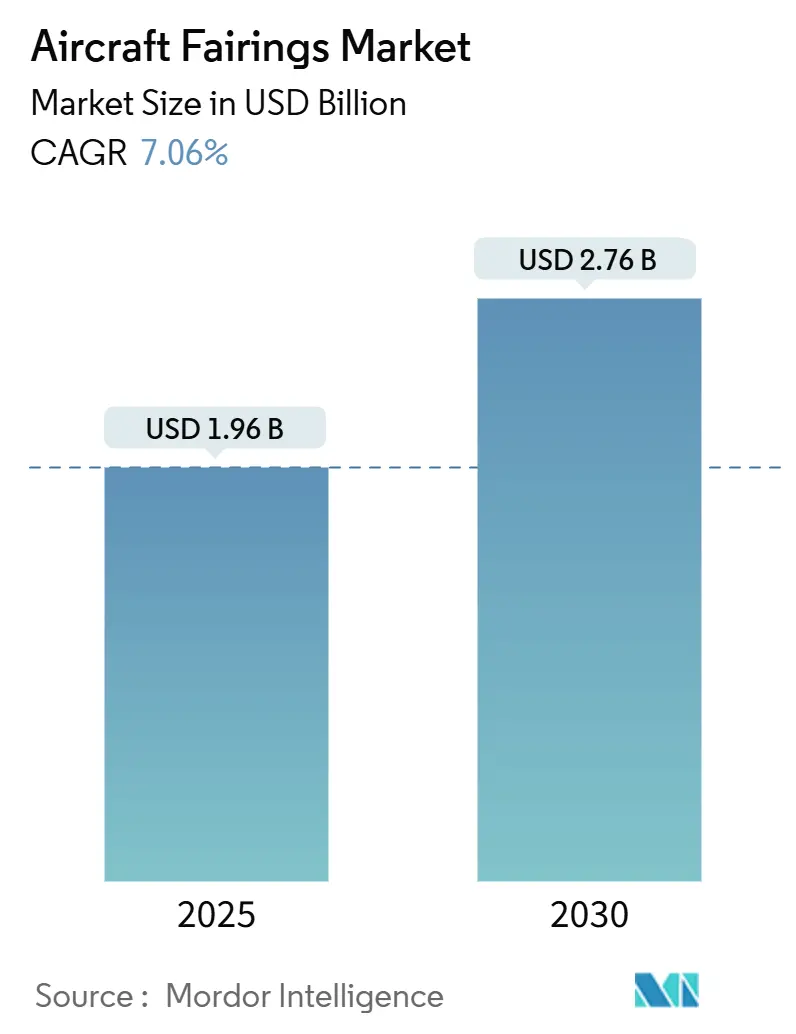

El mercado de carenados de aeronaves se sitúa en USD 1.96 mil millones en 2025 y está en camino de alcanzar un tamaño de mercado de USD 2.76 mil millones para 2030, reflejando una CAGR del 7.06% durante el horizonte de pronóstico. Las sólidas carteras de pedidos de producción que superan los 15,000 jets comerciales, los mandatos crecientes de eficiencia de combustible y un impulso acelerado para reemplazar flotas envejecidas proporcionan visibilidad de demanda a largo plazo. La innovación en compuestos es central para este patrón de crecimiento: el polímero reforzado con fibra de carbono (CFRP) ya representa el 70% de los materiales de carenado en servicio, un cambio que reduce el peso estructural y mejora la resistencia a la corrosión. La creciente dependencia de programas de fuselaje estrecho, que contribuyeron con el 48% de los volúmenes en 2024, favorece a los proveedores que pueden escalar la producción mientras controlan los costos. Mientras tanto, el auge de los conceptos UAV y eVTOL-cada uno priorizando el prototipado rápido y las series de lotes pequeños-crea nichos premium que demandan márgenes más altos por unidad. Como resultado, el mercado de carenados de aeronaves sigue bifurcándose hacia programas comerciales de alto volumen y grupos de demanda de movilidad aérea avanzada de rápido movimiento, obligando a los proveedores a cubrir la capacidad en ambos segmentos.

Conclusiones Clave del Informe

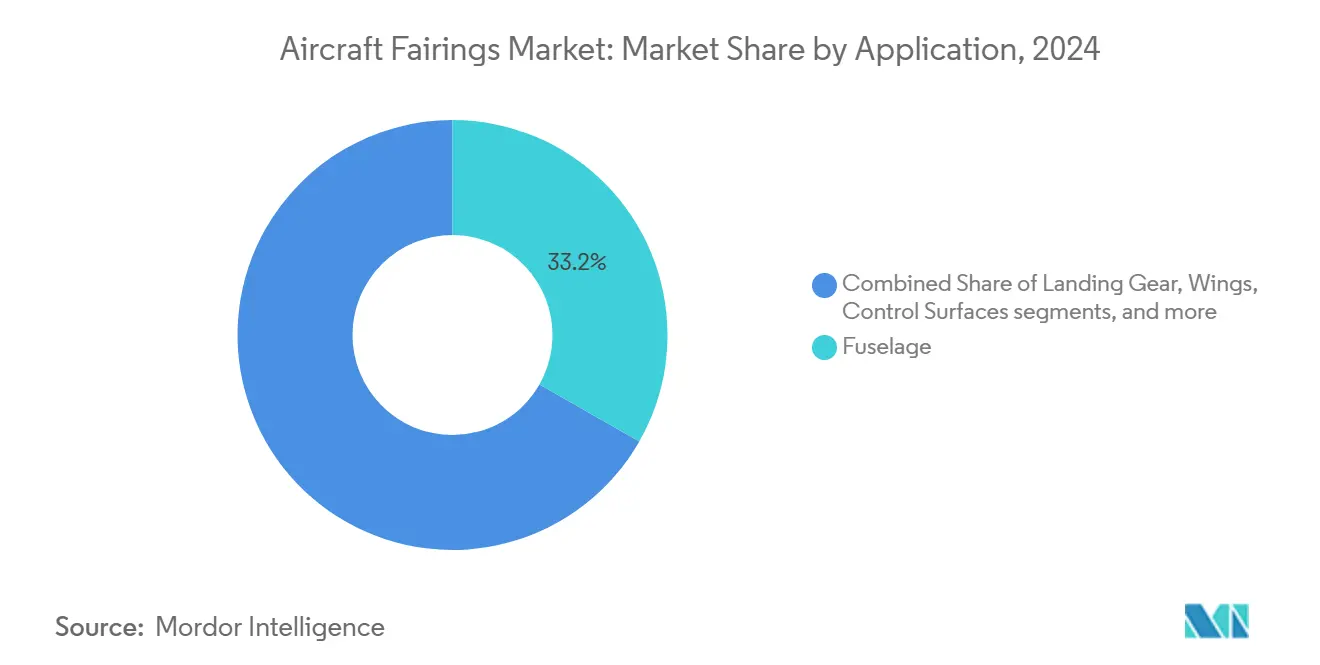

- Por aplicación, los carenados de fuselaje lideraron con el 33.24% de la participación del mercado de carenados de aeronaves en 2024; se proyecta que los carenados de tren de aterrizaje registren la CAGR más alta del 7.15% hasta 2030.

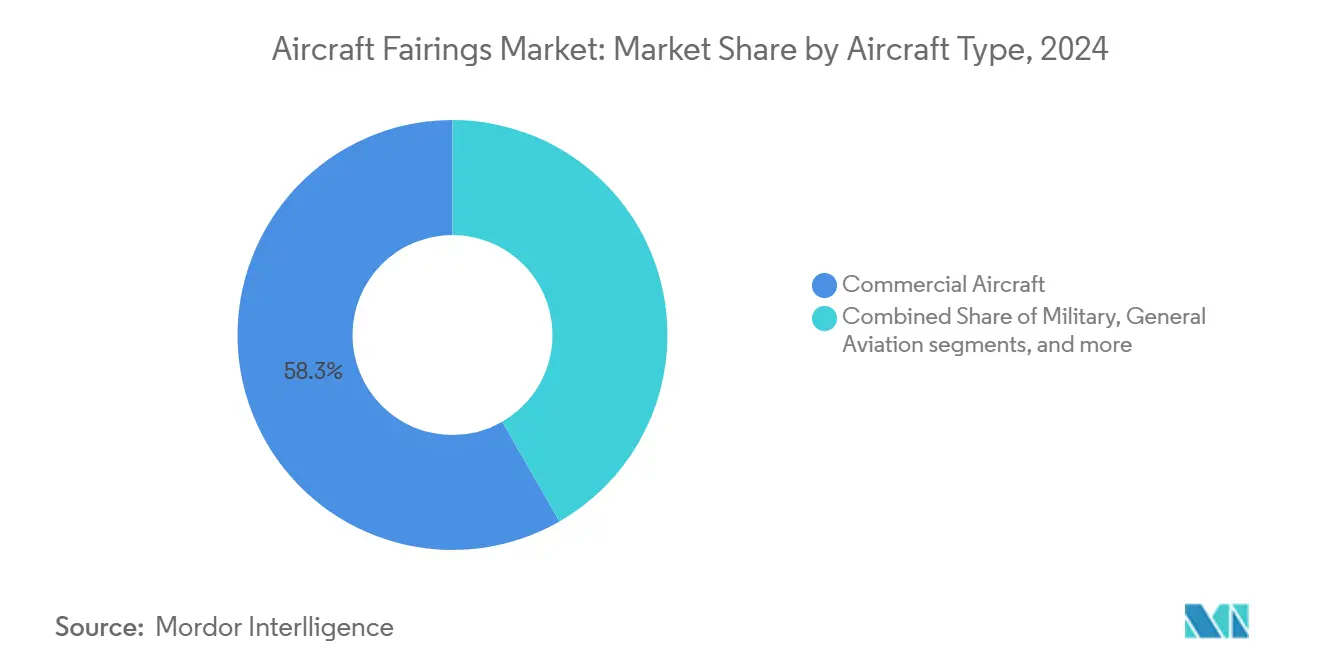

- Por tipo de aeronave, las aeronaves comerciales representaron el 58.29% del tamaño del mercado de carenados de aeronaves en 2024, mientras que la categoría de sistemas no tripulados avanza a una CAGR del 8.74% hasta 2030.

- Por material, el CFRP capturó el 63.48% de la participación de ingresos en 2024; se pronostica que los compuestos termoplásticos se expandan a una CAGR del 9.39% hasta 2030.

- Por canal de ventas, las entregas OEM representaron el 68.19% del tamaño del mercado de carenados de aeronaves en 2024, mientras que el MRO de posventa está creciendo más rápido con una CAGR del 8.37%.

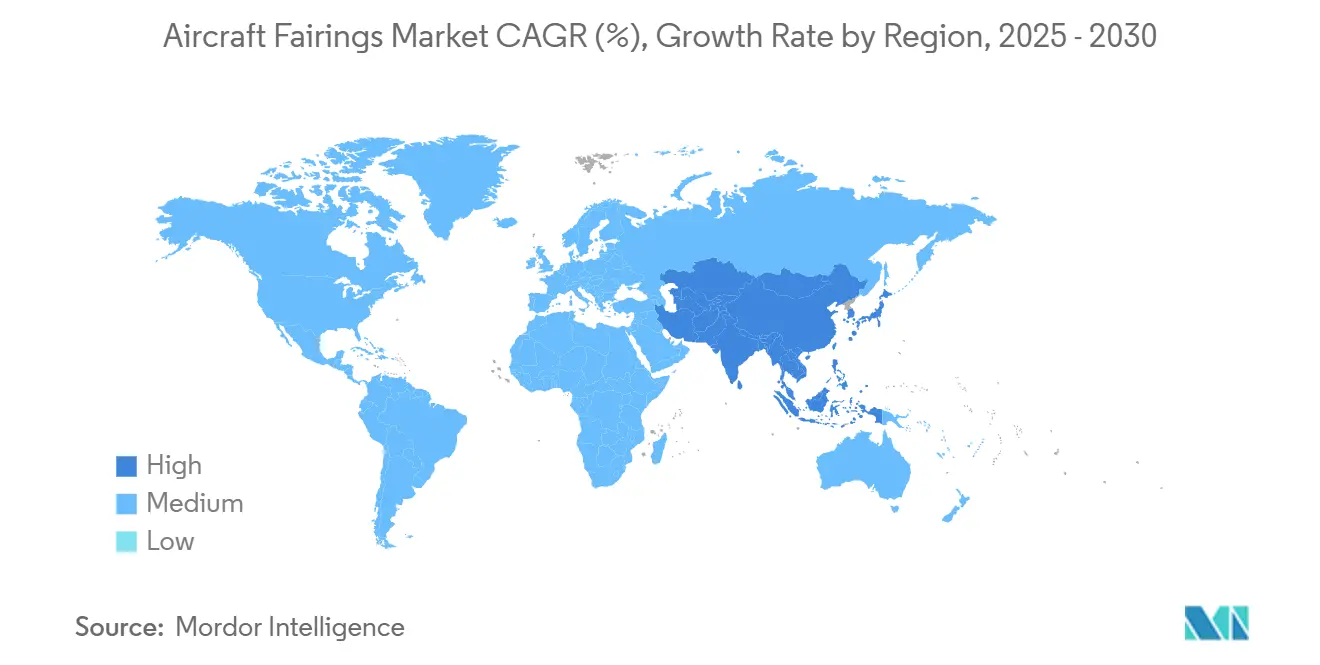

- Por región, América del Norte mantuvo una participación del 36.54% en 2024; Asia-Pacífico es la geografía de crecimiento más rápido, con una CAGR del 8.93% hasta 2030.

Tendencias e Insights del Mercado Global de Carenados de Aeronaves

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % de Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adopción creciente de compuestos para cumplir objetivos de eficiencia de combustible | +1.8% | Global, con concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Reemplazo rápido de aeronaves envejecidas en toda la flota | +1.5% | Global, particularmente América del Norte y Asia-Pacífico | Largo plazo (≥ 4 años) |

| Proliferación de plataformas UAV, movilidad aérea avanzada y eVTOL | +0.9% | América del Norte y Europa liderando, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Crecimiento del gasto MRO de posventa en carenados de reemplazo | +1.2% | Global | Corto plazo (≤ 2 años) |

| Los programas de aeronaves híbrido-eléctricas impulsan nuevos diseños de carenados | +0.7% | Europa y América del Norte | Largo plazo (≥ 4 años) |

| La cartera récord de fuselajes estrechos comerciales sustenta la visibilidad de producción | +0.9% | Global | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Adopción Creciente de Compuestos para Cumplir Objetivos de Eficiencia de Combustible

Las aerolíneas bajo presión aguda de costos de combustible están cambiando del aluminio a los carenados CFRP, elevando el contenido de compuestos en aeronaves de próxima generación del 13% en A330 heredados a más del 50% hoy.[1]Airframer, "Airbus A330/A340 Aircraft Detail," airframer.com El Demostrador de Fuselaje Multifuncional de Airbus muestra que las pieles termoplásticas pueden reducir un 10% adicional de peso mientras soportan soldadura automatizada para tasas de construcción de 100 por mes. Los beneficios económicos siguen siendo convincentes: los ahorros de combustible de por vida pueden compensar el 15-20% del precio de compra de una aeronave cuando se instalan carenados compuestos.[2]CompositesWorld Editors, "Aviation Outlook: Fuel Pricing Ignites Demand for Composites," compositesworld.com Sin embargo, esta transición demanda grandes desembolsos de capital para autoclaves, celdas de colocación robótica y mano de obra especializada, elevando las barreras de entrada e impulsando a los OEMs a favorecer socios que posean ecosistemas de compuestos maduros

Reemplazo Rápido de Aeronaves Envejecidas en Toda la Flota

Más de 700 jets se retiran anualmente, activando la demanda de recolección y reacondicionamiento de componentes que amplía el mercado de readaptación. Los carenados de fuselaje ancho ven un desgaste más pronunciado por ciclos de largo recorrido, empujando a los operadores hacia kits de actualización aerodinámica en lugar de órdenes de nueva construcción en medio de retrasos de entrega. Los programas de economía circular que reclaman carenados compuestos para mercados secundarios, ejemplificados por la alianza de Sumitomo con Werner Aero, están ganando tracción pero enfrentan la dura realidad de que el reciclaje de CFRP es limitado y costoso.

Los Programas de Aeronaves Híbrido-Eléctricas Impulsan Nuevos Diseños de Carenados

Las arquitecturas de propulsión emergentes requieren góndolas rediseñadas y vías de enfriamiento, ampliando la complejidad de los carenados. El demostrador de cuerpo de ala combinada de GE Aerospace integra carenados de góndola novedosos que prometen mejoras de hasta el 50% en la quema de combustible. Los proveedores co-diseñan características de gestión térmica junto con carenados estructurales para ganar estatus de primer movimiento en esta nueva era de propulsión.

La Cartera Récord de Fuselajes Estrechos Comerciales Sustenta la Visibilidad de Producción

Las carteras globales de fuselajes estrechos que superan las 15,000 unidades garantizan pedidos de volumen estable durante al menos la próxima década. Las tasas de ejecución estables ayudan a justificar inversiones de automatización en líneas de carenados compuestos, reduciendo el contenido de mano de obra por unidad y sosteniendo el mercado de carenados de aeronaves mientras las huellas de producción se expanden en las Américas y Asia.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % de Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Precios altos y volátiles de fibra de carbono, epoxi y resinas de alta temperatura | -1.1% | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Ciclos de certificación estrictos que retrasan nuevas tecnologías de carenados | -0.8% | Global | Mediano plazo (2-4 años) |

| Consolidación de cadena de suministro reduciendo opcionalidad de abastecimiento y comprimiendo márgenes | -0.9% | Global, con efectos primarios en América del Norte y Europa | Mediano plazo (2-4 años) |

| Tensiones comerciales geopolíticas y aranceles inflando costos de materias primas | -0.7% | Global, afectando particularmente el comercio EE.UU.-China y las cadenas de suministro Europa-Asia | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Los Precios Altos y Volátiles de Fibra de Carbono, Epoxi y Resinas de Alta Temperatura Comprimen los Márgenes de Proveedores

Se proyecta que la demanda de fibra de carbono en aeroespacial crezca 17% anualmente, pero las adiciones de capacidad requieren inversiones costosas y de ciclo largo. La tensión geopolítica y la exposición arancelaria complican el pronóstico de precios, impulsando a los proveedores a adoptar contratos de costo-plus pero forzando a empresas más pequeñas a posiciones de capital de trabajo insostenibles.

Los Ciclos de Certificación Estrictos Retrasan Nuevas Tecnologías de Carenados

La Circular Consultiva 20-62E de la FAA y las reglas espejadas de EASA extienden las líneas de tiempo de validación para termoplásticos novedosos o carenados fabricados aditivamente a 24-36 meses, duplicando los costos de cumplimiento donde se requieren aprobaciones duales. Aunque los Procedimientos de Implementación Técnica bilateral simplifican algo del papeleo, los innovadores más pequeños aún luchan con el rigor de documentación necesario para satisfacer a los reguladores globales.

Análisis de Segmentos

Por Aplicación: Dominio Impulsado por Integración de Carenados de Fuselaje

Los carenados de fuselaje generaron el 33.24% del tamaño del mercado de carenados de aeronaves en 2024, gracias a sus geometrías complejas de unión ala-cuerpo y altos obstáculos de integración OEM. La demanda permanece adhesiva porque cualquier cambio de diseño obliga a pruebas aerodinámicas completas, haciendo difícil desplazar a los proveedores incumbentes. Los carenados de tren de aterrizaje están acelerando a 7.15% CAGR, impulsados por límites más estrictos de ruido de aeropuerto y requisitos de programas eVTOL para puntales retráctiles. Los carenados de cuerpo-ala y superficies de control permanecen alineados con las tasas de construcción principales, mientras que los carenados de motor recogen crecimiento incremental de demostradores híbrido-eléctricos que exigen carcasas de carenado refrigeradas.

Las plataformas de movilidad emergentes sesgan las reuniones informativas de diseño hacia la fabricación rápida. La investigación de la Universidad Estatal de Wichita muestra que los operadores UAV prefieren carenados modulares imprimibles en días, no semanas. El contrato D328eco de Deutsche Aircraft que agrupa fuselaje y puertas de tren de aterrizaje en un solo premio subraya los movimientos OEM hacia paquetes de proveedores integrados. Tal agrupación favorece a los vendedores con amplios conjuntos de herramientas de diseño y capacidad de artículos de prueba.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Material: La Fortaleza del Polímero Reforzado con Fibra de Carbono (CFRP) Encuentra la Agilidad Termoplástica

La participación del 63.48% del CFRP subraya su estatus arraigado en programas de fuselaje ancho, fuselaje estrecho e incluso aeronaves rotatorias. Sin embargo, los compuestos termoplásticos y polímeros fabricados aditivamente-creciendo 9.39% anualmente-eliminan los cuellos de botella del autoclave y permiten la consolidación de conteo de partes que reduce drásticamente la mano de obra de ensamblaje. Para carenados UAV ligeros, la sensibilidad al costo mantiene viable la fibra de vidrio, mientras que las ubicaciones críticas tolerantes al daño (como los paneles de quilla del fuselaje inferior) aún dependen de aleaciones de aluminio-litio.

La plataforma HexAM PEKK-sinterizado láser de Hexcel imprime soportes de carenado complejos que son imposibles de mecanizar convencionalmente, reduciendo desperdicio y peso simultáneamente. Los esfuerzos DOMMINIO financiados por la UE extienden este hilo digital al incrustar sensores de salud estructural en carenados termoplásticos, llevando el monitoreo de integridad predictiva directamente a instalaciones de línea de montaje. Con el tiempo, las pilas de material mezclado que aparean pieles CFRP laminadas a costillas termoplásticas impresas podrían dominar el mercado de carenados de aeronaves.

Por Tipo de Aeronave: La Aviación Comercial Impulsa la Fundación del Mercado en Medio de la Disrupción de Plataformas Emergentes

Las aeronaves comerciales representaron el 58.29% de la participación del mercado de carenados de aeronaves en 2024, con programas de fuselaje estrecho solos proporcionando el 48% y líneas de fuselaje ancho agregando otro 17%. Esta dominancia surge de carteras de producción sostenidas y planes de renovación de flotas de aerolíneas que se traducen en demanda confiable y de largo plazo para carenados en ubicaciones de fuselaje, ala y góndola. La última perspectiva de Boeing apunta a más de 44,000 nuevos aviones de pasajeros entrando en servicio para 2038, de los cuales 32,400 serán modelos de pasillo único-una ventana de visibilidad que sustenta los compromisos de capacidad para proveedores de carenados. Al mismo tiempo, la producción de fuselaje estrecho está aumentando para aliviar las restricciones de capacidad. En contraste, las tasas de ensamblaje de fuselaje ancho permanecen moderadas porque las aerolíneas aún están recortando la exposición de largo recorrido y favoreciendo alternativas eficientes en combustible en misiones de alcance medio.

Las plataformas UAV y eVTOL introducen el bolsillo de demanda de crecimiento más rápido con una CAGR del 8.74% hasta 2030, creando oportunidades para carenados que enfatizan la fabricación rápida y estructuras de costo más bajas en lugar del camino de certificación exhaustivo seguido en programas comerciales. Las aeronaves militares proporcionan una línea base estable respaldada por presupuestos de defensa elevados en medio de tensiones geopolíticas, mientras que la aviación general se beneficia del renovado interés en viajes de negocios.

Airbus entregó 766 aeronaves en 2024 y retuvo una cartera de 8,658 unidades, subrayando la profundidad de la producción comercial que continúa anclando el tamaño del mercado de carenados de aeronaves. Concurrentemente, el enfoque de la empresa en diseños de próxima generación y combustible de aviación sostenible mantiene avanzando las especificaciones de carenados compuestos. El demostrador de cuerpo de ala combinada de JetZero, que apunta a una reducción del 50% en la quema de combustible al integrar estrechamente góndola y carenados de cuerpo suministrados por Collins Aerospace, resalta cómo los requisitos de rendimiento comercial aceleran la polinización cruzada de tecnología en el mercado más amplio de carenados de aeronaves. Para los proveedores, el desafío es equilibrar los horarios de calificación rigurosos de programas de aerolíneas establecidos con los ciclos de desarrollo iterativos y de vía rápida favorecidos por plataformas de movilidad emergentes, forzando una doble experiencia en certificación tradicional y prototipado rápido.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Ventas: Dominio OEM y Momentum de Posventa

Las líneas OEM consumieron el 68.19% de los envíos de carenados en 2024, reflejando eficiencias de instalación de línea de montaje y controles estrictos de cambios de ingeniería en Airbus y Boeing. No obstante, los ingresos de posventa crecen a 8.37% CAGR mientras las aerolíneas extienden las vidas de activos en medio de cuellos de botella de entrega y racionamiento de capital. Las ganancias de distribución de USD 750 millones de VSE Aviation ilustran la escala de centros logísticos requeridos para almacenar carenados variados en depósitos globales.

Los márgenes más altos de posventa atraen a jugadores de segundo nivel, sin embargo el imperativo de servicio es oneroso: la alianza de FCAH Aerospace con Cobalt Aero Services abarca góndolas, inversores de empuje y carenados, demandando ventanas de despacho de 24 horas. Equilibrar posiciones de inventario contra el drenaje de capital de trabajo se convierte en un factor crítico de éxito mientras proliferan las SKUs de componentes.

Análisis Geográfico

América del Norte capturó el 36.54% de la participación del mercado de carenados de aeronaves en 2024, respaldado por la recuperación de producción de Boeing y un compromiso de fabricación de USD 1 mil millones de GE Aerospace que impulsa la capacidad de compuestos en múltiples estados de EE.UU.[3]GE Aerospace, "GE Aerospace to Invest Nearly USD 1 B in U.S. Manufacturing," geaerospace.com Los clusters establecidos desde hace tiempo en Washington y Carolina del Sur dan a los proveedores un ecosistema maduro, aunque las políticas arancelarias y las brechas de mano de obra calificada continúan tensionando las bases de costos. La expansión de instalaciones de USD 2 mil millones de RTX destaca la fe de los OEM en la demanda sostenida incluso mientras el entorno operativo a corto plazo permanece inflacionario.

Asia-Pacífico es la región de crecimiento más rápido, mostrando 8.83% CAGR hasta 2030. Los programas indígenas como el C919 de China o el HTT-40 de India intensifican los mandatos de localización, atrayendo a los tier-1 occidentales a fábricas de empresa conjunta. Strata Manufacturing registró un crecimiento de producción del 38%, exportando 11,774 estructuras en modelos de Airbus y Boeing, señalando la ambición del Golfo de convertirse en una potencia de compuestos. El nuevo sitio de 100,000 m² de Hanwha Aerospace en Vietnam para componentes de GE y Rolls-Royce valida además el cambio.

Europa se beneficia del tempo de producción de Airbus y se enfoca en materiales verdes. Las pruebas de viabilidad de fibra de carbono de base biológica de Airbus para carenados de helicóptero marcan pasos tempranos hacia cadenas de suministro carbono-neutrales. Japón preserva un nicho como proveedor de fibra de carbono de alto grado, con Mitsubishi Chemical apuntando a un 12% de crecimiento de compuestos en futuros programas de movilidad. Mientras tanto, los mercados de Medio Oriente y África aprovechan las zonas de libre comercio y la proximidad a rutas de largo recorrido para ganar trabajo de compensación de los OEMs. Sin embargo, lograr paridad de certificación con pares occidentales permanece como una tarea en curso.

Panorama Competitivo

El mercado de carenados de aeronaves está moderadamente concentrado, con líderes de primer nivel-FACC AG, GKN Aerospace y Collins Aerospace (RTX Corporation)-manteniendo contratos de vida útil del programa de larga data que disuaden a nuevos participantes. No obstante, la fragilidad de la cadena de suministro desde 2020 ha provocado la reevaluación OEM de dependencias de fuente única. Algunos OEMs exploran la internalización parcial de carenados críticos, mientras otros siembran nuevos proveedores asiáticos para resistencia. Las expansiones de compuestos intensivas en capital subrayan la brecha de capacidad en ampliación; la actualización de material de freno de USD 200 millones de Collins en Spokane amplía la capacidad 50% e incrusta más automatización.

La excelencia operacional se convierte en un diferenciador. El Premio Aero Excellence 2025 de FACC muestra cómo los marcos de calidad rigurosos acortan los tiempos de ciclo y ganan elogios de OEM. La fabricación aditiva también disrumpe las estructuras de costos; las demostraciones HexAM de Hexcel validan carenados termoplásticos impresos listos para zonas de alta temperatura, señalando un futuro donde los procesos ligeros de herramientas alcanzan el equilibrio en volúmenes más bajos.

El tablero de ajedrez competitivo se fragmenta además a lo largo de líneas de programa: los proveedores incumbentes persiguen premios de fuselaje estrecho de alto volumen, mientras los especialistas ágiles pivotan hacia prototipos eVTOL que necesitan cambio rápido. La polinización cruzada de fuerza laboral y gemelos digitales entre estos silos decidirá el liderazgo de margen hasta 2030.

Líderes de la Industria de Carenados de Aeronaves

-

Spirit AeroSystems, Inc.

-

FACC AG

-

Collins Aerospace (RTX Corporation)

-

GKN Aerospace

-

Airbus Aerostructures (Airbus SE)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: RTX Corporation firmó con JetZero para suministrar estructuras de integración de motores y góndolas para un demostrador de cuerpo de ala combinada, incluyendo carenados avanzados para vuelos de prueba de 2027.

- Junio 2023: Strata Manufacturing PJSC (Strata) y SABCA firmaron un contrato para fabricar y ensamblar Carenados de Soporte de Flap A350-1000, expandiendo su asociación existente para Carenados de Soporte de Flap A350-900 y reforzando su colaboración en la entrega de componentes de aviación.

Alcance del Informe Global del Mercado de Carenados de Aeronaves

Este estudio profundiza en los varios tipos de carenados utilizados en distintas secciones de una aeronave, abarcando desde el fuselaje y el tren de aterrizaje hasta las alas, superficies de control y motor. Los carenados de aeronaves están meticulosamente elaborados para minimizar la resistencia, asegurando que las superficies de la aeronave mantengan un perfil elegante que pospone la separación de la capa límite. Al ocultar brechas y espacios entre componentes de aeronaves, los carenados juegan un papel pivotal en mejorar la estética de la aeronave y reducir la resistencia de forma y la resistencia de interferencia. Un ejemplo es el carenado de la pista del flap, una estructura similar a una vaina debajo del ala de la aeronave, encontrada en dimensiones y formas variadas en todos los modelos de aeronaves.

El mercado de carenados de aeronaves está segmentado por aplicación, usuario final y geografía. Por aplicación, el mercado está segmentado en fuselaje, tren de aterrizaje, alas, superficies de control y motor. Por usuario final, el mercado está segmentado en comercial, militar y aviación general. El informe también cubre los tamaños y pronósticos para el mercado de carenados de aeronaves en países principales a través de diferentes regiones. Para cada segmento, los tamaños de mercado y pronósticos se ofrecen en términos de valor (USD).

| Fuselaje |

| Tren de Aterrizaje |

| Alas |

| Superficies de Control |

| Motor |

| Polímero Reforzado con Fibra de Carbono (CFRP) |

| Compuestos de Fibra de Vidrio |

| Aleaciones Metálicas |

| Compuestos Termoplásticos |

| Termoplásticos Fabricados Aditivamente |

| Comercial | Aeronaves Comerciales de Fuselaje Estrecho |

| Aeronaves Comerciales de Fuselaje Ancho | |

| Militar | Combate |

| No Combate | |

| Aviación General | |

| Sistemas No Tripulados |

| Producción OEM |

| MRO de Posventa |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Aplicación | Fuselaje | ||

| Tren de Aterrizaje | |||

| Alas | |||

| Superficies de Control | |||

| Motor | |||

| Por Material | Polímero Reforzado con Fibra de Carbono (CFRP) | ||

| Compuestos de Fibra de Vidrio | |||

| Aleaciones Metálicas | |||

| Compuestos Termoplásticos | |||

| Termoplásticos Fabricados Aditivamente | |||

| Por Tipo de Aeronave | Comercial | Aeronaves Comerciales de Fuselaje Estrecho | |

| Aeronaves Comerciales de Fuselaje Ancho | |||

| Militar | Combate | ||

| No Combate | |||

| Aviación General | |||

| Sistemas No Tripulados | |||

| Por Canal de Ventas | Producción OEM | ||

| MRO de Posventa | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de carenados de aeronaves?

El mercado de carenados de aeronaves está valorado en USD 1.96 mil millones en 2025 y se pronostica que crezca a USD 2.76 mil millones para 2030.

¿Qué segmento de aplicación tiene la mayor participación?

Los carenados de fuselaje mantienen el 33.24% de los ingresos en 2024, reflejando su complejidad de integración y papel aerodinámico crítico,

¿Por qué los compuestos termoplásticos están ganando tracción?

Los termoplásticos permiten tiempos de ciclo más rápidos, soldadura automatizada y reciclaje más fácil, respaldando una CAGR del 9.39% hasta 2030

¿Qué región está creciendo más rápido?

Asia-Pacífico lidera el crecimiento con 8.93% CAGR, impulsado por programas de jets indígenas y localización de cadena de suministro.

¿Cómo afectarán las aeronaves híbrido-eléctricas el diseño de carenados?

Las arquitecturas de propulsión híbrida requieren nuevas góndolas y carenados de enfriamiento, abriendo oportunidades de ganancias de diseño para proveedores que pueden integrar gestión térmica con integridad estructural.

¿Cuáles son los desafíos clave para nuevos participantes?

Los precios volátiles de fibra de carbono y los ciclos prolongados de certificación FAA/EASA extienden los horizontes de ROI y favorecen a los incumbentes con capital y experiencia regulatoria.

Última actualización de la página el: