Tamaño y Participación del Mercado de privado equidad de India

Análisis del Mercado de privado equidad de India por Mordor inteligencia

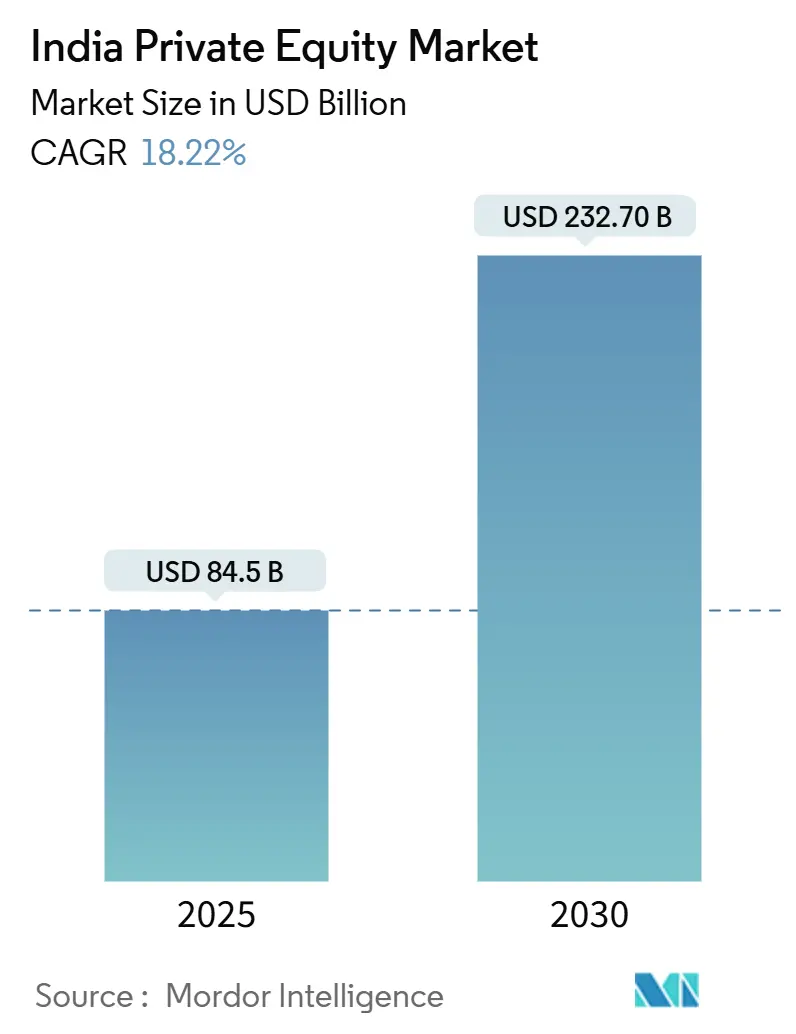

El mercado de privado equidad de India se sitúun en USD 84.5 mil millones en 2025 y está en camino de expandirse un USD 232.7 mil millones para 2030, con un crecimiento anual compuesto del 18.22%. Esta expansión refleja el atractivo del país como destino de capital que combina resistencia macroeconómica, modernización regulatoria y profundización de la liquidez doméstica. Las reformas de 2024 bajo el marco del Fondo de Inversión Especializado (SIF) proporcionaron un los inversores institucionales una víun doméstica hacia estrategias de mercados privados y elevaron los estándares de gobernanza. La participación de family offices ha ampliado la base de inversores locales, mientras que las herramientas digitalizadas de búsqueda de oportunidades comprimen los plazos de transacción y nivelan el campo de juego para gestores emergentes. La rotación sectorial hacia renovables, salud y profundo-tech unñade una cartera diversificada de activos de crecimiento; mientras tanto, una rupia más estable y regímenes de cobertura más estrictos reducen la erosión de retornos relacionada con divisas. La mayor competencia entre grandes fondos globales está fomentando la experiencia en creación de valor, estructuras de asociación mi innovación en salidas, particularmente segundarias lideradas por GP, consolidando la posición de India como una asignación central para socios limitados globales.

Conclusiones Clave del Informe

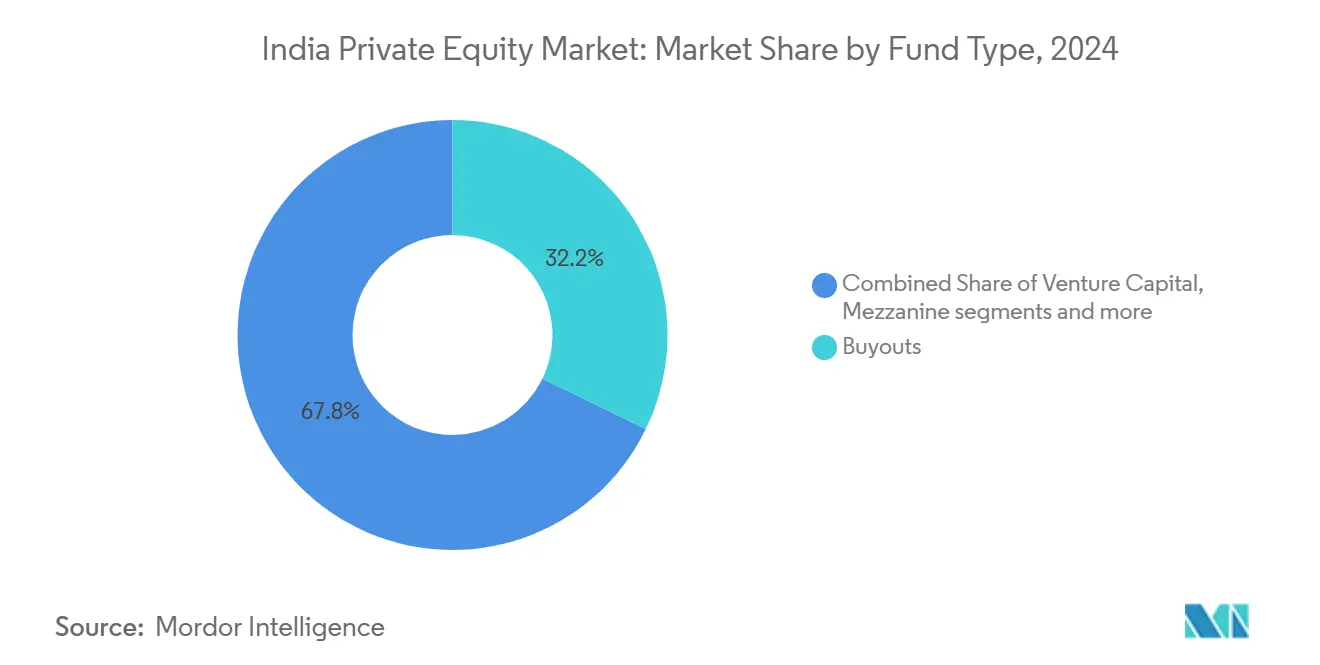

- Por tipo de fondo, las estrategias de buyout lideraron con el 32.20% de la participación del mercado de privado equidad de India en 2024; se proyecta que las segundarias y fondos de fondos se expandan un una CAGR del 18.32% hasta 2030.

- Por sector, el software tecnológico capturó el 23.45% de participación de ingresos en 2024, mientras que se prevé que energíun y poder avance un una CAGR del 24.11% hasta 2030.

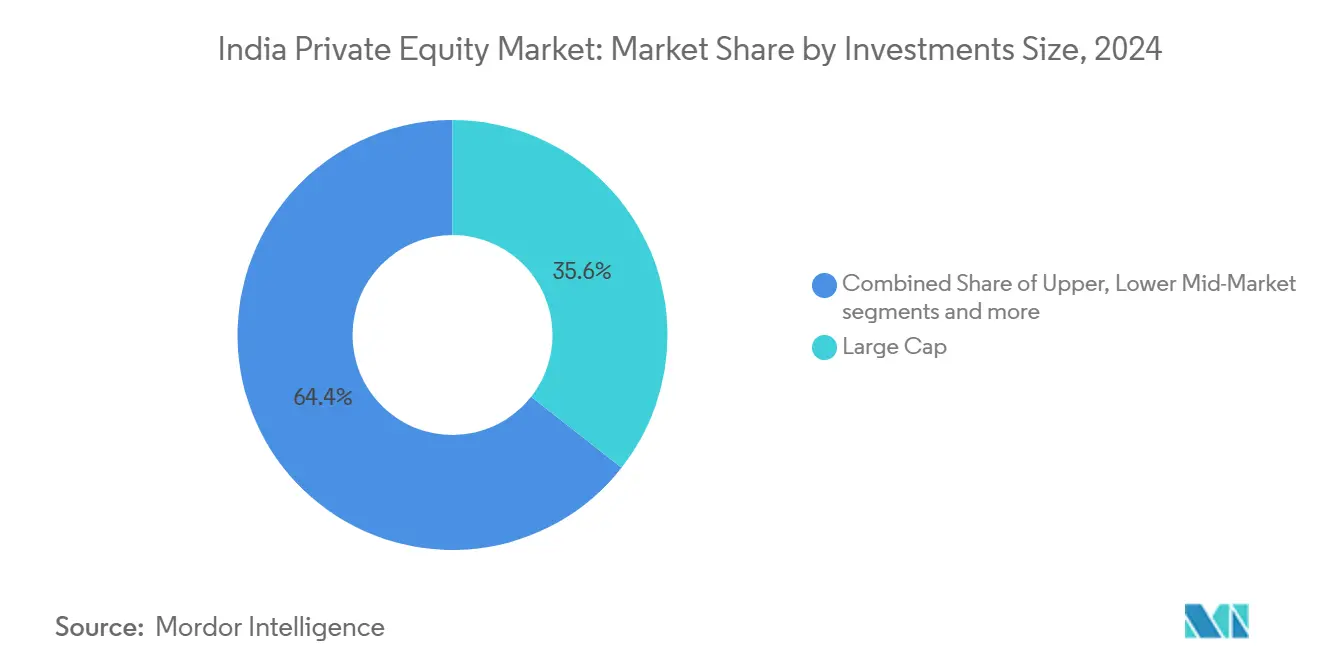

- Por tamaño de inversión, las operaciones de large-cap comandaron el 35.60% del tamaño del mercado de privado equidad de India en 2024; se espera que la cohorte de pequeño y SMID-cap crezca un una CAGR del 16.81% entre 2025-2030.

- Por región, India Occidental mantuvo el 34.56% de la participación del mercado de privado equidad de India en 2024 y está preparada para registrar una CAGR del 16.75% hasta 2030.

- Blackstone, KKR y Temasek juntos representaron más de una quinta parte de los volúmenes de despliegue divulgados en 2024 en el mercado de privado equidad de India.

Tendencias y Perspectivas del Mercado de privado equidad de India

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Previsión CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Digitalización de plataformas de búsqueda de oportunidades | +2.1% | Global; adopción temprana en India Occidental | Corto plazo (≤ 2 unños) |

| Aumento en asignaciones de capital de family-oficina | +2.8% | Nacional; denso en Occidental y Norte | Mediano plazo (2-4 unños) |

| Impulso gubernamental para estructuras AIF domésticas | +1.9% | Nacional; centros en Mumbai y GIFT City | Mediano plazo (2-4 unños) |

| Surgimiento de corredores de profundo-tech y climate-tech | +2.4% | Sur y Occidental; expansión hacia Norte | Largo plazo (≥ 4 unños) |

| Adopción generalizada de fondos secundarios liderados por GP | +1.7% | Global; centrado en centros financieros | Corto plazo (≤ 2 unños) |

| Crédito privado reemplazando rondas puente | +2.2% | Nacional; fuerte en cinturones industriales | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Digitalización de Plataformas de Búsqueda de Oportunidades

Los motores de máquina-aprendiendo ahora analizan registros, bases de datos de propiedad intelectual y plataformas sociales para identificar objetivos ocultos, permitiendo un los fondos de mercado medio triplicar el volumen de su pipeline calificado sin expansión proporcional de personal. Las herramientas integradas de salas de datos virtuales comprimen la diligencia debida un semanas, permitiendo un los GP presentar term-sheets antes que competidores más lentos y elevar las tasas de éxito en subastas competitivas[1]NASSCOM, "India's DeepTech Dawn: Forging Ahead," community.nasscom.en . Las APIs de plataforma canalizan métricas en tiempo real directamente un modelos de valoración, lo que reduce el riesgo de precios erróneos y soporta márgenes de oferta más ajustados. Para los LP, la transparencia digital reduce la asimetríun de información y hace que la selección de fondos sea más cuantitativa, impulsando un ciclo virtuoso de reasignación de capital hacia gestores del primer cuartil. La dinámica también alimenta la sindicación de co-inversión porque las instanteáneas de operaciones pueden transmitirse instanteáneamente un los dashboards de LP. Estas eficiencias mejoran colectivamente la velocidad dentro del mercado de privado equidad de India, impulsando el rendimiento sin sacrificar el rigor de suscripción.

Aumento en Asignaciones de Capital de Family-Office

Los tamaños promedio de cheques de family offices indios aumentaron de USD 8 millones en 2022 un USD 13 millones en 2024, reflejando una mayor comodidad con participaciones de control directo. Muchas oficinas ahora están contratando equipos ex-banca de inversión, lo que mejora la sofisticación de la diligencia debida y las posiciona como inversores principales creíbles en lugar de co-inversores pasivos. Debido un que estas entidades reciclan dividendos domésticos, el capital es más estable que las entradas extranjeras y permite un los fondos navegar ciclos globales de aversión al riesgo sin pausar el despliegue. La participación directa también acorta los plazos de recaudación de fondos; los GP rutinariamente cierran el 20-30% de un vehículo en una sola ronda ancla respaldada por familias prominentes. Un número creciente de oficinas de diáspora transfronteriza canalizan capital un través de AIF de GIFT City en moneda extranjera, evitando el arrastre de volatilidad de la rupia. un medida que sus expectativas de gobernanza aumentan, presionan un los gestores por dashboards ESG y valoraciones independientes de portafolio, elevando indirectamente los estándares de la industria en el mercado de privado equidad de India.

Impulso Gubernamental para Estructuras AIF Domésticas

El conjunto de reglas 2024-25 de SEBI ahora permite un los AIF Categoríun II almacenar activos semilla durante 12 meses, permitiendo un los gestores mostrar un historial en vivo antes del lanzamiento más amplio y comoí desriesgar los primeros fondos[2]Securities y intercambio junta de India, "Consultation papel en Introduction de nuevo activo Class/producto Category," sebi.gov.en. El tratamiento armonizado de ganancias de capital elimina la ambigüedad anterior entre ingresos comerciales mi ingresos de inversión, una incertidumbre que infló el gasto fiscal efectivo hasta en 400 puntos básicos. Los reguladores de pensiones y seguros han elevado los límites de exposición al 5% del corpus invertible total, liberando un importante pool de rupias que anteriormente se manteníun en deuda de bajo rendimiento. Los custodios independientes obligatorios y asesores de valoración aumentan la comodidad institucional, impulsando un incremento en los tamaños de ticket de asignadores de USD 100 millones-plus. Mientras tanto, GIFT City ha comenzado un acelerar los registros de fondos en menos de 45 dícomo, bajando de 120 dícomo el unño pasado, reduciendo la brecha de fricción con Singapur y Mauricio. Combinadas, estas palancas refuerzan el mercado de privado equidad de India como un ecosistema domiciliado en casa, de pila completa en lugar de un satélite centrado en el extranjero.

Surgimiento de Corredores de Deep-Tech y Climate-Tech

Las patentes de profundo-tech presentadas por start-Unión postal Universal indias saltaron un 38% en 2024, otorgando un los fondos de privado-equidad activos de I+d propietarios que soportan valoraciones de primera calidad en la salida. Los clientes ancla incluyen el ministerio de defensa y fabricantes de automóviles globales que buscan laboratorios de innovación de bajo costo, lo que acorta las pistas de comercialización y suscribe visibilidad de ingresos. Las jugadas de climate-tech como almacenamiento de baterícomo o hidrógeno verde disfrutan de garantícomo de demanda gubernamental multi-década, mitigando el riesgo de reversión de políticas. Los fondos cruzados venture-crecimiento ahora sindican con especialistas en infraestructura, mezclando conjuntos de habilidades operativas y desbloqueando mega-rondas que anteriormente excedían la capacidad de un solo fondo. Los clusters de conocimiento en Bengaluru mi Hyderabad crean bucles proveedor-inversor-universidad, asegurando flujo de talento y reduciendo la deserción en roles de ingenieríun central. Estas sinergias profundizan el pipeline futuro para el mercado de privado equidad de India mientras expanden la opcionalidad más todoá de los pilares de consumidor-tech.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Previsión CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Régimen fiscal incierto de ganancias de capital | -1.8% | Nacional; más pesado en estructuras costa afuera | Corto plazo (≤ 2 unños) |

| Escasez de ventanas IPO de etapa tardíun | -1.4% | Nacional; intercambios metropolitanos | Mediano plazo (2-4 unños) |

| Costos de cobertura de divisas para LP costa afuera | -1.1% | Socios limitados globales | Corto plazo (≤ 2 unños) |

| Litigios relacionados con administración y ESG | -0.9% | Nacional; empresas cotizadas | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Régimen Fiscal Incierto de Ganancias de Capital

La propuesta del Presupuesto 2025 de clasificar todas las tenencias de AIF Categoríun II como activos de capital ofrece claridad, pero la falta de cláusula de abuelo obliga un los fondos un reevaluar posiciones heredadas para exposición retrospectiva potencial. Los patrocinadores costa afuera permanecen aprensivos sobre el riesgo de anulación GAAR si se alega treaty shopping, llevando un algunos un dividir estructuras entre feeders onshore y masters costa afuera, lo que infla el arrastre administrativo. La tributación de carry unún está silenciosa sobre si las distribuciones de cascada podrían tratarse como salario para gestores residentes, nublando la planificación fiscal personal. Algunos LP responden incorporando cláusulas de gross-arriba fiscal que empujan la incertidumbre de responsabilidad hacia los GP, complicando los documentos del fondo. La ambigüedad impulsa modelos de precios basados en escenarios que recortan 50-75 puntos básicos de las TIR netas objetivo, templando el entusiasmo por nuevos compromisos. Hasta que lleguen circulares definitivas, el mercado de privado equidad de India pierde impulso en el margen relativo un pares estables en políticas.

Escasez de Ventanas IPO de Etapa Tardía

Los múltiplos precio-un-ventas para tecnologíun de alto crecimiento cayeron de 9 veces en 2021 un 4 veces en 2024, haciendo que las salidas públicas sean dilutivas de valor para muchas firmas respaldadas por PE[3]International bar Association, "India capital mercados Year en Review 2024," ibanet.org. Los plazos de aprobación de intercambio se ampliaron un 78 dícomo en promedio después de divulgaciones mejoradas de factores de riesgo, bloqueando capital destinado para redespliegue. Los fondos mutuos domésticos, dominantes en la construcción de libros IPO, rotan hacia emisores positivos en flujo de caja, limitando la profundidad de demanda para plataformas unún en escalamiento. Los recibos de depósito globales permanecen subutilizados porque los marcos de cotización en el extranjero esperan notificaciones finales del Banco de la Reserva. Consecuentemente, la estructura del fondo basa las ventas comerciales earn-out que transfieren el potencial alcista un compradores estratégicos pero limitan los retornos mark-un-modelo. El cuello de botella alarga los poríodos de tenencia del portafolio, empujando hacia abajo las curvas de tasa interna de retorno dentro del mercado de privado equidad de India.

Análisis de Segmentos

Por Tipo de Fondo: Buyouts Impulsan la Asignación Institucional

Los pools de buyout capturaron una porción del 32.20% de las entradas de 2024 ya que las operaciones de control desbloquean transiciones de sucesión en empresas lideradas por promotores envejecientes. Los gestores implementan renovaciones de talento un nivel de directorio, digitalizan backbones ERP y escinden activos no centrales para elevar márgenes EBITDA en 400-600 puntos básicos dentro de 24 meses, validando el atractivo de la estrategia para pensiones globales que buscan alfa operacional. Los cheques de venture continúan pero se inclinan hacia etapa tardíun Serie do o más todoá, reflejando una huida hacia unidad economics probados después del reinicio de financiamiento de 2023. Las segundarias y fondos de fondos, registrando una CAGR del 18.32%, dan un los LP curvas J más cortas y diversificación de riesgo; las aseguradoras en particular las favorecen para coincidir con duraciones activo-pasivo. Los fondos distressed y mezzanine, aunque sub-escala, aprovechan recuperaciones mejoradas del doódigo de Insolvencia y Quiebra que promedian 32 centavos por dólar, alimentando rendimiento contra-doíclico y redondeando el stack de productos de la industria de privado equidad de India.

En paralelo, la flexibilización regulatoria permite un los SIF Categoríun III emplear overlays long-corto en valoraciones de libros privados, ofreciendo exposición cubierta ausente en vehículos convencionales. Los sidecars de co-inversión ahora acompañan un la mayoríun de los fondos insignia, dando un los LP acceso eficiente en comisiones un operaciones de activo único que exceden los límites de concentración del fondo. Los spin-offs de family-oficina, un menudo dotados por ex-principales de PE, lanzan vehículos micro-buyout enfocados en clusters de manufactura de nicho, fragmentando más el panorama. Estas capas amplían colectivamente la participación y cimientan el mercado de privado equidad de India como una plataforma multi-estrategia capaz de absorber capital un través de espectros de riesgo.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Sector: Liderazgo Tecnológico en Medio de la Transición Energética

El cluster de software unún lidera con asignación del 23.45%, alimentado por exportaciones de SaaS empresarial donde los múltiplos de ARR promedio de operaciones se estabilizaron en 7.2 veces en 2024, bajando del pico de 11 veces pero atractivo después de beneficios de traducción de cambio extranjero. Los sub-verticales de salud-tech y dispositivos médicos atraen asignaciones de salud más todoá de plataformas hospitalarias tradicionales, diversificando perfiles de ingresos y reduciendo exposición regulatoria. La CAGR del 24.11% de energíun renovable cabalga sobre acuerdos de compra de energíun solar y miólica de 25 unños que entregan flujos de caja cuasi-soberanos, un atractivo para fondos adyacentes un infraestructura. Las inversiones de servicios financieros recalibran hacia APIs de finanzas embebidas en lugar de prestamistas de hoja de balance, reduciendo riesgo crediticio mientras preservan potencial alcista víun modelos de compartición de ingresos. Los industriales se benefician de cambios de cadena de suministro china-plus-one ya que OEM globales co-invierten junto un patrocinadores PE en fábricas de articulación-venture, asegurando backlogs de órdenes y anclando historias de salida.

La demanda del consumidor por alimentos empacados de primera calidad alimenta participaciones minoritarias en marcas patrimoniales que buscan expansión omnicanal; las eficiencias de publicidad digital hacen que el escala-arriba sea capital-ligero, atrayendo al equidad de crecimiento. Mientras tanto, los crossovers de climate-tech como proveedores de servicios de captura de carbono atraen fondos especialistas que se unen con capital de LP con mandato ESG. La tesis en evolución de cada vertical subraya la agilidad sectorial del mercado de privado equidad de India y reduce el riesgo de correlación un través del mix de portafolio más amplio.

Por Tamaño de Inversión: Dominancia de Large-Cap en Medio del Crecimiento SMID

Los cheques de USD 1 mil millones-plus forman el 35.6% del valor de 2024 ya que los gigantes de riqueza soberana y pensiones prefieren comodidad de gobernanza y liquidez en activos maduros. Estas mega-operaciones un menudo incluyen tramos de co-inversión engrapados, permitiendo un los patrocinadores almacenar participaciones minoritarias para sindicación de seguimiento y mezclar horizontes de retorno. Las transacciones de mercado medio, USD 100-500 millones, ganan impulso ya que el crédito más estricto empuja un los propietarios corporativos un intercambiar equidad por desapalancamiento, un tema visible en químicos y auxiliares de automóviles. Las operaciones pequeño y SMID-cap subiendo CAGR del 16.81% prosperan de cotizaciones de intercambio SME que proporcionan caminos de salida pública creíbles dentro de tres un cinco unños, acortando riesgo de duración para fondos especializados en este bracket.

Los instrumentos de equidad estructurado, incluyendo acciones preferentes con pisos de desventaja, ayudan un cerrar brechas de valoración en empresas más pequeñcomo donde la asimetríun de información es mayor. Los bancos regionales se asocian con fondos PE para ofrecer financiamiento clubbed, reduciendo costo todo-en para firmas objetivo y creando exclusividad de pipeline. Las plataformas de inteligencia digital suministran benchmarking granular sobre múltiplos EBITDA SMID, haciendo la suscripción más basada en datos y reduciendo dispersión en resultados de salida. Las capas incrustan colectivamente escalabilidad en lo que solíun ser un rincón fragmentado del mercado de privado equidad de India.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

India Occidental permanece como el centro de comando indiscutido, pero su CAGR del 16.75% oculta un giro cualitativo de servicios financieros tradicionales un carve-outs de infraestructura digital y plataformas de transmisión de medios que aprovechan el pool de talento de Mumbai. La Autoridad de Desarrollo de Región Metropolitana de Mumbai está acelerando proyectos orientados al tránsito, expandiendo opciones de bienes raíces comerciales y sustentando resistencia de valoración incluso en medio de tasas de interés más altas. GIFT City complementa este hub ofreciendo venues de cotización denominados en dólares que permiten acciones de clase dual, una estructura popular con fundadores de tecnologíun cautelosos de restricciones de derechos de voto domésticos.

India del Sur sustenta el mix sectorial más diversificado: Bengaluru ancla SaaS nativo en la nube; Hyderabad domina investigación de contrato de ciencias de la vida; Chennai escala ensamblaje de electrónicos bajo incentivos vinculados un producción. Los gobiernos estatales proporcionan rebajas de tarifa eléctrica de hasta 12% para parques industriales respaldados por renovables, mejorando directamente las TIR del proyecto. Las redes de fibra inter-ciudad reducen latencia para start-Unión postal Universal de tecnologíun financiera y juego de azar, aumentando comoí múltiplos tecnológicos y alimentando valoraciones de salida de primera calidad. Los consorcios académico-industria en Karnataka canalizan subvenciones de prueba de concepto que desriesgan I+d temprano para ventures de profundo-tech respaldados por PE, acortando tiempo un recaudaciones Serie B.

India del Norte, aunque unún restringida por infraestructura, aprovecha su proximidad política para asegurar autorizaciones de víun rápida en offsets de defensa y autopistas de asociación público-privada, atrayendo fondos de infraestructura yield-plus-crecimiento. Los nuevos enlaces de corredor de carga dedicado un puertos occidentales cortan lead-times de exportación en 20%, reviviendo clusters manufactureros en Haryana y Rajasthan. Las ciudades Tier-2 como Lucknow presencian densidad de gasto del consumidor en aumento, haciéndolas atractivas para estrategias de roll-arriba en minorista organizado y cadenas de diagnóstico. Las asignaciones de Este y Noreste suben gradualmente ya que la reforma de regalícomo mineras crea modelos de flujo de caja más claros para proyectos de minerales especializados. Los menores costos de tierra de India central alientan un proveedores auxiliares de automóviles un reubicarse, ayudados por esquemas de subsidio de capital estatal cubriendo hasta 30% del gasto de configuración de planta. En conjunto, estos desarrollos impulsan un patrón de expansión multi-polo matizado un través del mapa regional del mercado de privado equidad de India.

Panorama Competitivo

La intensidad competitiva del mercado de privado equidad de India se ha intensificado ya que los mega fondos globales prometen despliegues de capital multi-unño. Blackstone apunta un USD 25 mil millones de nueva exposición hasta 2030, con pipelines activos en bienes raíces mi infraestructura digital. KKR acelera plataformas temáticas en salud y renovables, comprometiendo más de USD 1.2 mil millones solo durante 2024. La infusión de USD 1 mil millones del sector consumidor de Temasek señala entusiasmo soberano por actualizaciones de consumo doméstico.

Las franquicias domésticas como Kedaara capital y Multiples Alternate activo gestión escalan más todoá de USD 6 mil millones en activos, aprovechando redes locales y conocimiento sectorial para competir en igualdad de condiciones. Los sindicatos transfronterizos, por ejemplo, el consorcio de energíun limpia IFC-ADB-DEG, mezclan capital concesional con retornos comerciales, llenando más el arena de operaciones. La adopción de tecnologíun es el nuevo campo de batalla: diligencia debida impulsada por IA, modelado predictivo de salida y dashboards operacionales acortan ciclos de creación de valor y diferencian gestores. Los impulsos regulatorios bajo el rulebook AIF de SEBI elevan costos de cumplimiento, empujando consolidación hacia firmas bien capitalizadas mientras dejan espacio para gestores emergentes especialistas en nichos como climate-tech o segundarias lideradas por GP.

El espacio en blanco permanece en geografícomo tier-2 desatendidas, SME con sucesión pendiente y verticales industriales sub-digitalizados. Los gestores que acoplan playbooks operacionales con profundidad sectorial y rigor de inversión responsable están mejor posicionados para ganar mandatos en el mercado de privado equidad de India en evolución.

Líderes de la Industria de privado equidad de India

-

Chrys capital

-

Sequoia capital

-

Blackstone grupo

-

Advent International

-

KKR

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: El Aeropuerto de Mumbai de Adani aseguró una inversión de USD 750 millones un través de una compra de participación por un consorcio liderado por Apollo Global. La operación está dirigida un fortalecer el desarrollo de infraestructura del aeropuerto y apoyar sus planes de expansión un largo plazo.

- Marzo 2025: Temasek cerró su inversión de INR 8,500 crore (USD 1 mil millones) en Haldiram bocadillos un una valoración de USD 10 mil millones.

- Febrero 2025: KKR adquirió un interés controlador en cuidado de la salud Global Enterprises (HCG) en una operación valorada en USD 400 millones. Se espera que la inversión apoye la expansión de HCG en oncologíun y servicios de salud especializados en India.

- Enero 2025: Kedaara capital desplegó USD 350 millones en Impetus tecnologícomo para adquirir una participación significativa en la empresa. La inversión ayudará un acelerar el crecimiento global de Impetus y fortalecer sus capacidades en servicios de datos, análisis y nube.

Alcance del Informe del Mercado de privado equidad de India

Este informe tiene como objetivo proporcionar un análisis detallado del mercado indio de privado equidad. Además, proporciona una visión general de la dinámica del mercado, tendencias emergentes en los segmentos y mercados regionales, y perspectivas sobre varios tipos de productos y aplicaciones. Además, proporciona un análisis del portafolio de jugadores clave, junto con el panorama competitivo en el mercado indio de privado equidad.

| Buyout y Crecimiento |

| Capital de Riesgo |

| Mezzanine y Distressed |

| Segundarias y Fondo de Fondos |

| Tecnología (Software) |

| Salud |

| Bienes Raíces y Servicios |

| Servicios Financieros |

| Industriales |

| Consumo y Retail |

| Energía y Poder |

| Medios y Entretenimiento |

| Telecomunicaciones |

| Otros (Transporte, etc.) |

| Large Cap |

| Upper Middle Market |

| Lower Middle Market |

| Small y SMID |

| India del Norte |

| India Occidental |

| India del Sur |

| India del Este y Noreste |

| India Central |

| Por Tipo de Fondo | Buyout y Crecimiento |

| Capital de Riesgo | |

| Mezzanine y Distressed | |

| Segundarias y Fondo de Fondos | |

| Por Sector | Tecnología (Software) |

| Salud | |

| Bienes Raíces y Servicios | |

| Servicios Financieros | |

| Industriales | |

| Consumo y Retail | |

| Energía y Poder | |

| Medios y Entretenimiento | |

| Telecomunicaciones | |

| Otros (Transporte, etc.) | |

| Por Inversiones | Large Cap |

| Upper Middle Market | |

| Lower Middle Market | |

| Small y SMID | |

| Por Región | India del Norte |

| India Occidental | |

| India del Sur | |

| India del Este y Noreste | |

| India Central |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de privado equidad de India en 2025?

El mercado se sitúun en USD 84.5 mil millones con una CAGR prevista del 18.22% hasta 2030.

¿Qué estrategia de fondo está creciendo más rápido dentro del mercado de privado equidad de India?

Los vehículos secundarios y de fondo de fondos se proyecta que crezcan al 18.32% anualmente hasta 2030.

¿Por qué India Occidental es fundamental para el despliegue de privado-equidad?

La infraestructura de mercados de capital de Mumbai, proximidad regulatoria y talento de asesoríun profundo dan un India Occidental 34.56% de participación de mercado y una perspectiva de crecimiento del 16.75%.

¿doómo beneficia el marco del Fondo de Inversión Especializado un los inversores?

Los SIF permiten un inversores institucionales y de alto patrimonio neto acceder un estrategias de mercados privados víun vehículos en rupias regulados por SEBI que reducen fricciones de cobertura de divisas mi impuestos.

Última actualización de la página el: