Tamaño y Cuota del Mercado de privado equidad

Análisis del Mercado de privado equidad por Mordor inteligencia

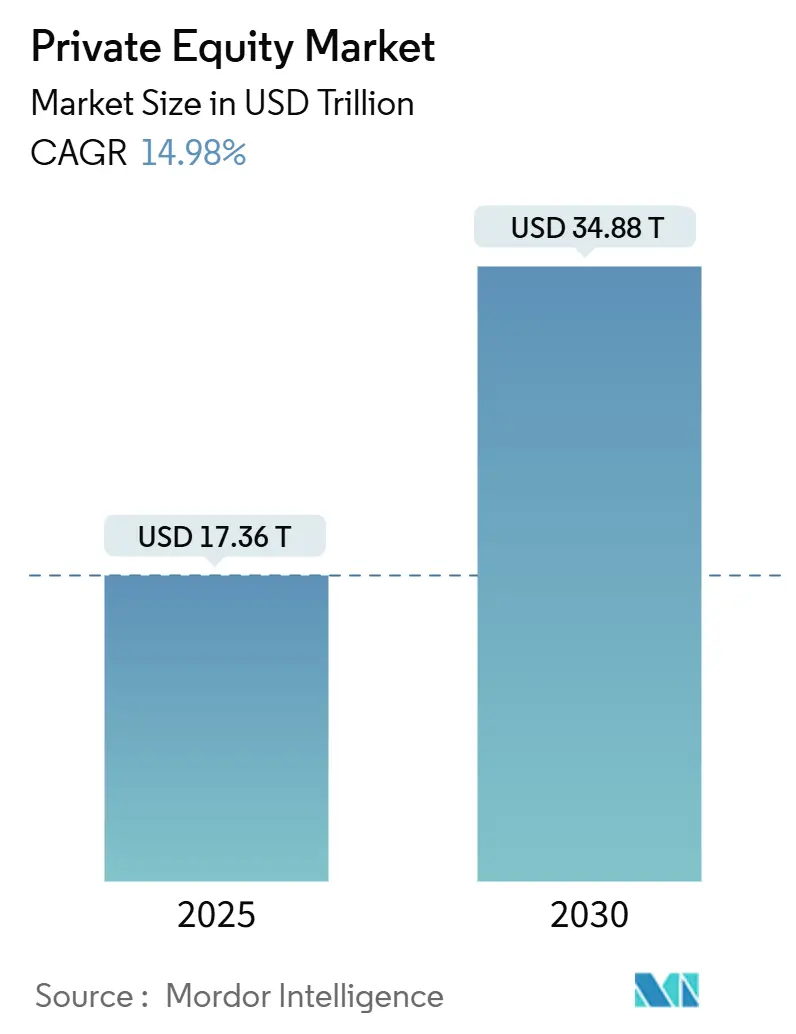

El mercado global de privado equidad se situó en 17,36 billones de USD en 2025 y se prevé que alcance los 34,88 billones de USD en 2030, reflejando una TCAC del 14,98%. Esta trayectoria de crecimiento subraya doómo el mercado de privado equidad ha evolucionado de una clase de activos especializada un un canal de asignación de capital mainstream que rivaliza con los mercados públicos. Los socios limitados refuerzan esta expansión aumentando los compromisos mientras los rendimientos tradicionales de renta fija permanecen moderados. Los saldos récord de capital seco por encima de los 2 billones de USD, una creciente oferta de desinversiones corporativas y el interés creciente en activos de transición energética están sosteniendo el flujo de operaciones un pesar de un entorno de tipos de interés más altos. Los cambios regulatorios también son importantes; mientras la AIFMD II endurece la transparencia en Europa, nuevos vehículos semilíquidos y la inclusión 401(k) en Estados Unidos están desbloqueando grandes reservas minoristas. Paradójicamente, la normalización de tipos ha reducido los compradores especulativos apalancados, dando un los patrocinadores bien capitalizados un campo más claro para adquirir activos de calidad.

Conclusiones Clave del Informe

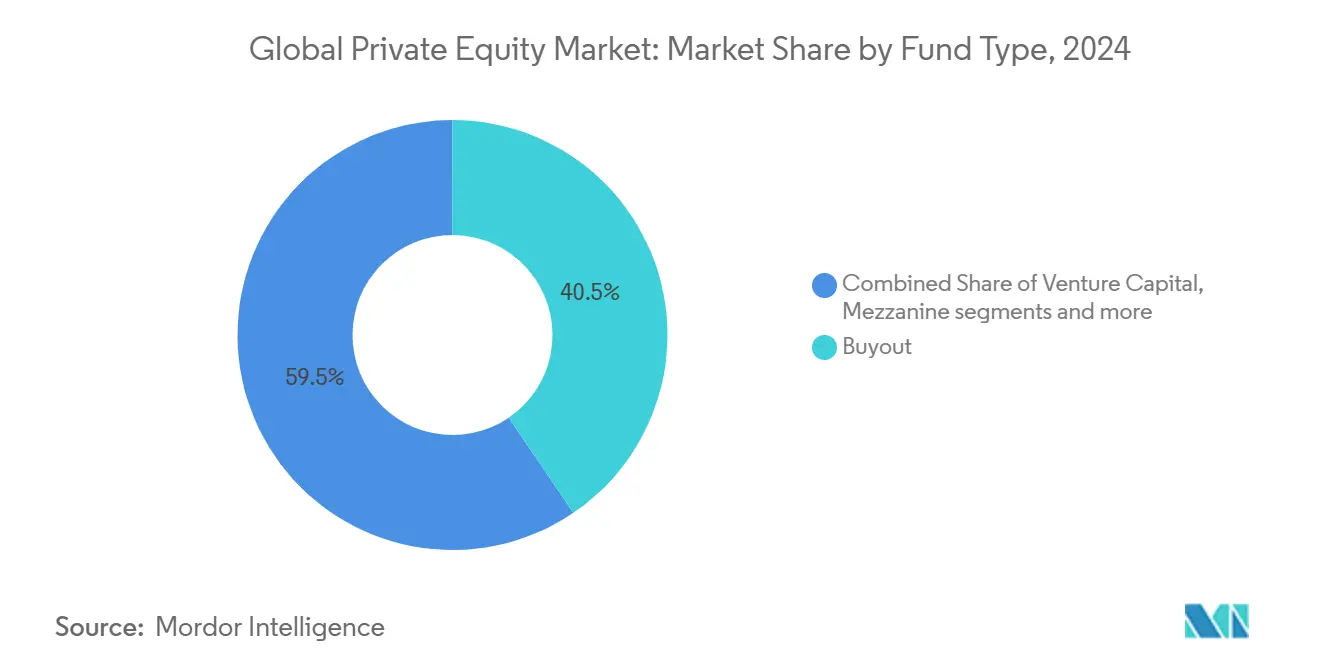

- Por tipo de fondo, las estrategias de buyout mantuvieron el 40,5% de la cuota del mercado de privado equidad en 2024, mientras que las secundarias y fondos de fondos registraron la TCAC más rápida del 9,34% hasta 2030.

- Por sector, tecnologíun capturó el 31,2% de la cuota de ingresos en 2024; se proyecta que energíun y electricidad avancen un una TCAC del 13,41% hasta 2030.

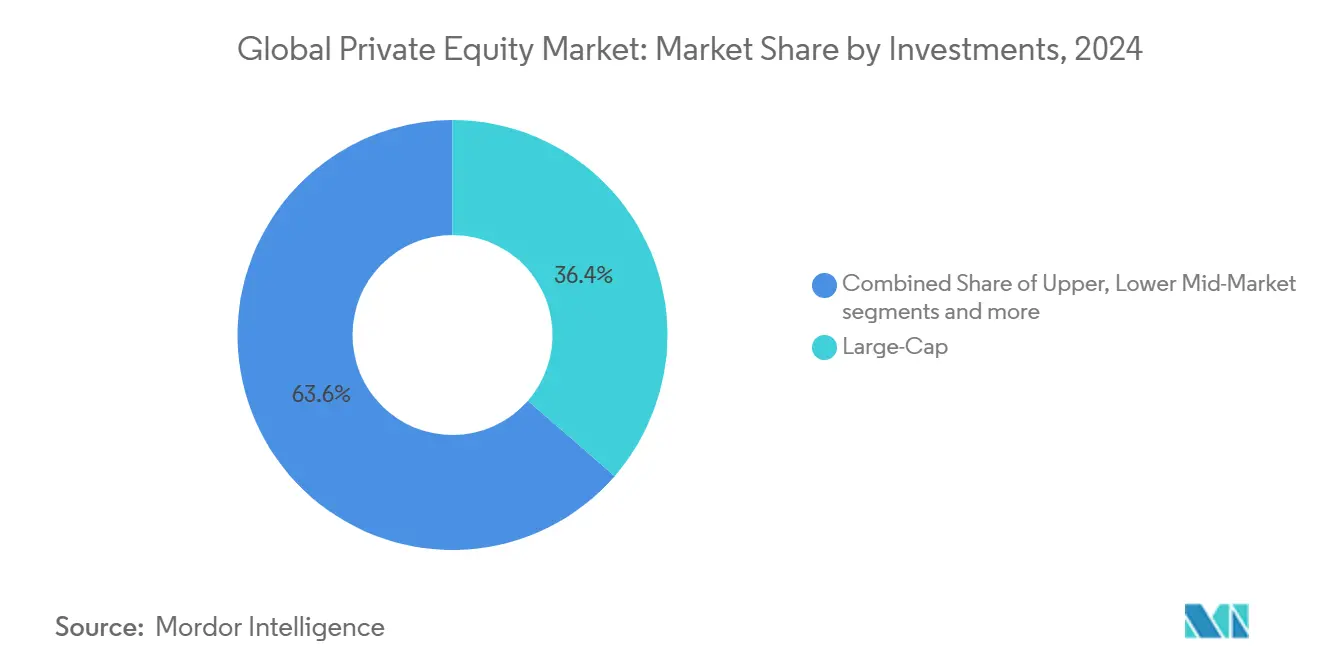

- Por tamaño de operación, las transacciones de gran capitalización comandaron una cuota del 36,4% del tamaño del mercado de privado equidad en 2024; el mercado medio inferior se expande un una TCAC del 12,31%.

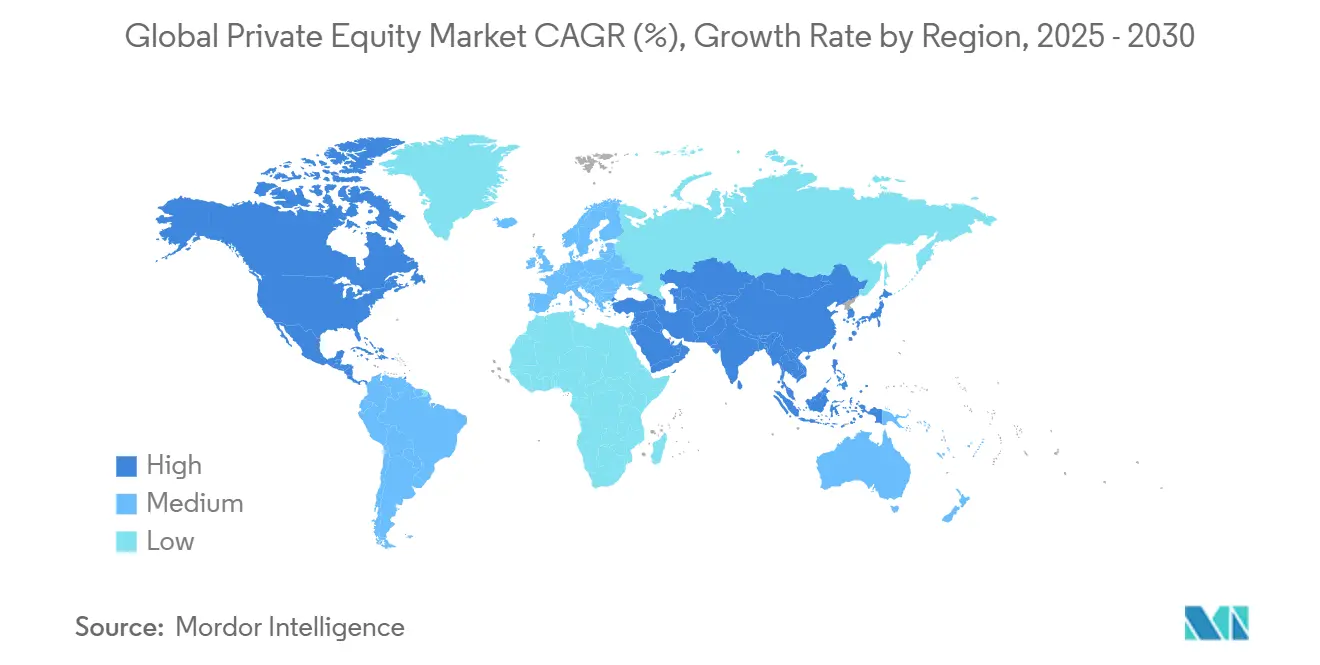

- Por geografíun, Norteamérica lideró con una cuota del 53,2% en 2024, mientras que se prevé que Asia-Pacífico se expanda un una TCAC del 8,95% hasta 2030.

Tendencias mi Insights del Mercado Global de privado equidad

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Saldos récord de capital seco buscando despliegue | +3.2% | Global; más fuerte en Norteamérica y Europa | Medio plazo (2-4 unños) |

| Crecientes asignaciones un alternativos por parte de inversores de pensiones y soberanos | +2.8% | Global; liderado por Norteamérica, expandiéndose en APAC | Largo plazo (≥ 4 unños) |

| Demanda de transformación digital para creación de valor operativo | +2.1% | Global; pronunciado en mercados desarrollados | Medio plazo (2-4 unños) |

| Acceso de inversores minoristas víun estructuras semilíquidas / 401(k) | +1.9% | Principalmente Norteamérica; emergente en Europa | Largo plazo (≥ 4 unños) |

| Liquidez desbloqueada un través de fondos de continuación y secundarios | +1.5% | Global, liderado por Norteamérica y Europa | Corto plazo (≤ 2 unños) |

| Tokenización de unidades de fondos habilitando propiedad fraccionaria | +0.8% | Global, adopción temprana en mercados desarrollados | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Saldos Récord de Capital Seco Buscando Despliegue

El capital seco global subió un 2,62 billones de USD un mediados de 2024, aplicando presión material sobre los socios generales para transaccionar. Los comités de inversión están acelerando los cronogramas de diligencia debida y suscribiendo múltiplos de entrada más altos para evitar la carga de capital. El resultado es una bifurcación más aguda: los mega-fondos gravitan hacia operaciones público-privadas multimillonarias, mientras que los gestores especialistas del mercado medio ven menos congestión de pujas y precios más ajustados. En sectores como servicios sanitarios y software B2B, el capital abundante empuja un los vendedores un probar el mercado antes, reforzando un ciclo virtuoso de oferta de operaciones. Sin embargo, los fondos de cosechas envejecidas enfrentan presión de "úsalo o piérdelo", impulsando un aumento en operaciones club que distribuyen el riesgo mientras preservan la velocidad de despliegue. un pesar de la inflación de valuación en algunos bolsillos, los gestores disciplinados aprovechan estructuras de earn-out y precios contingentes para proteger la desventaja y preservar los rendimientos objetivo.

Crecientes Asignaciones a Alternativos por Parte de Inversores de Pensiones y Soberanos

Una encuesta de Nuveen de 800 instituciones globales que supervisan 19 billones de USD muestra que el 66% planea aumentar las asignaciones de privado equidad en los próximos cinco unños[1]Nuveen activo allocation survey, "alternativa Investing perspectiva 2025," Nuveen, nuveen.com . Los fondos soberanos del Consejo de Cooperación del Golfo y Asia están liderando sindicatos de operaciones directas, un menudo escribiendo tickets de capital de 1-2 miles de millones de USD para asegurar derechos de gobernanza. Estos inversores de horizonte largo perciben la clase de activos como una cobertura contra la volatilidad del mercado público y el riesgo de inflación, permitiéndoles tolerar curvas J más largas. La demanda de co-inversión está redefiniendo la economíun, ya que los fondos negocian carry más bajo en tramos lado un lado un cambio de velocidad de ejecución. El flujo constante de dinero institucional grande apoya la recaudación de fondos incluso cuando las condiciones macro se endurecen, proporcionando una base duradera que suaviza el ciclo de formación de capital.

Demanda de Transformación Digital para Creación de Valor Operativo

Los kits de herramientas operativas ahora incluyen inteligencia artificial, analíticas de datos y automatización. El análisis de la industria estima aumentos potenciales de retorno del 150%-250% cuando la IA se integra en los planes de creación de valor del portafolio. El grupo operativo del portafolio de KKR creó un modelo de lenguaje natural propietario que escanea transcripciones de servicio al cliente para identificar impulsores de abandono, cortando la deserción en 200 puntos básicos. El equipo de ciencia de datos de Blackstone aplica algoritmos de mantenimiento predictivo un través de participaciones industriales, extendiendo las vidas de los activos y comprimiendo presupuestos de gastos de capital. La investigación de KPMG estima que la IA generativa puede reducir los cronogramas de diligencia debida de dícomo un segundos. Mientras estas capacidades escalan, los gestores se diferencian menos en apalancamiento y más en ingenieríun post-operación, elevando el listón para futuras recaudaciones de fondos.

Acceso de Inversores Minoristas vía Estructuras Semilíquidas / 401(k)

La decisión de Empower de agregar exposición un mercados privados para 19 millones de ahorradores de jubilación un través de 1,8 billones de USD en activos señala participación minorista mainstream. Los fondos evergreen semilíquidos registraron 381 miles de millones de USD en activos netos para Q3 2024, permitiendo liquidez mensual o trimestral dentro de puertas predefinidas. Los diseñadores de productos están mezclando mangas de crédito privado para suavizar la volatilidad del NAV, alineándose con la tolerancia minorista para drawdowns. Las plataformas tecnológicas automatizan la compensación de llamadas de capital, simplificando procesos de back-oficina que una vez bloquearon los flujos minoristas. La guíun del Departamento del Trabajo, más el lobbying de la industria, indica momentum, pero los fiduciarios unún demandan estructuras de comisiones transparentes y políticas de valuación estandarizadas. Mientras caen los obstáculos operativos, el mercado de privado equidad podríun aprovechar un pool de contribución definida de 12,5 billones de USD, ampliando su base de inversores y suavizando la ciclicalidad de recaudación de fondos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Costos de financiación impulsados por tasas de interés más altas | -2.4% | Global; agudo en Norteamérica y Europa | Corto plazo (≤ 2 unños) |

| Brechas de valuación bid-ask suprimiendo salidas | -1.8% | Global; notable en Europa | Medio plazo (2-4 unños) |

| Cargas de cumplimiento de reportes ESG mi impacto más estrictas | -1.2% | Liderado por Europa, expandiéndose globalmente | Medio plazo (2-4 unños) |

| AIFMD II y mandatos equivalentes de transparencia de datos | -0.9% | Europa primario, derrame un operaciones globales | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Costos de Financiación Impulsados por Tasas de Interés Más Altas

El giro de tipos cercanos un cero un normalizados está elevando las cargas de servicio de deuda y recortando el apalancamiento, forzando un las contribuciones de capital un subir. Los datos de MSCI muestran que los activos mantenidos ahora llevan mayor apalancamiento que las operaciones realizadas, sugiriendo presión de valuación futura[2]MSCI analítica, "privado equidad Leverage Update 2025," MSCI, msci.com. Los prestamistas sénior están endureciendo los covenants, reintroduciendo pruebas de mantenimiento ausentes por una década, y empujando los propagación arriba 150-200 puntos básicos. Para cerrar la brecha de financiación, los patrocinadores recurren un un mercado de crédito privado de 2,1 billones de USD que precio flexiblemente pero con primas de 50-100 puntos básicos sobre préstamos sindicados. Los muros de refinanciación en 2026-2027 probarán estructuras de capital más débiles, creando puntos de entrada para fondos de situaciones especiales y distressed. Las firmas de primer nivel con vehículos de capital permanente pueden capear el entorno de tipos, pero los patrocinadores de nivel medio pueden luchar para cumplir expectativas de distribución, restringiendo el crecimiento general.

Brechas de Valuación Bid-Ask Suprimiendo Salidas

Una brecha creciente entre las expectativas del vendedor y las ofertas del comprador ha extendido los poríodos de tenencia medios un 6,4 unños, el más largo en el registro. Aproximadamente 30.000 activos no vendidos por valor de 3,6 billones de USD obstruyen las tuberícomo de salida, retrasando las distribuciones un socios limitados y extendiendo los poríodos de vida de los fondos. Los mercados europeos sienten más el apuro: los valores de salida cayeron 19% en Q1 2025 incluso cuando los volúmenes de inversión se recuperaron, reflejando suscripción cautelosa en medio de incertidumbre macro. Los vehículos de continuación alivian la presión permitiendo un los patrocinadores retener activos de alto rendimiento, pero los procesos de consentimiento LP pueden ralentizar la adopción. El atasco también deprime la recaudación de fondos para gestores emergentes, ya que los ciclos de capital favorecen plataformas establecidas con registros de liquidez probados. Hasta que los múltiplos del mercado público se estabilicen y los costos de financiación se asienten, la actividad de salida arrastrará las normas históricas, pesando sobre los rendimientos realizados del mercado de privado equidad.

Análisis de Segmentos

Por Tipo de Fondo: Dominio de Buyout en Medio de Innovación del Mercado Secundario

Las estrategias de buyout capturaron el 40,5% del tamaño del mercado de privado equidad en 2024 y permanecen como el punto de referencia para las asignaciones institucionales. Los inversores aprecian la visibilidad de las palancas de creación de valor, precios, operaciones y disciplina de capital, más índices de benchmarking reconocibles. La actividad es pronunciada en Europa, donde los conglomerados deshacen subsidiarias no centro y negocios familiares envejecidos buscan soluciones de sucesión. Dentro de Estados Unidos, las desinversiones corporativas permanecen abundantes ya que las empresas públicas agudizan su enfoque en activos centro, proporcionando una tuberíun de operaciones de plataforma. El capital de riesgo muestra resistencia selectiva en inteligencia artificial, herramientas de ciencias de la vida y limpio-tech, mientras que el capital de crecimiento persigue modelos SaaS capital-eficientes que resisten oscilaciones macro.

Las secundarias y fondos de fondos registran una TCAC del 9,34%, el ritmo más rápido entre los tipos de fondos. Los socios limitados dan la bienvenida un la liquidez temprana, y los patrocinadores obtienen capital fresco sin ventas convencionales, suavizando los perfiles de tasa interna de retorno. Los jugadores de nicho ahora suscriben puentes de capital preferente que ofrecen liquidez parcial y participación al alza, ampliando el conjunto de herramientas. Mientras las restricciones regulatorias se endurecen alrededor de la transparencia, los gestores de secundarias especializados integran módulos de diligencia debida ESG, una característica que ayuda un los LPs grandes un cumplir mandatos de reporte sin reinventar flujos de trabajo. Durante el horizonte de pronóstico, el mercado de privado equidad espera que las secundarias se institucionalicen más, apoyando un espectro de liquidez más continuo.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Sector: Liderazgo Tecnológico con Aceleración de Transición Energética

Tecnologíun absorbió el 31,2% del valor de operaciones de 2024, cementando su rango como el cluster temático más grande. Los patrocinadores se enfocan en software empresarial vendiendo un verticales como legal, educación y automatización industrial, atraídos por ingresos recurrentes pegajosos y baja rotación. El gasto en ciber-resistencia y las curvas de adopción SaaS sostienen crecimiento orgánico de doble dígito, habilitando pagos de deuda más rápidos incluso en un ciclo de tipos más altos. La atención sanitaria complementa la tecnologíun: vientos demográficos de cola, innovaciones de procedimientos y digitalización de flujos de trabajo de proveedores fomentan flujos de efectivo estables y roll-Unión postal Universal de consolidación. tecnologíun financiera obtiene atención mientras las finanzas integradas se difunden en plataformas de cadena de suministro, aunque las exposiciones de préstamos al consumidor atraen suscripción más estricta.

La vertical de energíun y electricidad crece un una TCAC del 13,41%, la más alta entre los sectores principales. Las plataformas de desarrollo de renovables como Avantus atraen porque los flujos de efectivo contratados se asemejan un infraestructura, pero la opcionalidad de salida incluye IPOs y adquisiciones estratégicas de servicios públicos. Los fondos de transición energética respaldados por privado equidad ahora tejen almacenamiento de baterícomo, captura de carbono y servicios de balanceamiento de rojo, ampliando su alcance. energíun capital Partners levantó capital para Flagship V, 10% por encima del objetivo, mostrando apetito institucional profundo por el tema. Las industriales ven modernización constante mientras los proyectos de automatización de fábricas, robótica y manufactura aditiva demandan capital y experiencia operativa. El inmobiliario gira un centros de datos, almacenamiento en frío y laboratorios de ciencias de la vida-activos beneficiándose de demanda estructural en lugar de ocupación doíclica.

Por Tamaño de Operación: Resistencia de Gran Capitalización en Medio de Oportunidades de Mercado Medio

Las transacciones de gran capitalización capturaron el 36,4% de la cuota del mercado de privado equidad en 2024. Los mega-fondos despliegan estructuras club que distribuyen riesgo un través de múltiples patrocinadores mientras preservan el liderazgo de la operación. Las transacciones público-privadas se aceleran cuando los múltiplos listados arrastran comps privados, un patrón visible en roll-Unión postal Universal de software y atención sanitaria durante 2024. El capital amplio permite un los propietarios financiar transformaciones pesadas en gastos de capital, incluyendo digitalización, expansión internacional y retrofits ESG. La sindicación de deuda permanece factible para activos marquee, aunque los propagación se ampliaron en 150 puntos básicos versus 2021, alentando cojines de capital más altos.

Las operaciones del mercado medio inferior se expanden un una TCAC del 12,31%, señalando dinámicas vibrantes de emprendimiento y cambio generacional. Las firmas lideradas por fundadores con EBITDA más bajo un menudo carecen de planes de sucesión, proporcionando entrada un múltiplos razonables y espacio para mejoras operativas. Los patrocinadores implementan profesionalización sistemática, instalaciones ERP, centralización de adquisiciones y analíticas de precios para desbloquear crecimiento de EBITDA sin apalancamiento pesado. El segmento también se beneficia de caminos de adquisición bolt-en más fáciles que multiplican escala dentro de nichos fragmentados. Porque las opciones de salida incluyen ventas estratégicas un plataformas de privado equidad más grandes, los gestores pueden realizar ganancias incluso si las ventanas de IPO permanecen estrechas, protegiendo la industria de privado equidad de la volatilidad del mercado público.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Norteamérica mantuvo el 53,2% del mercado de privado equidad en 2024, apoyado por mercados de capital profundos, regulación estable y amplitud sectorial. La actividad de EE.UU. presentó operaciones público-privadas como la adquisición de Cvent de Blackstone y la compra de portafolio multifamiliar de KKR. La infraestructura de transición energética, construcciones de infraestructura digital y desinversiones corporativas sustentan las tuberícomo de operaciones. El sector de recursos de Canadá y el ecosistema manufacturero de México diversifican la exposición, con tendencias de cerca-shoring elevando M&un transfronterizo. La liquidez permanece confiable gracias un canales IPO robustos, ventas secundarias un compradores estratégicos y un ecosistema de mercado secundario próspero.

Europa demostró crecimiento de inversión y salida de doble dígito en 2024, recuperándose después de vientos macro contrarios[3]Invest Europa, "europeo privado equidad Activity 2024," Invest Europa, investeurope.eu. La región DACH lidera en automatización industrial y climate-tech, mientras los países nórdicos capitalizan en experiencia de servicios digitales y dominio de energíun renovable. La financiación de inteligencia artificial se duplicó, destacando un giro sectorial hacia temas de larga duración. El próximo intercambio PISCES del Reino Unido busca democratizar el acceso al mercado de privado equidad para inversores minoristas, aunque el lanzamiento completo permanece pendiente de aprobación regulatoria. El sur de Europa arrastra pero se beneficia de la recuperación del turismo y subsidios del verde Deal de la UE que catalizan operaciones de infraestructura. Juntas, estas dinámicas sostienen la relevancia de Europa un pesar de costos de financiación más altos mi incertidumbres geopolíticas.

Se pronostica que Asia-Pacífico crezca un una TCAC del 8,95%, impulsado por el aumento del 183% de Japón en valor de operaciones que lo elevó al mercado de privado equidad más grande de la región. Las reformas de gobernanza corporativa y problemas de sucesión en conglomerados listados ofrecen candidatos de buyout frescos. china se inclina hacia jugadas domésticas de atención sanitaria y consumo mientras persisten las restricciones de salida, mientras que el apoyo de políticas para manufactura verde impulsa el interés de PE en cadenas de suministro de baterícomo. India ve flujo de operaciones robusto un través de atención sanitaria, tecnologíun financiera y SaaS, aprovechando dividendos demográficos mi iniciativas de digitalización regulatoria. El auge de la economíun digital del Sudeste Asiático, combinado con proyectos de asociación público-privada en Indonesia y Vietnam, atrae fondos de infraestructura. Australia y Nueva Zelanda proporcionan diversificación de recursos y agricultura, completando una región cuyo dinamismo compensa la madurez de Norteamérica.

Panorama Competitivo

El panorama competitivo se está consolidando mientras las familias de mega-fondos se integran vertical y horizontalmente un través de crédito privado, infraestructura y activos reales. La compra de HPS Investment Partners por BlackRock reforzó un brazo de crédito privado que mantiene 220 miles de millones de USD en activos de clientes, dando un la firma una ventaja de plataforma alternativa integral. KKR apunta un 300 miles de millones de USD de capital fresco para 2026, sustentado por un float de seguros de su propiedad total de Global Atlantic. Apollo aprovecha su afiliada de servicios de jubilación Athene para asegurar pasivos un largo plazo que coinciden con bloqueos de privado equidad, una ventaja de financiación estructural durante ciclos voláazulejos.

Los especialistas del mercado medio defienden territorio enfocándose en verticales estrechos, ciberseguridad, servicios veterinarios o químicos especializados, donde el conocimiento del dominio supera al peso del balance. Se diferencian un través de bancas de socios operativos y herramientas de ciencia de datos adaptadas un flujos de trabajo específicos. Los patrocinadores de vehículos de continuación, como Whitehorse Liquidity Partners, crean soluciones de capital preferente que refrescan estructuras de capital sin activar salidas completas, ganando flujos de comisiones recurrentes. La tokenización de unidades de fondos agrega un campo de batalla emergente: el fondo de crédito privado en-cadena de Apollo con Securitize ofrece propiedad fraccionaria, liquidación en tiempo real y gestión transparente de cap-table.

La competencia también se intensifica entre proveedores de datos y analíticas. La adquisición de Preqin de BlackRock inyecta datos propietarios de mercados privados en Aladdin, elevando barreras de entrada para gestores de activos rivales que dependen de conjuntos de datos de terceros. KKR encabeza iniciativas de máquina-aprendiendo para refinar originación de operaciones, escaneando conjuntos de datos no estructurados para señales tempranas de desinversiones corporativas. Mientras estas tecnologícomo proliferan, el mercado de privado equidad recompensa firmas que combinan escala con velocidad mi insight. En general, el ecosistema comprende un núcleo de titanes integrados rodeados de especialistas ágiles, una estructura probable de persistir dadas las diferentes preferencias LP para diversificación versus enfoque.

Líderes de la Industria de privado equidad

-

Apollo Global gestión

-

Blackstone

-

KKR

-

Carlyle grupo

-

TPG capital

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Advent International adquirió Spectris en una operación valorada en 5,9 mil millones de GBP (7,5 mil millones de USD). La adquisición fortalece la posición de Advent en instrumentación de precisión y mejora su portafolio en tecnologíun industrial.

- Mayo 2025: Sycamore Partners acordó privatizar Skechers en una operación valorada en 63 USD por acción. La transacción subraya el interés continuo de Sycamore en marcas de consumo y calzado con fuerte presencia global.

- Mayo 2025: TPG adquirió Peppertree capital gestión en una operación por valor de hasta 660 millones de USD. La adquisición tiene como objetivo expandir la presencia de TPG en infraestructura digital y mejorar sus capacidades de gestión de activos alternativos.

- Mayo 2025: Madison Dearborn Partners acordó con Thoma Bravo adquirir una participación en NextGen cuidado de la salud. Se espera que la asociación apoye el crecimiento de NextGen en tecnologíun sanitaria y acelere la innovación en registros sanitarios electrónicos y soluciones de gestión de consultas.

Alcance del Informe del Mercado Global de privado equidad

Este informe tiene como objetivo proporcionar un análisis detallado del mercado global de privado equidad. Se enfoca en la dinámica del mercado, tendencias emergentes en los segmentos y mercados regionales, mi insights sobre varios tipos de productos y aplicaciones. También analiza los jugadores clave y el panorama competitivo en el mercado global de privado equidad. El Mercado de privado equidad está segmentado por Tipo de Fondo (Buyout, capital de Riesgo (VCs), Inmobiliario, Infraestructura, Otros (PE Distressed, Préstamos Directos, etc.), Por sector (Tecnologíun (software), Atención Sanitaria, Inmobiliario y Servicios, Servicios Financieros, Industriales, Consumo y minorista, Energíun y Electricidad, Medios y Entretenimiento, Telecomunicaciones, Otros (Transporte, etc.)), Inversiones (Large Cap, Mercado Medio Superior, Mercado Medio Inferior, Inmobiliario), y Geografíun (Norteamérica, Europa, Asia-Pacífico, Latinoamérica, Oriente Medio y África). El informe ofrece tamaño de mercado y pronósticos para el Mercado Global de privado equidad en valor (Millones de USD) para todos los segmentos anteriores.

| Buyout y Crecimiento |

| Capital de Riesgo |

| Mezzanine y Distressed |

| Secundarias y Fondo de Fondos |

| Tecnología (Software) |

| Atención Sanitaria |

| Inmobiliario y Servicios |

| Servicios Financieros |

| Industriales |

| Consumo y Retail |

| Energía y Electricidad |

| Medios y Entretenimiento |

| Telecomunicaciones |

| Otros (Transporte, etc.) |

| Large Cap |

| Mercado Medio Superior |

| Mercado Medio Inferior |

| Pequeño y SMID |

| Norteamérica | Canadá |

| Estados Unidos | |

| México | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Asia-Pacífico | India |

| China | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam y Filipinas) | |

| Resto de Asia-Pacífico | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Italia | |

| BENELUX (Bélgica, Países Bajos y Luxemburgo) | |

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega y Suecia) | |

| Resto de Europa | |

| Oriente Medio y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Sudáfrica | |

| Nigeria | |

| Resto de Oriente Medio y África |

| Por Tipo de Fondo | Buyout y Crecimiento | |

| Capital de Riesgo | ||

| Mezzanine y Distressed | ||

| Secundarias y Fondo de Fondos | ||

| Por Sector | Tecnología (Software) | |

| Atención Sanitaria | ||

| Inmobiliario y Servicios | ||

| Servicios Financieros | ||

| Industriales | ||

| Consumo y Retail | ||

| Energía y Electricidad | ||

| Medios y Entretenimiento | ||

| Telecomunicaciones | ||

| Otros (Transporte, etc.) | ||

| Por Inversiones | Large Cap | |

| Mercado Medio Superior | ||

| Mercado Medio Inferior | ||

| Pequeño y SMID | ||

| Por Geografía | Norteamérica | Canadá |

| Estados Unidos | ||

| México | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Asia-Pacífico | India | |

| China | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam y Filipinas) | ||

| Resto de Asia-Pacífico | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Italia | ||

| BENELUX (Bélgica, Países Bajos y Luxemburgo) | ||

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega y Suecia) | ||

| Resto de Europa | ||

| Oriente Medio y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Nigeria | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de privado equidad?

El mercado de privado equidad totalizó 17,36 billones de USD en 2025 y está en camino de alcanzar los 34,88 billones de USD para 2030 un una TCAC del 14,98%.

¿Qué región lidera la inversión en privado equidad?

Norteamérica mantiene una cuota de mercado del 53,2%, apoyada por mercados de capital profundos y oportunidades sectoriales diversas.

¿Por qué están creciendo tan rápidamente las secundarias?

Los vehículos de continuación liderados por GP y la demanda LP de liquidez empujaron el volumen de operaciones secundarias un 160 mil millones de USD en 2024, el segmento de expansión más rápida un una TCAC del 9,34%.

¿doómo están afectando las tasas de interés más altas al privado equidad?

Los costos de financiación han subido, el apalancamiento es menor, y los patrocinadores dependen más del crédito privado, cortando la TCAC pronosticada del sector en un estimado de 2,4 puntos porcentuales.

Última actualización de la página el: