Marktanalyse für kabelgebundene Schnittstellen

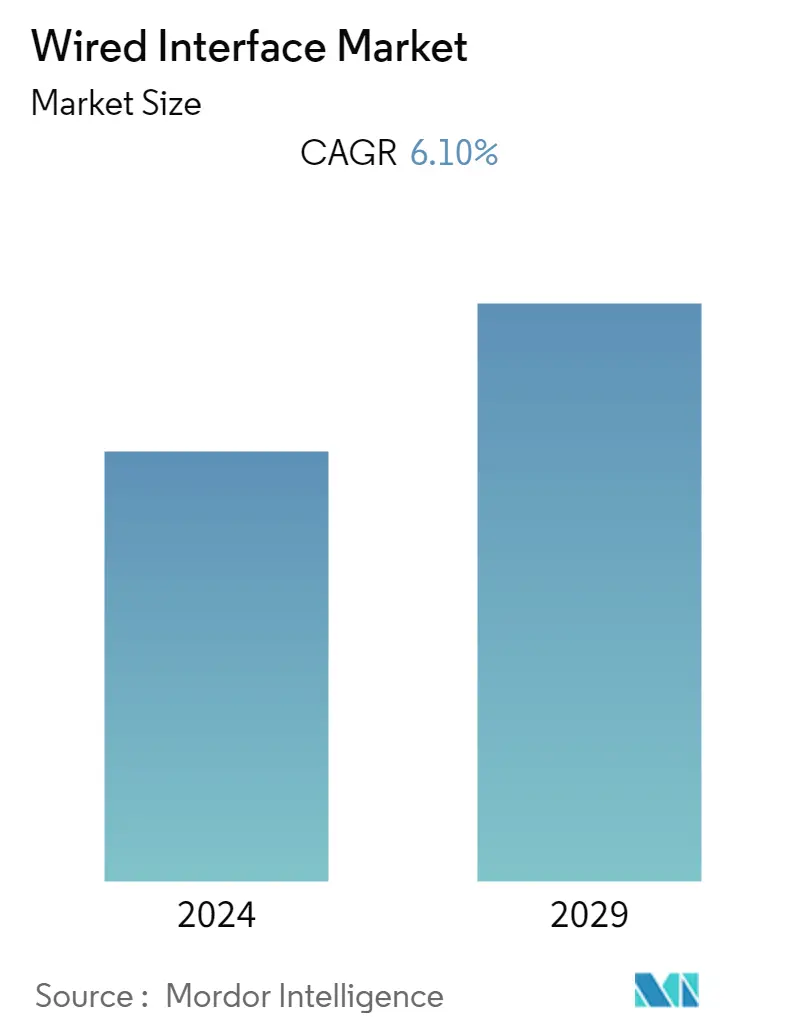

Der Markt für kabelgebundene Schnittstellen wird im Prognosezeitraum 2021–2026 voraussichtlich eine jährliche Wachstumsrate von 6,1 % erreichen. Die beliebte kabelgebundene Schnittstelle wie die USB-Schnittstelle ist einer der universellen Standards, der seit 20 Jahren die Grundlage für die kabelgebundene Daten- und Energieübertragung darstellt. Die USB-4-Spezifikation wurde inzwischen eingeführt und wird voraussichtlich Ende 2020 oder Anfang 2021 nach der Veröffentlichung eines neuen Standards in Geräten erscheinen. Derzeit sind über 50 Unternehmen an dem Standard beteiligt, insbesondere diejenigen hinter der USB Promoter Group wie Apple, HP, Intel, Microsoft, ST Microelectronics und Texas Instruments. Darüber hinaus verfügen nicht alle Geräte über eine Thunderbolt-Schnittstelle. Intel gab bekannt, dass es seine Arbeit zu Thunderbolt in die USB Promoter Group eingebracht hat. Thunderbolt wird grundsätzlich USB 4.0 unterstützen, sodass alle USB 4.0-Geräte und -Anschlüsse automatisch mit Thunderbolt-Geräten kompatibel sind, um wie bisher eine superschnelle Datenübertragung sowie das Laden und Anzeigen von Geräten über ein einziges Kabel zu ermöglichen. Dies könnte in den kommenden Jahren zu einem neuen Trend bei kabelgebundenen Schnittstellen werden.

- Die zunehmende Nutzung von Smartphones treibt den Markt voran. Laut Morgan Stanley wird der Marktanteil der Smartphone-Lieferungen für Android im Jahr 2023 voraussichtlich 87,1 % betragen. Dies hemmt die Nachfrage nach kabelgebundener USB-Typ-C-Schnittstellentechnologie, die hauptsächlich für Android-Smartphones verwendet wird. Die zunehmende Akzeptanz von Smartphones im asiatisch-pazifischen Raum wird die Nachfrage in dieser Region ankurbeln.

- Weiteres Wachstum des Automotive Infotainment treibt den Markt an. Automotive Infotainment ist eine Hardware- und Softwareplattform, die Audio und Video in einem Fahrzeug bereitstellt. Mit dem Wachstum des Infotainments wird auch das Wachstum des kabelgebundenen Netzwerks (HDMI, USB) seinen Höhepunkt erreichen. Mitsubishi Motors Corporation, Nissan Motor Co. Ltd und Groupe Renault haben beschlossen, ab 2021 das Android-Betriebssystem (OS) von Google Inc. für ihre Infotainmentsysteme der nächsten Generation zu übernehmen. Dies stärkt die Innovationen auf dem USB-Typ-C-Markt weiter.

- Darüber hinaus konzentrieren sich führende Technologieunternehmen auf dem Markt auf die Einführung von USB-Typ-C- und Stromversorgungsgeräten, die mit Infotainmentsystemen für Kraftfahrzeuge kompatibel sind. Beispielsweise gab Microchip Technology Inc. im Februar 2019 bekannt, dass es einen für die Automobilindustrie qualifizierten USB 3.1 Gen1 SmartHub IC auf den Markt gebracht hat, der Schnittstellen für USB-Typ-C-Anschlüsse enthält und universelle Konnektivität in Fahrzeugen ermöglichen kann.

- Die COVID-19-Pandemie stellt Industriehersteller bereits vor zahlreiche Herausforderungen. Laut einer aktuellen Umfrage der National Association of Manufacturers (NAM) erwarten etwa 80 % der Hersteller in den Vereinigten Staaten, dass die finanziellen Auswirkungen der Pandemie auf ihr Geschäft erheblich sein werden. Aufgrund von COVID-19 und Auswirkungen auf die Nachfrage und die Lieferkette steht der gesamten Halbleiterindustrie im Jahr 2020 ein weiteres schlechtes Jahr bevor. USB-Schnittstellen bestehen normalerweise aus Messing, einer Kupfer-Zink-Legierung mit anderen IC-Komponenten zum Anschluss eines Mikroprozessors (MPU) oder Mikrocontroller (MCU)-System in den elektronischen Geräten. Darüber hinaus wird DisplayPort von einem Konsortium aus PC- und Chipherstellern entwickelt und von der Video Electronics Standards Association (VESA) standardisiert.

- Die Markenanbieter wie STMicroelectronics und ON Semiconductor Corporation leiden unter der Lieferkettenverteilung, da sie Kernakteure in der Halbleiterindustrie sind, die kabelgebundene Schnittstellen entwickeln. Für Unternehmen, die anfällig für einen Virusausbruch in ihren Reihen sind, wäre dies ein entscheidender Zeitpunkt, um einen proaktiven Einsatz von Automatisierungstechnologien (z. B. kollaborative Robotik, autonome Materialbewegung, industrielles Internet der Dinge) zu prüfen, um die Arbeitskräftedichte im gesamten Betrieb zu verringern.

Markttrends für kabelgebundene Schnittstellen

Die kabelgebundene HDMI-Schnittstelle im Fernsehen macht einen erheblichen Marktanteil aus

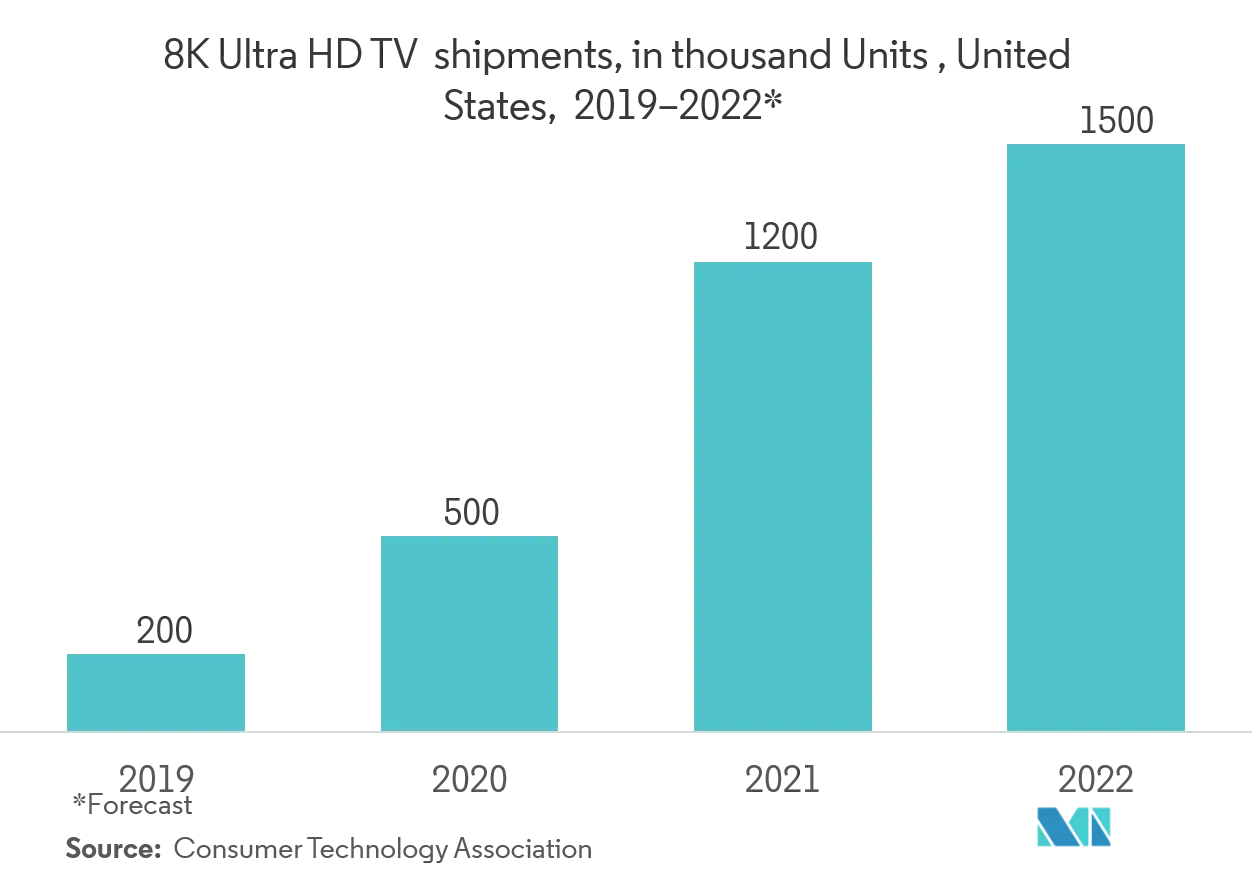

- Da derzeit 4K Ultra HD verwendet wird, bewegt sich der Markt in Richtung 8K Ultra HD, um die Pixel zu verbessern. 8K hat 16-mal so viele Pixel wie HD und viermal so viele Pixel wie 4K. Die 8K-Auflösung entspricht 7680 x 4320 oder 33 Millionen Pixel (33.117.600, um genau zu sein) anstelle von 3840 x 2160 (8.294.400 Pixel). Zur besseren Veranschaulichung sind vier 4K-Fernseher in einem Vier-mal-Vier-Raster angeordnet. Mit der steigenden Nachfrage nach 8K-Fernsehern steigt auch die Nachfrage nach kabelgebundenen HDMI-Schnittstellen.

- HDMI-Version 2.1, die abwärtskompatibel mit aktuellen HDMI-Geräten ist, unterstützt 8K-Video mit HDR bei einer Bildwiederholfrequenz von 60 Hz. Es ist die neueste Version des A/V-Verbindungsformats, das Verbraucher verwenden, seit es vor fast zwei Jahrzehnten frühere A/V-Verbindungen ersetzt hat. Es ersetzt den HDMI 2.0-Standard, bei dem HDMI 2.0 8K bei bis zu 30 Hz verarbeiten kann.

- HDMI 2.1 erhöht die maximale Signalbandbreite von 18 Gbit/s (HDMI 2.0) auf 48 Gbit/s über ein 48G-Kabel, was Videoauflösungen von bis zu 10K und Bildraten von bis zu 120 Bildern pro Sekunde ermöglicht. Das neue Kabel hat 19 Pins und 19 Drähte. Derzeit entsprechen zwölf dieser Drähte den Plus-, Minus- und Schirmanschlüssen von vier verdrillten Paaren, sodass sieben verschiedene Leiter für andere Zwecke übrig bleiben.

- Darüber hinaus konzentrieren sich Spieler angesichts der steigenden Nachfrage nach 8K-UHD-Fernsehern und verschiedenen Anwendungen wie Blu-ray-Playern, Audio-/Video-Receivern und Spielekonsolen bei ihren Geräten auf HDMI 2.1, um in Zukunft keine Geschäftseinbußen zu erleiden aufgrund der hohen Akzeptanz von 8K-UHD-Fernsehern.

- Darüber hinaus sind die 8K-Fernseher von Samsung im Januar 2020 nun offiziell für HDMI 2.1 zertifiziert, einschließlich 8K60. Auf der CES 2020 sollen viele weitere Fernseher mit HDMI 2.1 angekündigt werden. Samsung, LG und Sony verkaufen seit 2019 8K-Fernseher, die mit einem oder mehreren HDMI 2.1-Anschlüssen ausgestattet sind. Allerdings war (bis jetzt) keiner davon zertifiziert, was bedeutet, dass dies der Fall ist TV-Hersteller konnten die HDMI 2.1-Unterstützung nicht anpreisen. Die 8K-Fernseher von Samsung aus dem Jahr 2019, die in Europa als 950R bekannt sind, sind die ersten 8K-Fernseher, die die HDMI 2.1-Zertifizierung erhalten haben.

- In den Vereinigten Staaten steigt die Nachfrage nach 8K Ultra HDTV von Jahr zu Jahr. Sie sind die ersten Anwender dieser Technologie. Daher wird erwartet, dass die oben genannten Faktoren einen positiven Ausblick auf den 8K-Fernsehmarkt haben. Ein Player wie der 2019er 8K-Fernseher von Samsung, der in den USA als Q900RB bekannt ist, ist der erste 8K-Fernseher, der die HDMI 2.1-Zertifizierung erhalten hat.

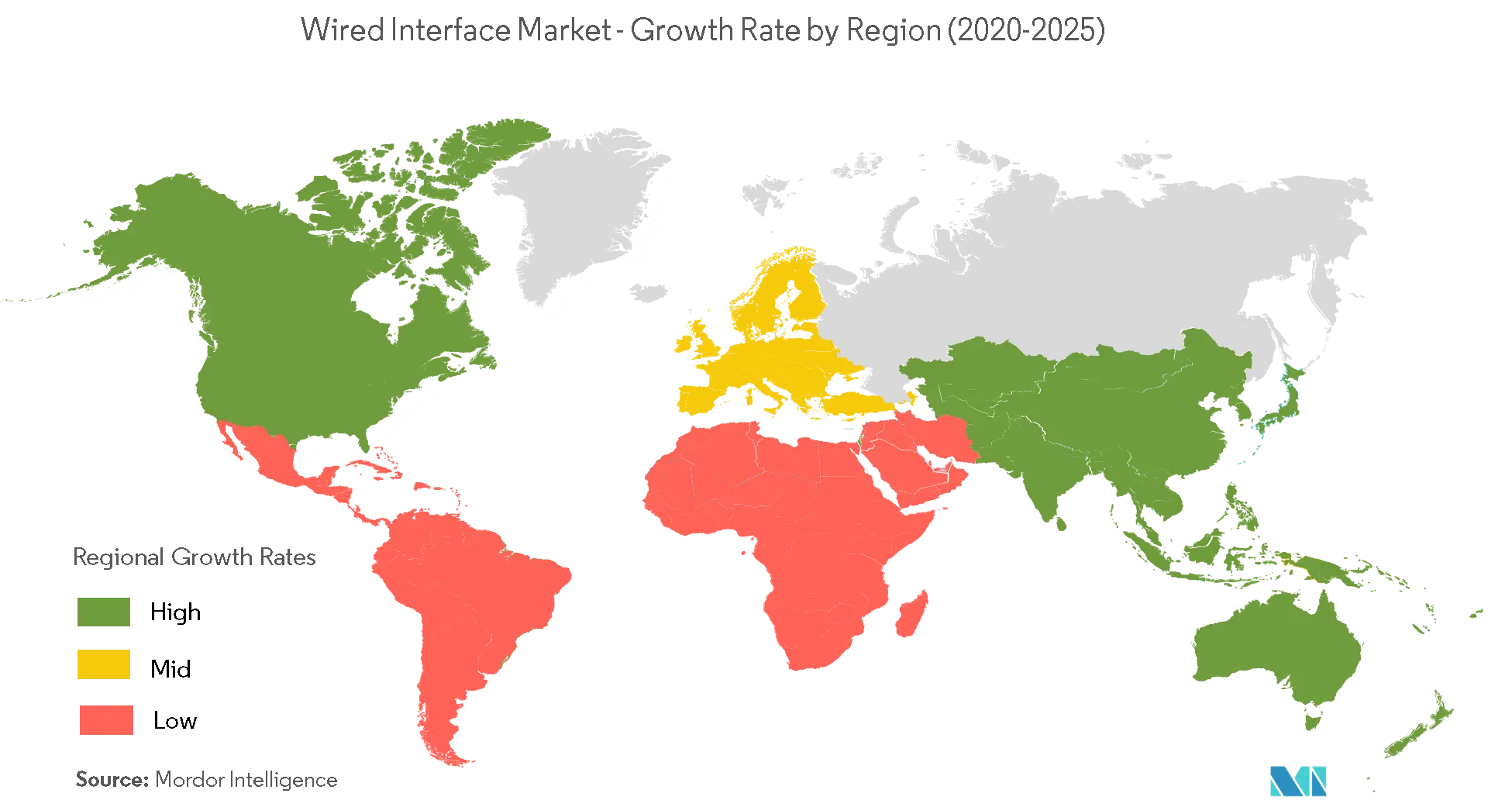

Nordamerika verzeichnet einen bedeutenden Marktanteil

- Nordamerika ist ein Zentrum für technologische Innovationen mit einem frühen Anwender neuer Technologien. Faktoren wie die Präsenz großer Unternehmen, steigende Verbraucherausgaben und die wachsende Beliebtheit fortschrittlicher Geräte treiben den Markt in Nordamerika an.

- Durch die Anbindung von Smartphones und Geräten an das Automotive-Infotainmentsystem stehen zahlreiche Informations- und Unterhaltungsfunktionen zur Verfügung. Dies ermöglicht die Nutzung einer kabelgebundenen Schnittstellenplattform, hauptsächlich USB-Typ-C-Konnektivität und HDMI. Laut EEI (Edison Electric Institute) waren zum 31. März 2019 mehr als 1,18 Millionen Elektrofahrzeuge in den Vereinigten Staaten unterwegs. Tesla, GM und Nissan machen 62 % der 1,18 Millionen verkauften Elektrofahrzeuge aus. Darüber hinaus werden laut ICCT bis 2025 Hunderte neuer EV-Modelle mit Investitionen von über 200 Milliarden US-Dollar hergestellt.

- Im Januar 2020 brachte JAE den EV-Ladestecker der Serie KW04 auf den Markt, der mit dem Elektrofahrzeug Typ 2 CCS (Combined Charging System) mit Schnellladestandard kompatibel ist. Da immer mehr Fahrer von Elektrofahrzeugen unterwegs sind, wird die Einführung einer innovativen kabelgebundenen Schnittstelle dazu beitragen, den Markt voranzutreiben.

- Darüber hinaus steigt mit der zunehmenden Nutzung von Spielekonsolen in den Vereinigten Staaten die Nachfrage nach der HDMI-Schnittstelle für Konsolenspieler. Bis Dezember 2019 wurden in den USA mehr als 6,2 Millionen Einheiten der Nintendo Switch und Switch Lite verkauft, was im Vergleich zu anderen Spielern die höchsten Verkaufszahlen darstellt. Angesichts der großen Verkaufszahlen war die Nachfrage nach der HDMI-Schnittstelle über Drittanbieter sehr hoch. Darüber hinaus versuchen sowohl Microsoft als auch Sony, in den kommenden Jahren 8K-Grafiken zu produzieren und Raytracing (ein verbessertes Beleuchtungssystem für Spielgrafiken) zu unterstützen, was das prognostizierte Wachstum der kabelgebundenen HDMI-Schnittstelle in einer Spielekonsole zeigt.

- Darüber hinaus wurde laut dem Digital Analytics Program (DAP) der Bundesregierung festgestellt, dass das Windows-Betriebssystem mit 58,4 Prozent der Nutzer in den Vereinigten Staaten das beliebteste Endbenutzer-Betriebssystem ist. Dies erhöht die Nachfrage nach HDMI-, Thunderbolt- und Displayport-Schnittstellen für die Betriebssystem-Player, die Laptops und Desktops herstellen, weiter.

Überblick über die Branche der kabelgebundenen Schnittstellen

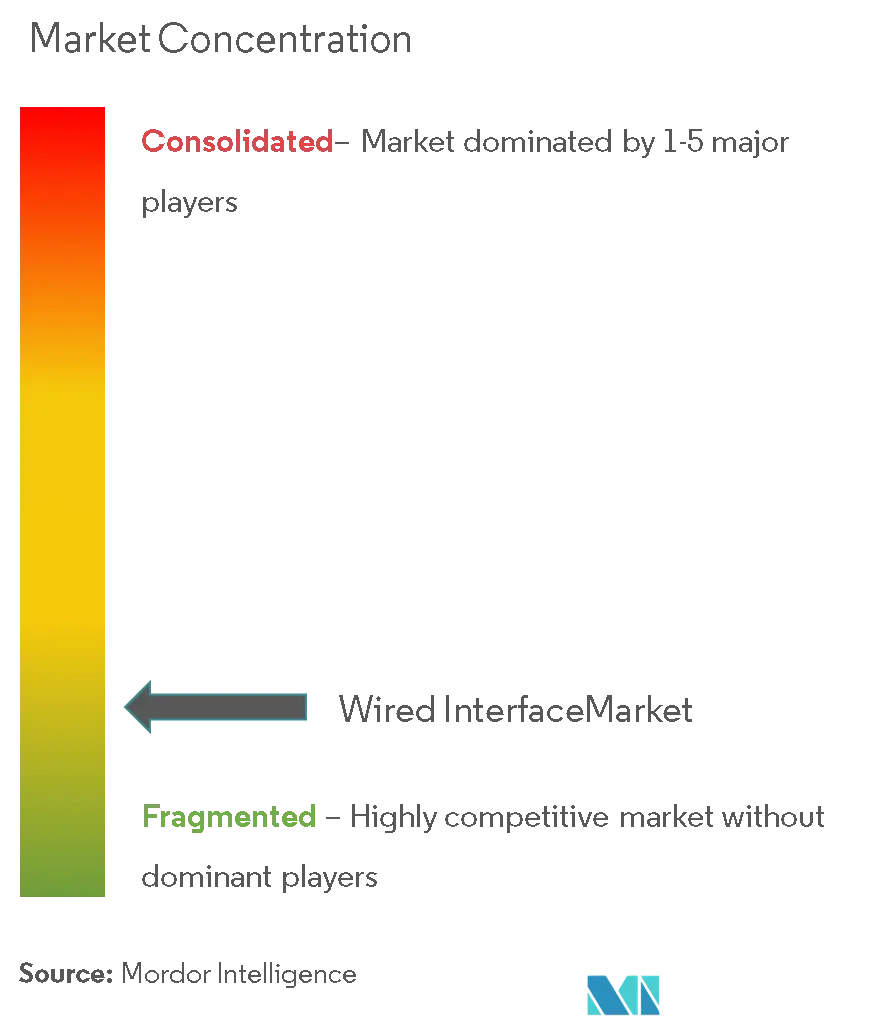

Der Markt für kabelgebundene Schnittstellen ist hart umkämpft und daher fragmentiert. Da verschiedene Akteure Schnittstellenlösungen und darüber hinaus fortschrittliche Technologie anbieten, werden neue Geräte innoviert, was eine stärkere Konkurrenz auf dem Markt verhindert. Hauptakteure sind Molex Incorporated, STMicroelectronics NV usw. Die jüngsten Entwicklungen auf dem Markt sind:.

- November 2019 – Plugable stellt Thunderbolt 3 NVMe SSD vor, die eine PCIe-Verbindung verwendet. Das externe Laufwerk verfügt über ein Aluminiumdesign, Geschwindigkeiten von bis zu 2400 MB/s und ein integriertes Thunderbolt 3-Kabel. Die Thunderbolt 3-Schnittstelle ist mit einem integrierten 7 Zoll/18 cm langen 40-Gbit/s-Thunderbolt-3-Kabel ausgestattet.

Marktführer für kabelgebundene Schnittstellen

Molex Incorporated

STMicroelectronics N.V.

ON Semiconductor Corporation

Analog Devices, Inc.

TE Connectivity Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Branchensegmentierung für kabelgebundene Schnittstellen

Der Markt für kabelgebundene Schnittstellen bezieht sich auf die Übertragung von Netzwerkdaten über eine drahtgebundene Kommunikationstechnologie über verschiedene Komponententypen wie USB-Schnittstelle, HDMI usw. in Anwendungen wie Unterhaltungselektronik, Automobil usw.

| USB-Kabelschnittstelle |

| HDMI-Kabelschnittstelle |

| Kabelgebundene Displayport-Schnittstelle |

| Kabelgebundene Thunderbolt-Schnittstelle |

| Unterhaltungselektronik |

| Automobil |

| Gesundheitspflege |

| Andere Anwendungen |

| Nordamerika | UNS |

| Kanada | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | Indien |

| China | |

| Japan | |

| Rest der Asien-Pazifik-Region | |

| Rest der Welt |

| Komponententyp | USB-Kabelschnittstelle | |

| HDMI-Kabelschnittstelle | ||

| Kabelgebundene Displayport-Schnittstelle | ||

| Kabelgebundene Thunderbolt-Schnittstelle | ||

| Anwendung | Unterhaltungselektronik | |

| Automobil | ||

| Gesundheitspflege | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | UNS |

| Kanada | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | Indien | |

| China | ||

| Japan | ||

| Rest der Asien-Pazifik-Region | ||

| Rest der Welt | ||

Häufig gestellte Fragen zur Marktforschung für kabelgebundene Schnittstellen

Wie groß ist der Markt für kabelgebundene Schnittstellen derzeit?

Der Markt für kabelgebundene Schnittstellen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,10 % verzeichnen.

Wer sind die Hauptakteure auf dem Kabelgebundene Schnittstellen-Markt?

Molex Incorporated, STMicroelectronics N.V., ON Semiconductor Corporation, Analog Devices, Inc., TE Connectivity Ltd. sind die wichtigsten Unternehmen, die auf dem Markt für kabelgebundene Schnittstellen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für kabelgebundene Schnittstellen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für kabelgebundene Schnittstellen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für kabelgebundene Schnittstellen.

Welche Jahre deckt dieser Markt für kabelgebundene Schnittstellen ab?

Der Bericht deckt die historische Marktgröße des Marktes für kabelgebundene Schnittstellen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für kabelgebundene Schnittstellen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für kabelgebundene Schnittstellen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von kabelgebundenen Schnittstellen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der kabelgebundenen Schnittstelle umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.