Vereint Staaten Spirituosenmarkt Größe und Anteil

Vereint Staaten Spirituosenmarkt-Analyse von Mordor Intelligenz

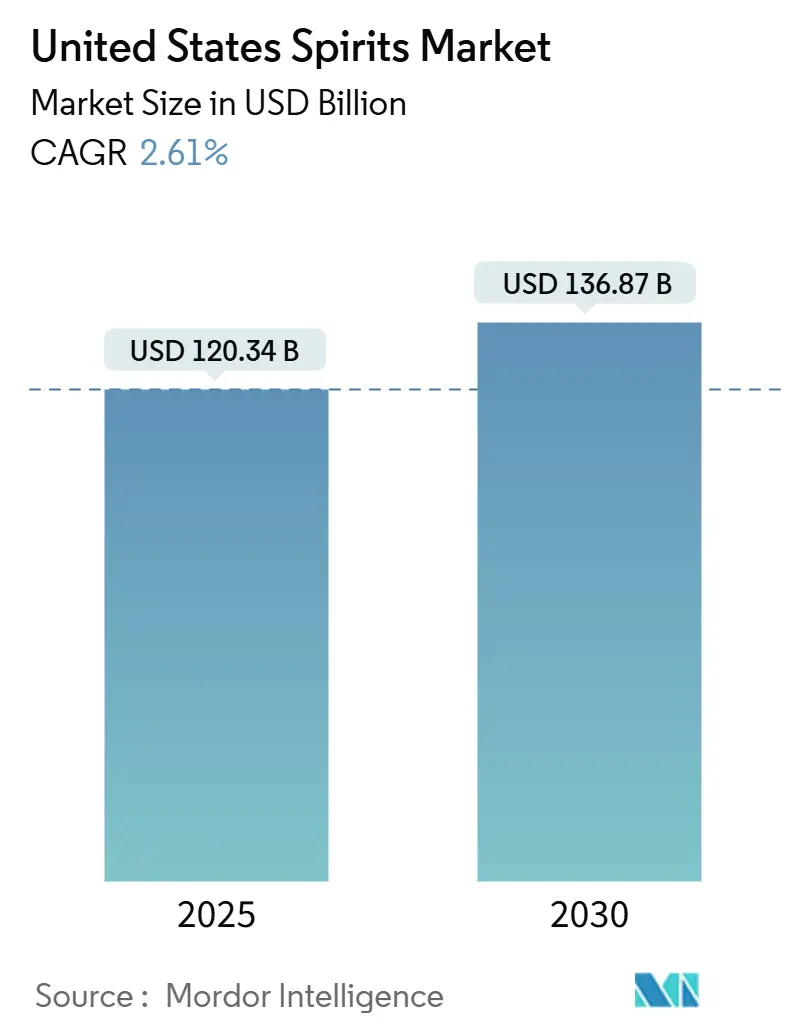

Der uns-Spirituosenmarkt wird voraussichtlich von USD 120,34 Milliarden im Jahr 2025 auf USD 136,87 Milliarden im Jahr 2030 wachsen, mit einer CAGR von 2,61%. Dieses Wachstum wird durch Premialisierungstrends, Erholung im An-Premise-Konsum und zunehmende Teilnahme von weiblichen und jüngeren volljährigen Verbrauchern angetrieben, trotz abflachender Volumentrends. Große Destillerien erweitern ihr super-Prämie-Angebot, während sich Handwerk-Produzenten durch regionale Authentizität differenzieren. Gesundheitsbewusste Verbraucher wechseln zu Prämie-Produkten mit transparenter Kennzeichnung und nachhaltigen Praktiken und verfolgen einen "weniger, aber besser trinken"-Ansatz. Während Handelsspannungen und komplexe Regulierungen das Wachstum moderieren, behält der uns-Spirituosenmarkt ein stärkeres Wertwachstum im Vergleich zu Bier und Wein bei und zeigt eine anhaltende Verbraucherpräferenz für hochwertige destillierte Getränke.

Wichtige Berichtserkenntnisse

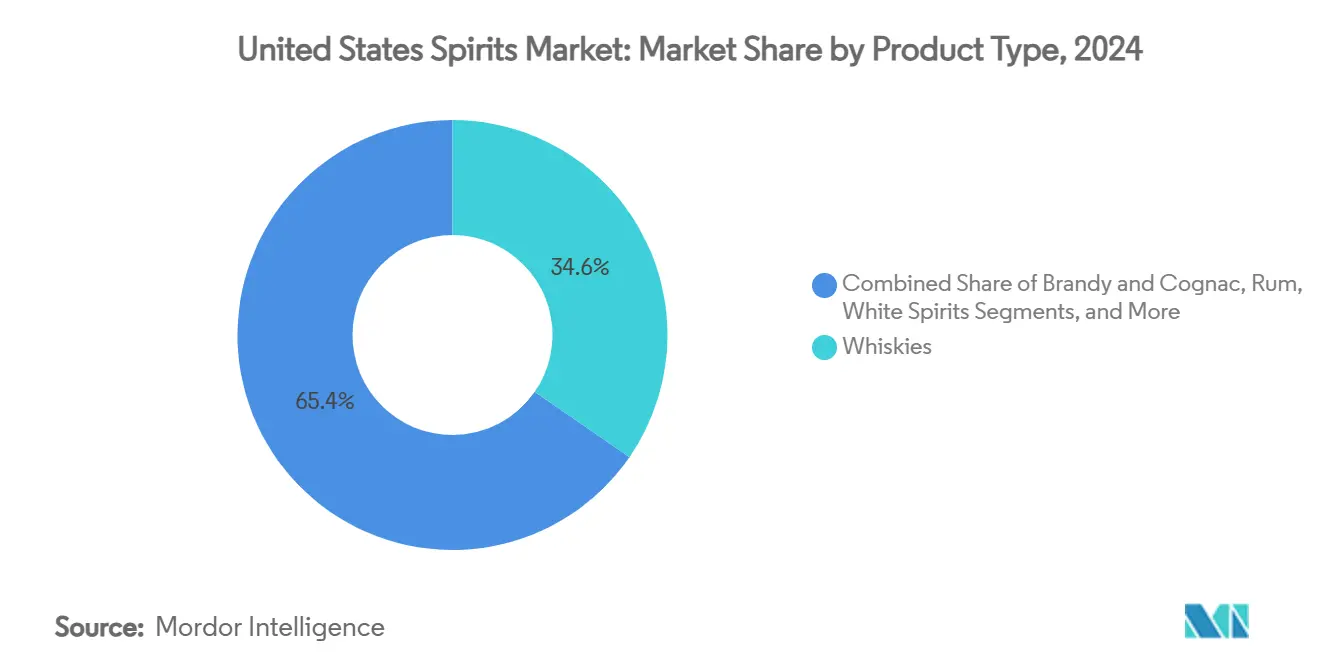

- Nach Produkttyp führten Whiskys mit einem Anteil von 34,62% am uns-Spirituosenmarkt im Jahr 2024; weiße Spirituosen werden nun voraussichtlich mit einer CAGR von 3,01% bis 2030 expandieren.

- Nach Endnutzer hielten Männer 74,65% des uns-Spirituosenmarktanteils im Jahr 2024, während das weibliche Segment voraussichtlich am schnellsten mit 3,43% CAGR wächst.

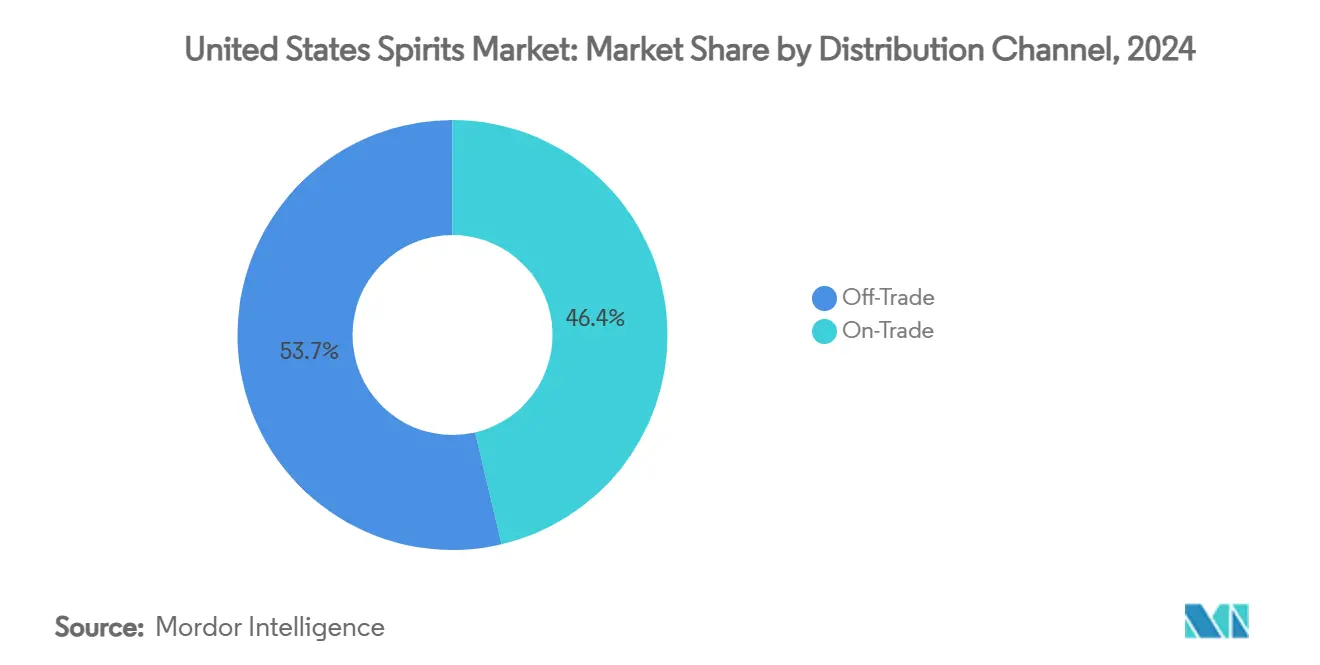

- Nach Vertriebskanal machte aus-Handel 53,65% der uns-Spirituosenmarktgröße im Jahr 2024 aus; An-Handel wird voraussichtlich mit einer CAGR von 2,83% bis 2030 steigen.

- Nach Geographie kommandierte der Süden 34,58% der Einnahmen von 2024, während der Westen für eine CAGR von 3,83% bis 2030 positioniert ist.

Vereint Staaten Spirituosenmarkt Trends und Einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeithorizont der Auswirkung |

|---|---|---|---|

| Wachsender Tourismus- und Gastgewerbesektor | +0.80% | Süden, Westen, Nordosten | Mittelfristig (2-4 Jahre) |

| Verbraucherneigung zu Handwerk-Spirituosen | +0.60% | National, mit Konzentration im Westen und Nordosten | Mittelfristig (2-4 Jahre) |

| Anstieg der Nachfrage nach Prämie-Alkoholprodukten | +0.50% | National | Langfristig (≥ 4 Jahre) |

| Produktdifferenzierung In Bezug auf Rohstoffe und Alkoholgehalt | +0.40% | National | Mittelfristig (2-4 Jahre) |

| Nachhaltigkeit und ethische Beschaffung | +0.30% | Westen, Nordosten | Langfristig (≥ 4 Jahre) |

| Strategische Expansion von Kneipen und Bars | +0.30% | Süden, Westen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsender Tourismus- und Gastgewerbesektor

Das Wiederaufleben der Gastfreundschaft-Industrie bietet bedeutende Möglichkeiten für Spirituosenmarken, neue Verbraucher durch Immersiv, erfahrungsbasierte Angebote zu gewinnen. Das robuste Wachstum im Tourismus hat die Nachfrage nach authentischen lokalen Spirituosenerfahrungen intensiviert, wobei sich Destillerie-Besuche als wesentlicher Umsatzstrom sowohl für traditionelle als auch für Handwerk-Produzenten erweisen. Laut dem Distilled Spirituosen Rat generiert die uns-Spirituosenindustrie USD 250 Milliarden an wirtschaftlicher Aktivität und erhält über 1,7 Millionen Arbeitsplätze, wobei Tourismus und Gastgewerbe einen zunehmend wichtigen Bestandteil dieser wirtschaftlichen Auswirkung darstellen[1]Distilled Spirituosen Rat, "Annual Economic Briefing", www.distilledspirits.org. Dieser Trend ist besonders prominent In den SüD- und Westregionen, wo Zieldestinations-Destillerien sich zu Eckpfeilern regionaler Tourismusstrategien entwickelt haben. Die strategische Integration von Spirituosen mit lokaler Esskultur etabliert distinctive regionale Identitäten, die sowohl inländische als auch internationale Besucher anziehen und es Marken ermöglichen, tiefere Verbraucherloyalität jenseits konventioneller Einzelhandelsvertriebskanäle zu kultivieren.

Verbraucherneigung zu Craft-Spirituosen

Die Handwerk-Spirituosen-Bewegung formt weiterhin die Marktdynamik um, wobei Verbraucher zunehmend Authentizität und Herkunft über Massenproduktion priorisieren. Trotz des ersten Markteinbruchs im Jahr 2023 verkaufte der Handwerk-Spirituosen-Sektor noch 13,5 Millionen Kisten und behielt einen signifikanten Wertanteil von 7,5% am Gesamtspiritualienmarkt, laut der amerikanisch Handwerk Spirituosen Association. Diese Widerstandsfähigkeit unterstreicht die starke Verbraucherverbindung des Segments, insbesondere bei jüngeren Demografien, die einzigartige Trinkerfahrungen suchen. Die Anzahl aktiver Handwerk-Destillerien wuchs um 11,5% auf 3.069 im Jahr 2023, was anhaltendes unternehmerisches Vertrauen trotz wirtschaftlicher Gegenwind anzeigt[2]amerikanisch Handwerk Spirituosen Association, "Handwerk Spirituosen Daten Projekt", www.americancraftspirits.org. Handwerk-Produzenten nutzen zunehmend lokale Zutaten und Produktionsmethoden, um distinctive Geschmacksprofile zu schaffen, die von größeren Konkurrenten nicht repliziert werden können, und etablieren verteidigbare Marktpositionen basierend auf Authentizität und Innovation statt auf Skaleneffekten.

Anstieg der Nachfrage nach Premium-Alkoholprodukten

Der Vereint Staaten Spirituosenmarkt erlebt eine bemerkenswerte Verschiebung hin zur Premialisierung, da Verbraucher zunehmend hochwertige Produkte trotz wirtschaftlicher Herausforderungen bevorzugen. Laut Diageos Zwischenbericht für FY 2025 sind die Prämie- und super-Prämie-Kategorien erheblich gewachsen und machen nun fast 35% des Marktwerts aus, verglichen mit 26% vor einem Jahrzehnt. Dieser Trend ist besonders ausgeprägt bei Verbrauchern im Alter von 18-34 Jahren, wobei 54% aktiv Prämie-Spirituosen wählen. Selbst während wirtschaftlicher Abschwünge zeigen Verbraucher eine klare Präferenz für Prämie-Produkte, indem sie die Konsumhäufigkeit reduzieren, anstatt bei der Qualität Kompromisse einzugehen. Dieses Verhalten unterstreicht die Wichtigkeit für Marken, ihre überlegene Qualität und authentische Markenerzählungen effektiv zu kommunizieren, um Marktanteile zu erobern. Die Verschiebung zu Prämie-Angeboten trotz rückläufiger Gesamtvolumen hebt eine strukturelle Veränderung In der Spirituosenindustrie hervor, die von einem volumengetriebenen Ansatz zu einem wertfokussierten Konsummodell übergeht. Zusätzlich steht dieser Trend im Einklang mit breiteren Verbraucherpräferenzen für Premialisierung In anderen Getränkekategorien und verstärkt weiter das langfristige Wachstumspotenzial im Prämie-Spirituosen-Segment.

Produktdifferenzierung in Bezug auf Rohstoffe und Alkoholgehalt

Die Einbeziehung vielfältiger Rohstoffe und strategischer Alkoholgehaltsvariationen transformiert den Spirituosenmarkt durch die Schaffung distinctiver Produktkategorien und Konsumgelegenheiten. Destillerien implementieren innovative Techniken mit alternativen Getreidearten, Erbstücksorten und raffinierten botanischen Kombinationen, um einzigartige Geschmacksprofile zu schaffen. Die Genehmigung der Alkohol Und Tabak Tax Und Handel Bureau für 15 zusätzliche Behältergrößen für destillierte Spirituosen, wirksam ab 10. Januar 2025, ermächtigt Produzenten, Verpackungen strategisch mit spezifischen Konsumgelegenheiten abzustimmen[3]Alkohol Und Tabak Tax Und Handel Bureau, "TTB Adds neu Standards von Füllen für Wein Und Distilled Spirituosen; Eliminates Distinction Between Standards von Füllen für Distilled Spirituosen In Dosen Und Other Types von Behälter", www.ttb.gov. Der Markt zeigt eine klare Bifurkation: Prämie-Hochprozentprodukte mit intensivem Geschmack für Kenner und raffinierte alkoholärmere Optionen für gelegentlichen Konsum, wobei beide Segmente erhebliches Wachstumspotenzial aufweisen. Diese umfassende Produktdiversifikation positioniert Spirituosen, um effektiv über Trinkgelegenheiten zu konkurrieren, die traditionell von Bier und Wein dominiert wurden.

Einschränkungen-Impact-Analyse

| Einschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeithorizont der Auswirkung |

|---|---|---|---|

| Strenge Regierungsregulierungen | -0.30% | National, mit besonderem Einfluss In Kontrollstaaten | Langfristig (≥ 4 Jahre) |

| Steigende Verbraucherneigung zu anderen alkoholischen Getränken | -0.20% | National | Mittelfristig (2-4 Jahre) |

| Gesundheitsprobleme bei übermäßigem Konsum | -0.10% | National | Langfristig (≥ 4 Jahre) |

| Lieferkettenstörungen | -0.10% | National, mit verstärktem Einfluss In importabhängigen Kategorien | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Regierungsregulierungen

Der Vereint Staaten Spirituosenmarkt steht vor erheblichen Markteintrittsbarrieren aufgrund komplizierter Regulierungsrahmen. Siebzehn Staaten und Jurisdiktionen operieren unter einem "Kontroll"-Modell, wo Regierungsbehörden ausschließlich den Verkauf destillierter Spirituosen verwalten und überwachen. Diese Kontrollstaaten machen 24,7% der uns-Bevölkerung und 23,0% der destillierten Spirituosenverkäufe aus, laut der National Alkohol Getränk Kontrolle Association. Das In den meisten Staaten vorherrschende dreistufige Vertriebssystem verbietet strikt Direktverkäufe an Verbraucher und zwingt Produzenten, Beziehungen zu Großhändlern aufzubauen, was oft Marktzugangsherausforderungen für kleinere Marken schafft. Aufkommende regulatorische Anforderungen, einschließlich der vorgeschlagenen "Alkohol Facts"-Kennzeichnung der TTB und obligatorischer Allergenkennzeichnungen, führen zusätzliche Einhaltung-Kosten ein, die kleinere Produzenten überproportional beeinträchtigen. Darüber hinaus tragen die vielfältigen staatlichen Besteuerungsstrukturen für destillierte Spirituosen zu einer vielschichtigen und herausfordernden Betriebslandschaft bei.

Steigende Verbraucherneigung zu anderen alkoholischen Getränken

Das steigende Gesundheitsbewusstsein bezüglich Alkoholkonsum beeinflusst erheblich das Verbraucherverhalten und die Marktdynamik. Das Advisory des uns Surgeon allgemein zu Alkohol und Krebsrisiko identifiziert Alkohol als eine Hauptursache vermeidbarer Krebserkrankungen, die zu etwa 100.000 Krebsfällen und 20.000 Todesfällen jährlich In den USA führt[4]u.S. Abteilung von Gesundheit Und Menschlich Dienstleistungen, "Alkohol Und Krebs Risiko 2025", www.hhs.gov. Das Advisory betont, dass das Krebsrisiko selbst bei minimalem Alkoholkonsum steigt und fundamental langjährige Überzeugungen über die Vorteile moderaten Trinkens In Frage stellt. Laut dem National Institute An Alkohol Missbrauch Und Alcoholism trägt Alkohol zu etwa 178.000 Todesfällen jährlich bei und ist mit mehr als 200 distincten Gesundheitszuständen verbunden. Da derzeit weniger als die Hälfte der Amerikaner die Verbindung zwischen Alkohol und Krebs versteht, beschleunigen sich intensivierende Aufklärungskampagnen des öffentlichen Gesundheitswesens über diese Risiken Verbraucherverschiebungen zu alkoholärmeren und alkoholfreien Alternativen und beschränken potenziell das Wachstum In traditionellen Spirituosenmärkten.

Segmentanalyse

Nach Produkttyp: Whiskys führen trotz Lieferherausforderungen

Whiskys dominieren den Spirituosenmarkt mit einem Anteil von 34,62% im Jahr 2024 und demonstrieren Marktführerschaft trotz erheblicher Herausforderungen durch internationale Zölle und Produktionsüberangebotsbedingungen. Die Kategorie zeigt bemerkenswerte Widerstandsfähigkeit inmitten eines Rückgangs des Scotch-Whiskey-Exportwerts und anhaltender Überangebotsprobleme In der amerikanischen Whiskey-Produktion. Der globale Whiskey-Markt zeigt erhebliches Wachstumspotenzial während des Prognosezeitraums, angetrieben durch expandierende Handwerk-Spirituosen-Bewegungen und erhöhtes Verbraucherinteresse an Bourbon- und Roggenvarietäten. Der anhaltende Erfolg der Kategorie stammt aus effektiven Prämie-Positionierungsstrategien und überzeugenden Heritage-Narrativen, die stark bei Verbrauchern resonieren, die authentische Produkterfahrungen suchen.

Weiße Spirituosen, angeführt von Wodka, Gin und silbernem Tequila, werden die schnellste Wachstumsrate erreichen, mit einer prognostizierten CAGR von 3,01% bis 2030. Ihre sauberen Geschmacksprofile, Vielseitigkeit In der Mixologie und der Aufstieg von bereit-Zu-trinken-Formaten machen sie zunehmend beliebt, besonders bei gesundheitsbewussten Verbrauchern und jüngeren volljährigen Trinkern. Tequila- und Mezcal-Kategorien zeigen außergewöhnliche Leistung im uns-Markt, während Rum- und Likörsegmente erheblich von der anhaltenden Cocktail-Renaissance profitieren. Die Spirituosenmarktlandschaft fragmentiert weiterhin, wobei erfolgreiche Marken sich durch innovative Produktionsmethodologien und authentisches Heritage-Storytelling statt traditioneller Kategoriekonventionen unterscheiden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Weibliche Verbraucher formen Marktdynamik um

Männer dominieren mit einem Marktanteil von 74,65% im Jahr 2024, was etablierte Konsummuster widerspiegelt. Jedoch formen weibliche Verbraucher die Marktdynamik grundlegend um. Junge Frauen stellen die Mehrheit der Trinker im uns-Getränke-Alkoholmarkt dar, angetrieben durch erhöhte finanzielle Unabhängigkeit und sich entwickelnde soziale Dynamiken. Diese demografische Transformation katalysiert Produktinnovation, wobei Industrieführer wie Diageo gezielte Marketinginitiativen implementieren, um dieses expandierende Verbrauchersegment zu erfassen. Frauen stellen 40% der Bierkonsumenten dar und zeigen zunehmenden Einfluss In Spirituosenkategorien, wobei sie bemerkenswert zwei Drittel des "Beyond Bier"-Segments kommandieren.

Das weibliche Segment zeigt robustes Wachstum mit 3,43% CAGR (2025-2030), übertrifft die Gesamtmarktexpansion und treibt erhebliche Produktinnovation an. Diese Wachstumstrajektorie beeinflusst Produktentwicklungsstrategien, mit erhöhtem Fokus auf Geschmacksinnovation, raffiniertes Verpackungsdesign und strategisches gelegenheitsbasiertes Marketing, das bei weiblichen Präferenzen resoniert. Die National Survey An Medikament verwenden Und Gesundheit zeigt, dass Frauen bis 2022 Männer im berichteten Alkoholkonsum übertrafen, was eine signifikante Verschiebung In der Marktdynamik markiert. Unternehmen, die weibliche Verbraucher durch authentische Markenkommunikation und maßgeschneiderte Produkterfahrungen effektiv ansprechen, stärken ihre Marktposition, während traditionelle männerzentrierte Marketingansätze an Relevanz im sich entwickelnden Marktplatz verlieren.

Nach Vertriebskanal: Erlebnis-Einzelhandel treibt On-Trade-Wachstum an

aus-Handel-Kanäle kommandieren einen dominanten Marktanteil von 53,65% im Jahr 2024, was fundamentale Verschiebungen im Verbraucherverhalten während der Pandemie und die schnelle Expansion spezialisierter Einzelhandelsformate widerspiegelt. Das uns-dreistufige Vertriebssystem verlangt einen strukturierten Fluss, wo Produzenten und Importeure an Distributoren verkaufen müssen, die dann Einzelhändler beliefern, wodurch effektiv Direktverkäufe zwischen den Stufen verhindert werden. Während dieses Framework Regulierungscompliance sicherstellt, schafft es erhebliche Markteintrittsbarrieren für kleinere Produzenten. aus-Handel-Einzelhändler transformieren die Verbrauchererfahrung durch umfassende Bildungsinitiativen, sorgfältig kuratierte Prämie-Produktauswahlen und innovative erlebnisbezogene Einzelhandelselemente.

An-Handel-Kanäle zeigen starkes Wachstumspotenzial mit einer prognostizierten CAGR von 2,83% von 2025 bis 2030, da Bars und Restaurants raffinierte Strategien implementieren, um die In-Venue-Konsumerfahrung zu verbessern. bereit-Zu-trinken (rtd) Getränke haben sich als mächtige Wachstumskatalysatoren In An-Premise-Standorten erwiesen, wobei Verbraucher aktiv RTDs In Kombination mit traditionellen Spirituosen kaufen. An-Handel-Einrichtungen konzentrieren sich zunehmend darauf, außergewöhnliche, distinctive Erfahrungen zu liefern, die über Heimkonsum hinausgehen und höhere Verbraucherengagement und Prämie-Produktakzeptanz fördern. Spezialisierte Venues wie Handwerk-Tequila-Bars und handwerkliche Whiskey-Lounges pionieren Immersiv Markenerfahrungen, die tiefe Verbraucherloyalität und fortgeschrittenes Kategorieverständnis fördern.

Geografische Analyse

Die Südregion kommandiert 34,58% des uns-Spirituosenmarktanteils im Jahr 2024, angetrieben durch unterstützende Regulierungen, Tourismuswachstum und Bevölkerungsexpansion In Metropolregionen. Texas und Florida etablieren sich als Schlüsselmärkte, besonders für Große Einzelhändler wie Gesamt Wein & mehr. Laut dem u.S. Bureau von Labor Statistics verzeichnete das Gebiet Miami-Fort Lauderdale-West Palm Beach eine 1,0% Reduktion im alkoholischen Getränkeindex für das Jahr bis April 2025. Die robuste Tourismus- und Gastfreundschaft-Sektoren der Region unterstützen An-Premise-Konsum und Markenerfahrungen und tragen zu Kategorienwachstum und Premialisierung bei.

Die Westregion wird voraussichtlich eine CAGR von 3,83% von 2025 bis 2030 erreichen, unterstützt durch Handwerk-Produktion, demografische Verschiebungen und steigende Nachfrage nach Prämie- und nachhaltigen Produkten. u.S. Bureau von Labor Statistics-Daten zeigen einen 2,2% Anstieg der alkoholischen Getränkepreise von März 2024 bis März 2025, wobei die Region einen 0,4% Anstieg im Alkoholkonsum verzeichnete. Staaten wie Oregon haben spezialisierte Vertriebssysteme durch unabhängige Spirituosenagenten implementiert. Der Fokus der Region auf Nachhaltigkeit und ethische Beschaffung trifft sich mit sich entwickelnden Verbraucherpräferenzen.

Die Nordost- und Mittlerer-Westen-Regionen behalten erhebliche Marktpositionen bei, während sie Regulierungskomplexitäten und langsameres Bevölkerungswachstum im Vergleich zu anderen Regionen navigieren. Der Nordosten verzeichnete einen 5,4% Anstieg im Alkoholkonsum, während der Mittlere Westen einen 1,6% Anstieg erlebte. Beide Regionen verfügen über etablierte Handwerk-Spirituosen-Industrien, die zur lokalen wirtschaftlichen Entwicklung und zum Tourismus beitragen. Der Nordosten profitiert von hohen verfügbaren Einkommensniveaus, die Prämie-Spirituosenverkäufe unterstützen, während der Mittlere Westen seine landwirtschaftlichen Ressourcen für Getreide-zu-Glas-Produktion mit Betonung auf lokaler Beschaffung nutzt.

Wettbewerbslandschaft

Der uns-Spirituosenmarkt ist moderat konsolidiert, mit wenigen Großen Produzenten, die In Bezug auf das Volumen dominieren, während zahlreiche kleine und mittlere Destillerien zu einer vielfältigen Produktionslandschaft beitragen. Schlüsselakteure im Markt umfassen Diageo plc, Bacardi Limited, Suntory Holdings Limited, Sazerac Company Inc. und Pernod Ricard SA, die gemeinsam einen signifikanten Anteil des Marktes halten.

Die Marktkonsolidierung wird weiter durch den Einfluss Großer Distributoren wie Southern Glazer'S Wein & Spirituosen und Republik National Distributing Company verstärkt. Diese Distributoren kontrollieren erhebliche Teile des Vertriebsnetzwerks und schaffen signifikante Eintrittsbarrieren für kleinere Produzenten. Infolgedessen, während die Produktionsseite fragmentiert bleibt, zeigt der Gesamtmarkt eine konsolidierte Struktur aufgrund der Dominanz dieser Distributoren und der Marktmacht führender Produzenten.

Aufkommende Disruptoren formen die Marktdynamik um. Technologiegestützte Direkt-an-Verbraucher-Plattformen überwinden Regulierungskomplexitäten, um Alternativ Marktwege zu etablieren und das traditionelle Vertriebsframework herauszufordern. Zusätzlich erstreckt sich die digitale Transformation der Industrie auf Produktionsprozesse, wo fortschrittliche Destillationstechnologien Verbesserungen In Effizienz und Produktqualität antreiben. Diese Innovationen verbessern nicht nur die operative Leistung, sondern stehen auch im Einklang mit Nachhaltigkeitszielen und reflektieren das Engagement der Industrie für Umweltverantwortung.

Vereint Staaten Spirituosenindustrie-Führer

Diageo plc

Bacardi Limited

Suntory Holdings Limited

Sazerac Company Inc.

Pernod Ricard SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Mai 2025: Maker'S Mark hat Star Hill Bauernhof Whiskey auf den Markt gebracht, seinen ersten Weizen-Whiskey und ersten Nicht-Bourbon-Freisetzung In über 70 Jahren, mit einer Mash Bill von 61% Weizen, 20% gemälztem Weizen und 19% gemälzter Gerste, 7-8 Jahre gereift und In Fassstärke (114,7 nachweisen) abgefüllt. Laut der Marke betont dieser Whiskey Nachhaltigkeit durch angebauten Weizen, Regenerativ Landwirtschaft und ist der erste, der die Anwesen Whiskey Zertifizierung der University von Kentucky trägt.

- April 2025: Chinola hat seinen dritten Likör, Chinola Pineapple, auf den Markt gebracht, einen handwerklich hergestellten Geist aus 100% frischer MD2-Ananas und neutralem Zuckerrohrgeist, bekannt für die lebendigen tropischen Aromen der Dominikanischen Republik, laut der Marke.

- März 2025: Brugal hat AndréS Brugal Edition 02 enthüllt, den zweiten Ultra-Prämie-Rum In seiner limitierten AndréS Brugal Sammlung, mit nur 416 global veröffentlichten Flaschen zu einem Einzelhandelspreis von USD 3.000 jeweils. Laut der Marke wird er In einem maßgeschneiderten reise-inspirierten Koffer mit einer Kristalldekanter und exklusiven Gläsern präsentiert. Edition 02 startete weltweit und ist In ausgewählten Einzelhändlern In den USA und Vereinigtes Königreich verfügbar.

- Februar 2025: Die Muff Liquor Company, ein irischer Spirituosenhersteller aus Donegal, hat offiziell sein Prämie-Sortiment im uns-Markt durch eine Partnerschaft mit Lucas Bols USA auf den Markt gebracht und einen kartoffelbasierten irischen Wodka und Gin (beide sechsfach destilliert) sowie einen einzigartigen getorften irischen Whiskey eingeführt, alle geschaffen, um irisches Erbe und Handwerkskunst zu ehren.

Vereint Staaten Spirituosenmarkt-Berichtsumfang

Spirituosen sind destilliert und haben einen höheren durchschnittlichen Alkoholgehalt (ABV), von etwa 20% bis zu 80 oder 90%.

Der Vereint Staaten Spirituosenmarkt ist nach Typ In Whiskey, Rum, Wodka, Brandy, Gin und andere Spirituosen segmentiert. Basierend auf dem Vertriebskanal ist der Markt In aus-Handel und An-Handel segmentiert. Das An-Handel-Segment ist weiter In Facheinzelhändler, Supermärkte/Hypermärkte, online-Einzelhandel und andere Kanäle unterteilt.

Die Marktgrößenbestimmung wurde In Wertbegriffen In USD für alle oben genannten Segmente durchgeführt.

| Brandy und Cognac |

| Likör |

| Rum |

| Tequila und Mezcal |

| Whiskys |

| Weiße Spirituosen |

| Andere Spirituosenarten |

| Männer |

| Frauen |

| On-Trade | |

| Off-Trade | Spezial-/Spirituosengeschäfte |

| Andere Off-Trade-Kanäle |

| Nordosten |

| Mittlerer Westen |

| Süden |

| Westen |

| Nach Produkttyp | Brandy und Cognac | |

| Likör | ||

| Rum | ||

| Tequila und Mezcal | ||

| Whiskys | ||

| Weiße Spirituosen | ||

| Andere Spirituosenarten | ||

| Nach Endnutzer | Männer | |

| Frauen | ||

| Nach Vertriebskanal | On-Trade | |

| Off-Trade | Spezial-/Spirituosengeschäfte | |

| Andere Off-Trade-Kanäle | ||

| Nach Region | Nordosten | |

| Mittlerer Westen | ||

| Süden | ||

| Westen | ||

Hauptfragen, die im Bericht beantwortet werden

Was ist der aktuelle Wert des uns-Spirituosenmarkts?

Die uns-Spirituosenmarktgröße beträgt USD 120,34 Milliarden im Jahr 2025 und wird voraussichtlich USD 136,87 Milliarden bis 2030 erreichen.

Welche Produktkategorie führt die Verkäufe an?

Whiskys halten die Führung mit 34,62% der Einnahmen von 2024 dank starker Premialisierung und Cocktail-Vielseitigkeit.

Welches regionale Segment wächst am schnellsten?

Der Westen wird voraussichtlich eine CAGR von 3,83% bis 2030 verzeichnen, angetrieben durch Handwerk-Innovation und nachhaltigkeitsfokussierte Verbraucher.

Welche regulatorischen Änderungen stehen bevor?

Hauptvorschläge umfassen obligatorische "Alkohol Facts"-Kennzeichnungen und eine erweiterte Palette von Behältergrößen, beide überwacht von der Alkohol Und Tabak Tax Und Handel Bureau.

Seite zuletzt aktualisiert am: