Marktanalyse für Multi-Tenant-(Colocation)-Rechenzentren in den USA

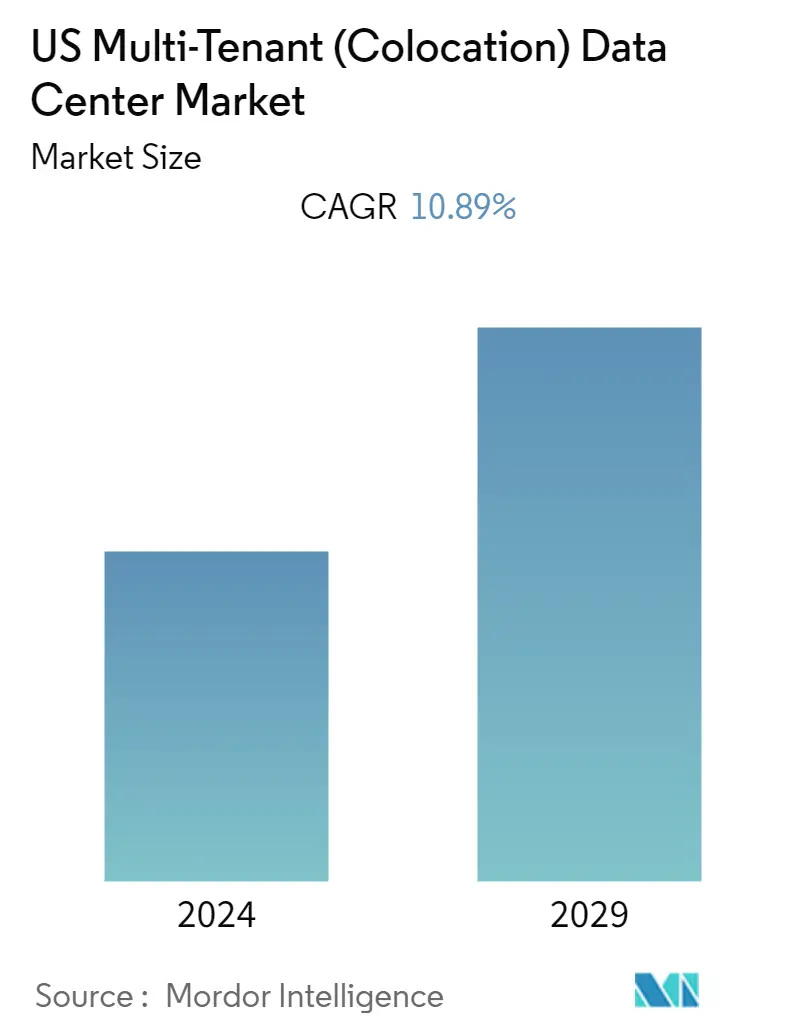

Der US-Markt für Multi-Tenant-Rechenzentren wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 10,89 % verzeichnen.

Der Markt für Multi-Tenant-Rechenzentren (Colocation) in den USA wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 10,89 % verzeichnen.

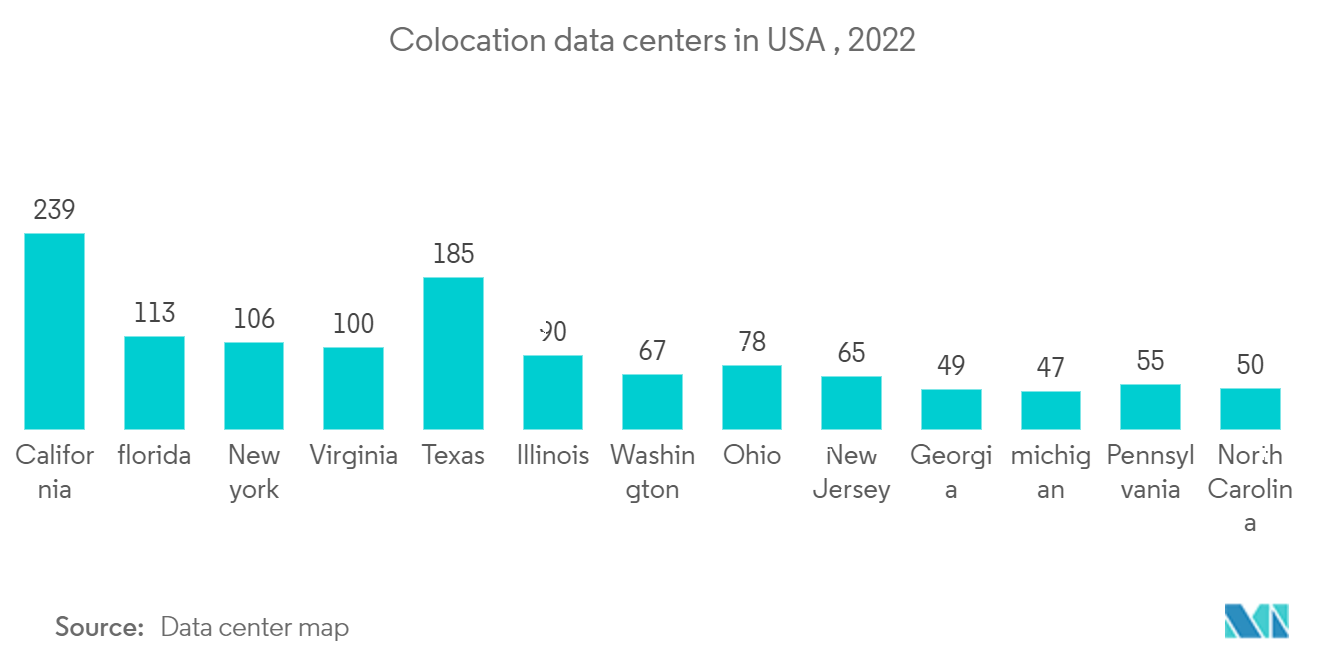

- Die Vereinigten Staaten sind hinsichtlich der Anzahl der Rechenzentren eines der größten Länder. Die Vermietungsaktivität für Multi-Tenant-Rechenzentren in den Vereinigten Staaten hat aufgrund der Expansionsaktivitäten einiger der dort tätigen großen Hyperscale-Mieter zugenommen.

- Der wachsende Datenverkehr in Rechenzentren führt parallel zu den rasanten technologischen Fortschritten unter anderem in Bereichen wie IoT und künstlicher Intelligenz zu einem Anstieg des Datenverkehrs im Land. Laut Cisco-Prognosen wird es bis 2023 4,6 Milliarden vernetzte Geräte geben, ein Anstieg von 2,7 Milliarden im Jahr 2018. Darüber hinaus wird erwartet, dass Smartphones bis zum laufenden Jahr 7 % aller vernetzten Geräte ausmachen.

- Die rasante Digitalisierung in Endverbraucherbranchen wie Regierung, Einzelhandel, Gesundheitswesen, IT und Telekommunikation erweitert auch den Horizont für den Multi-Tenant-Markt im Land. Die Digitalisierungsstrategie der Regierung ist ein Beispiel dafür, dass sich das Land in Richtung einer vollständigen Digitalisierung bewegt.

- Herausforderungen wie eine erhöhte Abhängigkeit von der Regulierungslandschaft und strenge Sicherheitsanforderungen haben sich jedoch negativ auf den Markt im Land ausgewirkt. Als Standardprüfpunkte gelten Standards wie HIPAA, PCI DSS und andere.

- Märkte wie Nord-Virginia und Silicon Valley mit einer Leerstandsquote von 5,1 % bzw. 1,6 % sind immer noch von Strom- und Grundstücksengpässen betroffen. Verzögerungen bei der Lieferung der Umspannwerke sind die Hauptursache für die Herausforderungen, mit denen Nord-Virginia konfrontiert ist, und nicht ein Mangel an Stromproduktion. Im Silicon Valley gibt es sowohl Stromliefer- als auch Stromerzeugungsprobleme. Dies könnte neues Wachstum in einem Markt erschweren, in dem das Angebot bereits begrenzt ist. Beide Märkte erwarten mehr vertikale, mehrstöckige Rechenzentrumsgebäude, um die begrenzte Menge an bebaubarem Land in den erforderlichen Bezirken auszugleichen.

- Die Pandemie führte zu Störungen bei den Bau- und Expansionsplänen für Colocation-Dienstleister. Kurzfristig hat die Pandemie zu Unsicherheit hinsichtlich der Bau- und Erweiterungsfristen geführt. Die durch die Lockdowns verursachten Engpässe bei den Einsätzen hatten zwar direkte Auswirkungen auf die Arbeitskräfte, waren aber zum Teil auch auf strenge Verfahrensrichtlinien zurückzuführen.

Markttrends für Multi-Tenant-Rechenzentren (Colocation) in den USA

Der Gesundheitssektor macht einen erheblichen Anteil aus

- Die Gesundheitsbranche erzeugt enorme Datenmengen. Viele Gesundheitsabteilungen sammeln Daten aus klinischen Studien und mehreren ambulanten Aufzeichnungen, um diese Daten zu analysieren und daraus aussagekräftige Analysen abzuleiten. Allerdings verfügen die meisten Krankenhäuser, die an einer solchen Datenerhebung beteiligt sind, nicht über die entsprechende Infrastruktur.

- Infolgedessen stehen viele Gesundheitsinstitute unter dem Druck, die Kostenstruktur eines Unternehmens zu reduzieren, die vollständige Einhaltung gesetzlicher Vorschriften und effiziente Lösungen zu gewährleisten, wobei die zunehmende Menge an generierten Daten Einschränkungen mit sich bringt. Die Kollokation von Rechenzentren bietet eine geeignete Alternative, um jedem Unternehmen Kosteneinsparungen zu ermöglichen.

- Die Regierung hat den zunehmenden Übergang von Gesundheitseinrichtungen zur Einführung digitaler Prozesse unterstützt. Dies hat eine Fülle neuer Chancen für den Markt der Multi-Tenant-Rechenzentren mit sich gebracht.

- Im Juni 2022 gab das Büro des National Coordinator for Health Information Technology (ONC) des US-Gesundheitsministeriums (HHS) die Einrichtung eines 80 Millionen US-Dollar teuren Public Health Informatics Technology Workforce Development Program (PHIT Workforce Program) bekannt Stärkung der US-amerikanischen Gesundheitsinformatik und Datenwissenschaft.

- Es wird beobachtet, dass privatisierte Gesundheitsunternehmen mit Anbietern von Multi-Tenant-Rechenzentren zusammenarbeiten, um neue Cloud- und Space-Management-Funktionen zu nutzen. Im Februar 2022 gab Sungard Availability Services die Fertigstellung eines Colocation-Rechenzentrums für NYU Langone Health bekannt. Die 1-MW-Anlage verfügt über 5.000 Quadratmeter erhöhte Bodenfläche, 2N-Redundanz und nutzt die hocheffiziente DSE-Kühllösung für Rechenzentren von Vertiv. Das Rechenzentrum half der NYU Langone dabei, Platz, Strom und Ausgaben effektiver zu verwalten. Es ermöglichte dem medizinischen Zentrum auch den Zugriff auf öffentliche Clouds und SaaS-Anbieter.

Es wird erwartet, dass die zunehmende Akzeptanz von Cloud-Anwendungen den Markt ankurbeln wird

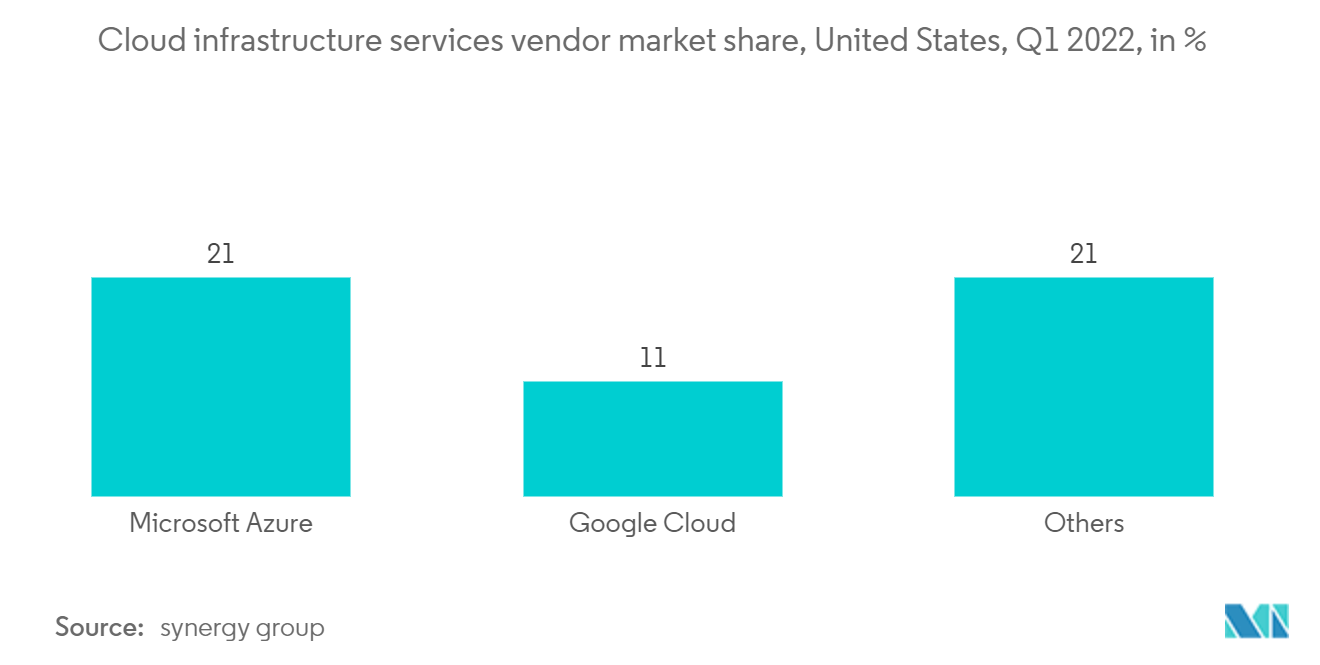

- Die Nachfrage nach Cloud-basierten Lösungen im Land steigt aufgrund des zunehmenden Einsatzes von Technologie und der Neigung der Verbraucher zur Cloud. Diese Technologie ermöglicht dem Benutzer den Zugriff auf die Daten von entfernten Standorten aus.

- Das zunehmende Bewusstsein von Unternehmen, wie wichtig es ist, Geld und Ressourcen zu sparen, indem sie ihre Daten in die Cloud verlagern, anstatt eine Infrastruktur vor Ort aufzubauen und zu warten, treibt die Nachfrage nach cloudbasierten Lösungen voran. Daher nimmt die Akzeptanz cloudbasierter Contact-Center-Dienste immer mehr zu.

- Aufgrund der zunehmenden Nutzung sind die Ausgaben für öffentliche Clouds für Unternehmen aller Art gestiegen und machen mittlerweile einen beträchtlichen Posten in den IT-Budgets aus. Unternehmen gaben an, in 37 % der Fälle jährlich über 12 Millionen US-Dollar und in 80 % der Fälle über 1,2 Millionen US-Dollar für Clouds auszugeben. Für KMUs wären die Cloud-Kosten günstiger, da sie weniger und kleinere Arbeitslasten haben. Allerdings gaben 53 % der KMU im Vergleich zum Vorjahr mehr als 1,2 Millionen US-Dollar aus, ein Anstieg gegenüber 38 %.

- Laut dem Flexera 2022 State of the Cloud Report waren sich mehrere Unternehmen einig, dass ihre Cloud-Nutzung aufgrund der Auswirkungen der COVID-19-Pandemie die derzeit geplante Nutzung übersteigen könnte. Mit zunehmender Online-Nutzung sind Unternehmen gezwungen, der steigenden Nachfrage gerecht zu werden, was zu einem Bedarf an zusätzlicher Kapazität führt, die für aktuelle Cloud-basierte Anwendungen erforderlich ist. Über 59 % der Unternehmen gehen davon aus, dass ihre Cloud-Nutzung deutlich höher sein wird als geplant, und etwa 50 % der kleinen und mittleren Unternehmen (KMU) rechnen mit einer Eskalation ihrer Cloud-Nutzung.

- Auch wenn die COVID-19-Pandemie viele Geschäftsparadigmen verändert hat, nannten die meisten Befragten Unternehmenswachstum und Transformation als die Hauptgründe für die Cloud-Einführung. Die Cloud spielte auch eine entscheidende Rolle dabei, Unternehmen dabei zu helfen, Lockdown-Situationen und inkonsistente IT-Infrastrukturen zu überstehen, indem sie ihnen ermöglichte, sich schneller zu entwickeln und die Markteinführungszeit, Agilität und Reaktionsfähigkeit zu verbessern.

Überblick über die US-amerikanische Multi-Tenant-(Colocation)-Rechenzentrumsbranche

Der Colocation-Markt für Rechenzentren ist aufgrund der Präsenz vieler Akteure fragmentiert. Zu den prominenten Marktteilnehmern zählen unter anderem Digital Realty Trust, Inc., NTT Communications, IBM Corporation, CyrusOne, Fujitsu Americas Inc. und Equinix Networks. Darüber hinaus verfolgen viele Marktteilnehmer angesichts des intensiven Wettbewerbs verschiedene Strategien, um ihre Position zu behaupten und ihre Marktdurchdringung zu erhöhen, beispielsweise durch Partnerschaften und Entwicklungen. Zu den jüngsten Entwicklungen gehören:.

Im Januar 2023 verpflichtete sich Equinix, Inc. als erster Colocation-Rechenzentrumsbetreiber, seinen Gesamtstromverbrauch durch eine Erhöhung der Betriebstemperaturbereiche in seinen Rechenzentren zu reduzieren. Equinix entwickelt eine globale Roadmap für den thermischen Betrieb, um eine effizientere Kühlung zu erreichen und die Kohlenstoffbelastung zu reduzieren und gleichzeitig seine High-End-Betriebsumgebung aufrechtzuerhalten. Da die Nachhaltigkeit der Lieferkette zu einem wesentlichen Aspekt der Umweltinitiativen moderner Unternehmen wird, wird erwartet, dass sie es Tausenden von Equinix-Kunden ermöglichen wird, ihre Scope-3-Kohlenstoffemissionen im Zusammenhang mit dem Betrieb von Rechenzentren zu reduzieren.

Marktführer für Multi-Tenant-(Colocation)-Rechenzentren in den USA

Digital Reality Trust, Inc.

Equinix, Inc.

Fujitsu Americas Inc.

CYRUSONE

NTT Communications

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Multi-Tenant-Rechenzentren (Colocation) in den USA

- Im September 2023 ging Expedient, ein Full-Stack-Cloud-Dienstleister, eine Partnerschaft mit Kyndryl ein, dem weltweit größten Anbieter von IT-Infrastrukturdiensten. Durch diese Zusammenarbeit wird die robuste Rechenzentrums-Colocation und Cloud-Infrastruktur von Expedient Kyndryls branchenführende Cyber-Resilienz-Angebote für Kunden verbessern. Diese Partnerschaft wird es Expedient und Kyndryl ermöglichen, die Reichweite und Effektivität von Sicherheits- und Cyber-Resilienzdiensten auf ein breiteres Kundenspektrum auszudehnen und Unternehmen aus verschiedenen Branchen dabei zu helfen, ihre Cybersicherheitsposition zu stärken und zu stärken und gleichzeitig die mit Datenschutzverletzungen verbundenen Risiken zu mindern.

- Im Juli 2023 gab Ubiquity, ein Investor für digitale Infrastruktur, die Übernahme von Edgepresence bekannt, einem Pionier in der Build-to-Suit-Edge-Rechenzentrumsbranche, der schlüsselfertige, lokalisierte und skalierbare Netzwerk-Computing-Lösungen für Netzbetreiber und Daten-Hyperscaler liefert. Die Edge Data Centers (EDCs) von Edgepresence sind modulare, speziell gebaute Rechenzentren, die effizient darauf ausgelegt sind, kritische Stromversorgung, Überwachung, physische Sicherheit und Kühlung zu umfassen. EDCs ergänzen die bestehende digitale Infrastruktur von Ubiquity und ermöglichen Far-Edge-Funktionen, minimieren die Latenz und verbessern die Leistung für Netzwerkmieter in einer hochsicheren Einrichtung, die innerhalb von Wochen bereitgestellt werden kann.

Segmentierung der US-amerikanischen Multi-Tenant-(Colocation)-Rechenzentrumsbranche

Colocation ist eine Rechenzentrumseinrichtung, in deren Rahmen Konzerne und Unternehmen Platz für Server und andere Computerhardware mieten können. Es wird im Groß- und Einzelhandel in Branchen wie BFSI, Fertigung und Energie eingesetzt.

Der Markt für Multi-Tenant-Rechenzentren (Colocation) in den USA ist nach Lösungstyp (Großhandel-Multi-Tenant, Einzelhandel-Multi-Tenant), Größe der Organisation (kleine und mittlere Unternehmen, Großunternehmen) und Endbenutzer-Branche (BFSI) segmentiert , Fertigung, IT und Telekommunikation, Gesundheitswesen und Biowissenschaften, Regierung, Unterhaltung und Medien).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Großhandel Multi-Tenant |

| Einzelhandel mit mehreren Mandanten |

| Kleine und mittlere Unternehmen |

| Große Unternehmen |

| BFSI |

| Herstellung |

| IT und Telekommunikation |

| Gesundheitswesen und Biowissenschaften |

| Regierung |

| Unterhaltung und Medien |

| Andere Branchen für Endbenutzer |

| Nach Lösungstyp | Großhandel Multi-Tenant |

| Einzelhandel mit mehreren Mandanten | |

| Nach Größe der Organisation | Kleine und mittlere Unternehmen |

| Große Unternehmen | |

| Nach Endbenutzer-Branche | BFSI |

| Herstellung | |

| IT und Telekommunikation | |

| Gesundheitswesen und Biowissenschaften | |

| Regierung | |

| Unterhaltung und Medien | |

| Andere Branchen für Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Colocation-Rechenzentren in den USA

Wie groß ist der US-Markt für Multi-Tenant-(Colocation-)Rechenzentren?

Der US-Markt für Multi-Tenant-(Colocation)-Rechenzentren wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 10,89 % verzeichnen.

Wer sind die Hauptakteure auf dem US-Markt für Multi-Tenant-(Colocation)-Rechenzentren?

Digital Reality Trust, Inc., Equinix, Inc., Fujitsu Americas Inc., CYRUSONE, NTT Communications sind die größten Unternehmen, die auf dem US-Markt für Multi-Tenant-Rechenzentren (Colocation) tätig sind.

Welche Jahre deckt dieser US-Markt für Multi-Tenant-(Colocation-)Rechenzentren ab?

Der Bericht deckt die historische Marktgröße des US-Marktes für Multi-Tenant-(Colocation)-Rechenzentren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des US-Marktes für Multi-Tenant-(Colocation)-Rechenzentren für die Jahre 2024 , 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

US-Branchenbericht für Multi-Tenant-(Colocation)-Rechenzentren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Multi-Tenant (Colocation)-Rechenzentren in den USA im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von US-amerikanischen Multi-Tenant (Colocation)-Rechenzentren umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.