Marktanalyse für Terahertz-Technologie

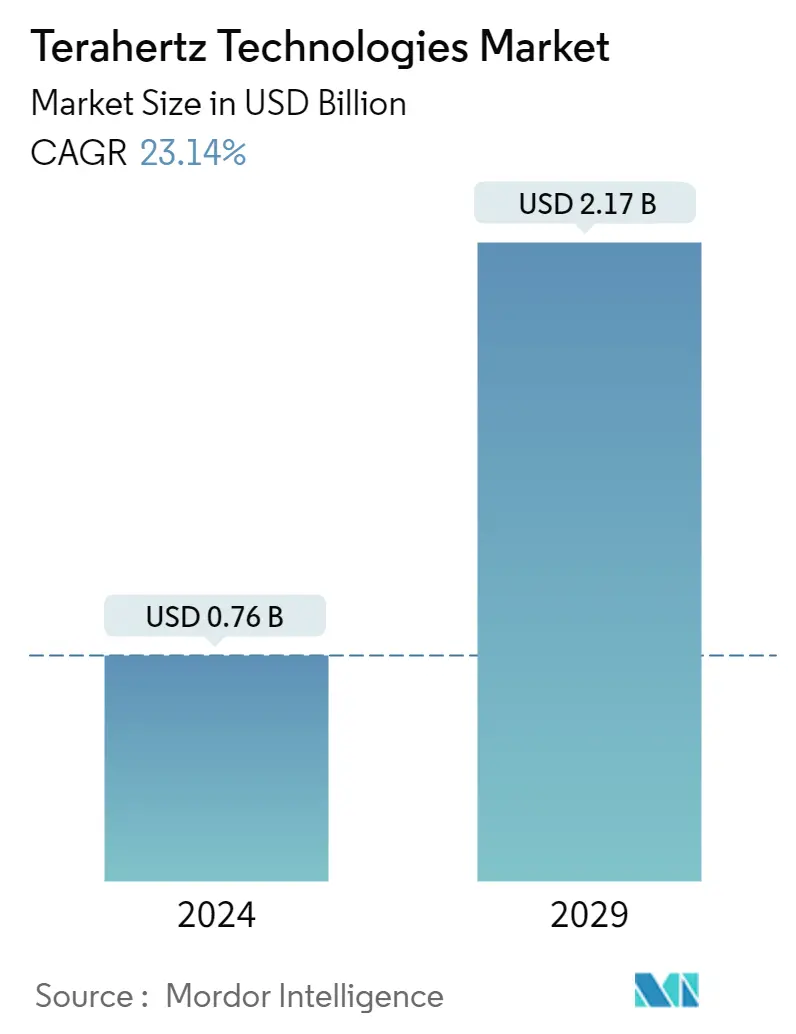

Die Marktgröße für Terahertz-Technologien wird im Jahr 2024 auf 0,76 Milliarden US-Dollar geschätzt und soll bis 2029 2,17 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 23,14 % im Prognosezeitraum (2024–2029) entspricht.

- Die Terahertz-Technologie ist ein wachsender und zugleich aufstrebender Bereich mit dem Potenzial für die Entwicklung von Anwendungen, die vom Passagierscannen am Flughafen bis hin zur Übertragung großer digitaler Daten reichen. Es spiegelt bedeutende Fortschritte an der wissenschaftlichen Front wider.

- Aufgrund der verschiedenen entscheidenden Eigenschaften der Terahertz-Technologie wird erwartet, dass Terahertz-Strahlung in den kommenden Jahren zu einer wichtigen Technologie wird. Diese Technologie wird üblicherweise zum Aufspüren versteckter Sprengstoffe oder Betäubungsmittel oder zum Aufspüren von aus Kunststoffrohren austretenden Substanzen eingesetzt. Die Terahertz-Technologie kann die Schichtdicke überwachen, indem sie zerstörungsfreie Materialfehler in Keramik und Kunststoffen sichtbar macht.

- Der Bereich der zerstörungsfreien, berührungslosen Prüfung birgt großes Potenzial für die Terahertz (THz)-Spektroskopie, insbesondere die THz-Bildgebung. Aufgrund ihrer Genauigkeit und Präzision spielt die Terahertz-Technologie eine wichtige Rolle bei der Entfernung sämtlichen Krebsgewebes in Echtzeit, wodurch die Anzahl der Operationen minimiert und eine frühere und genauere Diagnose ermöglicht wird. Terahertz-Strahlung reicht vom oberen Ende des Mikrowellenbandes bis zum unteren Ende des fernen Infrarots im elektromagnetischen Spektrum. Die THz-Technologie hat ein vielversprechendes Potenzial für Anwendungen in verschiedenen Bereichen gezeigt, darunter Kommunikation, Sicherheitsinspektion und Biomedizin. Insbesondere wird die THz-Technologie in den Neurowissenschaften zur Unterscheidung zwischen gutartigen und bösartigen Hirntumoren eingesetzt.

- Darüber hinaus können mit Terahertz-Strahlung hochwertige spektroskopische Bilder erstellt werden, was die Diagnose vieler chronischer und verwandter Krankheiten erheblich erleichtert. Der erste Schritt zur Weiterentwicklung der Technologieetablierung im Gesundheitswesen ist der Ersatz herkömmlicher Röntgen- und Infrarotstrahlen durch Terahertzstrahlen, was die Marktexpansion im Prognosezeitraum vorantreibt. THz-Bildgebung ermöglicht auch die Durchführung von 3D-Analysen auf Tablets und mehr. Es hilft somit bei der Messung der Beschichtungsintegrität und -dicke, der Erkennung und Identifizierung lokaler chemischer oder physikalischer Strukturen im Kern usw. Es hilft auch bei der Inspektion von Rissen oder chemischer Kohäsion sowie der Delamination und Integrität eingebetteter Schichten.

- Eine wesentliche Herausforderung bei der Einführung der Terahertz-Technologie auf dem Markt war der schiere Mangel an Wissen über die Technologie. Auch die Notwendigkeit einer stärkeren Sensibilisierung für das Thema, insbesondere in Entwicklungsregionen, war ein wesentlicher hemmender Faktor für das Marktwachstum.

- Mit dem Ausbruch von COVID-19 verzeichnete der Markt für Terahertz-Technologie mit seinen wichtigen Anwendungen in den Bereichen Gesundheitswesen, Biomedizin und Sicherheit ein deutliches Wachstum. Der Ausbruch führte zu zahlreichen Forschungs- und Entwicklungsaktivitäten im Gesundheitswesen, um geeignete Technologien zur Erkennung des Virus zu finden und so das Marktwachstum zu steigern.

Markttrends für Terahertz-Technologie

Segment Verteidigung und Sicherheit hält großen Marktanteil

- In Sicherheitsumgebungen ist die Identifizierung von Bedrohungen wie versteckten Waffen und am Körper getragenen Sprengstoffen ein wichtiger betrieblicher Bedarf. In den letzten Jahren ist das Interesse an der Terahertz-Technologie gestiegen, da immer mehr Wert auf die Bildgebung verborgener Sprengstoffe gelegt wird. Die THz-Technologie hilft, versteckte Objekte zu erkennen und zu identifizieren. An Flughäfen oder anderen sicherheitskritischen Orten können nun gefährliche nichtmetallische Substanzen wie Keramikmesser oder Plastiksprengstoffe mit Terahertz-Strahlen aufgespürt werden.

- Darüber hinaus sind die Metallerkennung und das Scannen von Röntgenbeuteln zeitaufwändige Prozesse. Schwieriger wird es bei öffentlichen Verkehrsknotenpunkten, wo viel Bewegung herrscht. Daher besteht ein Bedarf an technologischen Lösungen, die Sicherheitsüberprüfungen auch in größerer Entfernung von der potenziellen Quelle durchführen können. Die Terahertz-Technologie ermöglicht das Scannen vieler Personen, ohne dass diese für eine Sicherheitskontrolle anhalten müssen, und bietet damit eine Lösung für diese Herausforderungen.

- Die denkbaren militärischen Anwendungen von THz-Sensoren sind vielfältig. Sie können daher in großem Umfang für Aufklärung, Überwachung und Aufklärung (ISR) eingesetzt werden, einschließlich der Erkennung isolierter Personen hinter feindlichen Linien, der Festlegung von Zielen und der Endsteuerung von Präzisionswaffen. Auch in einer Umgebung außerhalb des Kampfes könnte THz dazu beitragen, Landminen aus Plastik oder minimalem Metall auf aktuellen oder ehemaligen Schlachtfeldern zu erkennen. Die meisten Antipersonenminen kombinieren Metall und Kunststoff (und werden so hergestellt, dass sie nicht von Metalldetektoren entdeckt werden).

- Die aktuelle Technologie zur Landminenerkennung erfordert eine Analyse der Bodentemperatur. Es wird in drei Dimensionen gemessen und dann in umständliche Softwarealgorithmen eingespeist, die grobe Schätzungen mit begrenzter Zuverlässigkeit vornehmen. Diese Erkennungstechnik nutzt hauptsächlich die Field Programmable Gate Array (FPGA)-Technologie. Die THz-spektroskopische Bildgebung ist eine der logischen Alternativen zur FPGA, da sie nahezu jedes Material unter den richtigen Bedingungen mit relativ hoher Sicherheit erkennen kann.

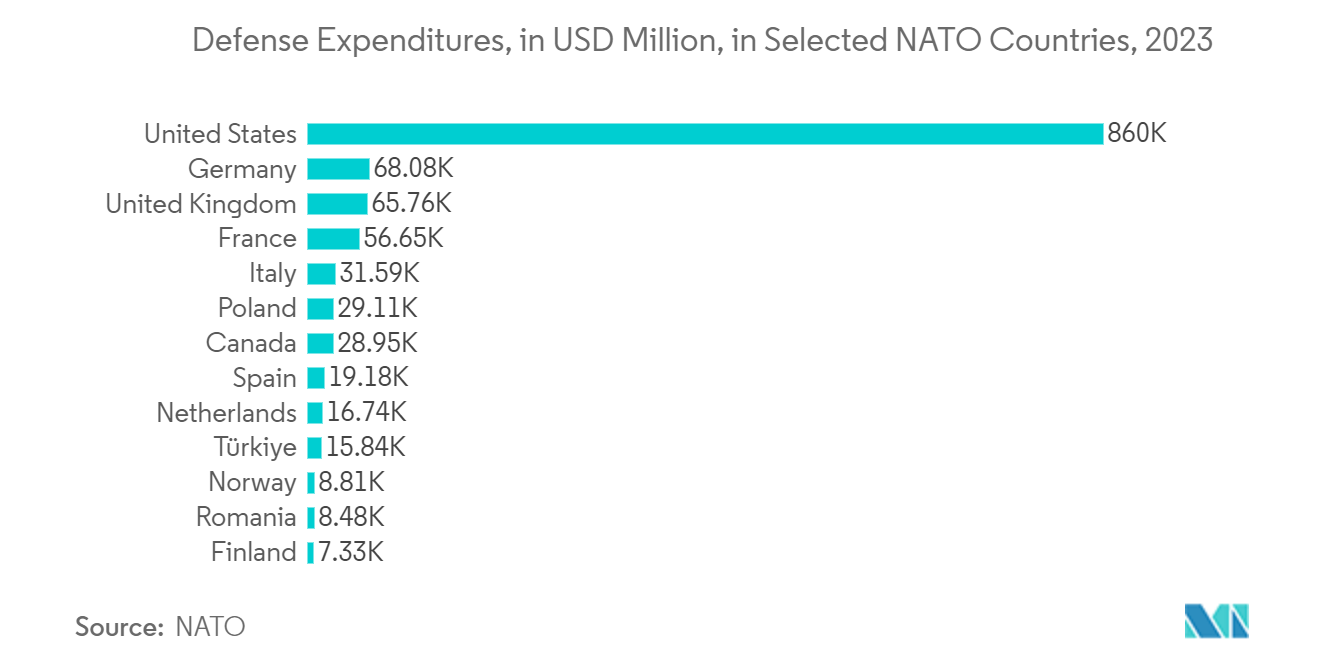

- Nach Angaben der NATO gaben die USA im Jahr 2023 rund 860 Milliarden US-Dollar für die Verteidigung aus. Damit ist ihr Verteidigungshaushalt der größte aller NATO-Mitglieder. Deutschland hatte mit rund 68 Milliarden US-Dollar die zweithöchsten Verteidigungsausgaben, gefolgt von Großbritannien an dritter Stelle. Es wird erwartet, dass diese hohen Verteidigungsausgaben im gesamten Prognosezeitraum zahlreiche Wachstumschancen schaffen werden.

Nordamerika hält großen Marktanteil

- Die Vereinigten Staaten sind ein entscheidender Markt für Terahertz-Technologien, vor allem aufgrund der wachsenden inneren Sicherheitsprobleme, der Investitionen in die Verteidigung und der Forschungs- und Entwicklungsprozesse. Darüber hinaus treiben die strengen staatlichen Vorschriften hinsichtlich der Produktion und Sicherheit von Luft- und Raumfahrttechnologien in den USA und der wachsenden Automobil- und Luft- und Raumfahrtindustrie den Markt für THz-Technologien auf dem regionalen Markt voran.

- Nach Angaben von Airlines for America (A4A) macht der gesamte kommerzielle Luftverkehr rund 5 Prozent des gesamten US-BIP aus, was im Jahr 2022 etwa 1,25 Billionen US-Dollar entspricht. Täglich führen US-Fluggesellschaften rund 25.000 Flüge mit 2,3 Millionen Passagieren durch in und aus rund 80 Ländern und über 65.000 Tonnen Fracht in und aus über 220 Ländern. Während die Luftfahrtindustrie einen robusten Aufschwung erlebt und stabilisiert, sind die US-Fluggesellschaften innovativ, investieren und wachsen. Diese gestiegene Nachfrage aus der Flugzeugindustrie ist ein wesentlicher Treiber für das Wachstum der Inspektionssysteme auf Basis der Terahertz-Technologie. Darüber hinaus wird erwartet, dass der Anstieg der Produktion von Hubschraubern und Verkehrsflugzeugen in den Vereinigten Staaten den Markt erheblich ankurbeln wird.

- Darüber hinaus konzentrieren sich kanadische Innovatoren auf die Herstellung einer umfassenden Palette technologisch komplexer Produkte mit Mehrwert für inländische und wettbewerbsintensive globale Märkte und gestalten so die Zukunft des Marktes für Terahertz-Technologien weiter. In Kanada wird aufgrund der zunehmenden Zahl öffentlicher Orte, an denen Sicherheitskontrollen erforderlich sind, eine hohe Nachfrage nach Geräten für Sicherheitskontrollen erwartet. Kanadische Fluggesellschaften überprüfen beispielsweise Passagiere, bevor sie Flüge in das Land besteigen. Die Gewerkschaft von Air Canada, die Canadian Union of Public Employees (CUPE), kündigte zusätzliche Kontrollen vor dem Flug an, indem sie die Flugbegleiter zur Verantwortung zieht.

- Darüber hinaus investieren bedeutende Unternehmen, fusionieren mit anderen Unternehmen und investieren in neue Projekte, um ihre Kundenbasis zu vergrößern und ihre Anforderungen in verschiedenen Anwendungen besser zu erfüllen. Beispielsweise bauten MIT-Ingenieure im November 2022 eine kostengünstige Terahertz-Kamera. Das Gerät bietet vor allem eine höhere Empfindlichkeit und Geschwindigkeit als die Vorgängerversionen und könnte für industrielle Inspektionen, Flughafenkommunikation und Sicherheitszwecke eingesetzt werden.

- Außerdem gab Silicon Catalyst, der einzige globale Inkubator, der sich ausschließlich auf die Beschleunigung von Halbleiterlösungen konzentriert, im Juni 2023 die Aufnahme von vier Unternehmen in das hochgelobte Programm der Halbleiterindustrie bekannt. Zu den neu aufgenommenen Unternehmen gehört Cambridge Terahertz, das sich auf die Demokratisierung des Terahertz-Spektrums durch CMOS-Phased-Array-Technologie konzentriert.

Überblick über die Terahertz-Technologiebranche

Der Markt für Terahertz-Technologien ist fragmentiert und verfügt über große Akteure wie Luna Innovations, Teravil Ltd, TeraView Limited, Toptica Photonics AG und HUBNER GmbH Co. KG. Marktteilnehmer nutzen unterschiedliche Strategien, um ihr Produktportfolio zu erweitern und nachhaltige Wettbewerbsvorteile zu erzielen, wie z. B. Partnerschaften, Innovationen, Expansionen und Übernahmen.

- Im Juni 2023 führte Keysight PathWave ADS 2024 ein, um das Wachstum von 5G mmWave Design und Lead 6G zu beschleunigen. Das PathWave Advanced Design System (ADS) 2024 ist in erster Linie eine Software-Suite für die elektronische Designautomatisierung (EDA), die Chipdesignern neue Millimeterwellen- und Subterahertz-Frequenzfunktionen (Sub-THz) bietet, die das 5G-mmWave-Produktdesign verbessern und insbesondere die Kernanforderungen vorwegnehmen können für die Entwicklung der drahtlosen 6G-Kommunikation.

- Im September 2022 kündigte Toptica eine Kapazitätserweiterung durch den Bau neuer Einrichtungen für eine wachsende Belegschaft an. Die neue Anlage verdoppelt die Grundfläche mehr als und ermöglicht dem Unternehmen die Vergrößerung seiner Labor- und Produktionsflächen, die für das erwartete Wachstum im nächsten Jahrzehnt von entscheidender Bedeutung sind.

Marktführer für Terahertz-Technologie

Luna Innovations

Teravil Ltd

TeraView Limited

Toptica Photonics AG

HUBNER GmbH & Co. KG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Terahertz-Technologie

- Februar 2023 TeraView Limited geht eine Partnerschaft mit ACE Solution ein, einem Anbieter maßgeschneiderter Testlösungen für Hersteller elektrischer Komponenten, Geräte und Systeme, um TZ6000 auf den Markt zu bringen – ein zerstörungsfreies Werkzeug zur Messung der Waferqualität für die Verbindungshalbleiterindustrie. Der TZ6000 ist mit den TeraPulse Lx-Technologien von TeraView ausgestattet.

- Juni 2022 Advantest Corporation übernimmt CREA, ein Leistungshalbleiter-Testsystem mit Sitz in Italien, um sein Kerngeschäftslösungsportfolio zu stärken und es dem Unternehmen zu ermöglichen, vom zukünftigen Wachstum des Marktes für Leistungshalbleiter-Tester zu profitieren.

Branchensegmentierung der Terahertz-Technologie

Terahertz-Strahlung ist elektromagnetische Strahlung, die im elektromagnetischen Spektrum vom oberen Ende des Mikrowellenbandes bis zum unteren Ende des fernen Infrarot reicht. Die Kurzform von Terahertz ist THz, die Einheit der Frequenz elektromagnetischer Wellen. Es entspricht 1 Billion Hertz. Es dient als Indikator für die Frequenz der Infrarot-, Ultraviolett- und sichtbaren Strahlung.

Der Markt für Terahertz-Technologien ist nach Technologie (Terahertz-Bildgebungssysteme (aktives System, passives System), Terahertz-Spektroskopiesysteme (Zeitbereich, Frequenzbereich) und Kommunikationssysteme) und nach Endbenutzern (Gesundheitswesen, Verteidigung und Sicherheit, Telekommunikation, Industrie) segmentiert , Lebensmittel und Landwirtschaft, Labore), nach Geografie (Nordamerika (USA, Kanada), Europa (Vereinigtes Königreich, Deutschland, Frankreich, Spanien, übriges Europa), Asien-Pazifik (China, Japan, Indien, Südkorea, Rest Asien-Pazifik) und der Rest der Welt (Lateinamerika, Naher Osten und Afrika)).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in USD angegeben.

| Terahertz-Bildgebungssysteme | Aktives System |

| Passives System | |

| Terahertz-Spektroskopiesysteme | Zeitbereich |

| Frequenzbereich | |

| Kommunikationssysteme |

| Gesundheitspflege |

| Verteidigung und Sicherheit |

| Telekommunikation |

| Industriell |

| Ernährung und Landwirtschaft |

| Labore |

| Andere Endbenutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | |

| Naher Osten und Afrika |

| Nach Art der Technologie | Terahertz-Bildgebungssysteme | Aktives System |

| Passives System | ||

| Terahertz-Spektroskopiesysteme | Zeitbereich | |

| Frequenzbereich | ||

| Kommunikationssysteme | ||

| Vom Endbenutzer | Gesundheitspflege | |

| Verteidigung und Sicherheit | ||

| Telekommunikation | ||

| Industriell | ||

| Ernährung und Landwirtschaft | ||

| Labore | ||

| Andere Endbenutzer | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | ||

| Naher Osten und Afrika | ||

FAQs zur Terahertz-Technologie-Marktforschung

Wie groß ist der Markt für Terahertz-Technologien?

Es wird erwartet, dass der Markt für Terahertz-Technologien im Jahr 2024 0,76 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 23,14 % auf 2,17 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Terahertz-Technologien derzeit?

Im Jahr 2024 wird die Marktgröße für Terahertz-Technologien voraussichtlich 0,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Terahertz-Technologiemarkt?

Luna Innovations, Teravil Ltd, TeraView Limited, Toptica Photonics AG, HUBNER GmbH & Co. KG sind die wichtigsten Unternehmen, die auf dem Markt für Terahertz-Technologien tätig sind.

Welches ist die am schnellsten wachsende Region im Terahertz-Technologiemarkt?

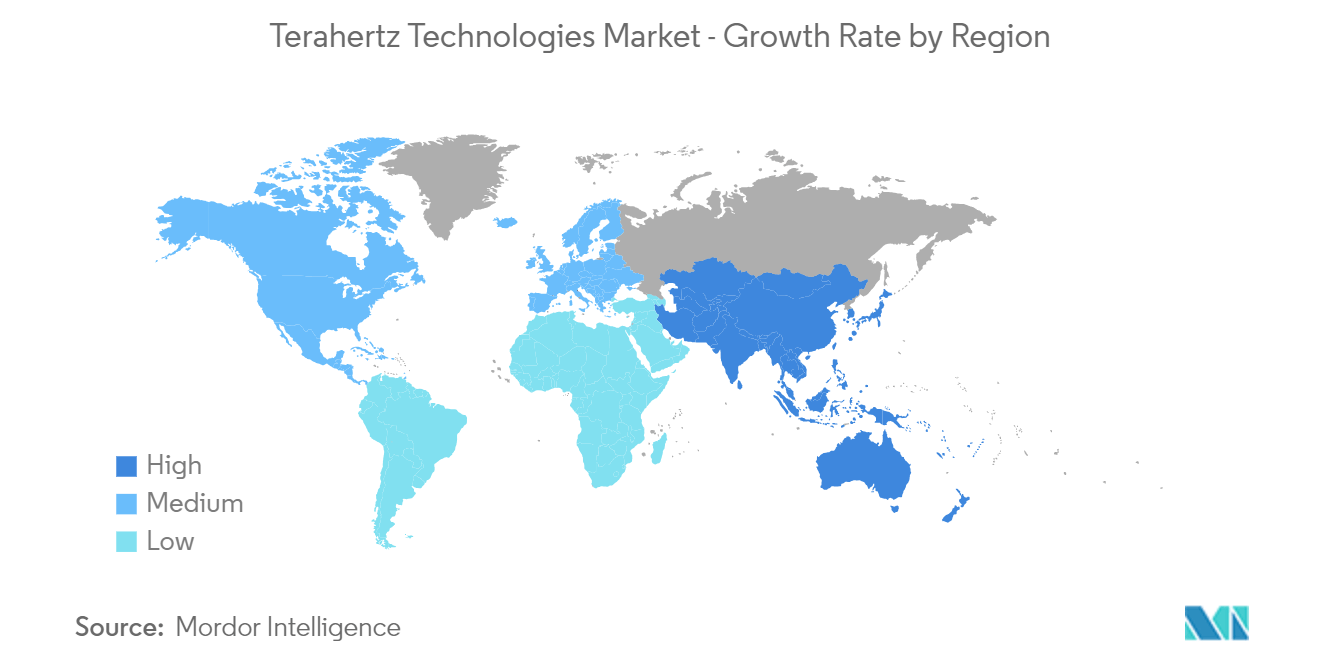

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Terahertz-Technologiemarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Terahertz-Technologien.

Welche Jahre deckt dieser Markt für Terahertz-Technologien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Terahertz-Technologien auf 0,62 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Terahertz-Technologiemarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Terahertz-Technologiemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Terahertz-Technologie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Terahertz-Technologien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Terahertz Technologies umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.