Marktanalyse für Flugkraftstoffe in Südamerika

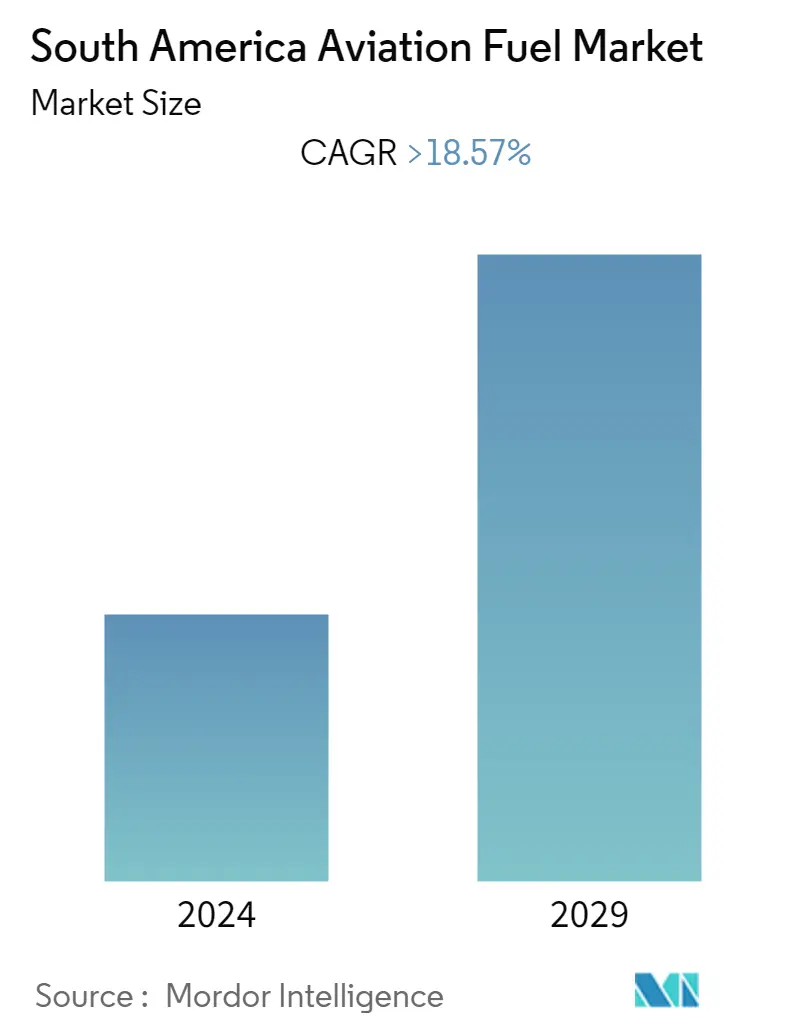

Der südamerikanische Flugkraftstoffmarkt wird im Jahr 2027 voraussichtlich einen Wert von 17,71 Milliarden US-Dollar haben, gegenüber 5,20 Milliarden US-Dollar im Jahr 2020, was einem durchschnittlichen jährlichen Wachstum von 18,57 % im Prognosezeitraum 2022–2027 entspricht. Die COVID-19-Pandemie hat sich negativ auf den südamerikanischen Flugkraftstoffmarkt ausgewirkt und zu weltweiten Lockdowns (einschließlich Südamerika) in Kombination mit eingeschränkten nationalen und internationalen Reisen geführt, was die Luftfahrtindustrie im Jahr 2020 schwer getroffen hat. Der Markt hat jedoch Anzeichen einer Erholung gezeigt. Es wird erwartet, dass bis Ende 2022 die Werte vor COVID-19 wieder ansteigen, wenn ein Impfstoff weitverbreitet verfügbar ist. Die sich erholende Zahl der Flugpassagiere aufgrund der in letzter Zeit günstigeren Flugpreise, eine stärkere wirtschaftliche Lage und ein steigendes verfügbares Einkommen gehören zu den wichtigsten treibenden Faktoren für den Markt. Darüber hinaus kann der Markt in den kommenden Jahren auf Hürden stoßen, da in südamerikanischen Ländern ein hoher Anteil fossiler Flugkraftstoffe vorliegt, die für die Umweltzerstörung verantwortlich sind.

- Angesichts der zunehmenden Konnektivität und der sinkenden Flugpreise wird erwartet, dass der kommerzielle Sektor im Prognosezeitraum ein deutliches Wachstum des Flugkraftstoffmarktes verzeichnen wird.

- Südamerika ist eine der führenden Regionen bei Biokraftstoffen. Mit der zunehmenden Verlagerung hin zu Biokraftstoffen für die Luftfahrt dürften sich in naher Zukunft erhebliche Chancen ergeben.

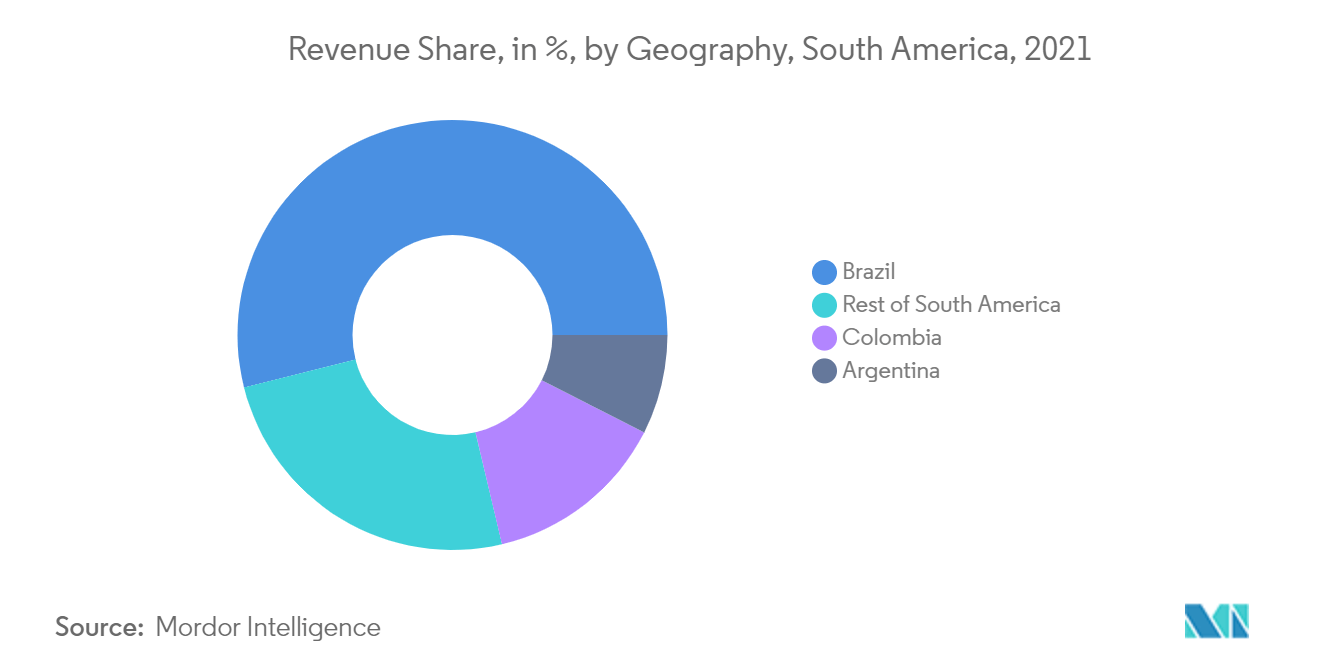

- Brasilien ist der größte Verbraucher von Flugkraftstoffen in Südamerika, was zu seiner Dominanz in der Region führt. Angesichts des wachsenden Marktes wird erwartet, dass das Land seine Dominanz auch im Prognosezeitraum fortsetzt.

Markttrends für Flugkraftstoffe in Südamerika

Der kommerzielle Sektor wird ein deutliches Wachstum verzeichnen

- Die kommerzielle Luftfahrt umfasst den Betrieb von Linien- und Gelegenheitsflugzeugen, bei denen es sich um den kommerziellen Lufttransport von Passagieren oder Fracht handelt. Das kommerzielle Segment ist einer der größten Verbraucher von Flugbenzin und macht ein Viertel der gesamten Betriebsausgaben eines Fluglinienbetreibers aus.

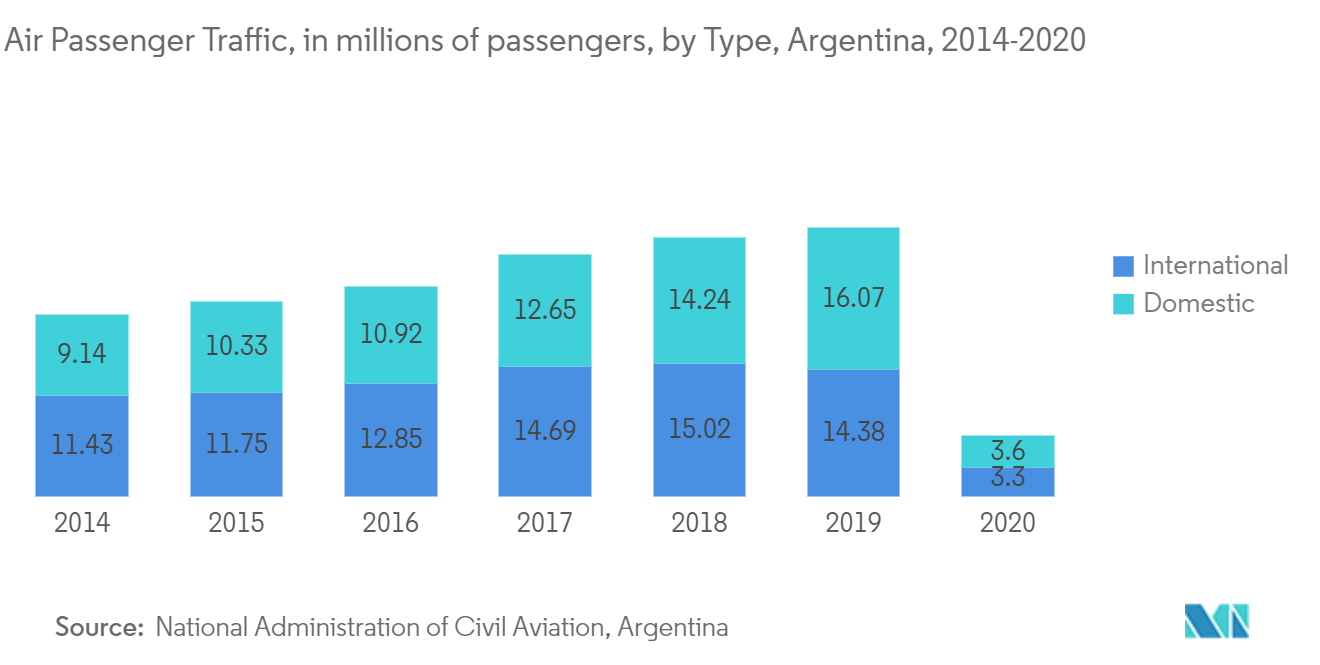

- Die Gesamtzahl der in Lateinamerika beförderten Passagiere belief sich im Jahr 2020 auf 21,73 Millionen (IATA), was einem Rückgang von 72 % im Vergleich zu 2019 entspricht.

- Durch die Privatisierung von Flughäfen in Ländern wie Brasilien, Jamaika, Honduras, Paraguay und Peru wird erwartet, dass die Flughafeninfrastruktur weiterentwickelt und die Kapazität erhöht wird, wodurch der untersuchte Markt in der Region unterstützt wird.

- Andererseits hat der Anteil der Kurzstreckenflüge in der Region am Flugverkehr zugenommen. In Lateinamerika sind die Low-Cost- (LCC) und Ultra-Low-Cost-Bewegungen (ULCC) in vollem Gange. Derzeit scheinen die Billigflieger in der Region mehr denn je schneller durchzustarten als die alten Fluggesellschaften.

- Darüber hinaus gab LanzaJet, eines der vielversprechendsten Biokraftstoff-Startups weltweit, im April 2021 bekannt, dass Shell dem Unternehmen als Investor beigetreten ist, um das globale Wachstum voranzutreiben, die Kommerzialisierung seiner Technologie zu beschleunigen und die Produktion von nachhaltigem Flugkraftstoff zu skalieren ( SAF). Im Rahmen seines brasilianischen Joint Ventures Raizen produziert Shell bereits seit über zehn Jahren Bioethanol und hat die Herstellung von Zellulose-Ethanol aus Abfallstoffen demonstriert.

- Aufgrund der oben genannten Punkte wird erwartet, dass der kommerzielle Sektor im Prognosezeitraum ein deutliches Wachstum des südamerikanischen Flugkraftstoffmarktes verzeichnen wird.

Brasilien wird den Markt dominieren

- Brasilien ist der größte Verbraucher von Flugkraftstoffen in Südamerika. Die für den Einsatz in Flugzeugen des Landes vorgesehenen Produkte sind Flugkerosin (QAV), Flugbenzin und alternatives Flugkerosin (Alternative QAV).

- Der Absatz von Flugkraftstoffen blieb in den vergangenen Jahren stabil, mit Ausnahme des Jahres 2020, in dem der Absatz von Flugkerosin und Flugbenzin von 6,98 Milliarden m3 bzw. 43 Millionen m3 im Jahr 2019 auf 3,46 Milliarden m3 bzw. 38 Millionen m3 im Jahr 2020 zurückging.

- Mit der Lockerung der Reisebeschränkungen dürfte sich die Luftfahrtindustrie des Landes jedoch erholen. Nach Angaben der National Civil Aviation Agency (ANAC) hatten die im Land tätigen Fluggesellschaften bis August 2021 44 % ihres Verkehrsaufkommens vor der Pandemie wiedererlangt.

- Ein weiterer Faktor, der sich auf den Verkauf von Flugkraftstoff im Inland auswirkte, war Petrobras Lieferstopp für importierte Flugzeuge aufgrund der Ergebnisse der chemischen Tests, die an einer importierten Charge durchgeführt wurden, was das potenzielle Problem aufwarf. Dies veranlasste auch die großen Kraftstoffhändler BR Distribuidora und Raizen, den Verkauf des Produkts einzustellen.

- Im Oktober 2020 startete die brasilianische Bundesregierung das Voo Simples-Programm, das eine Reihe von 50 Maßnahmen für die allgemeine Luftfahrtindustrie, insbesondere für Berufstätige, Flugzeugbetreiber, Bildungseinrichtungen und kleine Unternehmen, umfassen wird.

- Insgesamt wird erwartet, dass der Flugkraftstoffmarkt für Brasilien im Prognosezeitraum aufgrund der unterstützenden Regierungsinitiativen, die das Marktwachstum weiter unterstützen dürften, ein ordentliches Wachstum verzeichnen wird.

Überblick über die Flugkraftstoffindustrie in Südamerika

Der südamerikanische Flugtreibstoffmarkt ist mäßig fragmentiert. Zu den großen Unternehmen gehören Petroleo Brasileiro SA, BP PLC, Shell PLC, TotalEnergies SE und Repsol SA.

Marktführer für Flugkraftstoffe in Südamerika

Petroleo Brasileiro S.A.

Repsol SA

BP PLC

TotalEnergies SE

Shell PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum südamerikanischen Flugkraftstoffmarkt

- Im September 2021 unterzeichnete die EZB-Gruppe mit der paraguayischen Regierung ein Freihandelszonenabkommen über den Bau einer Anlage im Wert von 800 Millionen US-Dollar. Dies wird Südamerikas erstes erneuerbares Dieselprojekt in Paraguay mit dem Namen The Omega Green für erneuerbare Kraftstoffe sein. Die Anlage wird eine Mischung aus Rohstoffen verwenden, darunter Sojaöl, Pongamia-Öl, tierische Fette und Altspeiseöl, um sowohl erneuerbaren Diesel als auch nachhaltigen Flugkraftstoff herzustellen.

- Im Februar 2021 gab Essential Energy USA Corp seinen Plan bekannt, in Südamerika eine Anlage zur Produktion von erneuerbarem Diesel und Bio-Flugkraftstoff zu bauen. Die Anlage soll voraussichtlich 200.000 Tonnen hochwertigen erneuerbaren Diesels pro Jahr aus fortschrittlichen Biorohstoffen produzieren. NextChem wird der ausschließliche Auftragnehmer für Engineering, Beschaffung und Bau (EPC) sein, und das brasilianische Werk wird voraussichtlich im Jahr 2023 in Betrieb gehen.

Segmentierung der Flugkraftstoffindustrie in Südamerika

Der südamerikanische Marktbericht für Flugkraftstoffe enthält:.

| Luftturbinenkraftstoff (ATF) |

| Biokraftstoff für die Luftfahrt |

| AUSPUFF |

| Kommerziell |

| Verteidigung |

| Allgemeine Luftfahrt |

| Brasilien |

| Argentinien |

| Kolumbien |

| Rest von Südamerika |

| Treibstoffart | Luftturbinenkraftstoff (ATF) |

| Biokraftstoff für die Luftfahrt | |

| AUSPUFF | |

| Anwendung | Kommerziell |

| Verteidigung | |

| Allgemeine Luftfahrt | |

| Erdkunde | Brasilien |

| Argentinien | |

| Kolumbien | |

| Rest von Südamerika |

Häufig gestellte Fragen zur Marktforschung für Flugkraftstoffe in Südamerika

Wie groß ist der südamerikanische Flugkraftstoffmarkt derzeit?

Der südamerikanische Flugkraftstoffmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 18,57 % verzeichnen.

Wer sind die Hauptakteure auf dem südamerikanischen Flugkraftstoffmarkt?

Petroleo Brasileiro S.A., Repsol SA, BP PLC, TotalEnergies SE, Shell PLC sind die größten Unternehmen, die auf dem südamerikanischen Flugkraftstoffmarkt tätig sind.

Welche Jahre deckt dieser südamerikanische Flugkraftstoffmarkt ab?

Der Bericht deckt die historische Marktgröße des südamerikanischen Flugkraftstoffmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des südamerikanischen Flugkraftstoffmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Luftfahrttreibstoffindustrie in Südamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flugtreibstoff in Südamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Flugkraftstoffen für Südamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.