Klein UAV Marktgröße und -anteil

Klein UAV Marktanalyse von Mordor Intelligenz

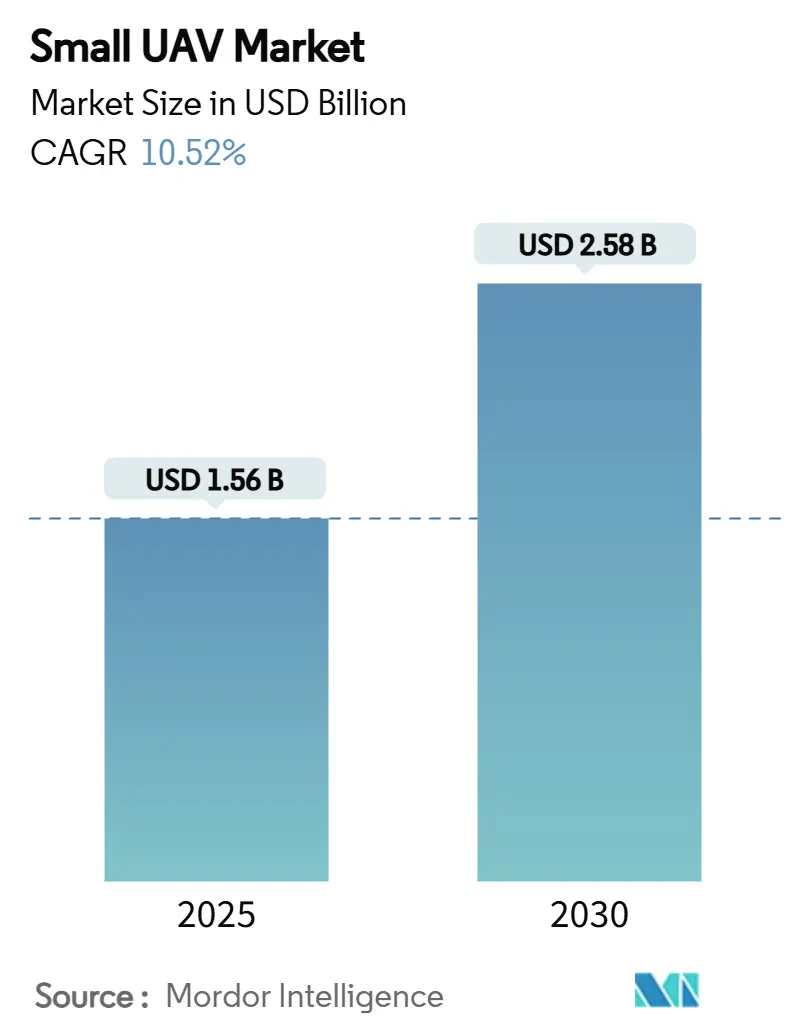

Die Klein UAV Marktgröße belief sich 2025 auf USD 1,56 Milliarden und wird voraussichtlich bis 2030 USD 2,58 Milliarden erreichen, bei einem Wachstum von 10,59% CAGR. Nordamerikanische Verteidigungsbeschaffungsprogramme und eine Exekutivverordnung zur inländischen Drohnen-Dominanz trieben die frühe Nachfrage an, während Modernisierungspläne im asiatisch-pazifischen Raum die Adoption weiter beschleunigten. Schwarm-Autonomie, hybride Flugzeugzellen-Designs und Wasserstoff-Brennstoffzellen-Antriebe schufen neue Differenzierungsmöglichkeiten, auch wenn Schalter-UAS-Ausgaben drohten, taktische Vorteile zu schmälern. Halbleiter und Lithium-Ionen-Zellen blieben Engpässe In der Lieferkette, was Käufer dazu veranlasste, Anbieter mit gesicherter inländischer Beschaffung zu bevorzugen. Konkurrenten konzentrieren sich daher auf vertikale Integration, Software-First-Architekturen und exportkonforme Designs, um einen Anteil am Klein UAV Markt zu sichern.

Wichtige Berichtsergebnisse

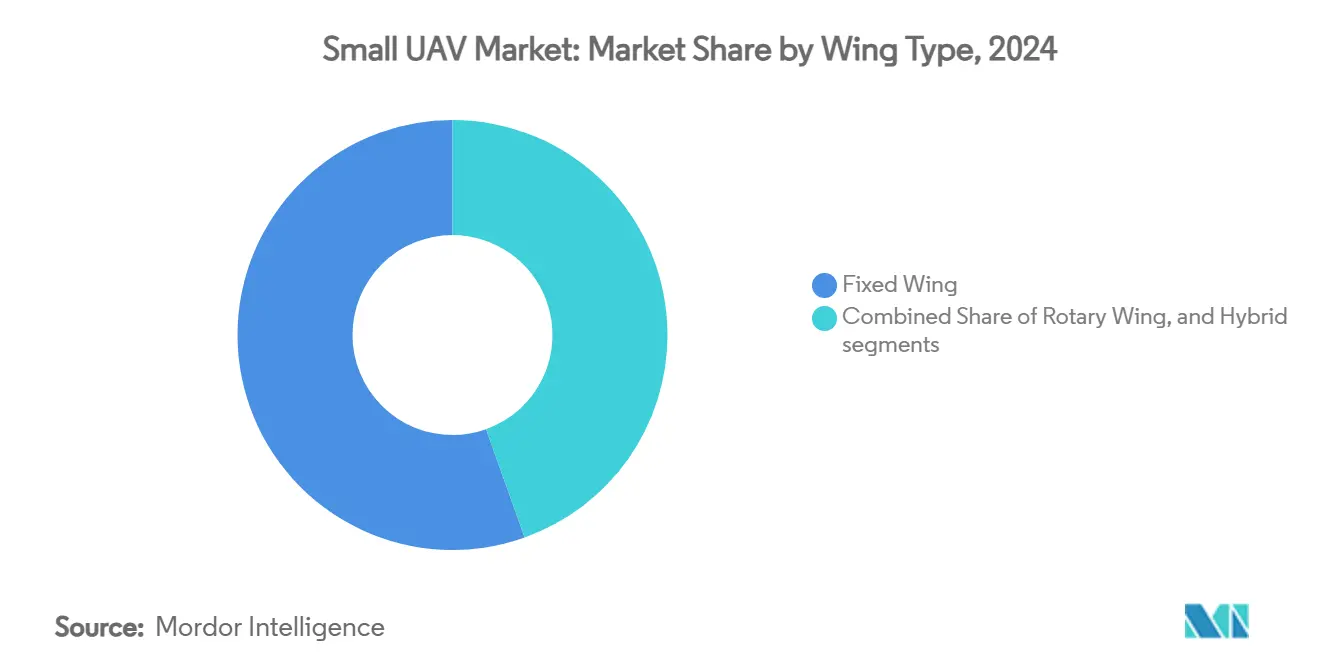

- Nach Flügeltyp führten Starrflüglerplattformen mit 55,45% des Klein UAV Marktanteils In 2024, während hybride Flugzeugzellen voraussichtlich mit 13,60% bis 2030 wachsen werden.

- Nach Größenklasse hielt das Mini-Segment 59,17% der Klein UAV Marktgröße In 2024; Nano/Mikro-Systeme werden voraussichtlich mit 12,47% CAGR expandieren.

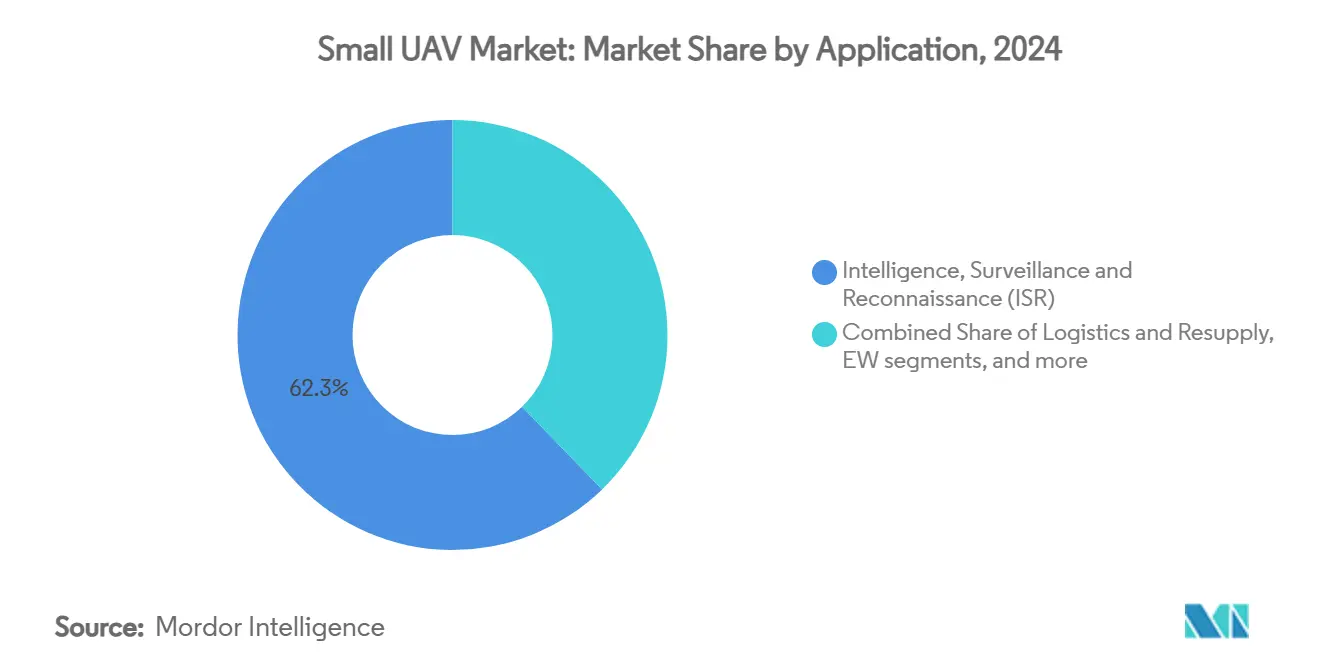

- Nach Anwendung eroberte ISR 65,25% Umsatzanteil In 2024; Kampf-Loitering-Missionen verzeichnen die schnellste 13,01% CAGR bis 2030.

- Nach Antrieb machten Batteriesysteme 65,89% der Klein UAV Marktgröße In 2024 aus, während Brennstoffzellen-Plattformen für einen 14,56% CAGR-Aufschwung positioniert sind.

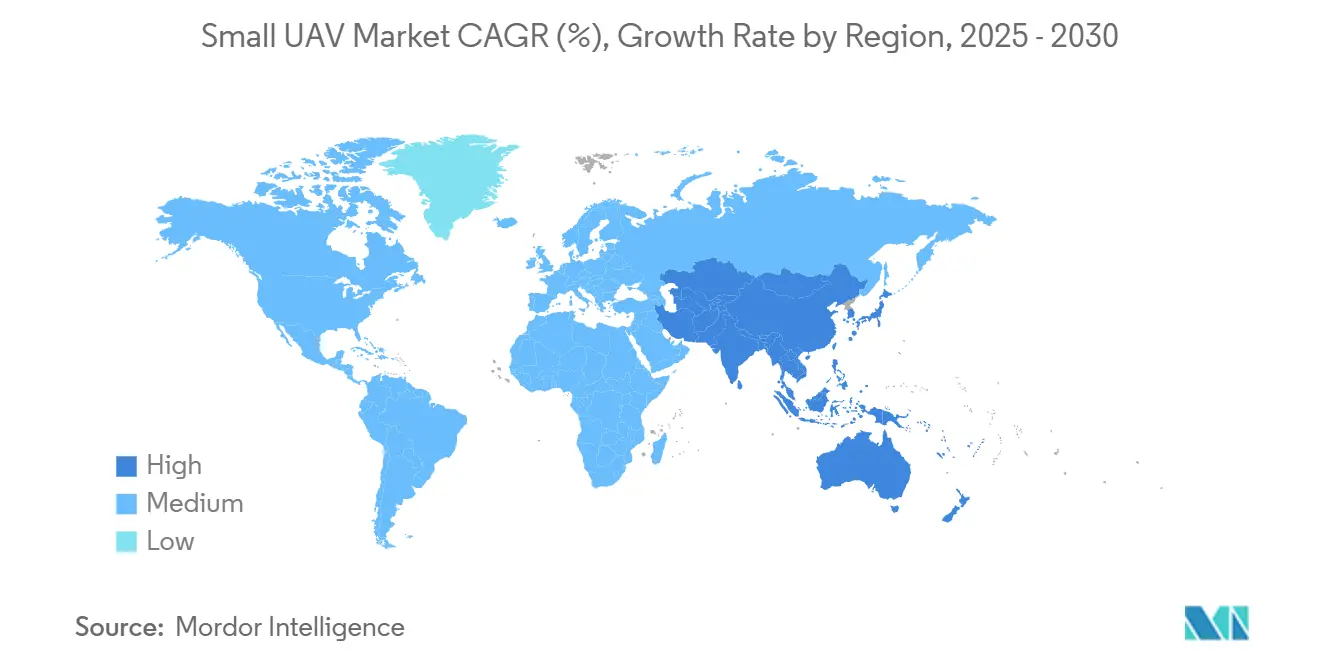

- Nach Geographie kontrollierte Nordamerika 48,90% des Umsatzanteils In 2024, während Asien-Pazifik die stärkste 11,95% CAGR liefern wird.

Globale Klein UAV Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Nachfrage nach Echtzeit-ISR In umkämpften Umgebungen | +2.1% | Global, konzentriert In Nordamerika und APAC | Mittelfristig (2-4 Jahre) |

| Kraftmultiplikator-Wert vs. bemannte Flugzeuge | +1.8% | Nordamerika und EU, Ausweitung auf APAC | Langfristig (≥ 4 Jahre) |

| DoD-finanzierte soldatengetragene und Trupp-Ebene-Drohnenprogramme | +1.5% | Nordamerika, Spillover zu verbündeten Nationen | Kurzfristig (≤ 2 Jahre) |

| KI-fähige autonome Schwarmfähigkeit | +2.3% | Global, angeführt von Nordamerika und China | Langfristig (≥ 4 Jahre) |

| DARPA-Projekte für GPS-verweigerte Navigation | +1.2% | Nordamerika, Technologietransfer zu Verbündeten | Mittelfristig (2-4 Jahre) |

| Schnelle Aufstellung von Einweg-Loitering-Munition | +1.7% | Global, konzentriert In aktiven Konfliktgebieten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Nachfrage nach Echtzeit-ISR in umkämpften Umgebungen

Dauerhafte Überwachung erwies sich als unverzichtbar für Kommandeure, die ohne vollständige Luftüberlegenheit operierten. Klein UAVs flogen unterhalb der Radarabdeckung und streamten Video direkt zu taktischen Tablets, wie im uns Army kurz Bereich Reconnaissance-Projekt zu sehen war, das USD 500 Millionen In kompakte Systeme investierte. Ukrainische Streitkräfte validierten Quantität-über-Qualität-Taktiken durch den Start von Millionen von Drohnen für Feldbewusstsein. Deutsche HF-1-Kampfdrohnen fügten dann KI-Geländekartierung hinzu, um GNSS-Störungen zu umgehen und den ISR-Wert In GPS-verweigerter Korridore zu erweitern. Zusammen steigerten diese Lektionen die Beschaffungsdringlichkeit und untermauerten einen beträchtlichen Anteil des Klein UAV Markts.

Kraftmultiplikator-Wert vs. bemannte Flugzeuge

Eine F-35 kostet etwa USD 80 Millionen, während ein gemischter Schwarm von Klein UAVs vergleichbare Aufklärungsabdeckung zu einem Bruchteil dieses Budgets liefert und Kommandeuren ermöglicht, mehr Ziele unter Bedrohung zu halten. Australische Versuche zeigten KI-Algorithmen, die mehrere Drohnen für gleichzeitige Einsätze entsandten, die Pilotenarbeitsbelastung reduzierten und operative Fußabdrücke verkleinerten. Lockheed Martin demonstrierte dann eine F-35, die autonome Flügelmannen kontrollierte, bewies die Machbarkeit des Konzepts und veranlasste Luftstreitkräfte weltweit, Mittel In Richtung Klein UAV Markt umzuverteilen.

DoD-finanzierte soldatengetragene und Trupp-Level-Drohnenprogramme

Die Doktrin verteilter Operationen legte einen Schwerpunkt auf trupp-Tragbar Plattformen. Das Marin Corps Warfighting Labor fügte die Neros Archer FPV-Drohne zur Blue UAS-Liste hinzu, was eine Pipeline belegt, die kommerzielle Hardware für den Feldeinsatz schnell verfolgt. AeroVironment'S USD 990 Millionen Army-Auftrag validierte weiter Ausgabenskalen, während die zweistufige Zertifizierung der Verteidigung Innovation Einheit Genehmigungsvorlaufzeiten reduzierte und uns-Lieferanten im Klein UAV Markt vorne hielt.[1]Quelle: Verteidigung Innovation Einheit, \"Blue UAS Zu evolve Zu meet broader DoD needs, \" diu.mil

KI-fähige autonome Schwarmfähigkeit

China präsentierte sein SS-UAV-Luftmutterschiff, das In der Lage ist, 100 Drohnen freizusetzen, was einen Stufenwechsel In der Massenluftkraft signalisiert. uns-Labore antworteten mit Bio-inspirierten Koordinationsalgorithmen, um Entscheidungsfindung unter elektronischen Angriffen aufrechtzuerhalten.[3]Quelle: Dan Lamothe, \"Pentagon studies Drohne-Schwarm ethics, \" csmonitor.com Forschung In peer-reviewed Journals bestätigte, dass maschinelle Lernroutinen die Belastbarkeit verbesserten, und Analysten prognostizierten operative Schwarm-Einsätze an der ukrainischen Front bis 2025. Diese Durchbrüche erweiterten den adressierbaren Klein UAV Markt weit über traditionelle ISR-Aufgaben hinaus.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Cyber/EW-Verwundbarkeit und Schalter-UAS-Proliferation | -2.8% | Global, konzentriert In hochbedrohlichen Umgebungen | Kurzfristig (≤ 2 Jahre) |

| Kurze Ausdauer und begrenzte tödliche Nutzlast | -1.9% | Global, besonders beeinträchtigende erweiterte Operationen | Mittelfristig (2-4 Jahre) |

| Export-Kontrolle (ITAR/MTCR) Hürden | -1.4% | Global, Beschränkung des internationalen Marktzugangs | Langfristig (≥ 4 Jahre) |

| Halbleiter- und Li-Ion-Zellen-Lieferketten-Risiko | -2.2% | Global, konzentriert In asiatisch-pazifischer Fertigung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Cyber/EW-Verwundbarkeit und Counter-UAS-Proliferation

Raytheon, eine Geschäftseinheit der RTX Corporation, erhielt einen USD 196 Millionen Auftrag für Coyote-Abfangjäger, während Anduril USD 250 Millionen für Roadrunner/Pulsar buchte, was ein defensives Wettrüsten unterstreicht, das offensive Drohnenvorteile erodieren könnte. Katars USD 1 Milliarde FS-LIDS-Kauf illustrierte, wie selbst kleinere Militärs schichtweise Verteidigungen aufstellen können, die unverschlüsselte Funkverbindungen neutralisieren können. Elbit Systeme lieferte C-UAS-Bausätze an NATO-Staaten und bekräftigte, dass Überlebensfähigkeits-Upgrades Plattform-Roadmaps prägen und das kurzfristige Wachstum des Klein UAV Markts Dämpfen würden.

Kurze Ausdauer und begrenzte tödliche Nutzlast

Elektrische Batterien beschränkten die Flugzeit auf Stunden und limitierten dauerhafte Missionen. Wasserstoff-Brennstoffzellen versprachen mehrtägige Ausdauer, doch Speicherkomplexität hemmte die Massenadoption. Sprengkopfmassen überschritten selten 25 kg; die Desert Sting-25-Bombe typisierte diese Obergrenze und ließ gehärtete Ziele außer Reichweite. Hybridantrieb fügte bewegliche Teile und Kosten hinzu und verwässerte die einfache Logistik, die ursprünglich die Attraktivität untermauerte, was einen Teil der Nachfrage im Klein UAV Markt moderierte.

Segmentanalyse

Nach Flügeltyp: Hybridplattformen treiben Innovation voran

Starrflügelsysteme führten den Klein UAV Markt mit 55,45% Anteil In 2024 an, dank aerodynamischer Effizienz, die Reichweiten für ISR-Patrouillen erweiterte. Betreiber schätzten ihre leiseren akustischen Signaturen und einfacheren Wartungszyklen im Vergleich zu Drehflüglerplattformen. Hybride Flugzeugzellen verzeichneten dennoch eine 13,60% CAGR, da Programme wie das Army'S Future Taktisch unbemannt Flugzeug System vertikalen Start gepaart mit Langstrecken-Cruise-Fähigkeiten forderten. Parallel profitierte die Klein UAV Marktgröße für Hybridvarianten von schrumpfenden Servo-Gewichten und kompakteren Flugcomputern.

Drehflügler-UAVs behielten Nischen In dichten urbanen Schluchten, wo Manövrierfähigkeit die Ausdauer übertraf. KI-Flugcontroller ließen Hybridfahrzeuge automatisch zwischen Schweben und Gleiten wechseln, was Abdeckungsraten ohne zusätzliche Pilotenarbeitsbelastung verbesserte. Anbieter wie AeroVironment stellten JUMP 20-X-Prototypen auf, die diese domänenübergreifende Agilität verkörperten und Versuche gewannen, wo Landebahnen nicht verfügbar waren. Diese Eigenschaften veranlassten Beschaffungsplaner, Flotten zu diversifizieren und sicherzustellen, dass Hybride zusätzliche Budgetanteile im Klein UAV Markt eroberten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Größenklasse: Nanosysteme gewinnen taktische Relevanz

Mini-UAVs mit 2 bis 20 kg Gewicht repräsentierten 59,17% des Klein UAV Marktanteils In 2024, was sich mit Trupp-Portabilität und ausreichender Batteriemasse für EO/IR-Nutzlasten abstimmte. Die Adoption blieb hoch, da Infanterieformationen keine Startschienen oder Bergungsnetze benötigten. Dennoch registrierten Nano/Mikro-Fluggeräte unter 2 kg eine 12,47% CAGR, da Videospiel-ähnliche Controller und Unter-250 G-Sensoren neue Aufklärungsrollen erschlossen. Die Klein UAV Marktgröße für diese federleichten Einheiten wuchs weiter, nachdem die Neros Archer FPV-Drohne Blue UAS-Zertifizierung erreichte, was regulatorische Akzeptanz für Fronteinsatz signalisierte.[3]Quelle: USMC, \"Changing FPV Drohne Landschaft, \" Dvidshub.net Kleine (20 bis 150 kg) Fahrzeuge behielten Nutzen, wo Hub- und Kraftstoffkapazität Stealth übertraf, aber doktrinäre Verschiebungen hin zu verteilter Tödlichkeit hielten zusätzliche Bestellungen bescheiden. Marin Corps- und Army-Experimente bestätigten, dass selbst Einweg-Schaumstoff-Quadcopter bedeutungsvolles Schlachtfeld-Bewusstsein zu minimalen Kosten produzierten. Entsprechend spezifizierten Beschaffungscharter zunehmend gemischte Komplemente, die Zugführern ermöglichten, zwischen Ausdauer, Nutzlast und Wurf-und-Los-Komfort zu wählen, was den Klein UAV Markt stärkte.

Nach Anwendung: Kampfmissionen beschleunigen Wachstum

ISR behielt einen 65,25% Anteil am Klein UAV Markt In 2024, da Kommandeure live-Video-Feeds zur Verkürzung von Kill-Chains priorisierten. Die deutsche Lieferung von 739 Drohnen an die Ukraine, die meisten mit Überwachungssensoren ausgestattet, illustrierte anhaltende Nachfrage. Jedoch verzeichneten Kampf-Loitering-Munition eine 13,01% CAGR, nachdem Front-Einheiten ihren Nutzen für Präzisionsfeuer erkannten, ohne bemannte Flugzeuge zu riskieren. Die Klein UAV Marktgröße für Angriffsmissionen schwoll entsprechend an, da Hersteller Zielerkennung-Software für kostengünstige Sprengköpfe verfeinerten. Rand Gruppe'S USD 2,5 Milliarden Munitionsaufträge zeigten Betreiber, die Geld von Artillerie-Nachschub zu Einweg-Drohnen verschoben. EW-Nutzlasten und Trainingsziele fügten stetige, aber kleinere Umsatzpools hinzu, während Logistikdrohnen außerhalb von Katastrophenhilfe-Korridoren experimentell blieben. Insgesamt verbesserte Anwendungsdiversität die Widerstandsfähigkeit gegen zyklische Verteidigungsbudgets und erweiterte das Investorenvertrauen In den Klein UAV Markt.

Nach Antriebstyp: Brennstoffzellen fordern Batterie-Dominanz heraus

Batteriesysteme lieferten 65,89% der Klein UAV Marktgröße In 2024, da Militärs leise Signaturen, einfaches Laden und zertifizierte Sicherheitsverfahren schätzten. Austauschbare Pack-Routinen von Feldeinheiten reduzierten die Umkehrzeit auf Minuten und vermieden brennbare Kraftstoffe In der Nähe von Munitionslagern. Wasserstoff-Brennstoffzellen verzeichneten dennoch die höchste 14,56% CAGR und adressierten dauerhafte Überwachungslücken und Hochaltitude-Loiter-Anforderungen. Frühe Prototypen erreichten mehrtägigen Flug bei nur Wasserdampf-Emission, ein wünschenswertes Attribut für klandestine Überwachung.

Verbrennungsmotoren blieben relevant, wenn schwere Nutzlasten oder Kaltwetter-Starts Batterie-Vorteile negierten, doch ihr akustischer Fußabdruck komplizierte verdeckte Missionen. Hybridpaare aus Batterien für Startphasen und Brennstoffzellen für Cruise gewannen Zuspruch und balancierten Redundanz mit Energiedichte. Kollektiv Säten diese Entwicklungen zusätzliche Plattform-Refresh-Budgets und unterstrichen die Rolle des Antriebs als strategischen Hebel im Klein UAV Markt.

Geografieanalyse

Nordamerika kommandierte 48,90% Umsatz In 2024 und profitierte von mehrjährigen Verträgen wie AeroVironment'S USD 990 Millionen Auftrag und politischen Maßnahmen, die inländische Beschaffung vorschrieben. Blue UAS-Akkreditierung incentivierte uns-Lieferanten, Leiterplatten-, Batterie- und optische Lieferketten zu internalisieren und die Exposition gegenüber ausländischen Sanktionen zu begrenzen. Kanada und Mexiko adoptierten ähnliche Überprüfungsregime und stützten grenzüberschreitende Nachfrage im Klein UAV Markt.

Asien-Pazifik lieferte die steilste 11,95% CAGR bis 2030, da China, Australien, Indien und Japan um die Kompensation regionaler Brennpunkte konkurrierten. Pekings Mutterschiff-Konzept und Tokios potenzielle Verbindungen mit Eurodrone bewegten die Beschaffung von isolierten Programmen zu integrierten Kräftestrukturen und erhöhten den Gesamt-Marktwert. Canberras Investition In KI-kontrollierte Ghost-Bat-ähnliche Schwärme signalisierte einen doktrinären Pivot, den andere pazifische Verbündete replizierten und Opportunitäten für den Klein UAV Markt verstärkten. Lieferketten-Clustering um malaysische Batterieanlagen und taiwanesische Mikrocontroller führte jedoch zu geopolitischen Risikoprämien.

Europas ReArm Europa-Fonds von EUR 800 Milliarden (USD 937,11 Milliarden) und ein EUR 150 Milliarden (USD 175,71 Milliarden) EU-Darlehensprogramm unterstützten lokale Produktion und erleichterten die Abhängigkeit von externen Anbietern. Das Eurodrone-Programm, deutsche Überlegung einer Vereinigtes Königreich-geführten GCAP-Mitgliedschaft und NATO Schalter-UAS-Beschaffungen diversifizierten Ausgaben über ISR- und Angriffsvarianten und verstärkten kontinentale Widerstandsfähigkeit. Nahost-Aufträge, exemplifiziert durch Katars USD 3 Milliarden Vereinbarung, fügten zusätzliche Volumen hinzu, die langsamere Adoption In Afrika ausglichen und breite geografische Balance für den Klein UAV Markt sicherstellten.

Wettbewerbslandschaft

Etablierte Hauptauftragnehmer wie AeroVironment, Northrop Grumman und Lockheed Martin nutzten etablierte Vertragsfahrzeuge und integrierte Lieferketten, um ihren Anteil zu sichern. AeroVironment'S BlueHalo-Kauf fügte Sensorfusions-Software und sichere Datenverbindungen hinzu und ermöglichte es, End-Zu-End-Lösungen im Klein UAV Markt zu bündeln. Northrop erweiterte Produktionsautomatisierung, um Preisdruck von Anduril und Skydio zu kontern, deren Venture-Finanzierung schnelle Iterationszyklen ermöglichte.

Disruptoren betonten Software-definierte Autonomie, KI-gesteuerte Aufklärung und modulare Nutzlast-Buchten. Andurils Fury konkurrierte Kopf-an-Kopf mit Boeings Ghost Bat während australischer Versuche und präsentierte agile Entwicklungspipelines versus Legacy-Skala-Economics. Skydio verwandelte Verbraucher-Grad-Update-Kadenz In einen militärischen Vorteil und lieferte vierteljährliche Firmware, die Objektvermeidung ohne Flugzeugzellen-Redesigns verbesserte. Dieser Kulturwandel zwang Hauptauftragnehmer, Refresh-Zeitlinien zu verkürzen und Nischen-Code-Shops zu akquirieren.

Die Proliferation von Schalter-UAS-Systemen spornte Nachfrage nach Stealth-Beschichtungen, frequenzspringenden Radios und Onboard-Cyber-Verteidigung an und gab Komponentenlieferanten Einfluss. Export-Kontrolle-Navigation segmentierte Märkte weiter; Firmen, die In ITAR-Befreiungen bewandert waren, gewannen Nahost-Ausschreibungen, während europäische Hersteller von intra-EU-Lizenzierung profitierten. Insgesamt hielten ausgewogene Konkurrenz, steigende Eintrittsbarrieren und wiederkehrende Software-Umsätze gesunde, aber moderate Margen im Klein UAV Markt aufrecht.

Klein UAV Industrieführer

-

Northrop Grumman Corporation

-

AeroVironment, Inc.

-

Teledyne Technologien Incorporated

-

Lockheed Martin Corporation

-

Elbit Systeme Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juni 2025: Die indische Armee unterzeichnete einen USD 16,4 Millionen Vertrag mit ideaForge zur Beschaffung hybrider Mini-UAVs. Diese Initiative zielt darauf ab, Drohnenfähigkeiten mit einheimischer Technologie zu verbessern, Lieferketten-Verwundbarkeiten zu adressieren und die Abhängigkeit von ausländischen Systemen zu reduzieren, während sichere, selbstständige Verteidigungsstrategien angesichts eskalierender geopolitischer Spannungen verstärkt werden.

- Februar 2025: AeroVironment (AV), ein globaler Marktführer In mehrere-Domain-Robotersystemen, sicherte sich seinen dritten USD 288 Millionen Lieferauftrag für Switchblade-Loitering-Munition unter der uns Army'S inszeniert Requirement für Lethal unbemannt Systeme. Dies ist Teil eines USD 990 Millionen Mehrjahresvertrags, der im August 2024 vergeben wurde, mit Gesamtaufträgen von USD 471,3 Millionen.

- Oktober 2024: Teledyne FLIR Verteidigung, eine Abteilung von Teledyne Technologien Incorporated, sicherte sich einen fünfjährigen Vertrag im Wert von bis zu USD 91 Millionen zur Lieferung von Schwarz Hornet 4 persönlich Reconnaissance Systeme an die uns Army. Diese Nano-Unbemannten Luftfahrtsysteme (UAS) werden unter Phase II des Soldier getragen Sensor (SBS) Programms beschafft.

Umfang des globalen Klein UAV Marktberichts

Ein Klein UAV oder Miniatur-UAV ist ein pilotenloses Flugzeug, das entweder durch eine Fernbedienung oder eine App gesteuert wird und aerodynamische Kräfte zur Navigation und Durchführung gewünschter Funktionen nutzt. Sie sind klein genug, um tragbar zu sein.

Der Klein UAV Markt wurde nach Flügeltyp, Größe, Anwendung und Geographie segmentiert. Nach Flügeltyp wurde der Markt In Starrflügel und Drehflügel segmentiert. Nach Größe wurde der Markt In Mikro, Mini und Nano segmentiert. Nach Anwendung wurde der Markt In militärische und Strafverfolgung sowie zivile und kommerzielle segmentiert. Der Bericht deckt auch die Marktgrößen und Prognosen für den Klein UAV Markt In wichtigen Ländern verschiedener Regionen ab. Die Marktgröße wird für jedes Segment In Werten (USD) bereitgestellt.

| Starrflügel |

| Drehflügel |

| Hybrid |

| Nano/Mikro (Weniger als 2 kg) |

| Mini (2-20 kg) |

| Klein (20-150 kg) |

| Aufklärung, Überwachung und Erkundung (ISR) |

| Kampf - Loitering-Munition |

| Logistik und Nachschub |

| Elektronische Kriegsführung (EW) |

| Training und Simulation |

| Verbrennungsmotor |

| Batterien |

| Brennstoffzellen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Frankreich | ||

| Deutschland | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Übriger Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Übriges Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Israel | ||

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Übriges Afrika | ||

| Nach Flügeltyp | Starrflügel | ||

| Drehflügel | |||

| Hybrid | |||

| Nach Größenklasse | Nano/Mikro (Weniger als 2 kg) | ||

| Mini (2-20 kg) | |||

| Klein (20-150 kg) | |||

| Nach Anwendung | Aufklärung, Überwachung und Erkundung (ISR) | ||

| Kampf - Loitering-Munition | |||

| Logistik und Nachschub | |||

| Elektronische Kriegsführung (EW) | |||

| Training und Simulation | |||

| Nach Antriebstyp | Verbrennungsmotor | ||

| Batterien | |||

| Brennstoffzellen | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Frankreich | |||

| Deutschland | |||

| Russland | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Übriger Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Übriges Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Israel | |||

| Türkei | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Übriges Afrika | |||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist die aktuelle Größe des Klein UAV Markts?

Die Klein UAV Marktgröße erreichte USD 1,56 Milliarden im Jahr 2025.

Wie schnell wächst der Klein UAV Markt?

Der Markt wird voraussichtlich mit einer 10,59% CAGR expandieren und bis 2030 USD 2,58 Milliarden erreichen.

Welche Region wird voraussichtlich am schnellsten für Klein UAVs wachsen?

Asien-Pazifik zeigt die schnellste 11,95% CAGR bis 2030, angetrieben von regionalen Sicherheitsspannungen.

Welches Segment hält den größten Anteil im Klein UAV Markt?

Das ISR-Anwendungssegment machte 65,25% des Umsatzes In 2024 aus.

Welcher Technologietrend ist am disruptivsten für die Klein UAV-Adoption?

KI-fähige autonome Schwärme gestalten taktische Doktrinen durch Multiplikation der Kräfteeffektivität neu.

Seite zuletzt aktualisiert am: