Marktgröße und Marktanteil für pharmazeutische Wirkstoffe in Saudi-Arabien

Marktanalyse für pharmazeutische Wirkstoffe in Saudi-Arabien von Mordor Intelligence

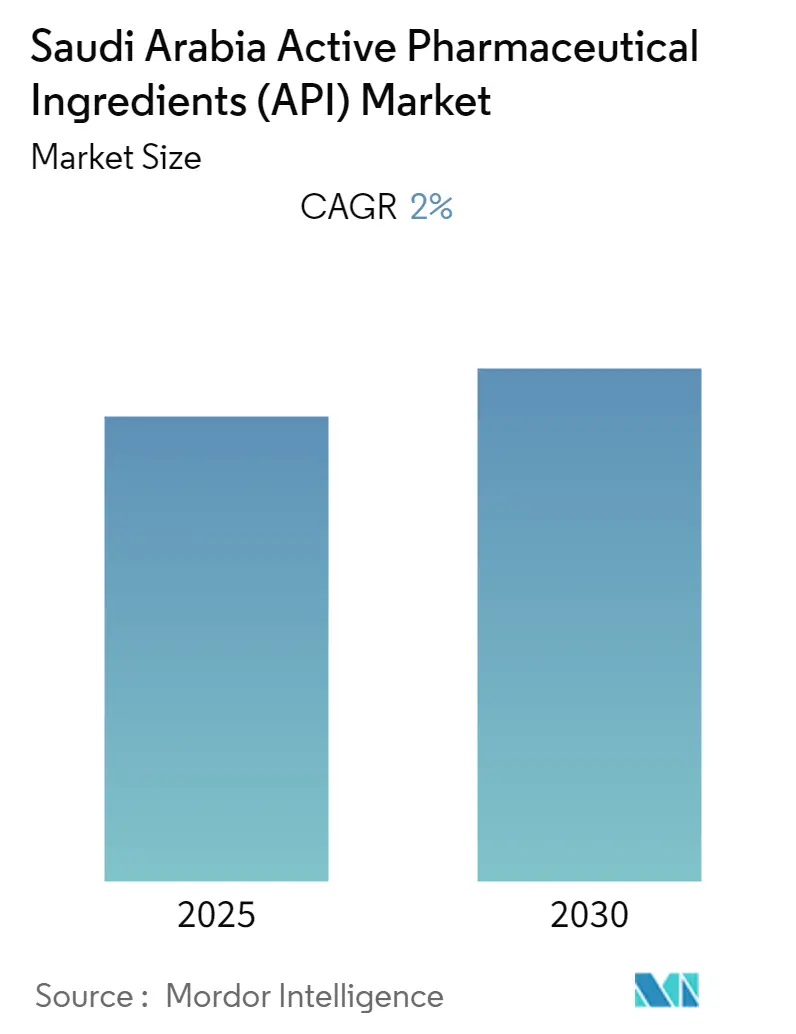

Die Marktgröße für pharmazeutische Wirkstoffe in Saudi-Arabien belief sich 2025 auf USD 1,81 Milliarden und wird voraussichtlich bis 2030 USD 2,50 Milliarden erreichen, was einer CAGR von 6,51 % über den Prognosezeitraum entspricht. Vision 2030-Anreize, die Nationale Biotechnologie-Strategie und eine kombinierte Budgetzuweisung von SAR 260 Milliarden für Gesundheitswesen und soziale Entwicklung lenken den Sektor in Richtung Selbstversorgung und ziehen multinationale Auftragspartner an. Die Nachfrage profitiert auch von einer 16,4 %igen Diabetes-Prävalenz und einem 14,9 %igen Anstieg bei Herz-Kreislauf-Erkrankungsdiagnosen, die zusammen die Verschreibungen für chronische Behandlungen erhöhen. Der angebotsseitige Schwung stammt von staatlich unterstützten Biologika-Clustern in King Abdullah Economic City (KAEC) und Dschidda, 50-jährigen Steuerbefreiungen in der Special Integrated Logistics Zone und vereinfachten Genehmigungen unter dem Breakthrough Medicine Program. Near-Source-Strategien gewannen nach den Störungen in der Schifffahrt im Roten Meer an Dringlichkeit und veranlassten Unternehmen, die Produktion innerhalb des saudischen Marktes für pharmazeutische Wirkstoffe für regionale Widerstandsfähigkeit zu verankern.

Wichtige Erkenntnisse des Berichts

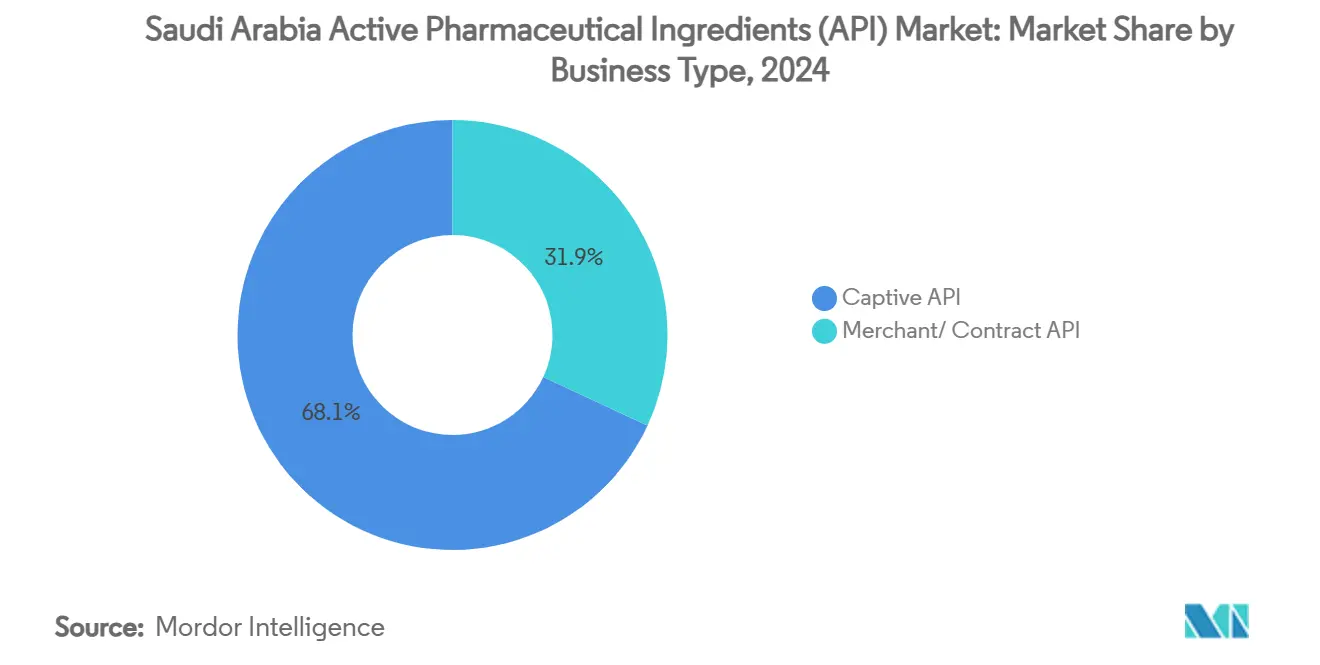

- Die Captive API-Produktion führte mit 68,09 % des Marktanteils für pharmazeutische Wirkstoffe in Saudi-Arabien im Jahr 2024, während die Auftragsfertigung die schnellste CAGR von 6,93 % bis 2030 verzeichnete.

- Synthetische APIs eroberten 2024 76,35 % des Umsatzes; Biotech-APIs wachsen mit einer CAGR von 6,98 % bis 2030.

- Kleinmolekülverbindungen hielten 69,5 % des Wertes von 2024, während großmolekulare Biologika voraussichtlich mit einer CAGR von 7,02 % wachsen werden.

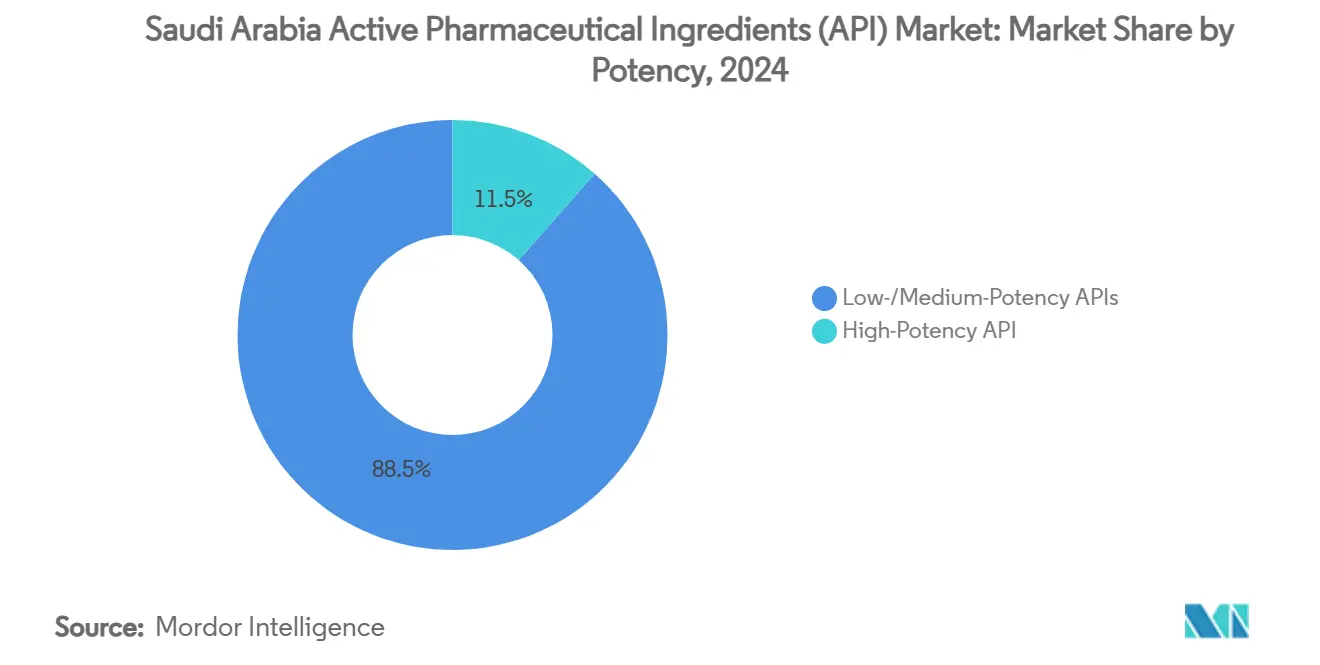

- Niedrig-/mittelpotente Substanzen repräsentierten 88,5 % der Verkäufe von 2024; hochpotente APIs steigen mit einer CAGR von 7,07 %.

- Kardiovaskuläre Therapien beherrschten 2024 mit 28,71 % Anteil, dennoch soll die Onkologie mit einer CAGR von 7,12 % bis 2030 expandieren.

- Pharmaunternehmen behielten 2024 68,90 % Anteil, wobei CDMOs mit 6,91 % CAGR voranschreiten.

Trends und Einblicke des Marktes für pharmazeutische Wirkstoffe in Saudi-Arabien

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Vision 2030-Lokalisierungsanreize & NIDLP-Subventionen | +1.2% | National, konzentriert in KAEC & Dschidda | Mittelfristig (2-4 Jahre) |

| Verpflichtende lokale Inhaltsquoten bei MoH-Ausschreibungen | +0.8% | National, mit Priorität bei Regierungsbeschaffung | Kurzfristig (≤ 2 Jahre) |

| Steigende chronische Krankheitslast, die heimische Arzneimittelnachfrage erweitert | +1.0% | National, am höchsten in städtischen Zentren | Langfristig (≥ 4 Jahre) |

| Biologika-Cluster-Investitionen bei KAEC & Dschidda für mAbs/Viralvektor-APIs | +0.7% | Regional, KAEC & Dschidda Industriezonen | Mittelfristig (2-4 Jahre) |

| CDMO steuerfreie Industriezonen-Attraktivität für globale Partner | +0.6% | National, fokussiert auf Sonderwirtschaftszonen | Mittelfristig (2-4 Jahre) |

| Import-Route-Störungen beschleunigen Near-Source-API-Produktion | +0.5% | National, mit Spillover zur GCC-Region | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Vision 2030-Lokalisierungsanreize & NIDLP-Subventionen

Staatliche Barzuschüsse, 30-jährige Steuererleichterungen und Fast-Track-Genehmigungen machen die lokale Produktion finanziell attraktiv. Mehr als 350 multinationale Unternehmen erhielten bis März 2024 Regionalhauptquartier-Lizenzen, viele wandelten Vertriebsstützpunkte in vollständige Anlagen um. Novo Nordisk und Sanofi unterzeichneten 2024 Insulin-Partnerschaften mit NUPCO und signalisierten Momentum für inländisch bezogene Inputs. Reduzierte Importabhängigkeit könnte externe API-Ausgaben über den Prognosehorizont um 25 % senken.

Verpflichtende lokale Inhaltsquoten bei MoH-Ausschreibungen

Pharmazeutische Ausschreibungen, die etwa 60 % der nationalen Arzneimitteleinkäufe abdecken, erzielen nun die höchsten Bewertungen, wenn Inhaltsstoffe saudisch produziert sind. NUPCO bündelt mehrjährige Kaufgarantien und gewährleistet Anlagenauslastung sowie Entrisikung von Kapitalausgaben. Globale Player haben sich ausschließlich mit lokalen Unternehmen zusammengeschlossen, um den Zugang zu diesem geschützten Kanal zu bewahren. Early Adopter gewinnen vorhersagbare Nachfrage, was Finanzierungen für Kapazitätserweiterungen innerhalb des saudischen Marktes für pharmazeutische Wirkstoffe unterstützt.

Steigende chronische Krankheitslast erweitert heimische Arzneimittelnachfrage

Diabetes allein kostet jährlich SAR 17 Milliarden und steigt weiter neben Bluthochdruck und Fettleibigkeit. Die für 2026 geplante universelle Versicherung wird den Behandlungszugang erweitern und wiederholende Nachfrage nach kardiovaskulären, metabolischen und onkologischen APIs sichern. Urbane Lebensstile verstärken die Prävalenz und gewährleisten nachhaltiges Volumenwachstum. Chronische Behandlungsregime erfordern ununterbrochene Versorgung und veranlassen Hersteller, primäre Zwischenproduktlinien zu lokalisieren, um Fracht- und Zollvolatilität zu vermeiden.

Biologika-Cluster-Investitionen bei KAEC & Dschidda

KFSHRC-Germfrees modularer ATMP-Campus und Tiefwasser-Exportwege geben saudischen Anlagen einen Vorteil bei Kühlketten-Biologika. Staatliche Zuschüsse für 11.000 Biotech-Arbeitsplätze fördern monoklonale Antikörper- und Viralvektor-Linien und verankern den saudischen Markt für pharmazeutische Wirkstoffe als regionale Versorgungsbasis für hochmargige Biologika. Co-Location mit Logistikkorridoren verkürzt die Zeit zu klinischen Standorten, ein kritischer Faktor für temperaturempfindliche Therapien.

Hemmnis-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Knappheit an GMP-erfahrenen chemieingenieurwissenschaftlichen Talenten | -0.9% | National, akut in spezialisierten Fertigungszonen | Langfristig (≥ 4 Jahre) |

| Anhaltende Abhängigkeit von importierten Schlüssel-Ausgangsmaterialien | -0.6% | National, mit Lieferketten-Schwachstellen | Mittelfristig (2-4 Jahre) |

| Hoher Energie- & Wasser-Fußabdruck vs. nationale Nachhaltigkeitsziele | -0.4% | National, konzentriert in Industriezonen | Langfristig (≥ 4 Jahre) |

| Langwieriger SFDA-Anlagengenehmigungszyklus verlangsamt Time-to-Market | -0.3% | National, betrifft alle Hersteller | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Knappheit an GMP-erfahrenen chemieingenieurwissenschaftlichen Talenten

Die industrielle Expansion benötigt Ingenieure mit Sterilverfahrensexpertise, doch Saudisierungsrichtlinien begrenzen Expatriate-Einstellungen. Schätzungsweise 175.000 zusätzliche Fachkräfte im Gesundheitssektor werden bis 2030 benötigt, was den saudischen Markt für pharmazeutische Wirkstoffe mit kritischen Fähigkeiten-Mangel zurücklässt. Unternehmen finanzieren nun beschleunigte Curricula und Auslandsstipendien, um Lücken zu schließen. Obwohl Ausbildungspipelines zu skalieren begonnen haben, verlangsamen Personalengpässe noch immer Anlagen-Hochfahren und treiben Lohnkosten in die Höhe.

Anhaltende Abhängigkeit von importierten Schlüssel-Ausgangsmaterialien

Etwa 80 % der Rohzwischenprodukte kommen noch immer aus Asien und setzen Hersteller Frachtschocks und regulatorischen Unterschieden aus. SABICs Upstream-Projekte fokussieren auf Bulk-Chemikalien statt spezialisierte Vorstufen und verzögern vollständige Wertschöpfungsketten-Lokalisierung. Unternehmen hedgen durch Lieferantendiversifikation, doch jede verlängerte Versandstörung könnte Inventare drücken und Working-Capital-Anforderungen erhöhen.

Segmentanalyse

Nach Geschäftsmodell: Captive Operations halten Maßstab, während Auftragsfertigung Tempo gewinnt

Captive-Anlagen machten 68,09 % des Umsatzes 2024 aus, da integrierte Arzneimittelhersteller hauseigene Kontrolle über Qualität und geistiges Eigentum bevorzugen. SPIMACOs vertikal ausgerichteter Campus in Dschidda erreichte 97 % Auslastung und verstärkte seinen 6 %igen Gesamtanteil im saudischen Markt für pharmazeutische Wirkstoffe. Das Modell sichert Versorgungssicherheit für chronische Moleküle, unterstützt vorhersagbare Linien und begrenzt Audit-Komplexität.

Auftragsproduktion, obwohl in absoluten Zahlen kleiner, wächst mit einer CAGR von 6,93 %. Null-Steuer-Zonen und langfristige Grundstückspachten locken globale CDMOs, Batch-Linien lokal für die Erfüllung im Nahen Osten und Afrika zu lokalisieren. Sudair Pharmaceutical Citys Plug-and-Play-Module ermöglichen rasches Scale-up, während Pläne von WuXi AppTec zur Erkundung eines Golf-Hubs wachsendes Vertrauen multinationaler Auftragnehmer unterstreichen.

Nach Synthesetyp: Synthetische Dominanz setzt sich fort, während Biotech Momentum sammelt

Synthetische Verbindungen eroberten 76,35 % des Umsatzes 2024, da petrochemische Rohstoffe günstig und reichlich verfügbar bleiben. Kardiovaskuläre und Diabetes-Therapien, noch von kleinmolekularen Medikamenten dominiert, erhalten Grundlast-Nachfrage aufrecht und halten die Auslastung in älteren Mehrzweck-Reaktoren hoch. Die Marktgröße für pharmazeutische Wirkstoffe in Saudi-Arabien für etablierte synthetische Linien profitiert daher von Skaleneffekten und minimalem Technologierisiko.

Biotech-abgeleitete APIs expandieren mit einer CAGR von 6,98 %, angetrieben von der Nationalen Biotechnologie-Strategie und KAECs großen Fermentationsgefäßen. NEOMs Precision-Fermentation-Eigenkapitalinvestition in Liberation Labs erweitert Anwendungen in Enzyme und Nahrungsproteine und deutet auf diversere Umsatzströme innerhalb des Sektors hin.

Nach Molekülgröße: Kleinmolekül-Grundlagen ergänzen Großmolekül-Aufschwung

Kleinmoleküle behielten 69,5 % der Aktivität 2024 aufgrund verankerter Massenmarkt-Therapien und günstiger Cost-of-Goods. Jamjooms Dermatologie- und Ophthalmologie-Portfolio demonstriert anhaltenden Raum für Prozessinnovation innerhalb traditioneller Chemie-Pipelines. Diese Effizienzen ermöglichen Produzenten, dichte chronische Krankheits-Nachfrage zu bedienen und dabei zuverlässige Cashflows zu generieren.

Große Moleküle wachsen am schnellsten mit 7,02 % CAGR, da Krankenhäuser monoklonale Antikörper und zellbasierte Regime annehmen. Modulare Reinräume bei KAEC ermöglichen rasches Wechseln zwischen Biologika-Kampagnen, was Stillstandszeiten reduziert und die saudische Marktgröße für pharmazeutische Wirkstoffe attributierbar zu Biologika steigert. Da klinische Richtlinien zu zielgerichteten Therapien verschieben, erobern Großmolekül-Anlagen einen steigenden Anteil neuer Produkteinführungen.

Nach Potenz: Hochpotenz-Zuwachs durch Onkologie-Bedürfnisse angetrieben

Niedrig- und mittelpotente Inhaltsstoffe generierten 88,5 % der Verkäufe 2024 und spiegelten anhaltendes Volumen bei Bluthochdruck, Diabetes und Atemwegsmedikamenten wider. Solche Anlagen erfordern Standard-Eindämmung und unterstützen Skaleneffekte und vorhersagbare Terminplanung.

Hochpotente APIs wachsen jährlich um 7,07 %, da Onkologie-Protokolle proliferieren. SPIMACOs SAR 272 Millionen zytotoxische Linie, co-finanziert von AstraZeneca, fügt Isolator-Suiten und Sub-Mikrogramm-Luftbehandlung hinzu, um Antikörper-Arzneimittel-Konjugat-Payloads herzustellen und höhere Eintrittsbarrieren zu setzen. Schärfere regulatorische Überwachung unterstützt auch Premium-Pricing und Spezialisierung.

Nach Therapiebereich: Kardiovaskulär verankert Volumen; Onkologie führt Wachstum

Kardiovaskuläre APIs hielten 2024 28,71 % Marktanteil, da Bluthochdruck 11,1 % der Riad-Erwachsenen betrifft. Konsistente Dosierung hält Batch-Kampagnen lang und repetitiv und verankert Basis-Umsatz.

Onkologie-Substanzen wachsen mit 7,12 % CAGR, gestützt von früherer Diagnostik und Regierungs-Krebszentrum-Ausbauten. KFSHRC-Protokolle erfordern zunehmend monoklonale Antikörper-Zwischenprodukte, stärken Lokalisierungsimperative und heben hochpotente Nachfrage.

Nach Endverbraucher: Integrierte Pharma dominiert, während CDMOs beschleunigen

Inländische und multinationale Arzneimittelhersteller kontrollierten 2024 68,90 % Anteil und nutzten eigene Anlagen für Versorgungssicherheit. Regionalhauptquartier-Anreize locken globale Markeninhaber, F&E neben Fertigung zu verankern und vertikale Integration zu verstärken.

CDMOs skalieren mit 6,91 % CAGR, da Sponsoren outsourcen, um Fixkosten zu begrenzen. Zollfreie Ausrüstungsimporte innerhalb der Special Integrated Logistics Zone übersetzen sich in dünne-Margin-Agilität, attraktiv für westliche Biotech-Start-ups, die Golf-basierte klinische Studien durchführen.

Geografieanalyse

Saudi-Arabien beherrscht etwa 60 % der GCC-Gesundheitsausgaben und positioniert den saudischen Markt für pharmazeutische Wirkstoffe als regionalen Ankermieter. KAECs Tiefwasserhafen verkürzt Frachtrouten zu afrikanischen und europäischen Käufern, während 100 %iger ausländischer Besitz mit multinationalen Governance-Anforderungen übereinstimmt. Import-Substitutions-Quoten drängen Unternehmen, Lysin-Fermenter und Sprühtrockner nahe Dschidda zu installieren und damit lokalen Inhalt in chronischen Versorgungsketten zu erhöhen.

GCC-Harmonisierung unter dem Gulf Health Council vereinfacht Registrierungsanforderungen für Exporte. Jamjoom genoss 19,2 % Expansion in GCC-Nachbarstaaten und veranschaulichte Export-Skalierbarkeit, die von saudischer Batch-Kapazität genährt wurde. Nordafrikas USD 17 Milliarden Pharmaausgaben repräsentieren zusätzlichen Pull: Avalon Pharma hob Exporte um 85 % durch Nutzung saudischer Analysezertifikate, die von WHO-Präqualifikation akkreditiert sind.

Logistik-Diversifikation bleibt ein starkes Verkaufsargument. Mehrere Häfen am Roten Meer und Golf plus eine geplante Ost-zu-West-Landbrücke reduzieren Abhängigkeit von Suez-verbundenen Passagen, die kürzlich Versicherungsprämien und Sicherheitsverzögerungen erlebten. Diese Korridore verstärken den saudischen Markt für pharmazeutische Wirkstoffe beim Schutz von Just-in-Time-Lieferketten für MENA-Formulierer

Wettbewerbslandschaft

Das Feld bleibt moderat fragmentiert; die fünf größten inländischen und ausländischen Player erobern erheblichen Anteil der Gesamtverkäufe und lassen reichlich Gelegenheit für Nischen-Spezialisten. SPIMACOs spiegelt Vorteile von End-to-End-Onkologie-Linien und hoher Sichtbarkeit in öffentlicher Beschaffung wider. Internationale Teilnehmer wie Hikma nutzen regionale Akquisitionen, um therapeutische Kataloge zu vertiefen und mehrjährige Ausschreibungen zu sichern.

Fusionskontroll-Anträge stiegen im Q1 2025 um 16 %, wobei 80 % ausländische Investoren involvieren und intensivierende Konsolidierung und Technologietransfer-Deals signalisieren. Biotech-spezifische Investitionen schaffen White-Space-Differenzierung; KFSHRCs ATMP-Standort ermöglicht Viralvektor-APIs, die selten lokal hergestellt werden, und gibt Early Movern Premium-Pricing-Raum.

Regulatorische Agilität formt weiter Wettbewerbsposition. Das Breakthrough Medicine Program kürzt Dossier-Review-Zyklen und ermöglicht Innovatoren schnellere Kommerzialisierung bei Einhaltung ICH-ausgerichteter Qualität. Unternehmen mit robusten regulatorischen Affairs-Teams gewinnen Vorsprung vor generika-schweren Rivalen und unterstreichen, warum lokale Liaison-Büros strategische Assets im saudischen Markt für pharmazeutische Wirkstoffe werden.

Branchenführer für pharmazeutische Wirkstoffe in Saudi-Arabien

Pfizer, Inc.

Aurobindo Pharma

Novartis AG

BASF SE

Viatris Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- undefined

- Dezember 2024: Bio-Thera Solutions und Tabuk Pharma partnerten für Stelara-Biosimilar-Entwicklung und lokale Produktion.

- Dezember 2024: Hikma Pharmaceuticals erwarb Takedas MENA-Portfolio und erweiterte seine regionale therapeutische Breite

Berichtssumfang für den Markt pharmazeutischer Wirkstoffe in Saudi-Arabien

Ein pharmazeutischer Wirkstoff (API) ist ein Teil jedes Arzneimittels, der dessen Wirkung erzeugt. Einige Arzneimittel, wie Kombinationstherapien, haben mehrere Wirkstoffe, um verschiedene Symptome zu behandeln oder auf verschiedene Weise zu wirken. Sie werden mittels hochtechnologischer industrieller Prozesse produziert, sowohl während der F&E- als auch der kommerziellen Produktionsphase.

Der Markt für pharmazeutische Wirkstoffe in Saudi-Arabien ist segmentiert nach Arzneimitteltyp (Markenarzneimittel und Generika) und Anwendung (Kardiologie, Onkologie, Neurologie, Orthopädie, Ophthalmologie und andere Anwendungen). Der Bericht bietet den Wert (in USD Milliarden) für die oben genannten Segmente.

| Captive API |

| Merchant/Contract API |

| Synthetische APIs |

| Biotech-APIs |

| Kleinmolekül |

| Großmolekül/Biologika |

| Hochpotenz-APIs (HPAPI) |

| Niedrig-/Mittelpotenz-APIs |

| Onkologie |

| Kardiovaskulär |

| Metabolische Störungen (Diabetes) |

| Infektionskrankheiten |

| ZNS & Neurologie |

| Atemwege |

| Andere Therapiebereiche |

| Inländische Pharma-Hersteller |

| Multinationale Pharma-Tochtergesellschaften (KSA) |

| CDMOs/CMOs |

| Krankenhäuser & Forschungsinstitute |

| Nach Geschäftsmodell | Captive API |

| Merchant/Contract API | |

| Nach Synthesetyp | Synthetische APIs |

| Biotech-APIs | |

| Nach Molekülgröße | Kleinmolekül |

| Großmolekül/Biologika | |

| Nach Potenz | Hochpotenz-APIs (HPAPI) |

| Niedrig-/Mittelpotenz-APIs | |

| Nach Therapiebereich | Onkologie |

| Kardiovaskulär | |

| Metabolische Störungen (Diabetes) | |

| Infektionskrankheiten | |

| ZNS & Neurologie | |

| Atemwege | |

| Andere Therapiebereiche | |

| Nach Endverbraucher | Inländische Pharma-Hersteller |

| Multinationale Pharma-Tochtergesellschaften (KSA) | |

| CDMOs/CMOs | |

| Krankenhäuser & Forschungsinstitute |

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der saudische Markt für pharmazeutische Wirkstoffe heute?

Die Marktgröße für pharmazeutische Wirkstoffe in Saudi-Arabien belief sich 2025 auf USD 1,81 Milliarden und wird voraussichtlich bis 2030 USD 2,50 Milliarden erreichen.

Welche Wachstumsrate wird bis 2030 erwartet?

Der Sektor wird voraussichtlich zwischen 2025 und 2030 mit einer CAGR von 6,51 % expandieren, angetrieben von Vision 2030-Anreizen und steigender chronischer Krankheitsprävalenz.

Welches Segment expandiert am schnellsten?

Onkologie-APIs führen das Wachstum mit einer prognostizierten CAGR von 7,12 % bis 2030, unterstützt von neuen Krebsmedikament-Herstellungspartnerschaften.

Wie beeinflussen Biologika Produktionsmuster?

Staatlich unterstützte Cluster in KAEC und Dschidda beschleunigen Biotech-API-Kapazität und treiben Biologika-Output in Richtung 6,98 % CAGR.

Welche politischen Instrumente unterstützen Lokalisierung?

Vision 2030-Subventionen, verpflichtende lokale Inhaltsquoten, 50-jährige Steuerbefreiungen in Logistikzonen und das Breakthrough Medicine Program beschleunigen alle inländische API-Herstellung.

Welche Herausforderungen könnten Expansion verlangsamen?

Fachkräftemangel bei GMP-ausgebildeten Ingenieuren und Abhängigkeit von importierten Ausgangsmaterialien bleiben Schlüsselengpässe für rasches Scale-up.

Seite zuletzt aktualisiert am: