Analyse des isländischen Arzneimittelmarktes

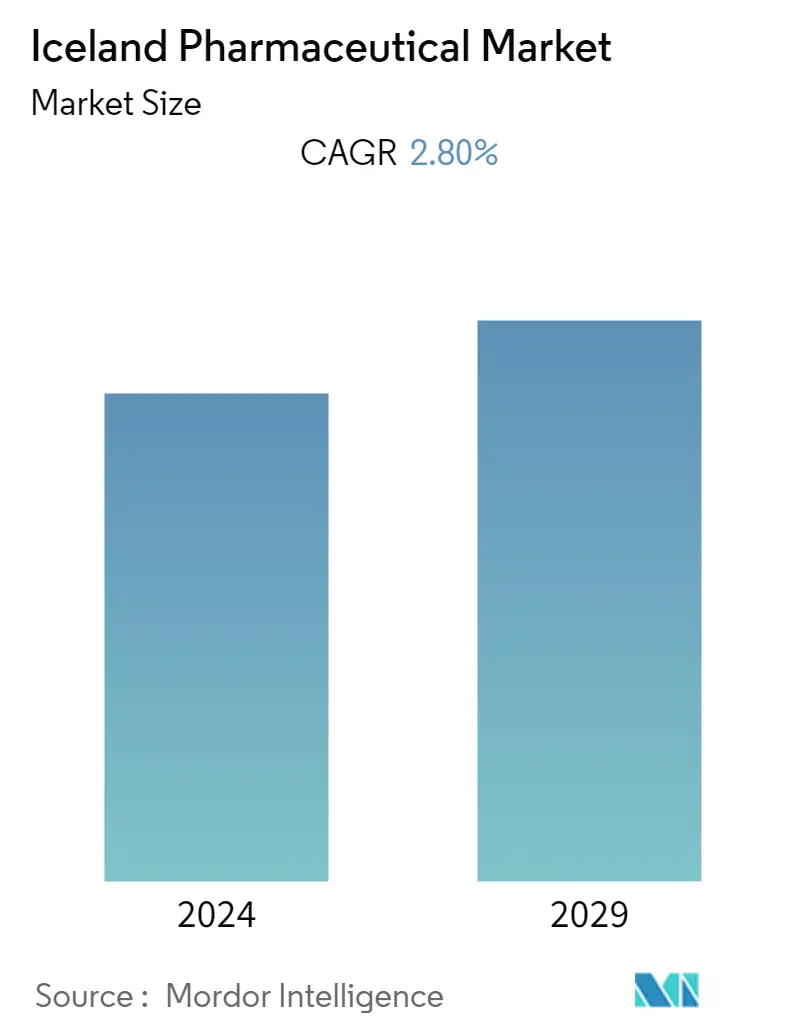

Es wurde erwartet, dass der untersuchte isländische Arzneimittelmarkt im Prognosezeitraum (2022–2027) ein geringes Wachstum mit einer jährlichen Wachstumsrate von 2,8 % aufweisen wird.

Der Ausbruch von COVID-19 wirkte sich auf den isländischen Arzneimittelmarkt aus, da die Gesundheitsdienstleistungen aufgrund der weltweit verhängten sozialen Distanzierungsmaßnahmen erheblich eingeschränkt wurden. Die isländischen Lieferketten und die Beschaffung lebenswichtiger medizinischer Hilfsgüter stehen durch die COVID-19-Pandemie unter beispiellosem Druck. Dabei handelt es sich um Arzneimittel, die zur Behandlung unterschiedlicher Erkrankungen benötigt werden. Laut der im Januar 2022 in Science of The Total Environment veröffentlichten Studie mit dem Titel Illegaler Drogenkonsum in Reykjavik durch abwasserbasierte Epidemiologie wurden Amphetamin, Methamphetamin, 3,4-Methylendioxymethamphetamin (MDMA), Kokain und Cannabis am häufigsten konsumiert illegale Drogen in Island während COVID-19. Daher hat die gestiegene Nachfrage nach solchen Medikamenten in Island das Marktwachstum während COVID-19 erheblich beeinflusst.

Darüber hinaus tragen die wachsende geriatrische Bevölkerung und die zunehmende Inzidenz chronischer Krankheiten sowie internationale Partnerschaften zum Wachstum des Marktes bei. Da die Nachfrage nach Arzneimitteln in der alternden Bevölkerung höher ist, unterstützt die wachsende geriatrische Bevölkerung in Island, die anfälliger für chronische Krankheiten ist, das Marktwachstum. Laut der im März 2022 im BMC Public Health veröffentlichten Studie mit dem Titel Europa gesundheitskompetent machen Einbeziehung älterer Erwachsener in dünn besiedelten Arktisgebieten werden bis 2037 voraussichtlich 20 % aller Isländer 65 Jahre oder älter sein, gegenüber 14 %. im Jahr 2020 und im Jahr 2064 über 25 %, wobei die älteste Gruppe den größten Anstieg verzeichnet. In Island gibt es in ländlichen Gebieten einen höheren Anteil an Einwohnern, die 65 Jahre oder älter sind als in Ballungsräumen. Gesundheitlich sind ältere Menschen besonders problematisch. Dies wiederum ist mit einem Anstieg der Inanspruchnahme von Gesundheitsdiensten verbunden und daher wird erwartet, dass die Nachfrage nach Arzneimitteln in diesen einzelnen Bereichen steigt und dadurch das Marktwachstum ankurbelt.

Seit einigen Jahren haben eine Reihe von Marktteilnehmern in Island, darunter Novartis, Alvotech und Coripharma, ihre Ausgaben für Forschung, Entwicklung und Herstellung erhöht. Es wird erwartet, dass die wachsenden Investitionen in Forschung und Entwicklung die allgemeine Expansion des isländischen Pharmageschäfts unterstützen werden. Beispielsweise schloss EpiEndo Pharmaceuticals im August 2021 eine Serie-A-Finanzierungsrunde über 20 Mio. EUR unter der Leitung von Flerie Invest und Iðunn Venture Fund ab, an der sich die bestehenden Investoren ABC Ventures und der European Innovation Council (EIC) Fund beteiligten. Die Finanzierung stellt Geld zur Verfügung, um EpiEndos Leitchemikalie EP395 in die Phase IIa mit COPD als Hauptindikation zu bringen. EP395 begann im April mit der klinischen Phase-I-Studie. Allerdings herrscht in Island ein zunehmender Mangel an einigen Medikamenten, was die Expansion des Marktes voraussichtlich behindern wird. Die isländische Arzneimittelbehörde (IMA) ergreift eine Reihe von Maßnahmen, um solche Vorkommnisse zu minimieren. Beispielsweise gab Amgen im Januar 2022 bekannt, dass die Europäische Kommission (EC) eine bedingte Marktzulassung für LUMYKRAS (Sotorasib), einen erstklassigen KRASG12C-Inhibitor, für die Behandlung von Erwachsenen mit fortgeschrittenem nichtkleinzelligem Lungenkrebs erteilt hat ( NSCLC) mit KRAS G12C-Mutation und bei denen nach mindestens einer vorherigen systemischen Therapielinie eine Progression aufgetreten ist. Mit der EG-Zulassung und vorbehaltlich örtlicher Erstattungsanträge können Ärzte in allen Mitgliedsländern der Europäischen Union sowie in Norwegen, Island und Liechtenstein LUMYKRAS geeigneten Patienten mit NSCLC anbieten. Dies wird durch die zunehmende Produktzulassung im Land unterstützt die Marktexpansion.

Somit unterstützen alle oben genannten Faktoren das Marktwachstum im Prognosezeitraum. Allerdings bremsen der Mangel an Medikamenten und die damit verbundenen Nebenwirkungen das Marktwachstum.

Trends auf dem isländischen Pharmamarkt

Das Segment der antineoplastischen und immunmodulierenden Wirkstoffe wird voraussichtlich der am schnellsten wachsende Markt sein

Antineoplastische Mittel, auch bekannt als Krebsmedikamente, sind eine breite Klasse von Medikamenten, die das Wachstum von Tumoren (einem Tumor) verlangsamen, hemmen oder stoppen. Darüber hinaus ist ein Immunmodulator ein Medikament, das das Immunsystem entweder stärkt oder unterdrückt und so dem Körper möglicherweise im Kampf gegen Krebs, Infektionen oder andere Erkrankungen hilft. Einer der Haupttrends, die die schnelle Expansion des Segments vorantreiben, ist die Verfügbarkeit innovativer Medikamente, das Vorhandensein einer soliden Pipeline und staatliche Maßnahmen, die das Bewusstsein für Krankheiten schärfen. Darüber hinaus wird prognostiziert, dass die Branche von der steigenden Krebsrate, einem Anstieg der Zahl älterer Menschen und einem unorganisierten Lebensstil profitieren wird.

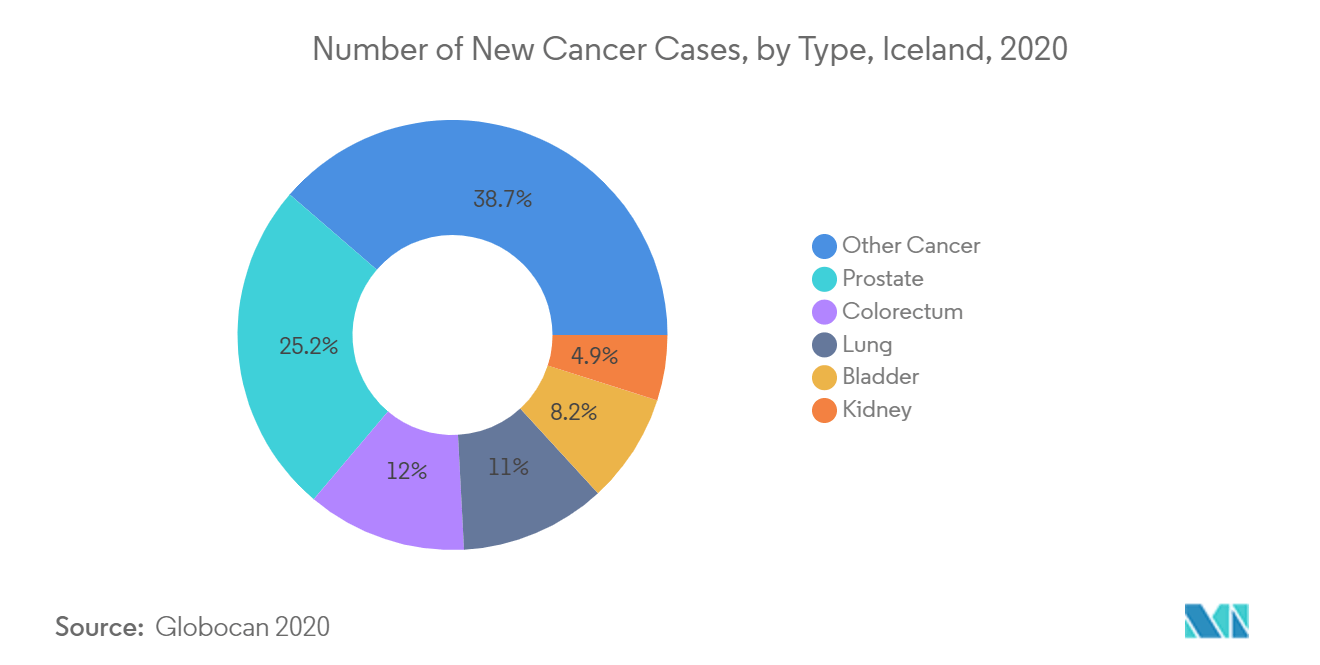

Den GLOBOCAN 2020-Updates zufolge wurden in Island schätzungsweise 1.661 neue Krebsfälle diagnostiziert, wobei fast 641 krebsbedingte Todesfälle auftraten.. Es wird erwartet, dass die zunehmende Inzidenz von Krebsfällen den Bedarf an fortschrittlichen Krebstherapien für eine wirksame Behandlung von Patienten erhöhen wird.

Darüber hinaus wird erwartet, dass zunehmende Produkteinführungen der wichtigsten Marktteilnehmer das Marktwachstum ankurbeln werden. Beispielsweise unterzeichnete Novartis im Januar 2021 eine strategische Kooperationsvereinbarung zur Einlizenzierung von Tislelizumab von BeiGene, Ltd. in wichtigen Märkten außerhalb Chinas und beschleunigte damit das Potenzial von Novartis, in den großen und wachsenden Bereich der Checkpoint-Inhibitoren einzusteigen. Tislelizumab ist ein monoklonaler Anti-PD-1-Antikörper, der speziell dafür entwickelt wurde, die Bindung an FcγR auf Makrophagen zu minimieren. In präklinischen Studien wurde gezeigt, dass die Bindung an FcγR auf Makrophagen die Antitumoraktivität von PD-1-Antikörpern durch die Aktivierung der antikörperabhängigen Makrophagen-vermittelten Abtötung von T-Effektorzellen beeinträchtigt. Im Rahmen der Vereinbarung erhält Novartis die Entwicklungs- und Vermarktungsrechte für Tislelizumab, einschließlich Island und anderen Ländern. Darüber hinaus hatte die Europäische Kommission im April 2022 den Zulassungsantrag für Orgovyx (Relugolix, 120 mg) zur Behandlung erwachsener Patienten mit fortgeschrittenem hormonsensitivem Prostatakrebs genehmigt. Die Entscheidung gilt für alle 27 Mitgliedstaaten der Europäischen Union, darunter Island, Norwegen und Liechtenstein.

Angesichts der zunehmenden Produktzulassungen und der hohen Forschungsaktivitäten im Zusammenhang mit gezielten Therapien gegen Krebserkrankungen ist daher im Prognosezeitraum mit einem Wachstum des untersuchten Segments zu rechnen.

Überblick über die isländische Pharmaindustrie

Der isländische Pharmamarkt ist mäßig wettbewerbsintensiv und besteht aus mehreren großen Akteuren. Gemessen am Marktanteil dominieren derzeit nur wenige der großen Player den Markt. Und einige prominente Akteure tätigen energisch Akquisitionen und Joint Ventures mit anderen Unternehmen, um ihre Marktpositionen im Land zu festigen. Zu den wichtigsten Unternehmen, die derzeit den Markt dominieren, gehören Alvogen, Alvotech, Amgen, EpiEndo Pharmaceuticals ehf, Johnson Johnson, Merck Co., Inc., Novartis AG, Pfizer Inc und Sanofi SA.

Isländische Pharmamarktführer

Alvogen

Johnson & Johnson

Novartis AG

Pfizer Inc

Sanofi SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum isländischen Pharmamarkt

- Im Juni 2022 gab Novartis bekannt, dass die Europäische Kommission (EK) Tabrecta (Capmatinib) als Monotherapie zur Behandlung von Erwachsenen mit fortgeschrittenem nicht-kleinzelligem Lungenkrebs (NSCLC) zugelassen hat, der Veränderungen aufweist, die zum Mesenchymal-Epithelial-Transition-Factor-Gen (MET) führen ) Exon 14 (METex14)-Skipping, die nach vorheriger Behandlung mit Immuntherapie und/oder platinbasierter Chemotherapie eine systemische Therapie benötigen. Die Zulassung folgt einer positiven Stellungnahme des Ausschusses für Humanarzneimittel (CHMP) der Europäischen Arzneimittel-Agentur (EMA) im April und gilt für alle 27 Mitgliedstaaten der Europäischen Union sowie Island, Norwegen und Liechtenstein.

- Im April 2022 hat Bristol Myers Squibb Opdivo (Nivolumab) in Kombination mit einer Chemotherapie auf Fluoropyrimidin- und Platinbasis für die Erstlinienbehandlung erwachsener Patienten mit inoperablem fortgeschrittenem, rezidivierendem oder metastasiertem Plattenepithelkarzinom des Ösophagus (ESCC) mit Tumorzell-PD zugelassen -L1-Ausdruck 1 %. In 27 Mitgliedsstaaten der Europäischen Union sowie Island, Liechtenstein und Norwegen.

Segmentierung der isländischen Pharmaindustrie

Im Rahmen dieses Berichts werden Arzneimittel als verschreibungspflichtige und nicht verschreibungspflichtige Arzneimittel bezeichnet. Diese Arzneimittel können von Einzelpersonen mit oder ohne ärztliche Verschreibung gekauft werden und können bei verschiedenen Krankheiten mit oder ohne Zustimmung des Arztes sicher eingenommen werden. Der Bericht umfasst auch die eingehende Analyse qualitativer und quantitativer Daten. Der isländische Arzneimittelmarkt ist nach ATC/therapeutischer Klasse segmentiert (Verdauungstrakt und Stoffwechsel, Blut und blutbildende Organe, Herz-Kreislauf-System, Dermatologische Arzneimittel, Urogenitalsystem und Fortpflanzungshormone, Systemische Hormonpräparate, ausgenommen Fortpflanzungshormone und Insuline, Antiinfektiva für systemische Erkrankungen). Verwendung, antineoplastische und immunmodulierende Mittel, Bewegungsapparat, Nervensystem, antiparasitäre Produkte, Insektizide und Repellentien, Atmungssystem, Sinnesorgane, verschiedene ATC-Strukturen). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Verdauungstrakt und Stoffwechsela |

| Blut und blutbildende Organe |

| Herz-Kreislauf-System |

| Dermatologische Medikamente |

| Urogenitalsystem und Fortpflanzungshormone |

| Systemische Hormonpräparate, ausgenommen Reproduktionshormone und Insuline |

| Antiinfektiva zur systemischen Anwendung |

| Antineoplastische und immunmodulierende Mittel |

| Bewegungsapparat |

| Nervöses System |

| Antiparasitäre Produkte, Insektizide und Repellentien |

| Atmungssystem |

| Sinnesorganen |

| Verschiedene ATC-Strukturen |

| Nach ATC/therapeutischer Klasse (Wert) | Verdauungstrakt und Stoffwechsela |

| Blut und blutbildende Organe | |

| Herz-Kreislauf-System | |

| Dermatologische Medikamente | |

| Urogenitalsystem und Fortpflanzungshormone | |

| Systemische Hormonpräparate, ausgenommen Reproduktionshormone und Insuline | |

| Antiinfektiva zur systemischen Anwendung | |

| Antineoplastische und immunmodulierende Mittel | |

| Bewegungsapparat | |

| Nervöses System | |

| Antiparasitäre Produkte, Insektizide und Repellentien | |

| Atmungssystem | |

| Sinnesorganen | |

| Verschiedene ATC-Strukturen |

Häufig gestellte Fragen zur isländischen Arzneimittelmarktforschung

Wie groß ist der isländische Arzneimittelmarkt derzeit?

Der isländische Pharmamarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 2,80 % verzeichnen.

Wer sind die Hauptakteure auf dem isländischen Pharmamarkt?

Alvogen, Johnson & Johnson, Novartis AG, Pfizer Inc, Sanofi SA sind die wichtigsten Unternehmen, die auf dem isländischen Pharmamarkt tätig sind.

Welche Jahre deckt dieser isländische Arzneimittelmarkt ab?

Der Bericht deckt die historische Marktgröße des isländischen Pharmamarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des isländischen Pharmamarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der isländischen Pharmaindustrie

Statistiken für den isländischen Pharmamarktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Island Pharmaceutical umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.