Marktgröße und Marktanteil für Sachversicherungen in den Niederlanden

Marktanalyse für Sachversicherungen in den Niederlanden von Mordor Intelligence

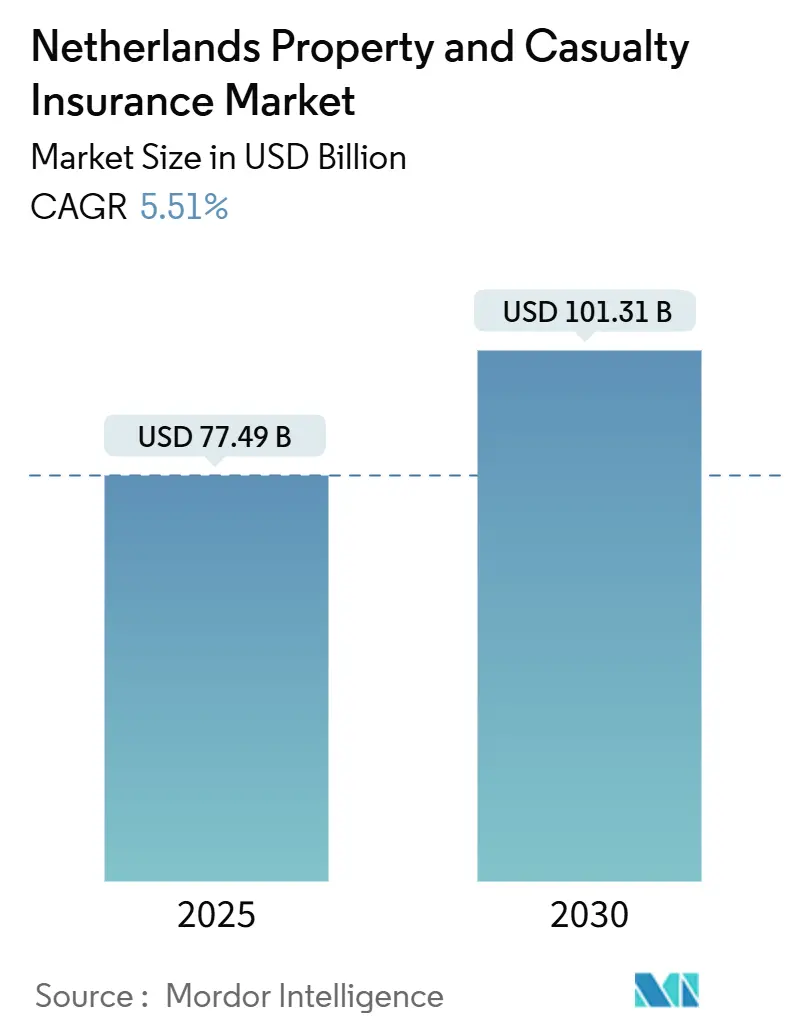

Der niederländische Markt für Sachversicherungen stand 2025 bei 77,49 Milliarden USD und wird voraussichtlich auf 101,31 Milliarden USD bis 2030 ansteigen, was eine CAGR von 5,51 % über den Prognosehorizont impliziert. Stabiles Prämienwachstum spiegelt die anhaltende Nachfrage nach Pflicht-Kfz-Versicherungen, widerstandsfähige Ausgaben von Hausbesitzern und expandierende Geschäftstätigkeit wider, die den Bedarf an Unternehmensrisikotransfer anheizt. Digitale Betriebsmodelle, vorgeschriebene Nachhaltigkeitsoffenlegungen und verstärkte klimabedingte Schadenerfahrungen prägen nun Produktdesign, Zeichnungsstandards und Kapitalallokation. Versicherer lenken Investitionen in Automatisierung, Telematik und prädiktive Risikoanalytik, um Margen zu verteidigen, während die Schadeinflation aufgrund steigender Reparaturkosten und häufigerer extremer Wetterereignisse folgt. Regulatorische Klarheit bezüglich DORA und der Corporate Sustainability Reporting Directive ermutigt zur Technologieeinführung, da Unternehmen Vertrauen in genehmigte IKT-Kontrollrahmen gewinnen. Inzwischen erschließt die beschleunigte Expansion von Projekten für erneuerbare Energien, Logistik und Rechenzentren neue Spezialgeschäftsmöglichkeiten für Versicherer, die neuartige Risiken schnell bewerten können.

Wichtige Berichtserkenntnisse

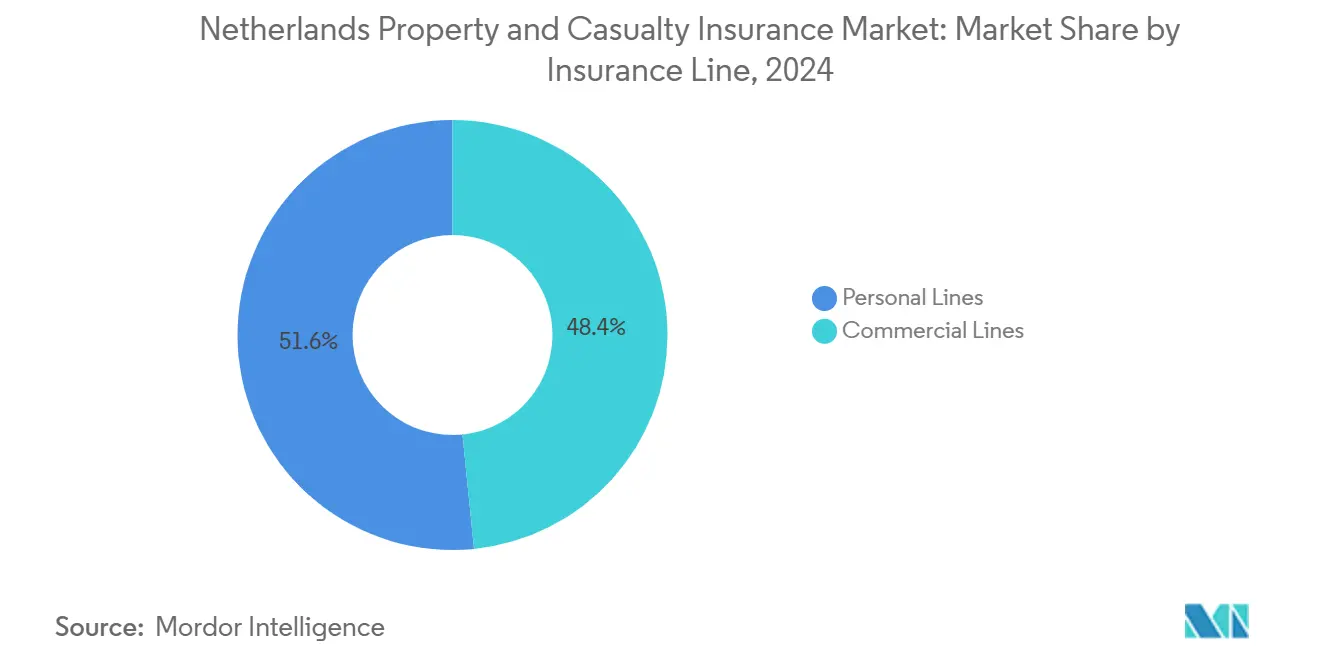

Nach Versicherungsarten führten Privatversicherungen mit 51,60 % Umsatzanteil in 2024, während gewerbliche Versicherungen mit einer CAGR von 5,67 % bis 2030 voranschreiten.

Nach Deckungstyp kommandierte das Sachversicherungsgeschäft 54,34 % des niederländischen Marktanteils für Sachversicherungen in 2024, während Spezial- und aufkommende Bereiche eine CAGR von 6,75 % bis 2030 verzeichnen werden.

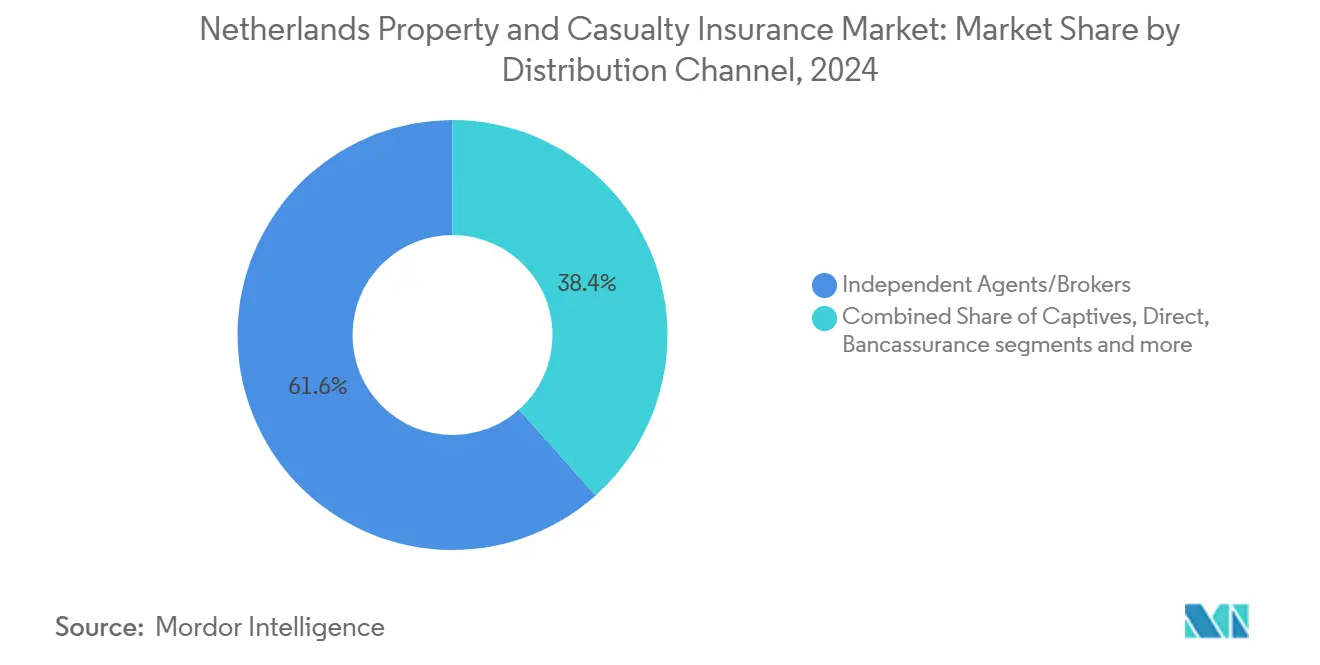

Nach Vertriebskanal hielten unabhängige Vertreter und Makler einen Anteil von 61,65 % in 2024; eingebettete und Partnerplattformen verzeichneten die schnellste CAGR von 4,56 % bis 2030.

Nach Region machte der Randstad-Hub 53,25 % des Prämienvolumens von 2024 aus; Nordniederlande weist mit 4,8 % die höchste CAGR auf, unterstützt durch Entwicklungen in erneuerbaren Energien und Agritech.

Nach Endverbraucher repräsentierten Privatverbraucher 53,20 % der gezeichneten Prämien in 2024, während Großunternehmen mit 6,8 % CAGR bei komplexeren Compliance- und Cyberrisiken wachsen.

Markttrends und Einblicke für Sachversicherungen in den Niederlanden

Treiber-Wirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wechsel zu digitaler Risikoprüfung und automatisierter Schadensbearbeitung | +1.2% | Randstad, Utrecht als erste Akteure | Mittelfristig (2-4 Jahre) |

| Schnelles Wachstum des Leasing-Fahrzeugbestands | +0.8% | National, Randstad-Geschäftskorridore | Kurzfristig (≤ 2 Jahre) |

| Nachhaltigkeitsrisikooffenlegung, die "grüne" Sachversicherungsprodukte fördert | +0.7% | EU-weit, Niederlande als frühe Anwender | Langfristig (≥ 4 Jahre) |

| Smart-Home- und Telematikdaten senken Schadenquoten | +0.9% | Städtische Haushalte und vernetzte Flotten landesweit | Mittelfristig (2-4 Jahre) |

| EU-grenzüberschreitende E-ID ermöglicht sofortiges Onboarding | +0.4% | Digitale Hubs in der gesamten Europäischen Union | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wechsel zu digitaler Risikoprüfung und automatisierter Schadensbearbeitung

Versicherer beschleunigen KI-gesteuerte Risikoauswahl und robotische Schadensbearbeitung, die Betriebskosten um 15-20 % senken und gleichzeitig Zufriedenheitskennzahlen erhöhen. ASR Nederland reduzierte durchschnittliche Sachschadensabwicklungszyklen um 40 %, nachdem sie Hyperautomatisierung einsetzte, die robotische Prozessautomatisierung mit intelligenter Dokumentenerfassung verschmilzt. DORAs Inkrafttreten im Januar 2025 etabliert Basis-IKT-Risikokontrolle, die paradoxerweise die digitale Einführung beschleunigt, weil Compliance-Endpunkte nun klar sind[1]Autoriteit Financiële Markten, "DORA-Umsetzungsleitfaden Januar 2025," afm.nl. Achmea führte einen Teil ihres 11 %igen Prämienanstiegs in 2024 auf digitale Direktkanäle zurück, die Onboarding-Kosten um 30 % gegenüber maklergesteuerten Abläufen senken. Diese Effizienzgewinne setzen Kapital für neue Produkteinführungen frei und verstärken weiter die Position der Niederlande im Markt für Sachversicherungen als kontinentale Benchmark für Technologieeinführung.

Schnelles Wachstum des Leasing-Fahrzeugbestands

Ein anschwellender Unternehmensleasing-Sektor schafft einen 2,3 Milliarden USD Sub-Pool innerhalb der gewerblichen Kfz-Versicherung und steigert die Nachfrage nach umfassender Deckung, die Eigentums-, Sorgfalts- und Elektrifizierungsrisiken abdeckt[2]ASR Nederland N.V., "Geschäftsstrategie 2024-2026," asrnederland.nl . Fahrzeuge mit fortschrittlichen Fahrerassistenzsystemen erzeugen 25 % mehr Drittansprüche und 44 % mehr Vollkaskoansprüche als traditionelle Modelle, was Bewertungsalgorithmen für Leasingflotten kompliziert. Das EU-Sicherheitsmandat 2024 erweitert ADAS-Einführung und erhöht Schadenfrequenz, bevor Versicherungsmathematiktabellen neu kalibriert werden. Nutzungsbasierte Policen, die von Flottentelematik angetrieben werden, senken bereits Prämien für risikoarme Fahrer um 10-15 %, aber der Aufbau konformer Dateninfrastrukturen unter DORA erfordert beträchtliche Vorabausgaben. Versicherer, die Verhaltensanalytik meistern, können Konkurrenten überholen, während sich Leasingportfolios über Logistik-, Beratungs- und Gig-Economy-Plattformen ausweiten.

Nachhaltigkeitsrisikooffenlegung fördert "grüne" Sachversicherungsprodukte

CSRD zwingt Akteure dazu, Klimakennzahlen in Risikoprüfungs- und Vermögensallokationsroutinen ab 2024 einzubetten, was die Nachfrage nach Überflutungs-, Waldbrand- und Transitionsrisikodeckung intensiviert[3]Achmea, "Halbjahresergebnisse 2024 Präsentation," achmea.com. Offizielle Hinweise zeigen, dass Klimamodelle nun 35 % der Sachversicherungspreisgestaltungsentscheidungen informieren und Exposition gegenüber tiefliegenden Küstenzonen kennzeichnen. Ein niederländischer Hochwasserversicherungspool, der wahrscheinlich 2025 operativ wird, hebt die Post-1953-Ausschlussdoktrin auf und könnte eine jährliche Prämienlinie von 840 Millionen USD freischalten. ABN AMRO identifiziert 900 Nachbarschaften, in denen Anpassungskosten Immobilienwerte übersteigen, was fruchtbaren Boden für parametrische Hochwasser- oder Energieeffizienzprodukte darstellt. Frühe Versicherer können langfristige Beziehungen mit Hausbesitzern, Gemeinden und Betreibern erneuerbarer Anlagen sichern, die klimaausgerichtete Entschädigungen suchen.

Smart-Home- und Telematikdaten senken Schadenquoten

Internet-of-Things-Sensoren erkennen Lecks, Rauch oder Eindringlinge und reduzieren Wohngebäudeschäden um bis zu 25 %. Telematik, die in 60.000 niederländischen Lieferwagen eingesetzt wird, ermöglicht es Spediteuren, pro Kilometer zu bewerten und sicheres Bremsverhalten zu belohnen, wodurch Kollisionsverluste um 12 % unterdrückt werden. Eingebettete Versicherungspilotprogramme verknüpfen intelligente Geräte mit automatisierten Prämienneuberechnungen und versprechen 30-40 % Verwaltungseinsparungen, sobald Skalierung eintritt. Dennoch schreibt DORA robuste Cybersicherheitsprüfungen durch Dritte vor, was Kosten hinzufügt, bevor die Effizienzausbeute reift. Versicherer, die Anbieter-Zertifizierung schnell navigieren, werden frühe Reduzierungen der Combined Ratios erfassen und gleichzeitig den Kundenlebenswert steigern.

Hemmfaktoren-Wirkungsanalyse

| Hemmfaktor | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Eskalierende Cyberangriffsverluste für Versicherer | -0,6% | Finanzsektor-Hubs landesweit | Kurzfristig (≤ 2 Jahre) |

| Anhaltend niedrige Zinsumgebung | -0,4% | EU-weite Portfolioherausforderung | Mittelfristig (2-4 Jahre) |

| Schwere konvektive Sturm- und Pluvialhochwasserhäufigkeit | -0,5% | Küsten- und Polderregionen | Langfristig (≥ 4 Jahre) |

| Expansion von Unternehmenscaptives, die gewerbliche Sachversicherungsprämien abziehen | -0,3% | Große Unternehmensrisikoprogramme | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Cyberangriffsverluste für Versicherer

ENISA stuft Ransomware- und DDoS-Angriffe als vorrangige Bedrohungen ein, während der Allianz Risk Barometer Cybergefahren als das wichtigste globale Geschäftsrisiko für 2025 auflistet. De Nederlandsche Bank warnt, dass geopolitische Spannungen staatlich geförderte Einbrüche verstärken, die auf niederländische Finanzinfrastruktur abzielen. Verpflichtende DORA-Offenlegungen werden Compliance-Ausgaben um 52,5 bis 105 Millionen USD im gesamten Sektor erhöhen, sollten jedoch die Lieferantenrisikoüberwachung verschärfen. Höhere Vorfallhäufigkeit treibt Schadenquotenvariabilität an, gerade als Unternehmenskäufer größere Cyberlimits fordern, was Zeichnungsmargen komprimiert. Akteure, die Aufgabentrennung-Protokolle verbessern und in Bedrohungsgeheimdienstpartnerschaften investieren, können Bilanzen verteidigen und gleichzeitig Appetit auf margenstarke KMU-Cyberpolicen aufrechterhalten.

Anhaltend niedrige Zinsumgebung

Trotz schrittweiser EZB-Zinserhöhungen bleiben Reinvestitionsrenditen deutlich unter durchschnittlichen Garantieniveaus, was Investitionsspread und damit Solvabilitätspuffer einschränkt. Solvency IIs langfristige Garantiemaßnahmen dämpfen den Schlag, aber niederländische Ratios verweilen unter dem EU-Mittel und beschränken Dividendenflexibilität und Aktienrückkaufoptionen. Versicherer neigen daher zu privaten Krediten und Infrastrukturdarlehen, was Rendite steigert, aber auch Liquiditätsrisiko. Kleinere Gegenseitigkeitsversicherungen haben Schwierigkeiten, illiquide Vermögenswerte in großem Umfang zu beschaffen und stehen vor erhöhtem Reinvestitionsdruck, da Rücknahmen steigen. Das Szenario dämpft Expansionsfähigkeit und könnte die Wachstumsrichtung des niederländischen Marktes für Sachversicherungen während der Zinsnormalisierungsjahre moderieren.

Segmentanalyse

Nach Versicherungsarten: Gewerbliche Versicherungen beschleunigen trotz privater Dominanz

Privatversicherungen hielten 51,6 % der Prämien 2024, gestützt durch Pflicht-Kfz-Versicherung und weit verbreitete Hausbesitzerpolicen in 8,1 Millionen Wohnungen. Gewerbliche Versicherungen verzeichnen dennoch die stärkere CAGR von 5,67 % und signalisieren einen breiten Unternehmensappetit für spezialisierten Risikotransfer in einem sich verschärfenden Regulierungsraum. Telematikgesteuerte private Kfz-Risikoprüfung steht nun unter Margendruck, da sensorbeladene Autos höhere Kollisionsschwere verzeichnen und Reparaturkosten und Prämieninflation um bis zu 20 % erhöhen. Die niederländische Marktgröße für Sachversicherungen bei gewerblichen Segmenten wird voraussichtlich schneller expandieren als private Deckung, da Nachhaltigkeitsberichterstattung Unternehmen dazu zwingt, Umwelthaftpflicht zu versichern. Hausbesitzerportfolios profitieren vom transparenten Schadenfreiheitsregime 2024, das Kundenbindung um 12 % steigert und manuelle Arbeit dank automatischer Schadenhistorie-Feeds reduziert. Gewerbliche Sach- und Haftpflichtklassen profitieren von CSRD-Anforderungen, die Unternehmen dazu verpflichten, Transitions- und physische Klimarisiken abzusichern und mehrjähriges Wachstum zu erhalten.

Zweitrangige private Klassen, einschließlich privater Haftpflicht und Schirmversicherung, wachsen mit moderaten 3-4 % pro Jahr, da niederländische Haushalte sich gegen Social-Media-Verleumdungsklagen und steigende Prozesskosten schützen. Reise- und Wohnmobilversicherungen, die während der Pandemie unterdrückt wurden, erholen sich über 6 %, da inländische Freizeitreisen und grenzüberschreitender europäischer Tourismus sich erholen. Der niederländische Markt für Sachversicherungen erlebt nun gewerbliche Kfz-Akteure, die Produkte für elektrifizierte Flotten entwickeln, die Batterieschäden, Ladeinfrastrukturstörungen und Restwertabschreibung umschließen.

Nach Deckungstyp: Sachversicherungsstärke trifft auf Spezialinnovation

Sachversicherungen erfassten 54,3 % der Gesamtprämien in 2024 aufgrund hoher Vermögensbewertungen konzentriert in Amsterdam, Rotterdam und Den Haag. Haftpflicht behielt etwa 30 %, während Cyber-, Klimaparametrische und Berufshaftpflichtlinien Spezialwachstum mit 6,75 % CAGR antrieben, der schnellste unter allen Kategorien. Strukturelle Fundament-Schäden, die 425.000 auf Holzpfählen errichtete Häuser betreffen, stellen 14,7 bis 24,15 Milliarden USD latente Schadensexposition dar, die Spezialakteure vorsichtig bewerten. Die niederländische Marktgröße für Sachversicherungen bei Spezialdeckung wird voraussichtlich mit einem mittleren einstelligen Tempo steigen, da parametrische Niederschlags- und Bodensenkungsauslöser Akzeptanz finden. Sachversicherungspreise berücksichtigen nun KNMI'23-Niederschlagsszenarien, was zu 10-25 % Prämienerhöhungen für Küsten-Postleitzahlen bis 2026 führt. Haftpflichtlinien profitieren von der Nachfrage nach DSGVO-Bußgeldern, grenzüberschreitender E-Commerce-Haftung und Beratungsfehlern und -auslassungsprogrammen, wodurch gebührenbasierte Risikotechnikeinnahmen gestärkt werden.

Parametrische Deckungen, die auf Gewächshausgartenbau, Windturbinen-Ausfallzeiten und Solarpanel-Hagelauswirkungen zugeschnitten sind, entstehen als Differenziatoren für Risikoprüfer, die bereit sind, hochauflösende Wetterdaten zu nutzen. Haftpflichtakteure erkunden ESG-verknüpfte Prämienrabatte, bei denen Unternehmensversicherte Kohlenstoffreduzierungsmeilensteine erreichen, wodurch Produktinnovation demonstriert wird, die Risikotransfer an Nachhaltigkeitsergebnisse bindet. Die niederländische Marktanteilsführerschaft für Sachversicherungen wird sich voraussichtlich moderat verengen, da Spezial- und Cyberlinien zusätzliches Wachstum erfassen.

Nach Vertriebskanal: Digitale Transformation gestaltet traditionelle Dominanz um

Unabhängige Vertreter und Makler behielten 61,7 % der Prämien 2024, da komplexe KMU- und Mittelmarktexpositionen noch beratende Beratung verlangen. Dennoch zeigen eingebettete und Partnerplattformen eine CAGR von 4,56 %, was Versicherer-API-Investitionen widerspiegelt, die Deckung in E-Commerce-Checkouts und Mobilität-als-Service-Apps einbetten. Direkt-zu-Verbraucher-Portale locken jüngere demografische Gruppen mit sofortigen Angeboten und Self-Service-Policenänderungen an und ziehen standardisierte Kfz- und Haushaltsgeschäfte von Vertretern ab. Bancassurance-Kanäle expandierten, nachdem CRR3 Versicherungsbeteiligungsrisiko-Gewichte senkte und ABN AMRO, ING und Rabobank veranlasste, Haushalts- und Cyberschutz zu cross-sellen. Die niederländische Marktgröße für Sachversicherungen, die über rein digitale Kanäle vertrieben wird, wird sich zwischen 2025 und 2030 voraussichtlich verdoppeln, da Onboarding-Reibung abnimmt.

MGAs und Großhändler behalten Relevanz für Schiffsrumpf-, Luftfahrthaftpflicht- und erneuerbare Projektbauversicherungen, da Kapazitätsaggregation und Spezialistenwissen individuelle Trägerexpertise übertreffen. Captive- und gebundene Vertreternetzwerke sehen rückläufige Laufkundschaft, bedienen aber immer noch wohlhabende Haushalte, die maßgeschneiderte Schirmlimits, Yachtdeckung und Kunstversicherung benötigen. Regulatorische Befürwortung von E-ID-Onboarding wird Papierkram weiter erodieren und digitale Vermittler für nachhaltigen Prämiengewinn positionieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Unternehmenskomplexität treibt Prämienwachstum

Privatpersonen hielten 53,2 % der Gesamtprämie in 2024, wuchsen aber langsamer als Unternehmenssegmente, die 6,8 % CAGR bei komplexer Compliance und Cyberrisiko verzeichneten. Mikro-KMUs profitieren von gepackten digitalen Policen, die Zeichnungskosten senken und wettbewerbsfähige Preise unterstützen, während mittelständische Unternehmen multinationale Programme benötigen, die Transport, Produkthaftpflicht und ausländische Berufshaftpflicht umfassen. Große Unternehmen beauftragen maßgeschneiderte Klimarisiko-, Cyberhaftpflicht- und Lieferkettenunterbrechungsschichten und fördern Wachstum im niederländischen Markt für Sachversicherungen. Nutzungsbasierte Deckung zieht individuelle Autofahrer an, die Telematik-Tracking für personalisierte Tarife akzeptieren und Kundenbindung bei technikaffinen Fahrern erhöhen. Wohlhabende Haushalte suchen zunehmend Überschuss-Haftpflichtschutz, da Social-Media-Streitigkeiten und Reputationsschäden eskalieren.

Öffentliche Käufer kämpfen mit Datenschutz-Haftpflicht und Kohlenstoff-Upgrades im sozialen Wohnungsbau und fordern Risikotechnikberatung und flexible Limits. Parametrische Auszahlungen, die an öffentliche Verkehrsunterbrechungen oder Hochwasserhöhen gebunden sind, sprechen Gemeindehaushalte an, die Cashflow-Sicherheit schätzen. Der niederländische Marktanteil für Sachversicherungen von Unternehmenskäufern wird wahrscheinlich 50 % über 2030 hinaus überschreiten, wenn aktuelle Wachstumsdifferenzen anhalten.

Geografische Analyse

Die Randstad-Konurbation trug 53,25 % der Prämien 2024 bei aufgrund dichter Bevölkerung, hoher Vermögenswerte und Konzentration multinationaler Hauptquartiere. Gewerbliche Nachfrage wird durch die Präsenz von Finanz-, Technologie- und Logistikclustern angetrieben, die anspruchsvolle Sachkatastrophenschichten und globale Haftpflichtdeckungen benötigen. Häuserpreise zwischen 420.000 und 630.000 USD übersetzen sich in beträchtliche Hausbesitzer-Versicherungssummen, während laufende Stadterneuerungsprojekte Bauleistungsappetit fördern. Klimaexposition durch Meeresspiegelanstieg und Bodensenkung treibt Innovation in adaptiver Deckung, einschließlich parametrischer Sturmflutschutzpolicen, die durch Delta-Works-Tidenmesser ausgelöst werden.

Nordniederlande verzeichnen die schnellste CAGR von 4,8 %, da Windpark-Cluster vor den Wattenmeer-Inseln und Wasserstoffproduktionspilotprojekte in Groningen Marine-, Technik- und Betriebsunterbrechungsnachfrage stimulieren. Präzisionslandwirtschaftseinführung erfordert Ausrüstungs- und Ertragsdeckung und ermutigt Direktversicherer, Smartphone-basierte Angebote für Mähdrescher und sensorausgestattete Traktoren anzubieten. Niedrigere Bevölkerungsdichte und wettbewerbsfähige digitale Preise locken preissensitive Haushalte an und stützen Privatversicherungsaufnahme in Friesland und Drenthe.

Ostniederlande wachsen stetig, da Fertigungsexporte nach Deutschland expandieren. Grenzüberschreitender Handel zwingt Unternehmen dazu, Fracht- und Transitdeckung zu sichern, die sowohl niederländischen als auch deutschen Haftpflichtnormen entspricht. Altlasten-Schwerindustriezonen tragen noch Umweltbeeinträchtigungsrisiken und veranlassen Spezialakteure, Kontaminationsbereinigungspolicen zu zeichnen. Wachsende Agritech-Hubs in Overijssel und Gelderland erfordern Cyber- und Produktrückruferweiterungen für vernetzte landwirtschaftliche Maschinenlieferanten. Südniederlande, verankert durch Eindhovens High-Tech-Korridor, verzeichnen stabiles Wachstum, das durch Halbleiterlieferketten-Versicherung und F&E-Sachschutz angetrieben wird.

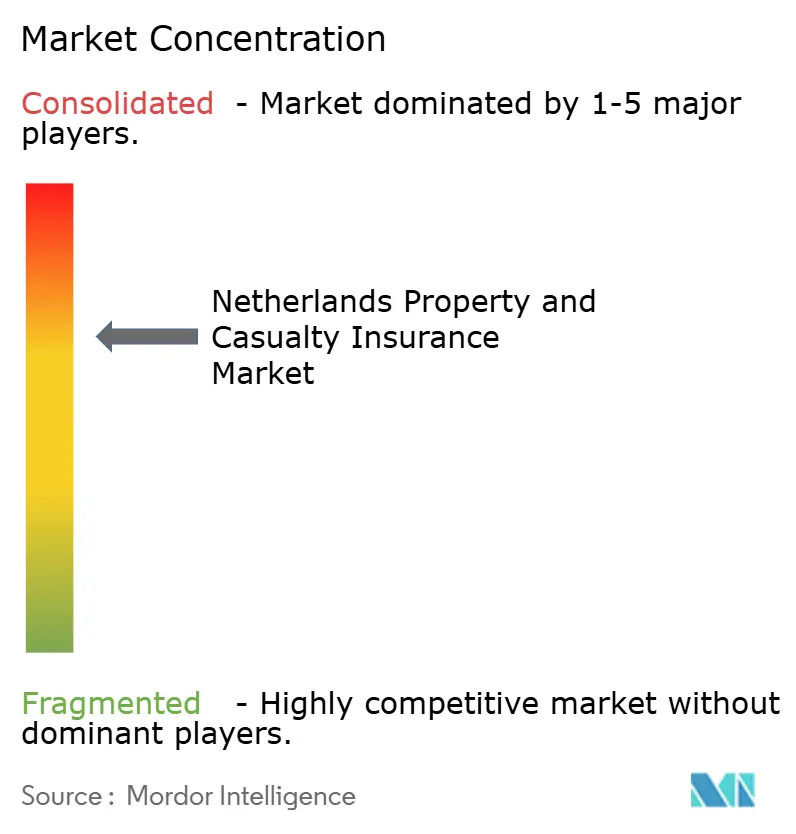

Wettbewerbslandschaft

Die Top-Fünf-Versicherer erfassten fast zwei Drittel der gezeichneten Prämien in 2024. ASRs Kauf von Aegon Nederland 2024 stärkt ihre private und gewerbliche Penetration und hebt Combined-Ratio-Effizienzziele von 92-94 %. Brown & Browns Akquisition von Quintes Holding führt einen internationalen Konsolidierer ein, der unabhängige Maklermaßstäbe in 18 niederländischen Büros erweitert. Digitale Investition unterscheidet Marktführer: KPMG stellt fest, dass KI-fähige Akteure Kostenquoten um 15-20 % senken und Preiswettbewerbsfähigkeit gegenüber langsameren Anwendern verbessern.

Produktinnovation konzentriert sich auf Cyberdeckung für KMUs, parametrische Klimalösungen und ESG-verknüpfte Policenformulierungen, die Prämien mit Nachhaltigkeitsmeilensteinen ausrichten. Die Eurapco-Allianz lässt Achmea und europäische Partner Blockchain-basierte Schadensplattformen und eingebettete Versicherungs-APIs gemeinsam entwickeln. Regulatorische Hürden, einschließlich Solvency-II-Kapital und DORA-IKT-Risikoproüfungen, entmutigen Start-ups ohne starke Rückversicherungsunterstützung und schützen effektiv etablierte Anbieter. Nischespezialisten wie Chubb, Zurich und HDI schnitzen profitable Taschen in Schiffsrumpf-, Kunst- und Biowissenschaftshaftung. Der niederländische Markt für Sachversicherungen zieht weiterhin ausländische Marktteilnehmer über MGA-Partnerschaften an, die Zeichnungsexpertise ohne sofortige Bilanzexposition liefern.

Branchenführer für niederländische Sachversicherungen

-

Achmea Schadeverzekeringen N.V

-

Nationale-Nederlanden Schadeverzekering Maatschappij N.V.

-

ASR Schadeverzekering N.V.

-

N.V. Univé Schade

-

Allianz Nederland Schadeverzekering NV

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Digital Operational Resilience Act trat in Kraft und schrieb jährliche Berichterstattung über IKT-Lieferantenverträge vor und erhöhte sektorweite Compliance-Kosten auf 50-100 Millionen EUR (52,5-105 Millionen USD), während Cyberresilienz-Standards erhöht wurden.

- November 2024: Brown & Brown schloss den Kauf von Quintes Holding B.V. ab und fügte 700 Mitarbeiter und 200.000 Kunden zu seinem europäischen Fußabdruck hinzu.

- Juni 2024: Niederländischer Hochwasserversicherungspool erhielt regulatorische Unterstützung und erschloss einen jährlichen Prämienstrom von 800 Millionen EUR (840 Millionen USD) für Sachversicherungsakteure.

- April 2024: Ecclesia Netherlands kaufte eine Mehrheit an BS&F Holding und stärkte ihre öffentliche Spezialisierung über eine IT-Plattform für Haushaltsdienstleistungen mit niedrigem Einkommen.

Berichtsumfang für den niederländischen Markt für Sachversicherungen

Sachversicherung ist die Art von Deckung, die die Dinge und das Eigentum des Versicherungsnehmers schützt, wie Haus, Auto und andere Besitztümer. Sie umfasst auch Haftpflichtdeckung, die Sie schützt, wenn Sie rechtlich verantwortlich für einen Unfall befunden werden, der Verletzungen einer anderen Person oder Schäden an deren Eigentum verursacht.

Sachversicherung in den Niederlanden ist segmentiert nach Produkttyp und Vertriebskanal. Der Marktprodukttyp ist weiter segmentiert in Kraftfahrzeuge, Feuer, Transport und andere Produkttypen. Der Markt nach Vertriebskanal ist weiter segmentiert in Direktvertreter, Makler, Online und andere Vertriebskanäle.

Der Bericht bietet Marktgröße und Prognosen für den niederländischen Markt für Sachversicherungen im Wert (USD) für alle oben genannten Segmente.

| Privatversicherungen | Privater Personenkraftwagen | |

| Hausbesitzer | ||

| Private Haftpflicht/Schirm | ||

| Sonstige Private | ||

| Gewerbliche Versicherungen | Gewerbeimmobilien | |

| Gewerbe-Kfz | ||

| Allgemeine Haftpflicht | ||

| Arbeiterunfallversicherung | ||

| Spezialversicherungen | Cyber | |

| Marine und Luftfahrt | ||

| Berufshaftpflicht | ||

| Bau/Technik | ||

| Geschäftsführer und leitende Angestellte | ||

| Sachversicherung |

| Haftpflicht |

| Spezial- und aufkommende |

| Unabhängige Vertreter/Makler |

| Captive/Exklusive Vertreter |

| Direktansprache und Online |

| Bancassurance und Affinity |

| Managing General Agents (MGA)/Großhändler |

| Eingebettete/Partnerplattformen |

| Privatpersonen |

| Mikro- und kleine Unternehmen |

| Mittelständische Unternehmen |

| Großunternehmen |

| Öffentlicher Sektor und gemeinnützige Organisationen |

| Randstad |

| Nordniederlande |

| Ostniederlande |

| Nach Versicherungsarten (Wert) | Privatversicherungen | Privater Personenkraftwagen | |

| Hausbesitzer | |||

| Private Haftpflicht/Schirm | |||

| Sonstige Private | |||

| Gewerbliche Versicherungen | Gewerbeimmobilien | ||

| Gewerbe-Kfz | |||

| Allgemeine Haftpflicht | |||

| Arbeiterunfallversicherung | |||

| Spezialversicherungen | Cyber | ||

| Marine und Luftfahrt | |||

| Berufshaftpflicht | |||

| Bau/Technik | |||

| Geschäftsführer und leitende Angestellte | |||

| Nach Deckungstyp (Wert) | Sachversicherung | ||

| Haftpflicht | |||

| Spezial- und aufkommende | |||

| Nach Vertriebskanal (Wert) | Unabhängige Vertreter/Makler | ||

| Captive/Exklusive Vertreter | |||

| Direktansprache und Online | |||

| Bancassurance und Affinity | |||

| Managing General Agents (MGA)/Großhändler | |||

| Eingebettete/Partnerplattformen | |||

| Nach Endverbraucher (Wert) | Privatpersonen | ||

| Mikro- und kleine Unternehmen | |||

| Mittelständische Unternehmen | |||

| Großunternehmen | |||

| Öffentlicher Sektor und gemeinnützige Organisationen | |||

| Nach Region | Randstad | ||

| Nordniederlande | |||

| Ostniederlande | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle niederländische Markt für Sachversicherungen?

Der Markt erreichte 77,49 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 101,30 Milliarden USD bis 2030 steigen, was eine CAGR von 5,51 % widerspiegelt.

Welches Segment expandiert am schnellsten im niederländischen Markt für Sachversicherungen?

Spezial- und aufkommende Bereiche, insbesondere Cyber- und Klimarisikoprodukte, wachsen mit 6,75 % CAGR bis 2030.

Wie dominant sind unabhängige Makler im niederländischen Sachversicherungsvertrieb?

Unabhängige Vertreter und Makler hielten 61,65 % der Prämien 2024, dennoch gewinnen eingebettete Versicherungsplattformen mit 4,56 % CAGR an Boden.

Wie beeinflusst DORA niederländische Versicherer?

Das Digital Operational Resilience Act, wirksam ab Januar 2025, verpflichtet Versicherer zu strikter IKT-Risikoüberwachung und Drittanbieter-Lieferantenberichterstattung, erhöht Compliance-Kosten, aber verbessert Cyberresilienz.

Seite zuletzt aktualisiert am: