Peressigsäure-Marktgröße und -anteil

Peressigsäure-Marktanalyse von Mordor Intelligenz

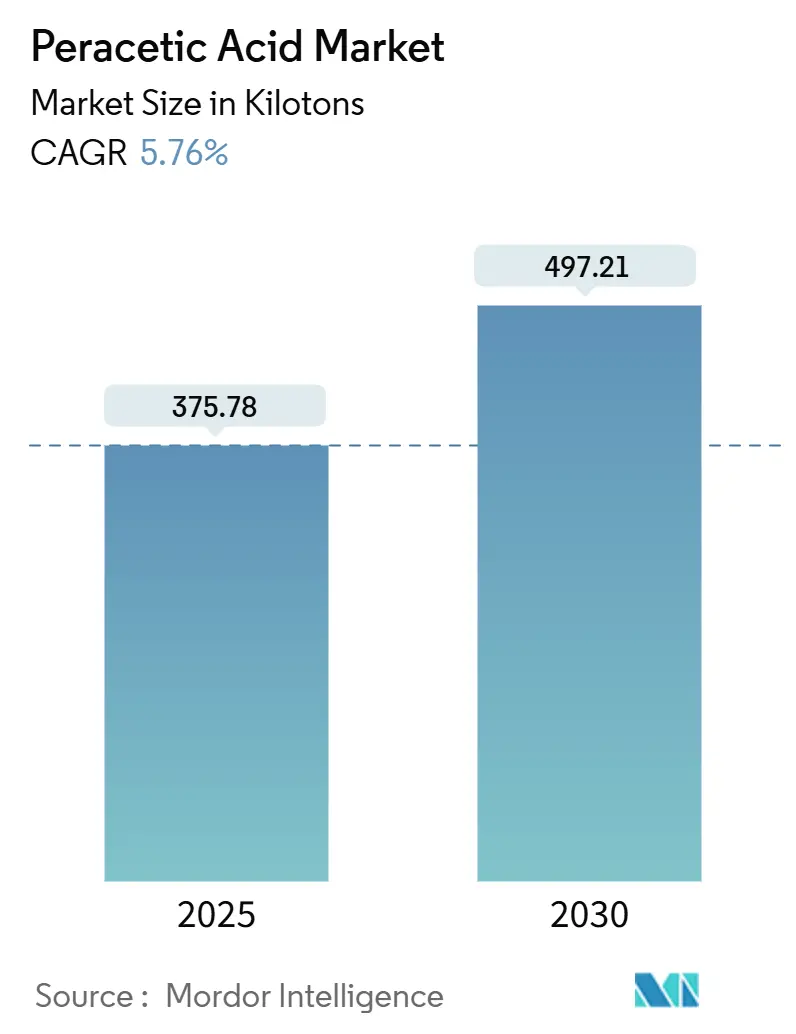

Die Peressigsäure-Marktgröße wird auf 375,78 Kilotonnen im Jahr 2025 geschätzt und soll 497,21 Kilotonnen bis 2030 erreichen, bei einer CAGR von 5,76 % während des Prognosezeitraums (2025-2030). Die Aussichten profitieren von regulatorischen Verschiebungen, die chlorbasierte Biozide entmutigen, der Aufnahme In Niedertemperatur-Sterilisationssystemen und laufenden Investitionen In die Wasserwiederverwendungsinfrastruktur. Die steigende Nachfrage von Lebensmittelverarbeitern, die Breitspektrum-Antimikrobiotika benötigen, die für die ökologische Handhabung und rückstandsfreie Sanitisation zugelassen sind, unterstützt weitere Volumenzuwächse. Hersteller nutzen auch Prozessinnovationen, die wässrige Mischungen stabilisieren, Versandkosten senken und Arbeiterexpositionsrisiken reduzieren. Akquisitionen In Asien-Pazifik und Nordamerika unterstreichen eine strategische Wende hin zu regionalen Produktionszentren, die hochwertige Endanwendungen schnell bedienen können.

Wichtige Berichtserkenntnisse

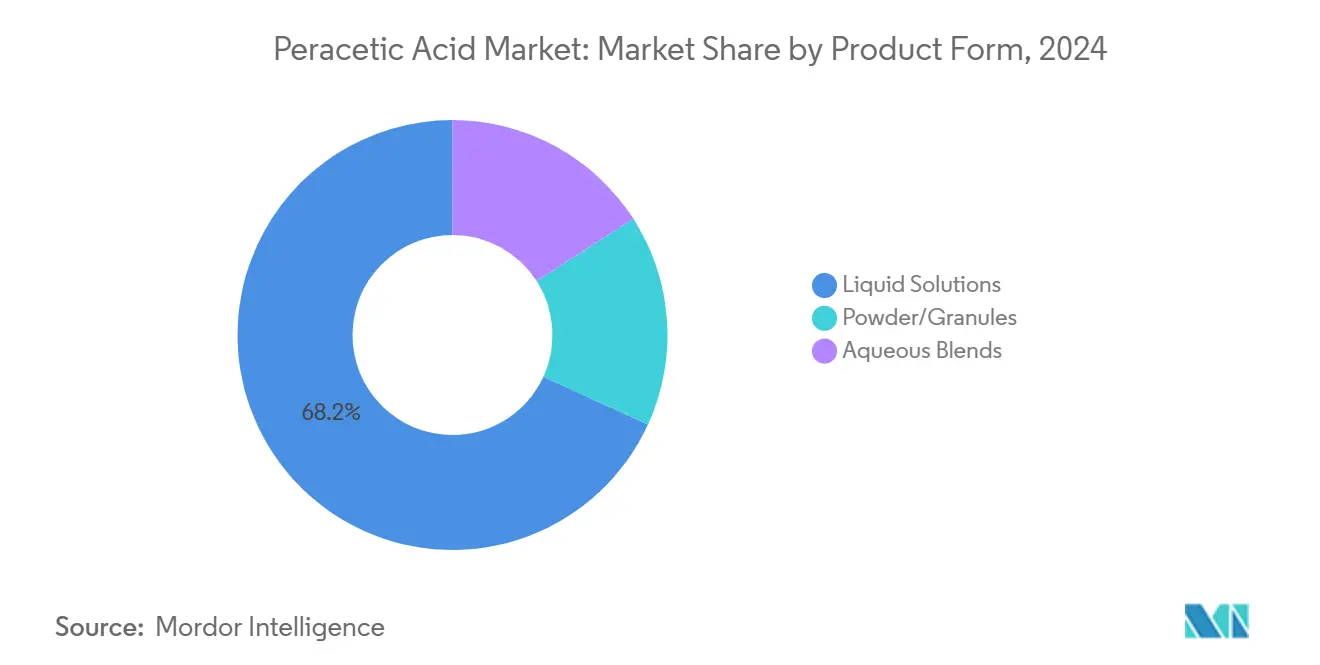

- Nach Produktform dominierten Flüssiglösungen mit einem Anteil von 68,17 % im Jahr 2024; das Teilsegment der wässrigen Mischungen verzeichnet die schnellste CAGR von 5,98 % bis 2030.

- Nach Konzentrationsgrad erfasste der mittlere Bereich (5-15 % PAA) 54,17 % Anteil der Peressigsäure-Marktgröße im Jahr 2024 und schreitet mit 6,02 % CAGR voran.

- Nach Anwendung hielten Desinfektionsmittel 45,76 % Anteil im Jahr 2024 und sind auf Kurs für eine 6,24 % CAGR bis 2030.

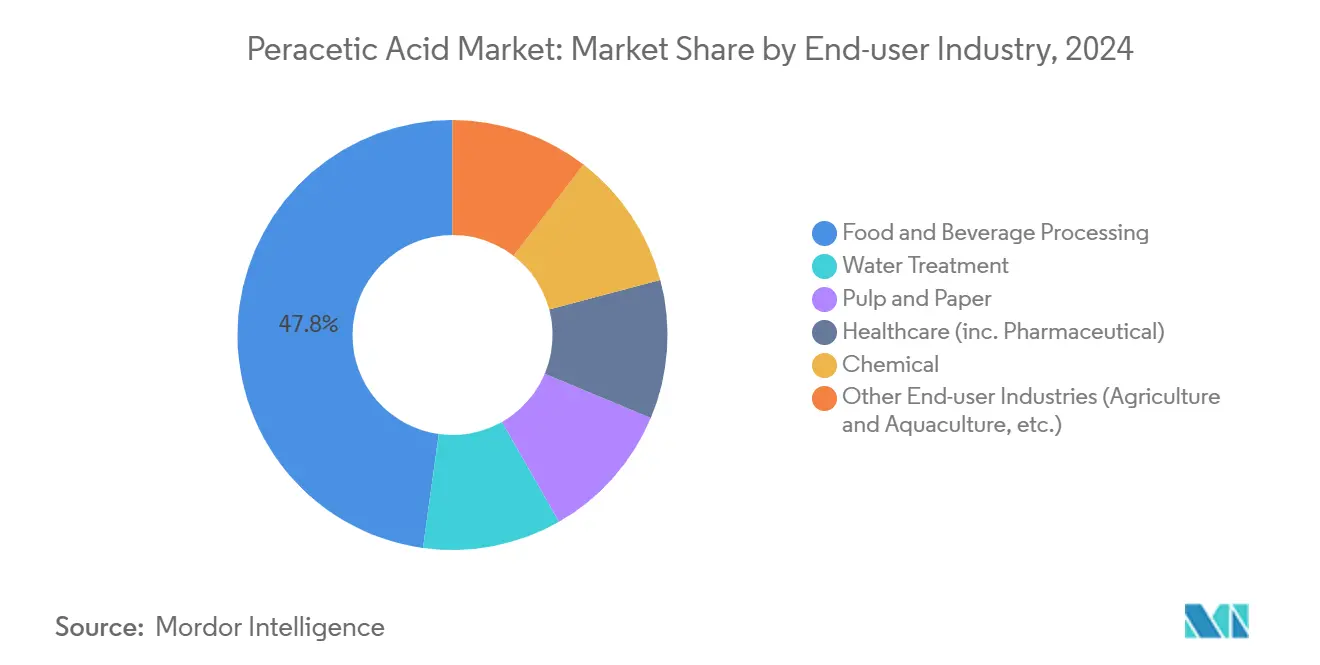

- Nach Endverbraucherindustrie machten Lebensmittel und Getränke 47,81 % des Peressigsäure-Marktanteils im Jahr 2024 aus, während dasselbe Segment eine CAGR von 6,31 % bis 2030 verfolgt.

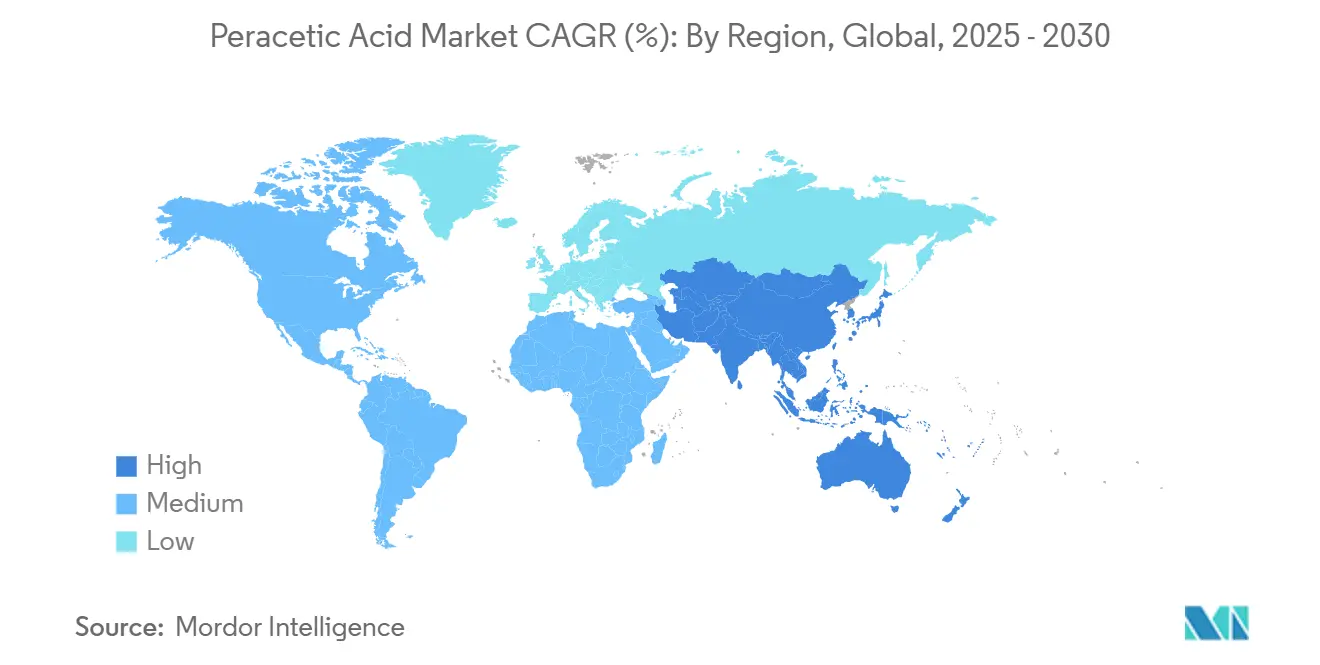

- Nach Geografie führte Asien-Pazifik mit 38,24 % Umsatzanteil im Jahr 2024, und die Region soll sich mit einer CAGR von 6,75 % bis 2030 ausdehnen.

Globale Peressigsäure-Markttrends und Erkenntnisse

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wachsende Nachfrage aus der Wasserbehandlungsindustrie | +1.20% | Global, am höchsten In Asien-Pazifik und Nordamerika | Mittelfristig (2-4 Jahre) |

| Lebensmittelsicherheitsvorschriften fördern Lebensmittel- und Getränkesanitisation | +1.50% | Weltweit, am stärksten In der EU und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Wachstum bei Niedertemperatur-Sterilisation von Medizinprodukten | +0.90% | Nordamerika und EU, Ausdehnung In Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Wechsel von Chlor zu umweltfreundlichen Zellstoff-Bleichmitteln | +0.70% | Skandinavien und Nordamerika | Mittelfristig (2-4 Jahre) |

| Zunehmende Verwendung als Desinfektionsmittel In verschiedenen Branchen | +1.10% | Global | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Nachfrage aus der Wasserbehandlungsindustrie

Kommunale und industrielle Betreiber wechseln zu Peressigsäure, weil sie sich In Essigsäure, Wasser und Sauerstoff zersetzt und somit regulierte Desinfektionsnebenprodukte vermeidet[1]Vereint Staaten Umwelt Schutz Agency, "PFAS National Primary Drinking Wasser Regulation," epa.gov. Die PFAS-Trinkwasserregel von 2024 hat die Prüfung von Restchemikalien intensiviert, und Pilotversuche bestätigen, dass Peressigsäure eine überlegene Virus- und Protozoeninaktivierung über weite pH-Bereiche erreicht. Nachrüstkosten bleiben niedrig, weil das Oxidationsmittel durch bestehende Bleichmitteldosierungsleitungen dosiert werden kann, was Kapitalausgaben reduziert. Betreiber berichten auch von geringerem Biofilmaufbau In Membranen, was Reinigungszyklen reduziert und die Anlagenlebensdauer verlängert. Diese Leistungs- und Einhaltung-Vorteile kombinieren sich, um durchschnittliche Dosierungsvolumen In Großen kommunalen Systemen zu erhöhen, insbesondere bis 2027, wenn strengere Abwassergrenzwerte In China und den Vereinigten Staaten eingeführt werden.

Lebensmittelsicherheitsvorschriften fördern Lebensmittel- und Getränkesanitisation

USDA-Öko-Regeln erlauben Peressigsäure für Geräte- und Oberflächensanitisation, und eine 500 ppm Rückstandsausnahme der EPA beseitigt mikrobiologische Haltezeiten, die bei herkömmlichen Chlorspülungen üblich sind[2]Vereint Staaten Abteilung von Landwirtschaft, "National Organisch Program Handbook," usda.gov. Verarbeiter, die trockene oder schaumstabilisierte Peressigsäure-Formulierungen einsetzen, reduzieren Wasserverbrauch und erreichen schnellere Linienwechsel, was den Durchsatz In Fleisch- und Produktionsanlagen verbessert. Studien zeigen, dass das Biozid bei Dosen unter 100 ppm tödlich für Salmonellen und Listerien ist, was Sauber-Etikett-Positionierung unterstützt. Die OSHA-Richtlinie vom Oktober 2024 für Fleischverpackungen hob Peressigsäure als validierte bakterielle Kontrolloption hervor und beschleunigte Umstellungen In Hochrisikoanlagen[3]Vereint Staaten Occupational Sicherheit Und Gesundheit Administration, "Highly gefährlich Chemikalien List," osha.gov. Kleinere Verarbeiter, einst durch kurze Haltbarkeit abgeschreckt, kaufen jetzt verdünnte Bag-In-Box-Systeme mit sechsmonatiger Stabilität, was neue ländliche Nachfragenischen eröffnet.

Wachstum bei Niedertemperatur-Sterilisation von Medizinprodukten

KrankenhäBenutzer, die mit Ethylenoxid-Emissionsbeschränkungen konfrontiert sind, integrieren verdampfte Peressigsäure-Kammern, die vollständige Sterilisation In sechsminütigen Zyklen bei ≤55 °C erreichen. Die Technologie eignet sich für komplexe Endoskope mit Lumen, die keinen Dampf vertragen können, und erweitert das behandelbare Gerätespektrum. Die FDA-Richtlinie von 2025 zu alternativen Sterilisationsmitteln erkennt Peressigsäure als Weg zur schnellen Beseitigung von Verfahrensrückständen an, die durch Arbeitskräftemangel entstanden sind. Europäische notifizierte Stellen haben ähnlich Zertifikate erweitert, um Peressigsäure-Prozesse einzuschließen, was Geräteherstellern einen harmonisierten Weg zur Einhaltung gibt. Anbieter bündeln jetzt Chemie, Zyklusvalidierung und Technikerschulung In Serviceverträge, was die Qualifikationshürde für mittelgroße KrankenhäBenutzer senkt.

Wechsel von Chlor zu umweltfreundlichen Zellstoff-Bleichmitteln

Nordische Mühlen übernehmen Peressigsäure-Sequenzen, die Null-Flüssigkeits-Abgabe-Mandate ohne Erzeugung adsorbierbarer organischer Halogenide erfüllen. Da das Oxidationsmittel bei niedrigeren Temperaturen wirksam ist, berichten Mühlen von 8 % Energieeinsparungen pro Tonne Zellstoff. Lebenszyklusanalysen zeigen reduzierte CO₂-Fußabdrücke im Vergleich zu Chlordioxid und helfen Papierherstellern, Öko-Etikett-Zertifizierungen In Verpackungsmärkten zu verteidigen. Lieferanten adressieren Kostenhürden durch Mischung von Peressigsäure mit vor Ort erzeugtem Ozon, um den Chemikalienverbrauch um 15 % zu senken und die Preislücke zu traditioneller Bleiche zu verringern. Diese umwelt- und geschäftlichen Anreize untermauern moderate, aber anhaltende Nachfragezuwächse über 2026 hinaus.

Analyse der Beschränkungswirkung

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Arbeitsgefahren und Handhabungsherausforderungen | -0.80% | Nordamerika und EU | Kurzfristig (≤ 2 Jahre) |

| Hohe Kosten gegenüber chlorbasierten Ersatzstoffen | -0.60% | Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Preisvolatilität des Vorläufers Essigsäureanhydrid | -0.40% | Asien-Pazifik-Fertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Arbeitsgefahren und Handhabungsherausforderungen

OSHA führt Peressigsäure unter hochgefährlichen Chemikalien auf und löst Verfahrenssicherheitsregeln bei Beständen über 1.000 lb aus. Einrichtungen müssen dedizierte Belüftung und kontinuierliche Monitore installieren, da der Dampfgrenzwert 1,24 mg/m³ beträgt. Kleine Verarbeiter fehlt manchmal das Kapital für diese Kontrollen, was die Einführung verlangsamt. Selbst wo Budgets es erlauben, benötigen Mitarbeiter angepasste Atemschutzmasken und chemische Spritzschutz-PSA, was Ausbildungskosten erhöht. Korrosivität gegenüber weichen Metallen erfordert Polymer- oder Edelstahlrohre, was zu Nachrüstkosten beiträgt. Obwohl automatische Dosiersysteme die direkte Handhabung reduzieren, erheben Versicherer weiterhin höhere Prämien, bis mehrjährige Zwischenfallraten sich als Günstig erweisen.

Hohe Kosten gegenüber chlorbasierten Ersatzstoffen

Auf Lieferbasis kann Peressigsäure In einigen Schwellenmärkten drei- bis fünfmal mehr als Natriumhypochlorit kosten. Preisschwankungen im Essigsäureanhydrid-Ausgangsstoff verkomplizieren zusätzlich die Beschaffungsplanung, besonders für Textilwäschereien und kleine Trinkwasseranlagen mit knappen Budgets. Versandgefahren klassifizieren konzentrierte Grad als Oxidationsmittel, begrenzen Transportmodi und treiben Frachtkosten hoch. Lösungen mit begrenzter Haltbarkeit erhöhen auch das Bestandsabschreibungsrisiko. Es sei denn, Nutzer monetarisieren Nachhaltigkeitsprämien oder erhalten regulatorische Kredite, begünstigen reine Kostenberechnungen weiterhin herkömmliches Chlor bei nicht-kritischen Sanitationsaufgaben bis mindestens 2027.

Segmentanalyse

Nach Produktform: Flüssiglösungen dominieren trotz wässriger Innovation

Flüssiglösungen repräsentierten 68,17 % des Peressigsäure-Marktes im Jahr 2024, entsprechend mehr als 255 Kilotonnen. Zuverlässigkeit, Liefervertrautheit und niedrige Formulierungskomplexität erhalten diese Führung. Die Peressigsäure-Marktgröße für flüssige Produkte soll stetig steigen, da Kommunen, Molkereien und Getränkeleitungen bei etablierten Fütterungssystemen bleiben. Allerdings skalieren wässrige Mischungen am schnellsten mit einer CAGR von 5,98 %. Lieferanten formulieren jetzt gepufferte Peressigsäure mit Wasserstoffperoxid und Stabilisatoren, die die Haltbarkeit auf bis zu 12 Monate verlängern und Entsorgungskosten senken. Mischungen werden In niedrigeren Konzentrationen versandt und qualifizieren sich für weniger strenge Transportcodes, die die ländliche Reichweite erweitern. Gerätehersteller paaren diese Mischungen mit Inline-Verdünnungsmodulen, die Arbeiterexposition reduzieren und Einführung In Handwerk-Brauereien und dezentralisierten Wasserwiederverwendungseinheiten vorantreiben. Pulver- und Granulatformate besetzen Nischen-Hygienebedürfnisse, wo lange Lagerung oder auslaufsicherer Transport wichtig ist, wie entlegene Minen und Militärküchen.

Technologischer Fortschritt unterstützt Formvielfalt. Schaumstabilisierte Sprays haften an vertikalen Oberflächen und geben längere Kontaktzeit In Brütereien und Schlachthöfen. Trockengemischte Beutel lösen sich vor Ort auf und erzeugen gezielt Stärken für Produktwäschen, reduzieren Gewicht und Fracht. Lieferanten behaupten 20 % niedrigere CO₂-Fußabdrücke für die Verteilung trockener Produkte. Über das Prognosefenster sollten steigende Energiekosten und Netto-Null-Ziele Nutzer zu konzentrierten trockenen Formen drängen, trotz Rekonstituionsschritten. Insgesamt stärkt Formvielfalt die Lieferantenresilienz und ermutigt Anpassung, doch Flüssigkeiten werden wahrscheinlich die Schüttgut-Dominanz behalten, bis regulatorische Bewegungen oder Versicherungsprämien entscheidend hochkonzentrierte Lagerung bestrafen.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Konzentrationsgrad: Mittlerer Bereich balanciert Wirksamkeit und Sicherheit

Der Peressigsäure-Markt meldete 54,17 % Anteil für den mittleren (5-15 %) Bereich im Jahr 2024, etwa 200 Kilotonnen. Diese Spanne liefert Sechs-Log-Mikrobienabtötung, während sie unter Schwellenwerten bleibt, die explosionsgeschützte Lagerung erfordern, und gibt Nutzern das beste Kosten-zu-Einhaltung-Verhältnis. Nachfrage stammt von Getränkefüllern, Käserädern und Sprühkühlern In Geflügelanlagen, wo Betreiber jede Schicht sanitisieren. Das mittlere Segment ist auf eine CAGR von 6,02 % bis 2030 eingestellt, da neue Marktteilnehmer In Südostasien mittelstarke Pakete wählen, die importierten Gerätespezifikationen entsprechen. Niedrige Bereiche unter 5 % bedienen gebrauchsfertige Nischenpacks für Restaurantketten und medizinische Oberflächentücher. Hohe Bereiche über 15 % füttern Schüttgut-Sterilisatoren für Flexibel Endoskop-Wiederaufbereitung und pharmazeutische Reinräume, stehen aber vor Handhabungsprämien, die breite Aufnahme begrenzen.

Formulierer entwickeln mittelgradige Mischungen mit korrosionshemmenden Zusätzen, die Kontakt mit Aluminiumförderern und Dosierpumpen ermöglichen. Diese Kompatibilität erspart Kunden teure Edelstahl-Upgrades. Parallel protokollieren Wolke-vernetzte Messgeräte Konzentrationsdaten für Audit-Wanderwege und erleichtern FDA- und EU-Hygieneaufzeichnungsmandate. Diese Verbesserungen erhöhen Wechselkosten und fördern Lieferanten-sperren-In. Obwohl Ausgangsstoffvolatilität Margen drücken kann, sichern sich Produzenten mit dualer Essigsäurequellenbeschaffung und Terminkontrakten ab. Wettbewerbspreistransparenz hält mittelgradige Spreads innerhalb nachhaltiger Bänder und bewahrt seine Ankerposition In kommenden Jahren.

Nach Anwendung: Desinfektionsmittelverwendung beschleunigt sich branchenübergreifend

Desinfektionsmittel erfassten 45,76 % des Peressigsäure-Marktvolumens im Jahr 2024, was anhaltende Post-Pandemie-Reinigungsprotokolle widerspiegelt. Die Peressigsäure-Marktgröße für Desinfektionsmittel wird wahrscheinlich bis 2030 235 Kilotonnen überschreiten, unterstützt durch automatisierte Vernebeler In Flughäfen, Schulen und Massentransitzentren. Die CAGR von 6,24 % des Segments zieht auch aus Brau-, Molkerei- und frischgeschnittenen Produktsanitationslinien. Oxidationsmittelfunktionen-In Elektronikabwasser und chemischer Zwischenproduktesynthese-rangieren zweiter, wachsen aber langsamer, weil Kunden bereits Dosen optimiert haben. Sterilisantrollen im Gesundheitswesen werden beschleunigen, sobald zusätzliche Dampfphasensysteme FDA-Freigabewege räumen, was potenziell Nutzung In späten Prognosejahren anhebt. Bleichanwendungen In Zellstoff, Textilien und Zuckerraffination bleiben wichtig, stehen aber vor Kostenwettbewerb mit Wasserstoffperoxid.

Endverbraucher schätzen die schnelle Abtötungskinetik von Peressigsäure, minimales Spülen und vernachlässigbaren Beigeschmack bei Aromen. Automatisierte Dosierschränke senken Spritzrisiken und lassen Reinigungsteams unter Standardhandschuhen statt vollständigem Hazmat operieren. Sensoren messen jetzt Restwasserstoffperoxid und gewährleisten Einhaltung mit EU-Arbeiterexpositionsregeln. Innovation steuert Desinfektionsmittelmischungen zu synergistischen Kombinationen, die Einrichtungen ermöglichen, Anwendungskonzentrationen um 10-15 % zu senken, ohne Wirksamkeit zu opfern, was Kosteneinwände mildert und Nachhaltigkeitsbewertungen stärkt. Angesichts der scharfen Regierungsaufmerksamkeit für antimikrobielle Verwaltung wird der Desinfektionsmittelanteil voraussichtlich der hauptsächliche Volumenmotor während der gesamten Ausblickperiode bleiben.

Nach Endverbraucherindustrie: Lebensmittel- und Getränkeführerschaft stärkt sich

Lebensmittel- und Getränkeverarbeiter hielten 47,81 % Anteil des Peressigsäure-Marktes im Jahr 2024, gleich fast 180 Kilotonnen. Aufnahme wird durch ProduktpackhäBenutzer, Molkereianlagen und Brauereien angetrieben, die von Chlor wegwechseln, das Beigeschmäcker verleihen und regulierte Nebenprodukte erzeugen kann. Das Segment soll mit 6,31 % CAGR bis 2030 wachsen, da sich Asien-Pazifik-Kühlkettenkapazität ausdehnt und EU-Grünverpackungsregeln sauberere Desinfektionsmittel verlangen. Wasserbehandlung rangierte zweiter, veranlasst durch neue Desinfektionsnebenprodukt-Obergrenzen und PFAS-Entfernungspiloten. Gesundheitswesensnutzung steigt, da verdampfte Peressigsäure-Sterilisatoren In ambulanten Chirurgiezentren Akzeptanz finden. Zellstoff- und Papieraufnahme steigt mit Null-Abwasser-Bleichstrategien, während Spezialschemikalienhersteller das Oxidationsmittel zur Synthese aktiver pharmazeutischer Inhaltsstoffe verwenden.

Lebensmittelverarbeiter schätzen Rückstandsausnahmen, die online-Verwendung ohne NachspüLunge ermöglichen und Ausfallzeiten zwischen Produktionschargen reduzieren. Schaumstabilisierte Formate reduzieren Nutzungsraten durch längeres Feuchtbleiben auf Förderbändern. Etikettentransparenz entspricht Verbraucher-Sauber-Etikett-Erwartungen und hilft Marken sich zu differenzieren. In Schwellenmärkten unterstützt Peressigsäure Exporte durch Erfüllung von Sanitationscodes importierender Länder. Trotz höherer Anfangskosten holen Verarbeiter Investitionen durch weniger abgelehnte Ladungen und verlängerte Haltbarkeit wieder herein. Gekoppelt mit erhöhter Überwachung für Listerien und Salmonellen untermauern diese Vorteile eine dauerhafte Führungsposition für den Sektor.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik generierte 38,24 % des globalen Umsatzes im Jahr 2024, angeführt von China, Indien und Thailand. Steigende verfügbare Einkommen spornen Verpackungslebensmittelnachfrage an, während strenge Regeln wie Chinas GB 31604.1-Standard für Lebensmittelkontaktmaterialien Verarbeiter zu Chloralternativen drängen. Japans einziger Produzent nutzt chlorfreie Technologie, die hoch-Reinheit-Elektronik- und Pharmaziekliente anspricht. Regierungsinvestitionen In intelligente Wassernetze ziehen auch Peressigsäure In tertiäre Desinfektionsstufen. Die prognostizierte CAGR von 6,75 % der Region wird weiter durch Krankenhausbau In Indien und Indonesien gestützt, wo Niedertemperatur-Sterilisatoren für stromarme Einrichtungen geeignet sind.

Nordamerika bleibt ein reifer, aber beträchtlicher Markt. Die PFAS-Regel von 2024 und die EPA-Vorschläge für Dampfsterilisationsemissionen drängen Versorgungsunternehmen und KrankenhäBenutzer dazu, Peressigsäure für Einhaltung zu erwägen. Fleisch- und Geflügelexporte verlassen sich auf USDA-zugelassene Desinfektionsmittel, und Große Verarbeiter paaren oft die Chemie mit automatisierten Sprühschränken. Innovationscluster im amerikanischen Mittleren Westen beherbergen mehrere Formulierungsspezialisten, die trockene oder gepufferte Grad liefern. Aufnahme In kommunalen Wiederverwendungsprogrammen wie Kaliforniens Pure Wasser San Diego-Projekt erhöht Grundnachfrage. Insgesamt läuft regionales Wachstum nahe dem globalen Durchschnitt dank Nachrüstaktivität und Produktdiversifikation.

Europa zeigt stabile Expansion, verankert durch Nachhaltigkeitsmandate. Skandinavische Zellstoffmühlen setzen Peressigsäure-Bleiche ein, um Öko-Etikett-Status zu sichern, und Brauereien In Deutschland und Belgien integrieren niedrigschäumende Mischungen für Leitungsreinigung. Die EU-Beschäftigungssicherheitsrichtlinie begrenzt Betreiberexposition und ermutigt geschlossene Fütterungssysteme. Aufstrebende osteuropäische Mitglieder modernisieren kommunale Behandlungswerke mit Unterstützung aus Kohäsionsfonds und fügen Peressigsäure In sekundäre Desinfektion ein. Obwohl Volumenzuwächse derzeit moderat sind, bieten strenge Kohlenstoff- und Chlorabgabebegrenzungen eine lange Laufbahn für zusätzliche Aufnahme bis 2030.

Wettbewerbslandschaft

Der Markt ist mäßig fragmentiert. Fünf führende Produzenten kommandieren etwa 45 % des weltweiten Volumens, während Dutzende regionaler Formulierer Nischenverwendungen bedienen. Evoniks Akquisition der Thai Peroxid Company im Dezember 2023 fügte 20 Kilotonnen Kapazität In ASEAN hinzu und sicherte lokale Ausgangsstoffströme. Solvay hat Peressigsäure In sein EssentialCo-Carve-out platziert, was langfristiges Engagement für Kern-Hygiene- und Wassergeschäfte signalisiert. Ecolab integriert Peressigsäure mit Dosierkontrollen, die mit Wolke-Dashboards verbunden sind, und bietet Lebensmittelverarbeitern nahezu Echtzeit-Sanitationsdaten, die Audit-Druck lindern.

Wettbewerbsvorteil verschiebt sich zu Akteuren, die stabilisierte, weniger gefährliche Mischungen liefern können. Daicel nutzt chlorfreie Routen, die Halbleiter- und Displayhersteller anziehen, die empfindlich auf Spurmetalle sind. Enviro Tech vermarktet trockene Peressigsäure-Beutel, die entlegenen Aquakulturteichen ermöglichen, ohne Flüssigfracht zu sanitisieren. Multinationale koordinieren mit Pumpen- und Sensor-OEMs, um Stecker-Und-Play-Gleitkufen zu produzieren und Chemieverkäufe durch Geräteleasing zu sichern. Strategische Allianzen entstehen auch mit Abfall-Zu-Chemikalien-Unternehmen, die zirkuläre Essigsäurequellen suchen.

Preissetzung bleibt empfindlich gegenüber Essigsäureanhydrid-Schwankungen. Große Käufer verhandeln mehrjährige Rahmenverträge, die an Ausgangsstoffindizes gekoppelt sind, und puffern Spotvolatilität. Kleinere Kunden zahlen oft Prämien für vorverdünnte Formate mit weniger Handhabungsrisiko. Fusionen werden wahrscheinlich mittelständische Formulierer In Nordamerika und Europa konsolidieren, da strengere Sicherheitsvorschriften Einhaltung-Kosten erhöhen. Dennoch sollte regionale Spezialisierung auf hochreine oder landwirtschaftlich ausgerichtete Mischungen Raum für Nischeninnovatoren bewahren.

Peressigsäure-Branchenführer

-

Ecolab

-

Evonik Industries AG

-

Solvay

-

Kemira

-

Diversey, Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Dezember 2023: Evonik hat seine Akquisition der Thai Peroxid Company Limited abgeschlossen und sein Portfolio von Spezialitäts-Peressigsäure In der Asien-Pazifik-Region gestärkt. Dieser strategische Schritt soll Evoniks Marktposition stärken und Wachstum im regionalen Peressigsäure-Markt vorantreiben.

- Mai 2023: Evonik hat VIGOROX Trident eingeführt, ein von der uns-EPA zugelassenes Peressigsäure-Biozid für den Einsatz In rezirkulierenden Aquakultursystemen. Diese Entwicklung soll den Peressigsäure-Markt durch Förderung der Nachfrage In der Aquakulturindustrie und Erweiterung seines Anwendungsbereichs stärken.

Globaler Peressigsäure-Marktbericht Umfang

Peressigsäure, auch bekannt als Peroxyessigsäure, ist eine organische Verbindung, die eine farblose Flüssigkeit mit einem charakteristischen stechenden Geruch ähnlich dem von Essigsäure ist. Sie wird hauptsächlich als Reiniger und Desinfektionsmittel für ihre bioziden Eigenschaften In verschiedenen Endverbraucherindustrien verwendet.

Der Peressigsäure-Markt ist segmentiert basierend auf Anwendung, Endverbraucherindustrie und Geografie. Nach Anwendung ist der Markt segmentiert In Desinfektionsmittel, Oxidationsmittel, Sterilisationsmittel und andere. Nach Endverbraucherindustrie ist der Markt segmentiert In Lebensmittel und Getränke, Abwasserbehandlung, Zellstoff und Papier, Gesundheitswesen, Chemie und andere Endverbraucherindustrien. Der Bericht bietet Marktgröße und Prognosen für 15 Länder In wichtigen Regionen.

Für jedes Segment wurden Marktdimensionierung und Prognosen auf Basis des Volumens (Tonnen) für alle oben genannten Segmente durchgeführt.

| Flüssiglösungen |

| Pulver/Granulate |

| Wässrige Mischungen |

| Weniger als 5 % PAA (Niedrig) |

| 5-15 % PAA (Mittel) |

| Mehr als 15 % PAA (Hoch) |

| Desinfektionsmittel |

| Oxidationsmittel |

| Sterilisationsmittel |

| Andere Anwendungen (Bleichmittel, Sanitizer, etc.) |

| Lebensmittel- und Getränkeverarbeitung |

| Wasserbehandlung |

| Zellstoff und Papier |

| Gesundheitswesen (inkl. Pharmazie) |

| Chemie |

| Andere Endverbraucherindustrien (Landwirtschaft und Aquakultur, etc.) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Produktform | Flüssiglösungen | |

| Pulver/Granulate | ||

| Wässrige Mischungen | ||

| Nach Konzentrationsgrad | Weniger als 5 % PAA (Niedrig) | |

| 5-15 % PAA (Mittel) | ||

| Mehr als 15 % PAA (Hoch) | ||

| Nach Anwendung | Desinfektionsmittel | |

| Oxidationsmittel | ||

| Sterilisationsmittel | ||

| Andere Anwendungen (Bleichmittel, Sanitizer, etc.) | ||

| Nach Endverbraucherindustrie | Lebensmittel- und Getränkeverarbeitung | |

| Wasserbehandlung | ||

| Zellstoff und Papier | ||

| Gesundheitswesen (inkl. Pharmazie) | ||

| Chemie | ||

| Andere Endverbraucherindustrien (Landwirtschaft und Aquakultur, etc.) | ||

| Nach Geografie (Volumen) | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Peressigsäure-Markt und wie schnell wächst er?

Der Markt steht bei 375,78 Kilotonnen im Jahr 2025 und soll 497,21 Kilotonnen bis 2030 erreichen, mit einer Expansion von 5,76 % CAGR.

Welche Region führt die globale Nachfrage nach Peressigsäure?

Asien-Pazifik hält den größten Anteil mit 38,24 % und soll am schnellsten mit einer CAGR von 6,75 % bis 2030 wachsen.

Warum bevorzugen Lebensmittel- und Getränkeverarbeiter Peressigsäure gegenüber Chlor?

Es liefert Breitspektrum-antimikrobielle Wirkung, hinterlässt rückstandsfreie Nebenprodukte und ist für ökologische Verarbeitung unter USDA-Regeln zugelassen.

Welcher Konzentrationsgrad wird am weitesten verwendet?

Der mittlere Bereich von 5-15 % erfasst 54,17 % des Volumens, weil er starke Pathogenabtötung mit handhabbaren Sicherheitsanforderungen balanciert.

Wie verwenden KrankenhäBenutzer heute Peressigsäure?

Einrichtungen installieren verdampfte Peressigsäure-Systeme, die hitzeempfindliche Geräte In sechsminütigen Zyklen sterilisieren und eine Alternativ zu Ethylenoxid bieten.

Welche Hauptbeschränkung könnte die Einführung In kleineren Einrichtungen verlangsamen?

OSHA klassifiziert Peressigsäure als hochgefährlich, sodass Anlagen In Belüftung, Monitore und Sicherheitstraining investieren müssen, was Vorabkosten und Komplexität hinzufügt.

Seite zuletzt aktualisiert am: