Optische Keramik Marktgröße und Anteil

Optische Keramik Marktanalyse von Mordor Intelligence

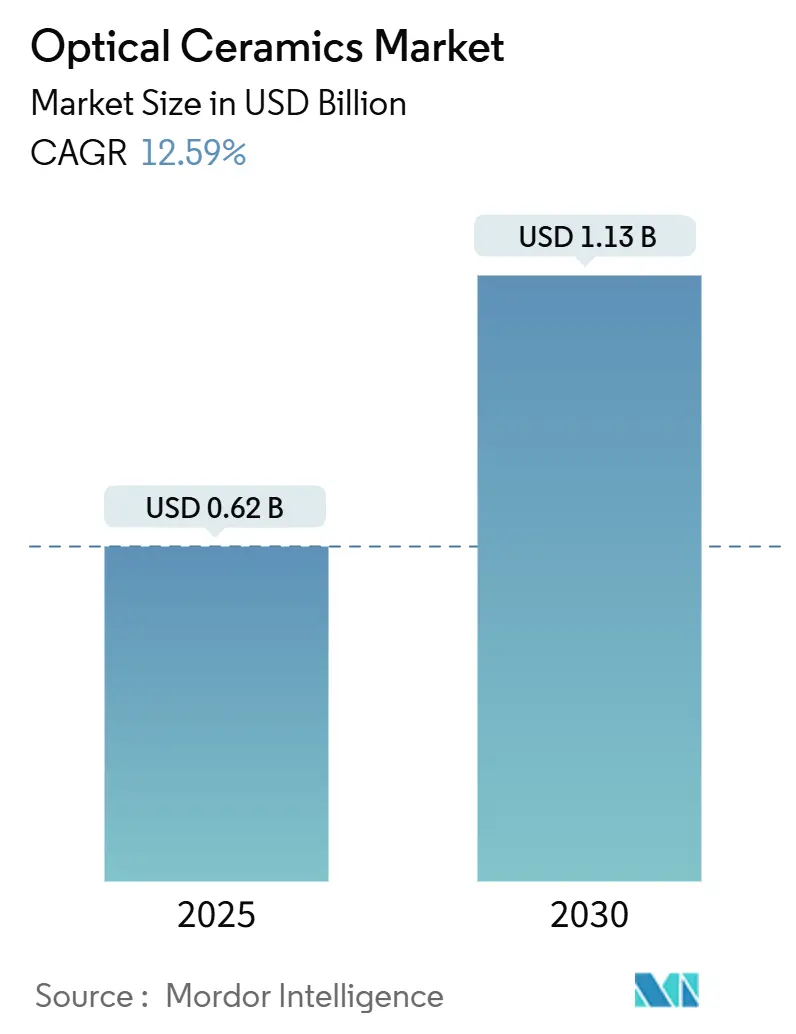

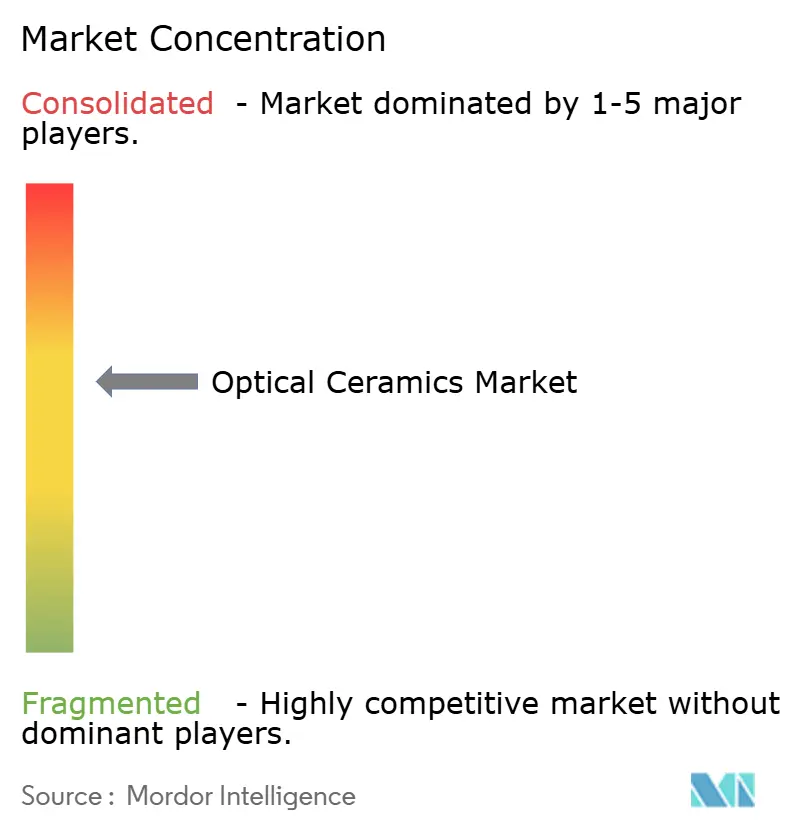

Die Marktgröße für optische Keramik belief sich 2025 auf USD 0,62 Milliarden und wird voraussichtlich bis 2030 auf USD 1,13 Milliarden anwachsen, was einer CAGR von 12,59% entspricht. Eine starke Verteidigungsbeschaffung für leichtere, infrarot-transparente Panzerung, der zunehmende Einsatz von polykristallinem YAG in chirurgischen Lasern und strengere Leistungsanforderungen in Energiesystemen bei Extremtemperaturen unterstützten diese Dynamik. Produktionsinnovationen wie 'Clean HIP' und Vakuumsintern verbesserten die optische Klarheit bei gleichzeitiger Reduzierung der Defektrate und förderten den breiteren Einsatz in großflächigen Komponenten. Gleichzeitig begrenzten die Konsolidierung geistiger Eigentumsrechte und anhaltend hohe Ausfallverluste bei Teilen über 120 mm Durchmesser neue Marktteilnehmer und hielten das Feld mäßig konzentriert. Die Schnittstelle von Verteidigungs-, Medizin- und Energieanforderungen beschleunigte den Materialtransfer zwischen den Sektoren und komprimierte typische Innovationszyklen.

Wichtige Berichtsergebnisse

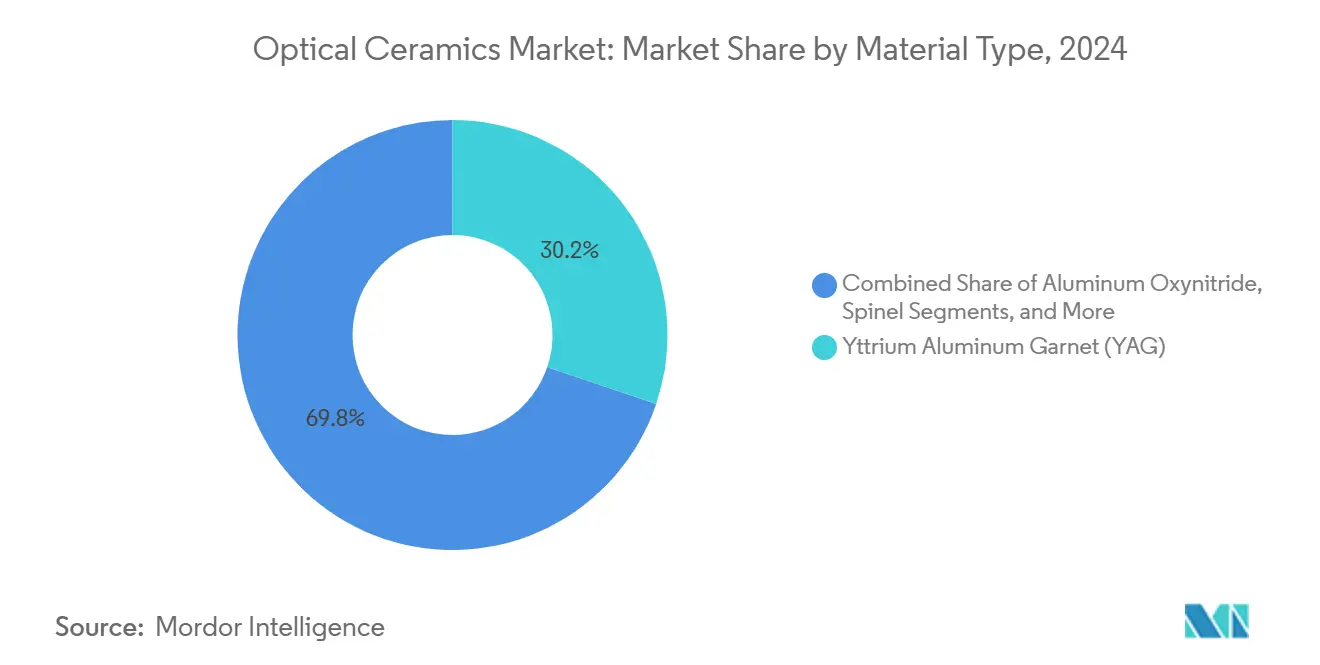

- Nach Materialtyp führte YAG mit 30,2% des optische keramik Marktanteils in 2024; ALON wird voraussichtlich mit einer CAGR von 12,3% bis 2030 expandieren.

- Nach Herstellungsverfahren hielt heißisostatisches Pressen 41,3% des Umsatzes von 2024; Vakuumsintern wird voraussichtlich mit einer CAGR von 11,2% bis 2030 wachsen.

- Nach Produkttyp machten polykristalline Qualitäten 68,5% Anteil der optische keramik Marktgröße in 2024 aus, während monokristalline Varianten eine CAGR-Prognose von 9,8% bis 2030 verzeichnen.

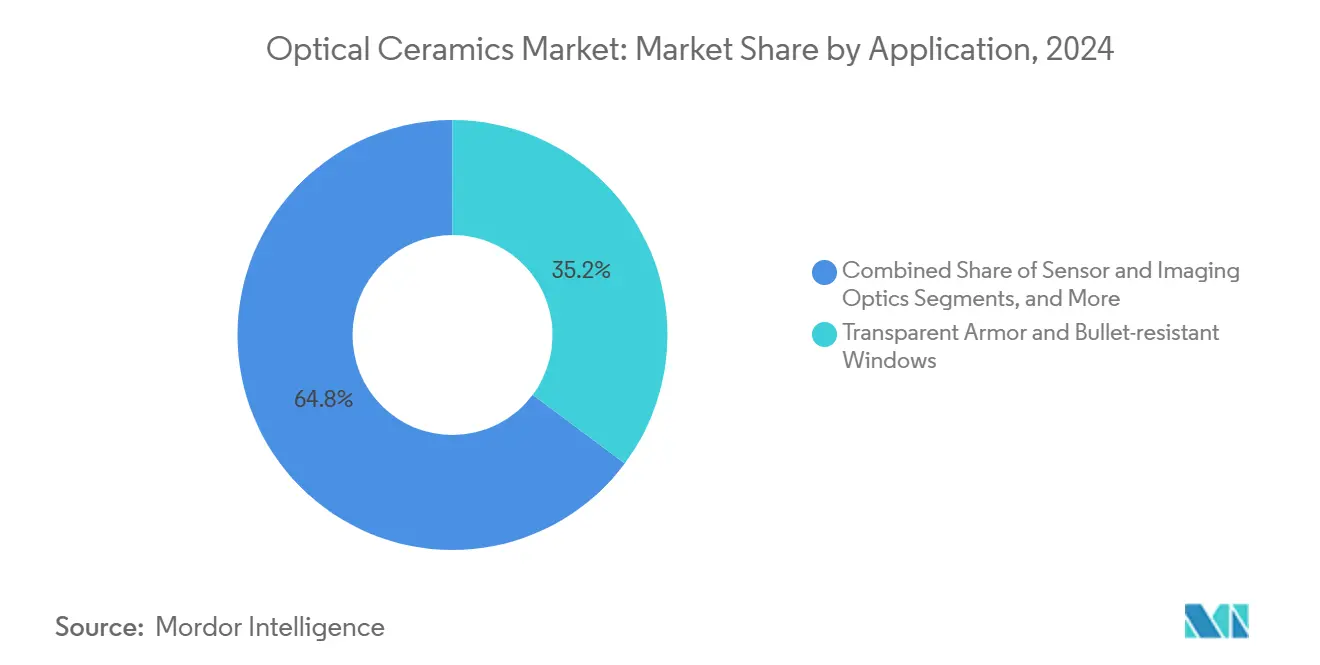

- Nach Anwendung eroberte transparente Panzerung 35,2% optische keramik Marktanteil in 2024; Laser- und Beleuchtungskomponenten wachsen mit 13,1% CAGR bis 2030.

- Nach Endverbrauchsindustrie dominierte Luft- und Raumfahrt sowie Verteidigung mit 40,3% Umsatz in 2024; das Gesundheitswesen wird voraussichtlich mit 12,1% CAGR bis 2030 wachsen.

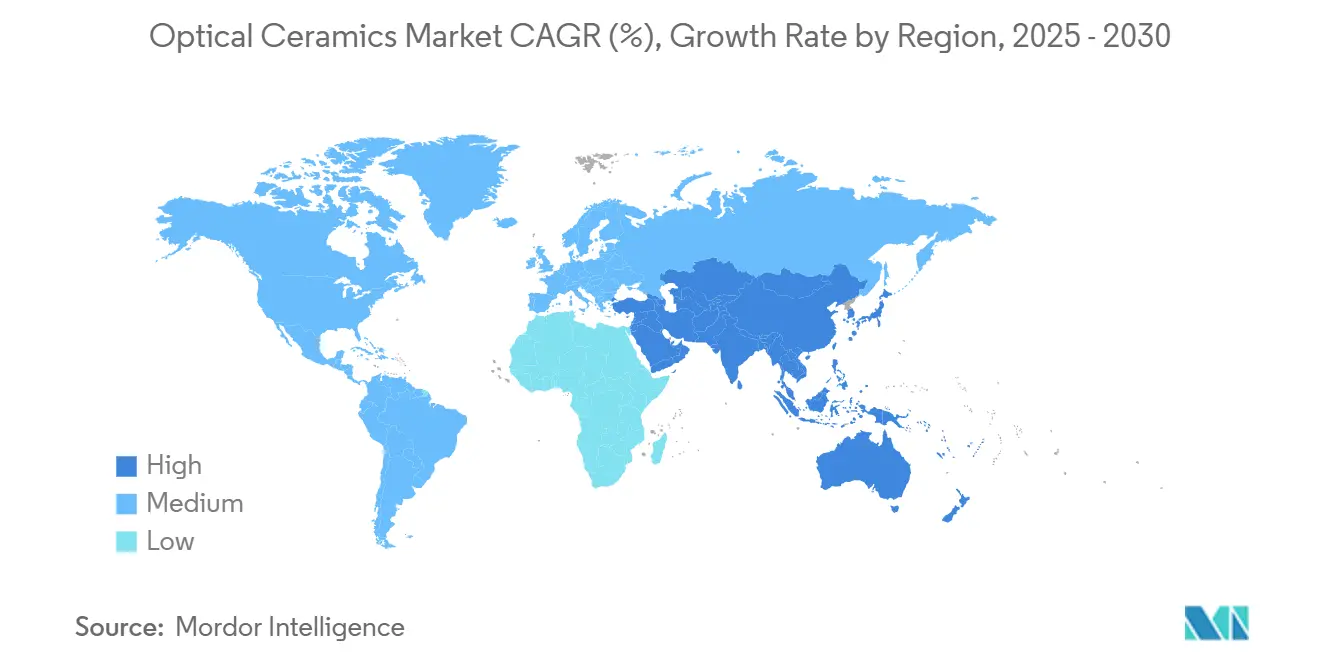

- Nach Geografie kommandierte Asien-Pazifik 38,3% des Umsatzes von 2024; der Nahe Osten und Afrika verzeichnen die schnellste CAGR von 11,2% zwischen 2025-2030.

Globale Optische Keramik Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Schnelle Einführung infrarot-transparenter Panzerung in Kampffahrzeugen der nächsten Generation | 3.2% | Nordamerika | Mittelfristig (2-4 Jahre) |

| Anstieg von UV-LED- und laserbasierten Medizingeräten, die polykristalline YAG-Optiken erfordern | 2.8% | Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Wachstum von Hochtemperatur-Gasturbineninspektionen, die Saphirfenster erfordern | 1.9% | Europa | Langfristig (≥ 4 Jahre) |

| Raumfahrzeug-Gewichtsreduzierung treibt ALON/Spinell-Sichtfenster in LEO-Satelliten voran | 1.7% | Nordamerika und Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Großflächige Li-Ionen-Batteriepack-Laser mit keramischen Blitzlampen | 1.5% | Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Militärbeschaffungsbudgets für luftgestützte IR-Sensoren mit keramischen Kuppeln | 2.3% | Naher Osten und Afrika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Einführung IR-transparenter Panzerung in Kampffahrzeugen der nächsten Generation

Verteidigungsprogramme integrierten ALON- und Spinellfenster, die das Gewicht um bis zu 60% gegenüber Verbundglas reduzierten, während sie ballistische Schutzlevel beibehielten und Kraftstoffeffizienz sowie Besatzungsmobilität verbesserten. Komponenten wuchsen auf Panelgrößen von acht Quadratfuß an und machten Vollfahrzeugverglasung praktikabel. Maschinenlernbasierte Stapelschemata senkten die Dicke um 22,2%, erhöhten jedoch die Transmission um 42,3% und bewiesen die Skalierbarkeit des Konzepts. Lieferverträge der U.S. Army beschleunigten die Qualifizierung größerer Teile und verkürzten Testzyklen. Infolgedessen erteilten Beschaffungsagenturen mehrjährige Bestellungen, die Volumen sicherten und Preise stabilisierten.

Anstieg von UV-LED- und laserbasierten Medizingeräten, die polykristalline YAG-Optiken erfordern

Minimalinvasive Therapien stützten sich zunehmend auf Ho:YAG- und Nd:YAG-Laser, deren Wellenlängen stark von Wasser absorbiert werden und präzise Gewebeentfernung mit begrenzter kollateraler Erwärmung gewährleisten.[1]Coherent Corporation, \"Was ist ein Holmium-Laser?\" coherent.com Polykristallines YAG bot verbesserte Wärmeleitfähigkeit gegenüber Glas und ermöglichte höhere Pulsenergie-Operationen und längere Komponentenlebensdauern. Prozessinnovationen lieferten 83,7% Transmission bei 1064 nm, steigerten die Wandstecker-Effizienz und erleichterten tragbare chirurgische Plattformen, die für ambulante Kliniken gut geeignet sind. Asiatische Auftragsgerätehersteller erweiterten die Produktion und beschleunigten regionale Einführungskurven.

Wachstum von Hochtemperatur-Gasturbineninspektionen, die Saphirfenster erfordern

Energieproduzenten installierten Saphir-Sichtfenster, die 2.000 °C Rauchgasströmen und harschen Druckregimen widerstanden und Echtzeit-Verbrennungsbildgebung ohne Abschaltung ermöglichten. Präventive Wartungsplattformen, die mit den Sensoren verbunden waren, reduzierten ungeplante Ausfallzeiten um 45% und führten zu erheblichen Kraftstoffeinsparungen in kombinierten Zyklusanlagen. Turbinen-OEMs spezifizierten Saphir ausschließlich für neue Inspektionsöffnungen, nachdem Versuche null Rissausbreitung über zweijährige Serviceintervalle zeigten und Lebenszeitkosten-Vorteile gegenüber Glasalternativen validierten.

Raumfahrzeug-Gewichtsreduzierung treibt ALON/Spinell-Sichtfenster in LEO-Satelliten voran

Satellitenhersteller ersetzten Quarz durch ALON-Fenster, reduzierten die Masse um 40% und ermöglichten größere Öffnungen innerhalb fester Startbudgets. ALONs 300 MPa Biegefestigkeit überstand Startvibration und Mikrometeoriten-Einschläge, während Strahlungstoleranz den optischen Durchsatz über mehrere Umlaufbahnen bewahrte. Kommerzielle Konstellationsbetreiber adoptierten das Material, um aggressive Kosten-pro-Kilogramm-Schwellenwerte zu erfüllen und veranlassten Komponentenhersteller, Produktionslinien in Japan und den Vereinigten Staaten zu skalieren.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Kapitalintensive heißisostatische Presslinien begrenzen Markteintritt in Schwellenmärkten | -1.4% | Global, mit höherer Auswirkung in Asien-Pazifik und Naher Osten und Afrika | Langfristig (≥ 4 Jahre) |

| Ausfallverluste (>15%) über 120 mm Durchmesser halten Stückkosten unkonkurrenzfähig gegenüber Glas | -1.8% | Global | Mittelfristig (2-4 Jahre) |

| Begrenzte Transmission im 5-7 µm Band beschränkt Langwellen-IR-Adoption | -0.8% | Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| IP-Konsolidierung-über 120 aktive U.S.-Patente blockieren neue Formulierungen | -1.2% | Global, mit höherer Auswirkung in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kapitalintensive heißisostatische Presslinien begrenzen Markteintritt in Schwellenmärkten

Kommerzielle HIP-Installationen überstiegen oft USD 15 Millionen und schufen hohe finanzielle Schwellen für Newcomer. Expertise in Druckbehälter-Design und kontrollierte Atmosphären-Operationen blieb in reifen Industrieregionen konzentriert und vergrößerte die Fähigkeitslücke. Upgrades wie 'Clean HIP' und 'Steered Cooling' verbesserten die Leistung, erhöhten aber auch die Kapitalintensität und verstärkten Incumbent-Vorteile.

Ausfallverluste über 15% für 120 mm Durchmesser-Komponenten halten Stückkosten unkonkurrenzfähig gegenüber Glas

Große optische Keramik-Rohlinge litten unter Mikroriss-Bildung und ungleichmäßiger Verdichtung, was Ablehnungsraten über 15% trieb. Jedes verworfene Teil verbrauchte erhebliche Energie und lange Ofenzyklen und blähte die Warenkosten auf. Vakuumgesintertes Aluminiumoxid erreichte 99% relative Dichte in Pilotläufen, doch die Skalierung dieser Gewinne zur Massenproduktion blieb schwer fassbar und verzögerte Parität mit Glas in preissensitiven Segmenten.

Segmentanalyse

Nach Materialtyp: YAG behielt Führung, während ALON beschleunigte

YAG behielt 30,2% Dominanz innerhalb des optische keramik-Marktes in 2024 durch Vielseitigkeit in Industrielasern, Szintillatoren und Sensoroptiken. Mehrere Sinter-Verfeinerungen erhöhten seine 1064 nm Transmission und verbesserten die Strahlqualität in 10 kW-Klasse Laserschneidern. ALON verzeichnete eine 12,3% CAGR durch Erfüllung aggressiver Verteidigungs- und Raumfahrtspezifikationen für leichte, aber ballistisch geeignete Fenster.[2]Donna Lindner, \"Transparente Keramikpanzerung bietet überlegenen ballistischen Schutz gegenüber traditionellen Glaslaminaten\" Phys.org, phys.org Saphir behielt Energiesektor-Loyalität dank unübertroffener Härte (Mohs 9) und 2.000 °C Thermalstabilität. Spinells kubisches Gitter entfernte Doppelbrechung und unterstützte luftgestützte Bildgebung. Yttriumoxid expandierte stetig für Plasma-Ätz-Kammer-Liner in Halbleiterfabriken. Aufkommende Lutetium-basierte Granate zeigten Versprechen in Szintillatoren der nächsten Generation.

Die optische keramik Marktgröße für YAG-Systeme wird voraussichtlich jährlich um 11,6% steigen, während ALON-Anteilsgewinne den gesamten Industriewert ohne wesentliche Erosion der YAG-Volumen erhöhen werden. Lieferketten beziehen nun routinemäßig YAG und ALON aus doppelten Quellen, um gemischte Materialanordnungen zu maßschneidern, was Designoptimierung statt strenger Substitution widerspiegelt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Herstellungsverfahren: HIP dominierte, während Vakuumsintern Momentum gewann

Heißisostatisches Pressen sicherte sich 41,3% Umsatz in 2024 durch Produktion nahezu theoretisch dichter Teile mit niedriger Porosität, wesentlich für ballistische Panzerung und Hochleistungsoptiken. Prozessverfeinerungen wie gasgereinigte Kammern erhöhten die Ausbeute in großen Paneelen und verstärkten HIPs wirtschaftlichen Vorteil in Premium-Produkten. Vakuumsintern verzeichnete jedoch die höchste 11,2% CAGR-Prognose durch Lieferung von 70% Transmission in transparentem Aluminiumoxid bei niedrigerer Einheitsenergie und appellierte an kostensensitive Sektoren. Festkörpersintern behielt Relevanz für einfachere Geometrien, während additive Fertigung der Kategorie \"Andere\"beitrat, als Forscher gradientenindizierte Elemente druckten.

Bis 2030 könnte der optische keramik Marktanteil für HIP bescheiden sinken, da Vakuumsintern skaliert, doch wird die Gesamtproduktion von HIP-Öfen steigen, weil größere Panzerungssets das Volumen treiben. Hybride Abläufe, die Vakuum-Vorsintern mit finaler HIP-Verdichtung kombinieren, werden evaluiert, um Klarheit und Kosten zu balancieren.

Nach Produkttyp: Polykristalline Volumenführung und monokristallines Wachstum

Polykristalline Qualitäten hielten 68,5% des Umsatzes von 2024 durch Angebot höherer Dotierungsladung, einfacherer Netzform-Formgebung und solider mechanischer Festigkeit. Verbesserte Pulverdispersion und zweistufiges Sintern hoben die Transparenz nahe Einkristallniveau und erweiterten die Eignung für Panzerung und Industrielaser. Monokristalline Optiken wuchsen mit einer 9,8% CAGR, angetrieben von überlegener Szintillationsleistung in medizinischen Detektoren und tiefen Fallentiefen, die für Hochenergiephysik-Sensoren vorteilhaft sind.

Die optische keramik Marktgröße für polykristalline Komponenten wird voraussichtlich bis 2030 in erheblichem Tempo wachsen, da sich Verteidigungs- und Laser-Vertikalen ausweiten. Monokristalliner Umsatz wird voraussichtlich polykristallinen in Prozentbegriffen übertreffen, unterstützt von reifenden Kristallzieh-Öfen, die Schrott und Zykluszeiten reduzieren.

Nach Anwendung: Transparente Panzerung führte, während Laserkomponenten anstürmten

Transparente Panzerung trug 35,2% optische keramik Marktanteil in 2024 bei und spiegelte globale Fahrzeugflotten-Upgrades wider. Panel-Gewichtsreduktion von bis zu 60% erlaubte Designern, ballistische Bewertung beizubehalten, aber Kraftstoffverbrauch zu senken und Nutzlast zu erhöhen. Laser- und Beleuchtungsteile verzeichneten die stärkste 13,1% CAGR-Prognose, da keramische Verstärkungsmedien höhere Leistung in industriellen und chirurgischen Systemen ermöglichten. Bildgebungsoptiken, medizinische Diagnostik und Kraftwerk-Sichtfenster schufen stetige mittlere einstellige Expansion. Energiesektor-Optiken blieben nischig, aber wichtig für Extremtemperatur-Monitoring.

Bis 2030 werden Laserkomponenten voraussichtlich die Umsatzlücke mit Panzerung schließen, unterstützt von Nachfrage nach Halbleiterscheiben-Schneiden, additiver Fertigung und ambulanten Chirurgiegeräten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbrauchsindustrie: Luft- und Raumfahrt sowie Verteidigung hielten die Oberhand, Gesundheitswesen beschleunigte

Luft- und Raumfahrt sowie Verteidigung besaß 40,3% des Umsatzes von 2024 und nutzte Keramiks Überlebensleistung in Hyperschallflug, Raketenkuppeln und gepanzerter Verglasung. Programme für luftgestützte IR-Sensoren und LEO-Satelliten-Sichtfenster sicherten mehrjährige Abnahme für ALON und Spinell. Das Gesundheitswesen zeigte die schnellste 12,1% CAGR, da Chirurgen keramikbasierte Laser für minimalinvasive Verfahren adoptierten und die Diagnostik höherauflösende Szintillatoren umarmte.

Energie, Verbraucherelektronik und Industriemaschinen wendeten optische Keramik für Robustheit unter Hitze, Verschleiß und chemischem Angriff an, jede mit mittlerem einstelligen Wachstum. Forschungslabore wählten die Materialien für Stabilität in hochpräzisen Instrumenten und rundeten die Nachfrage ab.

Geografieanalyse

Asien-Pazifik führte den optische keramik-Markt mit 38,3% des Umsatzes von 2024 dank Chinas schneller Batteriepack-Laser-Expansion und Japans Fokus auf gewichtsreduzierte Satelliten-Optiken.[3]Domill, \"Weiße geschmolzene Aluminiumoxid-Industrie: Analyse von Entwicklungs- und Wachstumstrends\" domill.com Südkorea und Taiwan fügten Fabriken hinzu, die sich auf keramische Blitzlampen und Sensorfenster spezialisieren. Regierungsinitiativen wie Japans Fine Ceramics Roadmap 2050 kartografierten langfristige Technologiebedürfnisse.

Nordamerika nutzte starke Verteidigungsausgaben, insbesondere U.S.-Programme zur Aufrüstung transparenter Panzerung und Lasersysteme, und behielt einen beträchtlichen Anteil. Kooperative Cluster unter Einbeziehung der Sandia National Laboratories und der Privatindustrie verkürzten Entwicklungszyklen durch Ersetzung von Versuch und Irrtum mit physikbasierter Modellierung. Kanada und Mexiko trugen spezialisierte Produktion und F&E bei und sicherten Resilienz in nordamerikanischen Lieferketten.

Der Nahe Osten und Afrika verzeichneten die schnellste 11,2% CAGR, wobei Saudi-Arabien und die Vereinigten Arabischen Emirate luftgestützte IR-Sensorkuppeln aus ALON finanzierten. Israels Ceramic and Silicate Institute ermöglichte regionalen Know-how-Transfer und förderte heimische ballistische Panzerungsentwicklungen.

Europa behielt kritische Expertise in Hochtemperatur-Saphirfenstern für Turbinen und Präzisionsoptiken für wissenschaftliche Forschung. Deutschland und das Vereinigte Königreich trieben Produktinnovation voran, während der nordische Cluster wasserstoffbefeuerte Öfen pionierte, um Kohlenstoff-Fußabdrücke in der Keramikbearbeitung zu senken. Südamerika wuchs von einer kleinen Basis, da Brasilien und Argentinien Saphir-Inspektionsöffnungen in Raffinierungs- und Gesundheitssektoren einführten und lokale Mineralressourcen nutzten.

Wettbewerbslandschaft

Der optische keramik-Markt zeigte moderate Konzentration. Surmet Corporation und CeramTec GmbH führten transparente Panzerung bzw. medizinische Laserkomponenten durch proprietäre Sinterformeln und vertikale Integration. Surmet skalierte ALON-Panel-Herstellung auf acht-Quadratfuß-Blätter unter einem USD 25 Millionen U.S. DoD-Vertrag. CeramTec führte verbesserte Wärmemanagement-YAG-Teile ein und verstärkte sein medizinisches Franchise. Coherent Corp. vereinte Dioden- und keramische Verstärkungsmedien-Assets und brachte 50W Pumplaser heraus, die die Stückliste für industrielle Faserlaser reduzierten.

CoorsTek investierte USD 30 Millionen in Colorado-Kapazität zur Produktion größerer transparenter Panzerungs-Rohlinge und verfolgte Skaleneffekte. Schott AG debütierte keramisch-glas Verbundwerkstoffe, die Thermalstabilität mit Herstellbarkeit mischten und harte Umgebungs-Avionik anvisierte. Saint-Gobbains Akquisition von Monofrax erweiterte geschmolzene feuerfeste Fähigkeiten für Extremhitze-Optiken. Additive-Manufacturing-Start-ups erforschten gradientenindizierte Optiken, die einige der über 120 aktiven U.S.-Patente umgehen, die klassische Formulierungen blockieren.[4]Google Patents, \"Keramikbeschichtung mit Yttrium resistent gegen reduzierendes Plasma\" patents.google.com

Konkurrenz konzentrierte sich auf Ausbeuteverbesserung, IP-Verteidigung und vertikale Kollaboration. Lieferanten diversifizierten Seltenerd-Quellen zur Absicherung gegen Volatilität, während Joint Ventures mit Ofenbauern Inbetriebnahmezeiten in Schwellenregionen reduzierten. Der optische keramik-Markt balancierte weiterhin Konsolidierung in Verteidigungsanwendungen gegen ein expandierendes Ökosystem nischiger Gesundheits- und Energielieferanten.

Optische Keramik Industrieführer

-

Surmet Corporation

-

CoorsTek Inc.

-

CeramTec GmbH

-

Schott AG

-

Kyocera Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Mai 2025: Coherent Corp. brachte 50 W Pumplaserdioden auf den Markt, die Faserlaser-Ausgangsleistung um 40% steigerten, Diodenanzahl pro System reduzierten und Materialverarbeitungsökonomie verbesserten.

- April 2025: CoorsTek Inc. verpflichtete sich zu USD 30 Millionen zur Erweiterung der optische keramik-Produktion in Colorado mit Fokus auf große transparente Panzerungspaneele.

- März 2025: Surmet Corporation gewann einen USD 25 Millionen U.S. DoD-Vertrag zur Entwicklung leichterer ALON-Panzerung für Militärfahrzeuge.

- Februar 2025: CeramTec GmbH führte Hochleistungs-Keramik-YAG-Teile für medizinische Laser mit überlegener Wärmeableitung ein.

Globaler Optische Keramik Marktberichtsumfang

Optische Keramik sind fortschrittliche Industriematerialien, die für den Einsatz in verschiedenen optischen Anwendungen entwickelt wurden. Der Vorteil optischer Keramik liegt in der Möglichkeit der Produktion kostengünstiger und großformatiger Materialien für großflächige Detektion. Sie leiten ihren Nutzen aus ihrer Reaktion auf Infrarot-, optisches und ultraviolettes Licht ab. Diese Keramiken werden aus verschiedenen Materialtypen hergestellt. Jeder dieser Typen ist für einen spezifischen und einzigartigen Zweck bestimmt.

| Yttrium-Aluminium-Granat (YAG) |

| Aluminium-Oxynitrid (ALON) |

| Spinell |

| Saphir |

| Yttriumoxid |

| Andere |

| Festkörpersintern |

| Heißisostatisches Pressen (HIP) |

| Vakuumsintern |

| Andere |

| Polykristallin |

| Monokristallin |

| Transparente Panzerung und kugelsichere Fenster |

| Sensor- und Bildgebungsoptiken |

| Laser- und Beleuchtungskomponenten |

| Medizinische Bildgebung und Diagnostik |

| LEDs und Leuchtstoffe |

| Energie- und Stromerzeugungsoptiken |

| Andere |

| Luft- und Raumfahrt sowie Verteidigung |

| Gesundheitswesen |

| Energie |

| Verbraucherelektronik |

| Industrie und Fertigung |

| Forschung und Instrumentierung |

| Andere |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Nordische Länder (Schweden, Finnland, Norwegen, Dänemark) | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Taiwan | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Restliches Afrika | ||

| Nach Materialtyp | Yttrium-Aluminium-Granat (YAG) | ||

| Aluminium-Oxynitrid (ALON) | |||

| Spinell | |||

| Saphir | |||

| Yttriumoxid | |||

| Andere | |||

| Nach Herstellungsverfahren | Festkörpersintern | ||

| Heißisostatisches Pressen (HIP) | |||

| Vakuumsintern | |||

| Andere | |||

| Nach Produkttyp | Polykristallin | ||

| Monokristallin | |||

| Nach Anwendung | Transparente Panzerung und kugelsichere Fenster | ||

| Sensor- und Bildgebungsoptiken | |||

| Laser- und Beleuchtungskomponenten | |||

| Medizinische Bildgebung und Diagnostik | |||

| LEDs und Leuchtstoffe | |||

| Energie- und Stromerzeugungsoptiken | |||

| Andere | |||

| Nach Endverbrauchsindustrie | Luft- und Raumfahrt sowie Verteidigung | ||

| Gesundheitswesen | |||

| Energie | |||

| Verbraucherelektronik | |||

| Industrie und Fertigung | |||

| Forschung und Instrumentierung | |||

| Andere | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Nordische Länder (Schweden, Finnland, Norwegen, Dänemark) | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Taiwan | |||

| Restlicher Asien-Pazifik-Raum | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Restliches Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie groß war der optische keramik-Markt 2025 und wie schnell wird er wachsen?

Die optische keramik Marktgröße erreichte USD 0,62 Milliarden im Jahr 2025 und wird voraussichtlich mit einer CAGR von 12,59% auf USD 1,13 Milliarden bis 2030 expandieren.

Welcher Materialtyp dominiert den optische keramik-Markt?

YAG führte mit 30,2% Marktanteil in 2024, geschätzt für seine Vielseitigkeit in Lasern, Szintillatoren und Industrieoptiken.

Warum werden transparente Keramiken gegenüber Glas in Panzerungsanwendungen bevorzugt?

ALON- und Spinell-Paneele reduzieren das Gewicht um bis zu 60%, während sie ballistischen Schutz beibehalten und Fahrzeugmobilität sowie Kraftstoffeffizienz verbessern.

Welche Region ist der am schnellsten wachsende Markt für optische Keramik?

Die Region Naher Osten und Afrika ist die schnellste und verzeichnet eine CAGR von 11,2% zwischen 2025-2030, angetrieben von luftgestützten Sensor- und Verteidigungsaufrüstungen.

Was sind die Hauptherstellungsherausforderungen bei großen optischen Keramikkomponenten?

Ausfallverluste über 15% bei Teilen über 120 mm Durchmesser erhöhen die Kosten, hauptsächlich aufgrund von Mikrorissbildung und Verdichtungsproblemen während des Sinterns.

Seite zuletzt aktualisiert am: