Marktgröße und Marktanteil der Ölraffinerie

Ölraffinerie-Marktanalyse von Mordor Intelligence

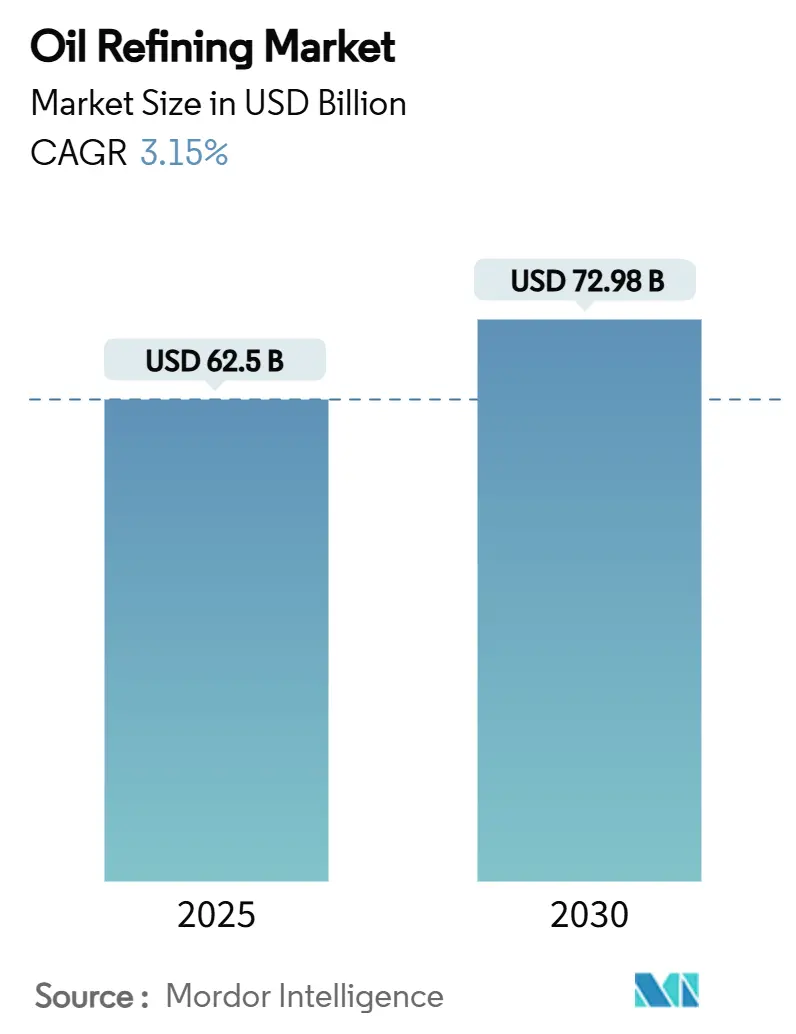

Die Marktgröße der Ölraffinerie wird auf USD 62,5 Milliarden in 2025 geschätzt und soll USD 72,98 Milliarden bis 2030 erreichen, bei einer CAGR von 3,15% während des Prognosezeitraums (2025-2030).

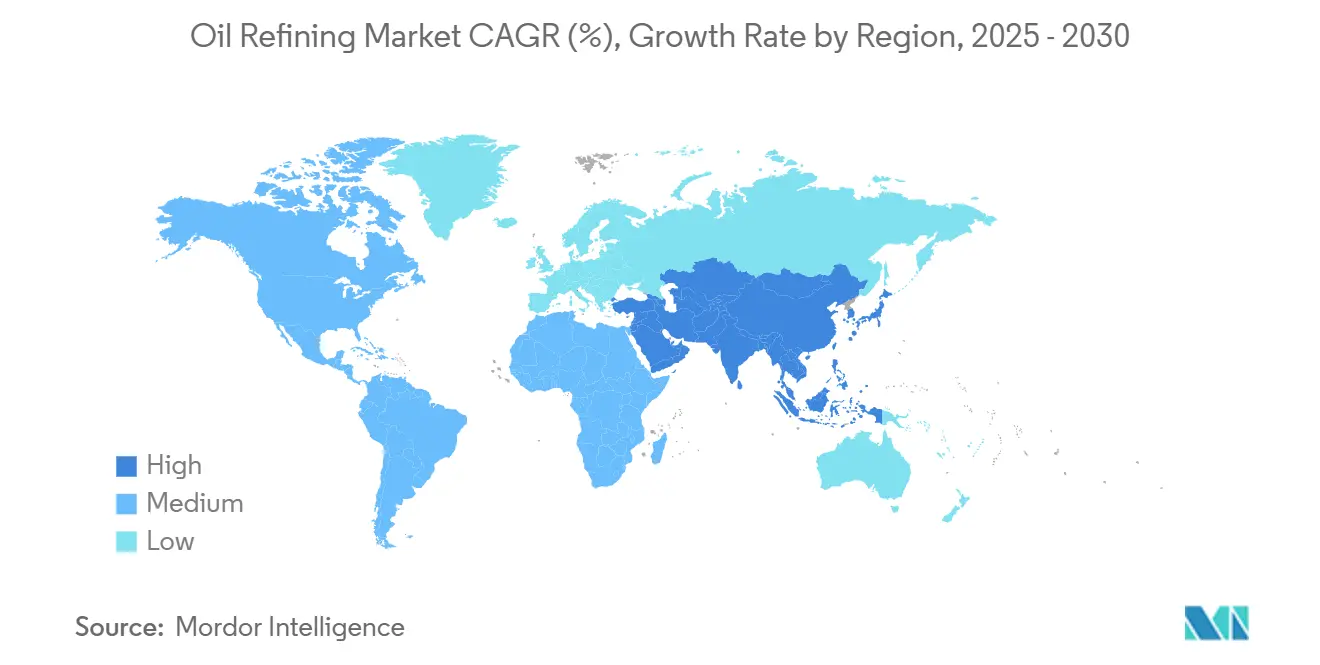

Diese Vorwärtsentwicklung resultiert aus dem beschleunigten Vorstoß der Raffinerien in die petrochemische Integration, großangelegte Entschwefelungsnachrüstungen und Plattformen für erneuerbaren Diesel, die helfen, Margen vor schwacher Benzinnachfrage zu schützen. Betreiber, die Umwandlungstiefe, digitale Optimierung und diversifizierte Brennstoffpaletten kombinieren, übertreffen weiterhin die Konkurrenz, während Anlagen, die auf Einbrennstoff-Ökonomien festgelegt sind oder denen Rohstoffflexibilität fehlt, schließen oder zu Spezialnutzungen konvertieren. Das Raffinerie-Durchsatzwachstum bleibt am stärksten in Asien-Pazifik, dem Nahen Osten und ausgewählten afrikanischen Märkten, wo Regierungen die nachgelagerte Selbstversorgung und Exportambitionen unterstützen. Gleichzeitig begrenzen OECD-Rationalisierung und ESG-bedingte Kapitalknappheit Grünfeld-Bauten in entwickelten Regionen und intensivieren den globalen Wettbewerb um hochwertige Barrel und widerstandsfähige Cracks.

Wichtige Berichtsergebnisse

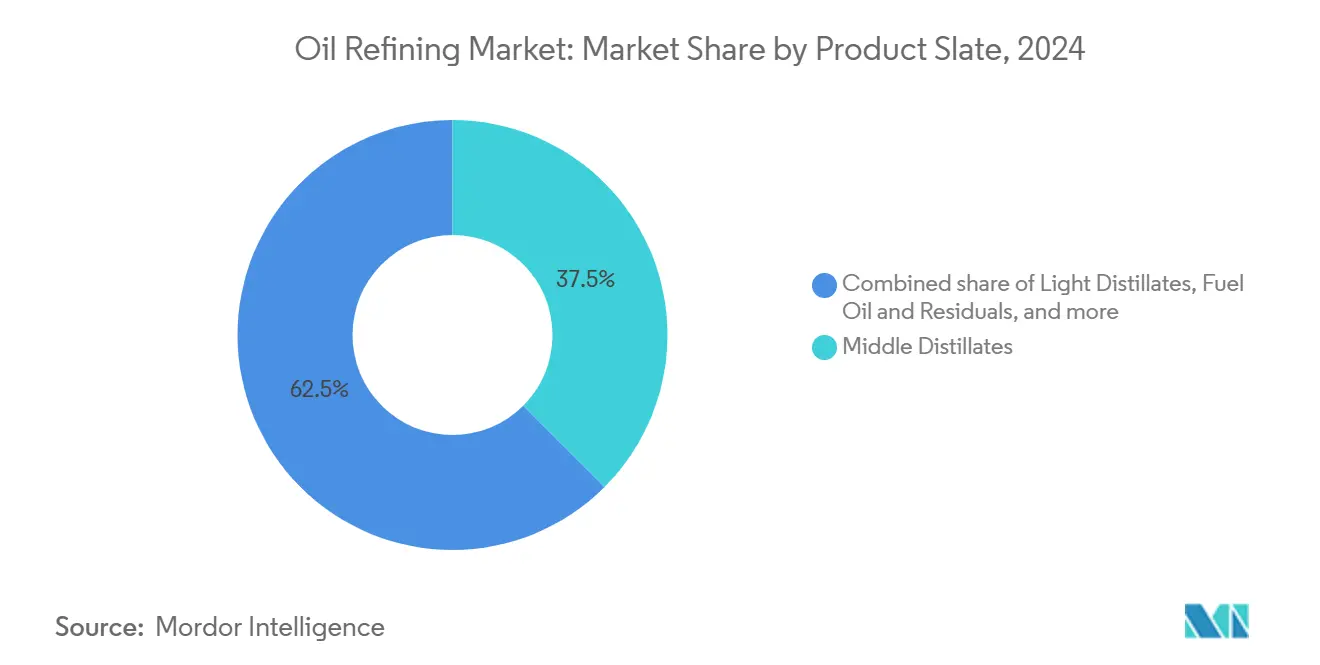

- Nach Produktpalette hielten Mitteldestillate 37,5% des Ölraffinerie-Marktanteils in 2024; petrochemische Rohstoffe werden voraussichtlich mit einer CAGR von 3,9% bis 2030 wachsen.

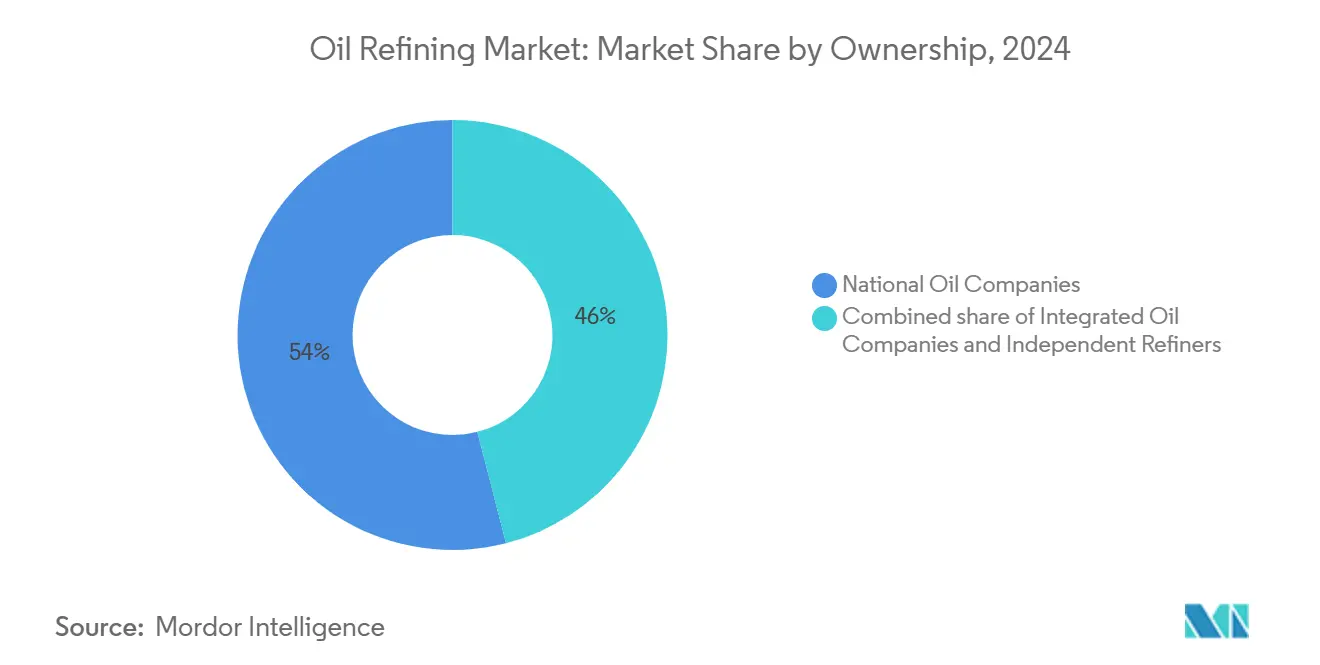

- Nach Eigentümerschaft kommandierten nationale Ölgesellschaften 54% des Ölraffinerie-Marktanteils in 2024, während unabhängige/Handelsraffinerien die schnellste CAGR von 3,7% bis 2030 verzeichnen.

- Nach Geografie kontrollierte Asien-Pazifik 35% des Ölraffinerie-Marktanteils in 2024 und expandiert mit einer CAGR von 4,1% zwischen 2025 und 2030.

Globale Ölraffinerie-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Petrochemischer Rohstoffvorstoß in Asien stärkt Umwandlungsnachrüstungen | +0.8% | Asien-Pazifik Kern, Übertragung auf Nahen Osten | Mittelfristig (2-4 Jahre) |

| Schwefelarme Schiffstreibstoffe nach IMO 2020 lösen Entschwefelungsnachrüstungswelle aus | +0.6% | Global, konzentriert in wichtigen Schifffahrtszentren | Kurzfristig (≤ 2 Jahre) |

| Nahost- NOCs' Vorwärtsintegration erfasst nachgelagerte Margen | +0.5% | Naher Osten & Afrika, Exportmärkte global | Langfristig (≥ 4 Jahre) |

| US-Light-Tight- Ölboom treibt Kondensat-Splitter-Investitionen voran | +0.4% | Nordamerika, hauptsächlich US-Golfküste | Mittelfristig (2-4 Jahre) |

| Rabattiertes russisches Urals stimuliert europäische Komplexraffinerienmargen | +0.3% | Europa, selektive Raffinerien mit Schwersäure-Fähigkeit | Kurzfristig (≤ 2 Jahre) |

| Erneuerbarer Diesel-Mitverarbeitungsanreize in OECD erhöhen Hydrobehandlungsausgaben | +0.2% | OECD- Länder, besonders USA und Europa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Petrochemischer Rohstoffvorstoß in Asien stärkt Umwandlungsnachrüstungen

Asiens Raffinerien integrieren katalytische Cracker und Polypropylen-Linien, um die Wertschöpfungskette zu erweitern. CNOOCs Ningbo-Upgrade fügte 450.000 tpy Polypropylen-Kapazität hinzu und erhöhte die Rohölläufe um 50%, wodurch der Komplex Zugang zur robusten inländischen Chemienachfrage erhielt [1]"CNOOC Ningbo PP Expansion," oilprice.com, oilprice.com. Ähnliche Investitionen in Indien zielen auf 35-40 Millionen t neuer Kapazität bis 2030, wobei Naphtha zu aromatischen und Olefin-Ketten geleitet wird. Integration schützt Margen vor elektrofahrzeugbedingter Benzinerosion und erfasst höhere petrochemische Spreads, die langfristige Ertragswiderstandsfähigkeit im Ölraffinerie-Markt untermauern.

Schwefelarme Schiffstreibstoffe nach IMO 2020 lösen Entschwefelungsnachrüstungen aus

Die Schwefelgrenze formt weiterhin die Brennstoffqualitätserwartungen um. ExxonMobils Fawley-Investition fügt einen Hydrotreater hinzu, der jährlich 570 Millionen Gallonen schwefelarmen Diesel produziert. Binnenraffinerien rüsten ebenfalls Entschwefler nach, um Premium-Bunkertreibstoff zu liefern, wodurch die geografische Versorgung erweitert und Arbitrage-Optionen verbessert werden. Anhaltende Kapitalzuflüsse in Richtung Compliance-Upgrades verstärken die Nachfrage nach Wasserstoff- und Katalysatorsystemen, erhalten Durchsatzflexibilität aufrecht und unterstützen den Ölraffinerie-Markt.

Nahost-NOCs' Vorwärtsintegration erfasst nachgelagerte Margen

ADNOC, Saudi Aramco und andere nationale Champions nutzen Ressourcenvorteile zum Aufbau exportorientierter Komplexe. Ihre integrierten Modelle kombinieren Rohölförderung mit Raffinerie- und Chemieanlagen und ermöglichen wettbewerbsfähige Preisgestaltung in Asiens wachstumsstarken Zentren. Steigende Volumina dieser Akteure setzen Handelsraffinerien unter Druck, verbessern aber die regionale Produktverfügbarkeit und formen Handelsströme und relative Margendynamiken im Ölraffinerie-Markt.

US-Light-Tight-Ölboom treibt Kondensat-Splitter-Investitionen voran

Steigende Schieferproduktion treibt Investitionen in Kondensat-Splitter und Rohölflexibilität voran. Phillips 66 vollendete Projekte in Sweeny und optimierte die leichte süße Verarbeitung sowie verbesserte petrochemische Rohstoffausbeuten. Gas-zu-Benzin-Unternehmen wie Verde Clean Fuels' Permian-Anlage veranschaulichen neue Wege zu Fertigprodukten. Diese Schritte stärken die US-Wettbewerbsfähigkeit und erhöhen Produktexporte, wodurch dem globalen Ölraffinerie-Markt Tiefe hinzugefügt wird.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| OECD- Raffinerie-Rationalisierung unter Netto-Null-Zielen | -0.9% | Europa & Nordamerika, selektive Schließungen global | Langfristig (≥ 4 Jahre) |

| Steigende ESG-getriebene Kapitalknappheit für Grünfeld-Anlagen | -0.7% | Global, besonders entwickelte Märkte | Mittelfristig (2-4 Jahre) |

| Volatile Crack-Spreads erodieren ROCE für Handelsraffinerien | -0.4% | Global, konzentriert bei unabhängigen Raffinerien | Kurzfristig (≤ 2 Jahre) |

| CO2-Bepreisung- Systeme komprimieren Schweröl-Margen | -0.3% | Europa, Expansion zu anderen entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

OECD-Raffinerie-Rationalisierung unter Netto-Null-Zielen

Europa und Nordamerika schließen oder zweckentfremden ältere Anlagen, während Unternehmen sich an Klimapolitiken ausrichten. TotalEnergies konvertiert Grandpuits zu einer Null-Rohöl-Plattform, die nachhaltigen Flugzeugtreibstoff und Biopolymere produziert. Shell wird die Rohölläufe in Wesseling bis 2025 beenden und zu Grundölen wechseln [2]"Shell Wesseling Transition," shell.com, shell.com. Diese Maßnahmen straffen die regionale Versorgung, erhöhen die Auslastung an überlebenden Standorten und formen Produktimportmuster um, begrenzen aber Kapazitätswachstum im Ölraffinerie-Markt.

Steigende ESG-getriebene Kapitalknappheit für Grünfeld-Anlagen

Investoren suchen kohlenstoffärmere Renditen und erschweren die Finanzierung neuer Raffinerie-Einheiten. Shells Rotterdam-Biokraftstoff-Projektpause und damit verbundene Wertberichtigungen zeigen erhöhte Prüfung selbst für übergangsausgerichtete Anlagen [3]"Rotterdam Biofuels Pause," theguardian.com, theguardian.com. Aktienbewertungen, die hinter erneuerbaren Konkurrenten zurückbleiben, beschränken Bilanzkapazitäten für Wachstum und drängen Betreiber zu Brownfield-Optimierung statt Grünfeld-Bauten, was die Expansion des Ölraffinerie-Markts moderiert.

Segmentanalyse

Nach Produktpalette: Petrochemikalien treiben Wertmigration voran

Mitteldestillate behielten den 37,5%igen Ölraffinerie-Marktanteil in 2024, da Kerosin und Diesel sich mit globalem Reiseverkehr und Schwellenmarkt-Fracht erholten. Leichtdestillate profitieren weiterhin von steigendem Fahrzeugbesitz in Entwicklungsländern, sehen sich aber strukturellen Rückgängen in reifen Regionen gegenüber. Schweröl kämpft mit strengeren Schiffs- und Energieregulierungen und veranlasst Coker- und Hydrocracker-Investitionen, die Rückstände upgraden. Die petrochemische Rohstoffkategorie wächst am schnellsten mit 3,9% CAGR, da integrierte Betreiber Naphtha und LPG in hochmargige Polymerketten leiten. Der Chemiepivot verbessert Margenstabilität und unterstützt eine breitere Umsatzbasis im Ölraffinerie-Markt.

Größere Integration erhöht Anlagenkomplexität, verbessert Rohölflexibilität und ermöglicht diverse Palettenauswahl. CNOOCs Polypropylen-Zusatz in Ningbo und Shells Huizhou-Expansion, geplant für 2028, heben den Trend zu chemie-zentrierten Operationen hervor. Solche Projekte erweitern die Ölraffinerie-Marktgröße für Hochumwandlungsanlagen und schützen Erträge vor Benzinverdrängung durch Elektrofahrzeuge.

Nach Eigentümerschaft: NOCs dominieren, während Unabhängige am schnellsten anpassen

Nationale Ölgesellschaften hielten 54% des Ölraffinerie-Marktanteils in 2024 und nutzen sicheren Rohölzugang und Regierungskapital zum Aufbau integrierter Standorte, die traditionelle Majors verdrängen. Saudi Aramcos Multi-Standort-Downstream-Vorstoß und ADNOCs Ruwais-Upgrades verkörpern, wie NOCs Ressourcentiefe nutzen, um asiatische Abnahmeverträge zu sichern. CNOOCs USD 2,74 Milliarden Ningbo-Umbau unterstreicht staatlicher Firmen Skalenvorteil und erweitert Reichweite in inländische Polymernischen und regionale Produktexporte.

Unabhängige/Handelsraffinerien werden trotz geringerer Größe am schnellsten mit 3,7% CAGR bis 2030 expandieren. Ihre agile Kapitalzuteilung, Fokus auf hochrentable Upgrades und Bereitschaft zum Pivot zu erneuerbarem Diesel ermöglichen schnelle Anpassung an Marktschwankungen. Phillips 66s dediziertes Erneuerbarer-Diesel-Segment und Valeros kohlenstoffarme Projektpipeline demonstrieren, wie Unabhängige Anreize monetarisieren und Operationen flexibilisieren, während sie im Kern-Ölraffinerie-Markt bleiben [4]"Phillips 66 Renewable Diesel Strategy," phillips66.com, phillips66.com. Integrierte Ölgesellschaften ringen mit Upstream-Downstream-Balanceakten und veranlassen selektive Veräußerungen wie TotalEnergies' Grandpuits-Wechsel zu einer Null-Rohöl-Plattform und Shells Wesseling-Grundöl-Pivot. Während Majors Portfolios in Richtung kohlenstoffarmer Unternehmen neigen, füllen NOCs und Unabhängige konventionelle Raffinerielücken und formen zukünftige Anteile im Ölraffinerie-Marktgrößen-Kontinuum um.

Geografieanalyse

Asien-Pazifiks Raffineriekomplex-Expansion untermauert seine Führung. CNOOCs USD 2,74 Milliarden Ningbo-Upgrade erhöhte Rohölläufe auf 240.000 bpd und fügte Polypropylen-Einheiten hinzu, um inländische Kunststoffnachfrage zu erfüllen. Indiens geplante Kapazitätsbauten im Wert von INR 1,9-2,2 lakh crore unterstützen anhaltende Versorgung, da der Verbrauch mit 4% CAGR expandiert. Südostasien sieht neue Projekte in Vietnam und Indonesien zur Reduzierung der Produktimportabhängigkeit, während Japan und Südkorea sich auf hocheffiziente Operationen und Technologieexporte konzentrieren. Die integrierten Modelle und Regierungsunterstützung der Region erweitern weiterhin den Ölraffinerie-Markt.

Nordamerika bleibt ein zentraler Exporteur. Schiefergetriebene leichte Rohölverfügbarkeit reduziert Rohstoffkosten für Golfküsten-Raffinerien. Phillips 66s Sweeny-Upgrades ermöglichen flexible Läufe, die Benzin- und Chemierohstoffproduktion begünstigen. Valero leitet USD 5,4 Milliarden in kohlenstoffarme Projekte, einschließlich erneuerbarem Diesel, um Emissionsziele mit Margenerfassung zu balancieren. Kanada und Mexiko ringen um Anlagenmodernisierung inmitten politischer Veränderungen, dennoch behält die USA einen strukturellen Vorteil im Ölraffinerie-Markt durch reichlich Rohstoffe und Tiefwasser-Logistiknetze.

Europa erlebt den schnellsten strukturellen Wandel. TotalEnergies konvertiert Grandpuits zu einer erneuerbaren Plattform, während Shell Wesseling umzweckt und konventionelle Kapazität entfernt, aber nachhaltige Flugzeug- und Grundölproduktion hinzufügt. CO2-Bepreisung erhöht Betriebskosten für Schweröl-Ströme und incentiviert Umwandlungseinheiten und Wasserstoffintegration. Versorgungsknappheit durch Schließungen erhöht Importe aus dem Nahen Osten und den USA, intensiviert transatlantischen Handel und verstärkt Wettbewerbslücken unter überlebenden Anlagen im Ölraffinerie-Markt.

Wettbewerbslandschaft

Marktkonzentration bleibt moderat. ExxonMobil, Shell und Saudi Aramco führen durch Größe, Technologie und Rohstoffvorteile, machen aber weniger als ein Viertel des Durchsatzes aus. Unabhängige Raffinerien wie Valero und Marathon betonen operative Flexibilität und erneuerbaren Diesel zur Margenverteidigung. Nationale Ölgesellschaften erweitern integrierte Komplexe zur Sicherung nachgelagerter Werte. Phillips 66 schuf ein Erneuerbarer-Diesel-Segment und Valero allokierte USD 5,4 Milliarden zu kohlenstoffarmen Anlagen, signalisierend einen Pivot zu nachhaltigen Plattformen, die konventionelle Raffinierung ergänzen. Technologieinvestitionen konzentrieren sich auf digitale Zwillinge und KI-basierte Optimierung zur Energie- und Emissionsreduzierung statt disruptive Prozessinnovationen.

M&A-Spekulationen umgeben Majors, da Rack-Spread-Volatilität Handelsökonomien unter Druck setzt, dennoch begrenzen Kartell- und strategische Hürden großangelegte Deals. Downstream-Integration von nahöstlichen NOCs intensiviert asiatische Konkurrenz und zwingt Unabhängige zur Differenzierung durch Kostenführerschaft oder Spezialproduktion. Erneuerbare Mandate schaffen White-Space-Chancen in nachhaltiger Luftfahrt und erneuerbarem Diesel und ziehen Kapital und Partnerschaften an, die den zukünftigen Ertragsmix des Ölraffinerie-Markts umformen.

Ölraffinerie-Industrieführer

-

Sinopec Corp.

-

Exxon Mobil Corporation

-

Saudi Aramco (inkl. JV-Kapazität)

-

Shell plc

-

BP plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juni 2025: Nigerias Dangote-Raffinerie hat ihre erste 90.000-Tonnen-Benzinlieferung nach Asien versandt, ermöglicht durch den Händler Mercuria. Dies markiert den Debütbenzinexport der Raffinerie über Westafrika hinaus und unterstreicht ihren Ehrgeiz, breitere internationale Märkte zu erschließen. Mit einer robusten Kapazität von 650.000 Barrel pro Tag hat die Raffinerie überwiegend den Benzinbedarf der westafrikanischen Region bedient.

- April 2025: Afreximbank hat eine USD 3 Milliarden revolvierende Kreditfazilität enthüllt, die darauf abzielt, den intra-afrikanischen Handel mit raffinierten Erdölprodukten zu stärken und Importabhängigkeit zu reduzieren. Das als Revolving Intra-African Oil Trade Financing Program bezeichnete Instrument wird Käufern aus Afrika und der Karibik ermöglichen, Treibstoff direkt von afrikanischen Raffinerien zu beschaffen. Dieser Schritt wird voraussichtlich Investitionen in Raffinierung und Logistik anregen, mit dem Potenzial, die Raffinierkapazität um 1,3 Millionen Barrel pro Tag zu erhöhen.

- April 2025: Aufgrund von Überkapazitäten im europäischen Petrochemiemarkt und der Nicht-Erneuerung eines großen Ethylenvertrags plant TotalEnergies, seinen ältesten Steamcracker in Antwerpen bis Ende 2027 stillzulegen. Gleichzeitig kanalisiert das Unternehmen Investitionen in eine 200-MW-Grünwasserstoff-Produktionsanlage. Davon wurden bereits 130 MW mit Air Liquide kontraktiert, ermöglichend die Produktion von 15.000 Tonnen Grünwasserstoff jährlich für den Vor-Ort-Gebrauch. Dieser Schritt steht im Einklang mit TotalEnergies' breiterer Strategie, seine Antwerpen-Plattform zu modernisieren und zu nachhaltigen Energielösungen zu schwenken.

- März 2025: CNOOC hat eine USD 2,74 Milliarden Expansion seiner Ningbo-Raffinerie gestartet und ihre Rohölverarbeitungskapazität um 50% gesteigert. Das Upgrade führt eine neue 120.000 bpd Rohöleinheit ein und erhöht die Gesamtkapazität auf 240.000 Barrel pro Tag. Zusätzlich wird diese Verbesserung die Produktion von Rohstoffen für Kunststoffe und synthetische Fasern der Raffinerie stärken.

Globaler Ölraffinerie-Marktbericht Umfang

Ölraffinerie, auch als Erdölraffinierung bekannt, ist der industrielle Prozess der Umwandlung von Rohöl (auch Erdöl genannt) in verschiedene raffinierte Produkte, die im täglichen Leben verwendet werden. Rohöl ist eine komplexe Mischung aus Kohlenwasserstoffen, einschließlich Gasen, Flüssigkeiten und Feststoffen.

Der Ölraffinerie-Markt ist nach Geografie segmentiert (Nordamerika, Asien-Pazifik, Europa, Südamerika, Naher Osten und Afrika). Für jedes Segment wurden Marktdimensionierung und Prognosen basierend auf Raffinierkapazität (in Millionen Barrel pro Tag) erstellt.

| Leichtdestillate (Benzin, Naphtha) |

| Mitteldestillate (Diesel/Gasöl, Kerosin) |

| Heizöl und Rückstände |

| Petrochemische Rohstoffe (Propylen, Aromaten) |

| Nationale Ölgesellschaften (NOCs) |

| Integrierte Ölgesellschaften (IOCs) |

| Unabhängige/Handelsraffinerien |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Nordische Länder | |

| Russland | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Malaysia | |

| Thailand | |

| Indonesien | |

| Vietnam | |

| Australien | |

| Restliches Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Ägypten | |

| Restlicher Naher Osten und Afrika |

| Nach Produktpalette | Leichtdestillate (Benzin, Naphtha) | |

| Mitteldestillate (Diesel/Gasöl, Kerosin) | ||

| Heizöl und Rückstände | ||

| Petrochemische Rohstoffe (Propylen, Aromaten) | ||

| Nach Eigentümerschaft | Nationale Ölgesellschaften (NOCs) | |

| Integrierte Ölgesellschaften (IOCs) | ||

| Unabhängige/Handelsraffinerien | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Nordische Länder | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Malaysia | ||

| Thailand | ||

| Indonesien | ||

| Vietnam | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Ägypten | ||

| Restlicher Naher Osten und Afrika | ||

Schlüsselfragen im Bericht beantwortet

Wie hoch ist der aktuelle Wert des Ölraffinerie-Markts?

Die Ölraffinerie-Marktgröße beträgt USD 62,5 Milliarden in 2025 und wird voraussichtlich USD 72,98 Milliarden bis 2030 erreichen.

Welche Region führt das Ölraffinerie-Marktwachstum an?

Asien-Pazifik hält den größten Anteil mit 35% in 2024 und wird voraussichtlich mit 4,1% CAGR bis 2030 expandieren.

Welche Produktpalette dominiert die globale Raffinerieproduktion?

Mitteldestillate, einschließlich Diesel und Kerosin, machten 37,5% des Ölraffinerie-Marktanteils in 2024 aus.

Was treibt petrochemische Integration in Raffinerien voran?

Höhere und stabilere petrochemische Margen ermutigen Raffinerien, katalytische Cracker und Polymereinheiten hinzuzufügen, Umsätze zu diversifizieren und Exposition gegenüber rückläufiger Benzinnachfrage zu reduzieren.

Wie beeinflussen Klimapolitiken OECD-Raffinierkapazität?

Netto-Null-Verpflichtungen veranlassen Anlagenschließungen oder -konversionen, mit mehr als 20% der OECD-Kapazität bis 2030 gefährdet, was regionale Versorgung strafft, aber traditionelle Expansion begrenzt.

Seite zuletzt aktualisiert am: