Schiefergas-Marktanalyse

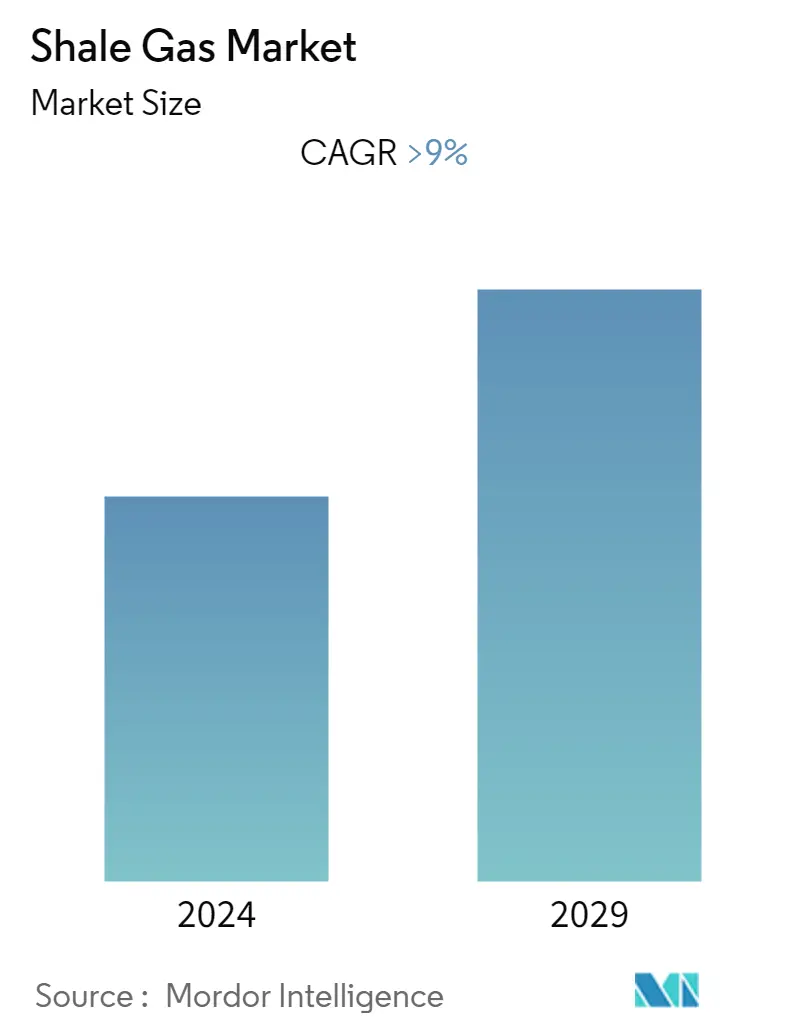

Es wird erwartet, dass der Schiefergasmarkt von 2022 bis 2027 eine jährliche Wachstumsrate von mehr als 9,0 % verzeichnen wird.

COVID-19 hat die bedeutendste Veränderung in der Branche seit Beginn des Schieferbooms im Jahr 2007 mit sich gebracht.

- Es wird erwartet, dass Faktoren wie ein steigender Ölverbrauch und das zunehmende Wachstum ölabhängiger Industrien den Markt langfristig antreiben werden. Andererseits sind die Volatilität auf dem Ölmarkt mit Preisen, die unter den Produktionskosten von Schiefergas liegen, und zunehmende Umweltbedenken bei der Schiefergasproduktion zwei kritische Hemmnisse auf dem Markt.

- Dennoch wird erwartet, dass die neuen Entwicklungen in der Schiefergasproduktionstechnologie, wie auch die Fortschritte in der Horizontalbohrtechnologie, die Schiefergaslagerstätten rentabler machen werden. Dies kann für Marktteilnehmer eine Chance darstellen.

- Aufgrund der großen Schiefergasproduktion in der Region dürfte Nordamerika im Prognosezeitraum der größte Markt sein. Es wird erwartet, dass die Vereinigten Staaten die Schiefergasproduktion in der Region anführen werden.

Trends auf dem Schiefergasmarkt

Nordamerika wird den Markt dominieren

- Die Vereinigten Staaten sind der größte Schiefergasproduzent der Welt. Verschiedene Länder wie Brasilien, Kanada, China und Argentinien haben versucht, den amerikanischen Schieferboom nachzuahmen, hatten jedoch keinen Erfolg. In China wurden zwar große Fortschritte erzielt, doch aufgrund der Schwierigkeiten durch die instabilen Lagerstätten dürfte die Schiefergasproduktion im Prognosezeitraum nur leicht ansteigen.

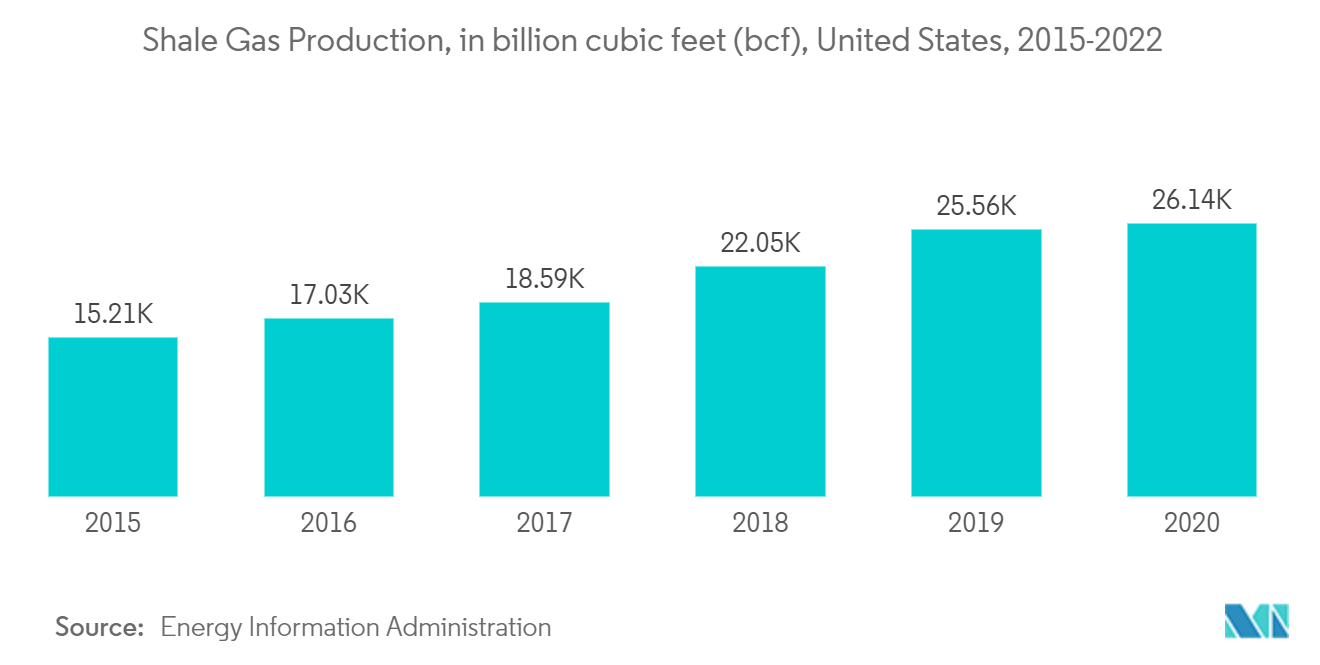

- Die Schiefergasproduktion in den Vereinigten Staaten ist in den letzten sieben Jahren um mehr als 70 % gestiegen und erreichte im Jahr 2021 26.139 Milliarden Kubikfuß (bcf), gegenüber 15.213 im Jahr 2015. Die Schiefergasproduktion könnte aufgrund der neuen Bohrungen im ganzen Land weiter steigen.

- Während Kanada bekanntermaßen über beträchtliche konventionelle Gasreserven verfügt, war das Land jahrzehntelang bis zum jüngsten Schieferboom im Land ein wichtiger Erdgaslieferant für die Vereinigten Staaten. Angesichts des Rückgangs konventioneller Erdgasquellen wendet sich Kanadas Industrie jedoch unkonventionellen Quellen zu, darunter Schiefergas. Viele Öl- und Gasunternehmen erforschen und erschließen derzeit Schiefergasressourcen in Alberta, British Columbia, Quebec und New Brunswick, was die Unterschiede in der Schiefergasproduktion in der kommenden Zukunft ausgleichen könnte.

- Eine Schätzung der Energy Information Agency (EIA) zeigt, dass die trockene Schiefergasproduktion in den USA im Jahr 2020 etwa 850 Milliarden Kubikmeter betrug. Das aktuelle Szenario der Region könnte im Prognosezeitraum eine größere Erdgasversorgung erfordern, was Investitionen in die Exploration und Produktion von Schiefergas anziehen könnte.

- Daher wird erwartet, dass Nordamerika aufgrund der überwältigenden Schieferproduktion auf dem Kontinent den Markt dominieren wird.

Zunehmende Umweltbedenken bremsen den Markt

- Methangasemissionen während des Bohrvorgangs stellen ein potenzielles Risiko für die Luftverschmutzung dar. Darüber hinaus kann die unsachgemäße Entsorgung großer Mengen chemisch aufbereiteten Wassers, das bei hydraulischen Fracking-Vorgängen verwendet wird, möglicherweise zu einer schweren Kontamination des Oberflächenwassers führen. Dies hat weltweit Kritik von Umweltschutzorganisationen und NGOs hervorgerufen. Aufgrund seiner Auswirkungen auf die Gesundheit und die Landwirtschaft haben sich lokale Landwirte und Anwohner wiederholt gegen Hydraulic Fracturing ausgesprochen.

- Darüber hinaus benötigt ein typisches Fracking-Bohr während des Fracking-Vorgangs etwa 2 bis 10 Millionen Gallonen Wasser, was die Wasserversorgung zusätzlich belastet, insbesondere in dürregefährdeten Regionen.

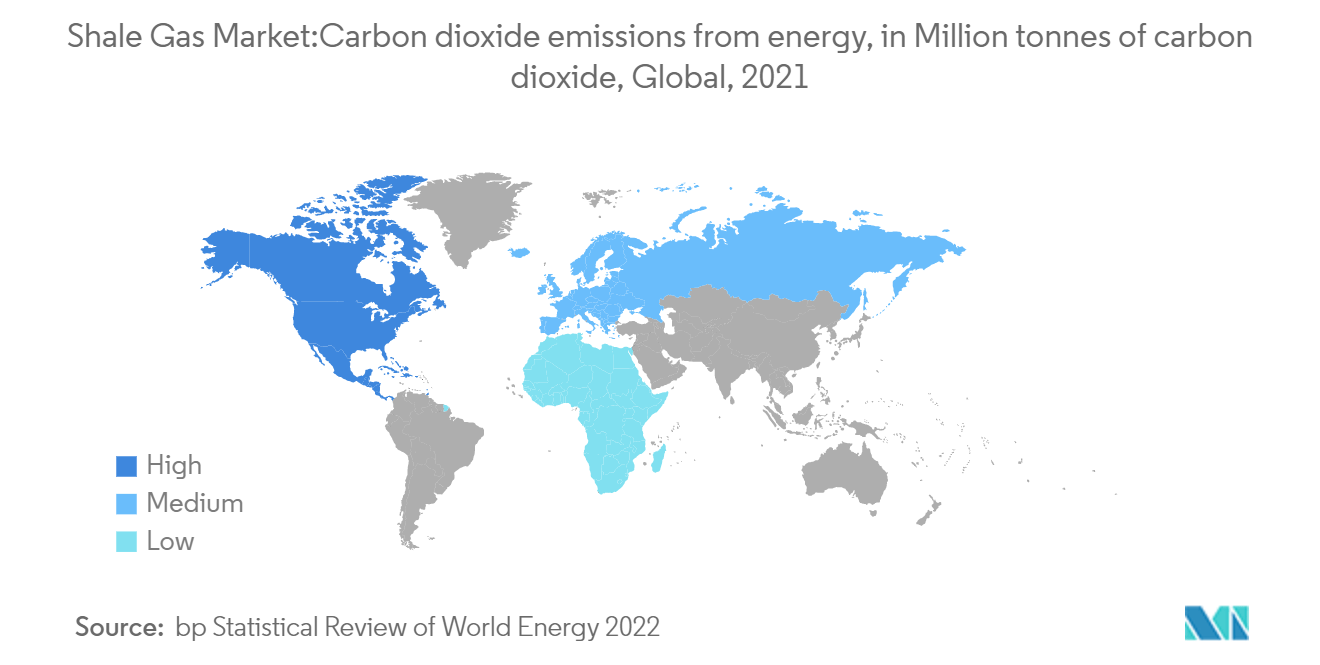

- Im Jahr 2021 verzeichneten Nordamerika und der asiatisch-pazifische Raum die weltweit höchsten Kohlendioxidemissionen. Während Europa, der Nahe Osten und Afrika tendenziell die niedrigsten Emissionen aufweisen.

- Kürzlich sahen sich Schiefergasunternehmen im Westen von Texas in den Vereinigten Staaten, wo sich das Perm-Becken befindet (das voraussichtlich das Wachstum der Schiefergasaktivitäten in den Vereinigten Staaten vorantreiben wird), aufgrund der Wasserknappheit mit Widerstand und Kritik seitens der Landwirte konfrontiert.

- Der US Geological Survey (USGS) machte Schiefergasaktivitäten für die jüngste Zunahme von Erdbeben in bestimmten Teilen der zentralen und östlichen Vereinigten Staaten verantwortlich, die für die Öl- und Gasförderung bekannt sind.

- Daher wird erwartet, dass die zunehmenden Umweltbedenken den Markt im Prognosezeitraum bremsen werden.

Überblick über die Schiefergasindustrie

Der Schiefergasmarkt ist aufgrund der vielen in der Branche tätigen Unternehmen mäßig fragmentiert. Zu den Hauptakteuren auf diesem Markt gehören (in keiner bestimmten Reihenfolge) unter anderem Chesapeake Energy Corporation, Royal Dutch Shell PLC, Exxon Mobil Corporation, PetroChina Company Limited und ConocoPhillips.

Marktführer im Bereich Schiefergas

Royal Dutch Shell PLC

Exxon Mobil Corporation

ConocoPhillips Company

Chevron Corporation

PetroChina Company Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Schiefergasmarkt

- Im Dezember 2022 China hat seit seiner Entdeckung im Jahr 2012 über 53 Milliarden Kubikmeter Schiefergas aus seinem Fuling-Schiefergasfeld gefördert. Das Schiefergasfeld verfügt über nachgewiesene Reserven von 897,5 Milliarden Kubikmetern (Milliarden Kubikmeter), was Berichten zufolge etwa 34 % der nachgewiesenen Reserven des Landes ausmacht. Darüber hinaus verzeichnete das Schiefergasfeld einen Anstieg der jährlichen Produktion von 142 Millionen Kubikmetern im Jahr 2013 auf über 8,5 Milliarden Kubikmeter im Jahr 2021.

- Im November 2022 Ungarn strebt im Rahmen seines Corvinus-Projekts die Exploration von Schiefergas an. Das Erdgasfeld im Bekes County wird für die Schiefergasförderung in einer Tiefe von 3.700 bis 4.500 Metern in Betracht gezogen. Das betreffende Projekt wird von der ungarischen Regierung als vorrangige Investition angesehen und die erfolgreichen Schiefergasvorkommen könnten bis zu einem Jahrhundert andauern.

Segmentierung der Schiefergasindustrie

Schiefergas ist das Erdgas, das in Schieferformationen oder den Poren dieses Sedimentgesteins eingeschlossen ist. Im Laufe der Jahre hat es als unkonventionelle Primärressource zur Umgestaltung des globalen Energiemarktes enorme Investitionen angezogen. Im letzten Jahrzehnt haben Faktoren wie die Versorgungszuverlässigkeit und die jüngsten technologischen Eingriffe bei Horizontalbohrungen und hydraulischem Fracking die Produktion von Erdgas aus dichten Schieferformationen verbessert. Die Marktgröße und Prognosen für das Segment wurden auf Basis des Umsatzes (in Mio. USD) erstellt.

| Nordamerika |

| Südamerika |

| Asien-Pazifik |

| Europa |

| Naher Osten und Afrika |

| Erdkunde | Nordamerika |

| Südamerika | |

| Asien-Pazifik | |

| Europa | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Schiefergas-Marktforschung

Wie groß ist der Schiefergasmarkt derzeit?

Der Schiefergasmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 9 % verzeichnen.

Wer sind die Hauptakteure auf dem Schiefergas-Markt?

Royal Dutch Shell PLC, Exxon Mobil Corporation, ConocoPhillips Company, Chevron Corporation, PetroChina Company Limited sind die wichtigsten Unternehmen, die auf dem Schiefergasmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Schiefergasmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Schiefergasmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Schiefergasmarkt.

Welche Jahre deckt dieser Schiefergasmarkt ab?

Der Bericht deckt die historische Marktgröße des Schiefergasmarkts für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Schiefergasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Schiefergasindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Schiefergas im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Schiefergasanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.