Marktgröße für Speiseeis in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 31.86 Milliarden US-Dollar | |

| Marktgröße (2029) | 37.66 Milliarden US-Dollar | |

| Größter Anteil nach Vertriebskanal | Off-Trade | |

| CAGR (2024 - 2029) | 2.73 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Speiseeis in Nordamerika

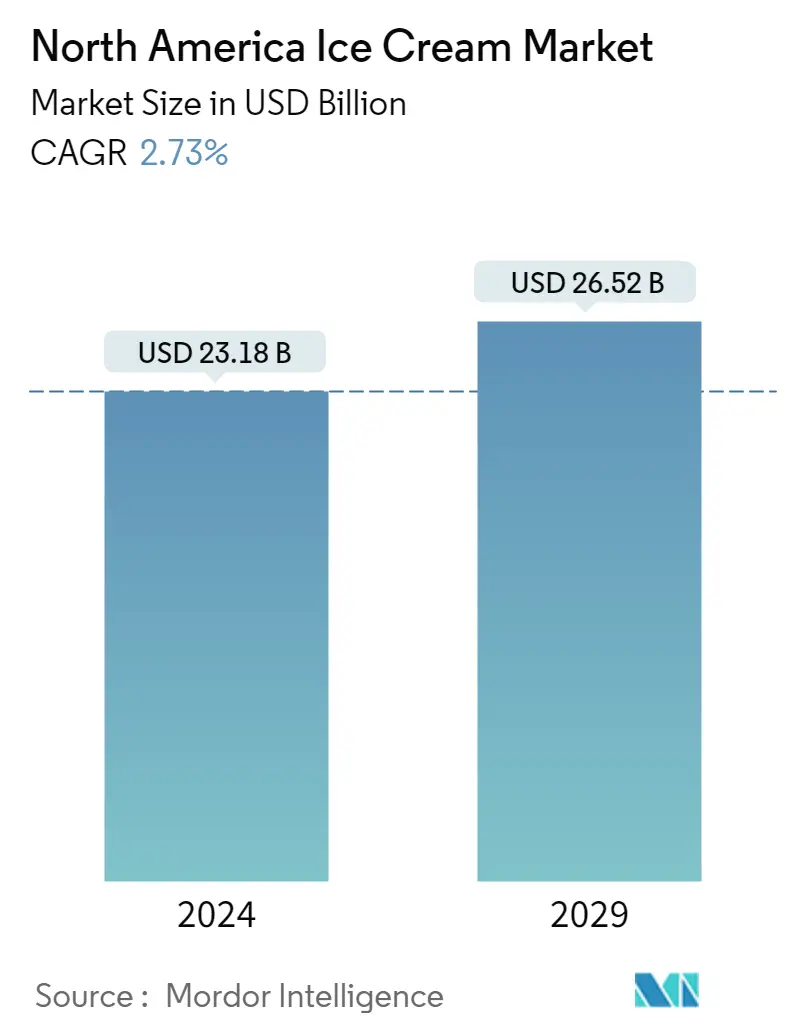

Die Größe des Eiscrememarkts in Nordamerika wird im Jahr 2024 auf 23,18 Milliarden US-Dollar geschätzt und soll bis 2029 26,52 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,73 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Nachfrage der Verbraucher nach Live-Shopping-Erlebnissen beflügelt das Einzelhandelsgeschäft

- Der Vertriebskanal der nordamerikanischen Region gliedert sich in Einzelhandelskammern im On-Trade- und Off-Trade-Bereich. Das Off-Trade-Segment verzeichnete im Jahr 2022 ein Wachstum von 2,4 % im Vergleich zum Vorjahr 2021. Das Wachstum der Off-Trade-Kanäle hängt mit der Einkaufsmöglichkeit zusammen, die es seinen Verbrauchern bietet. Der Supermarkt und die Hypermärkte bieten Eis zu unterschiedlichen Preisen an, die von 4,84 US-Dollar bis zu über 140 US-Dollar reichen. Die einfache Verfügbarkeit von Eis zu unterschiedlichen Preisen steigert auch die Kaufkraft der Verbraucher. Darüber hinaus wird aufgrund der steigenden Nachfrage der Verbraucher nach Eiscreme und bequemen Einkaufsmöglichkeiten der Einzelhandelswert des Off-Trade-Einzelhandelssegments im Vertriebskanalsektor im Jahr 2025 voraussichtlich um 4,01 % wachsen.

- Nach dem Ausbruch von COVID-19 bevorzugen Verbraucher den Verzehr außer Haus. Infolgedessen stieg die Nachfrage im Lebensmittelkettensegment und im Food-Service-Einzelhandel im Jahr 2022 um 2,4 %. Einige der bekanntesten Eis-Food-Service-Ketten im nordamerikanischen Raum sind Baskin-Robbins, Ben and Jerry usw. Diese Einzelhändler bieten Eis in verschiedenen Geschmacksrichtungen an, darunter unter anderem Schokolade, Vanille und Erdbeere.

- In Nordamerika verzeichneten die Online-Einzelhandelssektoren im Jahr 2022 ebenfalls ein Wachstum ihres Einzelhandelswerts um 2,56 %. Diese Online-Einzelhändler bieten eine breite Produktpalette mit unterschiedlichen Zutaten, Marken, Geschmacksrichtungen usw. an. Online-Einzelhändler wecken den Fokus der Verbraucher auf E-Commerce. Commerce Shopping, indem wir ihnen eine Vielzahl von Angeboten anbieten. Auf der Suche nach schnellen Kaufmöglichkeiten für Speiseeis stieg der Konsumwert von Speiseeis im Vergleich zum Vorjahr 2020 um 5,48 %.

Starke Verfügbarkeit verschiedener Geschmacksrichtungen gepaart mit gut durchdrungenen Einzelhandelskanälen für Marktwachstum

- Die Eiscremeindustrie in der nordamerikanischen Region verzeichnete im Jahr 2022 ein Wachstum von 2,40 % im Vergleich zu 2021. Es wird erwartet, dass sie mit der zunehmenden Verfügbarkeit verschiedener Geschmacksrichtungen in diesem Segment wachsen wird. Um die Aufmerksamkeit der Verbraucher zu erregen, verkaufen Hersteller Eis in verschiedenen Formaten, darunter fettarme und fettfreie Eissorten. Dies hat zu einem erhöhten Interesse an Eiscremeprodukten geführt, da die Menschen eine gesunde Ernährung anstreben. Um die Nachfrage nach Eiscremeprodukten zu steigern, wird erwartet, dass die Eiscremeindustrie im Jahr 2024 um 3,2 % wachsen wird.

- In der nordamerikanischen Region dominieren die Vereinigten Staaten die Eiscremeindustrie. Im Jahr 2022 hatten die USA einen Anteil von 70,08 %. Im Januar 2023 gab es in den Vereinigten Staaten 150.174 Convenience-Stores, was einem Anstieg von 1,5 % gegenüber der Filialzahl im Jahr 2022 entspricht. Dies hilft Verbrauchern beim Kauf von Eisprodukten.

- Kanada hatte einen Anteil von 18,85 %. Texas verfügt mit 16.018 Geschäften über die meisten Convenience-Stores, gefolgt von Kalifornien mit 12.000 Geschäften. Zu den bekanntesten Geschäften im nordamerikanischen Raum zählen unter anderem Walmart, Amazon, Kroger und Target. Diese Geschäfte bieten eine große Auswahl an Eisprodukten auf dem Markt an.

- Mexiko hatte einen Anteil von 51,02 %. Im Jahr 2020 gab es landesweit 33 Supermarktketten mit 3.227 Filialen, 2.365 Kaufhäusern und 53.793 Fachgeschäften. Rund 50 % des Einzelhandelsmarkts werden von informellen Einrichtungen wie mobilen Straßenverkäufern und offenen öffentlichen Märkten abgedeckt. Eisprodukte sind auch zu unterschiedlichen Preisen (niedrig, mittel und hoch) erhältlich. Der Grundverkaufspreis für verpackte Milch beträgt 1,72 US-Dollar, er kann bis zu 50,5 US-Dollar betragen. Die Verfügbarkeit dieser Produkte in unterschiedlichen Preisklassen fördert die Kaufkraft der Bevölkerung.

Trends auf dem Eiscrememarkt in Nordamerika

- Die steigende Anzahl Milchpfund pro Kuh in Verbindung mit steigenden Milchexporten treibt die Milchproduktion in Nordamerika voran

Überblick über die nordamerikanische Eiscremeindustrie

Der nordamerikanische Eiscrememarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 32,72 % einnehmen. Die Hauptakteure in diesem Markt sind Blue Bell Creameries LP, Froneri International Limited, Tillamook CCA, Unilever PLC und Wells Enterprises Inc. (alphabetisch sortiert).

Marktführer für Speiseeis in Nordamerika

Blue Bell Creameries LP

Froneri International Limited

Tillamook CCA

Unilever PLC

Wells Enterprises Inc.

Other important companies include Agropur Dairy Cooperative, Arla Foods amba, Chapman's, Prairie Farms Dairy Inc., Turkey Hill Dairy, Yasso Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum nordamerikanischen Eiscrememarkt

- Oktober 2022 Unilever ist eine Partnerschaft mit ASAP für die Lieferung seiner Eiscremeprodukte eingegangen. Im Rahmen der Partnerschaft wird ASAP auch Eis und Leckereien aus dem virtuellen Schaufenster von Unilever, The Ice Cream Shop, liefern.

- Oktober 2022 Die Street-Reihe von Blue Ribbon bringt drei neue Zwei-Liter-Becher mit jeweils zwei Geschmacksrichtungen auf den Markt. Das Sortiment umfasst Chocolate Affair, Caramel Hokey Pokey und Velvety Caramel.

- September 2022 Blue Bell bringt eine neue Eissorte Salted Caramel Brownie auf den Markt. Der Geschmack ist ein cremiges Vanilleeis, kombiniert mit köstlichen Schokoladenbrownies und einem gesalzenen Karamellstrudel.

Nordamerika-Marktbericht für Speiseeis – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Pro-Kopf-Verbrauch

- 4.2 Rohstoff-/Warenproduktion

- 4.2.1 Milch

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Kanada

- 4.3.2 Mexiko

- 4.3.3 Vereinigte Staaten

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Vertriebsweg

- 5.1.1 Off-Trade

- 5.1.1.1 Nach Untervertriebskanälen

- 5.1.1.1.1 Convenience-Stores

- 5.1.1.1.2 Online Einzelhandel

- 5.1.1.1.3 Fachhändler

- 5.1.1.1.4 Supermärkte und Verbrauchermärkte

- 5.1.1.1.5 Andere (Lagerclubs, Tankstellen usw.)

- 5.1.2 Im Handel

- 5.2 Land

- 5.2.1 Kanada

- 5.2.2 Mexiko

- 5.2.3 Vereinigte Staaten

- 5.2.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Agropur Dairy Cooperative

- 6.4.2 Arla Foods amba

- 6.4.3 Blue Bell Creameries LP

- 6.4.4 Chapman's

- 6.4.5 Froneri International Limited

- 6.4.6 Prairie Farms Dairy Inc.

- 6.4.7 Tillamook CCA

- 6.4.8 Turkey Hill Dairy

- 6.4.9 Unilever PLC

- 6.4.10 Wells Enterprises Inc.

- 6.4.11 Yasso Inc.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON DAIRY UND MILCH-ALTERNATIVE

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Eiscremeindustrie in Nordamerika

Off-Trade und On-Trade werden als Segmente durch den Vertriebskanal abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Der Vertriebskanal der nordamerikanischen Region gliedert sich in Einzelhandelskammern im On-Trade- und Off-Trade-Bereich. Das Off-Trade-Segment verzeichnete im Jahr 2022 ein Wachstum von 2,4 % im Vergleich zum Vorjahr 2021. Das Wachstum der Off-Trade-Kanäle hängt mit der Einkaufsmöglichkeit zusammen, die es seinen Verbrauchern bietet. Der Supermarkt und die Hypermärkte bieten Eis zu unterschiedlichen Preisen an, die von 4,84 US-Dollar bis zu über 140 US-Dollar reichen. Die einfache Verfügbarkeit von Eis zu unterschiedlichen Preisen steigert auch die Kaufkraft der Verbraucher. Darüber hinaus wird aufgrund der steigenden Nachfrage der Verbraucher nach Eiscreme und bequemen Einkaufsmöglichkeiten der Einzelhandelswert des Off-Trade-Einzelhandelssegments im Vertriebskanalsektor im Jahr 2025 voraussichtlich um 4,01 % wachsen.

- Nach dem Ausbruch von COVID-19 bevorzugen Verbraucher den Verzehr außer Haus. Infolgedessen stieg die Nachfrage im Lebensmittelkettensegment und im Food-Service-Einzelhandel im Jahr 2022 um 2,4 %. Einige der bekanntesten Eis-Food-Service-Ketten im nordamerikanischen Raum sind Baskin-Robbins, Ben and Jerry usw. Diese Einzelhändler bieten Eis in verschiedenen Geschmacksrichtungen an, darunter unter anderem Schokolade, Vanille und Erdbeere.

- In Nordamerika verzeichneten die Online-Einzelhandelssektoren im Jahr 2022 ebenfalls ein Wachstum ihres Einzelhandelswerts um 2,56 %. Diese Online-Einzelhändler bieten eine breite Produktpalette mit unterschiedlichen Zutaten, Marken, Geschmacksrichtungen usw. an. Online-Einzelhändler wecken den Fokus der Verbraucher auf E-Commerce. Commerce Shopping, indem wir ihnen eine Vielzahl von Angeboten anbieten. Auf der Suche nach schnellen Kaufmöglichkeiten für Speiseeis stieg der Konsumwert von Speiseeis im Vergleich zum Vorjahr 2020 um 5,48 %.

| Off-Trade | Nach Untervertriebskanälen | Convenience-Stores |

| Online Einzelhandel | ||

| Fachhändler | ||

| Supermärkte und Verbrauchermärkte | ||

| Andere (Lagerclubs, Tankstellen usw.) | ||

| Im Handel |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Vertriebsweg | Off-Trade | Nach Untervertriebskanälen | Convenience-Stores |

| Online Einzelhandel | |||

| Fachhändler | |||

| Supermärkte und Verbrauchermärkte | |||

| Andere (Lagerclubs, Tankstellen usw.) | |||

| Im Handel | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika |

Marktdefinition

- Butter - Butter ist eine gelb-weiße feste Emulsion aus Fettkügelchen, Wasser und anorganischen Salzen, die durch Rühren des Rahms aus Kuhmilch entsteht

- Molkerei - Zu den Milchprodukten gehören Milch und alle aus Milch hergestellten Lebensmittel, einschließlich Butter, Käse, Eiscreme, Joghurt sowie Kondens- und Trockenmilch.

- Gefrorene Desserts - Gefrorene Milchdesserts sind Produkte, die Milch oder Sahne und andere Zutaten enthalten und vor dem Verzehr gefroren oder halbgefroren werden, wie Eismilch oder Sorbet, einschließlich gefrorener Milchdesserts für besondere Ernährungszwecke und Sorbet

- Sauermilchgetränke - Sauermilch ist dickflüssige, geronnene Milch mit säuerlichem Geschmack, die durch die Fermentation von Milch gewonnen wird. In der Studie wurden Sauermilchgetränke wie Kefir, Laban und Buttermilch berücksichtigt

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen