Marktanalyse für LED-Beleuchtung in Nordamerika

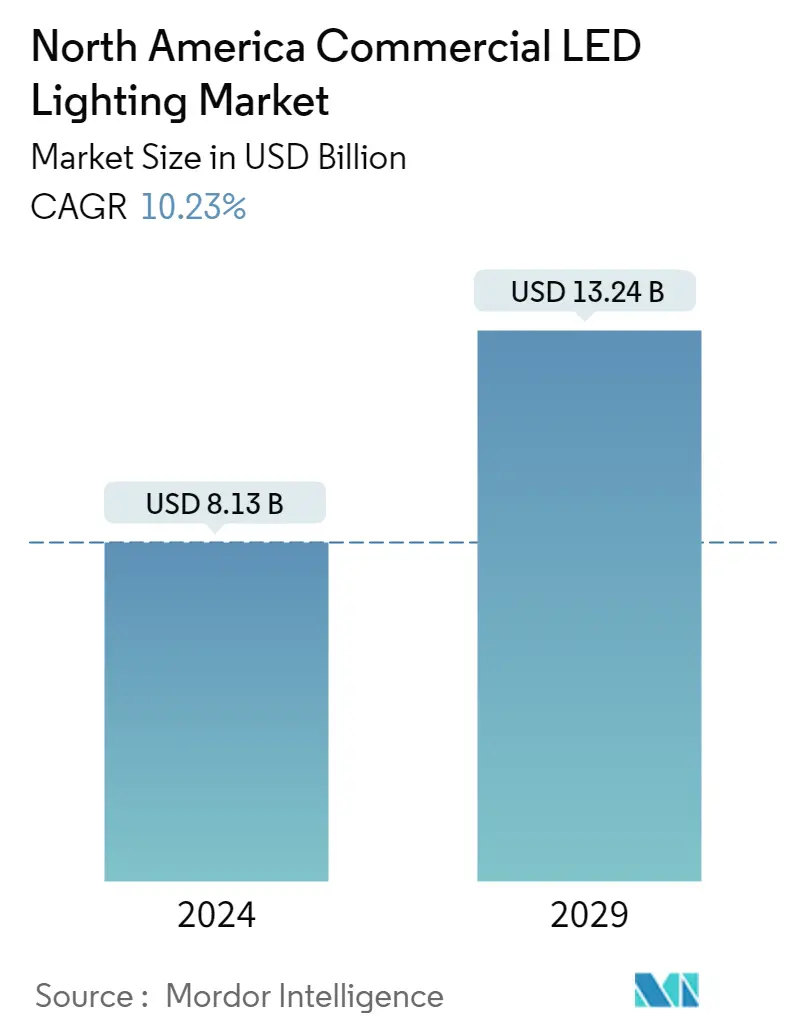

Die Größe des kommerziellen LED-Beleuchtungsmarkts in Nordamerika wird im Jahr 2024 auf 8,13 Milliarden US-Dollar geschätzt und soll bis 2029 13,24 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,23 % im Prognosezeitraum (2024–2029) entspricht.

Technologische Fortschritte und wachsende Bedenken hinsichtlich des Umweltschutzes haben den Bedarf an energieeffizienten Beleuchtungsprodukten für gewerbliche, industrielle und private Anwendungen in ganz Nordamerika erhöht.

- In Nordamerika gibt es wichtige Faktoren, die für die Beleuchtung von Gewerbeflächen unerlässlich sind. Die Anforderungen sind eine größere Lichtabdeckung im Lumen, eine längere Haltbarkeit und die richtige Stromquelle. LED kann diese wichtigen Anforderungen erfüllen. Daher wird es anderen bestehenden Technologien vorgezogen. Es bietet höhere Kraftstoffeinsparungen, eine größere Lichtabdeckung und mehr als 100.000 Lumen und ist vergleichsweise günstiger in der Anschaffung und Wartung.

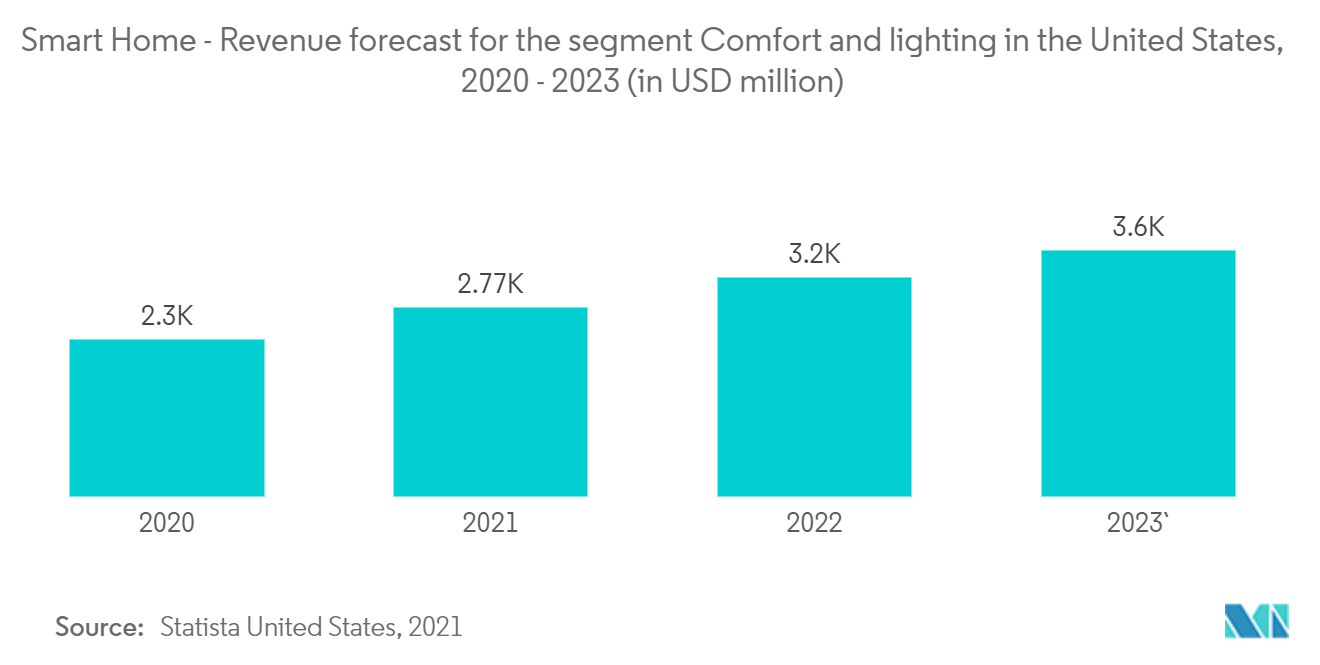

- Die Integration intelligenter Funktionen für vernetzte Beleuchtung erweist sich als einer der wesentlichen Treiber im untersuchten Markt, da LED einer der Hauptbestandteile ist. Regierungsinitiativen für Smart Cities trugen zur steigenden Nachfrage nach intelligenten Beleuchtungslösungen bei. Vernetzte Beleuchtungssysteme werden sich voraussichtlich zu einer der wichtigsten Komponenten der Smart-City-Infrastruktur entwickeln.

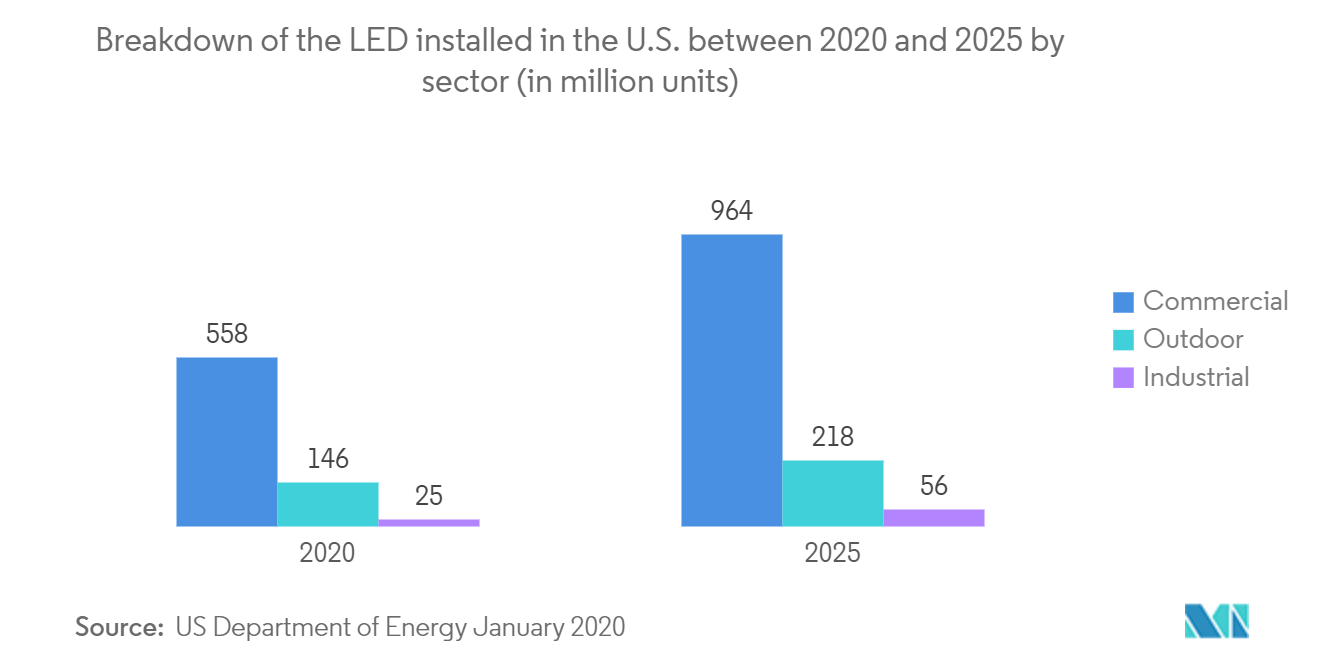

- Laut dem Department of Energy (DOE) ist LED eine äußerst energieeffiziente Beleuchtungstechnologie und hat das Potenzial, die Zukunft der Beleuchtung in den Vereinigten Staaten grundlegend zu verändern. Der weit verbreitete Einsatz von LED-Beleuchtung hat große potenzielle Auswirkungen auf Energieeinsparungen in den USA. Darüber hinaus wird erwartet, dass bis 2035 die Mehrheit der Beleuchtungsanlagen LED-Technologie verwenden wird.

- Einzelhandelsgeschäfte, Büros und staatlich geförderte Sektoren wie öffentliche Gebäude gewinnen zunehmend an Bedeutung bei der Implementierung von LED-Lösungen in großem Maßstab, um den Energieverbrauch zu senken und die Energienutzungseffizienz zu steigern. Beispielsweise gaben Fluence by OSRAM und Prospiant, ein in Cincinnati, Ohio, ansässiger Anbieter kompletter Ökosysteme für die Landwirtschaft in kontrollierten Umgebungen (CEA) und Extraktionstechnologien im Juni 2021 bekannt, dass Fluence als bevorzugter LED-Technologielieferant im gesamten Ökosystemangebot von Prospiant fungieren wird.

- Darüber hinaus wird erwartet, dass Kanada im Prognosezeitraum schneller wachsen wird. Das Wachstum in der Region ist auf den Anstieg der Entwicklung der Immobilieninfrastruktur und der Investitionen in Vancouver und Toronto zurückzuführen. Die zunehmende Verbreitung fortschrittlicher A- und T-Lampen in Gewerbeflächen treibt das Marktwachstum in der Region voran.

- Seit dem Ausbruch von COVID-19 stehen verschiedene Unternehmen vor Herausforderungen in der Lieferkette. Die LED-Industrie war keine Ausnahme. Da ein Großteil der Rohstoffe für die Herstellung von LEDs und Treibern aus asiatischen Ländern stammte, war die Branche im März und April erheblich betroffen, da die Region stark von der COVID-19-Pandemie betroffen war.

- Aufgrund der Erhöhung der Einfuhrzölle aus China haben jedoch mehrere Unternehmen damit begonnen, ihre Produktionslinien zu verlagern und LED-Beleuchtungslösungen und -Komponenten aus anderen Ländern zu beziehen, was die Installationskosten der Produktionsanlagen und die Verhandlungsmacht der Rohstofflieferanten weiter erhöht hat.

- Um Industriekunden anzulocken, ist es bei Herstellern ein weit verbreiteter Trend, die Lichtleistung an die Umgebung anzupassen. Daher haben abstimmbare LED-Beleuchtungslösungen in den letzten Jahren eine zunehmende Akzeptanz erfahren. Auf dem US-amerikanischen Markt sind Fusionen, Übernahmen und Kooperationen die vorherrschenden Trends, die von den Marktteilnehmern für Produktinnovation und anorganisches Wachstum übernommen werden.

Markttrends für LED-Beleuchtung in Nordamerika

Intelligente Beleuchtung dürfte die Zukunft der kommerziellen LED-Beleuchtung sein

- Jede gewerbliche Umgebung erfordert aufgrund verschiedener Anwendungen eine arbeitszentrierte, gleichmäßige Beleuchtung. Aufgrund ihrer hohen Effizienz und Richtcharakteristik eignen sich LEDs ideal für verschiedene Anwendungen, beispielsweise im Einzelhandel, in Büros und im Gastgewerbe. Darüber hinaus bieten LEDs eine bis zu 90 % höhere Effizienz als herkömmliche HID-Systeme, die für solche Anwendungen eingesetzt werden.

- Die Vereinigten Staaten sind eine entwickelte und kommerzialisierte Gesellschaft, in der die Amerikaner in allen Unternehmen und Branchen erhebliche Mengen an Energie verbrauchen. Laut American Geo Sciences (AGI) verbraucht der Industriesektor 32 % des gesamten Stroms, einschließlich Strom, Anlagen und Ausrüstung für Produktion, Bergbau, Landwirtschaft und Baugewerbe. Angesichts des hohen Energieverbrauchs der Region sollte die Regierung erheblich in umweltfreundlichere, intelligentere und effizientere Lösungen investieren.

- Das Aufkommen des Internets der Dinge (IoT) und die anschließende Einführung neuer Geschäftsmodelle wie Lighting-as-a-Service (LaaS) haben die Notwendigkeit hoher Vorauszahlungen überflüssig gemacht und dem Markt die Umstellung auf ein OPEX-Modell ermöglicht. Das Leasingmodell hat die groß angelegte Installation von LED-Leuchten und deren Einführung im kommerziellen Segment ermöglicht.

- Aufgrund des steigenden Energiesparbedarfs haben führende Marktteilnehmer wie Verizon innovative und kostengünstige Maßnahmen für Straßenlaternen eingeführt. Die Verizon Intelligent Lighting-Plattform wandelt LED-Leuchten in mit Sensoren ausgestattete intelligente Geräte um, die Daten nahezu in Echtzeit erfassen und übertragen, sodass man die volle Kontrolle über alle Leuchten, Einblicke in den Zustand der Beleuchtungsinfrastruktur und Zugriff auf eine Reihe von Beleuchtungen erhält Anwendungen und Dienste.

- Darüber hinaus kündigte Smart Labs, ein Pionier im Bereich intelligenter Beleuchtung und elektrischer Steuerung, im Juli 2021 die Einführung von Nokia Smart Lighting an, einer Suite von IoT-basierten Beleuchtungs- und elektrischen Steuerungsprodukten. Die allerersten Nokia Smart Lighting-Produkte sind darauf ausgelegt, intelligente Beleuchtung für Büroräume und Gastronomielösungen unkompliziert zu kaufen, einfach zu installieren und intuitiv zu nutzen.

Vereinigte Staaten halten großen Marktanteil

- Nach Angaben der US Energy Information Administration sind LED-Leuchten zum zweithäufigsten Lampentyp in Gewerbegebäuden geworden. Gesetze wie der Energy Independent and Safety Act von 2007 hatten erhebliche Auswirkungen auf den zunehmenden Einsatz effizienterer Beleuchtungsoptionen, indem sie Mindesteffizienzanforderungen für die Herstellung neuer Glühbirnen festlegten.

- Laut der langfristigen Energieprognose für den Annual Energy Outlook 2021 (AEO2021) geht die US Energy Information Administration davon aus, dass LED-Beleuchtung weiter wächst und bis 2050 bis zu 95 % des kommerziellen Beleuchtungsbedarfs decken wird.

- Darüber hinaus treibt die Steuerbarkeit von LED-Leuchten auch deren Nachfrage im gewerblichen Bereich voran. Funktionen wie Dimmbarkeit, Tageslicht, Anwesenheitssensoren und Timer verlocken Anbieter dazu, die Lösungen in ihren Einrichtungen zu implementieren.

- Unternehmen entwickeln neue LED-Lösungen, um sich auf dem Markt zu behaupten. Beispielsweise stellte die Lumileds Holding mit Hauptsitz in den USA im Juli 2021 ihre neuen kommerziellen LEDs LUXEON 2835 vor. Diese LEDs wurden entwickelt und entwickelt, um der steigenden Nachfrage nach großvolumigen, hocheffizienten LEDs mittlerer Leistung für kommerzielle Innenbeleuchtungsanwendungen gerecht zu werden. Typische kommerzielle Innenanwendungen umfassen unter anderem Troffers, Panels und Hochregale.

- Darüber hinaus reguliert die Regierung auch die Beleuchtungssysteme in Gewerbeflächen und begrenzt so den Energieverbrauch. Beispielsweise bietet das Federal Energy Management Program (FEMP) Leitlinien für den Erwerb kommerzieller Leuchtdioden (LED)-Leuchten in den Vereinigten Staaten. Es wird erwartet, dass solche Trends das Wachstum des untersuchten Marktes im Prognosezeitraum vorantreiben werden.

Überblick über die LED-Beleuchtungsindustrie in Nordamerika

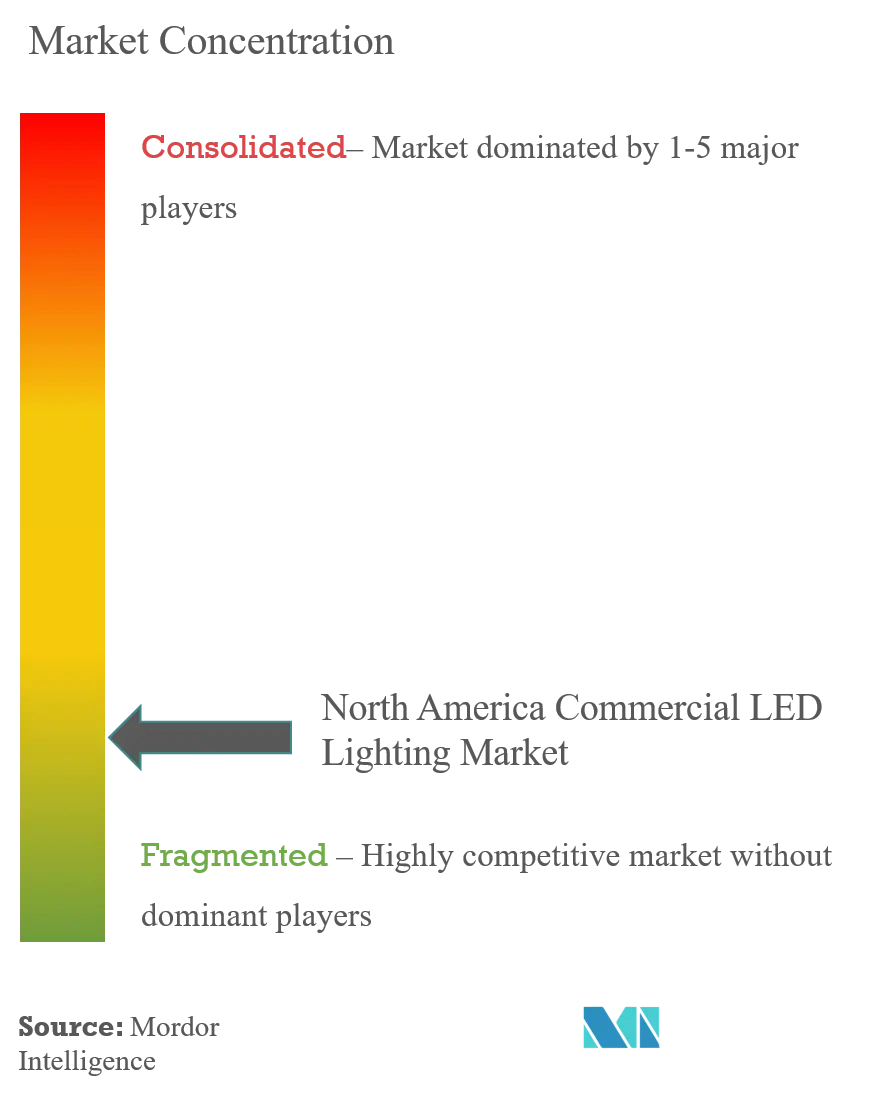

Der nordamerikanische Markt für kommerzielle LED-Beleuchtung ist hart umkämpft und besteht aus mehreren großen Akteuren. Führende Unternehmen beteiligen sich an strategischen Akquisitionen, um ihre Marktbeherrschung auszubauen, und konzentrieren sich auch auf die Produktentwicklung, die eine Schlüsselstrategie darstellt, um auf dem sich entwickelnden Markt voranzukommen. Einige der Entwicklungen auf dem Markt sind:.

- Oktober 2021 – Dialight, der weltweit führende Anbieter innovativer LED-Beleuchtung für gefährliche und industrielle Zwecke, gab anlässlich des Energy Awareness Month die Verfügbarkeit einer der weltweit effizientesten kommerziell erhältlichen Beleuchtungskörper für schwere Industrieanwendungen bekannt, der Ultra-Efficient Vigilant LED High Bay.

- Juni 2021 – Das Interact City-Beleuchtungssystem von Signify unterstützte Gemeinden in New York bei der Umstellung der Straßenlaternen auf vernetzte LEDs. Dies wird New York dabei helfen, den Energieverbrauch zu senken, Emissionen zu senken und eine Plattform für den Einsatz intelligenter Städte zu schaffen. Interact City teilt die von Sensoren gesammelten Daten mit den IT-Systemen von Feuerwehrleuten, Rettungsdiensten und anderen Ersthelfern und ermöglicht so eine schnelle Reaktion bei Vorfällen.

Marktführer für LED-Beleuchtung in Nordamerika

Dialight PLC

OSRAM Licht AG

Signify Holding (Philips Lighting and Cooper Lighting)

US LED Limited

Hubbell Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für LED-Beleuchtung in Nordamerika

- Mai 2022 – EarthTronics, das energiesparende Beleuchtungsprodukte entwickelt, die sich positiv auf Wirtschaft und Umwelt auswirken, stellt seine farb- und leistungswählbare LED-Streifenserie vor. Die LED-Streifenserie ist für die Hallen- und Allgemeinbeleuchtung in der Fertigung sowie im Einzelhandel und in neuen Gewerbeanlagen gedacht.

- September 2021 – Sollum Technologies kündigt seine neueste Leuchte für seine 100 % programmierbare intelligente LED-Beleuchtungslösung an. Die fortschrittliche Leuchte, bekannt als SF05A, stellt einen klaren und erheblichen Fortschritt für Sollum und die Beleuchtungstechnologie im Gartenbau dar. Gewächshausanbauer profitieren von einer verbesserten Vorrichtungsfunktionalität für eine steuerbare und automatisierte Überwachung des Lichtsystems.

- Juni 2021 – Fluence by OSRAM und Prospiant, ein in Ohio ansässiger Anbieter kompletter Ökosysteme für die Landwirtschaft in kontrollierten Umgebungen (CEA) und Extraktionstechnologien, gaben bekannt, dass Fluence als bevorzugter LED-Technologielieferant im gesamten Ökosystemangebot von Prospiant fungieren wird.

Segmentierung der LED-Beleuchtungsindustrie in Nordamerika

Die Leuchtdiode (LED) ist heute eine der energieeffizientesten und sich am schnellsten entwickelnden Beleuchtungstechnologien. Hochwertige LED-Glühbirnen haben eine längere Lebensdauer, sind langlebiger und bieten eine vergleichbare oder bessere Lichtqualität als andere Beleuchtungsarten. Die umfassende Studie konzentriert sich auf kommerzielle LED in Nordamerika. Der Markt ist nach Anwendung, Vertriebskanälen und mehr segmentiert. Der untersuchte Markt konzentriert sich auf die Auswirkungen von Covid-19 auf den Markt und die wichtigsten Trends, die von den Anbietern in der Region verfolgt werden.

| Einzelhandelsgeschäfte (Ausstellungsräume, Einkaufszentren, Ladenbeleuchtung usw.) |

| Büro |

| Gastgewerbe (Restaurants, Casinos, Hotels usw.) |

| Architektursektor (dekorative Beleuchtungsanwendungen) |

| Andere Anwendungen (Gesundheitswesen und Bildung) |

| Troffers |

| Downlights |

| Hohe Bucht |

| Schienenlichter |

| Hängende Anhänger |

| Andere Arten von Formfaktoren |

| Direktvertrieb |

| Einzelhandel/Großhandel |

| Vereinigte Staaten |

| Kanada |

| Auf Antrag | Einzelhandelsgeschäfte (Ausstellungsräume, Einkaufszentren, Ladenbeleuchtung usw.) |

| Büro | |

| Gastgewerbe (Restaurants, Casinos, Hotels usw.) | |

| Architektursektor (dekorative Beleuchtungsanwendungen) | |

| Andere Anwendungen (Gesundheitswesen und Bildung) | |

| Nach Formfaktor | Troffers |

| Downlights | |

| Hohe Bucht | |

| Schienenlichter | |

| Hängende Anhänger | |

| Andere Arten von Formfaktoren | |

| Nach Vertriebskanal | Direktvertrieb |

| Einzelhandel/Großhandel | |

| Nach Land | Vereinigte Staaten |

| Kanada |

Häufig gestellte Fragen zur Marktforschung für LED-Beleuchtung in Nordamerika

Wie groß ist der Markt für kommerzielle LED-Beleuchtung in Nordamerika?

Es wird erwartet, dass der nordamerikanische Markt für kommerzielle LED-Beleuchtung im Jahr 2024 8,13 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 10,23 % auf 13,24 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für kommerzielle LED-Beleuchtung in Nordamerika derzeit?

Im Jahr 2024 wird der Markt für kommerzielle LED-Beleuchtung in Nordamerika voraussichtlich ein Volumen von 8,13 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für kommerzielle LED-Beleuchtung?

Dialight PLC, OSRAM Licht AG, Signify Holding (Philips Lighting and Cooper Lighting), US LED Limited, Hubbell Inc. sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Markt für kommerzielle LED-Beleuchtung tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für kommerzielle LED-Beleuchtung ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Marktes für kommerzielle LED-Beleuchtung auf 7,38 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für kommerzielle LED-Beleuchtung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für kommerzielle LED-Beleuchtung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der nordamerikanischen LED-Beleuchtungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von LED-Beleuchtung in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der LED-Beleuchtung in Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.